Налог на доход является наиболее значимой формой налогообложения в Австралии и собирается федеральным правительством через Австралийское налоговое управление (ATO). Доход от австралийского налога на товары и услуги (GST) собирается федеральным правительством, а затем выплачивается штатам в соответствии с формулой распределения, определяемой Комиссией по грантам Содружества .

Австралийцы платят налоги на здравоохранение , образование , оборону, дороги и железные дороги , а также на выплаты в фонды социального обеспечения, ликвидацию последствий стихийных бедствий и пенсии . [1] Однако Австралия не взимает никаких подоходных налогов с заработной платы физических лиц, окладов и других доходов работников, что означает, что работники могут получать свою полную, необлагаемую налогом заработную плату.

«Классическое определение» налога, используемое Высоким судом, взято из дела Мэтьюза против Chicory Marketing Board (Vic) (1938), где главный судья Джон Лэтэм заявил, что налог — это «принудительное взимание денег государственным органом в общественных целях, подлежащее принудительному исполнению по закону, и не является платой за оказанные услуги». В ряде решений суда Мейсона — включая Air Caledonie International против Commonwealth (1988), Northern Suburbs General Cemetery Reserve Trust против Commonwealth (1993) и Australian Tape Manufacturers Association Ltd против Commonwealth (1993) — суд расширил определение Мэтьюза , включив в него суммы, не подлежащие уплате государственным органам, таким как неправительственные агентства по взысканию долгов. [2]

Когда первый губернатор, губернатор Филлип , прибыл в Новый Южный Уэльс в 1788 году, у него была королевская инструкция, которая давала ему право вводить налоги, если колония в этом нуждалась. [ необходима цитата ] Первые налоги в Австралии были подняты, чтобы помочь оплатить завершение первой тюрьмы Сиднея и обеспечить сирот колонии. Импортные пошлины были введены на спиртные напитки, вино и пиво, а позднее и на предметы роскоши.

После 1824 года правительство Нового Южного Уэльса получило дополнительные доходы от таможенных пошлин и акцизов. Это были самые важные источники дохода для колонии на протяжении всего 19 века. Налоги были повышены на спиртные напитки, пиво, табак, сигары и сигареты. Эти налоги различались в каждой из австралийских колоний, и это положение дел сохранялось после того, как колонии обрели статус штата .

Томас де ла Кондамин [3] был назначен первым сборщиком внутренних доходов 7 апреля 1827 года, а фактическая должность сборщика внутренних доходов была учреждена 1 мая 1827 года губернатором Ральфом Дарлингом . Когда назначение де ла Кондамина не было подтверждено министром по военным делам и колониям Уильямом Хаскиссоном , обязанности перешли к Джеймсу Басби , который занимал эту должность до декабря 1835 года, когда ее занял Уильям Макфересон. [4] Сборщик внутренних доходов собирал все доходы, такие как деньги, полученные от продажи или аренды земли, за исключением таможенных пошлин и судебных издержек. Налоговое управление было упразднено 4 января 1837 года, и его деятельность перешла в ведение казначея колоний. [5]

Колониальные правительства также получали деньги от сборов за завещания и гербового сбора, который является налогом, взимаемым с определенных видов документов. В 1880 году колония Тасмания ввела налог на доходы, полученные от прибыли публичных компаний.

Подоходный налог был введен в конце 19 века в нескольких колониях до Федерации. В 1884 году общий налог на доход был введен в Южной Австралии, а в 1895 году подоходный налог был введен в Новом Южном Уэльсе по ставке шесть пенсов за фунт, или 2,5%. [6] Федеральный подоходный налог был впервые введен в 1915 году, чтобы помочь финансировать военные усилия Австралии в Первой мировой войне . [7] В период с 1915 по 1942 год подоходный налог взимался как на уровне штата, так и на федеральном уровне. [7]

Закон о налоговом администрировании 1953 года был принят 4 марта 1953 года. [8]

В 1972 году правительство Уильяма Макмахона назначило судью Верховного суда Нового Южного Уэльса Кеннета Эспри для проведения полного и широкомасштабного обзора налоговой системы. Хотя доклад Эспри о налогообложении был спорным, когда он был завершен для правительства Уитлама в 1975 году, он служил «руководством и вдохновением для правительств и их советников на следующие 25 лет». Все основные рекомендации доклада были реализованы и сегодня являются частью налогообложения Содружества в Австралии. [9]

20 сентября 1985 года был введен налог на прирост капитала . В 2000 году налог на товары и услуги заменил старый налог с оптовых продаж. В июле 2001 года был отменен сбор за финансовые учреждения . В период с 2002 по 2005 год был отменен налог на дебетовые счета в банках .

1 июля 2012 года федеральное правительство ввело цену на углерод , требующую от крупных эмитентов углекислого газа приобретать разрешения, правительство также ввело налог на ренту за минеральные ресурсы, первоначально названный налогом на «сверхприбыль» ресурсов в налоговом отчете Генри. [10] Доход от режима ценообразования на углерод был использован для снижения подоходного налога за счет увеличения необлагаемого налогом порога и увеличения пенсий и социальных выплат, а также для введения компенсаций для некоторых пострадавших отраслей. Налог на углерод и связанный с ним налог на ренту за ресурсы были отменены в 2014 году. [11] [12]

Правительство вернуло пошлину для финансовых учреждений в форме «крупного банковского сбора» для пяти крупнейших банков Австралии. [13]

Подоходные налоги с физических лиц взимаются на федеральном уровне. Это самый значительный источник дохода в Австралии. Новый Южный Уэльс, столичная территория, Виктория и Тасмания не взимали подоходные налоги на уровне штата со времен Второй мировой войны . Налог на доходы физических лиц в Австралии взимается с личного дохода каждого человека на прогрессивной основе, причем более высокие ставки применяются к более высокому уровню дохода. В отличие от некоторых других стран, налог на доходы физических лиц в Австралии взимается с физического лица, а не с семьи.

Физические лица также облагаются налогом на свою долю в прибыли любого партнерства или траста, на которую они имеют право за финансовый год . Налоговый номер — это персональный номер, необходимый для уплаты налогов в Австралии. TFN используются для идентификации и ведения учета. [1] Налоговая декларация подается один раз в финансовый год.

Налог на прирост капитала (CGT) в контексте австралийской налоговой системы применяется к приросту капитала, полученному при отчуждении любого актива, за исключением особых исключений. Наиболее существенным исключением является семейный дом. Положения о перераспределении применяются к некоторым отчуждениям, одним из наиболее существенных является передача бенефициарам в случае смерти, поэтому CGT не является квазисмертным налогом .

CGT работает, имея чистую прибыль, рассматриваемую как налогооблагаемый доход в налоговом году, когда актив продается или иным образом отчуждается. Если актив удерживается в течение как минимум 1 года, то любая прибыль сначала дисконтируется на 50% для индивидуальных налогоплательщиков или на 33 1 ⁄ 3 % для пенсионных фондов. Чистые убытки капитала в налоговом году могут быть перенесены вперед и зачтены против будущих приростов капитала. Однако убытки капитала не могут быть зачтены против дохода.

Активы личного пользования и предметы коллекционирования рассматриваются как отдельные категории, а убытки по ним изолируются, поэтому их можно применять только к доходам в той же категории, а не к другим доходам. Это работает, чтобы остановить налогоплательщиков, субсидирующих хобби из своих инвестиционных доходов.

Налог на прибыль компании уплачивается компаниями и корпорациями с чистой прибыли, но убыток компании переносится на следующий финансовый год. В отличие от подоходного налога с физических лиц, который использует прогрессивную шкалу, налог на прибыль компании рассчитывается по фиксированной ставке 30% (25% для малого бизнеса, определение которого дано ниже). Налог на прибыль компании уплачивается с прибыли корпорации по корпоративной ставке и, как правило, доступен для распределения акционерам в качестве дивидендов в дополнение к любой нераспределенной прибыли, которая могла быть перенесена.

Налоговый кредит (называемый франкировочным кредитом ) доступен акционерам-резидентам, получающим дивиденды, для отражения налога, уплаченного корпорацией (процесс, известный как условное начисление дивидендов ). Налог у источника применяется к нефранкированным дивидендам, выплачиваемым акционерам-нерезидентам. [14]

С 2015/16 года определенные «субъекты малого бизнеса» с совокупным годовым оборотом менее 2 миллионов долларов США имели право на более низкую налоговую ставку в размере 28,5%. С 1 июля 2016 года субъекты малого бизнеса с совокупным годовым оборотом менее 10 миллионов долларов США имели пониженную ставку налога на прибыль компаний в размере 27,5%. С 2017/18 года корпоративные субъекты, имеющие право на более низкую налоговую ставку, были известны как «субъекты базовой ставки». Порог малого бизнеса оставался на уровне 10 миллионов долларов США с 2017/18 года; но порог субъекта базовой ставки (порог совокупного годового оборота, при котором субъекты будут иметь право платить более низкую налоговую ставку) продолжал расти до тех пор, пока субъекты базовой ставки не достигли годового оборота в размере 50 миллионов долларов США, что дает налоговую ставку 25% для субъектов ниже этого порога. [15]

Если весь или часть чистого дохода траста распределяется либо среди нерезидентов, либо среди несовершеннолетних, доверительный управляющий этого траста оценивается по этой доле от имени бенефициара. В этом случае бенефициары должны декларировать эту долю чистого дохода траста в своих индивидуальных налоговых декларациях, а также требовать зачет суммы налога, уплаченного доверительным управляющим от их имени.

Если траст накапливает чистый трастовый доход, доверительный управляющий облагается налогом на этот накопленный доход по самой высокой индивидуальной предельной ставке.

В обоих случаях доверительному управляющему будет направлено уведомление о начислении налога после подачи налоговой декларации по трастовому налогу.

Налог на товары и услуги (GST) — это налог на добавленную стоимость, взимаемый федеральным правительством по ставке 10% с поставок большинства товаров и услуг субъектами, зарегистрированными для уплаты налога. GST был введен в Австралии 1 июля 2000 года тогдашним либеральным правительством Говарда . Ряд поставок не облагаются GST (например, многие основные продукты питания, медицинские и образовательные услуги, экспорт), облагаются налогом на входные ресурсы (жилье, финансовые услуги и т. д.), освобождены (государственные сборы) или не подпадают под действие GST.

Доходы от этого налога распределяются между штатами.

Правительства штатов не взимают никаких налогов с продаж, хотя они взимают гербовые сборы за ряд операций.

Подводя итог , можно сказать, что ставка GST в размере 10% взимается с большинства товаров и услуг, потребляемых в Австралии. Бизнес, зарегистрированный для GST, будет включать GST в продажные цены, которые он взимает. Однако бизнес может претендовать на кредит на GST, уплаченный за деловые расходы и другие затраты (называемый кредитом GST). Бизнес будет платить в налоговую инспекцию разницу между GST, взимаемым с продаж, и кредитами GST.

Два типа продаж рассматриваются по-разному:

Местные органы власти обычно финансируются в основном за счет налогов на стоимость земли (ставки совета) на жилую, промышленную и коммерческую недвижимость. Кроме того, некоторые правительства штатов взимают налог на стоимость земли для инвесторов и основного жилья высокой стоимости. Правительства штатов также взимают гербовые сборы за передачу земли и другие подобные транзакции.

Сборы за пожарную службу также обычно применяются к домашнему страхованию жилья и контрактам на страхование бизнеса. Эти сборы требуются в соответствии с законодательством правительства штата для содействия финансированию пожарных служб в каждом штате.

Сбор за перемещение пассажиров (PMC) — это сбор, взимаемый правительством Австралии со всех пассажиров, вылетающих международными рейсами или морским транспортом. [17] PMC заменил налог на выезд в 1995 году и изначально описывался как сбор, частично компенсирующий расходы правительства на предоставление услуг по содействию пассажирам в аэропортах, в основном таможенных, иммиграционных и карантинных функций. Международная ассоциация воздушного транспорта классифицирует его как налог на выезд, а не как аэропортовый сбор, поскольку его доход не вносит прямого вклада в обработку пассажиров в аэропортах или морских портах. С 2017 года PMC представляет собой фиксированную ставку в размере 60 австралийских долларов за пассажира старше 12 лет с несколькими ограниченными исключениями.

Федеральное правительство вводит акцизные налоги на такие товары, как сигареты , бензин и алкоголь . Вводимые ставки могут меняться в феврале и августе каждого года в ответ на изменения индекса потребительских цен . [18] Австралийцы платят одни из самых высоких налогов на табак в мире. Национальные налоги на табак уже составляют более 65% от розничной цены сигареты в Австралии. [19] Цель состоит в том, чтобы сократить число ежедневных курильщиков до менее 5% к 2030 году. [19]

Акцизный налог на обычно используемое топливо в Австралии с 5 февраля 2024 года [20] составляет:

Примечания:

Налог на автомобили класса люкс уплачивается компаниями, которые продают или импортируют автомобили класса люкс, если стоимость автомобиля превышает 80 567 долларов США или 91 387 долларов США [22] для экономичных автомобилей (определяемых как автомобили с расходом топлива менее 7 л на 100 км) [23].

Таможенные пошлины взимаются со многих импортируемых товаров, таких как алкоголь , табачные изделия , парфюмерия и другие товары. Некоторые из этих товаров можно приобрести беспошлинно в магазинах беспошлинной торговли .

Налоги на заработную плату в Австралии взимаются правительствами штатов с работодателей на основе выплачиваемой ими заработной платы. Ставки налога на заработную плату различаются в зависимости от штата. Обычно налог на заработную плату применяется к заработной плате, превышающей пороговое значение, которое также различается. Группы компаний могут облагаться налогом как единое целое, если их операции существенно интегрированы или связаны. [24] Это имеет значение при группировке сумм заработной платы для определения того, было ли достигнуто пороговое значение.

Текущие ставки и пороговые значения налога на заработную плату [25]

Ставки налога на заработную плату в Квинсленде и Северной Территории являются эффективными ставками для заработной платы свыше $5,5 млн и $5,75 млн соответственно. Все другие юрисдикции взимают предельные ставки. Некоторые компании могут иметь право на вычеты, льготы и освобождения.

С 1 июля 2014 г.: [32]

С 1 июля 2013 г.: [32]

Работодатели или группа связанных предприятий, общая заработная плата которых в Австралии превышает текущий месячный порог в Новом Южном Уэльсе, обязаны платить налог на заработную плату в Новом Южном Уэльсе.

Каждый ежемесячный платеж или 'нулевой' перевод должен быть произведен в течение семи дней после окончания каждого месяца или на следующий рабочий день, если седьмой день приходится на выходные (т.е. платеж за август должен быть произведен до 7 сентября). Ежегодная сверка и платеж или 'нулевой' перевод должны быть произведены до 21 июля.

Действует с июля 2007 года. В Новом Южном Уэльсе налог на заработную плату взимается в соответствии с Законом о налоге на заработную плату 2007 года и администрируется Законом о налоговом администрировании 1996 года.

До 1 июля 2007 г. в Новом Южном Уэльсе налог на заработную плату взимался в соответствии с Законом о налоге на заработную плату 1971 г. и администрировался Законом о налоговом администрировании 1996 г.

С 1 июля 2012 г.: [32]

Компании или группы компаний, выплачивающие 1 100 000 долларов или более в год австралийской заработной платы, должны платить налог на заработную плату. [34] Имеющим на это право предоставляются вычеты, льготы и освобождения.

С 1 июля 2012 г.: [32]

Обязательство по налогу на заработную плату возникает в Южной Австралии , когда работодатель (или группа работодателей) имеет счет на заработную плату, превышающий 600 000 долларов США за услуги, оказанные сотрудниками в любой точке Австралии, если какие-либо из этих услуг были оказаны или выполнены в Южной Австралии. [35]

С 1 июля 2012 г.: [32]

С 1 июля 2013 г.: [32]

С 1 июля 2021 г.: [36]

Налог на заработную плату — это налог общего назначения, начисляемый на заработную плату, выплачиваемую работодателем в Западной Австралии. Налог оценивается самостоятельно, поскольку работодатель рассчитывает обязательства, а затем выплачивает соответствующую сумму в Управление государственных доходов посредством ежемесячной, ежеквартальной или ежегодной декларации.

С 1 июля 2014 г.: [32]

8 декабря 2004 года был принят новый закон, обязывающий работодателя, который имеет или является членом группы, которая имеет ожидаемое обязательство по налогу на заработную плату, равное или превышающее 100 000 долларов в год, подавать и платить декларацию по налогу на заработную плату через Revenue Online (ROL). Эта поправка к Закону об оценке налога на заработную плату 2002 года вступила в силу 1 июля 2006 года.

Налог на дополнительные льготы — это налог, применяемый Австралийским налоговым управлением к большинству, хотя и не ко всем, дополнительным льготам , которые, как правило, являются неденежными льготами. Большинство дополнительных льгот также указываются в сводках по выплатам сотрудникам для включения в декларации по подоходному налогу , которые должны подаваться ежегодно.

В Австралии нет налога на наследство , а все штаты Австралии отменили так называемый налог на наследство в 1979 году [37] вслед за правительством Квинсленда во главе с Йохом Бьелке-Петерсеном .

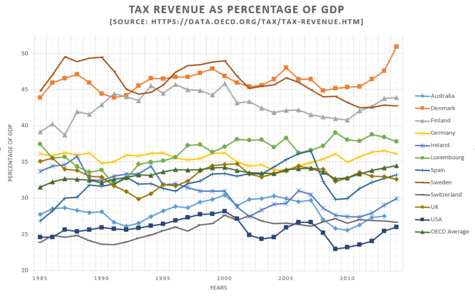

Частные пенсии (известные как пенсионные в Австралии ) могут облагаться налогом в трех точках, в зависимости от обстоятельств: в момент взноса в фонд, на инвестиционный доход и в момент получения пособий. Обязательный характер австралийского пенсионного обеспечения означает, что иногда его рассматривают как аналогичный налогу на социальное обеспечение, взимаемый в других странах. Чаще всего это происходит, когда проводится сравнение налогового бремени соответствующих стран.

История:

Налоговое право:

Связанный: