Финансовое заражение относится к «распространению рыночных потрясений — в основном в сторону упадка — из одной страны в другую, процесс, наблюдаемый через сопутствующие движения валютных курсов, цен акций, суверенных спредов и потоков капитала». [1] Финансовое заражение может быть потенциальным риском для стран, которые пытаются интегрировать свою финансовую систему с международными финансовыми рынками и институтами. Это помогает объяснить экономический кризис, распространяющийся на соседние страны или даже регионы.

Финансовое заражение происходит как на международном уровне, так и на внутреннем уровне. На внутреннем уровне обычно крах внутреннего банка или финансового посредника запускает передачу, когда он не выполняет межбанковские обязательства и продает активы на распродаже , тем самым подрывая доверие к аналогичным банкам. Примером этого явления является последующий хаос на финансовых рынках Соединенных Штатов . [2] Международное финансовое заражение, которое происходит как в странах с развитой экономикой, так и в развивающихся экономиках , представляет собой передачу финансового кризиса через финансовые рынки для прямой или косвенной экономики. Однако в сегодняшней финансовой системе с большим объемом денежных потоков , таких как хедж-фонды и межрегиональные операции крупных банков, финансовое заражение обычно происходит одновременно как среди внутренних учреждений, так и между странами. Причина финансового заражения обычно выходит за рамки объяснения реальной экономики, например, объема двусторонней торговли. [3]

Термин «финансовое заражение» вызывал споры на протяжении последних лет. Некоторые утверждают, что прочные связи между странами не обязательно являются финансовым заражением, и что финансовое заражение следует определять как увеличение межрыночных связей после шока в одной стране, что очень трудно понять как с помощью теоретической модели, так и с помощью эмпирической работы. Кроме того, некоторые ученые утверждают, что на самом деле никакого заражения нет, просто высокий уровень рыночного содвижения во все периоды, что является рыночной «взаимозависимостью». [4]

В более общем плане существуют разногласия относительно полезности «заражения» как метафоры для описания «заразительности» социальных явлений, а также споры о применении контекстно-зависимых моделей и концепций из биомедицины и эпидемиологии для объяснения распространения возмущений в финансовых системах. [5]

Финансовое заражение может создать финансовую волатильность и может серьезно повредить экономике и финансовым системам стран. Существует несколько ветвей классификаций, которые объясняют механизм финансового заражения, которые являются побочными эффектами и финансовым кризисом, вызванными влиянием поведения четырех агентов. Четыре агента, которые влияют на финансовую глобализацию, это правительства , финансовые институты , инвесторы и заемщики . [6]

Первую ветвь, эффекты перелива, можно рассматривать как отрицательные внешние эффекты. Эффекты перелива также известны как заражение на основе фундаментальных факторов. [1] Эти эффекты могут происходить либо в глобальном масштабе, сильно затрагивая многие страны мира, либо в региональном масштабе, затрагивая только соседние страны. Крупные игроки, которые в основном являются представителями крупных стран, обычно оказывают глобальное воздействие. Меньшие страны являются игроками, которые обычно оказывают региональное воздействие. «Эти формы совместных перемещений обычно не являются заражением, но если они происходят в период кризиса и их воздействие неблагоприятно, они могут быть выражены как заражение». [1]

«Основные причины заражения включают макроэкономические шоки, которые имеют последствия в международном масштабе, и локальные шоки, передаваемые через торговые связи, конкурентную девальвацию и финансовые связи». [1] Это может привести к некоторым сопутствующим движениям потоков капитала и цен на активы. Обычные шоки могут быть похожи на эффекты финансовых связей. «Финансовый кризис в одной стране может привести к прямым финансовым эффектам, включая сокращение торговых кредитов, прямых иностранных инвестиций и других потоков капитала за рубежом». [1] Финансовые связи возникают из финансовой глобализации, поскольку страны пытаются быть более экономически интегрированными с мировыми финансовыми рынками. Аллен и Гейл (2000), [7] и Лагунофф и Шрефт (2001) [8] анализируют финансовое заражение как результат связей между финансовыми посредниками. Первые предлагают модель общего равновесия для объяснения того, что небольшой шок предпочтения ликвидности в одном регионе может распространяться путем заражения по всей экономике, а возможность заражения в значительной степени зависит от полноты структуры межрегиональных требований . Последние предложили динамическую стохастическую теоретико-игровую модель финансовой нестабильности , с помощью которой они объясняют, как взаимосвязанные портфели и платежные обязательства формируют финансовые связи между агентами и, таким образом, создают два связанных типа финансового кризиса, которые могут возникнуть в ответ на это.

Торговые связи — это еще один тип шока, который имеет сходство с обычными шоками и финансовыми связями. Эти типы шоков больше сосредоточены на своей интеграции, вызывающей локальные последствия. «Любой крупный торговый партнер страны, в которой финансовый кризис вызвал резкое текущее обесценивание, может столкнуться с падением цен на активы и большим оттоком капитала или может стать объектом спекулятивной атаки, поскольку инвесторы ожидают снижения экспорта в страну кризиса и, следовательно, ухудшения торгового счета». [1] Каминский и Рейнхарт (2000) [9] документируют доказательства того, что торговые связи в товарах и услугах и подверженность общему кредитору могут объяснить более ранние кластеры кризисов, не только долговой кризис начала 1980-х и 1990-х годов, но и наблюдаемую историческую модель заражения.

Конкурентная девальвация также связана с финансовым заражением. Конкурентная девальвация, также известная как валютная война , происходит, когда несколько стран конкурируют друг с другом, чтобы получить конкурентное преимущество за счет низких обменных курсов для своей валюты. «Девальвация в стране, пострадавшей от кризиса, снижает экспортную конкурентоспособность стран, с которыми она конкурирует на третьих рынках, оказывая давление на валюты других стран; особенно когда эти валюты не находятся в свободном плавании». [1] Это действие заставляет страны действовать нерационально из-за страха и сомнений. «Если участники рынка ожидают, что валютный кризис приведет к игре конкурентной девальвации, они, естественно, продадут свои активы ценных бумаг других стран, сократят свое кредитование или откажутся пролонгировать краткосрочные кредиты заемщикам в этих странах». [1]

Другой ветвью заражения является финансовый кризис, который также относится к иррациональным явлениям. Финансовый кризис как ветвь заражения формируется, когда «происходит сопутствующее движение, даже когда нет глобальных потрясений, а взаимозависимость и фундаментальные факторы не являются факторами». [1] Он вызван любым из четырех видов поведения агентов, которые влияют на финансовую глобализацию. Некоторые примеры того, что может вызвать заражение, — это повышенное неприятие риска, отсутствие уверенности и финансовые страхи. В рамках коррелированного информационного канала изменения цен на одном рынке воспринимаются как имеющие последствия для стоимости активов на других рынках, заставляя их цены также меняться (King and Wadhwani (1990)). [10] Кроме того, Calvo (2004) утверждает, что коррелированный канал шока ликвидности означает, что когда некоторым участникам рынка необходимо ликвидировать и вывести часть своих активов, чтобы получить наличные, возможно, после того, как они понесли неожиданные убытки в другой стране, и им необходимо восстановить коэффициенты достаточности капитала. [11] Такое поведение эффективно передаст шок.

Из четырех факторов поведение инвестора, по-видимому, является одним из самых важных, способных повлиять на финансовую систему страны. [1] Существует три различных типа поведения инвесторов, которые обычно считаются рациональными или иррациональными, а также по отдельности или в совокупности.

Первый тип поведения — это когда «инвесторы предпринимают действия, которые ex-ante индивидуально рациональны, но приводят к чрезмерным сопутствующим движениям — чрезмерным в том смысле, что их нельзя объяснить реальными фундаментальными факторами». [1] Он распадается на две подкатегории: проблемы ликвидности и стимулирования и проблемы информационной асимметрии и координации. Первая подкатегория — проблемы ликвидности и стимулирования. Снижение цен на акции может привести к потере денег для инвесторов. «Эти потери могут побудить инвесторов продавать ценные бумаги на других рынках, чтобы собрать наличные в ожидании более высокой частоты погашений». [1] Эти проблемы ликвидности также являются проблемами для банков, особенно коммерческих банков. Проблемы стимулирования также могут иметь те же последствия, что и проблемы ликвидности. Например, первые признаки кризиса могут заставить инвесторов продать свои активы в некоторых странах, что приведет к снижению стоимости акций и различных рынков активов в экономиках. Это также приводит к снижению стоимости валют в этих экономиках. Вторая подкатегория — проблемы информационной асимметрии и координации. Этот тип поведения инвестора можно считать рациональным или иррациональным. Эта подкатегория — когда одна группа или страна имеет больше или значительно лучшую информацию по сравнению с другой группой или страной. Это может вызвать проблему провала рынка , которая потенциально может вызвать финансовый кризис.

Второй тип поведения инвесторов концентрируется на множественных равновесиях. Он фокусируется на изменениях поведения инвестора, когда финансовый рынок может иметь множественные изменения равновесия. Таким образом, «заражение происходит, когда кризис на одном финансовом рынке заставляет другой финансовый рынок двигаться или прыгать к плохому равновесию, характеризующемуся девальвацией, падением цен на активы, оттоком капитала или дефолтом по долгам». [1] Третий тип поведения — когда происходят изменения в международной финансовой системе или в правилах игры. Он может заставить инвесторов скорректировать свое поведение после того, как финансовая транзакция происходит на международном уровне или происходит первоначальный кризис. Такое поведение может привести к эффекту перелива, вызывая заражение.

Кроме того, существуют некоторые менее разработанные объяснения финансового заражения. Некоторые объяснения финансового заражения, особенно после российского дефолта в 1998 году, основаны на изменениях в «психологии», «отношении» и «поведении» инвесторов. Это направление исследований восходит к ранним исследованиям психологии толпы Маккея (1841) [12] , а классические ранние модели распространения болезней были применены к финансовым рынкам Шиллером (1984). [13] Кроме того, Кирман (1993) анализирует простую модель влияния, которая мотивируется поведением муравьев при поиске пищи, но применима, как он утверждает, к поведению инвесторов на фондовом рынке. [14] Столкнувшись с выбором между двумя одинаковыми кучками еды, муравьи периодически переключаются с одной кучи на другую. Кирман предполагает, что есть N муравьев, и что каждый из них случайным образом переключается между кучками с вероятностью ε (это предотвращает застревание системы со всеми в одной или другой кучке), и имитирует случайно выбранного другого муравья с вероятностью δ. [15] Эйхенгрин, Хейл и Моди (2001) фокусируются на передаче недавних кризисов через рынок долга развивающихся стран. [16] Они обнаруживают, что влияние изменений в настроениях рынка, как правило, ограничивается исходным регионом. Они также обнаруживают, что настроения рынка могут больше влиять на цены, но меньше на количества в Латинской Америке по сравнению со странами Азии.

Кроме того, есть некоторые исследования географических факторов, способствующих заражению. Де Грегорио и Вальдес (2001) изучают, как долговой кризис 1982 года, мексиканский кризис 1994 года и азиатский кризис 1997 года распространились на выборку из двадцати других стран. [17] Они обнаружили, что эффект соседства является самым сильным фактором, определяющим, какие страны страдают от заражения. Торговые связи и сходство докризисного роста также важны, хотя и в меньшей степени, чем эффект соседства.

Термин « заражение » был впервые введен в июле 1997 года, когда валютный кризис в Таиланде быстро распространился по всей Восточной Азии, а затем на Россию и Бразилию. Даже развитые рынки Северной Америки и Европы были затронуты, поскольку относительные цены финансовых инструментов изменились и привели к краху Long-Term Capital Management (LTCM), крупного американского хедж-фонда. Финансовый кризис, начавшийся в Таиланде с краха таиландского бата, распространился на Индонезию , Филиппины , Малайзию , Южную Корею и Гонконг менее чем за два месяца. [18] Это заставило экономистов осознать важность финансового заражения и породило большой объем исследований по этому вопросу. Тем не менее, были эпизоды международного финансового кризиса, которые произошли до введения термина «заражение».

Некоторые аналитики, включая Бордо и Муршида, определяют кризис, произошедший в 1825 году, как первый международный финансовый кризис. «Освобождение Латинской Америки в начале 1820-х годов привело к массовому притоку капитала из Британии для финансирования эксплуатации золотых и серебряных рудников и государственных займов новым независимым республикам». [19] Между началом роста новых отраслей промышленности, ростом иностранного влияния и либеральной денежной экспансией после Наполеоновских войн на Лондонской фондовой бирже наблюдался рост иррациональности . В результате банк решил повысить свою учетную ставку. Фондовый рынок рухнул в октябре, что вызвало банковский кризис около декабря. Этот кризис распространился по всему континенту. «Этот кризис распространился на Латинскую Америку, поскольку зарубежные займы были прекращены, снижение инвестиций и экспорта сократило налоговые поступления и привело к дефолтам по государственным долгам по всему региону». [19]

Одним из крупнейших мировых кризисов был крах фондового рынка на Уолл-стрит в октябре 1929 года . Крах с 1929 по 1933 год был предзнаменован обвалами цен на сырьевые товары во многих развивающихся странах. Бум фондового рынка в Нью-Йорке к 1928 году перекрыл потоки капитала США в Центральную Европу и Латинскую Америку и ускорил валютные кризисы в ряде стран ( Австралия , Аргентина , Уругвай и Бразилия ) и в начале 1929 года . [19] Крах Уолл-стрит вызвал панику на фондовом рынке во всем мире. Это известно как Великая депрессия . Кризис США в 1929 году превратился в Великую депрессию к 1930 и 1931 годам, потому что Федеральный резерв не смог облегчить многочисленные банковские паники. Последовавший за этим обвал цен и производства во всем мире вынудил суверенных заемщиков сократить обслуживание своих долгов, а затем объявить дефолт, что ускорило крах иностранного кредитования в 1931 году. [19]

Одним из факторов азиатского финансового кризиса 1997 года было чрезмерное заимствование национальными банками. Национальные банки постоянно брали в долг у стран за рубежом и постоянно давали в долг в своей собственной стране. В то время это не казалось чрезмерным, но впоследствии это стало таковым. Выдавались плохие кредиты, принимались риски из-за недопонимания, а уровень задолженности продолжал расти. «После начала кризиса бета национального капитала увеличилась, а средняя доходность существенно упала». [20] Первой валютой, столкнувшейся с проблемами, стал тайский бат. Поскольку у тайского бата возникли проблемы, он удвоил долг тайских организаций, что положило начало распространению кризиса на другие страны. По мере того, как это происходило, инвесторы начали переоценивать свои инвестиции в этом регионе. Это привело к быстрому исчезновению потока денег, что привело к росту этого кризиса.

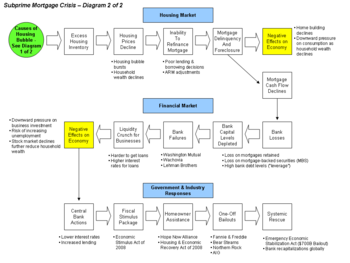

Кризис 2007–2008 годов был определен как самый серьезный со времен Великой депрессии 1930 года. [21] Крупнейшие финансовые учреждения по всему миру сильно пострадали. История кризиса 2007–2008 годов восходит к лопнувшему пузырю на рынке жилья в Соединенных Штатах и росту невыплат по ипотеке. Это произошло в результате поручения Конгресса США Федеральной национальной ипотеке расширить доступ к жилью для малоимущих. [22] В результате высоких показателей невыплат пострадали многие финансовые учреждения по всей территории США. Хотя правительство США пыталось спасти ситуацию с помощью доз ликвидности, кризис еще больше усугубился. К марту 2008 года Bear Sterns, американский инвестиционный банк, потребовал усилий правительства для спасения. На этом этапе стало ясно, что кризис усугубился. Другие финансовые учреждения, такие как Lehman bank и American International Group (AIG), начали ощущать последствия кризиса. [21] Тяжесть этого кризиса росла, и большинство банков США и Европы отзывали свои международные займы. Этот шаг вызвал серьезные финансовые проблемы по всему миру, особенно для тех стран, которые в значительной степени зависят от международных заимствований. Финансовое заражение ощущалось остро, особенно в странах, чьи финансовые системы были уязвимы из-за местных пузырей на рынке жилья и дефицита текущего счета. Среди пострадавших стран были Германия, Исландия, Испания, Великобритания и Новая Зеландия. [21] Многие аналитики и правительства не смогли предсказать реальные последствия кризиса. Поскольку основные экономики мира начали ощущать последствия кризиса, почти каждая экономика пострадала напрямую или косвенно. В частности, произошло падение экспорта и снижение цен на сырьевые товары.

Финансовое заражение является одной из основных причин финансового регулирования . Главным приоритетом как для внутренних финансовых регуляторов, так и для международных организаций является предотвращение финансового заражения с помощью финансового регулирования и планирования международной финансовой архитектуры. Этот приоритет был особенно важен в период 2007-2008 годов, когда мировая экономика столкнулась с проблемами, вызванными ипотечным кризисом в США и европейским кризисом суверенного долга .

На международном уровне в современных финансовых системах сложная сеть требований и обязательств связывает балансы самых разных посредников, таких как хедж-фонды и банки, в глобальную финансовую сеть. Развитие сложных финансовых продуктов, таких как кредитные дефолтные свопы и обеспеченные долговые обязательства , усложнило финансовое регулирование. Как показала финансовая рецессия в США, крах Lehman Brothers резко распространил шок на всю финансовую систему и другие финансовые рынки. Поэтому понимание причин и механизмов международной финансовой инфекции может помочь политикам улучшить глобальную систему финансового регулирования и, таким образом, сделать ее более устойчивой к шокам и инфекциям.

На внутреннем уровне финансовая нестабильность всегда связана с коротким сроком погашения непогашенной задолженности, а также условными государственными обязательствами. Таким образом, лучшая внутренняя структура финансового регулирования может улучшить ликвидность экономики и ограничить ее подверженность заражению. Лучшее понимание финансового заражения между финансовыми посредниками , включая банковское дело , рейтинговые агентства и хедж-фонды, будет способствовать проведению финансовых реформ как в США, так и в европейских странах. Например, финансовые реформаторы изучают, как установить коэффициент капитала для баланса, максимизируя прибыль банков и защищая банки от потрясений и заражений.

Эконометрическая литература по тестированию на заражение фокусируется на увеличении корреляции доходности между рынками в периоды кризиса. Форбс и Ригобон (2002) описали текущую неточность и разногласия вокруг термина заражение. [4] Они предлагают конкретное определение, значительное увеличение межрыночных связей после шока, и предлагают использовать термин «взаимозависимость», чтобы отличить это явное определение от существующей литературы. Они показывают элементарную слабость простых корреляционных тестов: при неизменном коэффициенте регрессии рост дисперсии объясняющей переменной уменьшает стандартную ошибку коэффициента , вызывая рост корреляции регрессии.

Пусть — набор финансовых активов, а — цена актива в момент времени . Сеть с заражением определяется в матричной форме как , компонент которой представляет связь между двумя акциями и . В векторной нотации стандартная модель для тестов на заражение может быть записана как модель VAR ( векторная авторегрессия ) порядка :

где — случайный член. В своем конкретном приложении Форбс и Ригобон (2002) оценили вариант этой модели для изучения заражения между странами. Сначала они оценили матрицы дисперсии-ковариации для каждой пары стран в течение стабильного периода, периода потрясений и полного периода. Затем они используют оцененные матрицы дисперсии-ковариации для расчета коэффициентов межрыночной корреляции (и их асимптотических распределений ) для каждого набора рынков и периодов.

Однако, как отмечают Песаран и Пик (2007), финансовая инфекция — сложная система для эконометрической оценки. [23] Чтобы отделить инфекцию от эффектов взаимодействия, для измерения иностранных доходов необходимо использовать переменные, специфичные для страны. Выбор периода кризиса вносит смещение выборки, и следует предположить, что периоды кризиса достаточно продолжительны, чтобы обеспечить надежную оценку корреляций. В результате в эмпирической литературе, по-видимому, нет прочного консенсуса относительно того, происходит ли инфекцию между рынками или насколько она сильна.

Финансовая и экономическая литература содержит множество доказательств того, что во время кризиса сопутствующие движения между доходностями активов увеличиваются. [24] Это увеличение корреляции между доходностями обеспечения кредитов приводит к увеличению волатильности банковских активов и, следовательно, к увеличению стоимости акций банка и его стоимости дефолта, одновременно уменьшая стоимость его долга. [25] Увеличение корреляции можно объяснить проциклической политикой снисходительности регулирующих органов. [26] Поскольку регулирующие органы проявляют большую снисходительность во время системных кризисов, увеличение корреляции создает стимулы для банков объединяться и становиться взаимосвязанными, так что когда они терпят неудачу, они терпят неудачу вместе, увеличивая свои шансы на спасение. Пелег и Равив (2018) показывают, что по мере увеличения корреляции между доходностями заемщиков банка увеличивается и риск активов. [27] Таким образом, увеличение сопутствующего движения кредитного портфеля банка увеличивает стоимость дефолта банка через второй канал: увеличение смещения риска.

Недавно Насини и Эрдемлиоглу [28] предложили модель для изучения того, как влияние различных каналов распространения сети на динамику цен акций меняется в зависимости от состояния экономики. Опираясь на точку зрения, что решения и результаты финансовых компаний зависят от множества сетевых каналов, они изучили динамику цен акций листинговых предприятий, связанных отношениями в цепочке поставок, конкурентными связями и деловыми партнерствами.

Пусть будет рыночной стоимостью актива , определяемой как цена акции, умноженная на количество акций в обращении: . В каждый момент времени сеть со связью типа определяется в матричной форме как , компонент которой представляет связь между двумя акциями и . Определим , где количественно определяет разницу между рыночной стоимостью и . Финансовая эконометрическая модель Насини и Эрдемлиоглу может быть записана как

где — случайный член. Они вывели важную связь между этой моделью и классической трехфакторной моделью Фамы–Френча . Пусть , и и будут максимальной и минимальной рыночной капитализацией среди перечисленных предприятий в момент времени и рассмотрим (малое минус большое) и (малое над большим). Когда , хорошо известные свойства логнормального распределения подразумевают

где . Аналогично, когда ,

Наряду с этим их подход позволяет разложить финансовую динамику на эффекты распространения сетей и структурных позиций фирм.