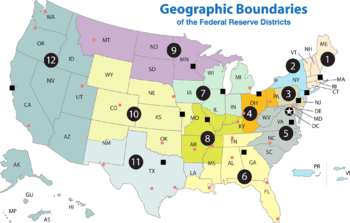

Федеральный резервный банк — региональный банк Федеральной резервной системы , центральной банковской системы Соединенных Штатов. Всего их двенадцать, по одному на каждый из двенадцати федеральных резервных округов , созданных Законом о Федеральном резерве 1913 года. [1] Банки совместно отвечают за реализацию денежно-кредитной политики, установленной Федеральным комитетом по открытому рынку , и делятся следующим образом:

Некоторые банки также имеют филиалы , а вся система базируется в здании Eccles в Вашингтоне, округ Колумбия.

Федеральные резервные банки являются самыми последними учреждениями, которые правительство Соединенных Штатов создало для обеспечения функций центрального банка. Предшествующие учреждения включали Первый (1791–1811) и Второй (1818–1824) Банки Соединенных Штатов, Независимое казначейство (1846–1920) и Национальную банковскую систему (1863–1935). С этими учреждениями возникло несколько вопросов политики, включая степень влияния частных интересов, балансировку региональных экономических проблем, предотвращение финансовых паник и тип резервов, используемых для обеспечения валюты. [2]

Финансовый кризис, известный как Паника 1907 года, грозил нескольким нью-йоркским банкам крахом, но этого удалось избежать благодаря займам, организованным банкиром Дж. П. Морганом . Моргану удалось восстановить доверие к банковскому сообществу Нью-Йорка, но паника выявила слабые стороны финансовой системы США, так что частный банкир мог диктовать условия выживания банка. [3] В других частях страны клиринговые палаты на короткое время выпустили собственные денежные банкноты для продолжения бизнеса. В ответ Конгресс сформировал Национальную валютную комиссию для изучения вариантов предоставления валюты и кредита в будущих паниках. Основываясь на выводах Комиссии и других предложениях, Конгресс создал Федеральную резервную систему , в которой несколько Федеральных резервных банков должны были предоставлять ликвидность банкам в разных регионах страны. [2] Федеральные резервные банки открылись для бизнеса в ноябре 1914 года. [4]

Резервные банки организованы как самофинансируемые корпорации и уполномочены Конгрессом распределять валюту и регулировать ее стоимость в соответствии с политикой, установленной Федеральным комитетом по открытому рынку и Советом управляющих . Их корпоративная структура отражает совпадающие интересы правительства и банков-членов, но ни один из этих интересов не является прямым владением.

Судебные дела, связанные с Федеральными резервными банками, пришли к выводу, что они являются «частными», но могут считаться или считаться «правительственными» в зависимости от конкретного рассматриваемого закона. В деле United States Shipping Board Emergency Fleet Corporation против Western Union Telegraph Co. [ 5] Верховный суд США заявил: «Инструменты, такие как национальные банки или федеральные резервные банки, в которых есть частные интересы, не являются департаментами правительства. Они являются частными корпорациями, в которых правительство имеет интерес». Соединенные Штаты имеют интерес в Федеральных резервных банках как в освобожденных от налогов федерально созданных инструментах, прибыль которых принадлежит федеральному правительству, но этот интерес не является собственностью. [ 6] В деле Lewis против Соединенных Штатов [7] Апелляционный суд Соединенных Штатов по девятому округу заявил , что: «Резервные банки не являются федеральными инструментами для целей FTCA [ Федерального закона о деликтных исках ], а являются независимыми, частными и локально контролируемыми корпорациями». Однако в заключении далее говорилось, что: «Резервные банки были правильно признаны федеральными инструментами для некоторых целей», таких как закон о борьбе со взяточничеством. Другое соответствующее решение — Скотт против Федерального резервного банка Канзас-Сити , [6] в котором проводится различие между Федеральными резервными банками, которые являются федерально созданными инструментами, и Советом управляющих, который является федеральным агентством.

Первоначальный Закон о Федеральном резерве предусматривал начальный капитал для Резервных банков, требуя от банков-участников приобретать акции Резервного банка пропорционально их активам. Эти акции выплачивают дивиденды из доходов Резервного банка, но в остальном они сильно отличаются от обыкновенных акций частной корпорации. Они не могут быть проданы, переданы или заимствованы, и они не предоставляют права собственности на излишки Резервного банка. [8] Владение акциями банка не дает ему пропорционального права голоса для выбора директоров Резервного банка; вместо этого каждый банк-участник получает три ранжированных голоса за шесть из девяти директоров Резервного банка, которые подчиняются требованиям, определенным в Законе о Федеральном резерве. Если Резервный банк когда-либо будет распущен или ликвидирован, Закон гласит, что участники будут иметь право выкупить свои акции до их покупной стоимости, в то время как любые оставшиеся излишки будут принадлежать федеральному правительству. [9]

Что касается структурных отношений между двенадцатью федеральными резервными банками и коммерческими (членами) банками, профессор политологии Майкл Д. Рейган объясняет, что [10]

«Право собственности» коммерческих банков на резервные банки является символическим; они не осуществляют собственнического контроля, связанного с концепцией собственности, и не участвуют, помимо установленных законом дивидендов, в «прибыли» резервных банков. ... Таким образом, банковская собственность и выборы на уровне базы лишены существенного значения, несмотря на поверхностную видимость контроля частного банка, которую создает формальная договоренность.

Федеральные резервные банки предлагают различные услуги федеральному правительству и частному сектору: [11] [12]

Исторически Резервные банки компенсировали банкам-членам хранение резервов на депозитах (и, следовательно, недоступных для кредитования) путем выплаты им дивидендов от прибыли, ограниченных законом 6 процентами. Закон о чрезвычайной экономической стабилизации (EESA) 2008 года дополнительно уполномочил Резервные банки выплачивать проценты по резервам банков-членов, в то время как Закон FAST 2015 года установил дополнительный лимит дивидендов, равный доходности, определенной на последнем аукционе 10-летних казначейских облигаций .

Хотя все резервные банки имеют законные полномочия проводить операции на открытом рынке, на практике это делает только Резервный банк Нью-Йорка. Он управляет Системным счетом открытого рынка (SOMA), портфелем выпущенных или гарантированных государством ценных бумаг, который распределяется между всеми резервными банками. [13]

Федеральные резервные банки финансируют свои собственные операции, в первую очередь, распределяя доходы со счета открытого рынка системы. Расходы и выплачиваемые дивиденды обычно составляют небольшую часть доходов Федерального резервного банка каждый год. [14] Банки могут удерживать часть своих доходов в собственных избыточных фондах, которые ограничены 7,5 млрд долларов в масштабах всей системы. Остальная часть должна быть переведена через Совет управляющих министру финансов, который затем вносит ее в общий фонд казначейства. [15] [16] Когда доходы резервного банка недостаточны для покрытия его расходов и дивидендов, он вводит отложенный актив в свои книги, который будет реализован из будущих доходов. [17]

Резервные банки исторически капитализировались посредством депозитов золота, и в 1933 году все частное монетарное золото было передано им в соответствии с Указом 6102. Это золото, в свою очередь, было передано Казначейству в соответствии с Законом о золотом резерве 1934 года в обмен на золотые сертификаты , которые не могут быть погашены в соответствии с действующим законодательством. Резервные банки продолжают сообщать об этих сертификатах как об активах, но они не представляют собой прямого владения золотом, и Совет управляющих заявил, что «Федеральный резерв не владеет золотом». [18]

Хотя Резервные банки действуют как отдельные финансовые организации, они участвуют в межокружном процессе урегулирования, который имеет три цели: урегулирование платежных балансов, которые Резервные банки должны друг другу; распределение собственности на портфель SOMA; и установление единообразного обеспечения золотыми сертификатами для Федеральных резервных банкнот. Этот процесс объединяет различные функции Резервных банков – денежно-кредитную политику, платежный клиринг и эмиссию валюты – в единую систему. [19]

Федеральные резервные банки проводят постоянные внутренние аудиты своих операций, чтобы гарантировать, что их счета точны и соответствуют принципам бухгалтерского учета Федеральной резервной системы. Банки также подлежат двум видам внешнего аудита. С 1978 года Счетная палата правительства (GAO) проводит регулярные аудиты операций банков. Аудиты GAO сообщаются общественности, но они не могут проверять решения денежно-кредитной политики банка или раскрывать их общественности. [20] С 1999 года каждый банк также обязан проходить ежегодный аудит внешней аудиторской фирмой, [21] которая составляет конфиденциальный отчет для банка и краткий отчет для годового отчета банка. Некоторые члены Конгресса продолжают выступать за более публичный и интрузивный аудит GAO Федеральной резервной системы, [22] но представители Федеральной резервной системы поддерживают существующие ограничения, чтобы предотвратить политическое влияние на долгосрочные экономические решения. [23] [24]

Федеральный резерв официально идентифицирует округа по номеру и городу, в котором находится Резервный банк. [25]

Округ Федерального резерва Нью-Йорка является крупнейшим по стоимости активов. Сан-Франциско, за которым следуют Канзас-Сити и Миннеаполис, представляют собой крупнейшие географические округа. Миссури — единственный штат, в котором есть два Федеральных резервных банка (Канзас-Сити и Сент-Луис). Калифорния, Флорида, Миссури , Огайо , Пенсильвания , Теннесси и Техас — единственные штаты, в которых есть два или более филиалов Федерального резервного банка, причем в Миссури, Пенсильвании и Теннесси есть филиалы двух разных округов в одном штате. В 12-м округе филиал Сиэтла обслуживает Аляску, а банк Сан-Франциско обслуживает Гавайи. Нью-Йорк, Ричмонд и Сан-Франциско — единственные банки, которые контролируют территории, не входящие в штаты США . Система обслуживает эти территории следующим образом: New York Bank обслуживает Содружество Пуэрто-Рико и Виргинские острова США; Richmond Bank обслуживает округ Колумбия; Банк Сан-Франциско обслуживает Американское Самоа, Гуам и Содружество Северных Марианских островов. Совет управляющих последний раз пересматривал границы отделений Системы в феврале 1996 года. [25]

первый новый механизм для новой валютной системы.