В бухгалтерском учете амортизация — это термин, который относится к двум аспектам одной и той же концепции: во-первых, фактическое уменьшение справедливой стоимости актива , например, уменьшение стоимости заводского оборудования каждый год по мере его использования и изнашивания, и, во-вторых , , распределение в бухгалтерской отчетности первоначальной стоимости активов по периодам использования активов (амортизация по принципу соответствия ). [1]

Таким образом, амортизация — это уменьшение стоимости активов и метод, используемый для перераспределения или «списания» стоимости материального актива (например, оборудования) в течение срока его полезного использования. Предприятия амортизируют долгосрочные активы как для бухгалтерских, так и для налоговых целей. Уменьшение стоимости актива влияет на баланс предприятия или организации, а метод амортизации актива с точки зрения бухгалтерского учета влияет на чистую прибыль и, следовательно, на отчет о прибылях и убытках , о котором они сообщают. Как правило, стоимость распределяется как расходы на амортизацию между периодами, в которых ожидается использование актива.

При определении чистого дохода (прибыли) от деятельности доходы от деятельности должны быть уменьшены на соответствующие затраты. Одной из таких затрат является стоимость активов, используемых, но не потребленных немедленно в ходе деятельности. [2] Такие затраты, распределенные в данный период, равны уменьшению стоимости актива, которая первоначально равна сумме, уплаченной за актив, и впоследствии может быть связана или не связана с суммой, которая, как ожидается, будет получена при его утилизация. Амортизация – это любой метод распределения такой чистой стоимости на те периоды, в которых ожидается, что организация получит выгоду от использования актива. Амортизация – это процесс вычета стоимости актива в течение срока его полезного использования. [3] Активы рассортированы по различным классам, каждый из которых имеет свой срок полезного использования. Актив называется амортизируемым активом. Технически амортизация является методом распределения, а не оценки [4] , даже несмотря на то, что она определяет стоимость актива в балансе.

Любая коммерческая или приносящая доход деятельность [5] с использованием материальных активов может повлечь за собой затраты, связанные с этими активами. Если ожидается, что актив принесет выгоду в будущих периодах, некоторые из этих затрат должны быть отложены, а не рассматриваться как текущие расходы. Затем предприятие отражает расходы на амортизацию в своей финансовой отчетности как распределение таких затрат за текущий период. Обычно это делается рациональным и систематическим образом. Обычно это включает в себя четыре критерия:

Себестоимость обычно представляет собой сумму, уплаченную за актив, включая все затраты, связанные с приобретением и вводом актива в эксплуатацию. [7] В некоторых странах или для некоторых целей ликвидационная стоимость может игнорироваться. Правила некоторых стран определяют срок действия и методы, которые следует использовать для конкретных типов активов. Однако в большинстве стран жизнь основывается на бизнес-опыте, и метод можно выбрать из нескольких приемлемых.

Правила бухгалтерского учета также требуют, чтобы расходы или расходы от обесценения признавались в случае неожиданного снижения стоимости активов. [8] Такие расходы обычно являются разовыми и могут относиться к любому типу активов. Многие компании рассматривают возможность списания некоторых своих долгосрочных активов, поскольку некоторые основные средства, заводы и оборудование частично устарели. Бухгалтеры уменьшают балансовую стоимость актива на его справедливую стоимость. Например, если компания продолжает нести убытки из-за того, что цены на конкретный продукт или услугу превышают операционные затраты, компании рассматривают возможность списания конкретного актива. Такие списания называются обесценением. Бывают события и изменения обстоятельств могут привести к ухудшению состояния. Некоторые примеры:

События или изменения обстоятельств указывают на то, что компания, возможно, не сможет возместить балансовую стоимость актива. В этом случае компании используют тест на возмещаемость, чтобы определить, произошло ли обесценение. Шаги для определения:

Истощение и амортизация являются схожими понятиями для природных ресурсов (включая нефть) и нематериальных активов соответственно.

Расходы на амортизацию не требуют текущих затрат денежных средств. Однако, поскольку амортизация является расходом по счету прибылей и убытков , при условии, что предприятие работает таким образом, чтобы покрыть свои расходы (например, работает с прибылью), амортизация является источником денежных средств в отчете о движении денежных средств, который обычно компенсирует денежные средства. затраты на приобретение новых активов, необходимых для продолжения деятельности, когда срок полезного использования существующих активов подходит к концу.

Хотя расходы на амортизацию отражаются в отчете о прибылях и убытках предприятия, ее влияние обычно отражается на отдельном счете и раскрывается в балансе как накопленное в составе основных средств, в соответствии с большинством принципов бухгалтерского учета. Накопленная амортизация называется контрсчетом , поскольку на ней отдельно отображается отрицательная сумма, которая напрямую связана со счетом накопленной амортизации в балансе. Расходы на амортизацию обычно начисляются непосредственно на соответствующий актив. Стоимость основных средств, указанная в балансе, снизится, даже если предприятие не инвестировало в какие-либо активы и не продавало их. Теоретически суммы будут примерно соответствовать справедливой стоимости. В противном случае расходы на амортизацию начисляются за счет накопленной амортизации. Отображение накопленной амортизации отдельно в балансе позволяет сохранить историческую стоимость активов в балансе. Если в течение года не было вложений или выбытий в основные средства, то стоимость активов в балансе за текущий и предыдущий год будет одинаковой (P/Y).

Существует несколько методов расчета амортизации, обычно основанных либо на течении времени, либо на уровне активности (или использования) актива.

Линейная амортизация является самым простым и наиболее часто используемым методом. Прямолинейный износ рассчитывается путем деления разницы между стоимостью продажи актива и его ожидаемой ликвидационной стоимостью на количество лет ожидаемого срока полезного использования. (Ликвидационная стоимость может быть нулевой или даже отрицательной из-за затрат, необходимых для ее вывода из эксплуатации; однако для целей амортизации ликвидационная стоимость обычно не рассчитывается ниже нуля.) Затем компания будет начислять одну и ту же сумму амортизации каждый год в течение этого периода. , пока указанная стоимость актива не уменьшится с первоначальной стоимости до ликвидационной стоимости.

Метод прямой линии:

DE=(Стоимость-SL)/UL

Например, автомобиль, который амортизируется в течение 5 лет, куплен по цене 17 000 долларов США, а ликвидационная стоимость составит 2 000 долларов США. Тогда этот автомобиль будет амортизироваться на 3000 долларов в год, т.е. (17-2)/5 = 3. Эта таблица иллюстрирует линейный метод амортизации. Балансовая стоимость на начало первого года амортизации представляет собой первоначальную стоимость актива. Балансовая стоимость равна первоначальной стоимости за вычетом накопленной амортизации.

балансовая стоимость = первоначальная стоимость − накопленная амортизация Балансовая стоимость на конец года становится балансовой стоимостью на начало следующего года. Актив амортизируется до тех пор, пока его балансовая стоимость не станет равной стоимости лома.

Если транспортное средство будет продано и цена продажи превысит амортизированную стоимость (чистую балансовую стоимость), то превышение будет считаться прибылью и подлежит возмещению амортизации . Кроме того, эта прибыль сверх амортизированной стоимости будет признана налоговой инспекцией обычным доходом. Если цена продажи когда-либо окажется ниже балансовой стоимости, возникающие в результате капитальные убытки подлежат налогообложению. Если цена продажи когда-либо превышала первоначальную балансовую стоимость, то прибыль, превышающая первоначальную балансовую стоимость, признается как прирост капитала.

Если компания решает амортизировать актив по ставке, отличной от той, которую использует налоговая инспекция, то это приводит к временной разнице в отчете о прибылях и убытках из-за разницы (в определенный момент времени) между взглядами налогового департамента и компании на выгода.

Метод двойного уменьшающегося остатка, или метод уменьшающегося остатка, [9] используется для расчета ускоренной нормы амортизации актива по отношению к его неамортизированному остатку в течение более ранних лет срока полезного использования актива. При использовании метода двойного уменьшения остатка ликвидационная стоимость не учитывается при определении годовой амортизации, но балансовая стоимость амортизируемого актива никогда не опускается ниже его ликвидационной стоимости, независимо от используемого метода. Амортизация прекращается, когда достигается ликвидационная стоимость или конец срока полезного использования актива.

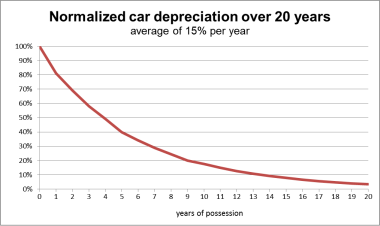

Поскольку двойная амортизация уменьшающегося остатка не всегда полностью амортизирует актив к концу его срока службы, некоторые методы также рассчитывают линейную амортизацию каждый год и применяют больший из двух значений. Это приводит к переходу от амортизации уменьшающегося остатка к прямолинейной амортизации в середине срока службы актива. Метод двойного уменьшения остатка также лучше отражает то, как амортизируются транспортные средства, и может более точно сопоставить затраты с выгодой от использования активов. [ нужна цитата ] Компания в будущем, возможно, захочет выделить как можно меньше расходов на амортизацию, чтобы помочь с дополнительными расходами.

При помощи метода уменьшающегося остатка можно найти норму амортизации, которая бы учитывала именно полную амортизацию к концу периода, по формуле:

,

где N — расчетный срок службы актива (например, в годах).

Методы амортизации аннуитета основаны не на времени, а на уровне аннуитета. Это может быть количество пройденных миль для транспортного средства или количество циклов для машины. Когда актив приобретается, его срок службы оценивается с точки зрения этого уровня активности. Предположим, что транспортное средство, указанное выше, по оценкам, проедет 50 000 миль за свой срок службы. Норма амортизации за милю рассчитывается по формуле: (стоимость 17 000 долларов США – утилизация 2 000 долларов США) / 50 000 миль = 0,30 доллара США за милю. Каждый год расходы на амортизацию рассчитываются путем умножения количества пройденных миль на норму амортизации за милю.

Сумма цифр за годы — это метод израсходованной амортизации, который приводит к более ускоренному списанию, чем метод линейного списания, и, как правило, также более ускоренному, чем метод уменьшающегося остатка. Согласно этому методу годовая амортизация определяется путем умножения амортизируемой стоимости на таблицу дробей.

Метод начисления амортизации по сумме цифр годов является одним из методов ускоренной амортизации, который основан на предположении, что активы, как правило, более продуктивны, когда они новые, а их производительность снижается по мере их старения. Формула для расчета амортизации по методу SYD:

Амортизация SYD = база амортизации x (оставшийся срок полезного использования/сумма цифр лет)

база амортизации = себестоимость – ликвидационная стоимость

Пример: если первоначальная стоимость актива составляет 1000 долларов США, срок полезного использования 5 лет и ликвидационная стоимость 100 долларов США, рассчитайте график его амортизации.

Сначала определите цифры года. Поскольку срок полезного использования актива составляет 5 лет, цифры года следующие: 5, 4, 3, 2 и 1.

Далее посчитаем сумму цифр: 5+4+3+2+1=15.

Сумму цифр также можно определить по формуле (n 2 +n)/2, где n равно сроку полезного использования актива в годах. Пример будет выглядеть как (5 2 +5)/2=15.

Нормы амортизации следующие:

5/15 на 1-й год, 4/15 на 2-й год, 3/15 на 3-й год, 2/15 на 4-й год и 1/15 на 5-й год.

Метод амортизации по единицам продукции рассчитывает большие отчисления на амортизацию в те годы, когда актив интенсивно используется.

DE= ((OV-SV)/EPC) x Единиц в год

Предположим, что первоначальная стоимость актива составляет 70 000 долларов США , ликвидационная стоимость - 10 000 долларов США , и ожидается, что будет произведено 6 000 единиц .

Амортизация на единицу = (70 000–10 000 долларов США) / 6 000 = 10 долларов США.

10 × фактическое производство даст стоимость амортизации текущего года.

В таблице ниже показан график амортизации единиц продукции актива.

Амортизация прекращается, когда балансовая стоимость равна ликвидационной стоимости актива. В конечном итоге сумма накопленного износа и стоимости лома равна первоначальной стоимости.

Групповой метод амортизации используется для амортизации счетов с несколькими активами с использованием аналогичного метода амортизации. Активы должны быть схожими по своей природе и иметь примерно одинаковый срок полезного использования.

Композитный метод применяется к совокупности активов, которые не похожи друг на друга и имеют разные сроки службы. Например, компьютеры и принтеры не похожи друг на друга, но оба являются частью офисной техники. Амортизация всех основных средств определяется методом линейного начисления амортизации.

Совокупный срок службы равен общей амортизируемой стоимости, деленной на общую сумму амортизации за год. 5900 долларов США / 1300 долларов США = 4,5 года.

Составная ставка амортизации равна годовой амортизации, деленной на общую историческую стоимость. 1300 долларов США / 6500 долларов США = 0,20 = 20%

Расходы на амортизацию равны составной норме амортизации, умноженной на остаток на счете активов (историческая стоимость). (0,20 * 6500 долларов США) 1300 долларов США. Расходы на амортизацию по дебету и накопленная амортизация по кредиту.

При продаже актива полученную сумму дебетуют денежные средства и кредитуют счет актива на его первоначальную стоимость. Спишите разницу между ними на накопленную амортизацию. При использовании композитного метода прибыль или убыток от продажи актива не признается. Теоретически это имеет смысл, поскольку прибыли и убытки от активов, проданных до и после совокупного срока службы, усредняются.

Чтобы рассчитать составную ставку амортизации, разделите годовую амортизацию на общую историческую стоимость. Чтобы рассчитать расходы на амортизацию, умножьте результат на ту же общую историческую стоимость. Результат снова будет равен общей годовой амортизации.

Здравый смысл требует, чтобы расходы на амортизацию были равны общей сумме амортизации за год, без предварительного деления, а затем умножения общей суммы амортизации за год на то же число.

Большинство систем подоходного налога допускают налоговый вычет для возмещения стоимости активов, используемых в бизнесе или для получения дохода. Такие вычеты разрешены для физических и юридических лиц. Если активы потребляются в настоящее время, их стоимость может быть вычтена в текущий момент как расходы или рассматриваться как часть себестоимости проданных товаров . Стоимость активов, не потребляемых в настоящее время, обычно должна быть отложена и возмещена с течением времени, например, за счет амортизации. Некоторые системы допускают полный вычет стоимости, по крайней мере частично, в год приобретения активов. Другие системы допускают амортизационные отчисления в течение некоторого срока службы, используя определенный метод или процент амортизации. Правила сильно различаются в зависимости от страны и могут различаться внутри страны в зависимости от типа актива или типа налогоплательщика. Многие системы, определяющие сроки амортизации и методы для финансовой отчетности, требуют использования одних и тех же сроков и методов для целей налогообложения. Большинство налоговых систем предусматривают разные правила для недвижимого имущества (зданий и т. д.) и личного имущества (оборудования и т. д.). [10]

Общая система предусматривает вычет фиксированного процента стоимости амортизируемых активов каждый год. Это часто называют капитальной надбавкой , как ее называют в Соединенном Королевстве . Вычеты разрешены физическим и юридическим лицам на основе активов, введенных в эксплуатацию в течение или до года оценки. В Канаде надбавки на капитальные затраты представляют собой фиксированные проценты активов внутри класса или типа активов. Фиксированные процентные ставки определяются типом актива. Фиксированный процент умножается на налоговую базу находящихся в эксплуатации активов для определения вычета капитальной скидки. Налоговое законодательство или правила страны определяют эти проценты. Расчеты капитальных пособий могут основываться на общем наборе активов, на наборах или пулах по годам (винтажные пулы) или пулах по классам активов... Амортизация имеет только три метода.

Некоторые системы определяют жизнь на основе классов имущества, определенных налоговыми органами. Налоговое агентство Канады определяет многочисленные классы в зависимости от типа собственности и способа ее использования. В соответствии с системой амортизации Соединенных Штатов Налоговая служба публикует подробное руководство, которое включает таблицу срока службы активов и применимые соглашения . В таблице также указаны указанные сроки эксплуатации некоторых широко используемых активов (например, офисной мебели, компьютеров, автомобилей), которые имеют приоритет над сроками использования в коммерческих целях. Налоговая амортизация в США рассчитывается по методу двойного уменьшающегося остатка с переключением на прямой или прямолинейный метод по выбору налогоплательщика. [11] В таблицах IRS указаны проценты, применяемые к базису актива за каждый год его эксплуатации. Амортизация сначала подлежит вычету, когда актив вводится в эксплуатацию.

Многие системы допускают дополнительный вычет части стоимости амортизируемых активов, приобретенных в текущем налоговом году. Британская система предусматривает пособие на капитал в первый год в размере 50 000 фунтов стерлингов. В США доступны два таких вычета. Вычет полной стоимости амортизируемого материального движимого имущества разрешен в размере до 500 000 долларов США до 2013 года. Этот вычет полностью прекращается для предприятий, приобретающих такое имущество на сумму более 2 000 000 долларов США в течение года. [12] Кроме того, в качестве вычета допускается дополнительная амортизация за первый год в размере 50% от стоимости большинства другого амортизируемого материального движимого имущества. [13] Некоторые другие системы имеют аналогичные надбавки за первый год обучения или ускоренные выплаты.

Многие налоговые системы предписывают более длительный срок амортизации для зданий и улучшений земель. Срок службы может варьироваться в зависимости от типа использования. Многие подобные системы, в том числе в США, допускают начисление амортизации недвижимости только линейным методом или по небольшому фиксированному проценту от стоимости. Как правило, налоговый вычет по амортизации не допускается для голой земли. В Соединенных Штатах сдаваемые в аренду жилые здания амортизируются в течение 27,5 или 40 лет, другие здания - в течение 39 или 40 лет, а улучшения земель - в течение 15 или 20 лет, причем все они амортизируются линейным методом. . [14]

Расчеты амортизации требуют тщательного ведения учета, если они выполняются для каждого актива, которым владеет компания, особенно если активы добавляются к ним после их приобретения или частичного выбытия. Однако многие налоговые системы допускают объединение всех активов одного типа, приобретенных в одном году, в «пул». Затем амортизация рассчитывается для всех активов в пуле как единый расчет. Эти расчеты должны основываться на предположениях о дате приобретения. Система Соединенных Штатов позволяет налогоплательщику использовать полугодовое соглашение для личного имущества или соглашение в середине месяца для недвижимости. [15] Согласно такому соглашению, все имущество определенного типа считается приобретенным в середине периода приобретения. Половина амортизации за полный период допускается в период приобретения (а также в окончательный период амортизации, если срок эксплуатации активов составляет целое число лет). Правила США требуют заключения соглашения в середине квартала для каждого объекта недвижимости, если более 40% приобретений за год приходится на последний квартал.

Бухгалтерский учет https://www.investopedia.com/terms/s/straightlinebasis.asp

Налог