В математических финансах греки — это величины (известные в исчислении как частные производные ; первого порядка или выше), представляющие чувствительность цены производного инструмента, такого как опцион , к изменениям одного или нескольких базовых параметров , от которых зависит стоимость инструмент или портфель финансовых инструментов является зависимым. Это название используется потому, что наиболее распространенные из этих видов чувствительности обозначаются греческими буквами (как и некоторые другие финансовые меры). В совокупности их также называют чувствительностью к риску , [1] мерами риска [2] : 742 или параметрами хеджирования . [3]

Греки являются жизненно важными инструментами в управлении рисками . Каждый грек измеряет чувствительность стоимости портфеля к небольшому изменению данного базового параметра, так что риски компонентов можно рассматривать изолированно, а портфель соответствующим образом перебалансировать для достижения желаемого риска; см., например, дельта-хеджирование .

Греки в модели Блэка-Шоулза (относительно простая идеализированная модель некоторых финансовых рынков) относительно легко поддаются расчету (желательное свойство финансовых моделей ) и очень полезны для трейдеров деривативов, особенно для тех, кто стремится застраховать свои портфели от неблагоприятных воздействий. изменения рыночных условий. По этой причине те греческие индексы, которые особенно полезны для хеджирования, такие как дельта, тета и вега, хорошо подходят для измерения изменений параметров спотовой цены, времени и волатильности. Хотя rho (частная производная по безрисковой процентной ставке ) является основным входным параметром модели Блэка-Шоулза, общее влияние на стоимость краткосрочного опциона, соответствующего изменениям безрисковой процентной ставки, равно в целом незначительны и поэтому производные финансовые инструменты более высокого порядка, включающие безрисковую процентную ставку, встречаются нечасто.

Наиболее распространены у греков производные первого порядка: дельта, вега, тета и ро; а также гамма, производная второго порядка функции цены. Остальные уязвимости в этом списке достаточно распространены и имеют общие названия, но этот список ни в коем случае не является исчерпывающим.

Игроки на рынке совершают конкурентные сделки с использованием многих миллиардов (долларов США, фунтов стерлингов или евро) базового актива каждый день, поэтому важно правильно рассчитать суммы. На практике они будут использовать более сложные модели, выходящие за рамки упрощающих предположений, использованных в модели Блэка-Шоулза и, следовательно, в греческой модели.

Использование названий греческих букв, по-видимому, является продолжением общих финансовых терминов « альфа» и «бета» , а также использования сигмы (стандартное отклонение логарифмической доходности) и тау (время до истечения срока действия) в модели ценообразования опционов Блэка-Шоулза . Несколько названий, таких как «вега» (символ которого похож на строчную греческую букву « ню» ; использование этого имени могло привести к путанице) и «зомма» придуманы, но звучат похоже на греческие буквы. Названия «цвет» и «очарование», предположительно, происходят от использования этих терминов для обозначения экзотических свойств кварков в физике элементарных частиц .

Дельта , [4] измеряет скорость изменения теоретической стоимости опциона по отношению к изменениям цены базового актива. Дельта — это первая производная стоимостиопциона по отношению к цене базового инструмента.

Для ванильного опциона дельта будет числом от 0,0 до 1,0 для длинного колл-опциона (или короткого пут-опциона) и от 0,0 до -1,0 для длинного пут-опциона (или короткого колл-опциона); В зависимости от цены опцион колл ведет себя так, как будто кто-то владеет 1 акцией базовой акции (если глубоко в деньгах), или не владеет ничем (если далеко от денег), или что-то среднее, и наоборот для опциона пут. Разница между дельтой колла и дельтой пута того же страйка равна единице. Согласно четности пут-колл , длинный колл и короткий пут эквивалентны форвардному опциону F , который является линейным в споте S, с единичным коэффициентом, поэтому производная dF/dS равна 1. См. формулы ниже.

Эти цифры обычно представляются в процентах от общего количества акций, представленных опционным контрактом(ами). Это удобно, потому что опцион (мгновенно) будет вести себя так же, как количество акций, указанное дельтой. Например, если каждый портфель из 100 американских колл-опционов на XYZ имеет дельту 0,25 (= 25%), он будет увеличивать или уменьшать стоимость так же, как 2500 акций XYZ, поскольку цена изменяется при небольших ценовых движениях (100 опционных контрактов покрывают 10 000 акций). Знак и процент часто опускаются – знак неявно заложен в типе опциона (отрицательный для пут, положительный для колл), и процент понимается. Наиболее часто котируются 25 дельта пут, 50 дельта пут/50 дельта колл и 25 дельта колл. 50-дельта-пут и 50-дельта-колл не совсем идентичны, поскольку спот и форвард различаются коэффициентом дисконтирования, но их часто объединяют.

Дельта всегда положительна для длинных коллов и отрицательна для длинных путов (если только она не равна нулю). Общую дельту сложного портфеля позиций по одному и тому же базовому активу можно рассчитать, просто взяв сумму дельт для каждой отдельной позиции – дельта портфеля линейна по составляющим. Поскольку дельта базового актива всегда равна 1,0, трейдер может дельта-хеджировать всю свою позицию в базовом активе, покупая или шортя количество акций, указанное общей дельтой. Например, если дельта портфеля опционов в XYZ (выраженная в долях базового актива) равна +2,75, трейдер сможет дельта-хеджировать портфель, продав без покрытия 2,75 акций базового актива. Тогда этот портфель сохранит свою общую стоимость независимо от того, в каком направлении движется цена XYZ. (Хотя это происходит лишь при небольших изменениях базового актива, в течение короткого промежутка времени и несмотря на изменения других рыночных условий, таких как волатильность и норма прибыли для безрисковых инвестиций).

Дельта (абсолютное значение) близка, но не идентична процентной денежности опциона, т. е. подразумеваемой вероятности того, что опцион истечет в деньгах (если рынок движется в соответствии с броуновским движением в риске) . нейтральная мера ). [5] По этой причине некоторые опционные трейдеры используют абсолютное значение дельты как приближение процента денежности. Например, если дельта опциона колл «вне денег» равна 0,15, трейдер может оценить, что вероятность истечения срока действия опциона «в деньгах» составляет примерно 15%. Аналогичным образом, если дельта пут-контракта равна -0,25, трейдер может ожидать, что опцион с вероятностью 25% истечет в деньгах. Коллы и путы «на деньгах» имеют дельту примерно 0,5 и -0,5 соответственно с небольшим уклоном в сторону более высоких дельт для коллов банкоматов, поскольку безрисковая ставка вносит некоторый сдвиг в дельту. Фактическая вероятность того, что опцион окажется прибыльным, равна его двойной дельте, которая является первой производной цены опциона относительно страйка. [6]

Учитывая европейский опцион колл и пут с одним и тем же базовым активом, ценой исполнения и временем до погашения, а также без дивидендной доходности, сумма абсолютных значений дельты каждого опциона будет равна 1 – точнее, дельта колл ( положительный) минус дельта пут-опциона (отрицательный) равен 1. Это связано с паритетом пут-колл : длинный колл плюс короткий пут (колл минус пут) копирует форвард, дельта которого равна 1.

Если значение дельты для опциона известно, можно рассчитать значение дельты опциона с той же ценой исполнения, базовым активом и сроком погашения, но в противоположном направлении, вычитая 1 из известной дельты опциона или прибавляя 1 к известной дельте опциона пут. .

Например, если дельта колл-опциона равна 0,42, то можно вычислить дельту соответствующего пут-опциона при той же цене исполнения по формуле 0,42 – 1 = –0,58. Чтобы получить дельту колла из пут-опциона, можно аналогичным образом взять -0,58 и прибавить 1, чтобы получить 0,42.

Vega [4] измеряет чувствительность к волатильности . Вега — это производная стоимости опциона по отношению к волатильности базового актива.

Вега — это не название какой-либо греческой буквы. Используемый глиф представляет собой нестандартную маюскульную версию греческой буквы ню ( ), записанную как . Предположительно, название « вега» было принято потому, что греческая буква «nu» была похожа на латинскую «vee» , а « vega» произошла от «vee» по аналогии с тем, как в американском английском произносятся « beta », «eta» и « theta» .

Символ каппа , , иногда используется (учеными) вместо веги (как тау ( ) или заглавная лямбда ( ), [7] : 315 , хотя они встречаются редко).

Вега обычно выражается как сумма денег на базовую акцию, которую стоимость опциона вырастет или потеряет при повышении или понижении волатильности на 1 процентный пункт . Все опционы (как колл, так и пут) будут расти в цене с ростом волатильности.

Вега может быть важным индикатором для опционного трейдера, особенно на волатильных рынках, поскольку стоимость некоторых опционных стратегий может быть особенно чувствительной к изменениям волатильности. Например, стоимость опциона «при деньгах» чрезвычайно зависит от изменений волатильности. См. Риск волатильности .

Тета , [4] измеряет чувствительность значения производной к течению времени (см. Вариант временного значения ): «время затухания».

С течением времени, с уменьшением времени до истечения срока действия и при прочих равных условиях, внешняя стоимость опциона уменьшается. Обычно (но см. ниже) это означает, что опцион со временем теряет ценность, что обычно называют длинными опционами, обычно имеющими короткую (отрицательную) тету. Фактически, как правило, буквальная первая производная по времени стоимости опциона представляет собой положительное число. Изменение стоимости опциона обычно отрицательно, поскольку течение времени представляет собой отрицательное число ( уменьшение до времени до истечения срока действия). Однако по соглашению практики обычно предпочитают относиться к тета-воздействию («распаду») долгосрочного опциона как к отрицательному (вместо течения времени как к отрицательному), и поэтому тэта обычно указывается как -1, умноженная на первую производную, как выше.

Хотя внешняя стоимость с течением времени уменьшается, иногда уравновешивающим фактором является дисконтирование. Для некоторых типов опционов «глубоко в деньгах» (для опционов Блэка-Шоулза, путов и коллов в опционах Блэка), поскольку с течением времени коэффициенты дисконтирования увеличиваются до 1, это является элементом увеличения стоимости длинного опциона. . Иногда опционы «глубоко в деньгах» выиграют больше от увеличения коэффициентов дисконтирования, чем потеряют от уменьшения внешней стоимости, и сообщаемый тета будет положительным значением для длинного опциона вместо более типичного отрицательного значения (и опцион будет кандидат на досрочное исполнение, если он возможен, и стоимость европейского опциона может оказаться ниже паритета).

По соглашению в формулах оценки опционов время до истечения срока действия определяется в годах. Практики обычно предпочитают рассматривать тэту с точки зрения изменения количества дней до истечения срока действия, а не количества лет до истечения срока действия. Поэтому сообщаемая тэта обычно делится на количество дней в году. (Считать ли календарные или рабочие дни зависит от личного выбора, и в пользу обоих есть аргументы.)

Rho , [4] измеряет чувствительность к процентной ставке: это производная стоимости опциона по отношению к безрисковой процентной ставке (для соответствующего срока погашения).

За исключением чрезвычайных обстоятельств, стоимость опциона менее чувствительна к изменениям безрисковой процентной ставки, чем к изменениям других параметров. По этой причине ро у греков первого порядка употребляется реже всего.

Rho обычно выражается как сумма денег на акцию базового актива, которую стоимость опциона выиграет или потеряет при повышении или падении безрисковой процентной ставки на 1,0% в год (100 базисных пунктов).

Лямбда , [4] , омега , [8] или эластичность [4] — это процентное изменение стоимости опциона на процентное изменение базовой цены, мера кредитного плеча , иногда называемая рычагом.

Так оно и есть .

Оно похоже на концепцию дельты, но выражается в процентах, а не в абсолютных величинах.

Эпсилон , [9] (также известный как psi,) — это процентное изменение стоимости опциона на процентное изменение базовой дивидендной доходности, мера дивидендного риска. Влияние дивидендной доходности на практике определяется увеличением этой доходности на 10%. Очевидно, что такая чувствительность может применяться только к производным инструментам долевых инструментов .

Численно все чувствительности первого порядка можно интерпретировать как разброс ожидаемой доходности. [10] Информационная геометрия предлагает другую (тригонометрическую) интерпретацию. [10]

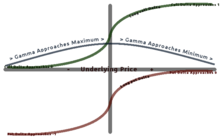

Гамма , [4] измеряет скорость изменения дельты по отношению к изменениям базовой цены. Гамма — это вторая производная функции стоимости по базовой цене.

Большинство длинных опционов имеют положительную гамму, а большинство коротких опционов имеют отрицательную гамму. Длинные опционы имеют положительную взаимосвязь с гаммой, поскольку с ростом цены увеличивается и гамма, в результате чего дельта приближается к 1 от 0 (длинный опцион колл) и к 0 от −1 (длинный опцион пут). Обратное верно для коротких опционов. [11]

Гамма максимальна примерно при деньгах (ATM) и уменьшается по мере того, как вы уходите от денег (ITM) или вне денег (OTM). Гамма важна, поскольку она корректирует выпуклость значения .

Когда трейдер стремится установить эффективное дельта-хеджирование для портфеля, он также может попытаться нейтрализовать гамму портфеля, поскольку это гарантирует, что хеджирование будет эффективным в более широком диапазоне движений базовой цены.

Vanna , [4] также называемый DvegaDspot [13] и DdeltaDvol , [13] представляет собой производную второго порядка от стоимости опциона, один раз от базовой спотовой цены и один раз от волатильности. Это математически эквивалентно DdeltaDvol , чувствительности дельты опциона к изменению волатильности; или, альтернативно, частичная вега по отношению к цене базового инструмента. Ванна может быть полезной чувствительностью для мониторинга при ведении портфеля с дельта- или вега-хеджированием, поскольку ванна поможет трейдеру предвидеть изменения в эффективности дельта-хеджирования при изменении волатильности или эффективности вега-хеджирования против изменений базовая спотовая цена.

Если базовое значение имеет непрерывные вторые частные производные, то

Очарование [4] или дельта-распад [14] измеряет мгновенную скорость изменения дельты с течением времени.

Charm также назывался DdeltaDtime . [13] Очарование может быть важным греческим фактором для измерения/мониторинга при дельта-хеджировании позиции на выходных. Очарование — это производная второго порядка от стоимости опциона, зависящая от цены и от времени. В таком случае это также производная теты по отношению к цене базового актива.

Математический результат формулы очарования (см. ниже) выражается в дельта/год. Часто бывает полезно разделить это значение на количество дней в году, чтобы получить дельта-распад в день. Такое использование является достаточно точным, когда количество дней, оставшихся до истечения срока действия опциона, велико. Когда срок действия опциона приближается, само очарование может быстро измениться, что приведет к неточным оценкам затухания дельты за весь день.

Вомма , [4] волга , [15] вега выпуклость , [15] или ДвегаДвол [15] измеряет чувствительность второго порядка к волатильности . Вомма — это вторая производная стоимости опциона по волатильности, или, другими словами, вомма измеряет скорость изменения веги при изменении волатильности.

При положительной вомме позиция становится длинной вегой по мере увеличения подразумеваемой волатильности и короткой вегой по мере ее уменьшения, что можно скальпировать аналогично длинной гамме. И изначально вега-нейтральная, лонг-вомма-позиция может быть построена на основе соотношений опционов при разных страйках. Вомма положительна для длинных опционов вдали от денег и первоначально увеличивается по мере удаления от денег (но падает по мере снижения веги). (В частности, vomma положительна, если обычные члены d 1 и d 2 имеют один и тот же знак, что верно, когда d 1 < 0 или d 2 > 0.)

Veta [16] или DvegaDtime [15] измеряет скорость изменения веги с течением времени. Вета — вторая производная функции ценности; один раз по волатильности и один раз по времени.

Обычной практикой является деление математического результата веты на 100-кратное количество дней в году, чтобы уменьшить значение до процентного изменения веты за один день.

Вера [17] (иногда rhova ) [17] измеряет скорость изменения ро в зависимости от волатильности. Вера — вторая производная функции ценности; один раз к волатильности и один раз к процентной ставке.

Слово «Вера» было придумано Р. Нарышкиным в начале 2012 года, когда эту чувствительность нужно было использовать на практике для оценки влияния изменений волатильности на ро-хеджирование, но в доступной литературе такого названия еще не существовало. Слово «Вера» было выбрано так, чтобы оно звучало похоже на комбинацию слов Вега и Ро, соответствующих греков первого порядка. Это имя теперь используется более широко, включая, например, программное обеспечение компьютерной алгебры Maple (в пакете Finance которого имеется функция «BlackScholesVera»).

Эта частная производная играет фундаментальную роль в формуле Бридена-Литценбергера [18] , которая использует котируемые цены опционов колл для оценки нейтральных к риску вероятностей, подразумеваемых такими ценами.

Для опционов колл его можно аппроксимировать, используя бесконечно малые портфели стратегий «бабочка» .

Скорость [4] измеряет скорость изменения гаммы по отношению к изменениям базовой цены.

Это также иногда называют гаммой гаммы [2] : 799 или DgammaDspot . [13] Скорость — это третья производная функции стоимости по отношению к базовой спотовой цене. Скорость может быть важна для отслеживания при дельта-хеджировании или гамма-хеджировании портфеля.

Зомма [4] измеряет скорость изменения гаммы в зависимости от изменений волатильности.

Zomma также упоминается как DgammaDvol . [13] Зомма — это третья производная от стоимости опциона, дважды от цены базового актива и один раз от волатильности. Zomma может быть полезной чувствительностью для мониторинга при ведении гамма-хеджированного портфеля, поскольку zomma поможет трейдеру предвидеть изменения в эффективности хеджирования по мере изменения волатильности.

Цвет , [13] гамма-распад [19] или DgammaDtime [13] измеряют скорость изменения гаммы с течением времени.

Цвет — это производная третьего порядка от стоимости опциона, дважды от цены базового актива и один раз от времени. Цвет может быть важной чувствительностью, которую следует отслеживать при ведении портфеля с гамма-хеджированием, поскольку он может помочь трейдеру предвидеть эффективность хеджирования с течением времени.

Математический результат формулы цвета (см. ниже) выражается в гаммах в год. Часто бывает полезно разделить это значение на количество дней в году, чтобы получить изменение гаммы в день. Такое использование является достаточно точным, когда количество дней, оставшихся до истечения срока действия опциона, велико. Когда срок действия опциона приближается, сам цвет может быстро измениться, что делает оценку изменения гаммы за весь день неточной.

Ultima [4] измеряет чувствительность опциона vomma к изменению волатильности.

Ultima также упоминается как DvommaDvol . [4] Ultima — это производная третьего порядка от стоимости опциона по волатильности.

Если стоимость дериватива зависит от двух или более базовых активов , его греки расширяются, чтобы включить перекрестные эффекты между базовыми активами.

Дельта корреляции измеряет чувствительность стоимости производного инструмента к изменению корреляции между базовыми активами. [20] Он также широко известен как сега . [21] [22]

Перекрестная гамма измеряет скорость изменения дельты одного базового актива к изменению уровня другого базового актива. [23]

Кросс-ванна измеряет скорость изменения веги одного базового актива из-за изменения уровня другого базового актива. Аналогично, он измеряет скорость изменения дельты второго базового актива из-за изменения волатильности первого базового актива. [20]

Cross Volga измеряет скорость изменения веги одного базового актива по отношению к изменению волатильности другого базового актива. [23]

Греки европейских опционов ( коллов и путов ) по модели Блэка–Шоулза рассчитываются следующим образом, где (phi) — стандартная нормальная функция плотности вероятности и — стандартная нормальная кумулятивная функция распределения . Обратите внимание, что формулы гаммы и веги одинаковы для коллов и путов.

Для данного:

где

Согласно модели Блэка (обычно используемой для товаров и опционов на фьючерсы) греки можно рассчитать следующим образом:

где

(*) Можно показать, что

Микродоказательство:

позволять

Тогда у нас есть:

Так

Некоторые соответствующие меры риска финансовых инструментов перечислены ниже.

В торговле облигациями и другими ценными бумагами с фиксированным доходом различные меры дюрации облигаций используются аналогично дельте опциона. Ближайшим аналогом дельты является DV01 , который представляет собой снижение цены (в денежных единицах) при увеличении доходности на один базисный пункт (т.е. 0,01% в год) (доходность является базовой переменной). См. также Дюрация облигации § Риск – дюрация как чувствительность к процентной ставке .

Аналогом лямбды является модифицированная дюрация , которая представляет собой процентное изменение рыночной цены облигации (облигаций) на единицу изменения доходности (т. е. она эквивалентна DV01, разделенному на рыночную цену). В отличие от лямбды, которая представляет собой эластичность (процентное изменение выпуска при процентном изменении затрат), модифицированная продолжительность вместо этого представляет собой полуэластичность — процентное изменение выпуска при единичном изменении затрат. См. также Длительность ключевой ставки .

Выпуклость облигации — это мера чувствительности дюрации к изменениям процентных ставок , вторая производная цены облигации по отношению к процентным ставкам (дюрация — первая производная); тогда это аналогично гамма. В целом, чем выше выпуклость, тем более чувствительна цена облигации к изменению процентных ставок. Выпуклость облигаций — одна из самых основных и широко используемых форм выпуклости в финансах .

Для облигации со встроенным опционом стандартные расчеты доходности к погашению здесь не учитывают, как изменения процентных ставок изменят денежные потоки в результате исполнения опциона. Для решения этой проблемы вводятся эффективная длительность и эффективная выпуклость . Эти значения обычно рассчитываются с использованием древовидной модели, построенной для всей кривой доходности (в отличие от одной доходности к погашению) и, следовательно, фиксирующей поведение исполнения в каждый момент срока действия опциона как функцию как времени, так и процентных ставок. ; см. Решетчатую модель (финансы) § Производные процентные ставки .

Бета (β) акции или портфеля — это число, описывающее волатильность актива по отношению к волатильности эталонного показателя, с которым сравнивается указанный актив. Этот ориентир обычно представляет собой общий финансовый рынок и часто оценивается с помощью репрезентативных индексов , таких как S&P 500 .

Актив имеет нулевую бета-коэффициент, если его доходность меняется независимо от изменений доходности рынка. Положительная бета означает, что доходность актива обычно соответствует доходности рынка, в том смысле, что они оба имеют тенденцию быть выше своих соответствующих средних значений вместе или оба имеют тенденцию быть ниже своих соответствующих средних значений вместе. Отрицательное значение бета означает, что доходность актива обычно колеблется в противоположном направлении от доходности рынка: один будет иметь тенденцию быть выше среднего, тогда как другой будет ниже среднего.

Фуджит – это ожидаемое время для исполнения американского или бермудского опциона. Fugit удобно вычислять в целях хеджирования — например, можно представить потоки американского свопа как потоки свопа, начиная с fugit, умноженного на дельту, а затем использовать их для расчета других показателей чувствительности.

{{cite journal}}: Требуется цитировать журнал |journal=( помощь )Теория

Пошаговые математические выводы варианта греков

Онлайн-инструменты