Соглашение Double Irish было инструментом уклонения от уплаты налогов корпораций, направленным на размывание налогооблагаемой базы и вывод прибыли из-под налогообложения (BEPS), который использовался в основном американскими транснациональными корпорациями с конца 1980-х годов для избежания корпоративного налогообложения прибыли, полученной за пределами США. [a] (США были одной из немногих стран, которые не использовали «территориальную» налоговую систему и облагали налогом корпорации всю прибыль, независимо от того, была ли прибыль получена за пределами США или нет, в отличие от «территориальных» налоговых систем, которые облагают налогом только прибыль, полученную в этой стране.) [b] Это был крупнейший инструмент уклонения от уплаты налогов в истории. К 2010 году он ежегодно защищал 100 миллиардов долларов США в виде прибыли американских транснациональных корпораций за рубежом от налогообложения, [c] и был основным инструментом, с помощью которого американские транснациональные корпорации накопили необлагаемые налогом офшорные резервы в размере 1 триллиона долларов США с 2004 по 2018 год. [d] [e] Традиционно он также использовался с голландским сэндвич -инструментом BEPS; Однако изменения в налоговом законодательстве Ирландии, внесенные в 2010 году , отменили это требование.

.jpg/440px-Michael_Noonan_(official_portrait).jpg)

Несмотря на то, что США знали о Double Irish в течение десятилетия, именно Европейская комиссия в октябре 2014 года заставила Ирландию закрыть схему, начиная с января 2015 года. Однако пользователям существующих схем, таким как Apple , Google , Facebook и Pfizer , было дано время до января 2020 года, чтобы закрыть их. На момент объявления о закрытии было известно, что у транснациональных корпораций были заменяющие инструменты BEPS в Ирландии, Single Malt (2014) и Capital Discounts for Intangible Assets (CAIA) (2009):

Американские налоговые ученые еще в 1994 году показали, что использование многонациональных корпораций США налоговых убежищ и инструментов BEPS максимально увеличило долгосрочные поступления в казну США. Они показали, что многонациональные корпорации из «территориальных» налоговых систем, которым следуют все страны, кроме нескольких, [b] не использовали инструменты BEPS или налоговые убежища , включая те, которые недавно перешли на них, такие как Япония (2009) и Великобритания (2009–2012). К 2018 году налоговые ученые показали, что американские многонациональные корпорации были крупнейшими пользователями инструментов BEPS, а Ирландия была крупнейшим мировым центром BEPS или налоговым убежищем. Они показали, что американские многонациональные корпорации представляли собой крупнейший компонент ирландской экономики и что Ирландии не удалось привлечь многонациональные корпорации из «территориальных» налоговых систем. [f]

Соединенные Штаты перешли на «территориальную» налоговую систему в Законе о сокращении налогов и создании рабочих мест (TCJA) от декабря 2017 года, в результате чего американские налоговые ученые предсказали упадок ирландских инструментов BEPS и Ирландии как американского корпоративного налогового убежища. Однако к середине 2018 года другие налоговые ученые, включая МВФ, отметили, что технические недостатки в TCJA повысили привлекательность ирландских инструментов BEPS, и в частности инструмента CAIA BEPS, который после TCJA обеспечил общую эффективную налоговую ставку (ETR) в размере 0–2,5% на прибыль, которая может быть полностью репатриирована в США без каких-либо дополнительных налогов США. В июле 2018 года один из ведущих налоговых экономистов Ирландии предсказал «бум» в использовании ирландского инструмента CAIA BEPS, поскольку американские транснациональные корпорации закроют существующие схемы Double Irish BEPS до крайнего срока 2020 года.

Double Irish — это инструмент BEPS на основе интеллектуальной собственности. [7] Согласно правилам ОЭСР, корпорации с интеллектуальной собственностью (ИС), которые в основном являются компаниями, работающими в сфере технологий и наук о жизни, могут превратить ее в нематериальный актив (НА) на своем балансе и вычесть ее как вычитаемый из налогооблагаемой базы роялти конечным потребителям. [7] Без такой ИС, если бы Microsoft взимала с немецкого конечного потребителя 100 долларов за Microsoft Office , прибыль в размере около 95 долларов (поскольку стоимость копий Microsoft Office невелика) была бы получена в Германии, и с этой прибыли подлежал бы уплате немецкий налог. Однако, если Германия разрешит такой нематериальный актив, Microsoft может дополнительно взимать с Microsoft Germany 95 долларов в виде роялти за каждую копию Microsoft Office, сводя свою прибыль в Германии к нулю. 95 долларов выплачиваются организации, в которой юридически размещена ИС. Microsoft предпочла бы разместить эту ИС в налоговой гавани; Однако, такие высоконалоговые регионы, как Германия, не подписывают полные налоговые соглашения с налоговыми убежищами и не принимают IP, взимаемую с налогового убежища, как вычитаемую из немецкого налогообложения. Double Irish решает эту проблему. [8] [9]

Double Irish позволяет выставлять счета IP из Ирландии, которая имеет большую глобальную сеть полных двусторонних налоговых соглашений . [g] Double Irish позволяет отправлять гипотетические 95 долларов, отправленные из Германии в Ирландию, в налоговую гавань, такую как Бермуды, без уплаты каких-либо ирландских налогов. Методы использования IP для перемещения прибыли из мест с более высокими налогами в места с низкими налогами называются инструментами размывания налоговой базы и перемещения прибыли (BEPS). [7] Существует много типов инструментов BEPS (например, инструменты BEPS на основе долга); однако инструменты BEPS на основе IP являются самой большой группой. [11]

Как и в случае со всеми ирландскими инструментами BEPS, ирландская дочерняя компания должна провести «соответствующую торговлю» интеллектуальной собственностью в Ирландии. [h] Необходимо подготовить «бизнес-план» с указанием уровней занятости и заработной платы в Ирландии, приемлемых для ирландского государства в период действия инструмента BEPS. [i] Несмотря на эти требования, эффективная налоговая ставка (ETR) Double Irish составляет почти 0%, как обнаружила Комиссия ЕС в отношении Apple в 2016 году. [12]

Большинство крупных американских технологических и медико-биологических транснациональных корпораций были идентифицированы как использующие Double Irish. К 2010 году 95 миллиардов долларов прибыли США ежегодно переводились в Ирландию, [13] и увеличились до 106 миллиардов долларов США к 2015 году. [14] Как инструмент BEPS, с помощью которого американские транснациональные корпорации накопили необлагаемые налогом офшорные резервы в размере около 1 триллиона долларов США с 2004 по 2017 год, [d] [e] [16] [17] Double Irish является крупнейшим инструментом уклонения от уплаты налогов в истории. В 2016 году, когда ЕС наложил на Apple штраф в размере 13 миллиардов евро , самый большой налоговый штраф в истории, [18] он охватывал только период 2004–2014 годов, в течение которого Apple скрыла 111 миллиардов евро прибыли от налогов США (и Ирландии).

Самые ранние зарегистрированные версии инструментов BEPS типа Double Irish были созданы Apple в конце 1980-х годов [19] , а ЕС обнаружил ирландские налоговые постановления по Double Irish для Apple в 1991 году. [12] Ирландские государственные документы, опубликованные в Ирландском национальном архиве в декабре 2018 года, показали, что министры Fine Gael в 1984 году обращались за юридической консультацией о том, как американские корпорации могли бы избегать налогов, работая из Ирландии. [20] Бывший ирландский премьер-министр Джон Брутон написал тогдашнему министру финансов Алану Дьюксу следующее: «Чтобы сохранить максимальное налоговое преимущество, американские корпорации захотят разместить FSC в стране, где им придется платить небольшие налоги или вообще не платить их. Поэтому, если FSC не будет предоставлен благоприятный налоговый режим в Ирландии, они не будут размещаться здесь». [20] Фергал О'Рурк , налоговый партнер PwC в IFSC (и сын министра Мэри О'Рурк , двоюродного брата министра финансов Ирландии 2008–2011 годов Брайана Ленихана-младшего ), считается его «великим архитектором». [21] [22] [23] [24]

Хотя существуют вариации (например, Apple), стандартная схема Double Irish в упрощенном виде имеет следующую структуру (обратите внимание, что шаги, описанные ниже, изначально исключают компонент голландского сэндвича для простоты, что объясняется в следующем разделе; Таблица 1 включает голландский сэндвич): [j] [26] [27] [28]

Эта структура имеет проблему. Налоговый кодекс США до TCJA позволяет оставлять зарубежный доход в иностранных дочерних компаниях (отсрочка уплаты налогов США), но он будет считать BER1 контролируемой иностранной корпорацией (или «CFC»), скрывающей доход от транзакции со связанной стороной (т. е. IRL1). Он будет применять полные налоги США к BER1 по ставке 35%. [28]

Чтобы обойти это, американской корпорации необходимо создать вторую ирландскую компанию (IRL2 или A), юридически зарегистрированную в Ирландии (поэтому в соответствии с налоговым кодексом США она является ирландской), но которая «управляется и контролируется» с Бермудских островов (поэтому в соответствии с налоговым кодексом Ирландии она является бермудской). IRL2 будет размещена между BER1 и IRL1 (т.е. будет принадлежать BER1 и владеть IRL1). До закрытия Double Irish в 2015 году ирландский налоговый кодекс был одним из немногих, который позволял компании быть юридически зарегистрированной в своей юрисдикции, но не облагаться ее налогами (если она управляется и контролируется в другом месте). [28]

Американская корпорация «отметит галочкой» IRL1, объявив ее иностранной дочерней компанией, продающей товары за пределами США. Тогда налоговый кодекс США будет игнорировать IRL1 из налоговых расчетов США. Однако, поскольку налоговый кодекс США также рассматривает IRL2 как иностранную (т.е. ирландскую), он также игнорирует транзакции между IRL1 и IRL2 (даже если они являются связанными сторонами). Это суть соглашения Double Irish. [29]

Обратите внимание, что в некоторых пояснениях и схемах BER1 опущен ( Бермудская черная дыра ); однако редко случается, чтобы американская корпорация «владела» IRL2 напрямую.

Ирландский налоговый кодекс исторически взимал 20% подоходного налога с переводов от ирландской компании, такой как IRL1, компаниям в налоговых убежищах, таких как BER1. [30] Однако, если IRL1 отправляет деньги новой голландской компании DUT1 (или S) через другую схему выплаты роялти , ирландский подоходный налог не взимается, поскольку Ирландия не взимает подоходный налог с переводов в пределах государств ЕС. Кроме того, в соответствии с голландским налоговым кодексом DUT1 может отправлять деньги в IRL2 (ирландскую компанию, которая юридически зарегистрирована в Ирландии, и, таким образом, налоговый кодекс США рассматривает ее как иностранную, но «управляется и контролируется» с, скажем, Бермудских островов, и, таким образом, ирландский налоговый кодекс также рассматривает ее как иностранную) в рамках другой схемы выплаты роялти без уплаты голландского подоходного налога, поскольку голландцы не взимают подоходный налог со схем выплаты роялти. [28] Это называется голландским сэндвичем , а DUT1 описывается как «голландский ломтик» (расположенный между IRL1 и IRL2). [29] [31] Таким образом, с добавлением IRL2 и DUT1 мы получаем налоговую структуру «двойной ирландский голландский сэндвич». [32]

В 2010 году правительство Ирландии, при лоббировании со стороны налогового партнера PwC Ireland IFSC Фергала О'Рурка , [23] смягчило правила отправки платежей роялти в страны, не входящие в ЕС, без уплаты ирландского подоходного налога (таким образом, положив конец «голландскому сэндвичу»), но они подчиняются условиям, которые не подходят всем соглашениям о двойной ирландской системе. [33] [34]

О'Рурк намеревался упростить эти структуры, исключив необходимость в голландском посреднике. В октябре 2007 года он встретился в штаб-квартире Google в Дублине на Барроу-стрит с Тэдгом О'Коннеллом, главой налогового отдела, который проводит аудит технологических компаний. Предполагается, что О'Коннелл отклонил просьбу О'Рурка о том, чтобы роялти, подобные роялти Google, могли напрямую поступать в подразделения на Бермудских и Каймановых островах без налогообложения. В 2008 году двоюродный брат О'Рурка Брайан Ленихан стал министром финансов, определив большую часть политики налоговой службы. Два года спустя, после постоянных просьб О'Рурка, налоговая служба объявила, что больше не будет взимать подоходный налог с таких транзакций.

— Джесси Друкер, Bloomberg, «Ирландский центр по уклонению от уплаты налогов стал местным героем», 28 октября 2013 г. [21] [23]

Расследование ЕС в отношении Apple в Ирландии в 2014–2016 годах (см. ниже) показало, что Double Irish существовал еще в 1991 году. Ранние научные исследования США в 1994 году по использованию США многонациональных налоговых убежищ выявили методы учета перемещения прибыли . [7] [35] Расследования Конгресса США налоговой практики американских многонациональных компаний знали о таких инструментах BEPS в течение многих лет. [36] Однако США не пытались заставить закрыть инструмент BEPS Double Irish, вместо этого именно ЕС заставил Ирландию закрыть Double Irish для новых схем в октябре 2014 года. [37] Тем не менее, существующим пользователям инструмента BEPS Double Irish (например, Apple, Google, Facebook, Microsoft и многим другим) было дано еще пять лет до января 2020 года, прежде чем инструмент будет полностью закрыт для всех пользователей. [29] [38]

Такой подход последовательных администраций США объясняется ранним пониманием, которое сделал в 1994 году один из самых цитируемых американских академических исследователей налоговых убежищ и корпоративного налогообложения Джеймс Р. Хайнс-младший . В 1994 году Хайнс понял, что: «низкие ставки иностранных налогов [из налоговых убежищ] в конечном итоге повышают собираемость налогов в США». [35] Хайнс несколько раз возвращался к этой концепции, [39] как и другие, [40] и она направляла политику США в этой области на протяжении десятилетий, включая введение правил « check-the-box » [k] в 1996 году, сокращение инициативы ОЭСР 2000–10 годов по налоговым убежищам, [42] и неподписание инициативы ОЭСР против BEPS 2016 года. [43] [44]

Более низкие ставки иностранных налогов влекут за собой меньшие налоговые льготы за иностранные налоги и более высокие конечные налоговые поступления в США (Хайнс и Райс, 1994). [35] Дайренг и Линдси (2009), [40] приводят доказательства того, что американские фирмы с иностранными филиалами в определенных налоговых убежищах платят более низкие иностранные налоги и более высокие налоги в США, чем в остальном аналогичные крупные американские компании.

— Джеймс Р. Хайнс-младший , «Острова сокровищ», стр. 107 (2010) [39]

К сентябрю 2018 года налоговые ученые доказали, что американские транснациональные корпорации являются крупнейшими пользователями инструментов BEPS, [41] [45] а Ирландия является крупнейшим мировым центром BEPS. [14] [46] [47]

В декабре 2018 года Шеймус Коффи , председатель Ирландского фискального консультативного совета , сообщил The Times в связи с закрытием Double Irish, что «Большое внимание уделялось правилам резидентства, но я думаю, что этот акцент был неуместен, и изменения не оказали особого [эффекта]». [48] 3 января 2019 года The Guardian сообщила, что Google избежала уплаты корпоративных налогов на прибыль в размере 23 миллиардов долларов США в 2017 году, используя Double Irish с расширением Dutch sandwich . [49]

К 2017 году Apple стала крупнейшей компанией Ирландии, а на ее долю пришлось более четверти роста ВВП Ирландии. [50] [51] Использование Apple инструмента Double Irish BEPS для достижения налоговых ставок <1% восходит к концу 1980-х годов [19] и было расследовано Сенатом США в мае 2013 года [52] [53] и освещалось в основных финансовых СМИ. [54] [55]

29 августа 2016 года Европейский комиссар по вопросам конкуренции пришел к выводу, что Apple получила незаконную государственную помощь от Ирландии . [12] Комиссия обязала Apple выплатить 13 миллиардов евро плюс проценты в виде неуплаченных ирландских налогов на прибыль в размере около 111 миллиардов евро за десятилетний период с 2004 по 2014 год. [56] Это был самый большой корпоративный налоговый штраф в истории. [18]

Apple не использовала стандартное двойное ирландское соглашение двух ирландских компаний (IRL1 в Ирландии и IRL2 на Бермудских островах). Вместо этого Apple объединила функции двух компаний внутри одной ирландской компании (а именно Apple Sales International, или ASI), которая была разделена на два внутренних «филиала». [57] Ирландская налоговая служба вынесла частные постановления Apple в 1991 и 2007 годах относительно этой гибридно-двойной ирландской структуры, которую Комиссия ЕС посчитала незаконной государственной помощью . [58]

Такой избирательный подход позволил Apple снизить эффективную ставку корпоративного налога в размере 1 процента от своей европейской прибыли в 2003 году до 0,005 процента в 2014 году.

В интервью в октябре 2013 года налоговый партнер PwC Фергал О'Рурк (см. выше) [21] сказал, что: «дни схемы двойного налогообложения в Ирландии сочтены». [59]

В октябре 2014 года, когда ЕС заставил Ирландию закрыть инструмент BEPS Double Irish, [37] влиятельный журнал US National Tax Journal опубликовал статью Джеффри Л. Рубингера и Саммер Лепри, в которой говорилось, что дочерние компании американских корпораций, базирующиеся в Ирландии, могут заменить схему Double Irish новой структурой (теперь известной как Single Malt ). [60] Если бы контролируемая Бермудскими островами ирландская компания (IRL2) была перемещена в страну, с которой (a) у Ирландии было налоговое соглашение, (b) с формулировкой о налоговом резидентстве «управление и контроль» и (c) была нулевая ставка корпоративного налога, то эффект Double Irish мог бы быть воспроизведен. Они выделили Мальту в качестве кандидата. [60] Ирландские СМИ подхватили статью, [61] но когда ирландский депутат Европарламента уведомил тогдашнего министра финансов Майкла Нунана, ему сказали « надеть зеленую майку ». [5]

Single Malt также является инструментом BEPS на основе интеллектуальной собственности и, как небольшая вариация Double Irish, не требует особой дополнительной разработки, за исключением выбора конкретных мест с необходимой конкретной формулировкой в их ирландских двусторонних налоговых соглашениях (например, Мальта и ОАЭ); таким образом, базовая структура почти идентична Double Irish, при этом часто мальтийская компания заменяет BER1 в более раннем примере. [62]

Отчет Christian Aid за ноябрь 2017 года под названием «Невозможные структуры» показал, как быстро инструмент BEPS Single Malt заменял Double Irish. [63] [64] [65] В отчете подробно описывались дочерняя компания Microsoft LinkedIn, а также схемы Allergen и выдержки из консультантов для их клиентов. [63] В отчете также было показано, что Ирландия вела себя как « захваченное государство » и, например, отказалась от статьи 12 инициативы ОЭСР против BEPS 2016 года , чтобы защитить инструмент BEPS Single Malt (позже в сентябре 2018 года было также указано, что Мальта аналогичным образом отказалась от статьи 4 инициативы, чтобы стать получателем инструмента BEPS Single Malt [62] ). [66] Тогдашний министр финансов Ирландии Паскаль Донохоу заявил, что будет проведено расследование; [67] однако были подняты вопросы относительно политики ирландского государства по борьбе с уклонением от уплаты налогов корпораций. [68]

Данные, опубликованные в апреле 2017 года, показывают, что с 2015 года наблюдается резкий рост числа компаний, использующих Ирландию в качестве юрисдикции с низким или нулевым налогообложением для интеллектуальной собственности (ИС) и получаемого от нее дохода, благодаря почти 1000-процентному росту использования налоговой льготы, расширенной в период с 2014 по 2017 год.

— Christian Aid . Невозможные структуры , ноябрь 2017 г. (стр. 3) [63]

В сентябре 2018 года издание The Irish Times сообщило, что американский производитель медицинских приборов Teleflex в июле 2018 года создал новую схему Single Malt и снизил общую эффективную ставку корпоративного налога примерно до 3%. [62] В той же статье цитируется представитель Министерства финансов (Ирландия), который заявил, что они пока не предприняли никаких действий в отношении инструмента BEPS Single Malt, но они держат этот вопрос «на рассмотрении». [62]

В ноябре 2018 года правительство Ирландии внесло поправки в налоговое соглашение между Ирландией и Мальтой, чтобы запретить использование инструмента BEPS для односолодового виски между Ирландией и Мальтой (например, его все еще можно использовать с ОАЭ); [69] однако точная дата закрытия инструмента BEPS для ирландского односолодового виски с Мальтой была отложена до сентября 2019 года. [70]

В тот же день, когда было объявлено о закрытии, The Irish Times сообщила, что LinkedIn (Ирландия), идентифицированная как пользователь инструмента Single Malt в 2017 году (см. выше), объявила в документах, что она продала крупный актив интеллектуальной собственности своей материнской компании Microsoft (Ирландия). [71] Ранее в июле 2018 года ирландская газета Sunday Business Post сообщила, что Microsoft (Ирландия) готовит реструктуризацию своих ирландских инструментов BEPS в ирландскую налоговую структуру CAIA (или Green Jersey). [72]

В сентябре 2021 года издание The Irish Times сообщило, что американская фармацевтическая компания Abbott Laboratories по-прежнему использует инструмент Single Malt для защиты прибыли от своих наборов для тестирования на COVID-19 . [73] [74]

Инструменты BEPS Double Irish и Single Malt позволяют Ирландии выступать в качестве конфиденциального « Conduit OFC », перенаправляющего необлагаемую налогом прибыль в такие места, как Бермудские острова (например, это должно быть конфиденциально , поскольку места с более высокими налогами не будут подписывать полные налоговые соглашения с такими местами, как Бермудские острова), инструмент BEPS Capital Discounts for Intangible Assets (CAIA) (также называемый Green Jersey) позволяет Ирландии выступать в качестве конечной точки для необлагаемой налогом прибыли (например, Ирландия становится Бермудскими островами, « Sink OFC »). CAIA использует принятую налоговую концепцию предоставления налоговых скидок на покупку активов. [l] Однако Ирландия превращает его в инструмент BEPS, предоставляя скидки на покупку нематериальных активов , и особенно активов интеллектуальной собственности , и, что особенно важно, когда владельцем нематериальных активов является «связанная сторона» (например, дочерняя компания Группы).

Гипотетическая многонациональная компания с рыночной капитализацией в 1000 млн евро, но материальными активами в 100 млн евро, может утверждать, что разрыв в 900 млн евро представляет собой ее нематериальную базу активов, которая может быть законно создана и надлежащим образом размещена. [м] .. Программа Ирландии по списанию капитала на нематериальные активы позволяет превратить эти нематериальные активы в налоговые вычеты. .. При соответствующем структурировании межгрупповое финансирование приобретения для покупки этих нематериальных активов также может быть использовано для дальнейшего увеличения суммы налоговых вычетов.

— KPMG, «Налог на интеллектуальную собственность» (4 декабря 2017 г.) [75]

Например, в первом квартале 2015 года Apple использовала инструмент CAIA, когда ее ирландская дочерняя компания приобрела нематериальные активы на сумму 300 миллиардов долларов США у дочерней компании Apple, базирующейся в Джерси. [76] Инструмент CAIA позволил Apple списать цену в размере 300 миллиардов долларов США в качестве вычета на капитал из будущей ирландской прибыли (например, следующие 300 миллиардов долларов США прибыли, которую Apple регистрирует в Ирландии, не облагаются ирландским налогом). CAIA капитализирует эффект инструментов Double Irish или Single Malt BEPS и ведет себя как корпоративная налоговая инверсия неамериканского бизнеса американской многонациональной компании. Однако CAIA более мощен, как продемонстрировала Apple, фактически удвоив налоговый щит (например, до 600 миллиардов долларов США в вычетах) посредством ирландского освобождения от процентов по межгрупповым виртуальным займам, использованным для покупки интеллектуальной собственности. [n] [77] В то время как CAIA Apple имела ETR 0%, у некоторых она составляет 2,5%. [o] [78] [79]

Я не вижу оправдания предоставлению крупных сумм налоговых льгот в Ирландии внутригрупповому приобретению виртуального группового актива, за исключением того, что это делается в целях содействия уклонению от уплаты корпоративного налога.

— Профессор Джим Стюарт, Тринити-колледж в Дублине , «Налоговые стратегии многонациональных корпораций в Ирландии» (2016) [80]

В июне 2009 года Ирландское государство создало Комиссию по налогообложению для пересмотра налогового режима Ирландии и включило в нее Фергала О'Рурка , «великого архитектора» инструмента Double Irish. [59] В сентябре 2009 года комиссия рекомендовала Ирландскому государству предоставлять налоговые вычеты на приобретение нематериальных активов , создав инструмент CAIA BEPS. [81] [82] Закон о финансах 2009 года существенно расширил спектр нематериальных активов, привлекающих ирландские налоговые вычеты на капитал, [79] вычитаемые из ирландской налогооблагаемой прибыли. [78] [83] [84] [85] Эти «определенные нематериальные активы» [86] охватывают более эзотерические нематериальные активы, такие как типы общих прав, общие ноу-хау, общая деловая репутация и право на использование программного обеспечения. [79] Он включает типы «внутренне разработанных» групповых нематериальных активов и нематериальных активов, приобретенных у «связанных сторон». [87] [88] Контроль заключается в том, что нематериальные активы должны быть приемлемыми в соответствии с GAAP (используется более старая версия ирландских GAAP 2004 года) и поддаваться аудиту ирландской бухгалтерской фирмой IFSC , например, PwC или Ernst & Young. [84] [85] [89]

В Законе о финансах 2010 года по рекомендации Группы налоговой стратегии Министерства финансов инструмент CAIA BEPS был модернизирован, сократив период амортизации и «возврата» с 15 до 10 лет и расширив спектр нематериальных активов, включив «более широкое определение ноу-хау». [90] В Законах о финансах 2011 и 2012 годов Группа налоговой стратегии внесла дополнительные поправки в правила, касающиеся приобретения нематериальных активов у «связанных сторон», и пользователи инструмента CAIA BEPS должны платить «налог на занятость». [h] [91] Закон о финансах 2012 года отменил минимальный период амортизации для приобретенных нематериальных активов и сократил «возврат» до 5 лет для схем CAIA, созданных после февраля 2013 года. [79] [92] [93]

Первым известным пользователем инструмента CAIA BEPS была компания Accenture , первая в США корпоративная налоговая инверсия в Ирландии в 2009 году. [78] [94]

К марту 2017 года агентство Bloomberg сообщило, что Ирландия стала самым популярным местом для инверсий корпоративного налога в истории США [95] и имела бы самую большую инверсию корпоративного налога в истории США для Medtronic (2015), 3-ю по величине Johnson Controls (2016), 4-ю по величине Eaton Corporation (2012) и 6-ю по величине Perrigo (2013). [95] [96]

CAIA следует первым трем этапам базовой структуры Double Irish и Single Malt (см. выше, за исключением того, что в данном случае пример не относится к единице товара, а относится ко всем продажам блока интеллектуальной собственности), а именно: [78] [97] [79] [98]

CAIA и Double Irish (и Single Malt) используют одни и те же базовые компоненты и методы (например, нематериальный актив должен быть создан и существенно переоценен в налоговой гавани). Основные различия между инструментом CAIA BEPS и инструментами Double Irish (и Single Malt) BEPS указаны ниже:

Как и в случае со всеми ирландскими инструментами BEPS, ирландская дочерняя компания должна провести «соответствующую торговлю» по приобретенной интеллектуальной собственности. [h] [79] Необходимо подготовить «бизнес-план» с указанием уровней занятости и заработной платы в Ирландии, приемлемых для ирландского государства в течение периода, на который подаются налоговые вычеты. [i] Если ирландская дочерняя компания ликвидируется в течение 5 лет, [p] налоговые вычеты на нематериальный капитал CAIA подлежат возврату, что называется «возвратом долга».

Ирландские инструменты BEPS не рекламируются открыто, поскольку брошюры, показывающие близкие к нулю эффективные налоговые ставки (ETR), навредят способности Ирландии подписывать и применять двусторонние налоговые соглашения (т. е. страны с более высокими налогами не подписывают полные соглашения с известными налоговыми убежищами). [g] Однако во время ирландского финансового кризиса некоторые ирландские налоговые юридические фирмы в IFSC выпустили брошюры CAIA, открыто рекламирующие, что ее ETR составляет 2,5%. [o] [78] [97] [79] [98]

Интеллектуальная собственность : Эффективная ставка налога на прибыль корпораций может быть снижена до 2,5% для ирландских компаний, чья торговля подразумевает эксплуатацию интеллектуальной собственности. Ирландский режим интеллектуальной собственности является широким и применяется ко всем типам интеллектуальной собственности. Щедрая схема скидок на капитал ... в Ирландии предлагает значительные стимулы для компаний, которые размещают свою деятельность в Ирландии. Известная глобальная компания [Accenture в 2009 году] недавно перевела владение и эксплуатацию портфеля интеллектуальной собственности стоимостью около 7 миллиардов долларов в Ирландию.

— Юридическая фирма Arthur Cox, [q] Использование Ирландии для немецких компаний (январь 2012 г.) [78] [94]

Налоговый вычет может быть использован для достижения эффективной налоговой ставки в размере 2,5% на прибыль от эксплуатации приобретенной ИС [по схеме CAIA]. При условии, что ИС удерживается в течение пяти лет, последующая продажа ИС не приведет к возврату.

— Юридическая фирма Matheson , [q] Ирландия как европейские ворота (март 2013 г.) [92]

Структура 1 : Прибыль ирландской компании обычно облагается ставкой налога на прибыль в размере 12,5%, если у компании есть необходимый уровень сущности, чтобы считаться торговой. Налоговая амортизация и процентные расходы могут снизить эффективную ставку налога до минимума в 2,5%.

— Юридическая фирма Maples and Calder , [q] Ирландский режим налогообложения интеллектуальной собственности (февраль 2018 г.) [98]

Выводы Комиссии ЕС от 30 августа 2016 года в отношении гибридного инструмента BEPS Double Irish компании Apple, Apple Sales International (ASI), охватывали период с 2004 по конец 2014 года (см. выше). В отчете ЕС от августа 2016 года по Apple отмечается, что Apple проинформировала комиссию в начале 2015 года о том, что они закрыли свой гибридный инструмент BEPS Double Irish. [56] В январе 2018 года ирландский экономист Шеймус Коффи , председатель Государственного ирландского фискального консультативного совета , [102] и автор Обзора корпоративного налогового кодекса Ирландии за 2017 год , [103] [104] показал, что Apple реструктурировала ASI в инструмент BEPS CAIA в первом квартале 2015 года. [105] [106] [107]

В первом квартале 2018 года Коффи и международные экономисты [106] [107] доказали, что рост ВВП Ирландии в 2015 году на 33,4% был обусловлен новым инструментом CAIA BEPS от Apple. [108] [76] Коффи отметил важность одобрения Apple инструмента CAIA BEPS, учитывая статус Apple как одного из старейших пользователей инструмента Double Irish BEPS [19] и одного из крупнейших пользователей инструментов BEPS в мире. [54]

В январе 2018 года возникли новые разногласия по поводу инструмента CAIA BEPS компании Apple, когда Коффи указал, что в соответствии с налоговым кодексом Ирландии (Раздел 291A(c) Закона о консолидации налогов 1997 года) запрещено использовать инструмент CAIA BEPS по причинам, которые не являются «коммерческими добросовестными причинами», и в схемах, где главной целью является «избежание или сокращение налоговых обязательств». Кроме того, оглядываясь назад, стало ясно, что изменения, внесенные бывшим министром финансов Майклом Нунаном в ирландский финансовый бюджет на 2015 год, были направлены на то, чтобы обеспечить снижение эффективной налоговой ставки инструмента CAIA компании Apple до нуля. [99]

В июне 2018 года налоговая структура BEPS компании Apple после первого квартала 2015 года в Ирландии была названа « Зеленой майкой » органом GUE–NGL Европарламента и подробно описана. [77] [109]

В декабре 2017 года правительство Ирландии приняло рекомендацию Коффи о том, что налоговые льготы для ирландского инструмента CAIA BEPS должны быть ограничены 80% для новых соглашений, чтобы восстановить эффективную ставку налога на прибыль корпораций (ETR) CAIA обратно до 2,5%. [o] [110] [111] Это было принято в финансовом бюджете на 2017 год, но только для новых схем CAIA BEPS (например, схема CAIA Apple 2015 года не будет затронута). [99] Учитывая резкое увеличение популярности инструмента CAIA в 2015 году, когда ограничение было снято (например, ETR была 0%), ирландские комментаторы оспорили рекомендацию Коффи. Он ответил в статье в конце 2017 года. [112] [113]

В 2015 году произошло несколько «перемещений баланса» с компаниями, которые приобрели интеллектуальную собственность, будучи резидентами за пределами страны, и стали резидентами Ирландии. Возможно, что компании, владеющие интеллектуальной собственностью, для которых в настоящее время запрашиваются налоговые вычеты, могут стать нерезидентами и снять с себя налогообложение в Ирландии. Если они уйдут таким образом, то не будет транзакции, которая бы вызвала обязательство по уплате налога на выход.

— Шеймус Коффи, «Нематериальные активы, налогообложение и вклад Ирландии в бюджет ЕС», декабрь 2017 г. [112]

В июле 2018 года сообщалось, что Microsoft готовится выполнить еще одну транзакцию CAIA BEPS «Green Jersey». [72] что из-за технических проблем с TCJA делает инструмент CAIA BEPS привлекательным для американских транснациональных корпораций. В июле 2018 года Коффи опубликовал сообщение о том, что Ирландия может увидеть «бум» в оншоринге американской интеллектуальной собственности с помощью инструмента CAIA BEPS с настоящего момента и до 2020 года, когда Double Irish будет полностью закрыт. [114] В мае 2019 года сообщалось, что Microsoft перевела в Ирландию активы интеллектуальной собственности на сумму 52,8 млрд долларов. [115] В январе 2020 года The Irish Times предположила, что Google Inc. также рассматривает возможность использования инструмента CAIA BEPS. [108]

В июне 2018 года академический исследователь налогов Габриэль Цукман ( и др .) подсчитал, что Ирландия является крупнейшим в мире центром BEPS [14] , а также крупнейшим в мире налоговым убежищем. [46] [47] В сентябре 2018 года Цукман и Райт показали, что американские корпорации являются крупнейшими пользователями инструментов BEPS, представляя почти половину всей деятельности BEPS. [41] [45] [116] Концентрация деятельности BEPS повлияла на экономику Ирландии несколькими способами:

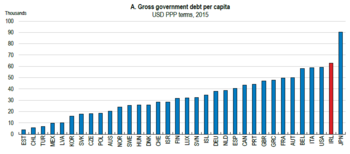

« Искусственно завышенная статистика ВВП на душу населения » является особенностью налоговых убежищ из-за потоков BEPS. [7] [118] В феврале 2017 года национальные счета Ирландии были настолько искажены потоками BEPS, что Центральный банк Ирландии заменил ирландский ВВП и ирландский ВНП новым экономическим показателем, ирландским модифицированным ВНД* . [119] Однако в декабре 2017 года Евростат сообщил, что модифицированный ВНД* не устранил все искажения из ирландских экономических данных. [120] К сентябрю 2018 года Центральное статистическое управление Ирландии (CSO) сообщило, что ирландский ВВП составил 162% от ирландского ВНД* (например, инструменты BEPS искусственно завысили ВВП Ирландии на 62%). Для сравнения, ВВП ЕС–28 в 2017 году составил 100% от ВНД. [121] Ирландская государственная задолженность резко меняется в зависимости от того, используется ли показатель долга к ВВП, долга к ВНД* или долга на душу населения ( показатель на душу населения устраняет все искажения инструмента BEPS). [122] [123] [124]

Налоговые ученые показывают, что транснациональные корпорации из стран с «территориальными» налоговыми системами мало используют налоговые убежища, такие как Ирландия. [126] С тех пор как Великобритания изменила свой налоговый режим на «территориальную» систему в 2009–2012 годах, Ирландия не смогла привлечь корпорации из какой-либо другой юрисдикции, кроме США, одной из последних «всемирных» налоговых систем. [b] [f] К сентябрю 2018 года корпорации, контролируемые США, составляли 25 из 50 крупнейших компаний Ирландии , платили 80% ирландских налогов на бизнес, [127] и напрямую нанимали 25% ирландской рабочей силы, [128] и создавали 57% ирландской добавленной стоимости. [118] [128] Бывший президент Ирландского налогового института заявил, что они платят 50% всех ирландских налогов на заработную плату (из-за более высокооплачиваемых рабочих мест), 50% всех ирландских НДС и 92% всех ирландских таможенных и акцизных пошлин. [129] Американо-ирландская торговая палата оценила стоимость инвестиций США в Ирландию в 2018 году в €334 млрд, что превышает ВВП Ирландии (€291 млрд в 2016 году) и совокупные инвестиции США в страны БРИК . [130] Американские многонациональные дочерние компании в Ирландии не просто используются для бронирования продаж в ЕС, в большинстве случаев они занимаются всем неамериканским бизнесом Группы. [a] Помимо американских корпораций и традиционных британских корпораций (до 2009–2012 годов), в топ-50 фирм Ирландии нет иностранных корпораций. Ученые говорят, что Ирландию точнее было бы описать как «корпоративный налоговый рай США» и щит для неамериканских прибылей от исторической «всемирной» налоговой системы США. [131]

Одним из наиболее спорных аспектов экономики Ирландии является совокупная «эффективная налоговая ставка» (ETR) корпоративного налогового режима Ирландии. Ирландское государство отвергает ярлыки налогового убежища как несправедливую критику его низкой, но законной ставки корпоративного налога в размере 12,5%, [132] [133] , которую оно защищает как эффективную налоговую ставку (ETR). [134] Независимые исследования показывают, что совокупная эффективная ставка корпоративного налога в Ирландии составляет от 2,2% до 4,5% (в зависимости от сделанных предположений). [135] [136] [137] Эта более низкая совокупная эффективная налоговая ставка согласуется с индивидуальными эффективными налоговыми ставками транснациональных корпораций США в Ирландии, [32] [80] [138] [139] [140], а также с инструментами BEPS на основе интеллектуальной собственности, открыто предлагаемыми основными ирландскими налоговыми юридическими фирмами в IFSC , с ETR 0–2,5% (см. « эффективная налоговая ставка »). [78] [97] [92] [98]

В июне 2018 года налоговые ученые показали, что Ирландия стала крупнейшим в мире глобальным центром BEPS [14] или налоговым убежищем, ориентированным на корпорации. [46] [47] В сентябре 2018 года налоговые ученые показали, что транснациональные корпорации США являются крупнейшими пользователями инструментов BEPS. [41] [45] В 2016 году ведущий налоговый ученый Джеймс Р. Хайнс-младший показал, что транснациональные корпорации из «территориальных» налоговых систем, систем, используемых почти всеми мировыми экономиками, за исключением нескольких, но в число которых входят США, [b] мало используют налоговые убежища. [126] Хайнс и другие ранее приводили пример Великобритании, которая перешла от «всемирной» системы к «территориальной» в 2009–2012 годах, что привело к отмене многих инверсий Великобритании в Ирландии, [143] [144] [147] и превратило Великобританию в одно из ведущих направлений для корпоративных налоговых инверсий в США (хотя Ирландия по-прежнему является самой популярной). [95] [148] Аналогичное исследование случая было приведено в отношении перехода Японии в 2009 году от полной «всемирной» налоговой системы США (например, очень высокая внутренняя налоговая ставка, частично смягченная режимом контролируемых иностранных корпораций ) к полной «территориальной» налоговой системе, что дало положительные результаты. [145] [146]

Как обсуждалось в § Controversial closure (2015), Хайнс показал еще в 1994 году, что в рамках «всемирной» налоговой системы США использование американскими транснациональными корпорациями налоговых убежищ и инструментов BEPS увеличило долгосрочные доходы казначейства США. Ученые указывают на эти факты как на объяснение чрезвычайной § концентрации американских транснациональных корпораций в экономике Ирландии и равной неспособности Ирландии привлекать неамериканские транснациональные корпорации или любые транснациональные корпорации из «территориальных» налоговых систем. Хотя Ирландия иногда называет себя «глобальным центром знаний для продажи в Европу», ее точнее описать как корпоративную налоговую гавань США для защиты неамериканских доходов от исторической «всемирной» налоговой системы США. [131] [f]

В декабре 2017 года Закон США о сокращении налогов и создании рабочих мест (TCJA) позволил США перейти от «всемирной» налоговой системы к гибридной «территориальной» налоговой системе [r] , чтобы побудить американские транснациональные корпорации переместить функции обратно из налоговых убежищ. [b] Кроме того, США, как и Великобритания в 2009–2012 годах, стремились стать излюбленным местом для перемещения иностранных транснациональных корпораций. В своем отчете за октябрь 2017 года о предлагаемой легализации TCJA Совет экономических консультантов США процитировал работу Хайнса о налоговых убежищах и использовал расчеты Хайнса для оценки объема инвестиций США, которые должны вернуться в результате TCJA. [42]

Помимо перехода на гибридную «территориальную» налоговую систему, [r] TCJA содержит уникальный «пряник» и «кнут», направленные против американских транснациональных корпораций в Ирландии: [149] [150] [151]

В марте-апреле 2018 года крупные налоговые юридические фирмы США показали, что до TCJA американские транснациональные корпорации с интеллектуальной собственностью, необходимой для использования ирландских инструментов BEPS, достигли бы эффективных ирландских налоговых ставок (ETR) в размере 0–2,5% [s] по сравнению с 35% в исторической системе США. Однако после TCJA эти транснациональные корпорации могут использовать свою ИС для достижения ETR в США, которые за вычетом положений TCJA о 100%-ном освобождении от уплаты капитала аналогичны ETR, которых они достигли бы в Ирландии, если бы учитывались новые положения TCJA о GILTI (например, ETR около 11–12%). [151] [152] В первом квартале 2018 года американские транснациональные корпорации, такие как Pfizer, объявили в первом квартале 2018 года о глобальной налоговой ставке после TCJA на 2019 год в размере около 17%, что близко к налоговой ставке в размере около 15–16% на 2019 год, объявленной в ходе прошлых инверсий корпоративного налога в США для Ирландии, Eaton, Allergan и Medtronic. [153]

Когда TCJA принимался в декабре 2017 года, ирландские СМИ восприняли новые положения о корпоративном налоге как вызов. [154] [155] Дональд Трамп «выделил» Ирландию в своих речах 2017 года, продвигая TCJA, [156] а экономический советник администрации Трампа Стивен Мур предсказал, что «поток компаний» покинет Ирландию из-за TCJA. [157] Ведущий американский налоговый ученый Михир А. Десаи [t] в интервью Harvard Business Review от 26 декабря 2017 года после TCJA сказал, что: «Итак, если вы подумаете о многих технологических компаниях, которые размещены в Ирландии и ведут там масштабную деятельность, то, возможно, они не будут нуждаться в них таким же образом, и их можно будет переместить обратно в США [158]

В декабре 2017 года американская технологическая фирма Vantiv , крупнейшая в мире компания по обработке платежей, подтвердила, что отказалась от своего плана провести корпоративную налоговую инверсию в Ирландии. [159] В марте 2018 года глава отдела наук о жизни в Goldman Sachs Джами Рубин заявила, что: «Теперь, когда [в США] корпоративная налоговая реформа прошла, преимущества инвертированной компании стали менее очевидны». [153] В августе 2018 года американская многонациональная компания Afilias , штаб-квартира которой находилась в Ирландии с 2001 года, объявила, что в результате TCJA она возвращается в США [160]

Однако, напротив, в мае-июле 2018 года сообщалось, что американские налоговые ученые и налоговые экономисты обнаружили существенные технические недостатки в TCJA , которые стимулируют использование США налоговых убежищ, таких как Ирландия. Особо следует отметить исключение из налога GILTI первых 10% прибыли от зарубежных материальных активов, что стимулирует инвестиции в материальные активы за рубежом. [161] [162] Однако более серьезной проблемой было принятие вычетов на капитал, как материальных, так и нематериальных, в качестве вычитаемых из налогообложения GILTI, что позволило бы американским пользователям инструмента CAIA BEPS конвертировать свою ирландскую ETR в размере 0–2,5% в окончательную американскую ETR в размере 0–2,5%. [163] [164] [165] В мае-июле 2018 года Google и Facebook объявили о крупных расширениях своих офисных кампусов в Дублине в Ирландии. [166]

В отчете МВФ по Ирландии за июнь 2018 года, отмечая значительную подверженность экономики Ирландии влиянию корпораций США, сделан вывод о том, что TCJA может оказаться не столь эффективным, как ожидает Вашингтон, в решении проблемы Ирландии как налогового убежища для корпораций США. При написании своего отчета МВФ провел конфиденциальные анонимные интервью с ирландскими экспертами по корпоративному налогообложению. [167] В июле 2018 года сообщалось, что Microsoft готовится выполнить транзакцию Apple «Green Jersey» CAIA BEPS. [72] В июле 2018 года Шеймус Коффи , председатель Ирландского фискального консультативного совета и автор обзора Ирландского корпоративного налогового кодекса за 2016 год , [168] сообщил, что в Ирландии может произойти «бум» в оншоринге интеллектуальной собственности США с помощью инструмента CAIA BEPS в период с настоящего момента до 2020 года, когда Double Irish будет полностью закрыт. [114]

В феврале 2019 года Брэд Сетсер из Совета по международным отношениям написал статью в New York Times, в которой осветил существенные проблемы с TCJA в плане борьбы с налоговыми убежищами. [169]

Это не полный список, поскольку многие американские транснациональные корпорации в Ирландии используют «компании с неограниченной ответственностью» (ULC), которые не подают публичную отчетность в ирландскую CRO . [170] [171]

Среди крупнейших компаний Ирландии, использующих инструмент Double Irish BEPS, можно назвать:

Среди крупнейших компаний Ирландии, использующих инструмент BEPS для односолодового виски, можно назвать следующие:

К основным компаниям в Ирландии, применяющим инструмент BEPS с учетом вычетов на нематериальные активы (CAIA), относятся:

Пирс Доэрти

: Интересно, что когда [депутат Европарламента] Мэтт Карти задал этот вопрос предшественнику министра (Майклу Нунану), тот ответил, что это очень непатриотично и что ему следует носить зеленую майку. Это был ответ бывшего министра на тот факт, что в нашем налоговом кодексе есть крупная лазейка, намеренная или непреднамеренная, которая позволяет крупным компаниям продолжать использовать двойной ирландский [называемый односолодовым]

Особое внимание уделяется доминирующему подходу в экономической литературе к перемещению доходов, который восходит к Хайнсу и Райсу (1994) и который мы называем подходом «Хайнса–Райса».

Интеллектуальная собственность (ИС) стала ведущим средством уклонения от уплаты налогов

Этот избирательный подход позволил Apple платить эффективную ставку корпоративного налога в размере 1 процента от своей европейской прибыли в 2003 г. до 0,005 процента в 2014 г.

Таблица 2: Смещенная прибыль: оценки по странам (2015 г.)

также знаем, что денежный компонент этого составляет около 1 триллиона долларов. Следовательно, из этого мы знаем, что мы не говорим просто об иностранных инвестициях в реальные иностранные активы, потому что где-то около 1 триллиона долларов находится в наличных деньгах и их эквивалентах.

нашим подсчетам, 500 крупнейших нефинансовых компаний США в настоящее время накопили примерно на 1 триллион долларов больше, чем нужно их бизнесу. Большая часть этих средств хранится в офшорах, в неамериканских зарубежных дочерних компаниях, чтобы избежать дополнительных налогов на прибыль в США, которые они заплатили бы, если бы репатриировали деньги в соответствии с действующим законодательством США.

Ранее в этом году благотворительная организация по борьбе с бедностью Oxfam подсчитала, что у американских компаний есть 1,4 трлн долларов в дочерних компаниях, базирующихся за рубежом, в то время как 1,68 трлн долларов, которые, по оценкам Moody's, припрятываются американскими компаниями, — это сумма, эквивалентная размеру канадской экономики.

Слышали ли вы когда-нибудь о Double Irish? Это не напиток, а одна из хитрых налоговых стратегий, которая помогает американским компаниям сохранять прибыль практически без налогов за рубежом. Такие стратегии лежат в основе того, что вполне может оказаться самым важным корпоративным налоговым делом в истории

В конце 1980-х годов Apple была среди пионеров в создании налоговой структуры, известной как Double Irish, которая позволила компании переводить прибыль в налоговые убежища по всему миру.

архитектор большей части этого успеха: Фергал О'Рурк, отпрыск политической династии, возглавляющий налоговую практику в PriceWaterhouseCoopers в Ирландии

Рисунок 5.1 Двойной ирландский

Вместе семь налоговых убежищ с населением более миллиона человек (Гонконг, Ирландия, Либерия, Ливан, Панама, Сингапур и Швейцария) составляют 80 процентов от общей численности населения налоговых убежищ и 89 процентов от ВВП налоговых убежищ

1: Юрисдикции, перечисленные как налоговые убежища или юрисдикции финансовой конфиденциальности, и источники этих юрисдикций

оспаривает меру по уклонению от уплаты налогов «Double Irish», которую высоко ценят крупные американские технологические и фармацевтические группы, оказывая давление на Дублин, требуя ее закрытия или полномасштабного расследования. .. Первоначальные запросы дали понять, что Брюссель хочет, чтобы Дублин отложил налоговый гамбит, который помог Ирландии стать центром для американских технологических и фармацевтических гигантов, работающих в Европе.

два года после того, как спорная лазейка «двойного ирландского» была закрыта для новых участников, Google продолжил использовать систему для перевода миллиардов необлагаемой налогом прибыли на Бермуды.

Таблица 1: 52 налоговых убежища

Наконец, мы обнаруживаем, что американские фирмы, ведущие операции в некоторых странах налоговых убежищ, имеют более высокие федеральные налоговые ставки на зарубежный доход, чем другие фирмы. Этот результат говорит о том, что в некоторых случаях операции в налоговых убежищах могут увеличить налоговые сборы в США за счет налоговых сборов в других странах.

Американские транснациональные корпорации используют налоговые убежища чаще, чем транснациональные корпорации из других стран, которые сохранили свои правила контролируемых иностранных корпораций. Ни одна другая страна ОЭСР, не являющаяся убежищем, не регистрирует такую высокую долю иностранной прибыли, зарегистрированной в налоговых убежищах, как Соединенные Штаты. ... Это говорит о том, что половина всей мировой прибыли, переведенной в налоговые убежища, переводится американскими транснациональными корпорациями

{{cite journal}}: Цитировать журнал требует |journal=( помощь )В результате усилий администрации Буша ОЭСР отказалась от своих усилий по борьбе с «вредной налоговой практикой» и переключила сферу своих усилий на улучшение обмена налоговой информацией между странами-членами.

США не подписали новаторское налоговое соглашение, подписанное 68 [позже 70] странами в Париже 7 июня [2017 г.], потому что сеть налоговых соглашений США имеет низкую степень подверженности проблемам размывания налоговой базы и вывода прибыли", - заявил представитель Министерства финансов США на конференции по трансфертному ценообразованию, совместно спонсируемой Bloomberg BNA и

Baker McKenzie

в Вашингтоне.

«Ирландия укрепляет свои позиции в качестве налогового убежища №1», — написал Цукман в Twitter. «Американские компании получают в Ирландии больше прибыли, чем в Китае, Японии, Германии, Франции и Мексике вместе взятых. Ставка налога в Ирландии: 5,7%».

В исследовании утверждается, что государство скрывает больше прибылей транснациональных корпораций, чем весь Карибский бассейн

перемещение прибыли приводит к общей годовой потере дохода в размере 200 млрд долларов США во всем мире

видео от Международного консорциума журналистов-расследователей

Брюссель. 30.8.2016 C(2016) 5605 final. Всего страниц (130)

Однако г-н О'Рурк, который также является двоюродным братом покойного министра финансов Брайана Ленихана, сказал Bloomberg, что изменения в Ирландии и во всем мире в области налогообложения неизбежны. Г-н О'Рурк также был членом Правительственной комиссии по налогообложению, которая заседала в 2008 и 2009 годах.

одна сложная лазейка в налоговой системе означает, что отмена стратегии уклонения от уплаты налогов «Double Irish» на самом деле не окажет никакого реального влияния на американские компании в Ирландии, стремящиеся снизить свои налоговые счета. Влиятельный налоговый журнал США обнаружил, что ирландские дочерние компании американских компаний могут легко использовать другую лазейку, известную как правило «отметьте флажок», чтобы воспользоваться теми же налоговыми льготами, которые предоставляет «Double Irish».

открытия структуры Single Malt компания Teleflex использовала структуру налогообложения Double Irish, согласно Christian Aid. «С тех пор как Teleflex создала свою структуру Double Irish, благодаря этой и [предположительно] другим налоговым стратегиям ее глобальная эффективная налоговая ставка снизилась до чуть более 3 процентов», — отметила НПО.

юридическая фирма

Baker McKenzie,

представляющая коалицию из 24 транснациональных американских компаний-разработчиков программного обеспечения, включая Microsoft, лоббировала Майкла Нунана, как министра финансов [Ирландии], чтобы противостоять предложениям [OECD MLI] в январе 2017 г. В письме к нему группа рекомендовала Ирландии не принимать статью 12, поскольку изменения «будут иметь последствия, длящиеся десятилетиями» и могут «препятствовать глобальным инвестициям и росту из-за неопределенности вокруг налогообложения». В письме говорилось, что «сохранение текущего стандарта сделает Ирландию более привлекательным местом для региональной штаб-квартиры за счет снижения уровня неопределенности в налоговых отношениях с торговыми партнерами Ирландии».

структуру, названную «односолодовым», некоторые американские транснациональные корпорации используют зарегистрированные в Ирландии компании-резиденты Мальты для сокращения налоговых обязательств в странах, где они продают свои товары и услуги. Министр финансов Паскаль Донохоу подтвердил во вторник, что новое соглашение между налоговой службой и налоговыми органами Мальты закроет лазейку.

Новое соглашение вступит в силу не раньше конца сентября 2019 г., но представитель Министерства финансов заявил, что это фактически немедленно закроет лазейку, поскольку компаниям требовалось время подготовки около года, чтобы ею воспользоваться.

Ирландское подразделение LinkedIn сообщило о 20-процентном росте доходов в прошлом году и вернулось к прибыли, чему способствовала продажа активов интеллектуальной собственности своей материнской компании Microsoft Ireland.

Apple изменила свою собственную корпоративную структуру, реструктурировала новый ирландский инструмент Beps под названием Capital Allowances for Intangible Assets (CAIA), также прозванный «Зеленой майкой». Изменение в бухгалтерском учете было настолько значительным, что способствовало чрезвычайному единовременному пересмотру ВВП Ирландии за 2015 год на 26 процентов (позже пересмотрен до 34,4 процента).

Интеллектуальная собственность: эффективная ставка налога на прибыль корпораций может быть снижена до 2,5% для ирландских компаний, чья торговля связана с эксплуатацией интеллектуальной собственности. Ирландский режим интеллектуальной собственности является широким и применяется ко всем типам интеллектуальной собственности. Щедрая схема налоговых льгот на капитал в Ирландии предлагает значительные стимулы компаниям, которые размещают свою деятельность в Ирландии. Известная глобальная компания [Accenture в 2009 г.] недавно перевела владение и эксплуатацию портфеля интеллектуальной собственности стоимостью около 7 миллиардов долларов в Ирландию

(23–26) Налоговые льготы при приобретении нематериальных активов: в Закон о финансах 2010 г. был внесен ряд поправок в схему в соответствии, среди прочего, с рекомендациями Отчета целевой группы по инновациям. (1) Период, в течение которого указанный нематериальный актив должен использоваться в торговле, чтобы избежать возврата льгот, был сокращен с 15 до 10 лет. (2) Список указанных нематериальных активов, охватываемых схемой, был расширен за счет включения заявок на выдачу или регистрацию патентов, авторских прав и т. д., а также более широкого определения «ноу-хау». (3) Теперь льготы будут доступны для капитальных затрат, понесенных до начала торговли, на предоставление определенных нематериальных активов для целей торговли.

2.2 Налоговые льготы при приобретении нематериальных активов: Схема налоговых льгот при приобретении определенных нематериальных активов была объявлена в Дополнительном бюджете 2009 года и введена в Законе о финансах 2009 года. Эта мера была введена для поддержки развития экономики знаний и обеспечения высококачественной занятости

Налоговый вычет может быть использован для достижения эффективной налоговой ставки в размере 2,5% на прибыль от эксплуатации приобретенной интеллектуальной собственности. При условии, что ИС удерживается в течение пяти лет, последующая продажа ИС не приведет к возврату.

консалтинговая компания Accenture получает налоговые льготы на 7 млрд долларов (5,4 млрд евро), потраченные ею на создание портфеля прав интеллектуальной собственности. ... В документе Arthur Cox «Использование Ирландии для немецких компаний» говорится: «Известная глобальная компания недавно перевела право собственности и эксплуатацию портфеля интеллектуальной собственности стоимостью около 7 млрд долларов в Ирландию».

Special Reports: Corporate Tax Inversions

В сочетании с другими особенностями ирландского режима налогообложения интеллектуальной собственности эффективная ставка в размере 2,5% может быть достигнута для дохода, связанного с интеллектуальной собственностью

Структура 1: Прибыль ирландской компании, как правило, будет облагаться ставкой корпоративного налога в размере 12,5%, если у компании есть необходимый уровень сущности, чтобы считаться торговой. Налоговая амортизация и процентные расходы могут снизить эффективную ставку налога до минимума в 2,5%.

Apple реструктурировала свои налоговые операции в 2015 г., используя государственную надбавку к капиталу для нематериальных активов (CAIA), что помогло вызвать так называемый эффект экономики Лепрекона в том году, когда ирландская экономика внезапно выросла на 26%.

-оншоринг — это то, чего мы должны ожидать увидеть гораздо больше по мере приближения к концу десятилетия. Пристегните ремни!

исследованию экономистов Томаса Торслова и Людвига Виера из Копенгагенского университета и Габриэля Цукмана из Калифорнийского университета в Беркли, американские компании являются наиболее агрессивными пользователями методов перемещения прибыли, которые часто перемещают бумажную прибыль, не принося рабочих мест и заработной платы.

Тем не менее, рост [ирландского] ВНД все еще весьма существенен, поскольку дополнительные потоки доходов соответствующих компаний (проценты и дивиденды) значительно меньше добавленной стоимости их деятельности

же тогда, когда мы смотрим на долг на душу населения, он все еще так высок? В расчете на душу населения ирландцы находятся прямо наверху таблицы лидеров, с государственным долгом на душу населения в размере 45 941 долл. США (43 230 евро) по состоянию на 1 марта, уступая только Японии (80 465 долл. США) и США (48 203 долл. США).

Германия облагает налогом только 5% от активной зарубежной прибыли своих корпораций-резидентов. .. Кроме того, у немецких фирм нет стимулов структурировать свои зарубежные операции таким образом, чтобы избежать репатриации дохода. Поэтому налоговые стимулы для немецких фирм по созданию филиалов в налоговых убежищах, вероятно, будут отличаться от стимулов для американских фирм и будут иметь большое сходство с стимулами для других фирм G–7 и ОЭСР.

стоимость инвестиций американского бизнеса в Ирландию — от центров обработки данных до самых передовых в мире производственных предприятий — составляет 387 млрд долларов США (334 млрд евро) — это больше, чем совокупные инвестиции США в Южную Америку, Африку и Ближний Восток, и больше, чем страны БРИК вместе взятые.

Примерами таких налоговых убежищ являются Ирландия и Люксембург в Европе, Гонконг и Сингапур в Азии, а также различные островные государства Карибского бассейна в Америке.

г-н Кенни отметил, что Oxfam включил ставку корпоративного налога Ирландии в размере 12,5 процента в качестве одного из факторов, позволяющих считать ее налоговым убежищем. "12,5 процента полностью соответствуют ОЭСР и передовой международной практике в отношении низкой ставки и ее применения к очень широкой налоговой базе".

о том, что Ирландия является налоговым убежищем просто из-за нашей давней ставки корпоративного налога в размере 12,5%, полностью противоречат согласованному мировому консенсусу о том, что низкая ставка корпоративного налога, применяемая к широкой налоговой базе, является хорошей экономической политикой для привлечения инвестиций и поддержки экономического роста.

Исследование доктора Джима Стюарта, доцента финансов в Тринити-колледже в Дублине, показывает, что в 2011 году дочерние компании американских транснациональных корпораций в Ирландии платили эффективную налоговую ставку в размере 2,2 процента.

Эффективная налоговая ставка Ирландии для всех иностранных корпораций (американских и неамериканских) составляет 4%

тем, налоговая ставка, указанная ирландскими дочерними компаниями американских компаний, упала с 9% до 3% к 2010 г.

статистика предприятий Евростата дает ряд показателей деловой экономики в разбивке по стране, контролирующей предприятия. Вот валовая операционная прибыль, полученная в Ирландии в 2015 г. для стран, по которым Евростат предоставил данные.

Практические примеры переходов от "всемирного" к "территориальному"

WPP, United Business Media, Henderson Group, Shire, Informa, Regus, Charter и Brit Insurance покинули Великобританию. К 2015 г. WPP, UBM, Henderson Group, Informa и Brit Insurance вернулись

, если вы подумаете о множестве технологических компаний, которые размещены в Ирландии и ведут там масштабную деятельность, то, возможно, они не будут нуждаться в них таким же образом, и их можно будет переместить обратно в США.

В статье делается вывод о том, что TCJA увеличивает налоговое бремя на резидентство в США для многих, а возможно, и для большинства американских ТНК. В статье также утверждается, что положения GILTI и «Нематериальный доход, полученный за рубежом» (FDII) могут привести к существенным искажениям в отношении права собственности на активы как в США, так и во всем мире.

{{cite journal}}: Цитировать журнал требует |journal=( помощь )большая часть прибыли, зафиксированной американскими фирмами за рубежом, по-прежнему появляется в нескольких юрисдикциях с низкими налогами, и, что ж, возникающие в результате искажения данных становятся довольно большими. Я почти уверен, что налоговая реформа США не решила проблему вывода прибыли.

Использование статуса частной «компании с неограниченной ответственностью» (ULC), который освобождает компании от подачи финансовых отчетов публично. Тот факт, что Apple, Google и многие другие продолжают хранить свою ирландскую финансовую информацию в секрете, объясняется неспособностью ирландского правительства внедрить Директиву ЕС по бухгалтерскому учету 2013 года, которая требует полной публичной финансовой отчетности до 2017 года, и даже тогда сохранением освобождения от финансовой отчетности для некоторых холдинговых компаний до 2022 года

Местные дочерние компании транснациональных корпораций всегда должны подавать свои отчеты в публичные записи, что в настоящее время не так. В настоящее время Ирландия является не только налоговым убежищем, но и юрисдикцией корпоративной тайны.

Между тем, через множество дочерних компаний и систему внутрифирменных сборов, включающую вариацию печально известной так называемой «двойной ирландской» структуры, ее местные операции также законно сократили свои налоговые счета в казначействе, несмотря на огромные продажи.

адрес Round Island находится в штаб-квартире дублинской юридической фирмы Matheson Ormsby Prentice, которая рекламирует свой опыт в оказании помощи многонациональным компаниям в использовании Ирландии для сокрытия доходов от налогов.