Размывание базы и перемещение прибыли ( BEPS ) относятся к стратегиям корпоративного налогового планирования , используемым транснациональными корпорациями для «перемещения» прибыли из юрисдикций с более высокими налогами в юрисдикции с более низкими налогами или в страны без налогов, где экономическая деятельность мало или вообще отсутствует, тем самым «подрывая» прибыль. «налоговая база» юрисдикций с более высокими налогами с использованием вычитаемых платежей, таких как проценты или роялти. [5] [6] Для правительства налоговой базой является доход или прибыль компании. Налог взимается в процентах от этого дохода/прибыли. Когда этот доход/прибыль переводится в налоговую гавань, налоговая база размывается, и компания не платит налоги в страну, которая генерирует доход. В результате налоговые поступления сокращаются, и страна оказывается в невыгодном положении. Организация экономического сотрудничества и развития (ОЭСР) определяет стратегию BEPS как «использование пробелов и несоответствий в налоговых правилах». [6] Хотя некоторые тактики являются незаконными, большинство таковыми не являются. Поскольку предприятия, действующие за рубежом, могут использовать BEPS для получения конкурентного преимущества перед отечественными предприятиями, это влияет на добросовестность и целостность налоговых систем. Кроме того, это снижает намеренное соблюдение требований, когда налогоплательщики замечают, что транснациональные корпорации законно уклоняются от уплаты налога на прибыль корпораций. Поскольку развивающиеся страны в большей степени полагаются на корпоративный подоходный налог, они непропорционально страдают от BEPS. [7]

Корпоративные налоговые убежища предлагают инструменты BEPS для «перемещения» прибыли в убежища, а также дополнительные инструменты BEPS, позволяющие избежать уплаты налогов внутри убежища (например, ирландский « инструмент CAIA »). [a] Деятельность BEPS обходится странам в 100-240 миллиардов долларов в виде упущенной выгоды каждый год, что составляет 4-10 процентов мирового сбора корпоративного подоходного налога. Утверждается, что инструменты BEPS связаны в основном с американскими транснациональными корпорациями в области технологий и медико-биологических наук . [b] [2] Несколько исследований показали, что использование инструментов BEPS американскими транснациональными корпорациями максимизировало долгосрочные доходы американского казначейства и прибыль акционеров за счет других стран. [3] [4] [2]

В январе 2017 года ОЭСР подсчитала, что инструменты BEPS несут налоговые потери в размере около 100–240 миллиардов долларов в год. [8] В июне 2018 года расследование, проведенное ученым-налоговиком Габриэлем Цукманом (и другими), [9] подсчитало, что эта цифра приближается к 200 миллиардам долларов в год. [10] По оценкам Tax Justice Network , прибыль в размере 660 миллиардов долларов была «сдвинута» в 2015 году из-за реструктуризации экономики лепреконов Apple в первом квартале 2015 года , крупнейшей отдельной транзакции BEPS в истории. [11] [12] [13] Эффект от инструментов BEPS наиболее ощутим в развивающихся странах, которые лишены налоговых поступлений, необходимых для создания инфраструктуры. [14] [15]

Большая часть деятельности BEPS связана с отраслями с интеллектуальной собственностью («ИС»), а именно с технологиями (например, Apple, Google, Microsoft, Oracle) и науками о жизни (например, Allergan, Medtronic, Pfizer и Merck & Co) (см. здесь ). экономика меняется, становясь более цифровой и основанной на знаниях. [b] [16] Интеллектуальная собственность описывается как сырье для уклонения от уплаты налогов , а инструменты BEPS на основе интеллектуальной собственности несут ответственность за крупнейшие глобальные потоки доходов BEPS. [17] [18] Нематериальные активы, такие как патенты, промышленные образцы, товарные знаки (или бренды) и авторские права, обычно легко идентифицировать, оценить и передать, поэтому они привлекательны в структурах налогового планирования для транснациональных компаний, особенно потому, что эти права как правило, не связаны географически и поэтому очень мобильны. В результате их можно перемещать без значительных затрат, используя плановые структуры лицензирования. Некоторые транснациональные компании используют модели структурирования ИС для отделения прав собственности, финансирования, обслуживания и использования нематериальных активов от фактической деятельности и физического местонахождения нематериальных активов, чтобы работать таким образом, чтобы доход, полученный от нематериальных активов в одном месте, был получен в другом. местоположение с низким/отсутствующим налоговым режимом. Таким образом, модели ИС играют важную роль в налогообложении транснациональных корпораций. Например, транснациональные корпорации могут создавать лицензирующие и патентные компании, подходящие для оффшорных зон, для приобретения, использования, лицензирования или сублицензии прав интеллектуальной собственности для своих иностранных дочерних компаний. Тогда прибыль может быть перенесена из иностранной дочерней компании в оффшорную компанию-владельца патента, где к полученным роялти применяются низкие налоги или вообще отсутствуют налоги. Любые сборы, полученные лицензирующей и патентной компанией от использования интеллектуальной собственности, будут освобождены от налога или облагаться низкой налоговой ставкой в юрисдикции налогового убежища. Эти компании также могут быть использованы для избежания высоких налогов, которые обычно взимаются у источника выплаты. взимаются с роялти, поступающих из страны, в которой они получены, кроме того, они могут быть уменьшены в соответствии с соглашениями об избежании двойного налогообложения между странами. Многие страны допускают вычеты в отношении расходов на исследования и разработки (НИОКР) или на приобретение ИС. Таким образом, многонациональные предприятия могут создавать центры исследований и разработок в странах, где можно получить наилучшие налоговые преимущества. Таким образом, МНП могут использовать привлекательную исследовательскую инфраструктуру и щедрые налоговые льготы на НИОКР в одной стране и получать выгоду в другой от низких налоговых ставок на доходы от эксплуатации нематериальных активов.

Подобные модели налогового планирования интеллектуальной собственности успешно приводят к перемещению прибыли, что в большинстве случаев может привести к размыванию налоговой базы. Корпоративные налоговые убежища имеют в своем уставе одно из самых передовых налоговых законов в области интеллектуальной собственности. [19]

Внутригрупповые долги — еще один распространенный способ уклонения транснациональных корпораций от налогов. Внутригрупповые долги особенно просты в использовании, поскольку в них не участвуют третьи стороны и «можно создать одним взмахом ручки или нажатием клавиши». [20] Они часто не требуют ни перемещения активов, функций или персонала внутри корпоративной группы, ни каких-либо серьезных изменений в ее деятельности. Более того, внутригрупповые долги предоставляют значительную гибкость для манипуляций, как поясняется в документе, опубликованном Организацией Объединенных Наций. [21] Популярность использования внутригрупповых долгов в качестве инструмента уклонения от уплаты налогов еще больше усиливается тем фактом, что они, как правило, не признаются в соответствии со стандартами бухгалтерского учета и, следовательно, не влияют на консолидированную финансовую отчетность МНП. Неудивительно, что ОЭСР описывает риски BEPS, возникающие из-за внутригруппового долга, как «основные проблемы налоговой политики, связанные с вычетом процентов» (курсив наш). [22]

Большая часть деятельности BEPS также больше всего связана с транснациональными корпорациями США, [23] [24] [5] [16] и приписывается исторической «всемирной» системе корпоративного налогообложения США. [5] [25] До принятия Закона о сокращении налогов и создании рабочих мест 2017 года (TCJA) США были одной из восьми юрисдикций, в которых действовала «мировая» налоговая система. [26] В большинстве мировых юрисдикций действует «территориальная» система корпоративного налогообложения с более низкими ставками налога на доходы, полученные из иностранных источников, что позволяет избежать необходимости «перемещать» прибыль (т. е. интеллектуальная собственность может взиматься непосредственно из страны происхождения по льготным ставкам и/или условиям). ; после TCJA 2017 года это происходит в США через режим FDII). [27] [28] [29]

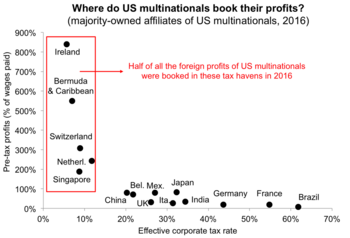

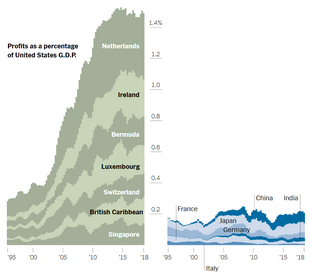

Транснациональные корпорации США используют налоговые убежища [c] чаще, чем транснациональные корпорации из других стран, которые сохранили правила контролируемых ими иностранных корпораций. Ни в одной другой стране ОЭСР, не входящей в «убежище», не зафиксирована такая высокая доля иностранных прибылей, регистрируемых в «налоговых убежищах», как в Соединенных Штатах. [...] Это говорит о том, что половина всей мировой прибыли, перемещаемой в налоговые убежища, перемещается транснациональными корпорациями США. Напротив, около 25% приходится на страны ЕС, 10% на остальные страны ОЭСР и 15% на развивающиеся страны (Tørsløv et al., 2018).

- Габриэль Цукман , Томас Райт, «НЕЧЕРЕЗМЕРНЫЕ НАЛОГОВЫЕ ПРИВИЛЕГИИ», Рабочие документы NBER (сентябрь 2018 г.). [2]

Исследование, проведенное в июне 2018 года, выявило, что Ирландия является крупнейшим в мире центром BEPS. [30] Ирландия больше, чем совокупная система BEPS Карибского бассейна, за исключением Бермудских островов . [31] Крупнейшие глобальные центры BEPS из приведенной ниже таблицы Зукмана-Тёрслова-Вира являются синонимами 10 крупнейших мировых налоговых убежищ :

(†) В основном состоит из Каймановых островов и Британских Виргинских островов.

Исследование, проведенное в сентябре 2018 года Национальным бюро экономических исследований с использованием данных о налоге на репатриацию из TCJA, показало, что: «В последние годы около половины зарубежных прибылей транснациональных корпораций США приходится на филиалы в налоговых убежищах, особенно в Ирландии. (18%), Швейцария и Бермудские острова , а также налоговые убежища Карибского бассейна ( по 8–9% каждый). ... Американские фирмы получают в Ирландии больше прибыли, чем в Китае, Японии, Германии, Франции и Мексике вместе взятых. Ставка налога в Ирландии: 5,7% » .

Исследование определяет три основных метода BEPS, используемых для «перевода» прибыли в корпоративную налоговую гавань с помощью инструментов BEPS, соответствующих требованиям ОЭСР: [33] [34]

Инструменты BEPS не могли бы функционировать, если бы в корпоративной налоговой гавани не было сети двусторонних налоговых соглашений, которые принимали бы инструменты BEPS, которые «перемещают» прибыль в оффшор. Современные корпоративные налоговые убежища, которые являются основными глобальными центрами BEPS, имеют обширную сеть двусторонних налоговых соглашений. [35] Великобритания является лидером с более чем 122, за ней следуют Нидерланды с более чем 100. [36] [37] «Черный список» корпоративных налоговых убежищ является серьезным событием, поэтому основные центры BEPS соответствуют требованиям ОЭСР. . Ирландия стала первым крупным корпоративным налоговым убежищем, попавшим в «черный список» стран «Большой двадцатки»: Бразилия в сентябре 2016 года. [38] [39]

Важное научное исследование « Conduit and Sink OFC », опубликованное в журнале Nature в июле 2017 года , показало, что необходимость поддерживать соответствие требованиям ОЭСР разделила налоговые убежища, ориентированные на корпорации, на две разные категории: Sink OFC , которые служат конечной точкой для потоков BEPS. и Conduit OFC , которые действуют как канал для потоков из мест с более высокими налогами в Sink OFC. Было отмечено, что пять основных OFC Conduit, а именно Ирландия, Нидерланды, Великобритания, Сингапур и Швейцария, входят в десятку лучших в Индексе интеллектуальной собственности Глобального центра инновационной собственности (GIPC) 2018 года». [19]

.jpg/440px-Pre-Tax_Profits_of_U.S._foreign_subsidiaries_(2015_BEA_Data).jpg)

Как только прибыль «перемещается» в корпоративную налоговую зону (или Conduit OFC), используются дополнительные инструменты, чтобы избежать уплаты основных налоговых ставок в этой зоне. Некоторые из инструментов соответствуют требованиям ОЭСР (например, «патентные ящики» , «Капитальные льготы для нематериальных активов» («CAIA») или « Зеленая Джерси »), другие стали запрещены ОЭСР (например, «двойное ирландское» и «голландское двойное погружение »), в то время как другие еще не привлекли внимание ОЭСР (например, Single Malt ).

Поскольку центры BEPS (или Conduit OFC) нуждаются в обширных двусторонних налоговых соглашениях (например, для того, чтобы их инструменты BEPS были приняты странами с более высокими налогами), они делают все возможное, чтобы скрыть тот факт, что эффективные налоговые ставки , выплачиваемые транснациональными корпорациями в их юрисдикции. близки к нулю процентов, а не к общей ставке корпоративного налога в убежище (см. Таблицу 1). Юрисдикции с более высоким налогообложением не заключают полноценные двусторонние налоговые соглашения с очевидными налоговыми убежищами (например, Каймановы острова, крупный приемник OFC). Это достигается с помощью законов о финансовой тайне , а также за счет отказа от отчетности по каждой стране («CbCr») или необходимости подавать публичные отчеты транснациональными корпорациями, находящимися в юрисдикции «убежища». Центры BEPS (или Conduit OFC) категорически отрицают, что они являются корпоративными налоговыми убежищами и что они используют интеллектуальную собственность в качестве инструмента ухода от налогов. [40] Они называют себя « экономикой знаний ». [41]

Не заблуждайтесь: общая ставка не является причиной уклонения от уплаты налогов и агрессивного налогового планирования. Это происходит из-за схем, которые способствуют перемещению прибыли.

— Пьер Московичи , комиссар ЕС по налогообложению, Financial Times, 11 марта 2018 г. [42]

Сложные инструменты бухгалтерского учета и подробное налоговое законодательство, которые необходимы корпоративным налоговым убежищам, чтобы стать центрами BEPS, отвечающими требованиям ОЭСР, требуют как передовых международных фирм, оказывающих профессиональные услуги в области налогового права, так и высокой степени координации с государством, которое кодирует свои инструменты BEPS. в статутное законодательство государства. [43] [44] Налоговые следователи называют такие юрисдикции « захваченными государствами », [45] [46] [47] и объясняют, что большинство ведущих центров BEPS начинались как признанные финансовые центры , где необходимые навыки и государственная поддержка инструментов уклонения от уплаты налогов, уже существовал. [48] [49]

Инструменты BEPS, используемые налоговыми убежищами, известны и обсуждаются в Вашингтоне на протяжении десятилетий. [50] Например, когда в январе 2015 года ЕС-ОЭСР оказала давление на Ирландию, чтобы она закрыла свой двойной ирландский инструмент BEPS, самый крупный в истории, для новых участников, [51] существующим пользователям, в том числе Google и Facebook, было предоставлено пятилетнее продление до 2020 года. [52] Еще до 2015 года Ирландия уже публично заменила двойную ирландскую валюту двумя новыми инструментами BEPS: односолодовым виски (используемым Microsoft и Allergan) и льготами на капитал для нематериальных активов («CAIA»). ), также называемое «Зеленая Джерси» (как использовалось Apple в первом квартале 2015 года). [53] [54] Ни один из этих новых инструментов BEPS еще не был запрещен ОЭСР. [55] Налоговые эксперты показывают, что споры между юрисдикциями с более высокими налогами и налоговыми убежищами возникают очень редко. [56]

Налоговые эксперты описывают более сложную картину неявного признания Вашингтоном того, что американские транснациональные корпорации могут использовать инструменты BEPS в отношении доходов за пределами США, чтобы компенсировать очень высокую ставку корпоративного налога в США в размере 35% от исторической «всемирной» системы корпоративного налогообложения США (см. источник противоречия ). [57] Другие эксперты по налогообложению, в том числе основатель академического исследования налоговых убежищ Джеймс Р. Хайнс-младший , отмечают, что многонациональное использование в США инструментов BEPS и корпоративных налоговых убежищ фактически увеличило долгосрочные налоговые поступления Казначейства США, в за счет других юрисдикций с более высокими налогами, что делает США основным бенефициаром инструментов BEPS и корпоративных налоговых убежищ . [3] [4] [58]

Более низкие ставки иностранных налогов влекут за собой меньшие кредиты по иностранным налогам и более высокие конечные сборы налогов в США (Hines and Rice, 1994). [59] Дайренг и Линдси (2009), [4] приводят доказательства того, что американские фирмы с зарубежными филиалами в определенных налоговых убежищах платят более низкие иностранные налоги и более высокие налоги в США, чем аналогичные крупные американские компании.

- Джеймс Р. Хайнс-младший , «Острова сокровищ», с. 107 (2010) [3]

В статье Хайнса-Райса 1994 года [59] об использовании транснациональными компаниями налоговых убежищ в США впервые был использован термин « перемещение прибыли» . [5] Хайнс-Райс заключила, что «низкие ставки иностранных налогов [из налоговых убежищ] в конечном итоге повышают собираемость налогов в США». [59] Например, Закон о сокращении налогов и создании рабочих мест 2017 года («TCJA») взимал 15,5% с необлагаемых налогом оффшорных денежных резервов, созданных транснациональными корпорациями США с помощью инструментов BEPS в период с 2004 по 2017 год. Если бы транснациональные корпорации США не использовали инструменты BEPS и заплатили бы свои иностранные налоги в полном объеме, их иностранные налоговые льготы устранили бы большую часть их остаточной подверженности любым налоговым обязательствам США в соответствии с налоговым кодексом США.

США были одной из немногих крупных развитых стран, не подписавших в 2016 г. § Неспособность ОЭСР (2012–2016 гг.) сократить инструменты BEPS. [1]

Саммит «Большой двадцатки» в Лос-Кабосе в 2012 году поручил ОЭСР разработать План действий по размыванию налогооблагаемой базы (BEPS) [ 60] [61] , который был одобрен на саммите «Большой двадцатки» в Санкт-Петербурге в 2013 году . [62] Целью проекта является предотвращение перевода транснациональных корпораций прибылей из юрисдикций с более высокими налогами в юрисдикции с более низкими. [63] Многосторонний инструмент ОЭСР BEPS , состоящий из 15 действий , предназначенных для реализации внутри страны и посредством положений двусторонних налоговых соглашений, был согласован на саммите G20 в Анталье в 2015 году .

Многосторонний инструмент ОЭСР BEPS («MLI») был принят 24 ноября 2016 года и с тех пор был подписан более чем 78 юрисдикциями. Он вступил в силу в июле 2018 года. Многие налоговые убежища отказались от участия в нескольких действиях, включая действие 12 (Раскрытие информации об агрессивном налоговом планировании), которое корпорации, использующие инструменты BEPS, сочли обременительным.

Глобальная юридическая фирма Baker McKenzie , [65] представляющая коалицию 24 транснациональных американских фирм-разработчиков программного обеспечения, включая Microsoft, в январе 2017 года лоббировала Майкла Нунана , как министра финансов [Ирландии], чтобы он сопротивлялся предложениям [OECD MLI]. По его словам, группа рекомендовала Ирландии не принимать статью 12, поскольку изменения «будут иметь последствия, продолжающиеся десятилетия» и могут «препятствовать глобальным инвестициям и экономическому росту из-за неопределенности вокруг налогообложения». В письме говорится, что «сохранение текущего стандарта сделает Ирландию более привлекательным местом для размещения региональной штаб-квартиры за счет снижения уровня неопределенности в налоговых отношениях с торговыми партнерами Ирландии».

— Айриш Таймс . «Ирландия сопротивляется закрытию «лазейки» в налоге на корпорации» (10 ноября 2017 г.) [66]

Признанный разработчик крупнейших в мире корпоративных инструментов BEPS (например, Double Irish от Google и Facebook и Green Jersey от Apple), налоговый партнер Фергал О'Рурк из PriceWaterhouseCoopers («PwC») предсказал в мае 2015 года, что MLI ОЭСР будет успешным. для ведущих корпоративных налоговых убежищ за счет более мелких, менее развитых, традиционных налоговых убежищ , чьи инструменты BEPS не были достаточно надежными [67] .

В августе 2016 года Алекс Кобэм из Tax Justice Network назвал MLI ОЭСР провалом из-за отказа от участия и смягчения отдельных мер BEPS. [68] В декабре 2016 года Кобэм подчеркнул, что одно из ключевых действий против BEPS, полная публичная отчетность по странам («CbCr»), было отменено из-за лоббирования со стороны транснациональных корпораций США. [69] Отчетность по странам — единственный способ достоверно оценить уровень активности BEPS и соблюдения требований ОЭСР в любой стране.

В июне 2017 года представитель Министерства финансов США объяснил, что причина, по которой США отказались присоединиться к MLI ОЭСР или к любому из ее действий, заключалась в том, что: «Сеть налоговых соглашений США имеет низкую степень подверженности размыванию налоговой базы и перемещению прибыли». проблемы". [1] [70]

Закон о сокращении налогов и создании рабочих мест 2017 года («TCJA») перевел США от «всемирной» системы корпоративного налогообложения к гибридной [e] «территориальной» налоговой системе. TCJA включает в себя инструментальные режимы борьбы с BEPS, включая налоговые режимы GILTI и налоговые режимы BEAT. Он также содержит свои собственные инструменты BEPS, а именно налоговый режим FDII. [f] TCJA может стать серьезным изменением в терпимости Вашингтона к использованию США многонациональными инструментами BEPS. Налоговые эксперты в начале 2018 года прогнозировали упадок двух крупнейших корпоративных налоговых убежищ США, Ирландии и Сингапура, ожидая, что транснациональные корпорации США больше не будут нуждаться в иностранных инструментах BEPS. [71]

Однако к середине 2018 года американские транснациональные корпорации не репатриировали ни один инструмент BEPS, [g] и есть свидетельства того, что они увеличили свою зависимость от корпоративных налоговых убежищ. В марте-мае 2018 года Google обязалась удвоить свои офисные помещения в Ирландии, [72] а в июне 2018 года было показано, что Microsoft готовится запустить ирландский инструмент Apple BEPS, «Зеленую Джерси» (см. пост об опыте Ирландии – TCJA ). . [73] В июле 2018 года ирландский налоговый эксперт Шеймус Коффи предсказал потенциальный бум транснациональных корпораций США, которые перенесут свои инструменты BEPS из стран Карибского бассейна в Ирландию, а не в США, как ожидалось после TCJA. [74]

В мае 2018 года было показано, что TCJA содержит технические проблемы , которые стимулируют эти действия. [75] Например, принимая ирландские материальные и нематериальные льготы на капитал в расчете GILTI, ирландские инструменты BEPS, такие как «Зеленое Джерси», позволяют транснациональным корпорациям США достигать эффективных налоговых ставок в США в размере 0–3% через льготу TCJA для иностранного участия . система. [76] Ведутся споры о том, готовят ли они ошибки, которые нужно исправить, или идут на уступки, чтобы позволить транснациональным корпорациям США снизить эффективные ставки корпоративного налога примерно до 10% (первоначальная цель администрации Трампа). [77]

В феврале 2019 года Брэд Сетсер из Совета по международным отношениям (CoFR) написал статью для The New York Times , в которой освещаются существенные проблемы с TCJA с точки зрения ограничения корпоративного использования США крупных налоговых убежищ, таких как Ирландия, Нидерланды и Сингапур. [78]

Сетсер продолжил свою статью в New York Times на сайте CoFR следующими словами:

Итак, насколько я могу судить, ни работа ОЭСР по размыванию налоговой базы и перемещению прибыли, ни налоговая реформа США [TCJA] не положат конец способности крупных американских компаний снизить общее налоговое бремя путем агрессивного вывода прибыли за границу (и выплаты от 0 до 3 процента от их оффшорной прибыли, а затем облагаются налогом по ставке GILTI 10,5 процента за вычетом любых налогов, уплаченных за рубежом, и вычетов за материальные активы за рубежом). Единственная хорошая новость, на мой взгляд, заключается в том, что масштабы перемещения прибыли сейчас настолько велики, что их практически невозможно игнорировать — они искажают показатели ВВП США, а не только показатели Ирландии. И, на мой взгляд, неспособность нынешней налоговой реформы изменить стимул к перемещению прибыли в конечном итоге станет настолько очевидной, что станет ясно, что сама реформа нуждается в реформировании.

- Брэд Сетсер , «Почему международные положения налоговой реформы США должны быть реформированы», Совет по международным отношениям , (2019). [79]

29 января 2019 года ОЭСР опубликовала политическую записку относительно новых предложений по борьбе с деятельностью транснациональных корпораций, связанной с BEPS, которую комментаторы назвали «BEPS 2.0». [80] [81] В своем пресс-релизе ОЭСР объявила, что ее предложения получили поддержку США, а также Китая, Бразилии и Индии. [82]

Ирландские СМИ подчеркнули особую угрозу для Ирландии как крупнейшего в мире центра BEPS в отношении предложений о переходе к глобальной системе налогообложения, основанной на том, где продукт потребляется или используется, а не на том, где находится его интеллектуальная собственность. [82] Главный экономист IIEA охарактеризовал предложение ОЭСР как «шаг на прошлой неделе, [который] может приблизить день расплаты». [83] Глава налогового отдела PwC в Ирландии заявил: «В Ирландии ограниченное число [потребителей] пользователей, и [рассматриваемое предложение], очевидно, принесет пользу гораздо более крупным странам». [84]

По состоянию на 8 октября 2021 года ОЭСР заявила о новом двухкомпонентном решении для решения налоговых проблем, возникающих в результате цифровизации экономики. В сферу действия первого компонента входят транснациональные предприятия (МНП) с глобальным оборотом более 20 миллиардов евро и рентабельностью выше 10% (т.е. прибыль до налогообложения/выручка), рассчитанной с использованием механизма усреднения с пороговым значением оборота, который должен быть снижен до 10 миллиардов евро при условии успешной реализации, включая налоговую определенность по сумме А, при этом соответствующий пересмотр начнется через 7 лет после вступления соглашения в силу и будет завершен не позднее, чем через один год. Добывающие и регулируемые финансовые услуги исключены. Определение налоговой базы: Соответствующий показатель прибыли или убытка рассматриваемой ТНК будет определяться на основе доходов по финансовому учету с небольшим количеством корректировок. Убытки будут перенесены. Устранение двойного налогообложения: Двойное налогообложение прибыли, распределяемой в рыночные юрисдикции, будет освобождено с использованием метода освобождения или кредита. Организация (или организации), которая будет нести налоговые обязательства, будет выбрана из числа тех, которые получают остаточную прибыль.

Второй компонент: Общий дизайн

Второй компонент состоит из:

• два взаимосвязанных внутренних правила (вместе – Глобальные правила по борьбе с размыванием налоговой базы (GloBE): (i) Правило включения дохода (IIR), которое взимает дополнительный налог с материнской компании в отношении низко облагаемого налогом дохода субъект субъекта; и (ii) Правило выплаты заниженного налога (UTPR), которое запрещает вычеты или требует эквивалентной корректировки в той степени, в которой низкий налоговый доход субъекта хозяйствования не облагается налогом в соответствии с IIR; и

• основанное на договоре правило (Правило о налогообложении (STTR)), которое позволяет юрисдикциям-источникам вводить ограниченное налогообложение у источника на определенные платежи связанных сторон, облагаемые налогом ниже минимальной ставки. STTR будет учитываться как покрываемый налог в соответствии с правилами GloBE.

Сфера применения Правила GloBE будут применяться к многонациональным предприятиям, достигшим порога в 750 миллионов евро, определенного в рамках Действия 13 BEPS (отчетность по странам). Страны имеют право применять IIR к многонациональным предприятиям со штаб-квартирой в их стране, даже если они не соответствуют пороговому значению. Правительственные учреждения, международные организации, некоммерческие организации, пенсионные фонды или инвестиционные фонды, которые являются конечными материнскими организациями (UPE) группы MNE, или любые холдинговые структуры, используемые такими организациями, организациями или фондами, не подпадают под действие правил GloBE.

Минимальная ставка: Минимальная ставка налога, используемая для целей IIR и UTPR, составит 15%.

В 2013 году ОЭСР вместе с «Большой двадцаткой» представила свой проект BEPS, целью которого является предоставление правительствам инструментов для предотвращения уклонения международных компаний от уплаты налогов . Проект состоит из 15 действий, которым ОЭСР советует правительствам следовать, чтобы предотвратить перемещение прибыли. Примером такой рекомендации является уклонение от прямого налогообложения цифровых продуктов. Кроме того, проект улучшает обмен информацией о сотрудничестве между странами. [85]

« Большая двадцатка» вместе с ОЭСР активно участвует в проекте BEPS. В 2015 году «Большая двадцатка» поддержала рекомендации по трансфертному ценообразованию, цель которых — помочь правительствам определить, как следует распределять прибыль транснациональных компаний между отдельными странами.

Кроме того, «Большая двадцатка» участвует в разработке глобальной системы налогообложения. В 2021 году «Большая двадцатка» одобрила концепцию международной налоговой реформы, которая обеспечивает руководство по внедрению глобального минимального налога. [86]

В 2016 году ЕС принял Директиву по борьбе с уклонением от уплаты налогов (ATAD), которая последовала за проектом BEPS и направлена на реализацию его рекомендаций. [87]

В 2017 году ЕС ввел правила обязательного раскрытия информации для посредников по налоговому планированию, требуя от посредников сообщать информацию налоговым органам, чтобы помочь в выявлении и решении проблем BEPS. [88]

ЕС также участвует в формировании международной налоговой системы, посредством которой он стремится установить глобальную минимальную ставку налога для транснациональных компаний.

ЕС подписал несколько международных налоговых соглашений и работает над их реализацией, чтобы справиться с BEPS. Кроме того, ЕС участвует в дискуссиях по развитию единой консолидированной базы корпоративного налогообложения (CCCTB), что снижает возможности налогового планирования. [89]

Через Комитет экспертов по международному сотрудничеству в налоговых вопросах ООН пытается бороться с BEPS. Комитет участвовал в разработке Типовой налоговой конвенции ООН, которая направляет правительства в отношении прав налогообложения и предотвращения двойного налогообложения. [90]

Более того, ООН внесла свой вклад в разработку стандарта автоматического обмена информацией (AEOI), который предоставляет налоговым органам дополнительную информацию о транснациональных компаниях, тем самым помогая выявлять проблемы BEPS. [91]

США не подписали новаторское налоговое соглашение, подписанное 68 [позже 70] странами в Париже 7 июня [2017 года], потому что сеть налоговых соглашений США имеет низкую степень подверженности проблемам размывания налоговой базы и перемещения прибыли», - заявило Министерство финансов США. Об этом заявил представитель Казначейства на конференции по трансфертному ценообразованию, спонсируемой Bloomberg BNA и Baker McKenzie в Вашингтоне.

{{cite journal}}: Требуется цитировать журнал |journal=( помощь )Более низкие ставки иностранных налогов влекут за собой меньшие кредиты по иностранным налогам и более высокие конечные сборы налогов в США (Hines and Rice, 1994). Дайренг и Линдси (2009) приводят доказательства того, что американские фирмы с зарубежными филиалами в определенных налоговых убежищах платят более низкие иностранные налоги и более высокие налоги в США, чем аналогичные крупные американские компании.

Наконец, мы обнаружили, что американские фирмы, осуществляющие свою деятельность в некоторых странах-убежищах, имеют более высокие ставки федерального налога на иностранные доходы, чем другие фирмы. Этот результат предполагает, что в некоторых случаях операции в налоговых убежищах могут увеличить налоговые сборы в США за счет налоговых сборов в других странах.

Основное внимание уделяется доминирующему в экономической литературе подходу к перераспределению доходов, который восходит к Хайнсу и Райсу (1994) и который мы называем подходом «Хайнса-Райса».

Учитывая консервативные оценки ежегодных потерь доходов в размере от 100 до 240 миллиардов долларов США, ставки для правительств во всем мире высоки. Влияние BEPS на развивающиеся страны в процентах от налоговых поступлений оценивается даже выше, чем в развитых странах.

Таблица 2 в Приложении: Налоговые убежища

Такое перемещение прибыли приводит к общей потере годового дохода в размере 200 миллиардов долларов США во всем мире.

...для транснациональных корпораций США настоящий взрыв в перемещении прибыли начался в 1990-х годах. На данный момент «всего» 5–10% мировой прибыли было объявлено за пределами юрисдикции основной реальной экономической деятельности. К началу 2010-х годов эта цифра выросла до 25–30% мировой прибыли, а потери доходов оцениваются примерно в 130 миллиардов долларов в год.

Интеллектуальная собственность (ИС) стала ведущим средством ухода от налогов.

Рисунок I: Международный индекс интеллектуальной собственности Палаты США за 2018 г., общие баллы

Согласно исследованию экономистов Томаса Торслова и Людвига Вира из Копенгагенского университета и Габриэля Цукмана из Калифорнийского университета в Беркли, американские компании являются наиболее агрессивными пользователями методов перемещения прибыли, которые часто перемещают бумажную прибыль, не создавая рабочих мест и заработной платы.

Германия облагает налогом только 5% активной прибыли от зарубежного бизнеса своих корпораций-резидентов. [..] Кроме того, у немецких фирм нет стимулов структурировать свои зарубежные операции таким образом, чтобы избежать репатриации доходов. Таким образом, налоговые льготы для немецких фирм по созданию филиалов в налоговых убежищах, скорее всего, будут отличаться от льгот для американских фирм и во многом схожи с льготами других компаний Большой семерки и ОЭСР.

Таблица 2. Перенесенная прибыль: оценки по странам (2015 г.)

Новое исследование Габриэля Цукмана утверждает, что государство укрывает больше транснациональных прибылей, чем весь Карибский бассейн

Ирландия укрепляет свои позиции в качестве налоговой гавани №1», — написал Цукман в Твиттере. «Американские фирмы получают больше прибыли в Ирландии, чем в Китае, Японии, Германии, Франции и Мексике вместе взятых. Ставка налога в Ирландии: 5,7%.

В Соединенном Королевстве действуют 122 двусторонние всеобъемлющие конвенции об избежании двойного налогообложения. Это остается самое большое количество налоговых соглашений среди всех стран мира. Соединенное Королевство, возможно, больше не является мировым лидером в производстве автомобилей или в футболе... однако мы по-прежнему являемся ведущей страной в мире по переговорам по соглашениям об избежании двойного налогообложения.

Этот политический захват порождает один из величайших оффшорных парадоксов: эти зоны ультрасвободы часто являются крайне репрессивными местами, опасающимися проверки и нетерпимыми к критике.

Наши основные выводы показывают, что существует сильная корреляция и причинно-следственная связь между размером сети налоговых убежищ ТНК и использованием ими «Большой четверки».

Таблица 1. Юрисдикции, входящие в список налоговых убежищ или юрисдикций, связанных с финансовой конфиденциальностью, и источники этих юрисдикций

Мы определяем 41 страну и регион как налоговые убежища для бизнеса в США. Вместе семь налоговых убежищ с населением более одного миллиона человек (Гонконг, Ирландия, Либерия, Ливан, Панама, Сингапур и Швейцария) составляют 80 процентов от общей численности населения налоговых убежищ и 89 процентов ВВП налоговых убежищ.

Ключевым архитектором [Apple] была

Baker McKenzie

, огромная юридическая фирма, базирующаяся в Чикаго. Фирма имеет репутацию компании, разрабатывающей креативные оффшорные структуры для транснациональных корпораций и защищающей их от налоговых органов. Он также боролся с международными предложениями по пресечению уклонения от уплаты налогов.

Что касается более широкой налоговой среды, О'Рурк считает, что процесс ОЭСР по размыванию базы и перемещению прибыли (BEPS) «очень хорош» для Ирландии: «Если BEPS придет к выводу, это будет хорошо для Ирландии. ."

Во-вторых, это подтверждает (еще раз), что процесс ОЭСР BEPS провалился.

Основная проблема, по его словам, заключалась в решении Организации в 2013 году, когда она разработала свой стандарт отчетности по странам (CBCR), поддаться интенсивному лоббированию, в основном со стороны транснациональных корпораций США, и разместить ограничения на доступ к данным.

Оншоринг интеллектуальной собственности – это то, чего нам следует ожидать увидеть гораздо чаще по мере приближения к концу десятилетия. Пристегнитесь!

Сокращение официальной ставки корпоративного налога до 20 процентов с нынешних 35 процентов (уровень, который, по словам американских компаний, вредит им в глобальной конкуренции), приведет к тому, что компаниям не хватит 15 процентов, обещанных г-ном Трампом в качестве кандидата.

В аналитической записке вашингтонского аналитического центра говорится, что предложения США обеспечить, чтобы компании платили налоги в зависимости от того, где они осуществляют свои продажи, набирают обороты и уже получили поддержку Бразилии, Китая, Индии и других развивающихся стран. В настоящее время налоги, которые платят крупные компании, такие как Google и Facebook, во многом зависят от того, где расположены их активы, сотрудники и головные офисы.