Торговый баланс — это разница между денежной стоимостью экспорта и импорта страны за определенный период времени. [1] Иногда проводится различие между балансом торговли товарами и балансом торговли услугами. Торговый баланс измеряет переменную потока экспорта и импорта за определенный период времени. Понятие торгового баланса не означает, что экспорт и импорт находятся «в равновесии» друг с другом.

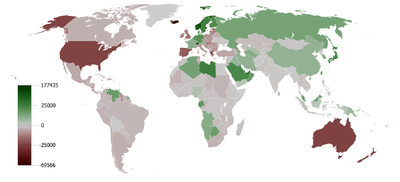

Если страна экспортирует большую стоимость, чем импортирует, у нее положительное сальдо торгового баланса или положительный торговый баланс , и наоборот, если страна импортирует большую стоимость, чем экспортирует, у нее отрицательный торговый баланс или дефицит торгового баланса. По состоянию на 2016 год около 60 из 200 стран имеют положительное сальдо торгового баланса . Мнение о том, что двусторонний торговый дефицит сам по себе наносит ущерб соответствующим национальным экономикам, в подавляющем большинстве отвергается экспертами по торговле и экономистами. [2] [3] [4] [5]

Торговый баланс является частью текущего счета , который включает другие транзакции, такие как доход от чистой международной инвестиционной позиции, а также международной помощи. Если текущий счет в профиците, чистая международная активная позиция страны увеличивается соответственно. Аналогично, дефицит уменьшает чистую международную активную позицию.

Торговый баланс идентичен разнице между объемом производства страны и ее внутренним спросом (разнице между тем, какие товары производит страна, и тем, сколько товаров она покупает за рубежом; сюда не входят деньги, повторно потраченные на иностранные запасы, и не учитывается концепция импорта товаров для производства на внутреннем рынке).

Измерение торгового баланса может быть проблематичным из-за проблем с регистрацией и сбором данных. В качестве иллюстрации этой проблемы, когда официальные данные по всем странам мира суммируются, экспорт превышает импорт почти на 1%; кажется, что мир имеет положительный торговый баланс с самим собой. Это не может быть правдой, потому что все транзакции включают равный кредит или дебет на счете каждой страны. Широко распространено мнение, что расхождение объясняется транзакциями, направленными на отмывание денег или уклонение от уплаты налогов, контрабандой и другими проблемами видимости. Хотя точность статистики развивающихся стран была бы подозрительной, большая часть расхождений на самом деле происходит между развитыми странами, статистика которых заслуживает доверия. [6] [7] [8]

Факторы, которые могут повлиять на торговый баланс, включают в себя:

Кроме того, торговый баланс, вероятно, будет отличаться в течение делового цикла . При росте, обусловленном экспортом (например, нефтью и ранними промышленными товарами), торговый баланс будет смещаться в сторону экспорта во время экономического подъема. [ необходима цитата ] Однако при росте, обусловленном внутренним спросом (как в Соединенных Штатах и Австралии), торговый баланс будет смещаться в сторону импорта на той же стадии делового цикла.

Валютный торговый баланс отличается от физического торгового баланса [9] (который выражается в количестве сырья, также известного как общее потребление материалов). Развитые страны обычно импортируют значительное количество сырья из развивающихся стран. Обычно эти импортируемые материалы преобразуются в готовую продукцию и могут экспортироваться после добавления стоимости. Статистика финансового торгового баланса скрывает материальный поток. Большинство развитых стран имеют большой физический торговый дефицит, поскольку они потребляют больше сырья, чем производят.

Многие страны в Европе раннего Нового времени приняли политику меркантилизма , которая предполагала, что торговый излишек был выгоден для страны. Меркантилистские идеи также повлияли на то, как европейские страны регулировали торговую политику со своими колониями, продвигая идею о том, что природные ресурсы и товарные культуры должны экспортироваться в Европу, а обработанные товары взамен экспортироваться обратно в колонии. Такие идеи, как слитки, подстегнули популярность меркантилизма в европейских правительствах. [10]

Одно из первых утверждений о торговом балансе появилось в «Рассуждении о Содружестве этого королевства Англии» (1549): «Мы всегда должны следить за тем, чтобы не покупать у чужеземцев больше, чем продаем им, ибо так мы обедняем себя и обогащаем их». [11] Аналогичным образом, систематическое и последовательное объяснение торгового баланса было обнародовано в работе Томаса Мана 1630 года «Сокровище Англии от внешней торговли, или Баланс нашей внешней торговли — правило нашего сокровища». [12]

С середины 1980-х годов Соединенные Штаты испытывают растущий дефицит в торгуемых товарах , особенно в азиатских странах (Китае и Японии), которые теперь держат большие суммы долга США, которые частично финансировали потребление. [13] [14] [15] США имеют профицит в торговле с такими странами, как Австралия. Проблема торгового дефицита может быть сложной. Торговый дефицит, создаваемый в торгуемых товарах, таких как промышленные товары или программное обеспечение, может влиять на внутреннюю занятость в разной степени, чем торговый дефицит в сырьевых материалах. [14]

Экономики, имеющие излишки сбережений, такие как Япония и Германия, обычно имеют излишки в торговле. Китай, экономика с высоким ростом, имеет тенденцию иметь излишки в торговле. Более высокая норма сбережений, как правило, соответствует излишкам в торговле. Соответственно, США с их более низкой нормой сбережений имеют тенденцию иметь высокие дефициты в торговле, особенно с азиатскими странами. [14]

Некоторые говорят, что Китай проводит меркантилистскую экономическую политику. [16] [17] [18] Россия проводит политику, основанную на протекционизме, согласно которой международная торговля — это не игра «выигрыш-выигрыш», а игра с нулевой суммой: страны с профицитом становятся богаче за счет стран с дефицитом. [19] [20] [21] [22]

Представление о том, что двусторонний торговый дефицит плох сам по себе, в подавляющем большинстве отвергается экспертами по торговле и экономистами. [23] [2] [3] [4] [5] По данным МВФ, торговый дефицит может вызвать проблему платежного баланса , которая может повлиять на дефицит иностранной валюты и нанести ущерб странам. [24] С другой стороны, Джозеф Стиглиц указывает, что страны, имеющие профицит, оказывают «отрицательное внешнее воздействие» на торговых партнеров и представляют угрозу мировому процветанию, гораздо большую, чем страны с дефицитом. [25] [26] [27] Бен Бернанке утверждает, что «постоянные дисбалансы в еврозоне... нездоровы, поскольку они приводят к финансовому дисбалансу, а также к несбалансированному росту. Тот факт, что Германия продает намного больше, чем покупает, перенаправляет спрос со стороны ее соседей (а также из других стран по всему миру), сокращая объемы производства и занятость за пределами Германии». [28] По словам Карлы Норрлёф , для США торговый дефицит имеет три основных преимущества: [29]

В докладе Национального бюро экономических исследований, подготовленном в 2018 году экономистами Международного валютного фонда и Калифорнийского университета в Беркли, говорится, что в ходе исследования 151 страны за период с 1963 по 2014 год введение тарифов оказало незначительное влияние на торговый баланс. [30]

В предыдущей части этой главы я пытался показать, даже на принципах торговой системы, насколько ненужно налагать чрезвычайные ограничения на импорт товаров из тех стран, с которыми торговый баланс, как предполагается, невыгоден. Однако нет ничего более абсурдного, чем вся эта доктрина торгового баланса, на которой основаны не только эти ограничения, но и почти все другие правила торговли. Когда два места торгуют друг с другом, эта [абсурдная] доктрина предполагает, что если баланс ровный, то ни одно из них не теряет и не выигрывает; но если он в какой-то степени склоняется в одну сторону, то одно из них теряет, а другое выигрывает пропорционально своему отклонению от точного равновесия.

— Смит, 1776, книга IV, гл. iii, часть ii [31]

В последние несколько лет своей жизни Джон Мейнард Кейнс был очень озабочен вопросом баланса в международной торговле. Он был лидером британской делегации на Валютно-финансовой конференции ООН в 1944 году, которая установила Бреттон-Вудскую систему международного валютного управления. Он был основным автором предложения – так называемого Плана Кейнса – о Международном клиринговом союзе . Два руководящих принципа плана заключались в том, что проблема урегулирования непогашенных остатков должна быть решена путем «создания» дополнительных «международных денег», и что должник и кредитор должны рассматриваться почти одинаково как нарушители равновесия. Однако в конечном итоге планы были отклонены, отчасти потому, что «американское общественное мнение, естественно, неохотно принимало принцип равенства обращения, столь новый в отношениях должника и кредитора». [32]

Новая система основана не на свободной торговле (либерализации [33] внешней торговли [34] ), а на регулировании международной торговли с целью устранения торговых дисбалансов: страны с профицитом будут иметь мощный стимул избавиться от него, и, делая это, они автоматически покроют дефициты других стран. [35] Он предложил создать всемирный банк, который будет выпускать собственную валюту — банкор, — которая будет обмениваться на национальные валюты по фиксированным обменным курсам и станет расчетной единицей между странами, что означает, что она будет использоваться для измерения торгового дефицита или торгового профицита страны. Каждая страна будет иметь овердрафт на своем счете банкора в Международном клиринговом союзе. Он указал, что профицит приводит к слабому мировому совокупному спросу — страны, имеющие профицит, оказывают «отрицательный внешний эффект» на торговых партнеров и представляют гораздо большую угрозу мировому процветанию, чем страны с дефицитом. [36] В «Национальной самодостаточности» The Yale Review, том 22, №. 4 (июнь 1933 г.) [ 37] [38] он уже подчеркивал проблемы, создаваемые свободной торговлей.

Его точка зрения, поддержанная многими экономистами и комментаторами того времени, заключалась в том, что страны-кредиторы могут нести такую же ответственность, как и страны-должники, за дисбаланс в обменах, и что обе страны должны быть обязаны вернуть торговлю в состояние равновесия. Неспособность сделать это может иметь серьезные последствия. По словам Джеффри Кроутера , тогдашнего редактора The Economist , «если экономические отношения между странами не будут тем или иным образом приведены достаточно близко к равновесию, то не существует набора финансовых соглашений, которые могли бы спасти мир от разоряющих результатов хаоса». [39]

Эти идеи были основаны на событиях, предшествовавших Великой депрессии , когда, по мнению Кейнса и других, международное кредитование, в первую очередь со стороны США, превысило возможности надежных инвестиций и поэтому было направлено на непроизводительные и спекулятивные цели, что в свою очередь привело к дефолту и внезапной остановке процесса кредитования. [40]

Под влиянием Кейнса экономические тексты в период сразу после войны уделяли большое внимание балансу в торговле. Например, второе издание популярного вводного учебника « Очерк денег » [41] посвятило последние три из десяти глав вопросам управления валютным курсом и, в частности, «проблеме баланса». Однако в последние годы, после окончания Бреттон- Вудской системы в 1971 году, с ростом влияния монетаристских школ мысли в 1980-х годах и особенно в условиях крупных устойчивых торговых дисбалансов, эти опасения — и в частности опасения по поводу дестабилизирующего воздействия крупных торговых излишков — в значительной степени исчезли из основного экономического дискурса [42] , а идеи Кейнса ускользнули из поля зрения. [43]

До монетаристской теории 20-го века экономист и философ 19-го века Фредерик Бастиа высказал идею о том, что торговый дефицит на самом деле был проявлением прибыли, а не убытка. Он предложил в качестве примера предположить, что он, француз, экспортировал французское вино и импортировал британский уголь, получая прибыль. Он предположил, что он был во Франции и отправил бочку вина стоимостью 50 франков в Англию. Таможня зарегистрировала бы экспорт в размере 50 франков. Если бы в Англии вино продавалось за 70 франков (или эквивалент в фунтах стерлингов), которые он затем использовал для покупки угля, который он импортировал во Францию (таможня зарегистрировала бы импорт в размере 70 франков), и было бы обнаружено, что во Франции он стоил 90 франков, он получил бы прибыль в размере 40 франков. Но таможня заявила бы, что стоимость импорта превысила стоимость экспорта и что дефицит торгового баланса составил 20 по отношению к балансу Франции. Это не относится к текущему счету, который был бы профицитным.

Доводя до абсурда , Бастиа утверждал, что дефицит национальной торговли является показателем успешной экономики, а не неудачной. Бастиа предсказал, что успешная, растущая экономика приведет к большему торговому дефициту, а неуспешная, сокращающаяся экономика приведет к меньшему торговому дефициту. Позже, в 20 веке, это повторил экономист Милтон Фридман .

В 1980-х годах Фридман, лауреат Нобелевской премии по экономике и сторонник монетаризма , утверждал, что некоторые опасения по поводу торгового дефицита являются несправедливой критикой в попытке продвинуть макроэкономическую политику, благоприятную для экспортирующих отраслей.

Фридман утверждал, что торговый дефицит не обязательно важен, поскольку высокий экспорт повышает стоимость валюты, сокращая вышеупомянутый экспорт, и наоборот для импорта, таким образом, естественным образом устраняя торговый дефицит, не вызванный инвестициями . С 1971 года, когда администрация Никсона решила отменить фиксированные обменные курсы, накопленный торговый дефицит текущего счета Америки составил $7,75 трлн по состоянию на 2010 год. Этот дефицит существует, поскольку он соответствует инвестициям, поступающим в Соединенные Штаты — чисто по определению платежного баланса, любой существующий дефицит текущего счета соответствует притоку иностранных инвестиций.

В конце 1970-х и начале 1980-х годов США пережили высокую инфляцию, и политические позиции Фридмана в то время были направлены на защиту более сильного доллара. Он заявил, что, по его мнению, эти торговые дефициты не обязательно были вредны для экономики в то время, поскольку валюта возвращается в страну (страна A продает стране B, страна B продает стране C, которая покупает у страны A, но торговый дефицит включает только A и B). Однако он может быть в той или иной форме, включая возможную торговлю иностранным контролем над активами. По его мнению, «худший сценарий» валюты, никогда не возвращающейся в страну происхождения, на самом деле был наилучшим возможным результатом: страна фактически покупала свои товары, обменивая их на куски дешевой бумаги. Как выразился Фридман, это был бы тот же результат, как если бы страна-экспортер сжигала заработанные ею доллары, никогда не возвращая их в рыночное обращение. [44]

Эта позиция является более утонченной версией теоремы, впервые открытой Дэвидом Юмом . [45] Юм утверждал, что Англия не могла бы постоянно получать выгоду от экспорта, потому что накопление золота (т. е. валюты) сделало бы золото более обильным в Англии; следовательно, цены на английские товары выросли бы, сделав их менее привлекательными для экспорта и сделав иностранные товары более привлекательными для импорта. Таким образом, торговые балансы стран были бы сбалансированы.

Фридман представил свой анализ торгового баланса в работе « Свобода выбора» , которая широко считается его наиболее значимой и популярной работой.

Экспорт напрямую увеличивает, а импорт напрямую уменьшает торговый баланс страны (т. е. чистый экспорт). Торговый профицит — это положительный чистый торговый баланс, а торговый дефицит — это отрицательный чистый торговый баланс. Поскольку торговый баланс явно добавляется к расчету валового внутреннего продукта страны с использованием метода расходов для расчета валового внутреннего продукта (т. е. ВВП), торговые профициты являются вкладами, а торговые дефициты «обременяют» ВВП своей страны; однако, проданные иностранные товары (например, розничная торговля) вносят вклад в общий ВВП. [46] [47] [48]

{{cite journal}}: Цитировать журнал требует |journal=( помощь ){{cite web}}: CS1 maint: несколько имен: список авторов ( ссылка )