Валютный кризис — это тип финансового кризиса , который часто ассоциируется с реальным экономическим кризисом . Валютный кризис повышает вероятность банковского кризиса или кризиса дефолта . Во время валютного кризиса стоимость иностранного долга резко возрастет по сравнению с падающей стоимостью национальной валюты. Обычно существуют сомнения относительно того , имеет ли центральный банк страны достаточные валютные резервы для поддержания фиксированного обменного курса страны , если таковые имеются.

Кризис часто сопровождается спекулятивной атакой на валютном рынке. Валютный кризис возникает из-за хронического дефицита платежного баланса и поэтому также называется кризисом платежного баланса . Часто такой кризис достигает кульминации в девальвации валюты. Финансовые учреждения и правительство будут бороться за выполнение долговых обязательств, и может последовать экономический кризис. Причинно-следственная связь также работает в обратном направлении. Вероятность валютного кризиса возрастает, когда страна переживает банковский или дефолтный кризис, [1] [2], тогда как эта вероятность ниже, когда экономика регистрирует сильный рост ВВП и высокий уровень валютных резервов. [3] Чтобы компенсировать ущерб, вызванный банковским или дефолтным кризисом, центральный банк часто увеличивает эмиссию валюты , что может уменьшить резервы до точки, где фиксированный обменный курс нарушается. Связь между валютным, банковским и дефолтным кризисами увеличивает вероятность двойных кризисов или даже тройных кризисов, результатов, при которых экономические издержки каждого отдельного кризиса увеличиваются. [4]

Валютные кризисы могут быть особенно разрушительными для малых открытых экономик или более крупных, но недостаточно стабильных. Правительства часто берут на себя роль отражения таких атак, удовлетворяя избыточный спрос на данную валюту, используя собственные валютные резервы страны или ее иностранные резервы (обычно в долларах США , евро или фунтах стерлингов ). Валютные кризисы имеют большие, измеримые издержки для экономики, но способность предсказывать сроки и масштабы кризисов ограничена теоретическим пониманием сложных взаимодействий между макроэкономическими основами, ожиданиями инвесторов и политикой правительства. [5] Валютный кризис может также иметь политические последствия для тех, кто находится у власти. После валютного кризиса с большей вероятностью произойдет смена главы правительства и смена министра финансов и/или управляющего центральным банком. [6]

Валютный кризис обычно рассматривается как часть финансового кризиса. Например, Каминский и др. (1998) определяют валютный кризис как ситуацию, когда средневзвешенное значение ежемесячного процентного обесценивания обменного курса и ежемесячного процентного снижения валютных резервов превышает свое среднее значение более чем на три стандартных отклонения. Франкель и Роуз (1996) определяют валютный кризис как номинальное обесценивание валюты не менее чем на 25%, но также определяют как не менее чем 10%-ное увеличение темпов обесценивания. В целом валютный кризис можно определить как ситуацию, когда участники валютного рынка приходят к пониманию того, что привязанный обменный курс вот-вот рухнет, вызывая спекуляции против привязки, которые ускоряют крах и вызывают девальвацию или повышение курса. [ необходима цитата ]

Рецессии, приписываемые валютным кризисам, включают гиперинфляцию в Веймарской республике , экономический кризис 1994 года в Мексике , азиатский финансовый кризис 1997 года , российский финансовый кризис 1998 года , Великую депрессию в Аргентине 1998–2002 годов , а также валютные кризисы 2016 года в Венесуэле и Турции и соответствующий им социально-экономический коллапс.

Валютные кризисы и кризисы суверенного долга , которые происходили с возрастающей частотой после латиноамериканского долгового кризиса 1980-х годов, вдохновили огромное количество исследований. Было несколько «поколений» моделей валютных кризисов. [7]

«Первое поколение» моделей валютных кризисов началось с адаптации Полом Кругманом модели спекулятивных атак на рынке золота Стивена Саланта и Дейла Хендерсона. [8] В своей статье [9] Кругман утверждает, что внезапная спекулятивная атака на фиксированный обменный курс, даже если она кажется иррациональным изменением ожиданий, может быть результатом рационального поведения инвесторов. Это происходит, если инвесторы предвидят, что правительство испытывает чрезмерный дефицит, из-за чего у него не хватает ликвидных активов или «более твердой» иностранной валюты, которую оно может продать для поддержки своей валюты по фиксированному курсу. Инвесторы готовы продолжать держать валюту до тех пор, пока они ожидают, что обменный курс останется фиксированным, но они массово бегут от валюты , когда ожидают, что привязка вот-вот закончится.

«Второе поколение» моделей валютных кризисов начинается с работы Обстфельда (1986). [10] В этих моделях сомнения относительно того, готово ли правительство поддерживать привязку своего обменного курса, приводят к множественным равновесиям , предполагая, что самоисполняющиеся пророчества могут быть возможны. В частности, инвесторы ожидают условного обязательства со стороны правительства, и если дела пойдут достаточно плохо, привязка не будет сохранена. Например, во время кризиса ERM 1992 года Великобритания переживала экономический спад, как раз когда Германия процветала из-за воссоединения. В результате немецкий Бундесбанк повысил процентные ставки, чтобы замедлить рост. Чтобы сохранить привязку к Германии, Банку Англии пришлось бы еще больше замедлить экономику Великобритании, также увеличив свои процентные ставки. Поскольку Великобритания уже находилась в состоянии спада, повышение процентных ставок привело бы к дальнейшему росту безработицы, и инвесторы ожидали, что политики Великобритании не захотят поддерживать привязку. В результате инвесторы атаковали валюту, и Великобритания отказалась от привязки.

Модели валютных кризисов «третьего поколения» исследовали, как проблемы в банковской и финансовой системе взаимодействуют с валютными кризисами, и как кризисы могут иметь реальные последствия для остальной экономики. [11] Маккиннон и Пилл (1996), Кругман (1998), Корсетти , Песенти и Рубини (1998) предположили, что «чрезмерное заимствование» банками для финансирования кредитования с моральным риском было формой скрытых государственных долгов (в той степени, в которой правительства спасали обанкротившиеся банки). [ необходима цитата ] Раделет и Сакс (1998) предположили, что самореализующаяся паника, которая поражает финансовых посредников, вызывает ликвидацию долгосрочных активов, что затем «подтверждает» панику. [ необходима цитата ]

Чанг и Веласко (2000) утверждают, что валютный кризис может вызвать банковский кризис, если у местных банков есть долги, номинированные в иностранной валюте, [12] Бернсайд, Эйхенбаум и Ребело (2001 и 2004) утверждают, что государственная гарантия банковской системы может дать банкам стимул брать на себя иностранные долги, делая как валюту, так и банковскую систему уязвимыми для атак. [13] [14]

Кругман (1999) [15] предложил еще два фактора, пытаясь объяснить азиатский финансовый кризис : (1) балансы фирм влияют на их способность тратить, и (2) потоки капитала влияют на реальный обменный курс. (Он предложил свою модель как «еще одного кандидата на моделирование кризиса третьего поколения» (стр. 32)). Однако банковская система не играет никакой роли в его модели.

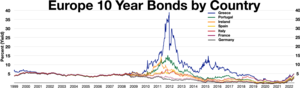

По мнению некоторых экономистов, кризис еврозоны на самом деле был кризисом платежного баланса или, по крайней мере, может рассматриваться как, по крайней мере, в той же степени, что и фискальный кризис. [17] Согласно этой точке зрения, в годы бума, предшествовавшие этому кризису, имел место приток капитала из частных фондов в страны Южной Европы или на периферии еврозоны , включая Испанию , Ирландию и Грецию ; этот массовый поток финансировал огромные превышения расходов над доходами, т. е. пузыри , в частном секторе, государственном секторе или в обоих. Затем, после мирового финансового кризиса 2007–2008 годов , произошла внезапная остановка этих притоков капитала, что в некоторых случаях даже привело к полному развороту, т. е. бегству капитала . [18]

Другие, как и некоторые последователи школы Современной денежной теории (MMT), утверждали, что регион с собственной валютой не может иметь кризиса платежного баланса, потому что существует механизм, система TARGET2 , которая гарантирует, что страны-члены еврозоны всегда могут финансировать свои дефициты текущего счета. [19] [20] Эти авторы не утверждают, что дисбалансы текущего счета в еврозоне не имеют значения, а просто что валютный союз не может иметь собственно кризиса платежного баланса. [21] Некоторые авторы, рассматривающие кризис с точки зрения MMT, утверждают, что те авторы, которые обозначают кризис как «кризис платежного баланса», меняют значение термина. [20] [22]