В ходе дебатов по решению кризиса субстандартного ипотечного кредитования обсуждаются различные действия и предложения экономистов, правительственных чиновников, журналистов и руководителей предприятий по преодолению кризиса субстандартного ипотечного кредитования и более широкого финансового кризиса 2007–2008 годов .

Дебаты касаются как немедленных мер реагирования на продолжающийся кризис субстандартного ипотечного кредитования , так и долгосрочных реформ мировой финансовой системы. В 2008–2009 годах решения были сосредоточены на поддержке неблагополучных финансовых учреждений и экономик. В 2010 году продолжались дебаты относительно характера реформ. Ключевые моменты включают: разделение крупных банков; следует ли разделять депозитарные банки и инвестиционные банки; должны ли банки иметь возможность совершать рискованные сделки за счет собственных счетов; как свернуть крупные инвестиционные банки и другие недепозитарные финансовые учреждения без воздействия на налогоплательщиков; размер финансовых подушек, которые каждое учреждение должно поддерживать (ограничения по кредитному плечу); создание агентства по защите прав потребителей финансовых продуктов; и как регулировать производные инструменты .

Критики утверждают, что правительства отнеслись к этому кризису как к кризису доверия инвесторов, а не как к кризису глубоко обремененных долгами учреждений, неспособных предоставлять кредиты, что отсрочило принятие соответствующих мер. [1] [2] Другие утверждают, что этот кризис представляет собой перезагрузку экономической активности, а не рецессию или циклический спад. [3] [4]

В сентябре 2008 года серьезная нестабильность на мировых финансовых рынках повысила осведомленность и внимание к кризису. Различные агентства и регулирующие органы, а также политические деятели начали предпринимать дополнительные, более комплексные шаги для управления кризисом. На сегодняшний день различные государственные учреждения выделили или потратили триллионы долларов в виде займов, покупки активов, гарантий и прямых расходов. Для получения сводки финансовых обязательств и инвестиций правительства США, связанных с кризисом, см. CNN – Bailout Scorecard.

В США в конце 2008 и начале 2009 года Программа помощи проблемным активам (TARP) президента Буша на сумму 700 миллиардов долларов использовалась для рекапитализации неблагополучных банков за счет инвестиций средств налогоплательщиков. Ответ США в 2009 году, организованный министром финансов США Тимоти Гайтнером и поддержанный президентом Бараком Обамой , был сосредоточен на получении денег частного сектора для рекапитализации банков, в отличие от национализации банков или дальнейших вливаний капитала, финансируемых налогоплательщиками. В интервью в апреле 2010 года Гайтнер сказал: «Отличие в стратегии, которую мы приняли, когда пришли, заключалось в том, чтобы попытаться максимизировать вероятность того, что потребности в капитале могут быть удовлетворены частным, а не публичным путем». Гайтнер использовал «стресс-тесты» или анализ требований к банковскому капиталу , чтобы побудить частных инвесторов рекапитализировать банки на сумму 140 миллиардов долларов. Гайтнер решительно выступал против действий, которые могли бы помешать частной рекапитализации, таких как строгие ограничения заработной платы, налоги на финансовые транзакции и отстранение ключевых руководителей банков. Гайтнер признает, что эта стратегия не пользуется популярностью у общественности, которая хочет более драконовских реформ и наказания руководителей банков. [5]

Президент Обама и ключевые советники представили ряд долгосрочных нормативных предложений в июне 2009 года. Предложения касаются защиты прав потребителей, оплаты труда руководителей , банковских финансовых резервов или требований к капиталу, расширенного регулирования теневой банковской системы и производных инструментов , а также расширенных полномочий Федерального резерва по безопасному закрытию системно важных учреждений и т. д. [6] [7]

Гайтнер дал показания перед Конгрессом 29 октября 2009 года. Его показания включали пять элементов, которые он назвал критически важными для эффективности реформы:

Сенат США принял законопроект о реформе регулирования в мае 2010 года, после того как Палата представителей приняла законопроект в декабре 2009 года. The New York Times предоставила сравнительный обзор особенностей двух законопроектов, которые в разной степени затрагивают принципы, перечисленные министром Гайтнером. [9] Оба законопроекта были согласованы, и Закон Додда-Фрэнка о реформе Уолл-стрит и защите прав потребителей был подписан в качестве закона в июле 2010 года.

Решения могут быть организованы по следующим категориям:

Все крупные корпорации, даже высокодоходные, занимают деньги для финансирования своей деятельности. Теоретически, более низкая процентная ставка, выплачиваемая кредитору, компенсируется более высокой доходностью, получаемой от инвестиций, сделанных с использованием заемных средств. Корпорации регулярно занимают на определенный период времени и периодически «пролонгируют» или возвращают заемные суммы и получают новые кредиты на кредитных рынках , общий термин для мест, где инвесторы могут предоставлять средства через финансовые учреждения этим корпорациям. Термин «ликвидность » относится к этой способности занимать средства на кредитных рынках или выплачивать немедленные обязательства имеющимися денежными средствами. До кризиса многие компании занимали краткосрочные средства на ликвидных рынках для покупки долгосрочных неликвидных активов, таких как ипотечные ценные бумаги (MBS), получая прибыль за счет разницы между более низкими краткосрочными ставками и более высокими долгосрочными ставками. Некоторые не смогли «пролонгировать» этот краткосрочный долг из-за сбоев на кредитных рынках, что заставило их продать долгосрочные неликвидные активы по бросовым ценам и понести огромные убытки. [10]

Центральный банк США, Федеральный резерв или ФРС, в партнерстве с центральными банками по всему миру предпринял несколько шагов по увеличению ликвидности, по сути, вмешавшись, чтобы предоставить краткосрочное финансирование различным институциональным заемщикам через различные программы, такие как Term Asset-Backed Securities Loan Facility (TALF). Председатель ФРС Бен Бернанке заявил в начале 2008 года: «В целом, ответ Федерального резерва следовал двум направлениям: усилия по поддержке ликвидности и функционирования рынка и преследование наших макроэкономических целей посредством денежно-кредитной политики». [11] ФРС, квазигосударственное учреждение, имеет мандат на поддержку ликвидности как « кредитора последней инстанции », но не платежеспособности , которая находится в ведении государственных регуляторов и судов по делам о банкротстве.

Более низкие процентные ставки стимулируют экономику, делая заимствования менее дорогими. ФРС снизила целевой показатель ставки по федеральным фондам с 5,25% до целевого диапазона 0-0,25% с 18 сентября 2007 года. [12] [13] [14] Центральные банки по всему миру также снизили процентные ставки.

Более низкие процентные ставки также могут помочь банкам «выпутаться» из финансовых трудностей, поскольку банки могут занимать по очень низким процентным ставкам у вкладчиков и ссужать по более высоким ставкам ипотечные кредиты или кредитные карты. Другими словами, «спред» между расходами банка на заимствования и доходами от кредитования увеличивается. Например, крупный американский банк сообщил в феврале 2009 года, что его средняя стоимость заимствования у вкладчиков составила 0,91%, а чистая процентная маржа (спред) — 4,83%. [15] Прибыль помогает банкам восстановить собственный капитал или капитал, потерянный во время кризиса.

При прочих равных условиях экономическая теория предполагает, что снижение процентных ставок по сравнению с другими странами ослабляет национальную валюту. Это происходит из-за того, что капитал перетекает в страны с более высокими процентными ставками (после вычета инфляции и премии за политический риск), что приводит к продаже национальной валюты в пользу иностранных валют, разновидность которой называется « carry trade» . Кроме того, существует риск того, что стимул, предоставляемый более низкими процентными ставками, может привести к инфляции, обусловленной спросом, когда экономика снова начнет расти. Поддержание процентных ставок на низком уровне также препятствует сбережениям, одновременно поощряя расходы.

Расширение денежной массы является средством поощрения банков к кредитованию, тем самым стимулируя экономику. ФРС может расширить денежную массу, покупая казначейские ценные бумаги через процесс, называемый операциями на открытом рынке , который предоставляет наличные деньги банкам-членам для кредитования. ФРС также может предоставлять кредиты под различные виды залога для повышения ликвидности на рынках, процесс, называемый смягчением кредитования. Это также называется «расширением баланса ФРС», поскольку там появляются дополнительные активы и обязательства, представленные этими кредитами. Полезный обзор смягчения кредитования доступен по адресу: Cleveland Federal Reserve Bank-Credit Easing

ФРС активно выступала в роли «кредитора последней инстанции», чтобы компенсировать снижение кредитования как депозитарными банками, так и теневой банковской системой . ФРС реализовала ряд программ по расширению типов залога, под который она готова выдавать кредиты. Программы имеют различные названия, такие как Term auction facility и Term Asset-Backed Securities Loan Facility . К ноябрю 2008 года банкам было выдано кредитов на общую сумму 1,6 триллиона долларов США (~ 2,22 триллиона долларов США в 2023 году) под различные виды обеспечения. [16] В марте 2009 года Федеральный комитет по открытым рынкам (FOMC) принял решение о дальнейшем увеличении баланса Федеральной резервной системы путем покупки дополнительных ипотечных ценных бумаг агентств ( предприятий, спонсируемых правительством ) на сумму до 750 миллиардов долларов США, в результате чего общий объем покупок этих ценных бумаг в этом году достигнет 1,25 триллиона долларов США, а также об увеличении объема покупок агентских долговых обязательств в этом году на 100 миллиардов долларов США до общей суммы в 200 миллиардов долларов США. Более того, чтобы помочь улучшить условия на частных кредитных рынках, Комитет принял решение о покупке до 300 миллиардов долларов (~414 миллиардов долларов в 2023 году) долгосрочных казначейских ценных бумаг в течение 2009 года. [17] ФРС также объявила о расширении сферы действия программы TALF, чтобы разрешить кредитование под дополнительные виды обеспечения. [18]

По словам Бена Бернанке , расширение баланса ФРС означает, что ФРС создает деньги электронным способом, что необходимо «... потому что наша экономика очень слаба, а инфляция очень низкая. Когда экономика начнет восстанавливаться, нам понадобится свернуть эти программы, повысить процентные ставки, сократить денежную массу и убедиться, что восстановление не связано с инфляцией». [19]

Смягчение кредитования подразумевает увеличение денежной массы, что представляет инфляционные риски, которые могут ослабить доллар и сделать его менее желанным в качестве резервной валюты , влияя на способность правительства США финансировать бюджетный дефицит. ФРС предоставляет кредиты под все более рискованное обеспечение и в больших объемах. Задача сокращения денежной массы в правильном ритме и объеме станет беспрецедентной, как только экономика станет на более прочную основу. Кроме того, сокращение денежной массы по мере того, как экономика начнет восстанавливаться, может оказать понижательное давление на экономический рост. Другими словами, увеличение денежной массы для смягчения спада окажет сдерживающее воздействие на последующий подъем. Существует также риск инфляции и девальвации валюты. [19] Критики утверждают, что достойные заемщики все еще могут получить кредит и что смягчение кредитования (и вмешательство правительства в целом) на самом деле является попыткой сохранить уровень жизни, основанный на долге, который был неустойчивым.

Критики утверждают, что из-за сочетания высокого левериджа и убытков банковская система США фактически неплатежеспособна (то есть капитал отрицательный или будет отрицательным по мере развития кризиса), [20] в то время как банки возражают, что у них есть необходимые денежные средства для продолжения работы или что они «хорошо капитализированы». По мере того, как кризис прогрессировал в середине 2008 года, стало очевидно, что растущие убытки по ипотечным ценным бумагам в целом, системно значимые учреждения сокращают общую стоимость активов, удерживаемых отдельными фирмами, до критической точки, примерно равной стоимости их обязательств.

Немного теории бухгалтерского учета будет полезно для понимания этого спора. Это бухгалтерское тождество (т. е. правило, которое должно быть верным по определению), что активы равны сумме обязательств и капитала . Капитал - это в первую очередь обыкновенные или привилегированные акции и нераспределенная прибыль компании, и также называется капиталом . Финансовый отчет , отражающий эти суммы, называется балансом . Если фирма вынуждена перейти в сценарий отрицательного капитала , она технически неплатежеспособна с точки зрения баланса. Однако у фирмы может быть достаточно денежных средств, чтобы погасить свои краткосрочные обязательства и продолжить работу. Банкротство происходит, когда фирма не в состоянии погасить свои немедленные обязательства и ищет правовую защиту, чтобы позволить ей либо пересмотреть свои соглашения с кредиторами, либо ликвидировать свои активы. Соответствующие формы уравнения бухгалтерского учета для этого обсуждения показаны ниже:

Если активы равны обязательствам, то капитал должен быть равен нулю. Хотя стоимость активов в балансе занижена для отражения ожидаемых убытков, эти учреждения по-прежнему должны кредиторам полную сумму обязательств. Если использовать упрощенный пример, компания X использовала капитал или базу капитала в размере $10, чтобы занять еще $290 и инвестировать сумму $300 в различные активы, которые затем упали на 10% до $270. Эта фирма была «закредитована» 30:1 (активы $300 / капитал $10 = 30) и теперь имеет активы стоимостью $270, обязательства $290 и капитал в размере отрицательных $20. Такие коэффициенты закредитованности были типичны для крупных инвестиционных банков в 2007 году. При кредитном плече 30:1 достаточно убытка всего в 3,33%, чтобы свести капитал к нулю.

Банки используют различные нормативные меры для описания своей финансовой устойчивости, такие как капитал 1-го уровня . Такие меры обычно начинаются с капитала, а затем добавляются или вычитаются другие меры. Банки и регулирующие органы подвергались критике за включение относительно «слабых» или менее ощутимых сумм в нормативные меры капитала. Например, отложенные налоговые активы (которые представляют собой будущую экономию налогов, если компания получает прибыль) и нематериальные активы (например, неденежные суммы, такие как деловая репутация или товарные знаки) были включены в расчеты капитала 1-го уровня некоторыми финансовыми учреждениями. В других случаях банки имели законную возможность перемещать обязательства со своих балансов через структурированные инвестиционные инструменты , что улучшало их коэффициенты. Критики предлагают использовать меру «материального общего капитала», которая удаляет неденежные активы из этих мер. Как правило, отношение материального общего капитала к активам ниже (т. е. более консервативно), чем коэффициент 1-го уровня. [21]

Национализация обычно подразумевает принятие полного или частичного контроля над финансовым учреждением в рамках спасения . Совет директоров и высшее руководство заменяются. Полная национализация означает, что текущие акционеры полностью уничтожаются, а держатели облигаций могут получить или не получить «стрижку», то есть списание стоимости долга перед ними. Поставщики, как правило, полностью оплачиваются правительством. Как только банк снова станет здоровым, он может быть либо продан публике за единовременную прибыль, либо может удерживаться правительством как актив, приносящий доход, что может позволить снизить налоги в будущем.

Постоянная национализация определенных финансовых функций может быть эффективным способом поддержания стабильности финансовой системы и предотвращения будущих кризисов. [22] Существуют веские доказательства того, что в США конкуренция между секьюритизаторами ипотечных кредитов способствовала снижению стандартов андеррайтинга и повышению риска, что привело к финансовому кризису 2007–2008 годов . [22] Крупнейшие, наиболее влиятельные субъекты — с самыми прочными связями с правительством и самым тяжелым бременем регулирования — обычно выдавали самые безопасные и наиболее эффективные ипотечные кредиты. [22] Более того, период наибольшей конкуренции совпал с периодом, в течение которого выдавались самые плохие кредиты. [22] Кроме того, страны с менее конкурентоспособными финансовыми секторами и большим участием правительства в финансах оказались гораздо более стабильными и устойчивыми, чем Соединенные Штаты в конце 2000-х годов (десятилетие). [22]

Еще одним преимуществом национализации является то, что она устраняет моральный риск, присущий частной собственности на системно важные финансовые учреждения. [22] Системно важные финансовые учреждения, скорее всего, получат государственную помощь в случае краха. [22] Если только эта помощь не структурирована как государственное поглощение, а убытки не налагаются на держателей облигаций и акционеров, у инвесторов есть стимулы идти на экстремальные риски, чтобы получить прибыль во время бума и наложить убытки на налогоплательщиков во время кризиса. [22] Постоянная национализация устраняет эту динамику, концентрируя всю прибыль и убытки на налогоплательщиках. Таким образом, постоянная национализация может привести к более низким и рациональным уровням риска в финансовой системе.

Постоянная национализация также обеспечивает правительство прибылью, источником дохода — помимо налогов — который может быть использован для возмещения убытков от прошлых спасений или для создания резерва для будущих спасений. [22] Политическая власть владельцев, руководителей высшего звена и членов советов директоров частных, системно значимых финансовых учреждений может оградить их от налогов, страховых сборов и правил, направленных на ограничение риска. Национализация может стать эффективным способом обуздать эту политическую власть и открыть дверь реформам.

Еще одним преимуществом национализации является то, что она дает правительству больше знаний, понимания и возможностей на финансовых рынках, а также может повысить способность правительства действовать эффективно во время кризиса. [22]

Экономист Пол Кругман ратовал за национализацию банков: «Лучшим подходом было бы сделать то, что правительство сделало с зомби-сбережениями и кредитами в конце 1980-х годов: оно захватило несуществующие банки, очистив акционеров. Затем оно перевело их плохие активы в специальное учреждение, Resolution Trust Corporation; выплатило достаточно долгов банков, чтобы сделать их платежеспособными; и продало восстановленные банки новым владельцам». Он выступает за «явное, хотя и временное, поглощение правительством» неплатежеспособных банков. [23]

Экономист Нуриэль Рубини сказал: «Я обеспокоен тем, что многие банки [являются] зомби, их следует закрыть, чем скорее, тем лучше... в противном случае они будут принимать депозиты и выдавать другие рискованные кредиты». [24] Он также написал: «Национализация — единственный вариант, который позволит нам упорядоченно решить проблему токсичных активов и, наконец, возобновить кредитование». Он рекомендовал четыре шага:

Профессор Гарварда Ниалл Фергюсон утверждал: «Хуже всего [имеют долги] банки. Лучшим доказательством того, что мы отрицаем это, является широко распространенное мнение, что кризис можно преодолеть, создав еще больше долгов... банки, которые фактически неплатежеспособны, нуждаются в реструктуризации — слово, которое предпочтительнее старомодной «национализации». Существующим акционерам придется признать, что они потеряли свои деньги. Очень жаль; им следовало бы более бдительно следить за людьми, управляющими их банками. Правительство возьмет под контроль в обмен на существенную рекапитализацию после того, как убытки будут существенно списаны». [26]

Банки, которые неплатежеспособны с точки зрения баланса (т. е. обязательства превышают активы, что означает, что капитал отрицательный), могут ограничить свое кредитование. Кроме того, они подвергаются повышенному риску делать рискованные финансовые ставки из-за морального риска (т. е. либо они заработают деньги, если ставки сработают, либо будут спасены правительством, что является опасной позицией с точки зрения общества). Нестабильная банковская система также подрывает экономическую уверенность.

Эти факторы (помимо прочих) являются причиной того, почему неплатежеспособные финансовые учреждения исторически перешли под контроль регулирующих органов. Кроме того, кредиты, предоставленные банку, испытывающему трудности, увеличивают активы и обязательства, а не собственный капитал. Таким образом, капитал «закреплен» на балансе неплатежеспособного банка и не может быть использован так же продуктивно, как это могло бы быть в более здоровом финансовом учреждении. Банки предприняли значительные шаги для получения дополнительного капитала из частных источников. Кроме того, США и другие страны влили капитал (добровольно или недобровольно) в более крупные финансовые учреждения. Алан Гринспен подсчитал в марте 2009 года, что банкам США потребуется еще 850 миллиардов долларов капитала, что представляет собой увеличение на 3-4 процентных пункта соотношения собственного капитала к активам. [27]

Следуя модели, инициированной пакетом мер по спасению банков Соединенного Королевства , [28] [29] правительство США санкционировало вливание до 350 миллиардов долларов в акционерный капитал в форме привилегированных акций или покупки активов в рамках Закона о чрезвычайной экономической стабилизации стоимостью 700 миллиардов долларов 2008 года , также называемого Программой помощи проблемным активам (TARP).

Стивен Перлстайн выступал за государственные гарантии для новых привилегированных акций, чтобы побудить инвесторов предоставлять частный капитал банкам. [30]

Сводку финансовых обязательств и инвестиций правительства США, связанных с кризисом, см. на сайте CNN – Bailout Scorecard.

Сводку по фондам TARP, предоставленным банкам США по состоянию на декабрь 2008 года, см. в разделе Reuters-TARP Funds.

Национализация уничтожает текущих акционеров и может повлиять на держателей облигаций. Она несет риск для налогоплательщиков, которые могут или не могут вернуть свои инвестиции. Правительство может оказаться не в состоянии управлять учреждением лучше, чем нынешнее руководство. Угроза национализации может затруднить получение банками финансирования из частных источников. [31]

Вмешательство правительства не всегда может быть справедливым или прозрачным. Кто получает финансовую помощь и в каком размере? Для контроля за реализацией программы TARP была создана Комиссия по надзору Конгресса (COP) под председательством профессора Гарварда Элизабет Уоррен. COP опубликовала свой первый отчет 10 декабря 2008 года. В соответствующих интервью профессор Уоррен указала, что было трудно получить четкие ответы на вопросы ее комиссии. [32] [33]

Другой метод рекапитализации учреждений заключается в том, что правительство или частные инвесторы покупают активы, стоимость которых значительно снизилась из-за просрочки платежей, будь то ипотечные кредиты, кредитные карты, автокредиты и т. д. Краткое изложение аргументов «за» и «против» приведено в: Brookings – The Administrations New Financial Rescue Plan and Brookings – Choose Among the Options

Удаление сложных и труднооцениваемых активов из балансов банков по всей системе в обмен на наличные деньги является крупным выигрышем для банков, при условии, что они могут назначить соответствующую цену за активы. Кроме того, прозрачность финансового здоровья учреждений улучшается по всей системе, повышая доверие, поскольку инвесторы могут быть более уверены в оценке этих фирм. Финансово здоровые фирмы с большей вероятностью будут выдавать кредиты.

Министр финансов США Тимоти Гайтнер объявил в марте 2009 года о плане покупки «унаследованных» или «токсичных» активов у банков. Программа инвестиций в государственно-частное партнерство включает государственные займы и гарантии для поощрения частных инвесторов предоставлять средства для покупки токсичных активов у банков. В пресс-релизе говорится: «Этот подход превосходит альтернативы, когда банки постепенно избавляются от этих активов или когда правительство покупает активы напрямую. Простая надежда на то, что банки со временем избавятся от устаревших активов, рискует продлить финансовый кризис, как в случае с японским опытом. Но если правительство будет действовать в одиночку, напрямую покупая устаревшие активы, налогоплательщики возьмут на себя весь риск таких покупок — наряду с дополнительным риском того, что налогоплательщики переплатят, если государственные служащие установят цену на эти активы». [34]

Ключевой вопрос заключается в том, сколько платить за активы. Например, банк может полагать, что актив, такой как обеспеченная ипотекой ценная бумага с требованием наличных денег из базовой ипотеки, стоит 50 центов за доллар, в то время как он может найти покупателя на открытом рынке только за 30 центов. У банка нет стимула продавать активы по цене 30 центов. Но если налогоплательщики платят 50 центов, они платят больше рыночной стоимости, непопулярный выбор для налогоплательщиков и политиков при спасении. Чтобы действительно помочь банкам, налогоплательщикам пришлось бы заплатить больше, чем стоимость, по которой банк учитывает актив в своих книгах, или больше, чем цена в 50 центов. Кроме того, кто будет определять цену и как будет управляться право собственности на активы? Имеет ли государственный орган, созданный для совершения этих покупок, экспертизу?

Экономист Джозеф Стиглиц раскритиковал план, предложенный министром финансов США Тимоти Гайтнером по покупке токсичных активов: «Выплата справедливой рыночной стоимости активов не сработает. Только переплатив за активы, банки будут адекватно рекапитализированы. Но переплата за активы просто перекладывает убытки на правительство. Другими словами, план Гайтнера работает только тогда, когда налогоплательщик несет большие убытки». Он заявил, что покупка токсичных активов представляет собой «эрзац-капитализм», то есть прибыль приватизируется, а убытки социализируются. [35]

Первоначальное предложение правительства о Программе помощи проблемным активам (TARP) было сорвано из-за этих вопросов, а также из-за того, что сроки, необходимые для успешной оценки, приобретения и администрирования такой программы, были слишком длительными, учитывая надвигающийся кризис в сентябре-октябре 2008 года.

Мартин Вулф утверждает, что покупка токсичных активов может отвлечь Конгресс США от срочной необходимости рекапитализации банков и может политически затруднить принятие необходимых мер. [36]

Исследования JP Morgan и Wachovia показывают, что стоимость токсичных активов (технически CDO ABS ) , выпущенных в период с конца 2005 по середину 2007 года, составляет от 5 до 32 центов на доллар. Примерно 305 миллиардов долларов из 450 миллиардов долларов таких активов, созданных в течение этого периода, находятся в состоянии дефолта. По другому индикатору (ABX ) , токсичные активы стоят около 40 центов на доллар, в зависимости от точного года выпуска (периода происхождения). [37]

По состоянию на март 2009 года держатели облигаций в финансовых учреждениях, получивших государственную финансовую помощь, не были вынуждены пойти на «стрижку» или сокращение основной суммы и процентных платежей по своим облигациям. Частичная конверсия долга в акционерный капитал довольно распространена в процедурах банкротства по Главе 11 , поскольку акционеры обыкновенных акций уничтожаются, а держатели облигаций фактически становятся новыми владельцами. Это еще один способ увеличить акционерный капитал банка, поскольку сумма обязательств на балансе уменьшается. Например, предположим, что у банка есть активы и обязательства в размере 100 долларов, и, следовательно, акционерный капитал равен нулю. В ходе процедуры банкротства или национализации держатели облигаций могут снизить стоимость своих облигаций до 80 долларов. Это немедленно создает акционерный капитал в размере 20 долларов (100–80 = 20 долларов).

Ключевым аспектом скандала с AIG является то, что более 100 миллиардов долларов налогоплательщиков были направлены через AIG в крупные мировые финансовые институты (ее контрагенты), которые уже получили отдельные, значительные средства спасения во многих случаях. Суммы, выплаченные контрагентам, составляли 100 центов за доллар. Другими словами, средства предоставляются AIG правительством США, чтобы она могла платить другим компаниям, по сути, делая ее «клиринговой палатой спасения». Члены Конгресса США потребовали, чтобы AIG указала, кому она распределяет средства спасения налогоплательщиков и в какой степени эти торговые партнеры разделяют убытки. [38] Ключевые институты, получающие дополнительные средства спасения, направленные через AIG, включали «кто есть кто» из крупных мировых институтов. [39] Это включает 12,9 млрд долларов, выплаченных Goldman Sachs , который сообщил о прибыли в размере 2,3 млрд долларов за 2008 год. [40] Список сумм по странам и контрагентам можно найти здесь: Business Week – Список контрагентов и выплат

Если ключевой проблемой является платежеспособность банка, то конвертация долга в капитал посредством урезания процентов для держателей облигаций представляет собой элегантное решение проблемы. Долг не только сокращается вместе с выплатой процентов, но и одновременно увеличивается капитал. Тогда инвесторы могут быть более уверены в платежеспособности банка (и финансовой системы в целом), помогая разморозить кредитные рынки. Налогоплательщикам не нужно вносить деньги, а правительство может просто предоставить гарантии в краткосрочной перспективе, чтобы еще больше поддержать доверие к рекапитализированному учреждению.

Экономист Джозеф Стиглиц свидетельствовал, что банковские спасительные меры «... на самом деле являются спасительными мерами не для предприятий, а для акционеров и особенно держателей облигаций. Нет никаких причин, по которым американские налогоплательщики должны это делать». Он написал, что сокращение уровня банковской задолженности путем конвертации долга в акционерный капитал повысит доверие к финансовой системе. Он считает, что решение проблемы платежеспособности банков таким образом поможет решить проблемы ликвидности кредитного рынка. [41]

Председатель ФРС Бен Бернанке утверждал в марте 2009 года: «Если бы федеральное агентство имело такие инструменты 16 сентября [2008 года], их можно было бы использовать для помещения AIG под опеку или управление конкурсным управляющим, постепенного ее сворачивания, защиты страхователей и наложения «стрижек» на кредиторов и контрагентов по мере необходимости. Такой результат был бы гораздо предпочтительнее ситуации, в которой мы находимся сейчас». [42]

Профессор Гарварда Ниалл Фергюсон выступил за сокращение доли держателей облигаций в неплатежеспособных банках: «Держателям облигаций, возможно, придется согласиться либо на обмен долга на акции, либо на 20-процентную «стрижку» (снижение стоимости их облигаций) — несомненно, разочарование, но ничто по сравнению с потерями, понесенными при крахе Lehman». [43]

Экономист Джеффри Сакс также выступал за сокращение долга держателей облигаций: «Более дешевый и справедливый способ — заставить акционеров и держателей банковских облигаций понести убытки, а не налогоплательщиков. ФРС и другие банковские регуляторы будут настаивать на том, чтобы плохие кредиты были списаны в бухгалтерских книгах. Держатели облигаций понесут сокращение долга, но эти потери уже учтены в сильно сниженных ценах облигаций». [44]

Доктор Джон Хассман выступил за значительное сокращение долга держателей облигаций: «Стабилизировать неплатежеспособные финансовые учреждения посредством конкурсного управления, если держатели облигаций учреждения не желают обменивать долг на акционерный капитал. Практически во всех случаях обязательства этих компаний перед их собственными держателями облигаций способны полностью поглотить все убытки без необходимости привлечения государственных средств для защиты этих держателей облигаций... Общая сумма мер политики, принимаемых в ответ на этот кризис, заключалась в защите держателей облигаций проблемных финансовых учреждений за счет государства». [45]

Профессор и автор Нассим Николас Талеб утверждал в июле 2009 года, что сокращение заемных средств путем принудительного преобразования долга в обмен на акции как для банков, так и для домовладельцев является «единственным решением». Он выступает за гораздо более агрессивные и общесистемные действия. Он подчеркнул сложность и хрупкость текущей системы из-за чрезмерного уровня задолженности и заявил, что система находится в процессе краха. Он считает, что любые «зеленые ростки» (т. е. признаки восстановления) не должны отвлекать от этого ответа. [46]

Инвесторы могут отказаться от предоставления финансирования американским учреждениям, если облигации станут объектом произвольного сокращения из-за национализации. [47] Страховые компании и другие инвесторы, владеющие многими облигациями, выпущенными крупными финансовыми учреждениями, могут понести большие убытки, если им придется принимать обмены долга на акции или другие формы сокращения. [48]

Страх потерять свои инвестиции, способствующий рецессии, будет возрастать с каждой экспроприацией.

В период с июня 2007 года по ноябрь 2008 года американцы потеряли в общей сложности 8,3 триллиона долларов США из-за потерь на рынке жилья и фондовом рынке, что способствовало снижению потребительских расходов и инвестиций в бизнес. [49] Кризис привел к росту безработицы и значительному годовому снижению ВВП в четвертом квартале 2008 года. [50]

13 февраля 2008 года бывший президент Джордж Буш-младший подписал закон о пакете мер экономического стимулирования на сумму 168 миллиардов долларов (~233 миллиарда долларов в 2023 году), в основном в форме чеков на возврат подоходного налога , отправляемых напрямую налогоплательщикам. [51] Чеки отправлялись по почте, начиная с недели 28 апреля 2008 года.

17 февраля 2009 года президент США Барак Обама подписал Закон о восстановлении и реинвестировании Америки 2009 года (ARRA), пакет мер стимулирования экономики на сумму 800 миллиардов долларов (~1,1 триллиона долларов в 2023 году) с широким спектром сокращений расходов и налогов. [52]

Кейнсианская экономика предполагает, что дефицитные расходы правительств для компенсации снижения потребительских расходов и бизнес-инвестиций могут помочь повысить экономическую активность. Экономист Пол Кругман утверждал, что стимул США должен составить приблизительно 1,3 триллиона долларов в течение 3 лет, даже больше, чем 800 миллиардов долларов, принятых в качестве закона президентом Бараком Обамой , или примерно 4% ВВП ежегодно в течение 2–3 лет. [53] Кругман утверждал, что сильный стимул должен устранить риск новой депрессии и дефляции, при которой цены, заработная плата и экономический рост падают в самоусиливающемся цикле. [54]

Президент Обама обосновал свою позицию в отношении ARRA и приоритетов расходов в своей речи 25 февраля 2009 года на совместном заседании Конгресса. Он утверждал, что энергетическая независимость, реформа здравоохранения и образование заслуживают значительных инвестиций или увеличения расходов. [55]

Экономисты Алан Блиндер и Алан Ауэрбах в июне 2009 года выступали за краткосрочные стимулирующие расходы, чтобы помочь экономике не скатиться в более глубокую рецессию, а затем восстановить фискальную дисциплину в среднесрочной и долгосрочной перспективе. [56]

Экономисты обсуждают относительную ценность снижения налогов по сравнению с увеличением расходов в качестве экономического стимула. Экономисты в администрации президента Обамы утверждают, что расходы на инфраструктуру, такую как дороги и мосты, оказывают большее влияние на ВВП и рабочие места, чем снижение налогов. [57]

Экономист Джозеф Стиглиц объяснил, что стимулирование можно рассматривать как инвестиции, а не только как расходы, если использовать его правильно: «Разумные государственные инвестиции приносят доход, намного превышающий процентную ставку, которую правительство выплачивает по своему долгу; в долгосрочной перспективе инвестиции помогают сократить дефицит». [58]

Профессор Гарварда Ниалл Фергюсон писал: «Реальность, которая подавляется, заключается в том, что западный мир страдает от кризиса чрезмерной задолженности. Многие правительства слишком сильно закредитованы, как и многие корпорации. Что еще важнее, домохозяйства стонут под беспрецедентным бременем задолженности. Хуже всего обстоят дела с банками. Лучшим доказательством того, что мы отрицаем это, является широко распространенное убеждение, что кризис можно преодолеть, создав еще больше долгов». [59]

Многие экономисты признают, что США сталкиваются с рядом долгосрочных проблем финансирования, связанных с социальным обеспечением и здравоохранением . Председатель ФРС Бен Бернанке заявил 4 октября 2006 года: «Реформа наших неустойчивых программ социальных пособий должна быть приоритетом». Он добавил: «Очень важно провести реформу раньше, чем позже». Он обсудил, как заимствование для обеспечения дефицитных расходов увеличивает государственный долг, что ставит вопросы межпоколенческой справедливости, то есть права нынешних поколений увеличивать бремя будущих поколений. [60]

Экономист Питер Шифф утверждает, что экономика США перезагружается на более низком уровне, и стимулирующие расходы не будут эффективными и только увеличат уровень задолженности: «ВВП Америки состоит из более чем 70% потребительских расходов. В течение многих лет большая часть этих расходов была функцией ненасытных потребительских заимствований посредством изъятия ипотечного капитала (в среднем более 850 миллиардов долларов в год в 2005 и 2006 годах, согласно Федеральной резервной системе) и быстрого расширения кредитных карт и других потребительских долгов. Теперь, когда кредитов не хватает, неизбежно, что ВВП упадет. Ни левые, ни правые в американском политическом спектре не проявили никакой готовности терпеть такое сокращение». Он далее утверждает, что бюджетные предположения США означают, что некоторые богатые страны должны продолжать финансировать ежегодный дефицит в размере триллиона долларов в течение неопределенного срока, для доходности казначейских облигаций в размере 2-3%, без значительного чистого погашения для финансирования внутренних программ, что он считает крайне маловероятным. [61]

Комментируя саммит G20, экономист Джон Б. Тейлор сказал: « Этот финансовый кризис был вызван и затянулся в основном из-за правительственных эксцессов в области фискальной и денежно-кредитной политики, и продолжающиеся эксцессы, насколько можно судить, не положат конец кризису и не предотвратят его в будущем ». [62]

Известные республиканцы резко критиковали бюджет президента Обамы на 2010 год [63] , который включает в себя ежегодное увеличение государственного долга на сумму 900 миллиардов долларов или более до 2019 года (Приложение S-9). [64]

Большое количество реального богатства было уничтожено во время бума (осознание этого факта и составляет крах). Следовательно, частному сектору необходимо восстановить то, чего не хватает. Расходы правительства в этот период отвлекают ресурсы от восстановления и продлевают рецессию. Консерваторы утверждают, что было бы лучше сократить государственные расходы. Это снизило бы стоимость ресурсов, используемых предприятиями, что позволило бы им расширяться и нанимать больше работников. [ необходима цитата ]

Консерваторы и экономисты, работающие на стороне предложения, утверждают, что лучшим стимулом было бы снижение предельных налоговых ставок. Это позволило бы предприятиям расширять те инвестиции, которые действительно продуктивны и исцеляют экономику. Они отмечают, что это работало, когда президенты Кеннеди и Рейган сокращали налоги. [65]

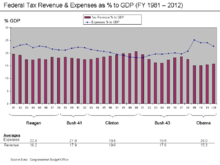

Среди экономистов ведутся серьезные споры относительно того, какой тип фискального стимула (например, расходы, инвестиции или снижение налогов) дает наибольшую «отдачу от вложенных средств», что технически называется фискальным мультипликатором . Например, стимул в размере 100 миллиардов долларов, который генерирует 150 миллиардов долларов прироста экономического роста (ВВП), будет иметь мультипликатор 1,5. Поскольку федеральное правительство США исторически собирало около 18% ВВП в виде налоговых поступлений, для предотвращения увеличения дефицита от любого типа стимула потребуется мультипликатор примерно 5,56 (1, деленное на 18%). Технически, чем больше мультипликатор, тем меньше влияние на дефицит, поскольку приростная экономическая активность облагается налогом.

Различные экономические исследования помещают фискальный мультипликатор от стимулирования в диапазоне от нуля до 2,5. [66] В показаниях перед Комиссией по расследованию финансового кризиса экономист Марк Занди сообщил, что инвестиции в инфраструктуру обеспечили высокий мультипликатор в рамках Закона о восстановлении и реинвестировании в Америке , в то время как расходы обеспечили умеренный или высокий мультипликатор, а налоговые льготы имели самый низкий мультипликатор. Его выводы по категориям были следующими:

В мае 2009 года Совет экономических консультантов Белого дома подсчитал, что элементы расходов Закона о восстановлении и реинвестировании в американскую экономику будут иметь мультипликаторы от 1,0 до 1,5, в то время как налоговые льготы будут иметь мультипликаторы от 0 до 1. В отчете говорится, что эти выводы «... в целом аналогичны тем, которые подразумеваются моделью Федеральной резервной системы FRB/US и моделями ведущих частных прогнозистов, таких как Macroeconomic Advisers». [68]

Экономисты, изучающие предложение, утверждают, что снижение налоговых ставок имеет множитель, достаточный для того, чтобы фактически увеличить доходы правительства (т. е. более 5,5). Однако это оспаривается исследованиями Бюджетного управления Конгресса , Гарвардского университета и Министерства финансов США. [69] [70] [71] [72] Центр по бюджетным и политическим приоритетам (CBPP) обобщил различные исследования, проведенные экономистами по всему политическому спектру, которые показали, что снижение налогов не окупается и увеличивает дефицит. [73]

Подводя итог вышеприведенным исследованиям, инвестиции в инфраструктуру и расходы являются более эффективными мерами стимулирования, чем налоговые льготы, из-за их более высоких мультипликаторов. Однако любой тип стимулирующих расходов увеличивает дефицит.

Правительства могут вмешиваться, поскольку считают, что учреждение « слишком большое, чтобы обанкротиться » или «слишком взаимосвязанное, чтобы обанкротиться», а это означает, что разрешение ему объявить себя банкротом создаст или увеличит системный риск , что приведет к сбоям в работе кредитных рынков и реальной экономики.

Широко распространено мнение, что банкротство банков привело к Великой депрессии, и после Второй мировой войны почти каждое правительство, включая США в 1980-х, 1990-х и 2000-х годах (десятилетие), принимало решение о спасении своего финансового сектора во время кризиса. [22] Каковы бы ни были негативные последствия спасения, последствия отсутствия спасения финансовой системы — экономический крах, длительное сокращение ВВП и высокий уровень безработицы — могут быть еще хуже. [22]

По этим причинам даже политические лидеры, которые теоретически идеологически против спасения, как правило, поддерживали его во времена кризиса. На драматической встрече 18 сентября 2008 года министр финансов Генри Полсон и председатель ФРС Бен Бернанке встретились с ключевыми законодателями, чтобы предложить экстренное спасение банковской системы в размере 700 миллиардов долларов (~973 миллиарда долларов в 2023 году). Сообщается, что Бернанке сказал им: «Если мы этого не сделаем, у нас может не быть экономики в понедельник». [74] Закон о чрезвычайной экономической стабилизации , также называемый Программой помощи проблемным активам (TARP), был подписан в качестве закона 3 октября 2008 года. [75]

Бен Бернанке также описал свое обоснование спасения AIG как «трудный, но необходимый шаг для защиты нашей экономики и стабилизации нашей финансовой системы». Согласно годовому отчету за 2007 год, у AIG было 952 млрд долларов (~1,35 трлн долларов в 2023 году) обязательств; ее банкротство сделало бы выплату этих обязательств неопределенной. Банки, муниципалитеты и страховщики могли понести значительные финансовые потери с непредсказуемыми и потенциально значительными последствиями. В контексте драматических банкротств и поглощений в сентябре 2008 года он не хотел допустить еще одного крупного банкротства, такого как Lehman Brothers , которое вызвало набег на фонды денежного рынка и вызвало кризис доверия, который привел к остановке межбанковского кредитования. [76]

24 ноября 2008 года конгрессмен -республиканец Рон Пол (республиканец от Техаса) написал: «Спасая терпящие крах компании, они конфискуют деньги у продуктивных членов экономики и отдают их терпящим крах. Поддерживая компании с устаревшими или неустойчивыми бизнес-моделями, правительство препятствует ликвидации их ресурсов и предоставлению их другим компаниям, которые могут использовать их лучше и продуктивнее. Важнейшим элементом здорового свободного рынка является то, что и успех, и неудача должны происходить, когда они заслужены. Но вместо этого при спасении вознаграждения меняются местами — доходы успешных предприятий достаются терпящим крах. Как это должно быть хорошо для нашей экономики, мне непонятно. ... Это не сработает. Это не может сработать ... Большинству американцев очевидно, что нам нужно отказаться от корпоративного кумовства и позволить естественным правилам и стимулам свободного рынка выбирать победителей и проигравших в нашей экономике, а не прихотям бюрократов и политиков». [77]

Николь Гелинас , писательница, связанная с аналитическим центром Manhattan Institute, [78] написала в марте 2009 года: «Вместо мучительного, но последовательного и хорошо проверенного процесса [банкротства] ликвидации обанкротившейся компании, что мы выбрали? Мир инвесторов, которые никогда не могут быть уверены в будущем, что если они вложат свои деньги в обанкротившуюся компанию, то смогут положиться на надежный процесс возмещения части своих средств. Вместо этого они могут оказаться во власти правительства, колеблющегося от прихоти к прихоти, поскольку оно считывает настроение нестабильной общественности... Спасая остатки обанкротившихся компаний от краха свободного рынка, Вашингтон может пожертвовать уверенностью общественности в том, что правительство может гарантировать, что свободные рынки будут достаточно справедливыми и беспристрастными. Спустя год после начала эры изнурительных и произвольных спасений неясно, сработает ли наша политика разрушения системы с целью ее спасения». [79]

Спасение может быть дорогостоящим для налогоплательщиков. В 2002 году Всемирный банк сообщил, что спасение стран обходится в среднем в 13% ВВП. [80] Исходя из ВВП США в 14 триллионов долларов в 2008 году, это будет примерно 1,8 триллиона долларов.

В 2007-2009 годах были реализованы различные добровольные частные и правительственные программы, чтобы помочь домовладельцам с индивидуальной ипотечной помощью, чтобы смягчить кризис конфискации имущества, охвативший США. Примерами служат Закон о жилищном строительстве и экономическом восстановлении 2008 года , Hope Now Alliance и План доступности и стабильности домовладельцев . Все они работают по парадигме «по одному за раз» или «по отдельности» модификации кредита, в отличие от автоматизированной или системной модификации кредита. Обычно они предлагают стимулы различным вовлеченным сторонам, чтобы помочь домовладельцам оставаться в своих домах.

Существует четыре основные переменные, которые можно скорректировать, чтобы снизить ежемесячные платежи и помочь домовладельцам: 1) снизить процентную ставку; 2) уменьшить основную сумму кредита; 3) увеличить срок ипотеки, например с 30 до 40 лет; и 4) преобразовать ипотеку с плавающей процентной ставкой ARM в ипотеку с фиксированной процентной ставкой.

The Economist описал эту проблему следующим образом: «Ни одна часть финансового кризиса не привлекла столько внимания, не принеся при этом столько пользы, как волна конфискаций жилья, захлестнувшая Америку. Правительственные программы оказались неэффективными, а частные усилия не намного лучше». До 9 миллионов домов могут оказаться под конфискацией в период 2009-2011 годов, по сравнению с одним миллионом в обычный год. [81]

Критики утверждают, что метод индивидуального изменения условий кредитования неэффективен, поскольку слишком мало домовладельцев получили помощь по сравнению с количеством случаев лишения права выкупа заложенного имущества, и почти 40% домовладельцев, которым была оказана помощь, снова стали просрочивать платежи в течение 8 месяцев. [82]

18 февраля 2009 года экономисты Нуриэль Рубини и Марк Занди рекомендовали «повсеместное» (системное) сокращение основного остатка ипотечного кредита на 20-30%. Снижение остатка ипотечного кредита поможет снизить ежемесячные платежи, а также решить проблему примерно 20 миллионов домовладельцев, у которых может быть финансовый стимул для добровольного изъятия заложенного имущества, поскольку они «под водой» (т. е. остаток ипотечного кредита больше стоимости дома). [83] [84]

Рубини далее утверждал, что остатки по ипотеке могут быть сокращены в обмен на получение кредитором ордера, который дает ему право на часть будущего повышения стоимости дома, по сути, обменивая ипотечный долг на акционерный капитал. Это аналогично концепции стрижки держателя облигаций, обсуждавшейся выше. [85]

Профессор Гарварда Ниалл Фергюсон писал: «... нам нужна... всеобщая конверсия американских ипотечных кредитов на более низкие процентные ставки и более длительные сроки погашения. Идея изменения ипотечных кредитов ужасает пуристов-юристов как нарушение святости договора. Но бывают случаи, когда общественные интересы требуют от нас соблюдать верховенство закона при нарушении. Неоднократно в течение 19-го века правительства меняли условия облигаций, которые они выпускали с помощью процесса, известного как «конверсия». Облигация с 5-процентным купоном просто обменивалась на облигацию с 3-процентным купоном, чтобы учесть падающие рыночные ставки и цены. Такие процедуры редко клеймились как дефолт. Сегодня, таким же образом, нам нужна упорядоченная конверсия ипотечных кредитов с плавающей ставкой, чтобы учесть принципиально изменившуюся финансовую среду». [43]

Рабочая группа по предотвращению конфискаций имущества, коалиция генеральных прокуроров и банковских регуляторов из 11 штатов, сообщила в апреле 2008 года, что кредитные организации не могут справиться с растущим числом конфискаций имущества. 70% держателей субстандартных ипотечных кредитов не получают необходимую им помощь. Почти две трети кредитных реструктуризаций требуют более шести недель для завершения в соответствии с текущим методом рассмотрения «по каждому случаю». Чтобы замедлить рост конфискаций имущества, Группа рекомендовала более автоматизированный метод модификации кредита, который может быть применен к большим группам заемщиков, испытывающих трудности. [86]

В декабре 2008 года FDIC США сообщила, что более половины ипотечных кредитов, измененных в первой половине 2008 года, снова оказались просроченными, во многих случаях потому, что платежи не были сокращены или ипотечный долг не был прощен. Это еще одно доказательство того, что изменение кредита в каждом конкретном случае не является эффективным инструментом политики. [87]

Отчет, опубликованный в апреле 2009 года Управлением контролера денежного обращения и Управлением по надзору за сберегательными учреждениями, показал, что менее половины изменений условий кредитования в 2008 году сократили платежи домовладельцев более чем на 10%. Почти каждое четвертое изменение условий кредитования в четвертом квартале 2008 года фактически увеличило ежемесячные платежи. Через девять месяцев после изменения 26% кредитов, где ежемесячные платежи были сокращены на 10% или более, снова оказались просроченными, по сравнению с 50%, где суммы платежей остались неизменными. Контролер США заявил: «... стратегии изменения, которые приводят к неизменным или увеличенным ежемесячным платежам, несут риск неприемлемо высоких показателей повторного дефолта». [88]

Неспособность домовладельцев выплачивать ипотечные кредиты приводит к тому, что обеспеченные ипотекой ценные бумаги становятся «токсичными» на балансах банков. Если использовать аналогию, то это «восходящая» проблема дефолта домовладельцев создает токсичные активы и банковскую неплатежеспособность «вниз по течению». Помогая домовладельцам «вверх по течению» в основе проблемы, банки получали бы помощь «вниз по течению», помогая обеим сторонам одним и тем же набором средств. Однако основная помощь правительства до апреля 2009 года была оказана банкам, помогая только «нисходящей» стороне, а не обеим.

Экономист Дин Бейкер выступил за систематическое преобразование ипотечных кредитов в арендные соглашения для домовладельцев, находящихся под угрозой лишения права выкупа, при значительно сниженных ежемесячных суммах платежей. Домовладельцам будет разрешено оставаться в доме в течение значительного периода времени (например, 5–10 лет). Арендная плата будет составлять 50–70% от текущей суммы ипотеки. Домовладельцам будет предоставлена эта возможность, косвенно заставляя банки быть более агрессивными в своих решениях о рефинансировании. [89]

Исторически кредиты выдавались банками и удерживались ими. Однако ипотечные кредиты, выдаваемые в последние несколько лет, все чаще упаковываются и продаются инвесторам с помощью сложных инструментов, называемых ипотечными ценными бумагами (MBS) или обеспеченными долговыми обязательствами (CDO). Договоры, заключенные между банками и инвесторами, могут не допускать систематического рефинансирования, поскольку каждый кредит должен быть индивидуально одобрен инвестором или его представителями. Банки обеспокоены тем, что они могут столкнуться с судебными исками, если они в одностороннем порядке и систематически конвертируют большое количество ипотечных кредитов на более доступные условия. [90] Такая помощь может также еще больше навредить финансовому состоянию банков, [91] хотя многие уже списали стоимость активов MBS, и большая часть последствий будет поглощена инвесторами за пределами банковской системы.

Разрыв контрактов может привести к повышению процентных ставок, поскольку инвесторы требуют более высокую компенсацию за риск того, что их контракты могут подлежать спасению домовладельцев или предоставлению льгот, предписанных правительством.

Как и в случае с другими мерами вмешательства государства, помощь домовладельцам создаст моральный риск: зачем потенциальному домовладельцу вносить первоначальный взнос или ограничивать себя домом, который он может себе позволить, если правительство выручит его, когда он попадет в беду?

Утверждалось, что в возникновении этого кризиса сыграли свою роль различные конфликты интересов :

Прецедентом является Закон Сарбейнса-Оксли 2002 года , который ввел «период охлаждения» между аудиторами и фирмами, которые они проверяют. Закон запрещает аудиторам проводить аудит публично торгуемых фирм, если генеральный директор или высшее финансовое руководство работали в аудиторской фирме в течение последнего года.

Банки в США активно лоббируют политиков, согласно отчету от ноября 2009 года сотрудников Международного валютного фонда (МВФ), пишущих независимо от этой организации. Исследование пришло к выводу, что: «предотвращение будущих кризисов может потребовать ослабления политического влияния финансовой индустрии или более тщательного мониторинга лоббистской деятельности, чтобы лучше понять стимулы, стоящие за ней». [94] [95]

Boston Globe сообщила, что в период с января по июнь 2009 года четыре крупнейших банка США потратили в общей сложности 9,1 миллиона долларов на лоббирование, при этом Citigroup потратил 3,1 миллиона долларов, JP Morgan Chase — 3,1 миллиона долларов, Bank of America — 1,5 миллиона долларов, а Wells Fargo — 1,4 миллиона долларов, несмотря на получение помощи от налогоплательщиков. [96]

До кризиса банки, которые лоббировали наиболее агрессивно, также занимались наиболее рискованными практиками. [22] Это говорит о том, что правительство в целом выступало за осторожность и консерватизм, в то время как частный сектор лоббировал возможность идти на больший риск.

После финансового кризиса индустрия финансовых услуг развернула агрессивную кампанию по связям с общественностью и лоббированию, призванную показать, что причиной финансового кризиса стала государственная политика, а не корпоративная. Наиболее агрессивно эти аргументы были высказаны Питером Уоллисоном из Американского института предпринимательства , бывшим юристом с Уолл-стрит, республиканским политическим деятелем и давним сторонником финансовой дерегуляции и приватизации. [22]

Президент Барак Обама и ключевые советники представили ряд нормативных предложений в июне 2009 года. Предложения касаются защиты прав потребителей, оплаты труда руководителей, банковских финансовых резервов или требований к капиталу, расширенного регулирования теневой банковской системы и производных инструментов , а также расширенных полномочий Федерального резерва по безопасному закрытию системно важных учреждений и т. д. [6] [7]

Целью системного регулятора риска будет рассмотрение краха любой организации достаточного масштаба, чтобы беспорядочный крах мог угрожать финансовой системе. Такой регулятор будет разработан для более эффективного рассмотрения крахов таких организаций, как Lehman Brothers и AIG .

Председатель ФРС Бен Бернанке заявил, что необходимы «четко определенные процедуры и полномочия для реагирования на потенциальный крах системно значимого небанковского финансового учреждения». [97] Он также утверждал в марте 2009 года: «... Я хотел бы отметить, что AIG предлагает два четких урока для предстоящего обсуждения в Конгрессе и в других местах по реформе регулирования. Во-первых, AIG подчеркивает настоятельную необходимость новых процедур урегулирования для системно важных небанковских финансовых компаний. Если бы федеральное агентство имело такие инструменты 16 сентября, они могли бы быть использованы для помещения AIG под опеку или конкурсное управление, постепенного ее сворачивания, защиты страхователей и наложения «стрижек» на кредиторов и контрагентов по мере необходимости. Такой результат был бы гораздо предпочтительнее ситуации, в которой мы находимся сейчас. Во-вторых, ситуация с AIG подчеркивает необходимость сильного, эффективного консолидированного надзора за всеми системно важными финансовыми компаниями. AIG нарастила свою концентрированную экспозицию на рынке субстандартного ипотечного кредитования в значительной степени вне поля зрения своих функциональных регуляторов. Более эффективный надзор мог бы выявить и заблокировать чрезвычайно безрассудное принятие рисков в AIG-FP. Эти два изменения могли бы значительно снизить вероятность будущих эпизодов системного риска, подобных тому, с которым мы столкнулись в AIG». [42]

Экономисты Нуриэль Рубини и Лассе Педерсон рекомендовали в январе 2009 года, чтобы требования к капиталу для финансовых учреждений были пропорциональны системному риску, который они представляют, на основе оценки регулирующих органов. Кроме того, каждое финансовое учреждение будет выплачивать государству страховую премию на основе своего системного риска. [98]

Премьер-министр Великобритании Гордон Браун и лауреат Нобелевской премии Майкл Спенс выступили за «систему раннего оповещения», которая поможет обнаружить стечение событий, приводящее к системному риску . [99]

Бывший председатель Федеральной резервной системы Пол Волкер дал показания в сентябре 2009 года о том, как поступить с системно важной небанковской организацией, которая может попасть в беду:

Волкер утверждал, что ни один из вышеперечисленных вариантов не подразумевает инъекции государственных или налогоплательщиков денег, а предполагает организованную процедуру ликвидации системно важных небанковских учреждений. Он выступал за то, чтобы эти полномочия были предоставлены Федеральному резерву, а не совету регулирующих органов. [100] [101]

Либертарианцы и консерваторы выступают за минимальное или отсутствующее регулирование, предпочитая позволить рынкам регулировать себя самим. Такие авторы, как Питер Уоллисон, бывший юрист Уолл-стрит, политический деятель-республиканец и давний сторонник финансовой дерегуляции и приватизации, утверждают, что именно вмешательство правительства, например, якобы потребовавшее от Fannie Mae и Freddie Mac снизить стандарты кредитования, [102] в первую очередь вызвало кризис, и что обширное регулирование банков было неэффективным. [103]

Независимые ученые оспаривают эти утверждения, отмечая, что кредиты Fannie Mae и Freddie Mac работают лучше, чем те, которые секьюритизированы менее регулируемыми инвестиционными банками, и что правительственные обязательные кредиты CRA работают лучше, чем субстандартные ипотечные кредиты, ориентированные на рынок. [22] Они также подвергают сомнению беспристрастность Уоллисона, отмечая обширное финансирование AEI финансовой индустрией и очевидные усилия AEI по увеличению пожертвований финансовой индустрии, предполагая, что Уоллисон будет использовать свое положение в Комиссии по расследованию финансового кризиса, чтобы принести пользу финансовой индустрии. [22] Критики также поднимают вопросы о методологии Уоллисона и использовании данных. [22]

Нерегулируемые финансовые институты, называемые теневой банковской системой, играют важную роль на кредитных рынках. В своей речи в июне 2008 года министр финансов США Тимоти Гайтнер , тогдашний президент и генеральный директор Федерального резервного банка Нью-Йорка, возложил значительную вину за замораживание кредитных рынков на «набег» на организации в «параллельной» банковской системе, также называемой теневой банковской системой. Он описал значение этой нерегулируемой банковской системы: «В начале 2007 года обеспеченные активами коммерческие ценные бумаги в структурированных инвестиционных инструментах, в привилегированных ценных бумагах с аукционной ставкой, облигациях с опционом на тендер и векселях с плавающей ставкой имели совокупный размер активов примерно в 2,2 триллиона долларов (~3,12 миллиарда долларов в 2023 году). Активы, финансируемые в одночасье в трехсторонних РЕПО, выросли до 2,5 триллиона долларов. Активы, удерживаемые в хедж-фондах, выросли примерно до 1,8 триллиона долларов. Совокупные балансы тогдашних пяти крупнейших инвестиционных банков составляли 4 триллиона долларов. Для сравнения, совокупные активы пяти крупнейших банковских холдинговых компаний в Соединенных Штатах на тот момент составляли чуть более 6 триллионов долларов, а совокупные активы всей банковской системы составляли около 10 триллионов долларов». Он заявил, что «совокупный эффект этих факторов был финансовой системой, уязвимой для самоусиливающихся циклов цен активов и кредитования». [10]

FDIC имеет полномочия взять под контроль находящийся в затруднительном положении депозитарный банк и ликвидировать его в установленном порядке; таких полномочий у нее нет в отношении небанковских финансовых учреждений, которые становятся все более важной частью кредитных рынков.

Лауреат Нобелевской премии Пол Кругман описал набег на теневую банковскую систему как «ядро того, что произошло», вызвавшее кризис. «Поскольку теневая банковская система расширилась, чтобы конкурировать или даже превзойти по значимости традиционную банковскую систему, политики и правительственные чиновники должны были понять, что они воссоздают тот тип финансовой уязвимости, который сделал возможной Великую депрессию, – и они должны были отреагировать, расширив регулирование и финансовую сеть безопасности, чтобы охватить эти новые учреждения. Влиятельные фигуры должны были провозгласить простое правило: все, что делает то, что делает банк, все, что нужно спасать в кризисе так, как это делают банки, должно регулироваться как банк». Он назвал это отсутствие контроля «злонамеренным пренебрежением». [104]

Кругман писал в апреле 2010 года: «Сейчас нам нужны две вещи: (a) регулирующие органы должны иметь полномочия на арест обанкротившихся теневых банков, подобно тому, как Федеральная корпорация по страхованию депозитов уже имеет полномочия на арест обанкротившихся традиционных банков, и (b) должны быть установлены пруденциальные ограничения для теневых банков, прежде всего ограничения на их кредитное плечо». [105]

Кризис, связанный с крахом Long-Term Capital Management в 1998 году, стал примером нерегулируемого теневого банковского учреждения, которое, по мнению многих, представляло системный риск.

Экономист Нуриэль Рубини утверждал, что рыночная дисциплина или стимулы свободного рынка для вкладчиков и инвесторов контролировать банки, чтобы предотвратить чрезмерное принятие риска, рушатся, когда есть мания или психология пузыря, раздувающая цены на активы. Люди идут на чрезмерные риски и игнорируют риск-менеджеров в эти периоды. Без надлежащего регулирования правит «закон джунглей». Чрезмерные финансовые инновации, которые не контролируются, «очень рискованны». Он заявил: «Саморегулирование бессмысленно; это означает отсутствие регулирования». [106]

Бывший председатель и генеральный директор Citigroup Чак Принс сказал в июле 2007 года: «Когда музыка остановится, с точки зрения ликвидности все будет сложно. Но пока музыка играет, вы должны встать и танцевать. Мы все еще танцуем». [107] Давление рынка на рост прибыли за счет увеличения рисков было значительным на протяжении всего периода бума. Пять крупнейших инвестиционных банков (таких как Bear Stearns и Lehman Brothers ) были либо поглощены, либо ликвидированы, либо преобразованы в депозитарные банки. Эти учреждения значительно увеличили свои коэффициенты левериджа, меру риска, определяемую как отношение активов или долга к капиталу, с 2003 по 2007 год (см. диаграмму).

Авторы финансируемого финансовой промышленностью Американского института предпринимательства и аналогичных аналитических центров, финансируемых корпорациями, утверждают, что банковское регулирование не предотвратило кризис, и что поэтому регулирование никогда не может быть эффективным. [22] По словам Питера Дж. Уоллисона из Американского института предпринимательства , «... федеральному правительству пришлось выделить несколько сотен миллиардов долларов на гарантию активов Citigroup, несмотря на то, что инспекторы из Управления контролера денежного обращения (OCC) работали в банке полный рабочий день в течение многих лет, контролируя операции этого гигантского учреждения в соответствии с широкими полномочиями, предоставленными FDICIA банковским надзорным органам». Он задается вопросом, является ли регулирование более эффективным, чем рыночная дисциплина, для предотвращения краха финансовых учреждений, следующим образом: [103]

Эти финансируемые промышленностью аналитические центры утверждают, что рыночные пузыри вызваны не неспособностью свободного рынка контролировать мании, а политикой правительства.

Другие оспаривают эти утверждения. [22]

Недепозитарные банки (например, инвестиционные банки и ипотечные компании ) не подлежат тем же требованиям к капиталу (или ограничениям по кредитному плечу), что и депозитарные банки . Например, крупнейшие пять инвестиционных банков имели кредитное плечо примерно 30:1 на основе их финансовых отчетов за 2007 год, что означает, что снижение стоимости их активов всего на 3,33% может сделать их неплатежеспособными, как объяснялось выше. Многие инвестиционные банки имели ограниченный капитал, чтобы компенсировать снижение своих активов ипотечных ценных бумаг или поддержать свою часть договоров страхования от дефолта по кредиту. Страховые компании, такие как AIG, не имели достаточного капитала для поддержки сумм, которые они страховали, и не могли внести требуемое обеспечение по мере углубления кризиса.

Лауреат Нобелевской премии Джозеф Стиглиц рекомендовал США принять правила, ограничивающие левередж и не позволяющие компаниям становиться «слишком большими, чтобы обанкротиться». [108]

Алан Гринспен призвал банки иметь коэффициент достаточности капитала 14% вместо исторических 8-10%. Крупнейшие американские банки имели коэффициент достаточности капитала около 12% в декабре 2008 года после первоначального раунда фондов спасения. Минимальный коэффициент достаточности капитала регулируется. [109]

Гринспен также писал в марте 2009 года: «Новые проблемы регулирования возникают из-за недавно доказанного факта, что некоторые финансовые учреждения стали слишком большими, чтобы обанкротиться, поскольку их крах вызовет системные проблемы. Этот статус дает им чрезвычайно искажающее рынок особое конкурентное преимущество в ценообразовании своих долгов и акций. Решение состоит в том, чтобы установить градуированные требования к нормативному капиталу, чтобы не допустить их слишком большого размера и компенсировать их конкурентное преимущество». Он подсчитал, что для надлежащей капитализации крупных банков потребуется еще 850 миллиардов долларов. [110]

Экономист Рагхурам Раджан выступил за регулирование, требующее «условного капитала». Например, финансовые учреждения должны будут выплачивать страховые премии правительству в периоды подъема в обмен на выплаты во время спада. В качестве альтернативы они будут выпускать долговые обязательства, которые конвертируются в акционерный капитал во время спадов или при достижении определенных пороговых значений капитала, что одновременно снижает их процентную нагрузку и расширяет их капитальную базу для обеспечения кредитования. [111]

Экономист Пол Маккалли выступал за «контрциклическую политику регулирования, чтобы помочь модулировать человеческую природу». Он сослался на работу экономиста Хаймана Мински , который считал, что человеческое поведение является проциклическим, то есть оно усиливает масштабы подъемов и спадов. Другими словами, люди являются инвесторами импульса, а не инвесторами стоимости. Контрциклическая политика будет включать увеличение требований к капиталу в периоды подъема и их сокращение в периоды спадов. [112]

Генеральный директор JP Morgan Chase Джейми Даймон также поддержал повышение требований к капиталу: «Также приветствуется в новых предложениях администрации акцент на жестких требованиях к капиталу и ликвидности — не только для традиционных банков, но и для широкого круга финансовых учреждений. Теперь мы знаем, что колебания в деловом цикле, происходящие «раз в поколение», — это все, что угодно. Все финансовые учреждения, где бы они ни регулировались, должны быть готовы иметь сильные резервы капитала, чтобы служить подушкой безопасности во времена непредвиденных рыночных и экономических трудностей. Это должно сочетаться с адекватными резервами на возможные потери по ссудам, чтобы покрыть ожидаемые убытки от растущего числа заемщиков, которые, вероятно, объявят дефолт, и необходимой ликвидностью на случай, если кредитные рынки заморозятся, как это было прошлой осенью». [113]

Более высокие показатели или требования к капиталу означают, что банки не могут предоставлять кредиты в объеме своей капитальной базы, что приводит к увеличению процентных ставок и теоретически оказывает понижательное давление на экономический рост по сравнению с более свободным регулированием кредитования.

Во время бума (до начала соответствующего спада) даже большинство экономистов не способны отличить бум от периода нормального (но быстрого) роста. Таким образом, чиновники не захотят или будут политически неспособны навязывать контрциклическую политику во время бума. Никто не хочет убирать чашу с пуншем, когда вечеринка только разгорается.

Регуляторы и руководители центральных банков утверждают, что нельзя допустить краха некоторых системно важных учреждений из-за опасений по поводу широкомасштабного нарушения работы кредитных рынков.

Экономисты Джозеф Стиглиц и Саймон Джонсон утверждали, что учреждения, которые «слишком велики, чтобы рухнуть», следует разбить, возможно, разделив их на более мелкие региональные учреждения. Доктор Стиглиц утверждал, что крупные банки более склонны брать на себя чрезмерные риски из-за наличия поддержки со стороны федерального правительства, если их ставки окажутся неудачными. [114]

Различные особые интересы Уолл-стрит, вероятно, будут ослаблены, если крупные финансовые учреждения будут раздроблены или им больше не будет разрешено делать пожертвования на избирательные кампании. Кроме того, ограничения можно будет легче наложить на «вращающуюся дверь» руководителей между инвестиционными банками и различными государственными агентствами или департаментами. [115] Аналогичные правила относительно конфликта интересов были наложены на бухгалтерские фирмы и корпорации, которые они проверяют, в рамках Закона Сарбейнса-Оксли 2002 года.

Закон Гласса-Стиголла был принят после Великой депрессии . Он разделил коммерческие банки и инвестиционные банки, отчасти для того, чтобы избежать потенциальных конфликтов интересов между кредитной деятельностью первых и рейтинговой деятельностью вторых. Экономист Джозеф Стиглиц раскритиковал отмену ключевых положений Закона. Он назвал его отмену «кульминацией лоббистских усилий в размере 300 миллионов долларов со стороны банковской и финансовой отраслей... возглавляемых в Конгрессе сенатором Филом Грэммом ». Он считает, что это способствовало этому кризису, поскольку культура принятия риска инвестиционного банкинга доминировала над более консервативной культурой коммерческого банкинга, что привело к повышению уровня принятия риска и кредитного плеча в период бума. [116]

Мартин Вольф писал в июне 2009 года: «Бизнес, который слишком велик, чтобы обанкротиться, не может управляться в интересах акционеров, поскольку он больше не является частью рынка. Либо должна быть возможность его закрыть, либо им нужно управлять по-другому. Это так просто — и жестоко — как это». [117]

Ниалл Фергюсон писал в сентябре 2009 года: «Необходимо серьезное применение антимонопольного законодательства к сектору финансовых услуг и скорейшая ликвидация учреждений, которые «слишком велики, чтобы обанкротиться». В частности, правительству необходимо разъяснить, что федеральное страхование распространяется только на банковские депозиты и что держатели банковских облигаций больше не будут защищены, как это было в этот кризис. Другими словами, когда банк обанкротится, удар должны принять кредиторы, а не налогоплательщики». [118]

Редакционная коллегия New York Times написала в декабре 2009 года: «Если мы чему-то и научились за последние пару лет, так это тому, что банки, которые слишком велики, чтобы обанкротиться, представляют слишком большой риск для экономики. Любые серьезные усилия по реформированию финансовой системы должны гарантировать, что таких банков не будет». [119]

Президент Барак Обама утверждал в январе 2010 года, что депозитарные банки не должны иметь возможности торговать на своих собственных счетах, что фактически возвращает правила Закона Гласса-Стиголла, разделяющие депозитарный и инвестиционный банкинг. Это связано с тем, что налогоплательщики гарантируют депозиты депозитарных банков, и высокорисковые ставки с этими деньгами были бы неуместны. [120]

Имеются данные о том, что некоторые финансовые функции могут быть более стабильными в рамках олигополистической или монополистической рыночной структуры, и что конкуренция может способствовать снижению стандартов и нестабильности. [22]

Некоторые корпоративные клиенты могут испытывать неудобства из-за необходимости работать с отдельными депозитарными и инвестиционными банками из-за повторного принятия закона, например, Закона Гласса-Стигала.

Короткие продажи позволяют инвесторам зарабатывать деньги, когда акции или инвестиции падают в цене. Короткие продажи получили огромную прибыль во время финансового кризиса.

Некоторые полагают, что медвежьи набеги или преднамеренные попытки снизить стоимость акций стали причиной краха некоторых фирм, таких как Bear Stearns . Хедж-фонды или крупные инвесторы со значительными короткими позициями якобы начали кампанию слухов, создав кризис доверия в отношении фирмы. Поскольку она финансировалась за счет краткосрочных займов, которые часто требовали пополнения, и была сильно закредитована (т. е. уязвима), такие слухи могли способствовать банкротству фирмы, поскольку кредиторы отказались продлить финансирование, а инвесторы изъяли средства из компании. [121] [122]

18 сентября 2008 года регулирующие органы Великобритании объявили о временном запрете на короткие продажи акций финансовых компаний. [123]

Соотношение «длинных» (т. е. тех, кто ставит на то, что акции вырастут) или «коротких» (т. е. тех, кто ставит на то, что акции упадут) посылает важные сигналы относительно будущего направления акций или ожиданий будущих результатов. Короткие продажи вредны только в том случае, если они снижают цену инвестиции ниже ее должной стоимости. Однако если это произойдет, то короткий продавец понесет убытки, поскольку цена будет стремиться вернуться к своему надлежащему значению; и слишком много таких потерь выведут его из бизнеса. Таким образом, регулирование не требуется. Короткие продажи помогают быстрее снизить цены до надлежащего уровня.

Медвежьи набеги (вроде массового изъятия вкладов из банков) представляют опасность только для тех фирм, которые перегружены и поэтому заслуживают краха.

Кредитные деривативы, такие как кредитные дефолтные свопы (CDS), можно рассматривать как страховые полисы, которые защищают кредитора от риска дефолта заемщика. Сторона A выплачивает премию Стороне B, которая соглашается выплатить Стороне A в случае, если Сторона C не выполнит свои обязательства, такие как облигации. CDS можно использовать для хеджирования или спекулятивно. Использование деривативов резко возросло в годы, предшествовавшие кризису. Объем непогашенных CDS увеличился в 100 раз с 1998 по 2008 год, при этом оценки задолженности, покрываемой контрактами CDS, по состоянию на ноябрь 2008 года составляли от 33 до 47 триллионов долларов США. Общая номинальная стоимость внебиржевых (OTC) деривативов выросла до 683 триллионов долларов США (~949,00 долларов США в 2023 году) к июню 2008 года. [124]

Автор Майкл Льюис писал, что CDS позволили спекулянтам делать ставки на одни и те же ипотечные облигации и CDO. Это аналогично тому, как если бы многим людям разрешили купить страховку на один и тот же дом. Спекулянты, купившие страховку CDS, делали ставку на то, что произойдут значительные дефолты, в то время как продавцы (например, AIG ) делали ставку на то, что их не будет. [125]