В финансах пут или опцион пут — это производный инструмент на финансовых рынках , который дает держателю (т. е. покупателю опциона пут ) право продать актив ( базовый актив ) по указанной цене ( страйк ) к указанной дате (или в указанную дату) (истечение или погашение ) продавцу (т. е. продавцу) опциона пут. Покупка опциона пут интерпретируется как негативное отношение к будущей стоимости базового актива . [1] Термин « пут » происходит от того факта, что владелец имеет право «выставить на продажу» акцию или индекс.

Путы также могут быть объединены с другими производными инструментами как часть более сложных инвестиционных стратегий и, в частности, могут быть полезны для хеджирования . Удержание европейского опциона пут эквивалентно удержанию соответствующего опциона колл и продаже соответствующего форвардного контракта . Эта эквивалентность называется « пут-колл паритет ».

Опционы пут чаще всего используются на фондовом рынке для защиты от падения цены акций ниже указанной цены. Если цена акций падает ниже цены страйка, держатель пут имеет право, но не обязанность, продать актив по цене страйка, в то время как продавец пут имеет обязательство купить актив по цене страйка, если владелец использует право сделать это (говорят, что держатель реализует опцион ). Таким образом, покупатель пут получит как минимум указанную цену страйка, даже если актив в настоящее время ничего не стоит.

Если страйк равен K , а в момент времени t стоимость базового актива равна S(t) , то в американском опционе покупатель может исполнить пут с выплатой K −S(t) в любое время до даты погашения опциона T. Пут приносит положительную доходность только в том случае, если базовая цена падает ниже страйка, когда опцион исполняется. Европейский опцион может быть исполнен только в момент времени T, а не в любое время до T , а бермудский опцион может быть исполнен только в определенные даты, указанные в условиях контракта. Если опцион не исполняется к моменту погашения, он истекает бесполезным. (Покупатель обычно не исполняет опцион в допустимую дату, если цена базового актива больше K. )

Наиболее очевидным применением опциона пут является использование его в качестве страховки . В защитной стратегии пут инвестор покупает достаточно путов, чтобы покрыть свои активы базового актива, так что если цена базового актива резко упадет, он все равно сможет продать его по цене страйка. Другое применение — спекуляция : инвестор может занять короткую позицию по базовому активу, не торгуя им напрямую.

Условия реализации права продажи опциона различаются в зависимости от стиля опциона. Европейский опцион пут позволяет держателю реализовать опцион пут в течение короткого периода времени непосредственно перед истечением срока, тогда как американский опцион пут позволяет реализовать опцион в любое время до истечения срока.

Наиболее широко торгуемые опционы пут заключаются на акции/облигации, но они торгуются и на многие другие инструменты, такие как процентные ставки (см. минимальный уровень процентной ставки) или товары.

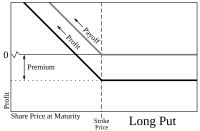

Покупатель пут либо полагает, что цена базового актива упадет к дате исполнения, либо надеется защитить длинную позицию по нему. Преимущество покупки пут перед короткой продажей актива заключается в том, что риск убытка владельца опциона ограничен уплаченной за него премией, тогда как риск убытка продавца актива, продающего актив, неограничен (его цена может значительно вырасти, фактически, теоретически она может вырасти бесконечно, и такой рост является убытком продавца, продающего актив в короткую). Перспектива (риск) прибыли покупателя пут ограничена ценой исполнения опциона за вычетом спотовой цены базового актива и уплаченной за него премии/комиссии.

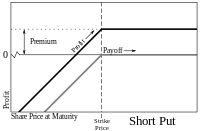

«Автор» пут полагает, что цена базовой ценной бумаги вырастет, а не упадет. Автор продает пут, чтобы получить премию. Общий потенциальный убыток автора пут ограничен ценой исполнения пут за вычетом спота и уже полученной премии. Путы также могут использоваться для ограничения риска портфеля автора и могут быть частью спреда опционов .

Покупатель/владелец пут-опциона имеет короткую позицию по базовому активу пут-опциона, но длинную позицию по самому пут-опциону. То есть покупатель хочет, чтобы стоимость пут-опциона увеличилась за счет снижения цены базового актива ниже цены страйка. Автор (продавец) пут-опциона имеет длинную позицию по базовому активу и короткую позицию по самому пут-опциону. То есть продавец хочет, чтобы опцион стал бесполезным за счет повышения цены базового актива выше цены страйка. Обычно покупаемый пут-опцион называется длинным пут-опционом , а продаваемый пут-опцион называется коротким пут-опционом .

Голый пут , также называемый непокрытым пут , — это опцион пут, у автора (продавца) которого нет позиции в базовых акциях или других инструментах. Эту стратегию лучше всего использовать инвесторам, которые хотят накопить позицию в базовых акциях, но только если цена достаточно низкая. Если покупатель не исполняет опционы, то автор удерживает премию опциона. Если рыночная цена базовых акций ниже цены исполнения опциона на момент истечения срока действия, владелец опциона (покупатель) может исполнить опцион пут, заставив автора купить базовые акции по цене исполнения. Это позволяет исполнителю (покупателю) получить прибыль от разницы между рыночной ценой акций и ценой исполнения опциона. Но если рыночная цена акций выше цены исполнения опциона на конец дня истечения срока действия, опцион истекает бесполезным, а убыток владельца ограничивается премией (комиссией), уплаченной за него (прибыль автора).

Потенциальные потери продавца по непокрытому путу могут быть существенными. Если акции падают до нуля (банкротство), его потери равны цене страйка (по которой он должен купить акции, чтобы покрыть опцион) за вычетом полученной премии. Потенциальный рост — это премия, полученная при продаже опциона: если цена акций выше цены страйка на момент истечения срока, продавец опциона удерживает премию, и опцион истекает бесполезным. В течение срока действия опциона, если акции движутся вниз, премия опциона может увеличиться (в зависимости от того, насколько сильно падают акции и сколько времени прошло). Если это происходит, становится более затратным закрыть позицию (выкупить пут, проданный ранее), что приводит к убыткам. Если цена акций полностью падает до закрытия позиции пут, продавец пут потенциально может понести катастрофические убытки. Чтобы защитить покупателя пут от дефолта, продавец пут должен внести маржу . Покупателю пут не нужно вносить маржу, потому что покупатель не исполнил бы опцион, если бы он имел отрицательную выплату.

Покупатель думает, что цена акций снизится. Он платит премию, которую никогда не получит обратно, если только не продаст ее до истечения срока действия. Покупатель имеет право продать акции по цене исполнения.

Автор получает премию от покупателя. Если покупатель реализует свой опцион, автор купит акции по цене исполнения. Если покупатель не реализует свой опцион, прибыль автора составляет премию.

Говорят, что опцион пут имеет внутреннюю стоимость , когда базовый инструмент имеет спотовую цену ( S ) ниже цены исполнения опциона ( K ). После исполнения опцион пут оценивается в KS, если он « в деньгах », в противном случае его стоимость равна нулю. До исполнения опцион имеет временную стоимость помимо своей внутренней стоимости. Следующие факторы уменьшают временную стоимость опциона пут: сокращение времени до истечения срока, снижение волатильности базового актива и увеличение процентных ставок. Ценообразование опционов является центральной проблемой финансовой математики .