Финансы относятся к денежным ресурсам и к изучению и дисциплине денег , валюты , активов и обязательств . [a] Как предмет изучения, они связаны с экономикой , но отличаются от нее , которая изучает производство , распределение и потребление товаров и услуг . [b] Исходя из сферы финансовой деятельности в финансовых системах , дисциплину можно разделить на личные , корпоративные и государственные финансы .

В этих финансовых системах активы покупаются, продаются или торгуются как финансовые инструменты , такие как валюты , кредиты , облигации , акции , облигации , опционы , фьючерсы и т. д. Активы также могут быть помещены в банк , инвестированы и застрахованы для максимизации стоимости и минимизации убытков. На практике риски всегда присутствуют в любых финансовых действиях и организациях.

Благодаря своему широкому охвату, в финансах существует широкий спектр подполей. Управление активами , деньгами , рисками и инвестициями направлено на максимизацию стоимости и минимизацию волатильности . Финансовый анализ оценивает жизнеспособность, стабильность и прибыльность действия или организации. Некоторые области являются междисциплинарными, например, математические финансы , финансовое право , финансовая экономика , финансовая инженерия и финансовые технологии . Эти области являются основой бизнеса и бухгалтерского учета . В некоторых случаях теории в финансах можно проверить с помощью научного метода , охватываемого экспериментальными финансами .

Ранняя история финансов параллельна ранней истории денег , которая является доисторической . Древние и средневековые цивилизации включили основные функции финансов, такие как банковское дело, торговля и бухгалтерский учет, в свою экономику. В конце 19 века была сформирована мировая финансовая система .

В середине 20-го века финансы стали отдельной академической дисциплиной, [c] отдельной от экономики. [1] Самые ранние докторские программы по финансам были созданы в 1960-х и 1970-х годах. [2] Сегодня финансы также широко изучаются в рамках программ бакалавриата и магистратуры, ориентированных на карьеру . [3] [4]

Как уже было сказано, финансовая система состоит из потоков капитала, которые происходят между отдельными лицами и домохозяйствами ( личные финансы ), правительствами ( государственные финансы ) и предприятиями ( корпоративные финансы ). Таким образом, «финансы» изучают процесс направления денег от вкладчиков и инвесторов к организациям, которые в них нуждаются. [d] У вкладчиков и инвесторов есть деньги, которые могут приносить проценты или дивиденды, если их использовать продуктивно. Отдельные лица, компании и правительства должны получать деньги из какого-то внешнего источника, например, займов или кредитов, когда им не хватает средств для ведения своей деятельности.

В целом, субъект, доход которого превышает его расходы , может ссужать или инвестировать излишек, намереваясь получить справедливую прибыль. Соответственно, субъект, доход которого меньше расходов, может привлечь капитал, как правило, одним из двух способов: (i) путем заимствования в форме кредита (частные лица) или путем продажи государственных или корпоративных облигаций ; (ii) путем продажи корпорацией акционерного капитала , также называемого акциями или долями (которые могут принимать различные формы: привилегированные акции или обыкновенные акции ). Владельцами как облигаций, так и акций могут быть институциональные инвесторы — финансовые учреждения, такие как инвестиционные банки и пенсионные фонды — или частные лица, называемые частными инвесторами или розничными инвесторами. (См. Участники финансового рынка .)

Кредитование часто осуществляется косвенно, через финансового посредника , такого как банк , или через покупку векселей или облигаций ( корпоративных облигаций , государственных облигаций или взаимных облигаций) на рынке облигаций . Кредитор получает проценты, заемщик платит более высокие проценты, чем получает кредитор, а финансовый посредник зарабатывает разницу за организацию кредита. [6] [7] [8] Банк объединяет деятельность многих заемщиков и кредиторов. Банк принимает депозиты от кредиторов, по которым он выплачивает проценты. Затем банк ссужает эти депозиты заемщикам. Банки позволяют заемщикам и кредиторам разных размеров координировать свою деятельность.

Инвестирование обычно подразумевает покупку акций , как отдельных ценных бумаг, так и через паевой инвестиционный фонд , например. Акции обычно продаются корпорациями инвесторам с целью привлечения необходимого капитала в форме « акционерного финансирования », в отличие от долгового финансирования, описанного выше. Финансовыми посредниками здесь являются инвестиционные банки . Инвестиционные банки находят первоначальных инвесторов и способствуют листингу ценных бумаг, как правило, акций и облигаций. Кроме того, они способствуют биржам ценных бумаг , которые позволяют торговать ими впоследствии, а также различным поставщикам услуг, которые управляют эффективностью или риском этих инвестиций. К последним относятся паевые инвестиционные фонды , пенсионные фонды , управляющие активами и биржевые брокеры , обычно обслуживающие розничных инвесторов (частных лиц).

Межведомственная торговля и инвестиции, а также управление фондами в этом масштабе называются «оптовыми финансами». Учреждения здесь расширяют предлагаемые продукты , с соответствующей торговлей, чтобы включить индивидуальные опционы , свопы и структурированные продукты , а также специализированное финансирование ; эта « финансовая инженерия » по своей сути является математической , и эти учреждения затем являются основными работодателями «квантов» (см. ниже). В этих учреждениях управление рисками , нормативный капитал и соответствие играют важную роль.

Как уже было сказано, финансы охватывают, в общем, три области личных финансов, корпоративных финансов и государственных финансов. Они, в свою очередь, пересекаются и используют различные виды деятельности и субдисциплины — в основном инвестиции , управление рисками и количественные финансы .

Личные финансы относятся к практике составления бюджета, чтобы гарантировать наличие достаточного количества средств для удовлетворения основных потребностей, при этом обеспечивая лишь разумный уровень риска потери указанного капитала. Личные финансы могут включать оплату образования, финансирование товаров длительного пользования , таких как недвижимость и автомобили, покупку страховки , инвестирование и сбережение на пенсию . [9] Личные финансы могут также включать оплату кредита или других долговых обязательств. Основными областями личных финансов считаются доход, расходы, сбережения, инвестирование и защита. Следующие шаги, изложенные Советом по стандартам финансового планирования [10] , предполагают, что человек поймет потенциально безопасный план личных финансов после:

Корпоративные финансы имеют дело с действиями, которые предпринимают менеджеры для увеличения стоимости фирмы для акционеров, источниками финансирования и структурой капитала корпораций, а также инструментами и анализом, используемыми для распределения финансовых ресурсов. Хотя корпоративные финансы в принципе отличаются от управленческих финансов , которые изучают финансовое управление всеми фирмами, а не только корпорациями, эти концепции применимы к финансовым проблемам всех фирм, [12] и эта область часто упоминается как «финансы бизнеса».

Обычно «корпоративные финансы» связаны с долгосрочной целью максимизации стоимости активов организации , ее акций и ее прибыли для акционеров , а также балансирования риска и прибыльности . Это влечет за собой [13] три основные области:

Последнее создает связь с инвестиционным банкингом и торговлей ценными бумагами , как указано выше, в том, что привлеченный капитал будет в общем случае состоять из долга, т. е. корпоративных облигаций , и акционерного капитала , часто котируемых акций . Относительно управления рисками в корпорациях см. ниже.

Финансовые менеджеры, в отличие от корпоративных финансистов, больше фокусируются на краткосрочных элементах прибыльности, денежном потоке и « управлении оборотным капиталом » ( запасы , кредиты и дебиторы ), гарантируя, что фирма может безопасно и прибыльно выполнять свои финансовые и операционные цели; то есть, что она: (1) может обслуживать как наступающие краткосрочные выплаты по долгам, так и запланированные долгосрочные выплаты по долгам, и (2) имеет достаточный денежный поток для текущих и предстоящих операционных расходов . (См. Финансовый менеджмент и Финансовое планирование и анализ .)

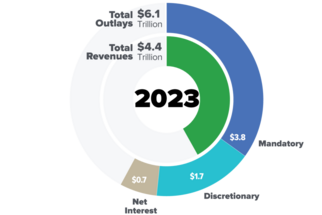

Государственные финансы описывают финансы как связанные с суверенными государствами, субнациональными образованиями и связанными государственными образованиями или агентствами. Они обычно охватывают долгосрочную стратегическую перспективу относительно инвестиционных решений, которые влияют на государственные образования. [15] Эти долгосрочные стратегические периоды обычно охватывают пять или более лет. [16] Государственные финансы в первую очередь касаются: [17]

Центральные банки, такие как банки Федеральной резервной системы в Соединенных Штатах и Банк Англии в Соединенном Королевстве , являются сильными игроками в государственных финансах. Они действуют как кредиторы последней инстанции , а также оказывают сильное влияние на денежно-кредитные условия в экономике. [18]

Финансирование развития , которое связано с этим, касается инвестиций в проекты экономического развития , предоставляемых (квази)правительственным учреждением на некоммерческой основе; в противном случае эти проекты не смогли бы получить финансирование . Государственно-частное партнерство в основном используется для инфраструктурных проектов: частная корпорация предоставляет финансирование авансом, а затем получает прибыль от налогоплательщиков или пользователей. Климатическое финансирование и связанное с ним экологическое финансирование рассматривают финансовые стратегии, ресурсы и инструменты, используемые для смягчения последствий изменения климата .

Управление инвестициями [12] — это профессиональное управление активами различных ценных бумаг, как правило, акций и облигаций, а также других активов, таких как недвижимость, товары и альтернативные инвестиции , с целью достижения определенных инвестиционных целей в интересах инвесторов.

Как и выше, инвесторами могут быть такие учреждения, как страховые компании, пенсионные фонды, корпорации, благотворительные организации, образовательные учреждения или частные инвесторы, либо напрямую через инвестиционные контракты, либо, что встречается чаще, через коллективные инвестиционные схемы, такие как паевые инвестиционные фонды, биржевые инвестиционные фонды или инвестиционные фонды недвижимости .

В основе управления инвестициями [12] лежит распределение активов — диверсификация экспозиции между этими классами активов и между отдельными ценными бумагами в каждом классе активов — в соответствии с инвестиционной политикой клиента , которая, в свою очередь, является функцией профиля риска, инвестиционных целей и инвестиционного горизонта (см. Профиль инвестора ). Здесь:

На него накладывается инвестиционный стиль управляющего портфелем (в широком смысле, активный или пассивный , стоимость или рост , малая или большая капитализация) , а также инвестиционная стратегия .

В хорошо диверсифицированном портфеле достигнутая инвестиционная эффективность , в общем, будет в значительной степени функцией выбранного набора активов, в то время как отдельные ценные бумаги будут иметь меньшее влияние. Конкретный подход или философия также будут иметь значение, в зависимости от того, в какой степени они дополняют рыночный цикл . Управление рисками здесь обсуждается непосредственно ниже.

Количественный фонд управляется с использованием компьютерных математических методов (все чаще машинного обучения ) вместо человеческого суждения. Фактическая торговля обычно автоматизирована с помощью сложных алгоритмов .

.jpg/440px-Crowds_gathering_outside_New_York_Stock_Exchange_(4).jpg)

Управление рисками , в общем, является изучением того, как контролировать риски и сбалансировать возможность получения прибыли; это процесс измерения риска, а затем разработки и внедрения стратегий для управления этим риском. Управление финансовыми рисками [20] [21] является практикой защиты корпоративной стоимости от финансовых рисков , часто путем «хеджирования» подверженности им с помощью финансовых инструментов. Особое внимание уделяется кредитному и рыночному риску, а в банках, через нормативный капитал, включает операционный риск.

Управление финансовыми рисками связано с корпоративными финансами [12] двумя способами. Во-первых, подверженность фирмы рыночному риску является прямым результатом предыдущих капиталовложений и решений о финансировании; в то время как кредитный риск возникает из кредитной политики бизнеса и часто решается посредством кредитного страхования и резервирования . Во-вторых, обе дисциплины разделяют цель повышения или, по крайней мере, сохранения экономической стоимости фирмы , и в этом контексте [22] также пересекается с управлением рисками предприятия , как правило, областью стратегического управления . Здесь предприятия тратят много времени и усилий на прогнозирование , аналитику и мониторинг эффективности . (См. ALM и управление казначейством .)

Для банков и других оптовых учреждений [23] управление рисками фокусируется на управлении и, по мере необходимости, хеджировании различных позиций, удерживаемых учреждением — как торговых позиций, так и долгосрочных рисков — а также на расчете и мониторинге результирующего экономического капитала и нормативного капитала в соответствии с Базелем III . Расчеты здесь математически сложны и находятся в области количественных финансов , как указано ниже. Кредитный риск присущ банковскому бизнесу, но, кроме того, эти учреждения подвержены кредитному риску контрагента . Банки обычно используют «группы риска» мидл-офиса , тогда как группы риска фронт-офиса предоставляют клиентам «услуги» (или «решения») по управлению рисками.

В дополнение к диверсификации , фундаментальному смягчителю риска здесь, инвестиционные менеджеры будут применять различные методы хеджирования по мере необходимости, [12] они могут относиться к портфелю в целом или к отдельным акциям . Портфели облигаций часто (вместо этого) управляются с помощью сопоставления денежных потоков или иммунизации , в то время как для портфелей и позиций деривативов трейдеры используют «греков» для измерения и последующей компенсации чувствительности. Параллельно с этим менеджеры — активные и пассивные — будут отслеживать ошибку отслеживания , тем самым минимизируя и предупреждая любое отставание от своего «эталона» .

Количественные финансы, также называемые «математическими финансами», включают в себя те виды финансовой деятельности, где требуется сложная математическая модель [24] , и, таким образом, пересекаются с некоторыми из вышеперечисленных.

Как специализированная область практики количественные финансы в основном включают три субдисциплины; базовая теория и методы обсуждаются в следующем разделе:

Финансовая теория изучается и разрабатывается в рамках дисциплин менеджмента , (финансовой) экономики , бухгалтерского учета и прикладной математики . Абстрактно, [12] [25] финансы связаны с инвестированием и размещением активов и обязательств в «пространстве и времени»; т. е. речь идет о выполнении оценки и распределении активов сегодня, на основе риска и неопределенности будущих результатов, при этом надлежащим образом включая временную стоимость денег . Определение текущей стоимости этих будущих значений, «дисконтирование», должно осуществляться по соответствующей риску ставке дисконтирования , что, в свою очередь, является основным направлением финансовой теории. [26] Поскольку финансовая теория имеет корни во многих дисциплинах, включая математику, статистику, экономику, физику и психологию, ее можно считать смесью искусства и науки , [ 27] и в настоящее время предпринимаются соответствующие усилия по организации списка нерешенных проблем в области финансов .

Управленческие финансы [29] — это отрасль финансов, которая занимается финансовыми аспектами управления компанией и финансовым измерением принятия управленческих решений в более широком смысле. Она обеспечивает теоретическую основу для практики, описанной выше, занимаясь управленческим применением различных финансовых методов . Ученые, работающие в этой области, обычно работают в финансовых отделах бизнес-школ , в бухгалтерском учете или в науке управления .

Инструменты, которые были рассмотрены и разработаны, в основном относятся к управленческому учету и корпоративным финансам : первые позволяют руководству лучше понимать и, следовательно, действовать на основе финансовой информации, касающейся прибыльности и производительности; последние, как и выше, касаются оптимизации общей финансовой структуры, включая ее влияние на оборотный капитал. Таким образом, ключевые аспекты управленческих финансов включают:

Однако обсуждение распространяется на бизнес-стратегию в более широком смысле, подчеркивая соответствие общим стратегическим целям компании, а также включает управленческие аспекты планирования, руководства и контроля.

Финансовая экономика [31] — это раздел экономики , который изучает взаимосвязь финансовых переменных , таких как цены , процентные ставки и акции, в отличие от реальных экономических переменных, т. е. товаров и услуг . Таким образом, она фокусируется на ценообразовании, принятии решений и управлении рисками на финансовых рынках , [31] [25] и производит многие из обычно используемых финансовых моделей . ( Финансовая эконометрика — это раздел финансовой экономики, который использует эконометрические методы для параметризации предлагаемых взаимосвязей.)

Дисциплина имеет два основных направления: [25] ценообразование активов и корпоративные финансы; первое из них является точкой зрения поставщиков капитала, т. е. инвесторов, а второе — точек зрения пользователей капитала; соответственно:

Финансовая математика [33] — это область прикладной математики , связанная с финансовыми рынками ; докторская диссертация Луи Башелье , защищенная в 1900 году, считается первой научной работой в этой области. Область в значительной степени сосредоточена на моделировании производных инструментов — с большим акцентом на моделировании процентных ставок и кредитного риска — в то время как другие важные области включают страховую математику и количественное управление портфелем . Соответственно, разработанные методы применяются к ценообразованию и хеджированию широкого спектра обеспеченных активами , государственных и корпоративных ценных бумаг.

Как и выше, в практическом плане эта область называется количественными финансами и/или математическими финансами и охватывает в первую очередь три обсуждаемые области. Основными математическими инструментами и методами являются, соответственно:

Математически они разделяются на две аналитические ветви : ценообразование деривативов использует нейтральную к риску вероятность (или вероятность арбитражного ценообразования ), обозначаемую как «Q»; в то время как управление рисками и портфелем обычно использует физическую (или фактическую, или актуарную) вероятность, обозначаемую как «P». Они взаимосвязаны посредством приведенной выше « Фундаментальной теоремы ценообразования активов ».

Предмет тесно связан с финансовой экономикой, которая, как уже было сказано, касается большей части базовой теории, которая задействована в финансовой математике: как правило, финансовая математика выводит и расширяет предлагаемые математические модели . Вычислительные финансы — это раздел (прикладной) компьютерной науки , который занимается проблемами практического интереса в финансах, и в частности [33] подчеркивает применяемые здесь численные методы .

Экспериментальные финансы [36] направлены на установление различных рыночных условий и сред для экспериментального наблюдения и предоставления линзы, через которую наука может анализировать поведение агентов и результирующие характеристики торговых потоков, распространения и агрегации информации, механизмов установления цен и процессов возврата. Исследователи в экспериментальных финансах могут изучать, в какой степени существующая теория финансовой экономики делает обоснованные прогнозы, и, следовательно, доказывать их, а также пытаться открыть новые принципы, на которых такая теория может быть расширена и применена к будущим финансовым решениям. Исследования могут продолжаться путем проведения торговых симуляций или путем установления и изучения поведения людей в искусственных, конкурентных, рыночных условиях.

Поведенческие финансы изучают, как психология инвесторов или менеджеров влияет на финансовые решения и рынки [37] и имеют значение при принятии решения, которое может повлиять как отрицательно, так и положительно на одну из их областей. При более глубоком исследовании поведенческих финансов можно связать то, что на самом деле происходит на финансовых рынках, с анализом, основанным на финансовой теории. [38] Поведенческие финансы выросли за последние несколько десятилетий, став неотъемлемым аспектом финансов. [39]

Поведенческие финансы включают в себя такие темы, как:

Одно из направлений поведенческих финансов получило название количественные поведенческие финансы , которые используют математическую и статистическую методологию для понимания поведенческих предубеждений в сочетании с оценкой.

Квантовые финансы — это междисциплинарная область исследований, применяющая теории и методы, разработанные квантовыми физиками и экономистами для решения проблем в финансах. Это раздел эконофизики . Теория финансов в значительной степени основана на ценообразовании финансовых инструментов, таких как ценообразование опционов на акции . Многие проблемы, с которыми сталкивается финансовое сообщество, не имеют известного аналитического решения. В результате этого численные методы и компьютерное моделирование для решения этих проблем получили широкое распространение. Эта область исследований известна как вычислительные финансы . Многие вычислительные финансовые проблемы имеют высокую степень вычислительной сложности и медленно сходятся к решению на классических компьютерах. В частности, когда дело доходит до ценообразования опционов, возникает дополнительная сложность, возникающая из-за необходимости реагировать на быстро меняющиеся рынки. Например, чтобы воспользоваться неточно оцененными опционами на акции, вычисление должно завершиться до следующего изменения на почти непрерывно меняющемся фондовом рынке. В результате финансовое сообщество всегда ищет способы преодоления возникающих проблем с производительностью, которые возникают при ценообразовании опционов. Это привело к исследованиям, которые применяют альтернативные вычислительные методы к финансам. Наиболее часто используемые квантовые финансовые модели — это квантовая непрерывная модель, квантовая биномиальная модель, многошаговая квантовая биномиальная модель и т. д.

Происхождение финансов можно проследить до начала формирования государства и торговли в Бронзовом веке . Самые ранние исторические свидетельства о финансах датируются примерно 3000 годом до н. э. Банковское дело возникло в Западной Азии, где храмы и дворцы использовались как безопасные места для хранения ценностей. Первоначально единственными ценностями, которые можно было депонировать, было зерно, но со временем к ним присоединились скот и драгоценные материалы. В тот же период шумерский город Урук в Месопотамии поддерживал торговлю, предоставляя кредиты, а также используя проценты. На шумерском языке «процент» был mas , что переводится как «теленок». В Греции и Египте слова, используемые для обозначения процента, tokos и ms соответственно, означали «рожать». В этих культурах проценты указывали на увеличение ценности и, по-видимому, рассматривали его с точки зрения кредитора. [40] Кодекс Хаммурапи (1792–1750 гг. до н. э.) включал законы, регулирующие банковские операции. Вавилоняне привыкли взимать проценты по ставке 20 процентов в год. К 1200 году до нашей эры ракушки каури использовались в Китае в качестве денег .

Использование монет в качестве средства представления денег началось в период между 700 и 500 годами до н. э. [41] Геродот упоминает использование грубых монет в Лидии около 687 года до н. э., а к 640 году до н. э. лидийцы начали использовать монетные деньги более широко и открыли постоянные розничные магазины. [42] Вскоре после этого города в классической Греции , такие как Эгина , Афины и Коринф , начали чеканить свои собственные монеты между 595 и 570 годами до н. э. Во время Римской республики проценты были запрещены реформами Lex Genucia в 342 году до н. э., хотя это положение в значительной степени не соблюдалось. При Юлии Цезаре был установлен потолок процентных ставок в размере 12%, а гораздо позже при Юстиниане он был снижен еще больше до 4% и 8%. [43]

Первая биржа произошла в Бельгии в 1531 году. [44] С тех пор были созданы такие популярные биржи, как Лондонская фондовая биржа (основана в 1773 году) и Нью-Йоркская фондовая биржа (основана в 1793 году). [45] [46]

рост поведенческих финансов.

'Nieuwe Beurs' была построена в 1531 году, потому что 'Old Beurs' на Хофстраате стала слишком маленькой. Это была первая фондовая биржа, когда-либо построенная специально для этой цели, и впоследствии она стала примером для всех зданий фондовых бирж в мире.