Деловые циклы — это периоды общего роста , за которыми следует спад экономических показателей. Изменения в экономической активности, которые характеризуют бизнес-циклы, имеют важные последствия для благосостояния населения в целом, государственных учреждений и компаний частного сектора. Существует множество конкретных определений того, что представляет собой деловой цикл. Самая простая и наивная характеристика исходит из того, что рецессии представляют собой два последовательных квартала отрицательного роста ВВП. Более удовлетворительные классификации обеспечиваются, во-первых, включением большего количества экономических показателей, а во-вторых, поиском более информативных моделей данных, чем специальное определение за 2 квартала.

Определения колебаний делового цикла во многом зависят от конкретного набора рассматриваемых макроэкономических переменных и особенностей методологии. В Соединенных Штатах Национальное бюро экономических исследований курирует Комитет по датированию деловых циклов, который определяет рецессию как «значительное снижение экономической активности, распространяющееся на рынок, продолжающееся более нескольких месяцев, обычно заметное по реальному ВВП , реальным доходам, занятость, промышленное производство и оптово-розничная торговля». [1] Преимущество этого метода состоит в том, что он включает в себя множество показателей и различные оценки, сделанные группой экспертов. Некоторые недостатки заключаются в том, что рецессии обычно объявляются с длительным опозданием, что конкретные суждения членов комитетов могут иметь специальные элементы или предвзятости, и что решения может быть трудно воспроизвести в качестве общего правила. Тем не менее, даты рецессии NBER широко используются в качестве ключевых временных индикаторов исторических деловых циклов.

Деловые циклы обычно рассматриваются как среднесрочная эволюция. Они в меньшей степени связаны с долгосрочными тенденциями, обусловленными медленно меняющимися факторами, такими как технологический прогресс. Кроме того, изменение за один период, необычное в течение одного или двух лет, часто относят к «шуму»; примером может служить забастовка рабочих или отдельный период суровой погоды. Это говорит о том, что мы удаляем эти два компонента из данных при оценке движений цикла. Было бы трудно определить конкретные эффекты долговременных или шумных компонентов, рассматривая сложные детали для каждого случая. Однако статистический подход может дать ценную информацию.

Полосовые фильтры были разработаны для экономических данных, чтобы выделить колебания средней частоты. Такие фильтры также привлекательны тем, что предоставляют больше информации о состоянии делового цикла; утверждение о траектории циклического ВВП при выходе из рецессии добавляет интересные факты, помимо простого обозначения того, когда происходит переход от рецессии к росту. Примером полосового фильтра, пытающегося изолировать экономические циклы, является фильтр Кристиано-Фицджеральда [2] . Однако такой фиксированный фильтр подвергается существенному риску ложного выходного сигнала, что делает любое последующее исследование бизнес-цикла вводящим в заблуждение. Этот подход также ограничивается одним показателем.

Адаптивные полосовые фильтры использовались для извлечения бизнес-циклов, соответствующих динамическим свойствам показателей. Фильтры, предложенные Харви-Тримбуром, применялись в многочисленных исследованиях, изучающих различные национальные экономики. [3] В отличие от фиксированного полосового фильтра, который можно применить только к одному индикатору, этот более гибкий подход может использовать несколько переменных в качестве входных данных. Далее можно рассчитывать прогнозы (на своевременной основе). Наконец, неопределенность в деловых циклах можно измерить, что делает их полезными для оценки макроэкономического риска.

Отдельные эпизоды расширения/спада происходят с изменяющейся продолжительностью и интенсивностью с течением времени. Обычно их периодичность имеет широкий диапазон от 2 до 10 лет. Технический термин «стохастический цикл» часто используется в статистике для описания такого рода процесса. Такие гибкие знания о частоте деловых циклов действительно можно включить в их математическое исследование, используя байесовскую статистическую парадигму. [4]

Существуют многочисленные источники колебаний делового цикла, такие как быстрые и значительные изменения цен на нефть или колебания потребительских настроений, которые влияют на общие расходы в макроэкономике и, следовательно, на инвестиции и прибыль компаний. Обычно такие источники заранее непредсказуемы и могут рассматриваться как случайные «потрясения» циклического характера, как это произошло во время финансовых кризисов 2007–2008 годов или пандемии COVID-19 . За последние десятилетия экономисты и статистики многое узнали о колебаниях бизнес-цикла, исследуя эту тему с различных точек зрения. Примеры методов, которые изучают бизнес-циклы на основе данных, включают фильтры Кристиано-Фицджеральда, Ходрика-Прескотта, сингулярный спектр и фильтры Харви-Тримбура. [2] [5] [6] [7] [3]

Первым систематическим изложением экономических кризисов , противоречащим существующей теории экономического равновесия , стала книга Жана Шарля Леонара де Сисмонди « Новые принципы политической экономики» 1819 года . [8] До этого момента классическая экономика либо отрицала существование деловых циклов, [9] обвиняла в них внешние факторы, особенно войну, [10] или изучала только долгосрочную перспективу. Сисмонди нашел оправдание в панике 1825 года , которая была первым бесспорно международным экономическим кризисом, произошедшим в мирное время. [ нужна цитата ]

Сисмонди и его современник Роберт Оуэн , выразившие схожие, но менее систематические мысли в « Докладе 1817 года Комитету Ассоциации помощи бедноте обрабатывающей промышленности», оба определили причину экономических циклов как перепроизводство и недостаточное потребление , вызванное, в частности, имущественным неравенством . В качестве решения они выступали за государственное вмешательство и социализм соответственно. Эта работа не вызвала интереса среди экономистов-классиков, хотя теория недостаточного потребления развивалась как неортодоксальная ветвь экономики, пока не была систематизирована в кейнсианской экономической теории в 1930-х годах.

Теория периодических кризисов Сисмонди была развита в теорию чередующихся циклов Шарлем Дюнуайе [11] и аналогичные теории, демонстрирующие признаки влияния Сисмонди, были развиты Иоганном Карлом Родбертусом . Периодические кризисы капитализма легли в основу теории Карла Маркса , который далее утверждал, что эти кризисы усиливались и на основании чего предсказал коммунистическую революцию . [ нужна цитата ] Хотя лишь мимолетные ссылки в «Капитале» (1867) относятся к кризисам, они широко обсуждались в посмертно опубликованных книгах Маркса, особенно в « Теориях прибавочной стоимости» . В книге «Прогресс и бедность» (1879 г.) Генри Джордж сосредоточил внимание на роли земли в кризисах – особенно на спекуляции землей – и предложил в качестве решения ввести единый земельный налог .

Также можно использовать статистическое или эконометрическое моделирование и теорию движения делового цикла. В этом случае анализ временных рядов используется для выявления закономерностей, стохастических сигналов и шума в экономических временных рядах, таких как реальный ВВП или инвестиции. [Харви и Тримбур, 2003, Обзор экономики и статистики ] разработали модели для описания стохастических или псевдоциклов, из которых бизнес-циклы представляют собой ведущий случай. Поскольку хорошо сформированные и компактные – и простые в реализации – статистические методы могут во многих случаях превосходить макроэкономические подходы, они обеспечивают надежную альтернативу даже для довольно сложной экономической теории. [12]

В 1860 году французский экономист Клеман Жюглар впервые определил экономические циклы продолжительностью от 7 до 11 лет, хотя он осторожно не заявлял о какой-либо жесткой регулярности. [13] Этот интервал периодичности также является обычным явлением, как эмпирический результат, в моделях временных рядов для стохастических циклов в экономических данных. Более того, такие методы, как статистическое моделирование в байесовской системе – см., например, [Harvey, Trimbur and van Dijk, 2007, Journal of Econometrics ] – могут явно включать такой диапазон, устанавливая априорные значения, которые концентрируются, скажем, в пределах от 6 до 12 лет, такие гибкие знания о частоте деловых циклов действительно могут быть включены в их математическое исследование с использованием байесовской статистической парадигмы. [4]

Позже [ когда? Экономист Йозеф Шумпетер утверждал, что цикл Жюглара состоит из четырех стадий:

Модель Жюглара Шумпетера связывает восстановление и процветание с ростом производительности, доверия потребителей , совокупного спроса и цен.

В 20 веке Шумпетер и другие предложили типологию деловых циклов в соответствии с их периодичностью, так что ряд конкретных циклов был назван в честь их первооткрывателей или авторов: [14]

Некоторые говорят, что интерес к различным типологиям циклов ослаб с момента развития современной макроэкономики , которая мало поддерживает идею регулярных периодических циклов. [17] Дальнейшие эконометрические исследования, такие как две работы 2003 и 2007 годов, цитированные выше, демонстрируют четкую тенденцию циклических компонентов в макроэкономические времена вести себя скорее стохастически, чем детерминистически.

Другие, такие как Дмитрий Орлов , утверждают, что простые сложные проценты вызывают цикличность денежных систем. С 1960 года мировой ВВП увеличился в пятьдесят девять раз, и эти показатели даже не поспевают за годовой инфляцией за тот же период. Коллапс общественного договора (свободы и отсутствие социальных проблем) может наблюдаться в странах, где доходы не поддерживаются в балансе со стоимостью жизни на протяжении всего цикла денежной системы.

Библия (760 г. до н. э.) и Кодекс Хаммурапи (1763 г. до н. э.) объясняют экономические меры по исправлению последствий циклических шестидесятилетних великих депрессий через пятидесятилетний юбилейный ( библейский) долг и обнуление богатства . В истории зафиксировано тридцать крупных событий прощения долгов, включая прощение долгов большинству европейских стран в 1930-1954 годах. [18]

В период с 1870 по 1890 год, который включал длительную депрессию и две другие рецессии, наблюдался значительный рост производительности , промышленного производства и реального продукта на душу населения. [19] [20] Также наблюдался значительный рост производительности труда в годы, предшествовавшие Великой депрессии. И Длинная, и Великая депрессии характеризовались избыточными мощностями и насыщением рынка. [21] [22]

За период после промышленной революции технологический прогресс оказал гораздо большее влияние на экономику, чем любые колебания кредита или долга, за исключением Великой депрессии, которая вызвала многолетний резкий экономический спад. Эффект технологического прогресса можно увидеть по покупательной способности среднего часа работы, которая выросла с 3 долларов в 1900 году до 22 долларов в 1990 году, в долларах 2010 года. [23] Аналогичный рост реальной заработной платы наблюдался и в XIX веке. ( См.: Технологии повышения производительности (исторические) .) Таблицу инноваций и длинных циклов можно увидеть по адресу: Волна Кондратьева § Современные модификации теории Кондратьева . Поскольку неожиданные новости в экономике, имеющие случайный аспект, влияют на состояние делового цикла, любые соответствующие описания должны иметь в своей основе случайную часть, которая мотивирует использование статистических основ в этой области.

В XIX и первой половине XX века, особенно в период 1815–1939 годов, в Европе и Америке случались частые кризисы. Этот период начался с окончания наполеоновских войн в 1815 году, за которым сразу же последовала постнаполеоновская депрессия в Соединенном Королевстве (1815–1830 годы), а кульминацией стала Великая депрессия 1929–1939 годов, приведшая ко Второй мировой войне. . Список и подробности см. в разделе «Финансовый кризис: 19 век» . Первым из этих кризисов, не связанных с войной, была Паника 1825 года . [24]

Деловые циклы в странах ОЭСР после Второй мировой войны в целом были более сдержанными, чем предыдущие деловые циклы. Это было особенно верно во время Золотого века капитализма (1945/50–1970-е годы), а в период 1945–2008 годов глобальный спад не наблюдался до рецессии в конце 2000-х годов . [25] Политика экономической стабилизации с использованием налогово-бюджетной политики и денежно - кредитной политики , похоже, смягчила худшие проявления деловых циклов, а автоматическая стабилизация благодаря аспектам государственного бюджета также помогла смягчить цикл даже без сознательных действий со стороны политиков. [26]

В этот период экономический цикл – по крайней мере, проблема депрессий – дважды был объявлен мертвым. Первое заявление было сделано в конце 1960-х годов, когда считалось, что кривая Филлипса способна управлять экономикой. Однако за этим последовала стагфляция 1970-х годов, которая дискредитировала теорию. Вторая декларация была сделана в начале 2000-х годов, после стабильности и роста в 1980-х и 1990-х годах в период так называемой Великой умеренности . Примечательно, что в 2003 году Роберт Лукас-младший в своем президентском обращении к Американской экономической ассоциации заявил, что «центральная проблема предотвращения депрессии [была] решена для всех практических целей». [27] За этим последовала глобальная рецессия 2008–2012 годов .

Различные регионы пережили длительную депрессию , наиболее драматичным из которых стал экономический кризис в странах бывшего Восточного блока после распада Советского Союза в 1991 году. Для некоторых из этих стран период 1989–2010 годов был продолжающейся депрессией, при этом реальные доходы все еще были ниже, чем в 1989. [28]

В 1946 году экономисты Артур Ф. Бернс и Уэсли К. Митчелл представили теперь стандартное определение бизнес-циклов в своей книге «Измерение бизнес-циклов» : [29]

Деловые циклы — это тип колебаний, наблюдаемых в совокупной экономической деятельности стран, которые организуют свою работу в основном на коммерческих предприятиях: цикл состоит из расширений, происходящих примерно в одно и то же время во многих видах экономической деятельности, за которыми следуют аналогичные общие спады, сокращения и оживления. которые сливаются с фазой расширения следующего цикла; по продолжительности бизнес-циклы варьируются от более одного года до десяти-двенадцати лет; они не делятся на более короткие циклы сходных характеристик с амплитудами, приближающимися к их собственным.

По словам А. Ф. Бернса: [30]

Деловые циклы — это не просто колебания совокупной экономической активности. Критическая особенность, которая отличает их от коммерческих конвульсий предыдущих столетий или от сезонных и других краткосрочных колебаний нашей эпохи, заключается в том, что колебания широко распространяются по всей экономике – ее промышленности, ее коммерческим сделкам и ее путанице финансов. Экономика западного мира представляет собой систему тесно взаимосвязанных частей. Тот, кто хочет понять бизнес-циклы, должен освоить работу экономической системы, организованной в основном в сеть свободных предприятий, стремящихся к прибыли. Таким образом, проблема возникновения деловых циклов неотделима от проблемы функционирования капиталистической экономики.

В Соединенных Штатах общепринято, что Национальное бюро экономических исследований (NBER) является окончательным арбитром в определении дат пиков и спадов делового цикла. Расширение – это период от минимума до пика, а спад – период от пика до минимума. NBER определяет рецессию как «значительное снижение экономической активности по всей экономике, продолжающееся более нескольких месяцев, обычно заметное по реальному ВВП, реальному доходу, занятости, промышленному производству». [31]

Часто существует тесная временная взаимосвязь между верхними поворотными точками делового цикла, ценами на сырьевые товары и фрахтовыми ставками, которая, как показано, особенно тесная в годы великого пика - 1873, 1889, 1900 и 1912 годы. [32] Гамильтон выразил мнение что в послевоенную эпоху большинство спадов связаны с ростом цен на нефть. [33]

Шоки цен на сырьевые товары считаются важной движущей силой делового цикла США. [34]

В этом направлении исследование в [Trimbur, 2010, International Journal of Forecasting ] показывает эмпирические результаты связи между ценами на нефть и реальным ВВП. В методологии используется статистическая модель, учитывающая изменения уровня цен на сырую нефть; следовательно, этот подход описывает возможность шоков цен на нефть и прогнозирует вероятность таких событий. [35]

Экономические индикаторы используются для измерения бизнес-цикла: индекс потребительского доверия , индекс розничной торговли , уровень безработицы и индекс производства промышленности/услуг . Сток и Уотсон утверждают, что способность прогнозирования финансовых показателей нестабильна в разные периоды времени из-за экономических потрясений , случайных колебаний и развития финансовых систем . [36] Людвигсон считает, что индекс доверия потребителей является совпадающим индикатором , поскольку он относится к текущему положению потребителей. [37] Уинтон и Ральф утверждают, что индекс розничной торговли является эталоном текущего экономического уровня, поскольку его совокупное значение составляет две трети общего ВВП и отражает реальное состояние экономики. [38] По мнению Стока и Уотсона, заявки на пособие по безработице могут предсказать, когда деловой цикл вступит в фазу спада. [39] Банбура и Рюстлер утверждают, что информация о ВВП промышленного производства может быть задержана, поскольку она измеряет реальную активность реальными цифрами, но она обеспечивает точный прогноз ВВП. [40]

Ряды, используемые для определения основного бизнес-цикла, делятся на три категории: запаздывающие , совпадающие и опережающие . Они описываются как основные элементы аналитической системы для прогнозирования пиков и спадов делового цикла. [41] На протяжении почти 30 лет эти ряды экономических данных, считавшиеся «ведущим индексом» или «ведущими индикаторами», были составлены и опубликованы Министерством торговли США .

Ярким индикатором делового цикла, или индикатором экономического цикла, работающим в режиме реального времени, является индекс Аруобы-Дибольда-Скотти .

Недавние исследования с применением спектрального анализа подтвердили наличие волн Кондратьева в динамике мирового ВВП на приемлемом уровне статистической значимости. [42] Коротаев и Цирель также обнаружили более короткие экономические циклы, датируя Кузнец примерно 17 годами и называя его третьей субгармоникой Кондратьева, что означает, что на одного Кондратьева приходится три цикла Кузнеца. [ жаргон ]

Количественный анализ повторяемости использовался для выявления характеристик деловых циклов и экономического развития . С этой целью Орландо и др. [43] разработали так называемый индекс корреляции количественной оценки повторяемости для проверки корреляций RQA на выборочном сигнале, а затем исследовали его применение к временным рядам бизнеса. Доказано, что указанный индекс обнаруживает скрытые изменения во временных рядах. Кроме того, Орландо и др. [44] на обширном наборе данных показали, что количественный анализ повторяемости может помочь в прогнозировании переходов от ламинарной (т.е. регулярной) к турбулентной (т.е. хаотичной) фазе, такой как ВВП США в 1949, 1953 и т.д. Но что не менее важно, было продемонстрировано, что количественный анализ повторяемости может обнаружить различия между макроэкономическими переменными и выявить скрытые особенности экономической динамики. [44]

Деловой цикл следует за изменениями цен на акции, которые в основном вызваны внешними факторами, такими как социально-экономические условия, инфляция, обменные курсы. Интеллектуальный капитал не влияет на текущую прибыль акций компании. Интеллектуальный капитал способствует росту доходности акций. [45]

В отличие от долгосрочных тенденций, колебания среднесрочных данных связаны с трансмиссионным механизмом денежно-кредитной политики и ее ролью в регулировании инфляции в ходе экономического цикла. В то же время наличие номинальных ограничений в ценообразовании может повлиять на краткосрочный ход инфляции. [46]

В последние годы экономическая теория перешла к изучению экономических колебаний , а не «делового цикла» [47] – хотя некоторые экономисты используют фразу «деловой цикл» как удобное сокращение. Например, Милтон Фридман сказал, что называть деловой цикл «циклом» неправильно из -за его нециклической природы. Фридман считал, что по большей части, за исключением очень крупных потрясений предложения, спад в бизнесе является скорее монетарным явлением. [48] Артур Ф. Бернс и Уэсли К. Митчелл определяют деловой цикл как форму колебаний. В экономической деятельности происходит цикл подъемов, за которыми следуют спады, спады и оживления. Все это в совокупности образует фазу расширения следующего цикла; эта последовательность изменений повторяется, но не является периодической. [49]

Объяснение колебаний совокупной экономической активности является одной из основных задач макроэкономики, и для их объяснения было предложено множество теорий.

В экономике ведутся споры о том, объясняются ли колебания делового цикла внешними (экзогенными) или внутренними (эндогенными) причинами. В первом случае шоки стохастические, во втором шоки детерминированно хаотичны и встроены в экономическую систему. [50] Классическая школа (ныне неоклассическая) приводит доводы в пользу экзогенных причин, а школа недостаточного потребления (ныне кейнсианская) приводит доводы в пользу эндогенных причин. В широком смысле их также можно классифицировать как объяснения «со стороны предложения» и «со стороны спроса» : объяснения со стороны предложения можно стилизовать, следуя закону Сэя , как утверждение, что « предложение создает собственный спрос », в то время как объяснения со стороны спроса утверждают, что эффективный спрос может отставать от предложения, что приведет к рецессии или депрессии.

Эти дебаты имеют важные политические последствия: сторонники экзогенных причин кризисов, такие как неоклассики, в основном выступают за минимальную государственную политику или регулирование ( laissez faire ), поскольку в отсутствие этих внешних шоков рынок функционирует, в то время как сторонники эндогенных причин кризисов, такие как кейнсианцы, в основном выступают за более широкую государственную политику и регулирование, поскольку в отсутствие регулирования рынок будет переходить от кризиса к кризису. Это разделение не является абсолютным: некоторые классики (в том числе Сэй) выступали за политику правительства, направленную на смягчение ущерба от экономических циклов, несмотря на веру во внешние причины, в то время как экономисты австрийской школы выступают против вмешательства правительства, поскольку оно только усугубляет кризисы, несмотря на веру во внутренние причины.

Представление о том, что экономический цикл вызван экзогенно, восходит к закону Сэя, и многие споры об эндогенности или экзогенности причин экономического цикла строятся с точки зрения опровержения или поддержки закона Сэя; это также называют дебатами об « общем перенасыщении » (предложение по отношению к спросу).

До кейнсианской революции в основной экономической науке, последовавшей за Великой депрессией , классические и неоклассические объяснения (экзогенные причины) были основным объяснением экономических циклов; после кейнсианской революции неоклассическая макроэкономика была в значительной степени отвергнута. Произошло некоторое возрождение неоклассических подходов в форме теории реального делового цикла (РБК). Дебаты между кейнсианцами и сторонниками неоклассики возобновились после рецессии 2007 года.

Экономисты основного направления, работающие в неоклассической традиции, в отличие от кейнсианской традиции, обычно рассматривают отклонения от гармоничного функционирования рыночной экономики как следствие экзогенных влияний, таких как государство или его правила, профсоюзы, деловые монополии или потрясения. по техническим причинам или по естественным причинам.

Напротив, в неортодоксальной традиции Жана Шарля Леонара де Сисмонди , Клемана Жюглара и Маркса повторяющиеся подъемы и спады рыночной системы являются ее эндогенной характеристикой. [51]

Школа недостаточного потребления 19-го века также постулировала эндогенные причины экономического цикла, в частности, парадокс бережливости , и сегодня эта ранее неортодоксальная школа вошла в мейнстрим в форме кейнсианской экономики благодаря кейнсианской революции.

Основная экономическая теория рассматривает деловые циклы как, по сути, «случайную сумму случайных причин». В 1927 году Евгений Слуцкий заметил, что суммирование случайных чисел, таких как последние цифры российской государственной лотереи, может генерировать закономерности, аналогичные тем, которые мы наблюдаем в деловых циклах, и это наблюдение с тех пор повторялось много раз. Это заставило экономистов отойти от рассмотрения деловых циклов как цикла, который необходимо объяснить, и вместо этого рассматривать их очевидную циклическую природу как методологический артефакт. Это означает, что явления, кажущиеся циклическими, на самом деле можно объяснить как случайные события, которые вводятся в простую линейную модель. Таким образом, бизнес-циклы — это, по сути, случайные шоки, которые усредняются с течением времени. Ведущие экономисты построили модели деловых циклов, основываясь на идее, что они вызваны случайными потрясениями. [52] [53] [54] Из-за этой присущей случайности рецессии иногда могут не происходить в течение десятилетий; например, в Австралии не было рецессии в период с 1991 по 2020 год. [55]

Хотя экономистам трудно прогнозировать рецессии или определять их вероятную серьезность, исследования показывают, что более продолжительный экономический рост не приводит к тому, что последующие рецессии становятся более серьезными. [56]

Согласно кейнсианской экономической теории , колебания совокупного спроса приводят к тому, что экономика приходит к краткосрочному равновесию на уровнях, которые отличаются от уровня полной занятости. Эти колебания выражаются в наблюдаемых деловых циклах. Кейнсианские модели не обязательно предполагают периодические бизнес-циклы. Однако простые кейнсианские модели, включающие взаимодействие кейнсианского мультипликатора и акселератора, приводят к циклическим реакциям на первоначальные потрясения. Предполагается , что «модель осциллятора» Пола Самуэльсона [57] учитывает бизнес-циклы благодаря мультипликатору и ускорителю. Амплитуда изменений экономического выпуска зависит от уровня инвестиций, поскольку инвестиции определяют уровень совокупного выпуска (мультипликатор) и определяются совокупным спросом (ускоритель).

В кейнсианской традиции Ричард Гудвин [58] объясняет циклы выпуска распределением дохода между прибылью бизнеса и заработной платой рабочих. Колебания заработной платы почти такие же, как и уровня занятости (цикл заработной платы отстает на один период от цикла занятости), поскольку, когда в экономике наблюдается высокая занятость, рабочие могут требовать повышения заработной платы, тогда как в периоды высокой безработицы , заработная плата имеет тенденцию падать. По словам Гудвина, когда безработица и прибыль бизнеса растут, объем производства увеличивается.

Экспорт и импорт являются крупными компонентами совокупных расходов экономики, особенно той, которая ориентирована на международную торговлю . Доход является важным фактором, определяющим уровень импортируемых товаров. Более высокий ВВП отражает более высокий уровень расходов на импортные товары и услуги, и наоборот. Таким образом, расходы на импортные товары и услуги падают во время рецессии и растут во время экономического роста или бума. [59]

Расходы на импорт обычно считаются проциклическими и циклическими по своей природе, совпадающими с деловым циклом. [59] Внутренние экспортные расходы дают хорошее представление о зарубежных деловых циклах, поскольку расходы на иностранный импорт совпадают с зарубежными деловыми циклами.

Одна альтернативная теория состоит в том, что основная причина экономических циклов связана с кредитным циклом : чистое расширение кредита (увеличение частного кредита, эквивалентного долга, в процентах от ВВП) приводит к экономическому подъему, в то время как чистое сокращение вызывает рецессию, и если оно сохраняется, то депрессия. В частности, лопнувшие спекулятивные пузыри рассматриваются как непосредственная причина депрессий, и эта теория ставит финансы и банки в центр делового цикла.

Основной теорией в этом ключе является теория долговой дефляции Ирвинга Фишера , которую он предложил для объяснения Великой депрессии . Более поздней дополнительной теорией является гипотеза финансовой нестабильности Хаймана Мински, а кредитная теория экономических циклов часто ассоциируется с посткейнсианской экономикой, такой как Стив Кин .

Посткейнсианский экономист Хайман Мински предложил объяснение циклов, основанное на колебаниях кредита, процентных ставок и финансовой хрупкости, названное «гипотезой финансовой нестабильности». В период расширения процентные ставки низкие, и компании легко занимают деньги у банков для инвестиций. Банки не отказываются выдавать им кредиты, поскольку расширение экономической деятельности позволяет бизнесу увеличить денежные потоки и, следовательно, они смогут легко погасить кредиты. Этот процесс приводит к тому, что фирмы становятся чрезмерно задолженными, поэтому они перестают инвестировать, и экономика вступает в рецессию.

Хотя кредитные причины не были основной теорией экономического цикла в рамках основного направления, они время от времени упоминались, например (Eckstein & Sinai 1990), одобрительно цитируемый (Summers 1986).

В рамках господствующей экономики кейнсианские взгляды были поставлены под сомнение моделями реального делового цикла , в которых колебания происходят из-за случайных изменений общего фактора производительности (которые вызваны изменениями в технологии, а также в правовой и нормативной среде). Эта теория больше всего связана с Финном Э. Кидландом и Эдвардом К. Прескоттом , а в более общем плане — с Чикагской школой экономики ( экономика пресной воды ). Они считают, что экономический кризис и колебания не могут быть вызваны монетарным шоком, а только внешним шоком, таким как инновации. [52]

Эта теория объясняет природу и причины экономических циклов с точки зрения жизненного цикла товарных товаров. [60] Теория берет свое начало в работе Раймонда Вернона , который описал развитие международной торговли с точки зрения жизненного цикла продукта – периода времени, в течение которого продукт циркулирует на рынке. Вернон заявил, что некоторые страны специализируются на производстве и экспорте технологически новых продуктов, а другие специализируются на производстве уже известных продуктов. Наиболее развитые страны могут инвестировать большие суммы денег в технологические инновации и производить новую продукцию, получая таким образом динамическое сравнительное преимущество перед развивающимися странами.

Недавнее исследование Георгия Ревякина подтвердило первоначальную теорию Вернона и показало, что экономические циклы в развитых странах превосходят экономические циклы в развивающихся странах. [61] Он также предположил, что экономические циклы с разной периодичностью можно сравнить с продуктами с различным жизненным циклом. В случае волн Кондратьева такие продукты коррелируют с фундаментальными открытиями, реализованными в производстве (изобретениями, формирующими технологический уклад : машины Ричарда Аркрайта, паровые машины, промышленное использование электричества, изобретения компьютеров и т. д.); Циклы Кузнеца описывают такие продукты как инфраструктурные компоненты (дороги, транспорт, коммунальные услуги и т.п.); Циклы Жюглара могут идти параллельно с основным капиталом предприятия (оборудованием, машинами и т.п.), а циклы Китчина характеризуются изменением предпочтений (вкусов) общества в отношении потребительских товаров и времени, которое необходимо для запуска производства.

Условия высококонкурентного рынка обуславливают одновременное технологическое обновление всех экономических агентов (как следствие, формирование цикла): в случае, если технология производства на предприятии не соответствует существующей технологической среде – такое предприятие теряет конкурентоспособность и в конечном итоге становится банкротом.

Другой набор моделей пытается вывести деловой цикл из политических решений. Теория политического делового цикла тесно связана с именем Михала Калецкого , который обсуждал «нежелание «капитанов промышленности» принять государственное вмешательство в вопрос занятости». [62] Постоянная полная занятость будет означать усиление переговорных возможностей работников по повышению заработной платы и отказу от неоплачиваемого труда, что потенциально может нанести ущерб прибыльности. Однако он не считал, что эта теория применима при фашизме , который будет использовать прямую силу для уничтожения власти рабочих.

В последние годы сторонники теории «электорального бизнес-цикла» утверждают, что действующие политики поощряют процветание перед выборами, чтобы гарантировать переизбрание, а потом заставляют граждан расплачиваться за это спадом. [63] Политический деловой цикл - это альтернативная теория, утверждающая, что когда избирается администрация любого оттенка, она первоначально принимает политику сдерживания, чтобы снизить инфляцию и завоевать репутацию экономической компетентности. Затем он принимает политику экспансии в преддверии следующих выборов, надеясь одновременно достичь низкого уровня инфляции и безработицы в день выборов. [64]

Партийный деловой цикл предполагает, что циклы возникают в результате последовательных выборов администраций с разными политическими режимами. Режим А проводит экспансионистскую политику, приводящую к экономическому росту и инфляции, но его отстраняют голосованием, когда инфляция становится неприемлемо высокой. Пришедший на смену режим B проводит сдерживающую политику, снижающую инфляцию и экономический рост, а также нисходящее колебание цикла. Ее отстраняют от должности, когда безработица слишком высока, и ее заменяет Партия А.

По Марксу, экономика, основанная на производстве товаров для продажи на рынке, по своей природе склонна к кризисам . С неортодоксальной марксистской точки зрения, прибыль является основным двигателем рыночной экономики, но рентабельность бизнеса (капитала) имеет тенденцию к падению , что периодически создает кризисы, в которых возникает массовая безработица, предприятия терпят крах, оставшийся капитал централизуется и концентрируется, а рентабельность восстанавливается. . В долгосрочной перспективе эти кризисы, как правило, становятся более серьезными, и система в конечном итоге потерпит неудачу. [65]

Некоторые марксистские авторы, такие как Роза Люксембург, рассматривали недостаток покупательной способности рабочих как причину тенденции предложения превышать спрос, создавая кризис, в модели, имеющей сходство с кейнсианской. Действительно, ряд современных авторов пытались объединить взгляды Маркса и Кейнса. Хенрик Гроссман [66] проанализировал дебаты и противодействующие тенденции, а Пол Мэттик впоследствии подчеркнул основные различия между марксистской и кейнсианской перспективой. В то время как Кейнс рассматривал капитализм как систему, которую стоит поддерживать и которую можно эффективно регулировать, Маркс рассматривал капитализм как исторически обреченную систему, которую невозможно поставить под контроль общества. [67]

Американский математик и экономист Ричард М. Гудвин формализовал марксистскую модель деловых циклов, известную как модель Гудвина , в которой рецессия была вызвана усилением переговорной позиции рабочих (в результате высокой занятости в периоды бума), что привело к увеличению доли заработной платы в национальном доходе. , подавляя прибыль и приводя к нарушению накопления капитала . Более поздние теоретики, применявшие варианты модели Гудвина, определили как краткосрочные, так и долгосрочные циклы роста и распределения прибыли, основанные на прибыли, в Соединенных Штатах и других странах. [68] [69] [70] [71] [72] Дэвид Гордон представил марксистскую модель долгосрочных циклов институционального роста в попытке объяснить волну Кондратьева . Этот цикл обусловлен периодическим разрушением социальной структуры накопления — набора институтов, обеспечивающих и стабилизирующих накопление капитала.

Экономисты неортодоксальной австрийской школы утверждают, что экономические циклы вызваны чрезмерной выдачей кредитов банками в банковских системах с частичным резервированием. По мнению австрийских экономистов, чрезмерная выдача банковских кредитов может усугубиться, если денежно-кредитная политика центрального банка установит слишком низкие процентные ставки, и в результате расширение денежной массы вызовет «бум», при котором ресурсы распределяются неправильно или «неправильно инвестируются» из-за искусственно заниженных процентных ставок. процентные ставки. В конце концов, бум не может быть устойчивым, и за ним следует «спад», при котором ошибочные инвестиции ликвидируются (продаются по цене ниже их первоначальной стоимости) и сокращается денежная масса. [73] [74]

Одна из критических замечаний в адрес австрийской теории делового цикла основана на наблюдении, что Соединенные Штаты неоднократно переживали экономические кризисы в 19 веке, в частности, панику 1873 года , которая произошла до создания центрального банка США в 1913 году. Представители австрийской школы, такие как историк Томас Вудс , утверждают, что эти ранние финансовые кризисы были вызваны попытками правительства и банкиров расширить кредит, несмотря на ограничения, налагаемые преобладающим золотым стандартом, и, таким образом, согласуются с австрийской теорией делового цикла . [75] [76]

Австрийское объяснение делового цикла существенно отличается от общепринятого понимания деловых циклов и обычно отвергается ведущими экономистами. Ведущие экономисты обычно не поддерживают объяснения деловых циклов австрийской школы как на теоретических, так и на практических эмпирических основаниях. [77] [78] [79] [80] [81] [82] Австрийцы утверждают, что экономический цикл «бум-спад» вызван вмешательством государства в экономику, и что этот цикл был бы сравнительно редким и мягким без центрального правительства. государственное вмешательство.

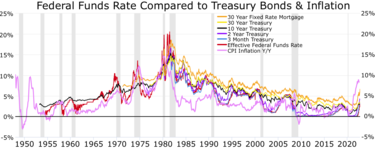

Наклон кривой доходности является одним из наиболее мощных предсказателей будущего экономического роста, инфляции и рецессии. [83] Один из показателей наклона кривой доходности (т.е. разница между ставкой по 10-летним казначейским облигациям и ставкой по 3-месячным казначейским облигациям) включен в Индекс финансового стресса, публикуемый Федеральным резервным банком Сент-Луиса . [84] Другая мера наклона (т.е. разница между ставками по 10-летним казначейским облигациям и ставкой по федеральным фондам ) включена в Индекс ведущих экономических индикаторов, публикуемый The Conference Board . [85]

Перевернутая кривая доходности часто является предвестником рецессии . Положительный наклон кривой доходности часто является предвестником инфляционного роста. Работа Артуро Эстреллы и Тобиаса Адриана установила предсказательную силу перевернутой кривой доходности, сигнализирующей о рецессии. Их модели показывают, что когда разница между краткосрочными процентными ставками (они используют 3-месячные казначейские векселя) и долгосрочными процентными ставками (10-летние казначейские облигации) в конце цикла ужесточения Федеральной резервной системы является отрицательной или меньше 93 базисных пункта позитивны в том, что обычно происходит рост безработицы. [86] ФРС Нью-Йорка ежемесячно публикует прогноз вероятности рецессии, полученный на основе кривой доходности и на основе работы Эстреллы.

Всем рецессиям в США с 1970 года (вплоть до 2017 года) предшествовала инвертированная кривая доходности (10-летние против 3-месячных). За тот же период времени каждое появление перевернутой кривой доходности сопровождалось рецессией, как заявил комитет по датированию деловых циклов NBER . [87]

Эстрелла и другие предположили, что кривая доходности влияет на деловой цикл через балансы банков (или подобных банкам финансовых учреждений ). [88] Когда кривая доходности перевернута, банки часто платят больше по краткосрочным депозитам (или другим формам краткосрочного оптового финансирования), чем они зарабатывают на долгосрочных кредитах, что приводит к потере прибыльности и нежеланию кредитовать. что привело к кредитному кризису . Когда кривая доходности имеет восходящий наклон, банки могут с выгодой принимать краткосрочные депозиты и выдавать долгосрочные кредиты, чтобы они были готовы предоставить кредит заемщикам. В конечном итоге это приводит к кредитному пузырю .

Генри Джордж утверждал, что колебания цен на землю являются основной причиной большинства деловых циклов. [89]

Многие социальные показатели, такие как психическое здоровье, преступность и самоубийства, ухудшаются во время экономического спада (хотя общая смертность имеет тенденцию падать, а когда она имеет тенденцию к увеличению), она растет). [90] Поскольку периоды экономической стагнации болезненны для многих, кто теряет работу, на правительства часто оказывается политическое давление с целью смягчить рецессию. С 1940-х годов, после кейнсианской революции , большинство правительств развитых стран рассматривали смягчение экономического цикла как часть ответственности правительства в рамках политики стабилизации . [91]

Поскольку, с точки зрения Кейнса, рецессия вызвана неадекватным совокупным спросом, когда происходит рецессия, правительство должно увеличить объем совокупного спроса и вернуть экономику в равновесие. Правительство может сделать это двумя способами: во-первых, за счет увеличения денежной массы (экспансионистская денежно-кредитная политика ) и, во-вторых, за счет увеличения государственных расходов или снижения налогов (экспансионистская фискальная политика).

Напротив, некоторые экономисты, в частности экономист Новой классической школы Роберт Лукас , утверждают, что издержки благосостояния деловых циклов очень малы или незначительны, и что правительствам следует сосредоточиться на долгосрочном экономическом росте, а не на стабилизации.

Однако даже согласно кейнсианской теории управление экономической политикой для сглаживания этого цикла является сложной задачей в обществе со сложной экономикой. Некоторые теоретики, особенно те, кто верит в марксистскую экономику , считают, что эта трудность непреодолима. Карл Маркс утверждал, что повторяющиеся кризисы экономического цикла являются неизбежным результатом функционирования капиталистической системы . С этой точки зрения, все, что может сделать правительство, — это изменить время наступления экономических кризисов. Кризис может проявиться и в другой форме , например, в виде сильной инфляции или неуклонно растущего государственного дефицита . Хуже того, политика правительства, откладывая кризис, рассматривается как делающая его более драматичным и, следовательно, более болезненным.

Кроме того, с 1960-х годов экономисты-неоклассики преуменьшали способность кейнсианской политики управлять экономикой. С 1960-х годов такие экономисты, как нобелевские лауреаты Милтон Фридман и Эдмунд Фелпс, обосновали свои аргументы о том, что инфляционные ожидания в долгосрочной перспективе сводят на нет кривую Филлипса . Стагфляция 1970-х годов предоставила поразительную поддержку их теориям, одновременно доказав дилемму для кейнсианской политики, которая, по-видимому, требовала как политики расширения для смягчения рецессии, так и политики сдерживания для снижения инфляции. Фридман зашел так далеко, что заявил, что все, что должен делать центральный банк страны, — это избегать крупных ошибок, которые, по его мнению, они и сделали, очень быстро сократив денежную массу перед лицом краха Уолл-стрит в 1929 году . они создали то, что могло бы стать рецессией в Великую депрессию . [ нужна цитата ]

Фильтры Ходрика-Прескотта [5] и Кристиано-Фицджеральда [2] могут быть реализованы с использованием пакета R mFilter, а фильтры сингулярного спектра [6] [7] могут быть реализованы с использованием пакета R ASSA.

ПОСЛЕДНИЕ ЭКОНОМИЧЕСКИЕ ИЗМЕНЕНИЯ И ИХ ВЛИЯНИЕ НА РАСПРЕДЕЛЕНИЕ БОГАТСТВА И БЛАГОСОСТОЯНИЕ ОБЩЕСТВА.

ПОСЛЕДНИЕ ЭКОНОМИЧЕСКИЕ ИЗМЕНЕНИЯ И ИХ ВЛИЯНИЕ НА РАСПРЕДЕЛЕНИЕ БОГАТСТВА И БЛАГОСОСТОЯНИЕ ОБЩЕСТВА.Вступительная строка Предисловия.

{{cite journal}}: Требуется цитировать журнал |journal=( помощь ){{cite book}}: CS1 maint: location missing publisher (link)