Корпоративный налог , также называемый корпоративным налогом или налогом на компанию , представляет собой тип прямого налога, взимаемого с доходов или капитала корпораций и других подобных юридических лиц. Налог обычно взимается на национальном уровне, но в некоторых странах он также может взиматься на уровне штата или на местном уровне. Корпоративные налоги могут называться налогом на прибыль или налогом на капитал , в зависимости от характера налога.

Целью корпоративного налога является получение дохода для правительства путем налогообложения прибыли, полученной корпорациями. Ставка налога варьируется от страны к стране и обычно рассчитывается как процент от чистого дохода или капитала корпорации. Ставки корпоративного налога также могут различаться для отечественных и иностранных корпораций.

Во многих странах действуют налоговые законы, которые требуют, чтобы корпорации платили налоги со своих доходов по всему миру, независимо от того, где они получены. Однако в некоторых странах действуют территориальные налоговые системы, которые требуют от корпораций уплаты налогов только с доходов, полученных в пределах границ страны.

Корпоративный налог страны может применяться к:

Доход компании, облагаемый налогом, часто определяется так же, как налогооблагаемый доход для индивидуальных налогоплательщиков. Как правило, налогом облагается чистая прибыль. В некоторых юрисдикциях правила налогообложения компаний могут существенно отличаться от правил налогообложения физических лиц. Определенные корпоративные действия или типы организаций могут быть освобождены от налога.

Уровень корпоративного налогообложения является предметом серьезных дискуссий среди экономистов и политиков. Имеющиеся данные свидетельствуют о том, что некоторая часть корпоративного налога ложится на владельцев капитала, работников и акционеров, но конечная сфера применения налога остается нерешенным вопросом. [1]

Экономисты расходятся во мнениях относительно того, какая часть бремени корпоративного налога ложится на владельцев, рабочих, потребителей и землевладельцев и как корпоративный налог влияет на экономический рост и экономическое неравенство . [2] Большая часть бремени, вероятно, ложится на капитал в крупных странах с открытой экономикой, таких как США. [3] Некоторые исследования возлагают больше бремени на роды. [4] [5] [6] Согласно одному исследованию: «Регрессионный анализ показывает, что увеличение на один процентный пункт предельной ставки корпоративного налога штата снижает заработную плату на 0,14–0,36 процента». [7] Были и другие исследования. [8] [9] [10] [11] [12] [13] По данным Института Адама Смита , «Clausing (2012), Gravelle (2010) и Auerbach (2005), три лучших обзора, которые мы нашли, в основном заключают что большая часть налога приходится на капитал, а не на труд».

Метаанализ 2022 года показал, что влияние корпоративных налогов на экономический рост было преувеличено и нельзя исключать, что влияние корпоративного налогообложения на экономический рост было нулевым. [14]

Корпоративный налог — это налог, взимаемый с чистой прибыли корпорации, который облагается налогом на уровне предприятия в конкретной юрисдикции. Чистая прибыль для корпоративного налога обычно представляет собой чистую прибыль финансового отчета с изменениями и может быть очень подробно определена в рамках налоговой системы каждой страны. Такие налоги могут включать подоходный или другие налоги. Налоговые системы большинства стран взимают подоходный налог на уровне предприятия с определенного типа(ов) предприятий (компании или корпорации ). Ставка налога варьируется в зависимости от юрисдикции. Налог может иметь альтернативную базу, например активы, фонд заработной платы или доход, рассчитанный альтернативным способом.

Большинство стран освобождают определенные виды корпоративных мероприятий или операций от подоходного налога. Например, события, связанные с образованием или реорганизацией корпорации, которые учитываются как капитальные затраты. Кроме того, большинство систем предусматривают конкретные правила налогообложения предприятия и/или его участников при ликвидации или роспуске предприятия.

В системах, где затраты на финансирование разрешены как уменьшение налоговой базы ( налоговые вычеты ), могут применяться правила, которые различают классы финансирования, предоставляемого участниками. В таких системах статьи, характеризуемые как проценты , могут подлежать вычету, возможно, с учетом ограничений, тогда как статьи, характеризуемые как дивиденды, не подлежат вычету. Некоторые системы ограничивают вычеты на основе простых формул, таких как соотношение долга к собственному капиталу , в то время как другие системы имеют более сложные правила.

Некоторые системы предоставляют механизм, посредством которого группы связанных корпораций могут получать выгоду от убытков, кредитов или других статей всех членов группы. Механизмы включают комбинированные или консолидированные доходы, а также групповую помощь (прямую выгоду от предметов другого члена).

Многие системы дополнительно облагают налогом акционеров этих предприятий на дивиденды или другие выплаты корпорации. Некоторые системы предусматривают частичную интеграцию налогообложения организаций и членов. Этого можно достичь с помощью «систем вменения» или франкирования кредитов . В прошлом существовали механизмы авансовой оплаты членского налога корпорациями, при этом такой платеж компенсировал налог на уровне предприятия.

Многие системы (особенно системы субстранового уровня) взимают налог на определенные корпоративные атрибуты. Такие налоги, не связанные с прибылью, могут основываться на выпущенном или утвержденном акционерном капитале (либо по количеству акций, либо на их стоимости), совокупном акционерном капитале, чистом капитале или других показателях, уникальных для корпораций.

Корпорации, как и другие организации, могут нести обязательства по удержанию налога при осуществлении определенных видов платежей другим лицам. Эти обязательства, как правило, не являются налогом корпорации, но система может налагать штрафы на корпорацию или ее должностных лиц или сотрудников за неудержание и уплату таких налогов. Компания определяется как юридическое лицо, существующее независимо и отдельно от своих акционеров. Доход компании рассчитывается и оценивается отдельно в компании. В некоторых случаях выплаты компании ее акционерам в виде дивидендов облагаются налогом как доход акционеров.

Налог на имущество корпораций , налог на заработную плату , подоходный налог , акцизный налог , таможенные пошлины , налог на добавленную стоимость и другие общие налоги, как правило, не называются «корпоративным налогом».

Характеристика корпорации для целей налогообложения основана на форме организации, за исключением федерального подоходного налога США [15] и большинства штатов, в соответствии с которым организация может выбрать, чтобы ее рассматривали как корпорацию и облагали налогом на уровне организации или облагаются налогом только на уровне членов. [16] См. «Общество с ограниченной ответственностью» , «Налогообложение партнерства» , «Корпорация S» , «Индивидуальное предпринимательство» .

Большинство юрисдикций, включая Великобританию [17] и США, [16] облагают налогом доходы корпораций. В США большинство видов корпоративных доходов облагаются налогом по ставке 21%. [16]

Соединенные Штаты облагают налогом корпорации в соответствии с той же системой налогового законодательства, что и физических лиц, с различиями, связанными с природой корпораций и физических лиц или некорпоративных предприятий. Например, отдельные лица не создаются, не объединяются и не приобретаются, а корпорации не несут медицинских расходов, кроме как в порядке компенсации отдельным лицам. [18]

Большинство систем облагают налогом как отечественные, так и иностранные корпорации . Зачастую отечественные корпорации облагаются налогом на доходы, полученные во всем мире, тогда как иностранные корпорации облагаются налогом только на доходы из источников в пределах юрисдикции.

В Соединенных Штатах налогооблагаемый доход корпорации определяется как весь валовой доход , т.е. продажи плюс другие доходы за вычетом себестоимости проданных товаров и не облагаемый налогом доход за вычетом допустимых налоговых вычетов , без учета стандартных вычетов, применимых к физическим лицам. [19]

Система Соединенных Штатов требует, чтобы различия в принципах признания доходов и вычетов, отличающиеся от принципов финансового учета, таких как сроки получения дохода или вычета, освобождение от налога на определенный доход, а также отказ или ограничение определенных налоговых вычетов, раскрывались со значительными подробностями для не- малые корпорации по Приложению М-3 к Форме 1120. [20]

Соединенные Штаты облагают налогом корпорации-резиденты, т.е. те, которые организованы внутри страны, с их общемирового дохода, а иностранные корпорации-нерезиденты - только с их доходов из источников внутри страны. [21] Корпорации-резиденты и нерезиденты Гонконга облагаются налогом только на доходы из источников внутри страны. [22]

Ставки корпоративного налога, как правило, одинаковы для разных типов доходов, однако в США усовершенствована система налоговых ставок, согласно которой корпорации с более низким уровнем дохода платят более низкую ставку налога, при этом ставки варьируются от 15% на первые 50 000 долларов дохода до 35%. при доходах более 10 000 000 долларов США с поэтапным отказом. [24]

Ставки корпоративного подоходного налога различаются в разных штатах США и варьируются от 2,5% до 11,5%. [25]

Канадская система взимает налоги по разным ставкам для разных типов корпораций, что позволяет снизить ставки для некоторых более мелких корпораций. [26]

Налоговые ставки различаются в зависимости от юрисдикции, и в некоторых странах есть юрисдикции на уровне субстраны, такие как провинции, кантоны, префектуры, города и другие, которые также взимают корпоративный подоходный налог, например, в Канаде, Германии, Японии, Швейцарии и США. [27] Некоторые юрисдикции взимают налог по другой ставке на альтернативной налоговой базе.

Примеры ставок корпоративного налога для нескольких англоязычных стран включают:

Ставки корпоративного налога сильно различаются в зависимости от страны, что приводит к тому, что некоторые корпорации прячут доходы в оффшорных дочерних компаниях или переводятся в страны с более низкими налоговыми ставками.

При сравнении национальных ставок корпоративного налога следует также учитывать налоги на дивиденды, выплачиваемые акционерам. Например, общий налог на корпоративную прибыль в США в размере 35% меньше или аналогичен налогу в европейских странах, таких как Германия, Ирландия, Швейцария и Великобритания, где ставки корпоративного налога ниже, но выше налоги на дивиденды, выплачиваемые акционерам. [34]

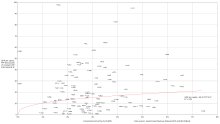

Ставки корпоративного налога в Организации экономического сотрудничества и развития (ОЭСР) показаны в таблице.

Ставки корпоративного налога в других юрисдикциях включают:

В октябре 2021 года около 136 стран согласились ввести ставку корпоративного налога на уровне не менее 15% с 2023 года после переговоров о минимальной ставке, которые в течение десятилетия вел ОЭСР. [41]

Большинство систем налогообложения корпораций также взимают подоходный налог с акционеров корпораций при распределении прибыли. [42] Такое распределение доходов обычно называют дивидендами . Налог может быть по сниженным ставкам. Например, в США предусмотрены сниженные суммы налога на дивиденды, полученные физическими лицами и корпорациями. [43]

Закон о компаниях некоторых юрисдикций запрещает корпорациям распределять суммы среди акционеров, за исключением распределения прибыли. Такие доходы могут определяться в соответствии с принципами корпоративного права или налоговыми принципами. В таких юрисдикциях обычно предусмотрены исключения в отношении распределения акций компании, ликвидации и в некоторых других ситуациях.

Другие юрисдикции рассматривают распределение как распределение доходов, подлежащих налогообложению среди акционеров, если прибыль доступна для распределения, но не запрещают распределение сверх прибыли. Например, в системе США каждая корпорация должна вести расчет своих доходов и прибыли (налоговая концепция аналогична нераспределенной прибыли). [44] Распределением в пользу акционера считается доход и прибыль в пределах таковой, если не применяется исключение. [45] В Соединенных Штатах предусмотрен сниженный налог на доходы в виде дивидендов как для корпораций, так и для физических лиц.

Другие юрисдикции предоставляют корпорациям возможность определять, в определенных пределах, является ли распределение распределением прибыли, подлежащей налогообложению акционерам, или возвратом капитала .

Нижеследующее иллюстрирует двойной уровень налоговой концепции:

Widget Corp получает 100 прибыли до налогообложения в первый и второй годы. Она распределяет всю прибыль в третий год, когда у нее нет прибыли. Джиму принадлежит вся компания Widget Corp. Ставка налога в юрисдикции проживания Джима и Widget Corp составляет 30%.

Многие системы предусматривают, что определенные корпоративные мероприятия не облагаются налогом для корпораций или акционеров. Часто применяются значительные ограничения и специальные правила. Правила, связанные с такими сделками, зачастую весьма сложны.

Большинство систем рассматривают создание корпорации контролирующим корпоративным акционером как необлагаемое налогом событие. Многие системы, включая США и Канаду, распространяют этот безналоговый режим на создание корпорации любой группой акционеров, контролирующих корпорацию. [46] Как правило, в безналоговых образованиях налоговые атрибуты активов и обязательств передаются новой корпорации вместе с такими активами и обязательствами.

Пример: Джон и Мэри — жители США, ведущие бизнес. Они решают зарегистрировать компанию по деловым причинам. Они передают активы бизнеса Newco, недавно созданной корпорации штата Делавэр, единственными акционерами которой они являются, с учетом накопленных обязательств бизнеса в обмен исключительно на обыкновенные акции Newco. Согласно принципам США, эта передача не облагается налогом для Джона, Мэри или Ньюко. Если, с другой стороны, Newco также примет на себя банковский кредит сверх суммы переданных активов за вычетом начисленных обязательств, Джон и Мэри признают налогооблагаемую прибыль по такому превышению. [47]

Корпорации могут объединяться или приобретать другие корпорации таким образом, который в конкретной налоговой системе рассматривается как не подлежащий налогообложению ни для одной из корпораций, ни для их акционеров. Как правило, применяются значительные ограничения, если необходимо получить режим безналогового налогообложения. [48] Например, Bigco приобретает все акции Smallco у акционеров Smallco в обмен исключительно на акции Bigco. Это приобретение не облагается налогом для Smallco или ее акционеров в соответствии с налоговым законодательством США или Канады, если соблюдены определенные требования, даже если Smallco затем будет ликвидирована, слита или объединена с Bigco.

Кроме того, в большинстве систем корпорации могут изменять ключевые аспекты своей юридической личности, капитализации или структуры без уплаты налогов. Примеры реорганизаций, которые могут не облагаться налогом, включают слияния, объединения, ликвидацию дочерних компаний, обмен акций на акции, обмен акций на активы, изменения формы или места организации, а также рекапитализацию. [49]

В большинстве юрисдикций разрешен налоговый вычет в отношении процентных расходов, понесенных корпорацией при осуществлении своей торговой деятельности. Если такие проценты выплачиваются связанным сторонам, такой вычет может быть ограничен. Без такого ограничения владельцы могли бы структурировать финансирование корпорации таким образом, чтобы обеспечить налоговый вычет для большей части прибыли, возможно, без изменения налога на акционеров. Например, предположим, что корпорация получает прибыль в размере 100 до уплаты процентов и обычно распределяет 50 среди акционеров. Если корпорация структурирована таким образом, что акционерам выплачиваются вычитаемые проценты в размере 50, она снизит свой налог до половины суммы, причитающейся к выплате, если бы она просто выплачивала дивиденды.

Распространенной формой ограничения является ограничение вычета процентов, выплачиваемых связанным сторонам, процентами, начисляемыми по рыночным ставкам по долгу, не превышающему определенную часть капитала корпорации-плательщика. Например, проценты, выплачиваемые по долгу связанной стороны, превышающему в три раза собственный капитал, не могут быть вычтены при расчете налогооблагаемого дохода.

Налоговые системы США, Великобритании и Франции применяют более сложный набор тестов для ограничения вычетов. В соответствии с системой США процентные расходы по связанным сторонам, превышающие 50% от денежного потока, как правило, в настоящее время не подлежат вычету, а превышение потенциально может быть вычтено в будущие годы. [50]

Классификация инструментов как долговых обязательств, проценты по которым подлежат вычету, или как капитал, выплаты по которым не подлежат вычету, в некоторых системах может быть сложной задачей. [51]

В большинстве юрисдикций иностранные корпорации облагаются налогом иначе, чем отечественные корпорации. [52] Никакие международные законы не ограничивают возможность страны облагать налогом своих граждан и резидентов (физических и юридических лиц). Однако договоры и практичность налагают ограничения на налогообложение тех, кто находится за пределами страны, даже на доходы из источников внутри страны.

В большинстве юрисдикций иностранные корпорации облагают налогом доходы от предпринимательской деятельности в пределах юрисдикции, полученные через филиал или постоянное представительство в юрисдикции. Этот налог может взиматься по той же ставке, что и налог на предпринимательский доход корпорации-резидента, или по другой ставке. [53]

При выплате дивидендов корпорации, как правило, облагаются налогом у источника только в стране их регистрации. Многие страны взимают налог на прибыль филиалов с иностранных корпораций, чтобы лишить иностранные корпорации преимуществ, которые в противном случае давало бы отсутствие налога на дивиденды. Этот налог может взиматься в момент получения прибыли филиалом или в момент, когда она перечисляется или считается переведенной за пределы страны. [54]

Филиалы иностранных корпораций не могут иметь право на все те же вычеты, что и отечественные корпорации. В некоторых юрисдикциях межфилиальные платежи не признаются в качестве фактических платежей, а доходы или вычеты, возникающие в результате таких межфилиальных платежей, не учитываются. [55] В некоторых юрисдикциях установлены четкие ограничения на налоговые вычеты филиалов. Обычно ограниченные вычеты включают комиссию за управление и проценты.

Натан М. Дженсон утверждает, что низкие ставки корпоративного налога являются второстепенным фактором, определяющим деятельность транснациональной компании при открытии своей штаб-квартиры в стране. Натан М. Дженсон: Синха, SS 2008, «Может ли Индия принять стратегическую гибкость, как это сделал Китай?», Global Journal of Flexible Systems Management, vol. 9, нет. 2/3, стр. 1.

В большинстве юрисдикций тем или иным образом разрешается межпериодное распределение или вычет убытков для корпораций, даже если такой вычет не разрешен для физических лиц. В некоторых юрисдикциях разрешается вычитать убытки (обычно определяемые как отрицательный налогооблагаемый доход) путем пересмотра или изменения налогооблагаемого дохода за предыдущий год. [56] В большинстве юрисдикций такие вычеты разрешены только в последующие периоды. Некоторые юрисдикции налагают временные ограничения на использование вычетов убытков.

В некоторых юрисдикциях предусмотрен механизм, посредством которого убытки или налоговые льготы одной корпорации могут быть использованы другой корпорацией, если обе корпорации находятся под общим контролем (вместе, группой). В США и Нидерландах, среди прочего, это достигается путем подачи единой налоговой декларации, включающей доходы и убытки каждого члена группы. В США это называется консолидированной доходностью, а в Нидерландах – фискальным единством. В Соединенном Королевстве это осуществляется непосредственно на парной основе, называемой групповой помощью. Убытки одной компании-члена группы могут быть «переданы» другой компании-члену группы, и последняя может вычесть убыток из прибыли.

В Соединенных Штатах действуют обширные правила, касающиеся консолидированной прибыли. [57] Одно из таких правил требует сопоставления доходов и вычетов по внутригрупповым операциям внутри группы с использованием правил «отложенных внутригрупповых операций».

Кроме того, некоторые системы предусматривают освобождение от налога доходов в виде дивидендов, полученных корпорациями. Система Нидерландов предусматривает «исключение от участия» в налогообложении для корпораций, владеющих более 25% корпорации, выплачивающей дивиденды.

Ключевым вопросом корпоративного налога является установление цен, взимаемых связанными сторонами за товары, услуги или использование имущества. Во многих юрисдикциях действуют руководящие принципы трансфертного ценообразования, которые позволяют налоговым органам корректировать используемые трансфертные цены. Такие корректировки могут применяться как в международном, так и в национальном контексте.

Большинство систем подоходного налога взимают налог с корпорации и, при распределении прибыли (дивидендов), с акционера. Это приводит к двойному уровню налога. Большинство систем требуют удержания подоходного налога при распределении дивидендов иностранным акционерам, а некоторые также требуют удержания налога при распределении дивидендов среди отечественных акционеров. Ставка такого подоходного налога может быть снижена для акционера в соответствии с налоговым соглашением .

Некоторые системы облагают налогом часть или весь доход от дивидендов по более низким ставкам, чем другие доходы. Соединенные Штаты исторически предусматривали вычет полученных дивидендов корпорациям в отношении дивидендов от других корпораций, в которых получатель владеет более 10% акций. В 2004–2010 налоговых годах Соединенные Штаты также ввели пониженную ставку налогообложения на дивиденды, полученные физическими лицами. [58]

Некоторые системы в настоящее время или в прошлом пытались интегрировать налогообложение корпораций с налогообложением акционеров, чтобы смягчить двойной уровень налогообложения. Текущий пример: Австралия предоставляет «франковочный кредит» в качестве выгоды для акционеров. Когда австралийская компания выплачивает дивиденды отечественному акционеру, она сообщает о дивидендах, а также об условной сумме налогового кредита. Акционер использует этот условный кредит для компенсации подоходного налога на уровне акционера. [ нужна цитата ]

Предыдущая система использовалась в Соединенном Королевстве и называлась авансовым корпоративным налогом (ACT). Когда компания выплачивала дивиденды, она должна была выплатить сумму ACT, которую она затем использовала для компенсации своих собственных налогов. ACT включался в доход акционера, резидента Соединенного Королевства или некоторых стран, подписавших соглашение, и рассматривался как уплата налога акционером. В той степени, в которой предполагаемый налоговый платеж превышал налоги, причитающиеся в противном случае, он подлежал возмещению акционеру.

Во многих юрисдикциях применяются альтернативные методы расчета налогов. Эти расчеты могут быть основаны на активах, капитале, заработной плате или какой-либо альтернативной мере налогооблагаемого дохода. Часто альтернативный налог действует как минимальный налог.

Федеральный подоходный налог США включает альтернативный минимальный налог . Этот налог рассчитывается по более низкой налоговой ставке (20% для корпораций) и взимается на основе модифицированной версии налогооблагаемого дохода. Изменения включают в себя активы с более длительным сроком амортизации в соответствии с MACRS , корректировки, связанные с затратами на разработку природных ресурсов, а также добавление некоторых освобожденных от налогов процентов. Американский штат Мичиган ранее облагал налогом предприятия на альтернативной основе, которая не позволяла выплачивать компенсацию работникам в качестве налогового вычета и позволяла полностью вычитать стоимость производственных активов при приобретении.

Некоторые юрисдикции, такие как швейцарские кантоны и некоторые штаты США, взимают налоги в зависимости от капитала. Они могут быть основаны на общем капитале согласно проверенной финансовой отчетности, [59] расчетной сумме активов за вычетом обязательств [60] или количестве акций в обращении. [61] В некоторых юрисдикциях в дополнение к подоходному налогу взимаются налоги на капитал. [60] В других юрисдикциях налоги на капитал функционируют как альтернативные налоги.

Мексика вводит альтернативный налог на корпорации — IETU. [ нужна цитата ] Налоговая ставка ниже, чем обычная ставка, и есть корректировки на заработную плату, проценты и роялти, а также амортизируемые активы.

Большинство систем требуют, чтобы корпорации подавали ежегодную декларацию о подоходном налоге. [62] Некоторые системы (например , системы Канады , Великобритании и США ) требуют, чтобы налогоплательщики самостоятельно рассчитывали налог в налоговой декларации. [63] Другие системы предусматривают, что правительство должно произвести оценку налога, подлежащего уплате. [ нужна цитата ] Некоторые системы требуют подтверждения налоговых деклараций тем или иным образом бухгалтерами, имеющими лицензию на практику в юрисдикции, часто аудиторами компании. [64]

Налоговые декларации могут быть довольно простыми или довольно сложными. Системы, требующие простых деклараций, часто основывают налогооблагаемый доход на прибыли в финансовой отчетности с небольшими корректировками и могут потребовать, чтобы к декларации прилагалась проверенная финансовая отчетность. [65] Доходы для таких систем обычно требуют, чтобы соответствующая финансовая отчетность была приложена к простому графику корректировок. Напротив, корпоративные налоговые декларации в США требуют как расчета налогооблагаемого дохода из его компонентов, так и сверки налогооблагаемого дохода с доходом в финансовой отчетности.

Многим системам требуются формы или расписания, поддерживающие определенные элементы основной формы. Некоторые из этих графиков могут быть включены в основную форму. Например, канадская корпоративная декларация, форма Т-2, восьмистраничная форма, включает некоторые подробные графики, но содержит около 50 дополнительных графиков, которые могут потребоваться.

Некоторые системы имеют разные доходы для разных типов корпораций или корпораций, занимающихся специализированным бизнесом. В Соединенных Штатах существует 13 вариантов базовой формы 1120 [66] для корпораций S , страховых компаний, отечественных международных торговых корпораций , иностранных корпораций и других организаций. Структура форм и встроенных графиков различается в зависимости от типа формы.

Подготовка сложных корпоративных налоговых деклараций может занять много времени. Например, в инструкциях к форме 1120 Служба внутренних доходов США указывает, что среднее время, необходимое для заполнения формы, составляет более 56 часов, не считая времени на ведение учета и необходимых приложений.

Сроки подачи налоговых деклараций различаются в зависимости от юрисдикции, финансового или налогового года и типа организации. [67] В системах самооценки уплата налогов обычно производится не позднее обычного срока уплаты, хотя может потребоваться авансовая уплата налогов. [68] Канадские корпорации должны платить расчетные налоги ежемесячно. [69] В каждом случае окончательный платеж производится вместе с налоговой декларацией.

{{cite journal}}: Требуется цитировать журнал |journal=( помощь ){{cite journal}}: Требуется цитировать журнал |journal=( помощь )