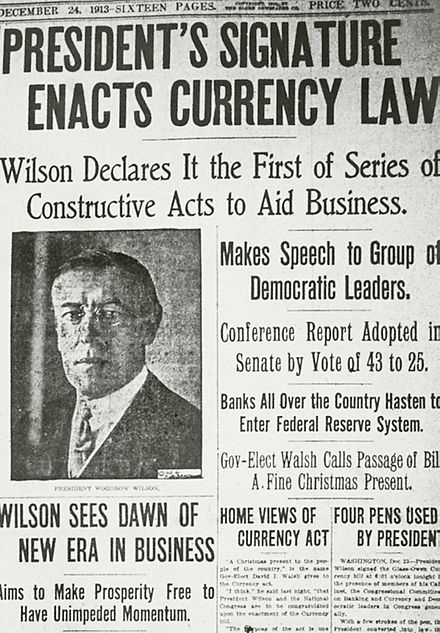

Закон о Федеральной резервной системе был принят 63-м Конгрессом США и подписан президентом Вудро Вильсоном 23 декабря 1913 года. Закон создал Федеральную резервную систему — центральную банковскую систему США .

Паника 1907 года убедила многих американцев [ кого? ] в необходимости создания центральной банковской системы, которой стране не хватало со времен Банковской войны 1830-х годов. После того, как демократы получили единый контроль над Конгрессом и президентство на выборах 1912 года , президент Вильсон, конгрессмен Картер Гласс и сенатор Роберт Лэтэм Оуэн разработали законопроект о центральном банке, который занял промежуточное положение между планом Олдрича , который призывал к частному контролю над центральной банковской системой, и прогрессистами , такими как Уильям Дженнингс Брайан , которые выступали за государственный контроль над центральной банковской системой. Вильсон сделал законопроект главным приоритетом своей внутренней повестки Новой свободы и помог обеспечить его принятие обеими палатами Конгресса без существенных поправок.

Закон о Федеральном резерве создал Федеральную резервную систему, состоящую из двенадцати региональных Федеральных резервных банков, совместно отвечающих за управление денежной массой страны , предоставление кредитов и обеспечение надзора за банками, а также выступающих в качестве кредитора последней инстанции . Для руководства Федеральной резервной системой закон учредил Совет управляющих Федеральной резервной системы , члены которого назначаются президентом. Закон о банковской деятельности 1933 года внес поправки в Закон о Федеральном резерве, чтобы создать Федеральный комитет открытого рынка , который контролирует операции Федерального резерва на открытом рынке . Более поздняя поправка требует, чтобы Федеральный резерв «эффективно содействовал целям максимальной занятости, стабильных цен и умеренных долгосрочных процентных ставок».

Закон о Федеральном резерве создал систему частных и государственных организаций. Должно было быть не менее восьми и не более двенадцати частных региональных федеральных резервных банков. Было создано двенадцать , и каждый имел различные филиалы, совет директоров и границы округов. Совет управляющих Федерального резерва, состоящий из семи членов, был создан в качестве руководящего органа ФРС. Каждый член назначается президентом США и утверждается Сенатом США. В 1935 году Совет был переименован и реструктурирован. Также в рамках Федеральной резервной системы был создан Федеральный консультативный комитет из 12 членов и единая новая валюта Соединенных Штатов, Федеральная резервная банкнота . Закон о Федеральном резерве создал национальную валюту и денежную систему, которые могли бы эффективно реагировать на стрессы в банковской системе и создавать стабильную финансовую систему. С целью создания национальной денежной системы и финансовой стабильности Закон о Федеральном резерве также предоставил множество других функций и финансовых услуг для экономики, таких как клиринг и инкассация чеков для всех членов Федерального резерва.

С принятием Закона о Федеральном резерве Конгресс потребовал, чтобы все национальные банки стали членами Федеральной резервной системы. Эти банки должны были приобрести определенные непередаваемые акции в своих региональных Федеральных резервных банках и отложить оговоренную сумму беспроцентных резервов в своих соответствующих резервных банках. С 1980 года все депозитарные учреждения должны были откладывать резервы в Федеральном резерве. Такие учреждения имеют право на определенные услуги Федерального резерва. Государственные банки, получившие лицензию, получили возможность стать членами Федеральной резервной системы и в случае реализации такой возможности должны были частично подлежать надзору со стороны Федеральной резервной системы. Банки-члены получили право на доступ к дисконтным кредитам в дисконтном окне в своих соответствующих резервных банках, к 6% годовым дивидендам по своим акциям Федерального резерва и к другим услугам.

Центральный банк делал различные институциональные появления на протяжении всей истории Соединенных Штатов. Эти институты начинались с Первого и Второго банков Соединенных Штатов, которые были в значительной степени отстаиваемы Александром Гамильтоном .

Американская финансовая система была глубоко раздроблена после Войны за независимость США . Правительство было обременено большими военными долгами, и новой республике требовался сильный финансовый институт, чтобы дать стране устойчивую финансовую основу. Александр Гамильтон и Томас Джефферсон придерживались противоположных взглядов относительно того, могут ли США извлечь выгоду из национального финансового института европейского образца. Гамильтон выступал за создание сильного централизованного политического и экономического института для решения финансовых проблем страны. Он утверждал, что центральный банк может навести порядок в денежной системе США, управлять доходами и платежами правительства и предоставлять кредиты как государственному, так и частному секторам. С другой стороны, Джефферсон с большим подозрением относился к центральному банку, поскольку, как он утверждал, это подорвет демократию. Джефферсон и южные члены конгресса также считали, что сильный центральный финансовый институт будет обслуживать коммерческие интересы севера за счет интересов сельского хозяйства юга, кредиты которым предоставлялись местными банками в эпоху послевоенной войны. Первый банк Соединенных Штатов был основан в 1791 году и получил устав сроком на двадцать лет. Правительство США было крупнейшим акционером банка. Несмотря на свой статус акционера, правительству не разрешалось участвовать в управлении банком. Банк принимал депозиты, выпускал банкноты и предоставлял краткосрочные кредиты правительству. Он также функционировал как клиринговая палата для государственного долга. Банк также мог регулировать банки, имеющие государственную лицензию, чтобы предотвратить перепроизводство банкнот. Банк был очень успешен в финансировании правительства и стимулировании экономики. Несмотря на его успехи, враждебность по отношению к банку не угасала. Джефферсонцы подвергали сомнению конституционность банка. В 1811 году первый банк Соединенных Штатов не смог быть возобновлен с перевесом в один голос как в Палате представителей, так и в Сенате. [1] [2]

После войны 1812 года экономическая нестабильность потребовала создания второго национального банка. Из-за расширения денежной массы и отсутствия надзора деятельность отдельных банков спровоцировала высокую инфляцию. В 1816 году был создан второй национальный банк с уставом на двадцать лет. Три года спустя, во время паники 1819 года , второй банк Соединенных Штатов был обвинен в чрезмерном кредитовании в условиях земельного бума и ужесточил кредитную политику после паники. [3] Второй банк был непопулярен среди западных и южных государственных банков, и конституционность национального банка была поставлена под сомнение. Президент Джексон вступил в должность и хотел положить конец текущему центральному банку во время своего президентства. Исходя из предпосылки, что банк благоприятствовал небольшой экономической и политической элите за счет общественного большинства, Второй банк стал частным после истечения срока его устава в 1836 году и подвергся ликвидации в 1841 году.

В течение почти 80 лет США были без центрального банка после того, как срок действия устава Второго банка Соединенных Штатов истек. После различных финансовых паник, особенно серьезной в 1907 году , некоторые американцы убедились, что стране нужна какая-то банковская и денежная реформа, которая [4] при угрозе финансовых паник обеспечит готовый резерв ликвидных активов и, кроме того, позволит валюте и кредиту сезонно расширяться и сокращаться в экономике США.

Часть этого была зафиксирована в отчетах Национальной денежной комиссии (1909–1912), которая была создана в соответствии с Законом Олдрича-Вриланда в 1908 году. В отчет Комиссии, представленный Конгрессу 9 января 1912 года, были включены рекомендации и проект законодательства из 59 разделов, касающиеся предлагаемых изменений в банковском и валютном законодательстве США. [5] Предложенное законодательство было известно как План Олдрича , названный в честь председателя Комиссии, сенатора-республиканца Нельсона У. Олдрича из Род-Айленда.

План предусматривал создание Национальной резервной ассоциации с 15 региональными районными отделениями и 46 географически разбросанными директорами, в основном из банковской профессии. Резервная ассоциация должна была выдавать чрезвычайные займы банкам-членам, печатать деньги и действовать в качестве фискального агента правительства США. Государственные и национальные банки имели бы возможность подписываться на определенные акции в своих местных отделениях ассоциации. [5] Обычно считается, что основные положения Плана были сформулированы на секретном собрании на острове Джекилл в ноябре 1910 года, на котором присутствовали Олдрич и другие финансисты с хорошими связями. [6]

Поскольку план Олдрича давал правительству слишком мало полномочий, ему оказывалось сильное сопротивление со стороны сельских и западных штатов из-за опасений, что он станет инструментом банкиров, в частности, Money Trust of New York City. [7] Действительно, с мая 1912 года по январь 1913 года Комитет Пуджо , подкомитет Комитета Палаты представителей по банковскому делу и валюте , проводил следственные слушания по предполагаемому Money Trust и его взаимосвязанным директоратам. Эти слушания проходили под председательством представителя Арсена Пуджо , демократического представителя из Луизианы. [8]

На выборах 1912 года Демократическая партия получила контроль над Белым домом и обеими палатами Конгресса. Платформа партии заявляла о решительном несогласии с планом Олдрича. Платформа также призывала к систематическому пересмотру банковских законов таким образом, чтобы это обеспечило облегчение от финансовой паники, безработицы и деловой депрессии, а также защитило бы общественность от «господства того, что известно как денежный траст». Однако окончательный план был довольно похож на план Олдрича, с несколькими изменениями. Сенатор Картер Гласс внес эти изменения, хотя основная предпосылка плана Олдрича была там. [9] Изменения в банковской и валютной системе Соединенных Штатов]. Отчет Палаты представителей № 69, 63-й Конгресс, сопровождающий HR 7837, представленный Палате представителей Картером Глассом из Комитета Палаты представителей по банковскому делу и валюте, 9 сентября 1913 года. Обсуждение недостатков тогдашней банковской системы, а также недостатков Плана Олдрича и цитаты из демократической платформы 1912 года изложены в этом отчете, страницы 3–11. [10]

Попытки реформировать валюту и банковское дело предпринимались в Соединенных Штатах до введения HR 7837. Первая крупная форма этого типа законодательства появилась с Первым банком Соединенных Штатов в 1791 году. Поддержанный Александром Гамильтоном , он создал центральный банк, который включал в себя трехчастное расширение федеральной фискальной и денежной власти (включая федеральные налоги на монетный двор и акцизы). Были предприняты попытки продлить устав этого банка, но они потерпели неудачу до истечения срока действия устава в 1811 году. Это привело к созданию Второго банка Соединенных Штатов. В 1816 году Конгресс США уполномочил этот Второй банк на двадцатилетний период создать неразменную валюту, с помощью которой можно было бы оплатить расходы на войну 1812 года . Создание Конгрессом разрешенной неразменной валюты Вторым банком Соединенных Штатов открыло дверь для возможности налогообложения за счет инфляции. Конгресс не хотел, чтобы банки, имеющие государственные уставы, конкурировали в инфляции валюты. [ необходима цитата ] Срок действия устава Второго банка истек в 1836 году, в результате чего США остались без центрального банка почти на восемьдесят лет.

После паники 1907 года лидеры обеих партий пришли к общему мнению о необходимости создания некой центральной банковской системы для обеспечения координации во время финансовых чрезвычайных ситуаций. Большинство лидеров также стремились к денежной реформе, поскольку считали, что примерно 3,8 миллиарда долларов в монетах и банкнотах не обеспечивали адекватного денежного предложения во время финансовых паник. Под руководством консервативного сенатора-республиканца Нельсона Олдрича Национальная денежная комиссия выдвинула план создания центральной банковской системы, которая будет выпускать валюту и обеспечивать надзор и кредиты для банков страны. Однако многие прогрессисты не доверяли этому плану из-за степени влияния банкиров на центральную банковскую систему. [11] Во многом полагаясь на советы Луиса Брандейса , Вильсон искал золотую середину между прогрессистами, такими как Уильям Дженнингс Брайан, и консервативными республиканцами, такими как Олдрич. [12] Он заявил, что банковская система должна быть «государственной, а не частной, [и] должна находиться в ведении самого правительства, чтобы банки были инструментами, а не хозяевами бизнеса». [13]

Конгрессмен-демократ Картер Гласс и сенатор Роберт Л. Оуэн разработали компромиссный план, в котором частные банки будут контролировать двенадцать региональных Федеральных резервных банков , но контрольный пакет акций в системе будет передан центральному совету, заполненному назначенцами президента. Система из двенадцати региональных банков была разработана с целью уменьшения влияния Уолл-стрит . Уилсон убедил сторонников Брайана, что план отвечает их требованиям эластичной валюты, поскольку банкноты Федерального резерва будут обязательствами правительства. [14] Законопроект был принят Палатой представителей в сентябре 1913 года, но столкнулся с более сильным противодействием в Сенате. После того, как Уилсон убедил достаточно демократов, чтобы отклонить поправку, предложенную президентом банка Фрэнком А. Вандерлипом , которая предоставила бы частным банкам больший контроль над центральной банковской системой, Сенат проголосовал 54–34 за одобрение Закона о Федеральном резерве. Уилсон подписал законопроект в декабре 1913 года. [15]

Со временем в Закон о Федеральном резерве были внесены существенные поправки, например, в связи с принятием Гавайев и Аляски в Союз, реструктуризацией округов ФРС и уточнением юрисдикций. [16]

В июне 1917 года Конгресс принял важные поправки к Акту, чтобы позволить денежной экспансии покрыть ожидаемые расходы на Первую мировую войну, в которую США только что вступили в апреле. Поправки позволили более гибко определить золотое обеспечение долларовой валюты в обращении. Это ослабление де-факто позволило уменьшить золотое обеспечение для каждой долларовой банкноты и позволило валюте в обращении увеличиться более чем вдвое с 465 млн долларов до 1247 млн долларов только с июня по декабрь 1917 года. Утверждалось, что эта реформа была необходима для финансирования ожидаемых 2 млрд долларов расходов на участие в войне в течение года. Последовала инфляция цен. [17] [18]

Первоначально Закон о Федеральном резерве предоставлял двадцатилетний устав Федеральным резервным банкам: «Иметь правопреемство в течение двадцати лет с момента его организации, если только он не будет распущен ранее Актом Конгресса или если его франшиза не будет утрачена из-за какого-либо нарушения закона». [19] Этот пункт был изменен 25 февраля 1927 года: «Иметь правопреемство после одобрения настоящего Акта до тех пор, пока он не будет распущен Актом Конгресса или до утраты франшизы из-за нарушения закона». [20] Успех этой поправки примечателен, поскольку в 1933 году США переживали Великую депрессию , а общественное мнение в отношении Федеральной резервной системы и банковского сообщества в целом значительно ухудшилось. Учитывая политический климат, включая администрацию Франклина Д. Рузвельта и законодательство Нового курса , неясно, выжила бы Федеральная резервная система.

В 1933 году посредством Закона о банковской деятельности 1933 года Закон о Федеральном резерве был изменен, чтобы создать Федеральный комитет по открытому рынку (FOMC), который состоит из семи членов Совета управляющих Федеральной резервной системы и пяти представителей Федеральных резервных банков. FOMC должен собираться не реже четырех раз в год (на практике FOMC обычно собирается восемь раз) и имеет право руководить всеми операциями Федеральных резервных банков на открытом рынке.

16 ноября 1977 года в Закон о Федеральном резерве были внесены поправки , требующие от Совета директоров и FOMC «эффективно содействовать достижению целей максимальной занятости, стабильных цен и умеренных долгосрочных процентных ставок». Председатель также должен был выступать перед Конгрессом на полугодовых слушаниях для доклада о проведении денежно-кредитной политики, об экономическом развитии и о перспективах на будущее. Закон о Федеральном резерве был изменен примерно 200 последующими законами Конгресса. Он продолжает оставаться одним из основных банковских законов Соединенных Штатов. [ необходима цитата ]

Принятие закона о Федеральном резерве 1913 года имело последствия как на внутреннем, так и на международном уровне для экономической системы Соединенных Штатов. [21] Отсутствие структуры центрального банка в США до этого закона оставило финансовую сущность, которая характеризовалась немобильными резервами и неэластичной валютой. [22] Создание Федерального резерва дало Федеральному резерву контроль над регулированием инфляции, хотя правительственный контроль над такими полномочиями в конечном итоге привел бы к решениям, которые были спорными. Некоторые из наиболее заметных последствий включают интернационализацию доллара США как мировой валюты , влияние восприятия структуры Центрального банка как общественного блага путем создания системы финансовой стабильности (Parthemos 19-28) и влияние Федерального резерва в ответ на экономическую панику. [23] Закон о Федеральном резерве также разрешил национальным банкам выдавать ипотечные кредиты на сельскохозяйственные земли, что ранее не разрешалось. [24]

На протяжении всей истории Соединенных Штатов существовали постоянные экономические и политические дебаты относительно издержек и выгод центрального банка. С момента создания центрального банка в Соединенных Штатах существовало множество противоположных взглядов на этот тип экономической системы. Оппозиция основывалась на протекционистских настроениях; центральный банк обслуживал бы горстку финансистов за счет мелких производителей, предприятий, фермеров и потребителей и мог бы дестабилизировать экономику посредством спекуляций и инфляции. Это создало еще больше споров о том, кто будет выбирать лиц, принимающих решения, отвечающих за Федеральный резерв. Сторонники утверждали, что сильная банковская система могла бы предоставить достаточно кредитов для растущей экономики и избежать экономических депрессий. Другие критические взгляды включали убеждение, что законопроект дал слишком много полномочий федеральному правительству после того, как сенат пересмотрел законопроект, чтобы создать 12 членов совета, каждый из которых назначался президентом.

До создания Федерального резерва ни одна центральная банковская система США не просуществовала более 25 лет. Некоторые из поднятых вопросов включают: имеет ли Конгресс конституционное право делегировать свои полномочия по чеканке денег ( Статья 1, Раздел 8, Пункт 5 , гласит: «Конгресс имеет право чеканить деньги, регулировать их стоимость и стоимость иностранной монеты, а также устанавливать стандарты мер и весов»), достаточно ли прозрачна структура Федерального резерва, является ли Федеральный резерв публичным картелем частных банков (также называемым частным банковским картелем), созданным для защиты могущественных финансовых интересов, опасений инфляции, высокого дефицита государственного бюджета и увеличили ли действия Федерального резерва тяжесть Великой депрессии в 1930-х годах (и/или тяжесть или частоту других экономических циклов подъемов и спадов , таких как рецессия конца 2000-х годов ). [25] [26] [27]

{{cite journal}}: Требуется цитировать журнал |journal=( помощь ) См. также рецензию на книгу.{{cite web}}: CS1 maint: archived copy as title (link)