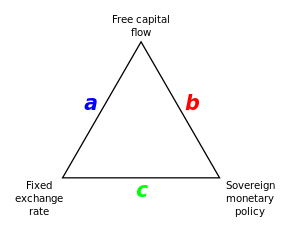

Невозможная троица (также известная как невозможная трилемма , денежная трилемма или Несвятая Троица ) — это концепция в международной экономике и международной политической экономии , которая утверждает, что невозможно иметь все три из следующих факторов одновременно:

Это одновременно гипотеза, основанная на непокрытом условии паритета процентных ставок , и вывод эмпирических исследований, в которых правительства, пытавшиеся одновременно достичь всех трех целей, потерпели неудачу. Эта концепция была независимо разработана Джоном Маркусом Флемингом в 1962 году и Робертом Александром Манделлом в различных статьях между 1960 и 1963 годами. [1]

Исторически в странах с развитой экономикой периоды до 1914 года и 1970–2014 годов характеризовались стабильными обменными курсами и свободным движением капитала, тогда как денежная автономия была ограниченной. В периоды 1914–1924 и 1950–1969 годов существовали ограничения на движение капитала (например, контроль за движением капитала ), но присутствовали стабильность обменного курса и денежная автономия. [2] [3]

Согласно невозможной троице, центральный банк может одновременно проводить только две из трех вышеупомянутых политик. Чтобы понять почему, рассмотрим этот пример (который абстрагируется от риска, но не имеет существенного значения для основной сути):

Предположим, что мировая процентная ставка составляет 5%. Если центральный банк страны происхождения попытается установить внутреннюю процентную ставку на уровне ниже 5%, например, на уровне 2%, это приведет к обесцениванию национальной валюты , поскольку инвесторы захотят продать свою низкодоходную национальную валюту и купить более высокую. получение иностранной валюты. Если центральный банк также хочет иметь свободное движение капитала, единственный способ, которым центральный банк может предотвратить обесценивание национальной валюты, — это продать свои валютные резервы. Поскольку валютные резервы центрального банка ограничены, как только резервы истощаются, национальная валюта обесценивается.

Следовательно, все три цели политики, упомянутые выше, не могут быть достигнуты одновременно. Центральный банк должен отказаться от одной из трех целей. Таким образом, у центрального банка есть три варианта комбинирования политики.

С точки зрения приведенной выше диаграммы (Oxelheim, 1990) возможны следующие варианты:

В настоящее время члены еврозоны выбрали первый вариант (а) после введения евро. Экономист из Гарварда Дэни Родрик, напротив, в своей книге «Парадокс глобализации» выступает за использование третьего варианта (с) , подчеркивая, что мировой ВВП рос быстрее всего в эпоху Бреттон-Вудса, когда контроль над движением капитала был принят в господствующей экономической науке. Родрик также утверждает, что расширение финансовой глобализации и свободное движение потоков капитала являются причиной того, что экономические кризисы стали более частыми как в развивающихся, так и в развитых странах. Родрик также разработал политическую трилемму мировой экономики , в которой « демократия , национальный суверенитет и глобальная экономическая интеграция несовместимы друг с другом: мы можем объединить любые два из трех, но никогда не иметь всех трех одновременно и в полной мере». [4]

Формальной моделью, лежащей в основе этой гипотезы, является непокрытое условие паритета процентных ставок, которое гласит, что в отсутствие премии за риск арбитраж гарантирует , что обесценивание или повышение курса валюты одной страны по отношению к другой будет равно номинальному дифференциалу процентных ставок. между ними. Поскольку при привязке, т.е. фиксированном обменном курсе, за исключением девальвации или отказа от фиксированного курса, модель подразумевает, что номинальные процентные ставки двух стран будут уравнены. Примером этого была последующая девальвация песо , [ какая ? ] , который был привязан к доллару США на уровне 0,08 и в конечном итоге обесценился на 46%. [ нужна цитата ] Это, в свою очередь, означает, что страна, реализующая привязку, не имеет возможности самостоятельно устанавливать номинальную процентную ставку и, следовательно, не имеет независимой денежно-кредитной политики. Единственный способ, которым страна могла бы иметь одновременно фиксированный обменный курс и независимую денежно-кредитную политику, — это предотвратить арбитраж на валютном рынке, установив контроль за капиталом в международных транзакциях.

Идея невозможной троицы превратилась из теоретического любопытства в основу макроэкономики открытой экономики в 1980-х годах, когда контроль над движением капитала рухнул во многих странах, и были видны конфликты между привязкой обменных курсов и автономией денежно-кредитной политики. В то время как одна из версий невозможной троицы сосредоточена на крайнем случае – при идеально фиксированном обменном курсе и идеально открытом счете операций с капиталом страна не имеет абсолютно никакой автономной денежно-кредитной политики – реальный мир неоднократно подбрасывал примеры ослабления контроля за движением капитала. , что приводит к большей жесткости обменного курса и меньшей автономии денежно-кредитной политики.

В 1997 году Морис Обстфельд и Алан М. Тейлор широко использовали термин «трилемма» в экономической науке. [5] В работе с Джеем Шамбо они разработали первые методы эмпирического подтверждения этой центральной, но до сих пор непроверенной гипотезы в международной макроэкономике. [6]

Экономисты Майкл Бурда и Чарльз Выплош приводят иллюстрацию того, что может произойти, если страна попытается достичь всех трех целей одновременно. Для начала они предполагают, что страна с фиксированным обменным курсом находится в равновесии относительно потоков капитала, поскольку ее денежно-кредитная политика согласована с международным рынком. Однако затем страна принимает экспансионистскую денежно-кредитную политику, чтобы попытаться стимулировать свою внутреннюю экономику.

Это предполагает увеличение денежной массы и падение внутренней процентной ставки. Поскольку доступная на международном уровне процентная ставка, скорректированная с учетом курсовых разниц, не изменилась, участники рынка могут получать прибыль, занимая деньги в валюте страны, а затем кредитуя их за границей – это форма кэрри-трейд .

Без контроля над капиталом игроки рынка будут делать это массово . Торговля будет включать продажу заемной валюты на валютном рынке с целью приобретения иностранной валюты для инвестиций за рубежом – и это, как правило, приводит к падению цены национальной валюты из-за внезапного увеличения предложения. Поскольку в стране фиксированный обменный курс, она должна защищать свою валюту и продавать свои резервы, чтобы выкупить свою валюту обратно. Однако, если денежно-кредитная политика не будет изменена обратно, международные рынки будут неизменно продолжать работу до тех пор, пока валютные резервы правительства не будут исчерпаны, [примечание 1] тем самым вызывая девальвацию валюты, тем самым нарушая одну из трех целей, а также обогащая участников рынка на начальном этапе. за счет правительства, пытавшегося разрушить невозможную троицу. [7]

Исследование периода классического золотого стандарта, проведенное в 2022 году, показало, что поведение стран с развитой экономикой в ответ на международные потрясения соответствует невозможной трилемме. [8]

В современном мире, учитывая рост торговли товарами и услугами и быстрые темпы финансовых инноваций, возможно, что контроль за движением капитала зачастую можно обойти. Кроме того, контроль за движением капитала вносит многочисленные искажения. Таким образом, существует несколько важных стран с эффективной системой контроля за капиталом, хотя к началу 2010 года среди экономистов, политиков и Международного валютного фонда произошло движение обратно в пользу ограниченного использования. [9] [10] [11] Не имея эффективного контроля над свободным движением капитала, невозможная троица утверждает, что страна должна выбирать между снижением волатильности валюты и проведением стабилизирующей денежно-кредитной политики: она не может делать и то, и другое. Как заявил Пол Кругман в 1999 году: [12]

Дело в том, что вы не можете иметь все: страна должна выбрать два из трех. Он может фиксировать свой обменный курс, не ослабляя свой центральный банк, а только сохраняя контроль над потоками капитала (как сегодня в Китае); он может оставить движение капитала свободным, но сохранить денежную автономию, но только за счет колебаний обменного курса (как в Великобритании или Канаде); или она может оставить капитал свободным и стабилизировать валюту, но только отказавшись от любой возможности корректировать процентные ставки для борьбы с инфляцией или рецессией (как сегодня в Аргентине [примечание 2] или, если уж на то пошло, в большей части Европы).

Известно, что сочетание трех политик – фиксированного обменного курса, свободного движения капитала и независимой денежно-кредитной политики – приводит к финансовому кризису. В качестве примеров часто приводят кризис мексиканского песо (1994–1995 гг.), азиатский финансовый кризис 1997 г. (1997–1998 гг.) и финансовый коллапс Аргентины (2001–2002 гг.) [13] .

В частности, восточноазиатский кризис (1997–1998 гг.) широко известен как крупномасштабный финансовый кризис, вызванный сочетанием трех политических мер, нарушающих невозможную троицу. [14] Страны Восточной Азии де-факто приняли привязку к доллару (фиксированный обменный курс), [15] продвигая свободное движение капитала (свободный поток капитала) [14] и одновременно проводя независимую денежно-кредитную политику. Во-первых, из-за фактической привязки доллара иностранные инвесторы могли инвестировать в азиатские страны без риска колебаний обменного курса. Во-вторых, свободный поток капитала не сдерживал иностранных инвестиций. В-третьих, краткосрочные процентные ставки азиатских стран были выше, чем краткосрочные процентные ставки в Соединенных Штатах с 1990 по 1999 год. По этим причинам многие иностранные инвесторы вложили огромные суммы денег в азиатские страны и получили огромные прибыли. Хотя торговый баланс азиатских стран был благоприятным, инвестиции носили проциклический характер для этих стран. Но когда торговый баланс азиатских стран изменился, инвесторы быстро вернули свои деньги, что спровоцировало азиатский кризис. В конечном итоге такие страны, как Таиланд, исчерпали долларовые резервы и были вынуждены позволить своей валюте плавать и девальвироваться. Поскольку многие краткосрочные долговые обязательства были выражены в долларах США, долги существенно выросли, и многим предприятиям пришлось закрыться и объявить о банкротстве. Беспорядочный крах режимов фиксированного обменного курса в Азии был предсказан Обстфельдом и Рогоффом, которые показали, что эмпирически почти ни один режим фиксированного обменного курса не выжил в течение пяти лет после открытия счета операций с капиталом. [16]