Циклически скорректированное отношение цены к прибыли , обычно известное как CAPE , [1] коэффициент P/E Шиллера или коэффициент P/E 10 , [2] — это мера оценки акций , обычно применяемая к рынку акций американского индекса S&P 500. Он определяется как цена, деленная на среднее значение десятилетней прибыли ( скользящее среднее ), скорректированное с учетом инфляции. [3] Таким образом, он в основном используется для оценки вероятной будущей доходности акций в течение временных рамок от 10 до 20 лет, при этом более высокие значения CAPE, чем средние, подразумевают более низкую, чем средние, долгосрочную среднегодовую доходность.

Соотношение было изобретено американским экономистом Робертом Дж. Шиллером .

Коэффициент используется для оценки того, недооценена или переоценена акция или группа акций, путем сравнения ее текущей рыночной цены с исторической прибылью, скорректированной с учетом инфляции.

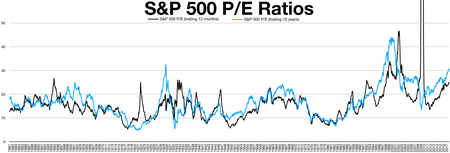

Это вариант более популярного коэффициента цены к прибыли, который рассчитывается путем деления текущей цены акции на ее среднюю прибыль с поправкой на инфляцию за последние 10 лет.

Использование средней прибыли за последнее десятилетие помогает сгладить влияние бизнес-циклов и других событий и дает более полную картину устойчивой доходности компании.

Он не предназначен для использования в качестве индикатора надвигающихся рыночных крахов, хотя высокие значения CAPE были связаны с такими событиями. [4]

Инвесторы в стоимость Бенджамин Грэм и Дэвид Додд в своем классическом тексте «Анализ ценных бумаг» утверждали, что сглаживание доходов фирмы за последние пять-десять лет . Грэм и Додд отметили, что доходы за один год были слишком волатильными, чтобы дать хорошее представление об истинной доходности фирмы. В статье 1988 года [5] экономисты Джон И. Кэмпбелл и Роберт Шиллер пришли к выводу, что «длинная скользящая средняя реальных доходов помогает прогнозировать будущие реальные дивиденды», которые, в свою очередь, коррелируют с доходностью акций. Идея состоит в том, чтобы взять долгосрочное среднее значение доходов (обычно 5 или 10 лет) и скорректировать с учетом инфляции для прогнозирования будущих доходов. Долгосрочное среднее сглаживает краткосрочную волатильность доходов и среднесрочные деловые циклы в экономике в целом, и они считали, что это лучшее отражение долгосрочной доходности фирмы.

С 1940-х годов сэр Джон Темплтон использовал метод, адаптированный из Грэхема и Додда, и несколько похожий на более поздний P/E Шиллера, но с промышленным индексом Доу-Джонса . [6]

Позднее Шиллер популяризировал 10-летнюю версию P/E Грэма и Додда как способ оценки фондового рынка, измеряемого индексом S&P 500. [ 2] [7] В 2013 году Шиллер получил Нобелевскую премию по экономике за свою работу в области эмпирического анализа цен на активы.

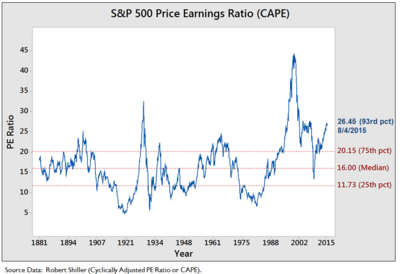

Используя рыночные данные из предполагаемых (1881–1956) и фактических (с 1957 года) отчетов о доходах по индексу S&P, Шиллер и Кэмпбелл обнаружили, что чем ниже CAPE, тем выше вероятная доходность инвесторов от акций в течение следующих 20 лет. Среднее значение CAPE для 20-го века составило 15,21; это соответствует средней годовой доходности в течение следующих 20 лет около 6,6 процента. Значения CAPE выше этого дают соответствующую более низкую доходность, и наоборот. В 2014 году Шиллер выразил обеспокоенность тем, что преобладающий CAPE более 25 был «уровнем, который был превзойден с 1881 года только в трех предыдущих периодах: годы сгруппированы вокруг 1929, 1999 и 2007 годов. За этими пиками следовали крупные падения рынка» (ссылка 4). Высокий коэффициент CAPE был связан с фразой « иррациональное изобилие » и с книгой Шиллера с таким же названием. После того, как президент ФРС Алан Гринспен ввел этот термин в 1996 году, коэффициент CAPE достиг исторического максимума во время пузыря доткомов 2000 года. Он также снова достиг исторического максимума во время пузыря на рынке жилья вплоть до 2007 года, перед крахом Великой рецессии . [8]

Однако взгляды Шиллера на то, что значение CAPE является предиктором плохой доходности, подверглись критике как чрезмерно пессимистичные и основанные на первоначальном определении CAPE, которое не учитывает изменения в стандартах бухгалтерского учета в 1990-х годах, которые, по мнению Джереми Сигела , приводят к занижению прибыли. [9]

Показатель демонстрирует значительную вариацию с течением времени и подвергался критике за то, что «не всегда точно сигнализирует о максимумах или минимумах рынка». [2] Одной из предполагаемых причин этой временной вариации является то, что CAPE не учитывает преобладающие безрисковые процентные ставки. Распространенный спор заключается в том, следует ли делить обратный коэффициент CAPE на доходность 10-летних казначейских облигаций. [10] Этот спор вновь стал актуальным в 2014 году, когда коэффициент CAPE достиг исторического максимума в сочетании с исторически очень низкими ставками по 10-летним казначейским облигациям.

Недавно инвесторы стремились улучшить CAPE, отражая тот факт, что, как правило, компании не выплачивают все свои доходы в виде дивидендов каждый год. [11] Часть доходов, не выплачиваемых в виде дивидендов, либо реинвестируется в бизнес, либо выплачивается через выкуп акций. Реинвестирование доходов в бизнес осуществляется в ожидании роста будущих доходов, и этот рост доходов в идеале должен учитываться при сглаживании доходов за предыдущие десять лет с целью прогнозирования долгосрочных будущих доходов. [12] Эта модифицированная мера была названа P-CAPE, или выплаты и циклически скорректированные доходы.

Первоначально выведенный для рынка акций США, CAPE с тех пор был рассчитан для 15 других рынков. [13] Исследования Норберта Кеймлинга показали, что та же связь между CAPE и будущей доходностью акций существует на каждом из изученных до сих пор рынков акций. [14] Исследования других также показали, что коэффициенты CAPE надежны при оценке доходности рынка за периоды от пяти до десяти лет на многих международных фондовых рынках. [15] [16] [17]

Это также предполагает, что сравнение значений CAPE может помочь в определении лучших рынков для будущей доходности акций за пределами рынка США.

Страница данных Роберта Дж. Шиллера "ДАННЫЕ ОНЛАЙН РОБЕРТА ШИЛЛЕРА"