Пенсионный план — это финансовое соглашение, призванное заменить доход от трудовой деятельности при выходе на пенсию . Эти планы могут быть созданы работодателями, страховыми компаниями, профсоюзами , правительством или другими учреждениями. Конгресс выразил желание поощрять ответственное планирование выхода на пенсию, предоставляя благоприятный налоговый режим широкому кругу планов. Федеральные налоговые аспекты пенсионных планов в Соединенных Штатах основаны на положениях Налогового кодекса , а планы регулируются Министерством труда в соответствии с положениями Закона о безопасности пенсионного дохода сотрудников (ERISA).

Пенсионные планы классифицируются как планы с установленными выплатами или планы с установленными взносами , в зависимости от того, как определяются выплаты.

В плане с установленными выплатами (или пенсионном плане ) выплаты рассчитываются с использованием фиксированной формулы, которая обычно учитывает окончательную заработную плату и службу у работодателя, а выплаты производятся из трастового фонда, специально предназначенного для плана. Отдельных счетов для каждого участника не существует.

Напротив, в плане с установленными взносами у каждого участника есть счет, и выгода для участника зависит как от суммы денег, внесенных на счет, так и от эффективности инвестиций, приобретенных за счет средств, внесенных на счет.

Некоторые типы пенсионных планов, такие как планы с денежным остатком , сочетают в себе черты как схем с установленными выплатами, так и схем с установленными взносами.

Согласно разделу 414 Налогового кодекса, план с установленными взносами — это спонсируемый работодателем план с индивидуальным счетом для каждого участника. Накопленная выгода от такого плана относится исключительно к взносам, внесенным на индивидуальный счет, и инвестиционным доходам по этим средствам за вычетом любых убытков и расходов. Взносы инвестируются ( например , на фондовом рынке), а доходы от инвестиций зачисляются на счет или вычитаются из него. После выхода на пенсию счет участника используется для предоставления пенсионных пособий, часто путем покупки аннуитета . Планы с установленными взносами стали более распространенными в последние годы и в настоящее время являются доминирующей формой плана в частном секторе. Количество планов с установленными взносами в США неуклонно снижается, поскольку все больше работодателей рассматривают пенсионное финансирование как финансовый риск, которого они могут избежать, заморозив план и вместо этого предложив план с установленными взносами.

Примерами планов с установленными взносами являются индивидуальный пенсионный счет (IRA), 401(k) и планы распределения прибыли . В таких планах участник несет ответственность за выбор типов инвестиций , на которые выделяются средства в пенсионном плане. Это может варьироваться от выбора одного из небольшого числа заранее определенных паевых инвестиционных фондов до выбора отдельных акций или других инвестиций (например, облигаций). Большинство самоуправляемых пенсионных планов характеризуются определенными налоговыми преимуществами . Средства в таких планах не могут быть сняты без штрафных санкций до тех пор, пока инвестор не достигнет пенсионного возраста, который обычно является годом, в котором налогоплательщику исполняется 59,5 лет.

Внесенные деньги могут быть получены из отсрочек заработной платы сотрудников, взносов работодателя или софинансирующих взносов работодателя . Планы с установленными взносами подпадают под ограничения раздела 415 Налогового кодекса относительно того, сколько можно внести. С 2015 года общая сумма отсрочки, включая взносы сотрудников и работодателей, ограничена 53 000 долл. США. Сумма, выплачиваемая только сотрудникам, составляет 18 000 долл. США на 2015 год, но план может разрешить участникам в возрасте 50 лет и старше вносить «догоняющие» взносы в размере до 6 000 долл. США.

Обычно называемый в США пенсией , план с установленными выплатами выплачивает пособия из трастового фонда с использованием определенной формулы, установленной спонсором плана. Другими словами, план определяет пособие , которое будет выплачиваться при выходе на пенсию. Установленное законом определение установленного пособия охватывает все пенсионные планы, которые не являются пенсионными планами с установленными взносами и, следовательно, не имеют индивидуальных счетов.

Хотя это всеобъемлющее определение было истолковано судами для охвата некоторых гибридных пенсионных планов, таких как планы остатка наличности (Cash balance) и планы пенсионного капитала (PEP), большинство пенсионных планов, предлагаемых крупными предприятиями или государственными учреждениями, являются планами окончательной средней заработной платы (FAP), в рамках которых ежемесячное пособие равно количеству отработанных лет, умноженному на зарплату участника при выходе на пенсию, умноженную на коэффициент, известный как ставка начисления . Как минимум, пособия выплачиваются в обычной форме как единовременная пожизненная рента (SLA) для одиноких участников или как квалифицированная совместная и рента для переживших супругов (QJSA) для состоящих в браке участников. Обе обычные формы выплачиваются в обычном пенсионном возрасте (обычно 65 лет) и могут быть актуарно скорректированы для раннего или позднего начала. Другие необязательные формы оплаты, такие как единовременные выплаты, могут быть доступны, но не являются обязательными.

План остатка наличности обычно предлагает единовременную выплату в обычном пенсионном возрасте и часто до него. Однако, как и в случае со всеми планами с установленными выплатами, план остатка наличности должен также предоставлять возможность получения пособия в виде пожизненной ренты . Сумма аннуитетного пособия должна быть однозначно определена в соответствии с правилом IRS 1.412-1.

Планы с установленными выплатами могут быть как финансируемыми , так и нефинансируемыми . В финансируемом плане взносы работодателя и участников инвестируются в трастовый фонд, предназначенный исключительно для выплаты пособий пенсионерам по данному плану. Будущая доходность инвестиций и будущие выплаты не известны заранее, поэтому нет гарантии, что данный уровень взносов покроет будущие обязательства. Поэтому активы и обязательства фонда регулярно проверяются актуарием в процессе, известном как оценка. План с установленными выплатами должен поддерживать достаточное финансирование, чтобы оставаться квалифицированным.

В нефондируемом плане не откладываются средства для конкретной цели выплаты пособий. Выплачиваемые пособия немедленно покрываются взносами в план или общими активами. Большинство государственных пенсионных планов, включая социальное обеспечение , нефондируемые, и пособия выплачиваются напрямую из текущих налогов и взносов в социальное обеспечение. Большинство неквалифицированных планов также нефондируемые.

Гибридные планы сочетают в себе черты планов с установленными выплатами и планов с установленными взносами. В целом они рассматриваются как планы с установленными выплатами для целей налогообложения, бухгалтерского учета и регулирования. Как и в случае с планами с установленными выплатами, инвестиционный риск в значительной степени несет спонсор плана. Как и в случае с планами с установленными взносами, выплаты по плану выражаются в виде условного остатка на счете и обычно выплачиваются в виде денежных остатков при увольнении. Эти особенности делают их более портативными, чем традиционные планы с установленными выплатами, и, возможно, более привлекательными для высокомобильной рабочей силы. Типичным гибридным планом является план с денежным остатком , в котором условный остаток на счете сотрудника увеличивается на некоторую определенную процентную ставку и ежегодный взнос работодателя.

В Соединенных Штатах переходы от традиционного плана к гибридному плану были спорными. [2] После перехода спонсоры плана обязаны ретроспективно рассчитать остатки на счетах сотрудников, и если фактическое гарантированное пособие сотрудника по старому плану больше остатка на счете, сотрудник вступает в период износа . В течение этого периода сотрудник будет иметь право на получение уже накопленного пособия по старой формуле, но все будущие пособия начисляются по новому плану. В конечном итоге накопленное пособие по новому плану превышает сумму, установленную по старому плану. Однако для участника это выглядит так, как будто есть период, когда новые пособия не начисляются. Гибридные планы также обычно исключают более щедрые положения о досрочном выходе на пенсию традиционных пенсий.

Поскольку у молодых работников больше лет для накопления процентов и выплаты кредитов, чем у тех, кто приближается к пенсионному возрасту, критики планов с денежным остатком назвали новые разработки дискриминационными. С другой стороны, новые разработки могут лучше отвечать потребностям современной рабочей силы и фактически поощрять пожилых работников оставаться на работе, поскольку накопление пособий продолжается постоянными темпами, пока работник остается на работе. По состоянию на 2008 год суды в целом отвергли идею о том, что планы с денежным остатком дискриминируют по возрасту, [ необходима цитата ], в то время как Закон о защите пенсий 2006 года предлагает льготы для большинства гибридных планов на перспективной основе.

Хотя план с денежным остатком технически является планом с установленными выплатами, разработанным для того, чтобы позволить работникам оценить экономическую ценность своего пенсионного пособия в виде плана с установленными взносами ( т. е . как остаток на счете), план с целевыми выплатами является планом с установленными взносами, разработанным для выражения его прогнозируемого влияния в виде пожизненного дохода в виде процента от последней зарплаты при выходе на пенсию ( т. е. как сумма аннуитета). Например, план с целевыми выплатами может имитировать типичный план с установленными выплатами, предлагающий 1,5% от зарплаты в год службы, умноженной на последнюю 3-летнюю среднюю зарплату. Актуарные предположения, такие как 5% процентов, 3% повышения зарплаты и таблица смертности UP84, используются для расчета единовременной ставки взноса, которая создаст необходимую единовременную сумму в пенсионном возрасте. Проблема с такими планами заключается в том, что фиксированная ставка может быть низкой для молодых участников и высокой для пожилых участников. Хотя это может показаться несправедливым, перекос пособий для пожилых работников является особенностью большинства традиционных планов с установленными выплатами, и любая попытка сопоставить это раскроет эту особенность обратной загрузки.

Для защиты от налоговых злоупотреблений в Соединенных Штатах Налоговая служба (IRS) обнародовала правила, которые требуют, чтобы пенсионные планы были постоянными, а не временными, используемыми для получения налоговых льгот. Положение 1.401-1(b)(2) гласит, что «[т]ак, хотя работодатель может оставить за собой право изменять или прекращать план, а также прекращать взносы по нему, отказ от плана по любой причине, кроме деловой необходимости, в течение нескольких лет после его вступления в силу будет свидетельством того, что план с самого начала не был добросовестной программой, направленной исключительно на благо работников в целом. Особенно это будет верно, если, например, пенсионный план будет прекращен вскоре после того, как пенсии были полностью профинансированы для лиц, в пользу которых запрещена дискриминация...» У IRS будут основания дисквалифицировать план задним числом, даже если спонсор плана изначально получил благоприятное письмо-определение.

Квалифицированные планы получают благоприятный налоговый режим и регулируются ERISA. Техническое определение квалифицированного не согласуется с общепринятым различием. Например, планы 403(b) не считаются квалифицированными планами, но рассматриваются и облагаются налогом почти идентично.

Термин «квалифицированный» имеет особое значение в отношении планов с установленными выплатами. IRS определяет строгие требования, которым должен соответствовать план, чтобы получить благоприятный налоговый режим, включая:

Невыполнение требований Налоговой службы США (IRS) может привести к дисквалификации плана, что влечет за собой огромные налоговые последствия.

SIMPLE IRA — это тип индивидуального пенсионного счета (IRA), предоставляемого работодателем. Он похож на 401(k), но предлагает более простые и менее затратные правила администрирования. Как и план 401(k), SIMPLE IRA финансируется за счет сокращения заработной платы до вычета налогов. Однако лимиты взносов для планов SIMPLE ниже, чем для большинства других типов пенсионных планов, предоставляемых работодателем.

Упрощенный индивидуальный пенсионный счет для сотрудников, или SEP IRA , является разновидностью индивидуального пенсионного счета. SEP IRA принимаются владельцами бизнеса для предоставления пенсионных пособий владельцам бизнеса и их сотрудникам. Для самозанятых лиц без сотрудников нет существенных административных расходов. Если у самозанятого лица есть сотрудники, все сотрудники должны получать те же льготы по плану SEP. Поскольку счета SEP рассматриваются как IRA, средства можно инвестировать так же, как и в случае с любым другим IRA.

Планы Keogh — это полноценные пенсионные планы для самозанятых. Названные в честь представителя США Юджина Джеймса Кио из Нью-Йорка, они иногда называются планами HR10.

Планы, которые не соответствуют требованиям, необходимым для получения благоприятного налогового режима, считаются неквалифицированными и освобождаются от ограничений, налагаемых на квалифицированные планы. Они обычно используются для предоставления дополнительных льгот ключевым или высокооплачиваемым сотрудникам, таким как руководители и должностные лица. Примерами являются планы SERP (Supplemental Executive Retirement Plans) и 457(f) .

Сторонники плана с фиксированным взносом отмечают, что каждый сотрудник имеет возможность адаптировать инвестиционный портфель к своим индивидуальным потребностям и финансовому положению, включая выбор размера взноса, если он вообще есть. Однако другие утверждают, что эти очевидные преимущества могут также помешать некоторым работникам, которые могут не обладать финансовой подкованностью, чтобы выбрать правильные инвестиционные инструменты, или не иметь дисциплины, чтобы добровольно вносить деньги на пенсионные счета.

Планы с фиксированным взносом имеют фактические балансы, стоимость которых работники могут точно узнать, просто проверив запись баланса. Нет никаких юридических требований, чтобы работодатель разрешал бывшему работнику забирать свои деньги для перевода в IRA, хотя в США это относительно редкое явление, когда это не разрешают (и многие компании, такие как Fidelity, запускают многочисленные телевизионные рекламные ролики, призывающие людей переводить свои старые планы в текущие).

Поскольку актуарная текущая стоимость единовременной суммы накопленного пособия бывшего работника неопределенна, IRS, в соответствии с разделом 417(e) Налогового кодекса, определяет процентные и смертные цифры, которые должны использоваться. Это привело к тому, что некоторые работодатели, как в деле Berger против Xerox [ требуется ссылка ] в 7-м округе (Ричард А. Познер был судьей, который написал мнение) с планами остатка наличности имели более высокую ответственность для работодателей за единовременную сумму, чем была в «условном» или «гипотетическом» балансе счета работника.

Когда процентная ставка по кредиту превышает установленную ставку дисконтирования раздела 417(e), юридически установленная единовременная сумма, выплачиваемая работнику [если спонсор плана допускает единовременные выплаты до выхода на пенсию], превысит условный остаток на счете остатка денежных средств работника. Это было красочно названо «Whipsaw» на языке актуариев. Закон о защите пенсионных накоплений, подписанный в качестве закона 17 августа 2006 года, содержал дополнительные положения для таких типов планов, разрешающие распределение остатка денежных средств на счете в качестве единовременной суммы.

Практическое отличие заключается в том, что активы плана с установленными взносами обычно остаются у работника (как правило, суммы, внесенные работником, и доходы по ним остаются у работника, но взносы работодателя и доходы по ним не переходят к работнику до истечения определенного периода), даже если он или она переходит на новую работу или решает досрочно выйти на пенсию. Напротив, во многих странах пенсионные выплаты с установленными выплатами обычно теряются, если работник не отработал требуемое количество лет в одной и той же компании. Самостоятельно управляемые счета от одного работодателя обычно могут быть «перенесены» на счет другого работодателя или преобразованы из одного типа счета в другой в этих случаях.

Поскольку планы с установленными взносами имеют фактические остатки, работодатели могут просто выписать чек, поскольку сумма их обязательств при увольнении, которое может быть за десятилетия до фактической обычной (65) даты выхода на пенсию по плану, известна наверняка. Не существует юридического требования, чтобы работодатель разрешал бывшему работнику забирать свои деньги для перевода в IRA, хотя в США это относительно редкое явление, когда это не разрешают.

Так же, как нет юридического требования предоставлять переносимость планам с установленными взносами , нет и обязательного запрета на переносимость для планов с установленными выплатами . Однако, поскольку единовременная актуарная текущая стоимость накопленной выгоды бывшего работника неопределенна, мандат в соответствии с разделом 417(e) Налогового кодекса определяет процентные показатели и показатели смертности, которые должны использоваться. Эта неопределенность ограничила практическую переносимость планов с установленными выплатами.

Обычно говорят [ требуется ссылка ] , что работник несет инвестиционный риск для планов с установленными взносами, в то время как работодатель несет этот риск для планов с установленными выплатами. Это справедливо практически для всех случаев, но пенсионное законодательство в Соединенных Штатах не требует, чтобы работники несли инвестиционный риск. Закон предусматривает освобождение от фидуциарной ответственности в соответствии с разделом 404(c) в соответствии с ERISA, только если работодатель предоставляет обязательные инвестиционные возможности и дает работникам достаточный контроль для настройки своего пенсионного инвестиционного портфеля в соответствии с его толерантностью к риску.

Закон ERISA не предусматривает страхования от Корпорации по гарантированию пенсионных выплат (PBGC) для планов с установленными взносами, но планы с денежным остатком получают такое страхование, поскольку они, как и все планы с установленными выплатами ERISA, покрываются PBGC.

Планы также могут быть либо предоставлены работодателем, либо индивидуальными планами. Большинство типов пенсионных планов предоставляются работодателем, хотя индивидуальные пенсионные счета (IRA) очень распространены.

Большинство пенсионных планов (исключение составляют большинство неквалифицированных планов) предлагают значительные налоговые преимущества. Чаще всего деньги, внесенные на счет, не облагаются налогом как доход работника на момент взноса. Однако в случае планов, предоставляемых работодателем, работодатель может получить налоговый вычет на сумму взноса, как если бы это была обычная компенсация работнику. Это известно как взносы до налогообложения , и суммы, разрешенные к внесению, значительно различаются в зависимости от типа плана. Другим значительным преимуществом является то, что активы в плане могут расти за счет инвестирования без уплаты налогоплательщиком налога на годовой рост из года в год. После того, как деньги сняты, они полностью облагаются налогом как доход за год снятия. Существует множество ограничений на взносы, особенно в случае с планами 401(k) и планами с установленными выплатами. Ограничения предназначены для того, чтобы гарантировать, что высокооплачиваемые сотрудники не получат слишком больших налоговых преимуществ за счет менее оплачиваемых сотрудников.

В настоящее время два типа планов, Roth IRA и Roth 401(k) , предлагают налоговые преимущества, которые по сути являются обратными большинству пенсионных планов. Взносы в Roth IRA и Roth 401(k) должны быть сделаны из денег, которые облагаются налогом как доход. После выполнения различных ограничений снятие средств со счета производится налогоплательщиком без уплаты налога.

Закон о согласовании экономического роста и налоговых льгот 2001 года (EGTRRA) внес существенные изменения в пенсионные планы, в целом смягчив ограничения на возможность налогоплательщика переводить деньги с одного типа счета на другой и увеличив лимиты взносов. Большинство изменений были разработаны для поэтапного внедрения в течение периода от 4 до 10 лет.

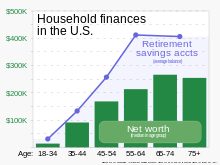

(Для среднего остатка на пенсионном счете домохозяйства:) Оценки остатков на счетах 401(k), IRA, Keogh и других счетах с установленными взносами на основе данных за 2019 год. Источник: Исследовательский институт пособий для сотрудников. . . . (Для медианного чистого капитала:) Источник: Федеральный резерв.