В макроэкономике денежная масса (или денежная масса ) относится к общему объему денег , находящихся в распоряжении населения в определенный момент времени. Есть несколько способов определить «деньги», но стандартные меры обычно включают наличные деньги в обращении (т.е. наличные деньги ) и депозиты до востребования (легкодоступные активы вкладчиков на балансах финансовых учреждений ). [1] [2] Данные о денежной массе регистрируются и публикуются, как правило, национальным статистическим агентством или центральным банком страны. Эмпирические меры денежной массы обычно называются М1 , М2 , М3 и т. д. в зависимости от того, насколько широкое определение денег они охватывают. Точные определения варьируются от страны к стране, частично в зависимости от национальных финансовых институциональных традиций.

Даже для узких агрегатов, таких как М1, наибольшая часть денежной массы состоит из депозитов в коммерческих банках , тогда как валюта ( банкноты и монеты ), выпущенная центральными банками, составляет лишь небольшую часть общей денежной массы в современной экономике. Следовательно , спрос населения на валюту и банковские депозиты, а также предложение кредитов коммерческими банками являются важными факторами, определяющими изменения денежной массы. Поскольку на эти решения влияет денежно-кредитная политика центральных банков , и не в последнюю очередь установление ими процентных ставок , денежная масса в конечном итоге определяется сложным взаимодействием между небанковскими, коммерческими банками и центральными банками.

Согласно количественной теории , поддерживаемой монетаристской школой, существует тесная причинная связь между ростом денежной массы и инфляцией . В частности, в 1970-х и 1980-х годах эта идея имела большое влияние, и несколько крупных центральных банков в этот период пытались жестко контролировать денежную массу, следуя цели денежно-кредитной политики по стабильному увеличению денежной массы. Однако в целом эта стратегия была признана непрактичной, поскольку спрос на деньги оказался слишком нестабильным, чтобы стратегия работала должным образом.

Следовательно, денежная масса потеряла свою центральную роль в денежно-кредитной политике, и сегодня центральные банки обычно не пытаются контролировать денежную массу. Вместо этого они сосредотачиваются на корректировке процентных ставок, в развитых странах обычно в рамках прямого целевого показателя инфляции , что оставляет мало места для особого внимания к денежной массе. Однако меры денежной массы все еще могут играть роль в денежно-кредитной политике как один из многих экономических индикаторов, которые отслеживают центральные банки, чтобы судить о вероятных будущих изменениях таких центральных переменных, как занятость и инфляция.

Существует несколько стандартных показателей денежной массы [4] , классифицированных по спектру или континууму между узкими и широкими денежными агрегатами . Узкие меры включают только наиболее ликвидные активы: те, которые легче всего потратить (валюта, чековые депозиты). Более широкие меры включают менее ликвидные виды активов (депозитные сертификаты и т. д.).

Этот континуум соответствует тому, как различные типы денег в той или иной степени контролируются денежно-кредитной политикой. Узкие меры включают те, которые в большей степени затрагиваются и контролируются денежно-кредитной политикой, тогда как более широкие меры менее тесно связаны с действиями денежно-кредитной политики. [5]

Различные типы денег обычно классифицируются как « M ». «М» обычно варьируются от М0 (самый узкий) до М3 (и М4 в некоторых странах [6] ) (самый широкий), но то, на каких «М», если таковые имеются, фактически ориентированы в коммуникациях центрального банка, зависит от конкретного случая. учреждение. Типичная раскладка каждой буквы «М» для США следующая:

И центральные банки, и коммерческие банки играют определенную роль в процессе создания денег . Короче говоря, в банковской системе с частичным резервированием , используемой во всем мире, деньги можно разделить на два типа: [17] [18] [19]

В статистике денежной массы деньги центрального банка представляют собой MB , тогда как деньги коммерческих банков делятся на компоненты M1-M3 , где они составляют компонент, не относящийся к M0 .

Безусловно, большая часть денег, используемых отдельными лицами и фирмами для осуществления экономических действий, представляет собой деньги коммерческих банков, т.е. депозиты, выпущенные банками и другими финансовыми учреждениями. В Соединенном Королевстве депозитные деньги превышают валюту, выпущенную центральным банком, более чем в 30 к 1. В Соединенных Штатах, где валюта страны играет особую международную роль и используется во многих транзакциях по всему миру, как юридически, так и незаконно соотношение по-прежнему составляет более 8 к 1. [20] Коммерческие банки создают деньги всякий раз, когда выдают кредит, и одновременно создают соответствующий депозит на банковском счете заемщика. В свою очередь, деньги уничтожаются, когда заемщик выплачивает основную сумму кредита. [21] Таким образом, динамика денежной массы в значительной степени зависит от решений коммерческих банков о предоставлении кредитов и, следовательно, депозитов, а также от поведения общественности в отношении требования валюты, а также банковских депозитов. [20] На эти решения влияет денежно-кредитная политика центральных банков, так что денежная масса в конечном итоге создается в результате сложных взаимодействий между банками, небанковскими и центральными банками. [22]

Хотя сегодня центральные банки редко пытаются контролировать количество денег в обращении, их политика по-прежнему влияет на действия как коммерческих банков, так и их клиентов. При установлении процентной ставки по резервам центрального банка затрагиваются процентные ставки по банковским кредитам, что, в свою очередь, влияет на их спрос. Центральные банки могут также влиять на денежную массу более непосредственно, участвуя в различных операциях на открытом рынке. [21] Они могут увеличить денежную массу, покупая государственные ценные бумаги, такие как государственные облигации или казначейские векселя . Это увеличивает ликвидность банковской системы за счет конвертации неликвидных ценных бумаг коммерческих банков в ликвидные депозиты в центральном банке. Это также приводит к росту цен на такие ценные бумаги из-за возросшего спроса и снижению процентных ставок. Напротив, когда центральный банк «ужесточает» денежную массу, он продает ценные бумаги на открытом рынке, выводя ликвидные средства из банковской системы. Цены на такие ценные бумаги падают по мере увеличения предложения и роста процентных ставок. [23]

В некоторых учебниках по экономике равновесие спроса и предложения на рынках денег и резервов представлено простым соотношением так называемого денежного мультипликатора между денежной базой центрального банка и результирующей денежной массой, включая депозиты коммерческих банков. Это краткое упрощение, которое игнорирует ряд других факторов, определяющих соотношение резервов к депозитам коммерческих банков и спрос на деньги со стороны населения. [20] [21] [24]

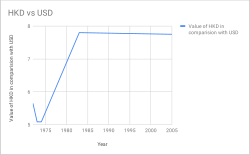

В 1967 году, когда фунт стерлингов был девальвирован, привязка гонконгского доллара к фунту была увеличена с 1 шиллинга 3 пенсов (1 фунт стерлингов = 16 гонконгских долларов) до 1 шиллинга 4½ пенсов (1 фунт стерлингов = 14,5455 гонконгских долларов), хотя это не полностью компенсировало девальвация фунта стерлингов по отношению к доллару США (он вырос с 1 доллара США = 5,71 гонконгского доллара до 1 доллара США = 6,06 гонконгского доллара). В 1972 году гонконгский доллар был привязан к доллару США по курсу 1 доллар США = 5,65 гонконгского доллара. В 1973 году эта сумма была снижена до 5,085 гонконгских долларов. В период с 1974 по 1983 год гонконгский доллар находился в плавающем состоянии. 17 октября 1983 года валюта была привязана по курсу 1 доллар США = 7,80 гонконгского доллара через систему валютного фонда.

С 18 мая 2005 г. в дополнение к нижнему гарантированному лимиту был установлен новый верхний гарантированный лимит для гонконгского доллара на уровне 7,75 за американский доллар. Нижняя граница была снижена с 7,80 до 7,85 (на 100 пунктов за неделю с 23 мая по 20 июня 2005 г.). Валютное управление Гонконга указало, что этот шаг был направлен на сокращение разрыва между процентными ставками в Гонконге и США. Еще одна цель, позволяющая торговать гонконгским долларом в определенном диапазоне, состоит в том, чтобы избежать использования гонконгского доллара в качестве посредника для спекулятивных ставок на ревальвацию юаня .

Основной закон Гонконга и Совместная китайско-британская декларация предусматривают, что Гонконг сохраняет полную автономию в отношении эмиссии валюты. Валюта в Гонконге выпускается правительством и тремя местными банками под контролем де-факто центрального банка территории, Валютного управления Гонконга. Банкноты печатаются компанией Hong Kong Note Printing .

Банк может эмитировать гонконгский доллар только в том случае, если он имеет на депозите эквивалентную валюту в долларах США. Система валютного управления гарантирует, что вся денежная база Гонконга обеспечена долларами США по привязанному обменному курсу. Ресурсы для поддержки хранятся в обменном фонде Гонконга, который является одним из крупнейших официальных резервов в мире. Гонконг также имеет огромные депозиты в долларах США, официальные валютные резервы которого по состоянию на сентябрь 2014 года составляют 331,3 миллиарда долларов США [update]. [25]

Банк Японии определяет денежные агрегаты как: [26]

Есть только две официальные меры Великобритании. М0 называется «широкой денежной базой » или «узкими деньгами», а М4 называется « широкими деньгами » или просто «денежной массой».

Существует несколько различных определений денежной массы, отражающих различные запасы денег. Из-за характера банковских депозитов, особенно депозитов на сберегательных счетах с ограниченным сроком действия, М4 представляет собой наиболее неликвидную меру денег. M0, напротив, является наиболее ликвидной мерой денежной массы.

Определение денежных агрегатов зоны евро, данное Европейским центральным банком: [ 30 ]

Федеральная резервная система США публиковала данные по трем денежным агрегатам до 2006 года, когда она прекратила публикацию данных М3 [14] и публиковала только данные по М1 и М2. M1 состоит из денег, обычно используемых для платежей, в основном валюты в обращении и остатков на текущих счетах ; и M2 включает M1 плюс остатки, которые в целом аналогичны операционным счетам и которые по большей части могут быть довольно легко конвертированы в M1 с небольшой потерей основной суммы или без нее. Считается, что мера М2 в основном принадлежит домохозяйствам. До его прекращения М3 включал М2 плюс определенные счета, которые принадлежат организациям, не являющимся физическими лицами, и выпускаются банками и сберегательными учреждениями для увеличения остатков типа М2 для удовлетворения кредитных потребностей, а также остатков во взаимных фондах денежного рынка, принадлежащих институциональным инвесторам. инвесторы. Агрегаты играли разные роли в денежно-кредитной политике, поскольку их надежность в качестве ориентиров изменилась. Основными компонентами являются: [32]

До 2020 года сберегательные счета считались M2, а не частью M1, поскольку ФРС не считала их «транзакционными счетами». (Существовал лимит в шесть транзакций за цикл, которые можно было проводить на сберегательном счете без штрафных санкций.) 15 марта 2020 года Федеральная резервная система отменила резервные требования для всех депозитных учреждений и ввела нормативное различие между резервируемыми «транзакциями». счета» и безрезервные «сберегательные депозиты» не нужны. 24 апреля 2020 года Совет директоров устранил это нормативное различие, убрав шестимесячный лимит на переводы по сберегательным депозитам. С этого момента депозиты сберегательных счетов были включены в М1. [9]

Хотя Казначейство может хранить и держит наличные деньги и специальный депозитный счет в ФРС (счет TGA), эти активы не учитываются ни в одном из совокупных показателей. Таким образом, по сути, деньги, уплаченные в виде налогов, уплачиваемых федеральному правительству (Казначейству), исключаются из денежной массы. Чтобы противостоять этому, правительство создало программу налогов и ссуд Казначейства (TT&L), в рамках которой любые поступления, превышающие определенный порог, передепонируются в частные банки. Идея состоит в том, что налоговые поступления не уменьшат объем резервов в банковской системе. Счета TT&L, хотя и депозиты до востребования, также не учитываются при расчете M1 или любого другого агрегата.

Когда в 2005 году Федеральная резервная система объявила, что прекратит публикацию статистики М3 в марте 2006 года, они объяснили, что М3 не передает никакой дополнительной информации об экономической активности по сравнению с М2 и, таким образом, «не играет роли в процессе денежно-кредитной политики в течение длительного времени». много лет." Таким образом, затраты на сбор данных M3 перевешивали выгоды, которые давали эти данные. [14] Некоторые политики выступили против решения Федеральной резервной системы прекратить публикацию статистики M3 и призвали Конгресс США принять меры, требующие от Федеральной резервной системы сделать это. Конгрессмен Рон Пол (республиканец от Техаса) заявил, что «M3 — лучшее описание того, как быстро ФРС создает новые деньги и кредиты. Здравый смысл подсказывает нам, что правительственный центральный банк, создающий новые деньги из воздуха, обесценивает стоимость каждого доллара». в обращении». [34] Современная денежная теория с этим не согласна. Он утверждает, что создание денег в условиях режима свободно плавающей бумажной валюты, такого как в США, не приведет к значительной инфляции, если только экономика не приблизится к полной занятости и полной мощности. Некоторые данные, используемые для расчета M3, до сих пор собираются и регулярно публикуются. [14] В настоящее время альтернативные источники данных M3 доступны в частном секторе. [35]

В Соединенных Штатах резервы банка состоят из валюты США, находящейся в банке (также известной как «наличные в хранилище» [36] ), плюс остатки банка на счетах Федеральной резервной системы. [37] [38] Для этой цели наличные деньги и остатки на счетах Федеральной резервной системы («ФРС») взаимозаменяемы (оба являются обязательствами ФРС). Резервы могут поступать из любого источника, включая рынок федеральных фондов , депозиты населения и займы у самой ФРС. [39]

По состоянию на апрель 2013 года денежная база составляла 3 триллиона долларов США [40], а М2, самый широкий показатель денежной массы, составлял 10,5 триллиона долларов США. [41]

Резервный банк Австралии определяет денежные агрегаты как: [42]

Резервный банк Новой Зеландии определяет денежные агрегаты как: [44]

Резервный банк Индии определяет денежные агрегаты как: [45]

Значение, которое исторически придавалось денежной массе в денежно-кредитной политике центральных банков, обусловлено предположением, что движение денег может определять важные экономические переменные, такие как цены (и, следовательно, инфляция), объем производства и занятость. Действительно, две выдающиеся аналитические концепции 20-го века основывались на этой предпосылке: кейнсианская модель IS-LM и монетаристская количественная теория денег . [20]

Модель IS-LM была предложена Джоном Хиксом в 1937 году для описания кейнсианской макроэкономической теории. В период с 1940-х по середину 1970-х годов она была ведущей структурой макроэкономического анализа [47] и до сих пор является важным концептуальным вводным инструментом во многих учебниках по макроэкономике. [48] В традиционной версии этой модели предполагается, что центральный банк проводит денежно-кредитную политику, увеличивая или уменьшая денежную массу, что влияет на процентные ставки и, следовательно, на инвестиции , совокупный спрос и выпуск.

В свете того факта, что современные центральные банки, как правило, перестали рассматривать денежную массу как явную переменную политики, [49] в некоторых более поздних макроэкономических учебниках модель IS-LM была модифицирована, чтобы включить тот факт, что вместо манипулирования деньгами предложения, центральные банки, как правило, проводят свою политику, устанавливая процентные ставки более непосредственно. [23]

Согласно количественной теории денег , инфляция вызвана изменениями в денежной массе и, следовательно, может контролироваться центральным банком, если банк контролирует денежную массу. Теория основана на уравнении обмена Ирвинга Фишера 1911 года: [50]

где

На практике макроэкономисты почти всегда используют реальный ВВП для определения Q , опуская роль всех других транзакций. [51] В любом случае, уравнение само по себе является тождеством , которое верно по определению, а не описывает экономическое поведение. То есть скорость определяется значениями трех других переменных. В отличие от других членов, скорость обращения денег не имеет независимой меры и может быть оценена только путем деления PQ на M. Сторонники количественной теории денег предполагают, что скорость обращения денег стабильна и предсказуема и определяется в основном финансовыми учреждениями. Если это предположение верно, то изменения M можно использовать для прогнозирования изменений PQ . [52] Если нет, то модель V необходима для того, чтобы уравнение обмена было полезно в качестве макроэкономической модели или в качестве предсказателя цен.

Большинство макроэкономистов заменяют уравнение обмена уравнениями спроса на деньги , которые описывают более регулярное экономическое поведение. Однако предсказуемость (или ее отсутствие) скорости обращения денег эквивалентна предсказуемости (или ее отсутствию) спроса на деньги (поскольку в равновесии реальный спрос на деньги просто равенвопрос/В).

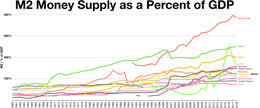

Существуют некоторые эмпирические свидетельства прямой связи между ростом денежной массы и долгосрочной ценовой инфляцией, по крайней мере, при быстром увеличении количества денег в экономике. [53] Количественная теория была краеугольным камнем для монетаристов и, в частности, Милтона Фридмана , который вместе с Анной Шварц в 1963 году в новаторской работе задокументировал взаимосвязь между деньгами и инфляцией в Соединенных Штатах в период 1867–1960 годов. [20] В 1970-е и 1980-е годы монетаристские идеи становились все более влиятельными, и крупные центральные банки, такие как Федеральная резервная система , Банк Англии и немецкий Бундесбанк , официально следовали цели денежно-кредитной политики по стабильному увеличению денежной массы. [51]

Начиная с середины 1970-х годов и все чаще в последующие десятилетия эмпирическая корреляция между колебаниями денежной массы и изменениями доходов или цен нарушилась, и появились явные доказательства того, что спрос на деньги (или, что то же самое, скорость обращения денег) был нестабильным, при по крайней мере, в краткосрочной и среднесрочной перспективе, которая является временным горизонтом, имеющим отношение к денежно-кредитной политике. Это сделало денежную цель менее полезной для центральных банков и привело к снижению денежной массы как инструмента денежно-кредитной политики. Вместо этого центральные банки обычно перешли к прямому управлению процентными ставками, позволяя денежной массе колебаться, чтобы приспособиться к колебаниям спроса на деньги. [20] Одновременно большинство центральных банков в развитых странах внедрили прямое таргетирование инфляции в качестве основы своей денежно-кредитной политики, [54] что оставляет мало места для особого акцента на денежной массе. В Соединенных Штатах стратегия таргетирования денежной массы была опробована при председателе Федеральной резервной системы Поле Волкере с 1979 года, но была признана непрактичной, и от нее позже отказались. [55] По мнению Бенджамина Фридмана , количество центральных банков, которые активно стремятся влиять на денежную массу как элемент своей денежно-кредитной политики, сокращается до нуля. [20]

Несмотря на то, что сегодня центральные банки, как правило, не пытаются определять денежную массу, мониторинг данных о денежной массе может по-прежнему играть роль в подготовке денежно-кредитной политики как часть широкого спектра финансовых и экономических данных, которые рассматривают политики. [56] Динамика денежной массы может содержать информацию о поведении коммерческих банков и общей экономической позиции, которая полезна для оценки будущих изменений, скажем, в сфере занятости и инфляции. [57] Однако и в этом отношении данные о денежной массе неоднозначны. В Соединенных Штатах, например, индекс опережающих экономических показателей Conference Board первоначально включал компонент реальной денежной массы (M2) в качестве одного из 10 опережающих индикаторов, но исключил его из индекса в 2012 году после того, как установил, что он показал плохие результаты в качестве основного индикатора. опережающий индикатор с 1989 года. [58]

Современные денежные системы основаны на взаимодополняющей роли денег центральных банков и денег коммерческих банков.

В начале 20-х годов почти вся совокупность розничных платежей осуществлялась в деньгах центральных банков. Со временем эта монополия стала разделена с коммерческими банками, когда широкое распространение получили депозиты и их перевод с помощью чеков и гирос. Банкноты и деньги коммерческих банков стали полностью взаимозаменяемыми платежными средствами, которые клиенты могли использовать в соответствии со своими потребностями. В то время как трансакционные издержки с деньгами коммерческих банков сокращались, все шире стали использоваться безналичные платежные инструменты за счет банкнот.

{{cite book}}: |website=игнорируется ( помощь ){{cite web}}: Отсутствует или пусто |title=( помощь )