Выход на пенсию — это отказ от своей должности, занятия или активной трудовой деятельности. [1] Человек может также выйти на пенсию частично, сократив рабочее время или рабочую нагрузку.

Многие люди решают уйти на пенсию, когда они пожилые или неспособны выполнять свою работу по состоянию здоровья. Люди также могут уйти на пенсию, когда они имеют право на частные или государственные пенсионные пособия , хотя некоторые вынуждены уходить на пенсию, когда физическое состояние больше не позволяет человеку работать (из-за болезни или несчастного случая) или в результате законодательства, касающегося их должностей. [2] В большинстве стран идея выхода на пенсию возникла недавно, будучи введенной в конце девятнадцатого и начале двадцатого веков. Ранее низкая продолжительность жизни , отсутствие социального обеспечения и отсутствие пенсионных соглашений означали, что большинство работников продолжали работать до своей смерти. Германия была первой страной, которая ввела пенсионные пособия в 1889 году. [3]

В настоящее время большинство развитых стран имеют системы предоставления пенсий по выходу на пенсию в старости , финансируемые работодателями или государством. Во многих бедных странах нет никакой поддержки для пожилых людей, кроме той, которая предоставляется семьей. Сегодня выход на пенсию с пенсией считается правом работника во многих обществах; велись жесткие идеологические, социальные, культурные и политические баталии по поводу того, является ли это правом. Во многих западных странах это право закреплено в национальных конституциях.

Все большее число людей предпочитают отложить момент полного выхода на пенсию, выбирая существование в формирующемся состоянии предпенсионного возраста . [4]

Выход на пенсию, или практика ухода с работы или прекращения работы по достижении определенного возраста, существует примерно с 18 века. До 18 века средняя продолжительность жизни людей составляла от 26 до 40 лет. [5] [6] [7] [8] В результате лишь небольшой процент населения достигал возраста, в котором физические недостатки начинали быть препятствием для работы. [ необходима цитата ] Государственная политика выхода на пенсию начала внедряться в странах в конце 19 века и в 20 веке, начиная с Германии при Отто фон Бисмарке . [9]

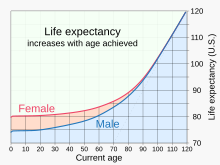

Человек может выйти на пенсию в любом возрасте, в котором пожелает. Однако налоговое законодательство страны или государственные правила пенсионного обеспечения по старости обычно означают, что в данной стране определенный возраст считается стандартным возрастом выхода на пенсию. Поскольку продолжительность жизни увеличивается и все больше людей доживают до преклонного возраста, во многих странах возраст выхода на пенсию был увеличен в 21 веке, часто прогрессивно. [10]

Стандартный возраст выхода на пенсию варьируется от страны к стране, но обычно он составляет от 50 до 70 лет (согласно последним статистическим данным 2011 года). В некоторых странах этот возраст отличается для мужчин и женщин, хотя в некоторых странах это недавно было оспорено (например, в Австрии), а в некоторых странах возрасты приводятся в соответствие. [11] В таблице ниже показаны различия в возрасте, дающем право на получение государственных пособий по старости в Соединенных Штатах и многих европейских странах, согласно ОЭСР .

Пенсионный возраст во многих странах повышается, часто начиная с 2010-х годов и продолжаясь до конца 2020-х годов.

Примечания: Скобки указывают возраст, дающий право на пенсию для женщин, если он отличается. Источники: Столбцы 1–2: OECD Pensions at a Glance (2005), Столбцы 3–6: Таблицы из HRS, ELSA и SHARE. Квадратные скобки указывают на ранний выход на пенсию для некоторых государственных служащих.

1 В Дании ранний выход на пенсию называется efterløn , и необходимо выполнить некоторые требования, например, внести вклад в рынок труда в течение не менее 20 лет. [16] Ранний и обычный пенсионный возраст различаются в зависимости от даты рождения человека, подающего заявление на пенсию. [12] [13]

2 Во Франции пенсионный возраст составлял 60 лет, а полное пенсионное обеспечение начиналось с 65 лет; в 2010 году этот возраст был увеличен до 62 и 67 лет соответственно, постепенно увеличиваясь в течение следующих восьми лет. [17]

3 В Латвии пенсионный возраст зависит от даты рождения лица, подающего заявление на пенсию. [15]

4 В Испании было принято решение о постепенном повышении пенсионного возраста с 65 до 67 лет с 2013 по 2027 год. [18]

В Соединенных Штатах, в то время как обычный возраст выхода на пенсию для социального обеспечения или страхования по случаю потери кормильца (OASI) был 65 лет для получения несокращенных пособий, он постепенно увеличивается до 67 лет к 2027 году. [10] Государственные служащие часто не охвачены социальным обеспечением, но имеют свои собственные пенсионные программы. Полицейские в Соединенных Штатах обычно могут уйти на пенсию с половинной зарплатой после 20 лет службы или с тремя четвертями зарплаты после 30 лет, что позволяет выйти на пенсию с начала сороковых годов. [19] Военнослужащие Вооруженных сил США могут выбрать выход на пенсию после 20 лет действительной службы. Их выход на пенсию (не пенсия, поскольку они могут быть отозваны на действительную службу в любое время) рассчитывается на основе количества лет действительной службы, окончательного разряда заработной платы и пенсионной системы, действующей на момент поступления на службу. Члены, награжденные Медалью Почета , имеют право на отдельную стипендию. Выход на пенсию для военнослужащих в резерве и Национальной гвардии США основан на балльной системе. [20]

В Иране пенсионный возраст был значительно увеличен в 2022 и 2023 годах до 42 лет страхового стажа, чтобы избежать банкротства государственного социального обеспечения. [21]

Недавние достижения в сборе данных значительно улучшили способность понимать важные связи между выходом на пенсию и такими факторами, как здоровье, благосостояние, характеристики занятости и динамика семьи, среди прочих. Наиболее известным исследованием для изучения поведения на пенсии в Соединенных Штатах является текущее исследование здоровья и выхода на пенсию (HRS), впервые проведенное в 1992 году. HRS является общенациональным репрезентативным продольным исследованием взрослых в США в возрасте 51+, проводимым каждые два года, и содержит большой объем информации по таким темам, как участие в рабочей силе (например, текущая занятость, история работы, пенсионные планы, отрасль/род занятий, пенсии, инвалидность), здоровье (например, состояние и история здоровья, медицинское и страхование жизни , когнитивные способности), финансовые переменные (например, активы и доход, жилье, чистая стоимость, завещания, потребление и сбережения), характеристики семьи (например, структура семьи, переводы, информация о родителях/детях/внуках/братьях и сестрах) и множество других тем (например, ожидания, расходы, использование Интернета, принятие риска, психосоциальное, использование времени). [22]

В 2002 и 2004 годах были представлены английское лонгитюдное исследование старения (ELSA) и исследование здоровья, старения и выхода на пенсию в Европе (SHARE), включающее респондентов из 14 стран континентальной Европы и Израиля. Эти исследования были тесно связаны с HRS по выборке, дизайну и содержанию. Ряд других стран (например, Япония, Южная Корея) также теперь проводят исследования, подобные HRS, а другие (например, Китай, Индия) в настоящее время проводят пилотные исследования. Эти наборы данных расширили возможности исследователей изучать вопросы поведения на пенсии, добавив кросс-национальную перспективу.

Примечания: MHAS прекращено в 2003 году; цифры ELSA не включают институционализированные (дома престарелых). Источник: Borsch-Supan et al., ред. (ноябрь 2008 г.). Здоровье, старение и выход на пенсию в Европе (2004–2007 гг.): начало продольного измерения.

На решения людей о выходе на пенсию влияет множество факторов. Образование в области финансирования выхода на пенсию является важным фактором, который влияет на успешность пенсионного опыта человека. Социальное обеспечение играет важную роль, поскольку большинство людей полагаются исключительно на социальное обеспечение как на единственный вариант выхода на пенсию, когда ожидается, что целевые фонды социального обеспечения будут исчерпаны к 2034 году. [23] Знания влияют на решения человека о выходе на пенсию, просто находя более надежные варианты выхода на пенсию, такие как индивидуальные пенсионные счета или спонсируемые работодателем планы. В странах по всему миру люди с гораздо большей вероятностью выйдут на пенсию в раннем и обычном пенсионном возрасте государственной пенсионной системы (например, в возрасте 62 и 65 лет в США). [24] Эту закономерность нельзя объяснить различными финансовыми стимулами для выхода на пенсию в этом возрасте, поскольку обычно пенсионные пособия в этом возрасте приблизительно актуарно справедливы; то есть текущая стоимость пожизненных пенсионных пособий (пенсионное богатство), обусловленная выходом на пенсию в возрасте a , примерно такая же, как пенсионное богатство, обусловленное выходом на пенсию через год в возрасте a +1. [25] Тем не менее, обширная литература показала, что люди в значительной степени реагируют на финансовые стимулы, связанные с выходом на пенсию (например, на разрывы, возникающие из-за теста на заработок по социальному обеспечению или налоговой системы). [26] [27] [28]

Большее богатство, как правило, приводит к более раннему выходу на пенсию, поскольку более состоятельные люди могут по сути «приобрести» дополнительный досуг. Как правило, влияние богатства на выход на пенсию трудно оценить эмпирически, поскольку наблюдение большего богатства в старшем возрасте может быть результатом увеличения сбережений в течение трудовой жизни в ожидании более раннего выхода на пенсию. Однако многие экономисты нашли креативные способы оценки влияния богатства на выход на пенсию и, как правило, обнаруживают, что оно невелико. Например, в одной из статей используется получение наследства для измерения влияния потрясений, связанных с богатством, на выход на пенсию с использованием данных HRS. [29] Авторы обнаружили, что получение наследства увеличивает вероятность выхода на пенсию раньше ожидаемого на 4,4 процентных пункта, или на 12 процентов относительно базового уровня выхода на пенсию, за восьмилетний период.

Большое внимание было уделено тому, как финансовый кризис 2007–2008 годов и последовавшая за ним Великая рецессия влияют на решения о выходе на пенсию, при этом общепринятое мнение гласит, что меньше людей выйдут на пенсию, поскольку их сбережения будут исчерпаны; однако недавние исследования показывают, что может произойти обратное. Используя данные HRS, исследователи изучили тенденции в пенсионных планах с установленными выплатами (DB) и с установленными взносами (DC) и обнаружили, что те, кто приближается к пенсионному возрасту, были лишь ограниченно подвержены недавнему падению фондового рынка и, таким образом, вряд ли существенно отложат свой выход на пенсию. [30] В то же время, используя данные Текущего обследования населения (CPS), другое исследование оценивает, что массовые увольнения, вероятно, приведут к увеличению выхода на пенсию почти на 50% больше, чем сокращение, вызванное крахом фондового рынка, так что в ответ на кризис чистый выход на пенсию, вероятно, увеличится. [31]

Дополнительная информация показывает, сколько людей, вышедших на пенсию, продолжат работать, но не в той карьере, которой они занимались большую часть своей жизни. Вакансии увеличатся в ближайшие 5 лет из-за выхода на пенсию поколения бэби-бумеров. Население старше 50 лет на самом деле является самой быстрорастущей рабочей группой в США.

Большое количество исследований изучало влияние состояния здоровья и потрясений в области здоровья на выход на пенсию. Широко распространено мнение, что люди с плохим здоровьем обычно выходят на пенсию раньше, чем те, у кого здоровье лучше. Это не обязательно означает, что плохое состояние здоровья заставляет людей выходить на пенсию раньше, поскольку в опросах пенсионеры могут быть более склонны преувеличивать свое плохое состояние здоровья, чтобы оправдать свое более раннее решение уйти на пенсию. Однако эта предвзятость оправдания, вероятно, будет небольшой. [32] В целом, ухудшение здоровья с течением времени, а также возникновение новых заболеваний, как было обнаружено, положительно связаны с более ранним выходом на пенсию. [33] Состояния здоровья, которые могут заставить кого-то выйти на пенсию, включают гипертонию , сахарный диабет , апноэ во сне , заболевания суставов и гиперлипидемию . [34]

Большинство людей женятся, когда достигают пенсионного возраста; таким образом, статус занятости супруга может повлиять на решение уйти на пенсию. В среднем мужья на три года старше своих жен в США, и супруги часто координируют свои решения о выходе на пенсию. Таким образом, мужчины с большей вероятностью выйдут на пенсию, если их жены также на пенсии, чем если они все еще находятся в составе рабочей силы, и наоборот. [35] [36]

Исследователи проанализировали факторы, влияющие на решения о выходе на пенсию в государствах-членах ЕС :

В целом, доход после выхода на пенсию может поступать из государственных пенсий, профессиональных пенсий, частных сбережений и инвестиций (частные пенсионные фонды, собственное жилье), пожертвований (например, детьми) и социальных пособий. [55] В некоторых странах предоставляется дополнительная единовременная выплата в зависимости от стажа работы и средней заработной платы; обычно ее предоставляет работодатель. На личном уровне рост стоимости жизни на пенсии является серьезной проблемой для многих пожилых людей. Расходы на здравоохранение играют важную роль.

Предоставление государственных пенсий является существенным бременем для государственного бюджета. Поскольку продолжительность жизни увеличивается, а здоровье пожилых людей улучшается благодаря достижениям медицины, возраст получения права на пенсию постепенно увеличивается примерно с 2010 года.

Пожилые люди более подвержены болезням, а расходы на здравоохранение на пенсии велики. Большинство стран предоставляют всеобщее медицинское страхование для пожилых людей, хотя в Соединенных Штатах многие люди выходят на пенсию до того, как получают право на медицинское страхование Medicare в возрасте 65 лет.

Полезный и простой расчет можно сделать, если предположить, что проценты после вычета расходов, налогов и инфляции равны нулю. Предположим, что в реальном выражении (после вычета инфляции) зарплата человека не меняется в течение w лет трудовой жизни. В течение p лет пенсии у человека есть уровень жизни, который стоит коэффициент замещения в R раз больше, чем уровень жизни в трудовой жизни. Уровень жизни в трудовой жизни равен зарплате за вычетом доли зарплаты Z, которую следует сберечь. Расчеты производятся на единицу заработной платы (например, предположим, что зарплата = 1).

Тогда после w лет работы, пенсионный возраст накопленные сбережения = wZ . Для выплаты пенсии за p лет, необходимые сбережения при выходе на пенсию = Rp(1-Z)

Приравняйте их: wZ = Rp ( 1-Z ) и решите, чтобы получить Z = Rp / ( w + Rp ). Например, если w = 35, p = 30 и R = 0,65, то следует сохранить пропорцию Z = 35,78%.

Пенсионные калькуляторы обычно накапливают часть зарплаты до пенсионного возраста. Это простой случай, который, тем не менее, может быть практически полезен для оптимистичных людей, надеющихся работать только до тех пор, пока они, скорее всего, выйдут на пенсию.

Для более сложных ситуаций в Интернете есть несколько онлайн-калькуляторов пенсионного обеспечения. Многие пенсионные калькуляторы прогнозируют, сколько инвестору необходимо сберегать и как долго, чтобы обеспечить определенный уровень пенсионных расходов. Некоторые пенсионные калькуляторы, подходящие для безопасных инвестиций, предполагают постоянную, неизменную норму прибыли. Пенсионные калькуляторы Монте-Карло учитывают волатильность и прогнозируют вероятность того, что конкретный план пенсионных сбережений, инвестиций и расходов переживет пенсионера. Пенсионные калькуляторы различаются по степени, в которой они учитывают налоги, социальное обеспечение, пенсии и другие источники пенсионного дохода и расходов.

Предположения, введенные в пенсионный калькулятор, имеют решающее значение. Одним из самых важных предположений является предполагаемая ставка реальной (после инфляции) доходности инвестиций. Консервативная оценка доходности может быть основана на реальной доходности облигаций, индексированных на инфляцию, предлагаемых некоторыми правительствами, включая США, Канаду и Великобританию. Пенсионный калькулятор TIP$TER прогнозирует пенсионные расходы, которые портфель облигаций, привязанных к инфляции, в сочетании с другими источниками дохода, такими как социальное обеспечение, мог бы выдержать. Текущая реальная доходность по казначейским ценным бумагам США с защитой от инфляции (TIPS) доступна на сайте Казначейства США. Текущая реальная доходность по канадским «облигациям с реальным доходом» доступна на сайте Банка Канады. По состоянию на декабрь 2011 года казначейские облигации США с привязанной к инфляции доходностью (TIPS) приносили около 0,8% реальных годовых при 30-летнем сроке погашения и примечательную слегка отрицательную реальную доходность при 7-летнем сроке погашения.

Многие люди используют «пенсионные калькуляторы» в Интернете, чтобы определить долю своей зарплаты, которую они должны откладывать в налоговом плане (например, IRA или 401-K в США, RRSP в Канаде, персональная пенсия в Великобритании, пенсионное обеспечение в Австралии). После вычета расходов и любых налогов разумное (хотя, возможно, пессимистичное) долгосрочное предположение о безопасной реальной норме прибыли равно нулю. Таким образом, в реальном выражении проценты не способствуют росту сбережений. Каждый год работы должен окупить свою долю года выхода на пенсию. Для того, кто планирует работать 40 лет и выйти на пенсию на 20 лет, каждый год работы окупает себя и полгода выхода на пенсию. Следовательно, 33,33% зарплаты необходимо откладывать, а 66,67% можно потратить, когда заработаешь. После 40 лет откладывания 33,33% зарплаты мы накопили активы на 13,33 года оплаты, как на графике. На графике справа линии прямые, что вполне закономерно, учитывая предположение о нулевой реальной доходности инвестиций.

График выше можно сравнить с графиками, которые генерируют многие пенсионные калькуляторы. Однако большинство пенсионных калькуляторов используют номинальные (не «реальные» доллары) и поэтому требуют прогноза как ожидаемого уровня инфляции, так и ожидаемой номинальной нормы доходности. Один из способов обойти это ограничение — ввести в калькулятор, например, «0% доходности, 0% инфляции». Пенсионный калькулятор Bloomberg дает возможность указать, например, нулевую инфляцию и нулевую инвестиционную доходность и воспроизвести приведенный выше график. Пенсионный калькулятор MSN в 2011 году имеет в качестве значений по умолчанию реалистичную ставку инфляции 3% в год и оптимистичные предположения о доходности 8%; соответствие номинальным ставкам облигаций США и рыночным ставкам защищенных от инфляции облигаций на декабрь 2011 года требует изменения примерно до 3% инфляции и 4% инвестиционной доходности до и после выхода на пенсию.

Игнорируя налоги, тот, кто хочет работать в течение года, а затем отдыхать в течение года при том же уровне жизни, должен откладывать 50% от заработной платы. Аналогично, тот, кто хочет работать с 25 до 55 лет и выйти на пенсию в течение 30 лет до 85 лет, должен откладывать 50% от заработной платы, если государственные и трудовые пенсии не являются фактором, и если считается целесообразным предположить нулевую реальную инвестиционную доходность. Проблема того, что продолжительность жизни заранее неизвестна, может быть уменьшена в некоторых странах путем покупки при выходе на пенсию пожизненной ренты , индексированной на инфляцию .

Для выплаты пенсии, если для простоты предположить, что она выплачивается в конце каждого года, и используя дисконтированные значения в порядке расчета чистой приведенной стоимости , идеальная единовременная сумма, доступная при выходе на пенсию, должна составлять:

Выше приведена стандартная математическая формула для суммы геометрической прогрессии . (Или если i real = 0, то ряд в скобках дает сумму p, поскольку тогда он имеет p равных членов). В качестве примера предположим, что S = 60 000 в год и что желательно заменить R repl = 0,80 или 80% от уровня жизни до выхода на пенсию на p = 30 лет. Предположим для текущих целей, что доля z prop = 0,25 (25%) заработной платы сберегалась. Используя i real = 0,02 или 2% в год реальной доходности инвестиций, необходимая единовременная сумма определяется по формуле (1-0,25)*0,80*60 000*сумма ряда ренты(30)=36 000*22,396=806 272 в национальной валюте в условиях 2008–2010 гг. Чтобы напрямую учесть инфляцию, лучше всего говорить о 806 272 как о «13,43 годах пенсионного возраста». Возможно, было бы уместно рассматривать это как необходимую единовременную сумму для финансирования 36 000 ежегодных надбавок к пенсиям любого работодателя или правительства, которые доступны. Обычно не включают стоимость дома в расчет этой необходимой единовременной суммы, поэтому для домовладельца единовременная сумма в первую очередь покрывает расходы на проживание, не связанные с жильем.

При выходе на пенсию будет накоплена следующая сумма:

Чтобы накопления соответствовали единовременной сумме, необходимой для выплаты пенсии:

Перенесите z prop в левую часть, чтобы получить ответ, используя этот грубый и негарантированный метод, на долю заработной платы, которую следует сэкономить:

Обратите внимание, что особый случай i rel to pay =0 = i real означает, что геометрическую прогрессию следует суммировать, отметив, что есть p или w идентичных членов, и, следовательно, z prop = p/(w+p). Это соответствует графику выше с прямой линией накопления действительных членов.

Результат для необходимого z prop, заданного (Ret-03), критически зависит от сделанных предположений. Например, можно предположить, что инфляция цен будет составлять 3,5% в год навсегда, а зарплата будет увеличиваться только с той же скоростью 3,5%. Если предположить номинальную процентную ставку 4,5% в год, то (используя 1,045/1,035 в реальном выражении ) чистые процентные ставки до и после выхода на пенсию останутся прежними, i rel to pay = 0,966 процента в год и i real = 0,966 процента в год. Эти предположения могут быть разумными с учетом рыночной доходности, доступной по индексированным на инфляцию облигациям , после расходов и любых налогов. Уравнение (Ret-03) легко кодируется в Excel и с этими предположениями дает требуемые нормы сбережений на прилагаемой картинке.

Наконец, более новым методом определения адекватности пенсионного плана является моделирование Монте-Карло . Этот метод набирает популярность и теперь используется многими финансовыми планировщиками. [56] Калькуляторы пенсионного обеспечения Монте-Карло [57] [58] позволяют пользователям вводить информацию о сбережениях, доходах и расходах и запускать моделирование сценариев выхода на пенсию. Результаты моделирования показывают вероятность того, что пенсионный план будет успешным.

Выход на пенсию обычно считается «ранним», если он происходит до возраста (или срока), необходимого для получения права на поддержку и средства из государственных или предоставляемых работодателем источников. Ранние пенсионеры обычно полагаются на собственные сбережения и инвестиции, чтобы быть самодостаточными, либо на неопределенный срок, либо до тех пор, пока они не начнут получать внешнюю поддержку. Ранний выход на пенсию также может использоваться как эвфемистический термин для увольнения с работы до типичного пенсионного возраста. [59]

Хотя общепринятое мнение [ кто? ] гласит , что можно выйти на пенсию и изымать 7% или более из портфеля год за годом, в прошлом эта стратегия нечасто срабатывала. [61] [62]

Те, кто размышляет о раннем выходе на пенсию, захотят узнать, достаточно ли у них средств, чтобы пережить возможные медвежьи рынки . История фондового рынка США показывает, что нужно жить примерно на 4% от первоначального портфеля в год, чтобы гарантировать, что портфель не исчерпается до конца выхода на пенсию; [63] это практическое правило является резюме одного из выводов исследования Trinity , хотя отчет более детализирован, а выводы и сам подход подверглись серьезной критике (подробности см. в исследовании Trinity ). Это позволяет увеличивать изъятия в соответствии с инфляцией, чтобы поддерживать постоянную способность тратить в течение всего периода выхода на пенсию и продолжать изымать средства даже в условиях драматических и продолжительных медвежьих рынков . [64] (Цифра в 4% не предполагает никаких пенсий или изменений в уровнях расходов в течение периода выхода на пенсию.)

При выходе на пенсию до достижения 59 лет+1 ⁄ 2 , существует штраф IRS в размере 10% за снятие средств с пенсионного плана, такого как план 401(k) или Traditional IRA. Исключения применяются при определенных обстоятельствах. В возрасте 59 лет и шести месяцев достигается статус без штрафа, и штраф IRS в размере 10% больше не применяется.

Чтобы избежать штрафа в размере 10% до достижения 59 лет+1 ⁄ 2 , человек должен проконсультироваться с юристом по поводу использования правила IRS 72 T. Это правило должно быть применено в IRS. Оно позволяет распределять счет IRA до достижения 59 лет+1 ⁄ 2 равными частями в течение 5 лет или до достижения 59 лет+1 ⁄ 2 , в зависимости от того, какой период времени будет длиннее, без штрафа в 10%. Налоги по-прежнему должны быть выплачены с распределений.

Хотя первоначальная ставка изъятия портфеля в 4%, описанная выше, может использоваться в качестве грубой оценки, часто желательно использовать инструмент планирования выхода на пенсию, который принимает подробные входные данные и может выдавать результат с большей точностью. Некоторые из этих инструментов моделируют только фазу выхода на пенсию плана, в то время как другие могут моделировать как фазу сбережений или накоплений, так и фазу выхода на пенсию плана. Например, анализ Forbes подсчитал, что на 90% исторических рынков ставка в 4% сохранялась бы не менее 30 лет, в то время как на 50% исторических рынков ставка в 4% сохранялась бы более 40 лет. [65]

Эффекты от снятия средств с учетом инфляции из заданного начального портфеля можно смоделировать с помощью загружаемой электронной таблицы [66] , которая использует исторические данные фондового рынка для оценки вероятной доходности портфеля. Другой подход заключается в использовании пенсионного калькулятора [67] , который также использует историческое моделирование фондового рынка, но добавляет положения для включения пенсий, других пенсионных доходов и изменений в расходах, которые могут возникнуть в течение выхода на пенсию. [68]

Выход на пенсию может совпадать с важными изменениями в жизни; пенсионер может переехать в новое место, например, в пенсионный фонд , тем самым реже контактируя со своим предыдущим социальным контекстом и принимая новый образ жизни. Часто пенсионеры работают волонтерами в благотворительных и других общественных организациях. Туризм является распространенным маркером выхода на пенсию и для некоторых становится образом жизни, например, для так называемых серых кочевников . Некоторые пенсионеры даже решают уехать и жить в более теплых климатических условиях, что известно как пенсионная миграция.

Было обнаружено, что у американцев есть шесть вариантов образа жизни по мере старения: продолжать работать полный рабочий день, продолжать работать неполный рабочий день, уйти с работы и заняться различными видами досуга, уйти с работы и заняться различными видами отдыха и досуга, уйти с работы и позже вернуться к работе неполный рабочий день, и уйти с работы и позже вернуться к работе полный рабочий день. [69] Важно отметить, что четыре из шести определений образа жизни подразумевают работу. Америка сталкивается с важными демографическими изменениями, поскольку поколение бэби-бумеров сейчас достигает пенсионного возраста. Это ставит две проблемы: будет ли достаточное количество квалифицированных работников в рабочей силе, и будут ли текущие пенсионные программы достаточными для поддержки растущего числа пенсионеров. [70] Причины, по которым некоторые люди решают никогда не выходить на пенсию или возвращаться на работу после выхода на пенсию, включают не только сложность планирования выхода на пенсию, но и заработную плату и дополнительные льготы, затраты физической и умственной энергии, производство товаров и услуг, социальное взаимодействие и социальный статус, которые могут взаимодействовать и влиять на решение человека об участии в рабочей силе. [69]

Часто пенсионеры вынуждены заботиться о внуках , а иногда и о пожилых родителях. Для многих это дает им больше времени, чтобы посвятить его хобби или спорту, например, гольфу или парусному спорту .

С другой стороны, многие пенсионеры чувствуют беспокойство и страдают от депрессии из-за своей новой ситуации. Недавно вышедшие на пенсию являются одной из самых уязвимых социальных групп, которые впадают в депрессию, скорее всего, из-за выхода на пенсию, совпадающего с ухудшением состояния здоровья и увеличением обязанностей по уходу. [71] Выход на пенсию совпадает с ухудшением здоровья, которое коррелирует с увеличением возраста, и это, вероятно, играет важную роль в повышении уровня депрессии у пенсионеров. Лонгитюдные и поперечные исследования показали, что здоровые пожилые и пенсионеры счастливы так же или счастливее и имеют одинаковое качество жизни по мере старения по сравнению с молодыми работающими взрослыми, поэтому выход на пенсию сам по себе, вероятно, не способствует развитию депрессии. Исследования того, какую жизнь пенсионеры в идеале хотели бы иметь для полноценной жизни после выхода на пенсию, показали, что наиболее важными факторами являются «физический комфорт, социальная интеграция, вклад, безопасность, автономия и удовольствие». [72]

Многим людям в последние годы жизни из-за ухудшения здоровья требуется помощь, иногда в виде чрезвычайно дорогостоящего лечения – в некоторых странах – предоставляемого в доме престарелых . Те, кто нуждается в уходе, но не нуждается в постоянной помощи, могут выбрать проживание в доме престарелых .

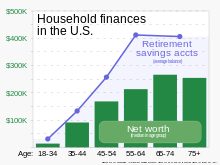

(Для среднего остатка на пенсионном счете домохозяйства:) Оценки остатков на счетах 401(k), IRA, Keogh и других счетах с установленными взносами на основе данных за 2019 год. Источник: Исследовательский институт пособий для сотрудников. . . . (Для медианного чистого капитала:) Источник: Федеральный резерв.