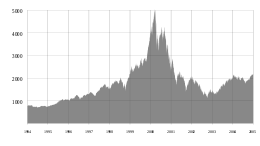

Пузырь доткомов (или бум доткомов ) был пузырем фондового рынка , который раздулся в конце 1990-х годов и достиг пика в пятницу, 10 марта 2000 года. Этот период роста рынка совпал с широким распространением Всемирной паутины и Интернета , что привело к распределению доступного венчурного капитала и быстрому росту оценок новых стартапов доткомов . Между 1995 годом и своим пиком в марте 2000 года инвестиции в композитный индекс фондового рынка NASDAQ выросли на 800%, но к октябрю 2002 года упали на 78% от своего пика, потеряв все свои достижения во время пузыря.

Во время краха доткомов многие компании онлайн-торговли , в частности Pets.com , Webvan и Boo.com , а также несколько коммуникационных компаний, таких как Worldcom , NorthPoint Communications и Global Crossing , потерпели неудачу и закрылись. [1] [2] Другие, такие как Lastminute.com , MP3.com и PeopleSound, остались после продажи и приобретения покупателей. Более крупные компании, такие как Amazon и Cisco Systems, потеряли большую часть своей рыночной капитализации, а Cisco потеряла 80% стоимости своих акций. [2] [3]

Исторически бум доткомов можно рассматривать как аналогичный ряд других технологических бумов прошлого, включая железные дороги в 1840-х годах, автомобили в начале 20-го века, радио в 1920-х годах, телевидение в 1940-х годах, транзисторную электронику в 1950-х годах, компьютерное разделение времени в 1960-х годах, а также домашние компьютеры и биотехнологии в 1980-х годах. [4]

Низкие процентные ставки в 1998–1999 годах способствовали росту числа начинающих компаний.

В 2000 году лопнул пузырь доткомов, и многие стартапы доткомов вышли из бизнеса, прожигая свой венчурный капитал и не становясь прибыльными . [5] Однако многие другие, особенно интернет-ритейлеры, такие как eBay и Amazon , расцвели и стали очень прибыльными. [6] [7] Более традиционные розничные торговцы обнаружили, что онлайн-торговля является прибыльным дополнительным источником дохода. В то время как некоторые онлайн-развлекательные и новостные агентства потерпели крах, когда их начальный капитал закончился, другие выстояли и в конечном итоге стали экономически самодостаточными. Традиционные СМИ (в частности, издатели газет, вещатели и кабельные вещатели) также обнаружили, что Интернет является полезным и прибыльным дополнительным каналом для распространения контента и дополнительным средством получения дохода от рекламы. Сайты, которые выжили и в конечном итоге процветали после того, как лопнул пузырь, имели две общие черты: надежный бизнес-план и нишу на рынке, которая была если не уникальной, то особенно четко определенной и хорошо обслуживаемой. [ требуется цитата ]

После пузыря доткомов телекоммуникационные компании имели большой избыток мощностей, поскольку многие клиенты интернет-бизнеса обанкротились. Это, а также постоянные инвестиции в локальную инфраструктуру сотовой связи удерживали плату за подключение на низком уровне и помогли сделать высокоскоростное подключение к Интернету более доступным. [ требуется ссылка ] В это время несколько компаний добились успеха, разрабатывая бизнес-модели, которые помогли сделать Всемирную паутину более привлекательным опытом. К ним относятся сайты бронирования авиабилетов, поисковая система Google и ее прибыльный подход к рекламе на основе ключевых слов [8] , а также сайт аукционов eBay [6] и интернет-универмаг Amazon.com [ 7] Низкая цена охвата миллионов по всему миру и возможность продавать или слышать от этих людей в тот же момент, когда они были охвачены, обещали перевернуть устоявшиеся догмы бизнеса в рекламе, продажах по почте , управлении взаимоотношениями с клиентами и многих других областях. Интернет был новым убийственным приложением — он мог объединять не связанных между собой покупателей и продавцов бесшовными и недорогими способами. Предприниматели по всему миру разрабатывали новые бизнес-модели и бежали к ближайшему венчурному капиталисту . [9] Хотя некоторые из новых предпринимателей имели опыт в бизнесе и экономике, большинство были просто людьми с идеями и не управляли притоком капитала благоразумно. Кроме того, многие бизнес-планы доткомов основывались на предположении, что, используя Интернет, они обойдут каналы распределения существующих предприятий и, следовательно, не будут конкурировать с ними; когда устоявшиеся предприятия с сильными существующими брендами развили свое собственное присутствие в Интернете, эти надежды были разбиты, и новичкам пришлось пытаться прорваться на рынки, на которых доминировали более крупные, более устоявшиеся предприятия. [10]

Пузырь доткомов лопнул в марте 2000 года, когда технологический индекс NASDAQ Composite достиг пика в 5048,62 10 марта [11] (5132,52 внутридневной), что более чем вдвое превышает его значение всего за год до этого. К 2001 году сдувание пузыря шло полным ходом. Большинство доткомов прекратили торговлю, прожигая свой венчурный капитал и капитал IPO, часто так и не получив прибыли. Но, несмотря на это, Интернет продолжал расти, движимый торговлей, все большими объемами онлайн-информации, знаниями, социальными сетями и доступом через мобильные устройства. [ необходима цитата ]

Выпуск Mosaic в 1993 году и последующие веб-браузеры в течение последующих лет предоставили пользователям компьютеров доступ к Всемирной паутине , популяризировав использование Интернета. [12] Использование Интернета возросло в результате сокращения « цифрового разрыва » и достижений в области связи, использования Интернета и компьютерного образования. В период с 1990 по 1997 год процент домохозяйств в Соединенных Штатах, владеющих компьютерами, увеличился с 15% до 35%, поскольку владение компьютером превратилось из роскоши в необходимость. [13] Это ознаменовало переход к Информационной эпохе , экономике, основанной на информационных технологиях , и было основано много новых компаний.

В то же время снижение процентных ставок увеличило доступность капитала. [14] Закон об освобождении налогоплательщиков от 1997 года , который снизил максимальную предельную ставку налога на прирост капитала в Соединенных Штатах , также сделал людей более склонными делать более спекулятивные инвестиции. [15] Алан Гринспен , тогдашний председатель Федеральной резервной системы , предположительно, подстегивал инвестиции на фондовом рынке, придавая положительный оттенок оценкам акций. [16] Ожидалось, что Закон о телекоммуникациях от 1996 года приведет к появлению множества новых технологий, от которых многие люди захотят получить прибыль. [17]

В результате этих факторов многие инвесторы были готовы инвестировать, по любой оценке, в любую дотком-компанию , особенно если в ее названии был один из префиксов, связанных с Интернетом , или суффикс « .com » . Венчурный капитал было легко привлечь. Инвестиционные банки , которые получили значительную прибыль от первичных публичных размещений акций (IPO), подогревали спекуляции и поощряли инвестиции в технологии. [18] Сочетание быстро растущих цен на акции в четвертичном секторе экономики и уверенности в том, что компании получат будущую прибыль, создало среду, в которой многие инвесторы были готовы игнорировать традиционные показатели, такие как коэффициент цена/прибыль , и основывать уверенность на технологических достижениях, что привело к пузырю на фондовом рынке . [16] В период с 1995 по 2000 год индекс фондового рынка Nasdaq Composite вырос на 400%. Он достиг коэффициента цена/прибыль в 200, затмив пиковый коэффициент цена/прибыль в 80 для японского Nikkei 225 во время японского пузыря цен на активы 1991 года. [16] В 1999 году акции Qualcomm выросли в цене на 2619%, 12 других акций с большой капитализацией выросли в цене более чем на 1000%, а еще семь акций с большой капитализацией выросли в цене более чем на 900%. Несмотря на то, что Nasdaq Composite вырос на 85,6%, а S&P 500 вырос на 19,5% в 1999 году, больше акций упали в цене, чем выросли, поскольку инвесторы продавали акции медленно растущих компаний, чтобы инвестировать в интернет-акции. [19]

Беспрецедентный объем личных инвестиций произошел во время бума, и истории о людях, увольняющихся с работы, чтобы торговать на финансовом рынке, были обычным явлением. [20] Средства массовой информации воспользовались желанием общественности инвестировать в фондовый рынок; статья в The Wall Street Journal предложила инвесторам «переосмыслить» «причудливую идею» прибыли, [21] а CNBC освещал фондовый рынок с тем же уровнем интриги, который многие сети придавали трансляции спортивных мероприятий . [16] [22]

На пике бума перспективная дотком-компания могла стать публичной компанией через IPO и собрать значительную сумму денег, даже если она никогда не получала прибыли или, в некоторых случаях, не получала никакого материального дохода или даже имела готовый продукт. Люди, получившие опционы на акции для сотрудников, мгновенно становились бумажными миллионерами, когда их компании проводили IPO; однако большинству сотрудников было запрещено продавать акции немедленно из-за периодов блокировки . [18] [ нужна страница ] Самые успешные предприниматели, такие как Марк Кьюбан , продавали свои акции или вступали в хеджирование, чтобы защитить свою прибыль. Сэр Джон Темплтон успешно продал многие акции доткомов на пике пузыря во время того, что он назвал «временным безумием» и «возможностью, которая выпадает раз в жизни». Он продал акции как раз перед истечением периодов блокировки, заканчивающихся через шесть месяцев после первичного публичного размещения, правильно предвидя, что многие руководители доткомовских компаний продадут акции как можно скорее, и что крупномасштабная продажа снизит цены на акции. [23] [24]

Большинство дотком-компаний понесли чистые операционные убытки , поскольку они тратили большие средства на рекламу и продвижение, чтобы использовать сетевые эффекты для максимально быстрого наращивания доли рынка или доли внимания , используя девизы «становись большим быстро» и «становись большим или потеряйся». Эти компании предлагали свои услуги или продукты бесплатно или со скидкой, ожидая, что они смогут создать достаточную узнаваемость бренда , чтобы взимать выгодные цены за свои услуги в будущем. [25] [26]

Менталитет «роста за счет прибыли» и аура непобедимости « новой экономики » привели к тому, что некоторые компании стали тратить огромные средства на сложные бизнес-объекты и роскошные отпуска для сотрудников. После запуска нового продукта или веб-сайта компания организовывала дорогостоящее мероприятие, называемое вечеринкой доткомов . [27] [28]

За пять лет после вступления в силу Закона о телекоммуникациях Америки 1996 года компании, производящие телекоммуникационное оборудование , инвестировали более 500 миллиардов долларов, в основном за счет заемных средств, в прокладку оптоволоконного кабеля, установку новых коммутаторов и создание беспроводных сетей. [17] Во многих областях, таких как Технологический коридор Даллеса в Вирджинии, правительства финансировали технологическую инфраструктуру и создавали благоприятное деловое и налоговое законодательство, чтобы поощрять компании к расширению. [29] Рост мощности значительно опережал рост спроса. [17] Аукционы спектра для 3G в Соединенном Королевстве в апреле 2000 года, проведенные канцлером казначейства Гордоном Брауном , собрали 22,5 миллиарда фунтов стерлингов. [30] В Германии в августе 2000 года аукционы собрали 30 миллиардов фунтов стерлингов. [31] [32] Аукцион спектра 3G в Соединенных Штатах в 1999 году пришлось провести повторно, когда победители не смогли выполнить свои ставки в размере 4 миллиардов долларов. Повторный аукцион принес 10% от первоначальной цены продажи. [33] [34] Когда финансирование стало трудно найти из-за того, что пузырь лопнул, высокие коэффициенты задолженности этих компаний привели к банкротству . [35] Инвесторы в облигации вернули чуть более 20% своих инвестиций. [36] Однако несколько руководителей телекоммуникационных компаний продали акции до краха, включая Филиппа Аншутца , который получил 1,9 миллиарда долларов, Джозефа Наккио , который получил 248 миллионов долларов, и Гари Винника , который продал акций на сумму 748 миллионов долларов. [37]

Ближе к началу 2000-х годов расходы на технологии были нестабильными, поскольку компании готовились к проблеме 2000 года . Были опасения, что компьютерные системы будут испытывать трудности с изменением своих часов и календарных систем с 1999 по 2000 год, что могло бы вызвать более широкие социальные или экономические проблемы, но практически не было никакого воздействия или сбоя из-за адекватной подготовки. [38] Расходы на маркетинг также достигли новых высот для сектора: две дотком-компании приобрели рекламные места для Суперкубка XXXIII , а 17 дотком-компаний приобрели рекламные места в следующем году для Суперкубка XXXIV . [39]

10 января 2000 года America Online , возглавляемая Стивом Кейсом и Тедом Леонсисом , объявила о слиянии с Time Warner , возглавляемой Джеральдом М. Левином . Слияние стало крупнейшим на тот момент и было поставлено под сомнение многими аналитиками. [40] Затем, 30 января 2000 года, 12 из 61 рекламы для Суперкубка XXXIV были куплены доткомами (источники указывают диапазон от 12 до 19 компаний в зависимости от определения дотком-компании ). В то время стоимость 30-секундного рекламного ролика составляла от 1,9 до 2,2 миллиона долларов. [41] [42]

Тем временем Алан Гринспен , тогдашний председатель Федеральной резервной системы , несколько раз повышал процентные ставки; многие [ обтекаемые слова ] считали, что именно эти действия привели к лопнувшему пузырю доткомов. Однако, по словам Пола Кругмана , «он не повышал процентные ставки, чтобы сдержать энтузиазм рынка; он даже не пытался навязывать требования по марже инвесторам фондового рынка. Вместо этого [предположительно] он ждал, пока пузырь лопнет, как это произошло в 2000 году, а затем пытался навести порядок». [43] Финансовый автор и комментатор Э. Рэй Кентербери согласился с критикой Кругмана. [44]

В пятницу 10 марта 2000 года индекс фондового рынка NASDAQ Composite достиг пика в 5048,62. [45] Однако 13 марта 2000 года новости о том, что Япония снова вступила в рецессию, спровоцировали глобальную распродажу, которая непропорционально повлияла на акции технологических компаний. [46] Вскоре после этого Yahoo! и eBay прекратили переговоры о слиянии, и Nasdaq упал на 2,6%, но S&P 500 вырос на 2,4%, поскольку инвесторы переключились с акций технологических компаний с высокими показателями на акции устоявшихся компаний с низкими показателями. [47]

20 марта 2000 года Barron's опубликовал статью под заголовком «Burning Up; Warning: Internet companies are out of cash—fast», в которой предсказывалось неминуемое банкротство многих интернет-компаний. [48] Это заставило многих людей пересмотреть свои инвестиции. В тот же день MicroStrategy объявила о пересчете доходов из-за агрессивной практики бухгалтерского учета. Цена ее акций, которая выросла с 7 долларов за акцию до 333 долларов за акцию за год, упала на 140 долларов за акцию, или на 62%, за день. [49] На следующий день Федеральная резервная система повысила процентные ставки, что привело к перевернутой кривой доходности , хотя акции временно выросли. [50]

Косвенно ко всем этим спекуляциям судья Томас Пенфилд Джексон вынес свои юридические заключения в деле United States v. Microsoft Corp. (2001) и постановил, что Microsoft виновна в монополизации и связывании в нарушение антимонопольного закона Шермана . Это привело к однодневному падению стоимости акций Microsoft на 15% и падению стоимости Nasdaq на 350 пунктов, или на 8%. Многие люди считали, что судебные иски плохо сказываются на технологиях в целом. [51] В тот же день Bloomberg News опубликовала широко читаемую статью, в которой говорилось: «Наконец-то пришло время обратить внимание на цифры». [52]

В пятницу, 14 апреля 2000 года, индекс Nasdaq Composite упал на 9%, завершив неделю, в течение которой он упал на 25%. Инвесторы были вынуждены продавать акции перед Днем уплаты налогов , датой уплаты налогов с прибыли, полученной в предыдущем году. [53] К июню 2000 года компании доткомов были вынуждены пересмотреть свои расходы на рекламные кампании. [54] 9 ноября 2000 года Pets.com , широко разрекламированная компания, имевшая поддержку Amazon.com, обанкротилась всего через девять месяцев после завершения своего IPO. [55] [56] К тому времени большинство акций интернет-компаний упали в цене на 75% от своих максимумов, уничтожив 1,755 триллиона долларов. [57] В январе 2001 года всего три компании доткомов купили рекламные места во время Суперкубка XXXV . [58] Теракты 11 сентября ускорили падение фондового рынка. [59] Доверие инвесторов еще больше подорвалось несколькими бухгалтерскими скандалами и последовавшими за ними банкротствами, включая скандал с Enron в октябре 2001 года, скандал с WorldCom в июне 2002 года [60] и скандал с Adelphia Communications Corporation в июле 2002 года. [61]

К концу спада фондового рынка в 2002 году , акции потеряли 5 триллионов долларов рыночной капитализации с момента пика. [62] На самом дне 9 октября 2002 года индекс NASDAQ-100 упал до 1114, что на 78% меньше пикового значения. [63] [64]

После того, как венчурный капитал перестал быть доступным, операционный менталитет руководителей и инвесторов полностью изменился. Продолжительность жизни дотком-компании измерялась скоростью ее сжигания , скоростью, с которой она тратила свой существующий капитал. Многие дотком-компании исчерпали капитал и прошли процедуру ликвидации . Поддерживающие отрасли, такие как реклама и судоходство, сократили свою деятельность, поскольку спрос на услуги упал. Однако многие компании смогли пережить крах; 48% дотком-компаний выжили в 2004 году, хотя и по более низким оценкам. [25]

Несколько компаний и их руководителей, включая Бернарда Эбберса , Джеффри Скиллинга и Кеннета Лея , были обвинены или осуждены за мошенничество за нецелевое использование денег акционеров, а Комиссия по ценным бумагам и биржам США наложила крупные штрафы на инвестиционные компании, включая Citigroup и Merrill Lynch , за введение инвесторов в заблуждение. [65]

Понеся убытки, розничные инвесторы перевели свои инвестиционные портфели на более осторожные позиции. [66] Популярные интернет-форумы , посвященные акциям высокотехнологичных компаний , такие как Silicon Investor , Yahoo! Finance и The Motley Fool , значительно сократились в использовании. [67]

Увольнения программистов привели к общему перенасыщению рынка труда. Зачисление в университеты на специальности, связанные с компьютерами, заметно сократилось. [68] [69] Стулья Aeron , которые продавались по цене 1100 долларов за штуку, были ликвидированы в массовом порядке. [70]

По мере стабилизации роста в технологическом секторе компании консолидировались; некоторые, такие как Amazon.com , eBay , Nvidia и Google, увеличили долю рынка и стали доминировать в своих областях. Самые ценные публичные компании сейчас, как правило, находятся в технологическом секторе. [ необходима цитата ]

В своей книге, опубликованной в 2015 году, венчурный капиталист Фред Уилсон , который финансировал множество дотком-компаний и потерял 90% своего чистого капитала, когда пузырь лопнул, сказал о пузыре доткомов:

У моего друга есть отличная фраза. Он говорит: «Ничего важного никогда не строилось без иррационального оптимизма ». Имея в виду, что вам нужна некоторая часть этой мании, чтобы заставить инвесторов открыть свои кошельки и профинансировать строительство железных дорог или автомобильной или аэрокосмической промышленности или чего-то еще. И в этом случае большая часть инвестированного капитала была потеряна, но также большая часть была инвестирована в очень высокопроизводительную магистраль для Интернета и множество программного обеспечения, которое работает, и базы данных и серверную структуру. Все это позволило нам иметь то, что мы имеем сегодня, что изменило всю нашу жизнь... вот что создала вся эта спекулятивная мания. [71]