Из всех драгоценных металлов золото является наиболее популярным объектом инвестиций . Инвесторы обычно покупают золото как способ диверсификации риска, особенно с помощью использования фьючерсных контрактов и производных инструментов . Рынок золота подвержен спекуляциям и волатильности, как и другие рынки. По сравнению с другими драгоценными металлами, используемыми для инвестиций, золото стало наиболее эффективным убежищем в ряде стран. [1]

Золото использовалось на протяжении всей истории в качестве денег и было относительным стандартом для валютных эквивалентов, характерных для экономических регионов или стран, до недавнего времени. Многие европейские страны ввели золотые стандарты во второй половине 19-го века, пока они не были временно приостановлены в связи с финансовыми кризисами, связанными с Первой мировой войной . [2] После Второй мировой войны Бреттон -Вудская система привязала доллар США к золоту по курсу 35 долларов США за тройскую унцию . Система просуществовала до шока Никсона 1971 года , когда США в одностороннем порядке приостановили прямую конвертируемость доллара США в золото и перешли к системе фиатных валют . Последней крупной валютой, которая была отделена от золота, был швейцарский франк в 2000 году. [3]

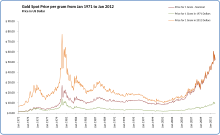

С 1919 года наиболее распространенным ориентиром для цены на золото был лондонский золотой фиксинг , телефонное совещание представителей пяти фирм, торгующих слитками на лондонском рынке слитков, проводимое дважды в день. Кроме того, золото непрерывно торгуется по всему миру на основе внутридневной спотовой цены , полученной от внебиржевых рынков торговли золотом по всему миру ( код «XAU»). В следующей таблице представлена цена на золото в сравнении с различными активами и ключевыми статистическими данными с пятилетними интервалами. [4]

Как и большинство товаров, цена на золото определяется спросом и предложением , включая спекулятивный спрос. Однако, в отличие от большинства других товаров, сбережения и утилизация играют большую роль в влиянии на его цену, чем его потребление . Большая часть когда-либо добытого золота все еще существует в доступной форме, такой как слитки и ювелирные изделия массового производства, с небольшой стоимостью по сравнению с его чистым весом — поэтому оно почти так же ликвидно, как слитки, и может вернуться на рынок золота. [11] [12] В конце 2006 года было подсчитано, что все когда-либо добытое золото составило 158 000 тонн (156 000 длинных тонн; 174 000 коротких тонн). [13]

Учитывая огромное количество золота, хранящегося над землей, по сравнению с годовым производством, цена на золото в основном зависит от изменений настроений, которые в равной степени влияют на спрос и предложение на рынке, а не от изменений в годовом производстве. [14] По данным Всемирного золотого совета , годовая добыча золота за последние несколько лет приближалась к 2500 тонн. [15] Около 2000 тонн идет на ювелирное, промышленное и стоматологическое производство, а около 500 тонн — розничным инвесторам и биржевым золотым фондам. [15]

Центральные банки и Международный валютный фонд играют важную роль в цене золота. В конце 2004 года центральные банки и официальные организации держали 19% всего надземного золота в качестве официальных золотых резервов . [16] Десятилетнее Вашингтонское соглашение по золоту (WAG), которое датируется сентябрем 1999 года, ограничило продажу золота его членами (Европа, США, Япония, Австралия, Банк международных расчетов и Международный валютный фонд) до менее чем 400 тонн в год. [17] В 2009 году это соглашение было продлено на пять лет с лимитом в 500 тонн. [18] Европейские центральные банки, такие как Банк Англии и Швейцарский национальный банк , были ключевыми продавцами золота в течение этого периода. [19] В 2014 году соглашение было продлено еще на пять лет до 400 тонн в год. В 2019 году соглашение не было продлено снова . [ требуется цитата ]

Хотя центральные банки обычно не объявляют о покупке золота заранее, некоторые из них, например, Россия, выразили заинтересованность в увеличении своих золотых резервов снова с конца 2005 года. [ требуется ссылка ] В начале 2006 года Китай , который держит только 1,3% своих резервов в золоте, [20] объявил, что ищет способы улучшить доходность своих официальных резервов. Некоторые быки надеются, что это сигнализирует о том, что Китай может переместить большую часть своих активов в золото, как и другие центральные банки. Китайские инвесторы начали инвестировать в золото в качестве альтернативы инвестициям в евро после начала кризиса еврозоны в 2011 году. С тех пор Китай стал крупнейшим в мире потребителем золота по состоянию на 2013 год [обновлять]. [21]

Цена на золото может зависеть от ряда макроэкономических переменных. [22] К таким переменным относятся цена на нефть, использование количественного смягчения , движение валютных курсов и доходность фондовых рынков. [22]

Золото, как и все драгоценные металлы, может использоваться в качестве хеджирования против инфляции , дефляции или девальвации валюты , хотя его эффективность как таковая была поставлена под сомнение; исторически оно не доказало своей надежности в качестве инструмента хеджирования. [25] Уникальной особенностью золота является то, что оно не имеет риска дефолта. [26] Как Джо Фостер, портфельный менеджер нью-йоркского Van Eck International Gold Fund, объяснил в сентябре 2010 года:

Валюты всех основных стран находятся под сильным давлением из-за огромного дефицита государственного бюджета . Чем больше денег закачивается в эти экономики – по сути, печатаются деньги – тем менее ценными становятся валюты. [27]

Ювелирные изделия постоянно составляют более двух третей годового спроса на золото. Индия является крупнейшим потребителем по объему, на нее пришлось 27% спроса в 2009 году, за ней следуют Китай и США. [29]

Промышленное, стоматологическое и медицинское использование составляет около 12% спроса на золото. Золото обладает высокими тепло- и электропроводными свойствами, а также высокой устойчивостью к коррозии и бактериальной колонизации. Ювелирные изделия и промышленный спрос колебались в течение последних нескольких лет из-за устойчивого расширения на развивающихся рынках среднего класса, стремящегося к западному образу жизни, что было компенсировано финансовым кризисом 2007–2010 годов . [30]

В последние годы переработка подержанных ювелирных изделий превратилась в многомиллиардную индустрию. Термин «Наличные за золото» относится к предложениям наличных денег за продажу старых, сломанных или неподходящих золотых ювелирных изделий местным и онлайн-покупателям золота.

Когда доллары были полностью конвертируемы в золото через золотой стандарт , оба они считались деньгами. Однако многие люди предпочитали носить с собой бумажные банкноты, а не несколько более тяжелые и менее делимые золотые монеты . Если люди боялись, что их банк обанкротится, это могло привести к банковскому набегу . Это произошло в США во время Великой депрессии 1930-х годов, что привело к тому, что президент Рузвельт ввел чрезвычайное положение в стране и издал Указ 6102, запрещающий «накопление» золота гражданами США. Было только одно судебное преследование по этому указу, и в этом случае приказ был признан недействительным федеральным судьей Джоном М. Вулси на технических основаниях, что приказ был подписан президентом, а не министром финансов, как требовалось. [31]

Самый традиционный способ инвестирования в золото — покупка золотых слитков . В некоторых странах, таких как Канада , Австрия , Лихтенштейн и Швейцария , их можно легко купить или продать в крупных банках. Кроме того, существуют дилеры по продаже слитков, которые предоставляют ту же услугу. Слитки доступны в различных размерах. Например, в Европе слитки Good Delivery весят приблизительно 400 тройских унций (12 кг). [32] Также популярны слитки весом 1 килограмм (32,2 унции), хотя существуют и многие другие веса, такие как 10 унций (310 г), 1 унция (31 г), 10 г, 100 г, 1 кг, 1 таэль (50 г в Китае) и 1 тола (11,3 г).

Слитки обычно имеют более низкую ценовую надбавку, чем золотые инвестиционные монеты. Однако более крупные слитки несут повышенный риск подделки из-за их менее строгих параметров внешнего вида. В то время как инвестиционные монеты можно легко взвесить и измерить по известным значениям, чтобы подтвердить их достоверность, большинство слитков не могут, и покупатели золота часто повторно испытывают слитки . Более крупные слитки также имеют больший объем, в котором можно создать частичную подделку, используя заполненную вольфрамом полость, которая может не быть обнаружена при анализе. Вольфрам идеально подходит для этой цели, поскольку он намного дешевле золота, но имеет ту же плотность (19,3 г/см3 ) .

Слитки хорошей поставки , которые хранятся в системе Лондонского рынка драгоценных металлов (LBMA), имеют проверяемую цепочку поставок, начиная с аффинажера и лаборанта и продолжая хранением в признанных хранилищах LBMA. Слитки в системе LBMA можно легко покупать и продавать. Если слиток извлекается из хранилищ и хранится вне цепочки целостности, например, хранится дома или в частном хранилище, его необходимо будет повторно проверить, прежде чем он сможет быть возвращен в цепочку LBMA. Этот процесс описан в «Правилах хорошей поставки» LBMA. [33]

«Отслеживаемая цепочка поставок» LBMA включает в себя как аффинажеров, так и хранилища. Оба должны соответствовать своим строгим правилам. Слитки от этих надежных аффинажеров продаются членами LBMA по номинальной стоимости без проверки пробы. Покупая слитки у дилера-члена LBMA и храня их в признанном LBMA хранилище, клиенты избегают необходимости повторной проверки пробы или неудобств, связанных с затратами времени и средств. [34] Однако это не на 100% точно; например, Венесуэла переместила свое золото из-за политического риска для них. И как показывает прошлое, риск может быть даже в странах, которые считаются демократическими и стабильными; например, в США в 1930-х годах золото было конфисковано правительством , и законное перемещение было запрещено. [35]

Меры по борьбе с подделкой золотых слитков включают в себя кинебары , в которых используется уникальная голографическая технология и которые производятся на аффинажном заводе Argor-Heraeus в Швейцарии.

Золотые монеты являются распространенным способом владения золотом. Инвестиционные монеты оцениваются в соответствии с их чистым весом плюс небольшая премия, основанная на спросе и предложении (в отличие от нумизматических золотых монет, которые оцениваются в основном спросом и предложением, основанными на редкости и состоянии).

Вес инвестиционных монет варьируется от 0,1 до 2 тройских унций (от 3,1 до 62,2 г), при этом наиболее популярным и легкодоступным является размер в 1 тройскую унцию (31 г). [ необходима ссылка ]

Крюгерранд — самая распространенная золотая инвестиционная монета, в обращении находится 46 миллионов тройских унций (1400 тонн). Другие распространенные золотые инвестиционные монеты включают австралийский золотой самородок (Кенгуру), австрийский филармоникер ( Филармоник ) , австрийскую 100 корону , канадский золотой кленовый лист , китайскую золотую панду , малазийский Киджанг Эма , французский Наполеон или Луи д'Ор, мексиканский золотой 50 песо , британский соверен , американский золотой орел и американский буйвол .

Монеты можно купить у различных торговцев, как крупных, так и мелких. Поддельные золотые монеты распространены и обычно изготавливаются из сплавов с золотыми слоями. [36]

Золотые круги выглядят как золотые монеты, но не имеют никакой денежной стоимости. [37] [38] Они имеют такие же размеры, как и золотые монеты , включая 0,05 тройской унции (1,6 г), 1 тройскую унцию (31 г) и больше. В отличие от золотых монет, золотые круги обычно не содержат дополнительных металлов, добавляемых в целях долговечности, и не должны изготавливаться государственным монетным двором , что позволяет золотым кругам иметь более низкую накладную цену по сравнению с золотыми монетами. С другой стороны, золотые круги обычно не так коллекционируемы, как золотые монеты.

Золотые биржевые продукты могут включать биржевые фонды (ETF), [39] биржевые ноты (ETN) [ нужна ссылка ] и закрытые фонды (CEF), которые торгуются как акции на основных фондовых биржах. [ нужна ссылка ] Первый золотой ETF, Gold Bullion Securities (тикерный символ «GOLD»), был запущен в марте 2003 года на Австралийской фондовой бирже и первоначально представлял ровно 0,1 тройской унции (3,1 г) золота. По состоянию на ноябрь 2010 года [обновлять]SPDR Gold Shares является вторым по величине биржевым фондом в мире по рыночной капитализации . [40]

Золотые биржевые продукты (ETP) представляют собой простой способ получить доступ к цене золота без неудобств хранения физических слитков. Однако биржевые золотые инструменты, даже те, которые содержат физическое золото в интересах инвестора, несут риски, выходящие за рамки тех, которые присущи самому драгоценному металлу. Например, самый популярный золотой ETP (GLD) широко критиковался и даже сравнивался с ипотечными ценными бумагами из-за особенностей его сложной структуры. [41] [42] [43] [44]

Обычно взимается небольшая комиссия за торговлю золотыми ETP и небольшая годовая плата за хранение. Ежегодные расходы фонда, такие как плата за хранение, страхование и управление, взимаются путем продажи небольшого количества золота, представленного каждым сертификатом, поэтому количество золота в каждом сертификате будет постепенно уменьшаться с течением времени.

Биржевые фонды , или ETF, являются инвестиционными компаниями, которые юридически классифицируются как открытые компании или паевые инвестиционные фонды (UIT), но которые отличаются от традиционных открытых компаний и UIT. [45] Основные отличия заключаются в том, что ETF не продают свои акции напрямую инвесторам, а выпускают свои акции в так называемых «единицах создания» (крупные блоки, такие как блоки из 50 000 акций). Кроме того, единицы создания не могут быть куплены за наличные, а за корзину ценных бумаг, которая отражает портфель ETF. Обычно единицы создания дробятся и перепродаются на вторичном рынке.

Акции ETF могут быть проданы двумя способами: инвесторы могут продать отдельные акции другим инвесторам, или они могут продать Creation Units обратно ETF. Кроме того, ETF обычно выкупают Creation Units, предоставляя инвесторам ценные бумаги, составляющие портфель, вместо наличных денег. Из-за ограниченной возможности выкупа акций ETF, ETF не считаются и не могут называть себя взаимными фондами . [45]

Золотые сертификаты позволяют инвесторам в золото избегать рисков и расходов, связанных с передачей и хранением физических слитков (таких как кража, большой спред между ценой покупки и продажи и расходы на металлургический анализ ), принимая на себя другой набор рисков и расходов, связанных с самим сертификатом (таких как комиссии, сборы за хранение и различные виды кредитного риска ).

Банки могут выпускать золотые сертификаты на золото, которое распределено (полностью зарезервировано) или нераспределено (объединено). Нераспределенные золотые сертификаты являются формой банковского дела с частичным резервированием и не гарантируют равноценный обмен на металл в случае изъятия золота банка-эмитента на депозите. Распределенные золотые сертификаты должны быть соотнесены с определенными пронумерованными слитками, хотя трудно определить, распределяет ли банк неправомерно один слиток более чем одной стороне. [46]

Первыми бумажными банкнотами были золотые сертификаты. Они были впервые выпущены в 17 веке, когда их использовали ювелиры в Англии и Нидерландах для клиентов, которые хранили депозиты золотых слитков в своих хранилищах для сохранности. Два столетия спустя золотые сертификаты начали выпускаться в Соединенных Штатах, когда Казначейство США выпустило такие сертификаты, которые можно было обменять на золото. Правительство Соединенных Штатов впервые разрешило использование золотых сертификатов в 1863 году. 5 апреля 1933 года правительство США ограничило частное владение золотом в Соединенных Штатах , и поэтому золотые сертификаты перестали циркулировать в качестве денег (это ограничение было отменено 1 января 1975 года). В настоящее время золотые сертификаты по-прежнему выпускаются программами золотого пула в Австралии и Соединенных Штатах, а также банками в Германии , Швейцарии и Вьетнаме . [47]

Доступно множество типов золотых «счетов». Различные счета предполагают различные типы посредничества между клиентом и его золотом. Одно из самых важных различий между счетами заключается в том, хранится ли золото на распределенной (полностью зарезервированной) или нераспределенной (объединенной) основе. Нераспределенные золотые счета являются формой банковского обслуживания с частичным резервированием и не гарантируют равноценный обмен на металл в случае массового изъятия золота эмитента на депозите. Еще одним важным отличием является сила требования владельца счета на золото в случае, если администратор счета сталкивается с обязательствами, выраженными в золоте (например, из-за короткой или непокрытой короткой позиции по золоту), конфискацией активов или банкротством .

Многие банки предлагают золотые счета, на которых золото можно мгновенно купить или продать, как и любую иностранную валюту на основе частичного резерва . [ требуется цитата ] Швейцарские банки предлагают аналогичную услугу [48] на основе полного распределения. Пуловые счета, такие как предлагаемые некоторыми поставщиками, способствуют высоколиквидным, но нераспределенным требованиям на золото, принадлежащее компании. Цифровые золотые валютные системы работают как пуловые счета и дополнительно позволяют осуществлять прямую передачу заменимого золота между участниками сервиса. Другие операторы, напротив, позволяют клиентам создавать хранение на ассигнованном (не заменимом) золоте, которое становится законной собственностью покупателя.

Другие платформы предоставляют рыночную площадку, где физическое золото выделяется покупателю в точке продажи и становится его законной собственностью. [ необходима цитата ] Эти поставщики являются всего лишь хранителями клиентских слитков, которые не отображаются в их балансе.

Обычно банки, работающие с слитками, имеют дело только с объемами в 1000 тройских унций (31 кг) или более на выделенных или невыделенных счетах. Для частных инвесторов, хранящееся золото предлагает частным лицам возможность получить право собственности на профессионально хранящееся золото, начиная с минимальных инвестиционных требований в несколько тысяч долларов США или номиналов всего в один грамм.

Деривативы , такие как форварды , фьючерсы и опционы на золото , в настоящее время торгуются на различных биржах по всему миру и внебиржевом (OTC) непосредственно на частном рынке. В США фьючерсы на золото в основном торгуются на Нью-Йоркской товарной бирже ( COMEX ) и Euronext.liffe . В Индии фьючерсы на золото торгуются на Национальной товарной и деривативной бирже (NCDEX) и Мульти-товарной бирже (MCX). [49]

По состоянию на 2009 год держатели золотых фьючерсов COMEX столкнулись с проблемами при получении поставок своего металла. Наряду с хроническими задержками поставок, некоторые инвесторы получили поставки слитков, не соответствующих их контракту по серийному номеру и весу. Задержки нельзя легко объяснить медленными перемещениями на складе, поскольку ежедневные отчеты об этих перемещениях показывают низкую активность. Из-за этих проблем существуют опасения, что у COMEX может не быть золотых запасов для обеспечения своих существующих складских расписок. [50]

За пределами США ряд фирм предлагают торговлю ценой на золото посредством контрактов на разницу цен (CFD) или разрешают делать ставки на спред по цене на золото.

Вместо того, чтобы покупать само золото, инвесторы могут покупать компании, которые его производят, в виде акций золотодобывающих компаний . Если цена на золото растет, можно ожидать, что прибыль золотодобывающей компании вырастет, а стоимость компании вырастет и, предположительно, цена акций также вырастет. Однако необходимо учитывать множество факторов, и не всегда цена акций вырастет, когда цена на золото вырастет. Рудники являются коммерческими предприятиями и подвержены таким проблемам, как затопление , просадка грунта и структурные разрушения , а также неэффективное управление, негативная реклама, национализация, кража и коррупция. Такие факторы могут снизить цены акций горнодобывающих компаний.

Цена на золотые слитки нестабильна, но нехеджированные золотые акции и фонды считаются еще более рискованными и еще более нестабильными. Эта дополнительная волатильность обусловлена присущим горнодобывающему сектору кредитным плечом . Например, если кто-то владеет акцией в золотом руднике, где себестоимость производства составляет 300 долларов США за тройскую унцию (9,6 долларов США за грамм), а цена золота составляет 600 долларов США за тройскую унцию (19 долларов США за г), то маржа прибыли рудника составит 300 долларов США. 10%-ное увеличение цены золота до 660 долларов США за тройскую унцию (21 доллар США за г) увеличит эту маржу до 360 долларов США, что представляет собой 20%-ное увеличение прибыльности рудника и, возможно, 20%-ное увеличение цены акций. Кроме того, при более высоких ценах добыча большего количества унций золота становится экономически выгодной, что позволяет компаниям наращивать свое производство. И наоборот, движение акций также усиливает падение цены на золото. Например, падение цены на золото на 10% до 540 долларов за тройскую унцию (17 долларов/г) приведет к снижению этой маржи до 240 долларов, что означает 20%-ное падение прибыльности рудника и, возможно, 20%-ное снижение цены акций.

Чтобы снизить эту волатильность, некоторые золотодобывающие компании хеджируют цену на золото до 18 месяцев вперед. Это обеспечивает горнодобывающую компанию и инвесторов меньшей подверженностью краткосрочным колебаниям цены на золото, но снижает доходность, когда цена на золото растет.

Инвесторы, использующие фундаментальный анализ, анализируют макроэкономическую ситуацию, которая включает в себя международные экономические показатели , такие как темпы роста ВВП , инфляция , процентные ставки , производительность и цены на энергоносители. [51] Они также анализируют ежегодное мировое предложение золота по сравнению со спросом.

Эффективность золотых слитков часто сравнивают с акциями как различными инвестиционными инструментами. Некоторые считают золото средством сбережения (без роста), тогда как акции рассматриваются как доходность по стоимости (т. е. рост от ожидаемого реального роста цен плюс дивиденды). Акции и облигации работают лучше всего в стабильном политическом климате с сильными правами собственности и небольшими потрясениями. Прилагаемый график показывает стоимость Dow Jones Industrial Average, деленную на цену унции золота. С 1800 года акции постоянно росли в цене по сравнению с золотом отчасти из-за стабильности американской политической системы. [52] Это повышение было цикличным с длительными периодами опережения акций, за которыми следовали длительные периоды опережения золота. Dow Industrials достиг дна в соотношении 1:1 с золотом в 1980 году (конец медвежьего рынка 1970-х годов) и продолжил демонстрировать рост в течение 1980-х и 1990-х годов. [53] Пик цены на золото в 1980 году также совпал с вторжением Советского Союза в Афганистан и угрозой глобальной экспансии коммунизма. Соотношение достигло пика 14 января 2000 года, со значением 41,3, и с тех пор резко упало.

Один из аргументов заключается в том, что в долгосрочной перспективе высокая волатильность золота по сравнению с акциями и облигациями означает, что золото не сохраняет свою стоимость по сравнению с акциями и облигациями: [54]

Если взять крайний пример [волатильности цен], то в то время как доллар, инвестированный в облигации в 1801 году, к 1998 году стоил почти тысячу долларов, доллар, инвестированный в акции в том же году, стоил бы более полумиллиона долларов в реальном выражении. Между тем, доллар, инвестированный в золото в 1801 году, к 1998 году стоил бы всего 78 центов. [54]

Инвесторы могут выбрать кредитное плечо своей позиции, одалживая деньги под залог имеющихся у них активов [ требуется ссылка ] и затем покупая или продавая золото на счет заемных средств. Кредитное плечо также является неотъемлемой частью торговли золотыми деривативами и нехеджированными акциями золотодобывающих компаний (см. золотодобывающие компании ). Кредитное плечо или деривативы могут увеличить инвестиционный доход, но также увеличивают соответствующий риск потери капитала, если тенденция изменится.

Золото занимает особое положение на рынке со многими налоговыми режимами. Например, в Соединенном Королевстве [55] и Европейском союзе торговля признанными золотыми монетами и слитками не облагается НДС . Серебро и другие драгоценные металлы или товары не имеют такой же скидки. Другие налоги, такие как налог на прирост капитала, могут также применяться к физическим лицам в зависимости от их налогового резидентства . Граждане США могут облагаться налогом на свою прибыль от золота по ставкам коллекционирования или прироста капитала в зависимости от используемого инвестиционного инструмента. [56]

Золото привлекает различные формы мошенничества. Некоторые из наиболее распространенных:

{{citation}}: CS1 maint: бот: исходный статус URL неизвестен ( ссылка ){{cite web}}: CS1 maint: бот: исходный статус URL неизвестен ( ссылка ){{cite web}}: CS1 maint: архивная копия как заголовок ( ссылка )