В Соединенном Королевстве налогообложение может включать платежи по крайней мере трем различным уровням правительства: центральному правительству ( HM Revenue and Customs ), автономным правительствам и местному правительству . Доходы центрального правительства в основном поступают из подоходного налога , взносов в национальное страхование , налога на добавленную стоимость , корпоративного налога и топливной пошлины . Доходы местных органов власти в основном поступают из грантов из фондов центрального правительства, ставок налога на прибыль предприятий в Англии , муниципального налога и все чаще из сборов и платежей, таких как плата за парковку на улице . В финансовом году 2023–2024 общий доход правительства, по прогнозам, составит 1139,1 млрд фунтов стерлингов, или 40,9 процента ВВП , при этом подоходный налог и взносы в национальное страхование составят около 470 млрд фунтов стерлингов [1] .

Единый земельный налог , первоначально введенный в Англии в конце 17 века, был основным источником государственных доходов на протяжении 18 века и начала 19 века. [2]

Подоходный налог был объявлен в Великобритании Уильямом Питтом Младшим в его бюджете от декабря 1798 года и введен в 1799 году для оплаты оружия и снаряжения в рамках подготовки к Наполеоновским войнам . Новый градуированный (прогрессивный) подоходный налог Питта начался со сбора в размере 2 старых пенсов с фунта ( 1 ⁄ 120-й ) на годовой доход свыше 60 фунтов стерлингов (что эквивалентно 7978 фунтам стерлингов по состоянию на 2023 год) [3] и увеличился до максимума в 2 шиллинга (10 процентов) на годовой доход свыше 200 фунтов стерлингов. Питт надеялся, что новый подоходный налог соберет 10 миллионов фунтов стерлингов, но поступления за 1799 год составили чуть более 6 миллионов фунтов стерлингов. [4]

Налог на доходы взимался по пяти графикам. Доход, не попадающий в эти графики, налогом не облагался. Графики были:

Позднее был добавлен График F (налог на дивидендный доход в Соединенном Королевстве).

Подоходный налог Питта взимался с 1799 по 1802 год, когда он был отменен Генри Эддингтоном во время Амьенского мира . Эддингтон занял пост премьер-министра в 1801 году. Подоходный налог был вновь введен Эддингтоном в 1803 году, когда возобновились военные действия, но он был снова отменен в 1816 году, через год после битвы при Ватерлоо .

Значительные споры вызвали налоги на солод , дома, окна и подоходный налог. Налог на солод было легко собирать с пивоваров; даже после того, как он был снижен в 1822 году, он давал более 10 процентов годовых доходов правительства в течение 1840-х годов. Налог на дома в основном ударил по лондонским таунхаусам; налог на окна в основном ударил по сельским поместьям. [5]

Подоходный налог был вновь введен сэром Робертом Пилем в Законе о подоходном налоге 1842 года . Пиль, как консерватор , выступал против подоходного налога на всеобщих выборах 1841 года, но растущий дефицит бюджета требовал нового источника средств. Новый подоходный налог в размере 7 пенсов за фунт (около 2,9%), основанный на модели Эддингтона, был введен для годовых доходов свыше 150 фунтов стерлингов (что эквивалентно 17 836 фунтам стерлингов по состоянию на 2023 год). [3] [6]

Война (1914–1918) финансировалась за счет крупных заимствований внутри страны и за рубежом, новых налогов и инфляции. Она неявно финансировалась за счет отсрочки технического обслуживания и ремонта и отмены капитальных расходов. Правительство избегало косвенных налогов, поскольку они повышали стоимость жизни и вызывали недовольство среди рабочего класса. Особое внимание уделялось «справедливости» и «научности». Общественность в целом поддерживала высокие новые налоги, с минимальным количеством жалоб. Казначейство отклонило предложения о жестком налоге на капитал, который Лейбористская партия хотела использовать для ослабления капиталистов. Вместо этого был введен налог на сверхприбыль в размере 50% на прибыль сверх обычного довоенного уровня; в 1917 году ставка была повышена до 80%. Акцизы были добавлены к импорту предметов роскоши, таких как автомобили, часы и наручные часы. Не было налога с продаж или налога на добавленную стоимость. Основной прирост доходов был получен за счет подоходного налога, который в 1915 году вырос до 3 шиллингов. 6 пенсов в фунте (17,5%), а индивидуальные изъятия были снижены. Ставка подоходного налога увеличилась до 5 шиллингов (25%) в 1916 году и до 6 шиллингов (30%) в 1918 году. В целом налоги обеспечивали не более 30% национальных расходов, а остальное — за счет заимствований. Государственный долг вырос с 625 миллионов фунтов стерлингов до 7 800 миллионов фунтов стерлингов. Государственные облигации обычно приносили 5% годовых. Инфляция возросла настолько, что фунт в 1919 году купил только треть корзины, которую он купил в 1914 году. Заработная плата отставала, и особенно сильно пострадали бедные и пенсионеры. [7] [8]

Ставки налога на прибыль предприятий были введены в Англии и Уэльсе в 1990 году и являются модернизированной версией системы рейтинга, которая восходит к Закону о помощи бедным 1601 года . Таким образом, ставки налога на прибыль предприятий сохраняют многие предыдущие черты и следуют некоторым прецедентам старых форм рейтинга. Закон о финансах 2004 года ввел режим подоходного налога, известный как « налог на подержанные активы », который направлен на сокращение использования распространенных методов уклонения от уплаты налога на наследство .

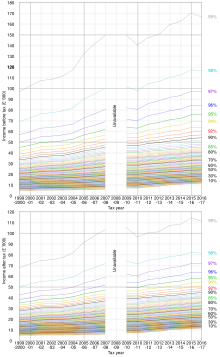

Подоходный налог в Великобритании менялся с годами. Первоначально он облагал налогом доход человека независимо от того, кто имел бенефициарное право на этот доход, но теперь налог уплачивается с дохода, на который налогоплательщик имеет бенефициарное право. Большинство компаний были выведены из чистой суммы подоходного налога в 1965 году, когда был введен корпоративный налог . Эти изменения были консолидированы Законом о подоходном и корпоративном налоге 1970 года . Также изменились графики, по которым взимается налог. График B был отменен в 1988 году, График C — в 1996 году, а График E — в 2003 году. Для целей подоходного налога оставшиеся графики были заменены Законом о подоходном налоге (торговля и другие доходы) 2005 года , который также отменил График F. Для целей подоходного налога система графиков была отменена и заменена Законами о корпоративном налоге 2009 и 2010 годов . Самая высокая ставка подоходного налога достигла пика во время Второй мировой войны и составила 99,25%. После войны этот показатель немного снизился и составлял около 97,5% (девятнадцать шиллингов и шесть пенсов за фунт) в 1950-х и 1960-х годах. [9]

.jpg/440px-U.K.-Tax-Revenues-As-GDP-Percentage-(75-05).jpg)

В 1971 году максимальная ставка подоходного налога на заработанный доход была снижена до 75%. Дополнительный сбор в размере 15% на инвестиционный доход сохранил общую максимальную ставку на этот доход на уровне 90%. В 1974 году максимальная ставка налога на заработанный доход была снова повышена до 83%. С добавлением инвестиционного дохода общая максимальная ставка на инвестиционный доход выросла до 98%, самой высокой постоянной ставки со времен войны. Это применялось к доходам свыше 20 000 фунтов стерлингов (что эквивалентно 263 269 фунтам стерлингов в пересчете на 2023 год). [3] В 1974 году около 750 000 человек были обязаны платить максимальную ставку подоходного налога. [10]

Маргарет Тэтчер , которая выступала за косвенное налогообложение, снизила ставки подоходного налога в 1980-х годах. [11] В первом бюджете после ее победы на выборах в 1979 году максимальная ставка была снижена с 83% до 60%, а базовая ставка — с 33% до 30%. [12] Базовая ставка была еще больше снижена в трех последующих бюджетах: до 29% в бюджете 1986 года, 27% в 1987 году и 25% в 1988 году . [13] Максимальная ставка подоходного налога была снижена до 40% в бюджете 1988 года. Надбавка на инвестиционный доход была отменена в 1985 году.

Последующие правительства снизили базовую ставку еще больше, до нынешнего уровня в 20% в 2007 году. С 1976 года (когда она составляла 35%) базовая ставка была снижена на 15%, но это снижение было в значительной степени компенсировано увеличением взносов в систему национального страхования и налога на добавленную стоимость .

В 2010 году была введена новая максимальная ставка в 50% на доход свыше 150 000 фунтов стерлингов. Тогдашняя оппозиционная Консервативная партия утверждала, что эта политика на самом деле привела к снижению доходов казначейства, стимулируя уклонение от уплаты налогов или эмиграцию/ офшоринг . [14] В бюджете 2012 года эта ставка была снижена до 45% на 2013–2014 годы; за этим последовало увеличение налога, уплачиваемого налогоплательщиками дополнительной ставки, с 38 млрд фунтов стерлингов до 46 млрд фунтов стерлингов. Канцлер Джордж Осборн сказал, что причиной увеличения стала более низкая, более конкурентоспособная налоговая ставка. [15] Оба первоначальных утверждения о том, что повышение ставки на 50% в 2010 году привело к снижению эффективного сбора налогов, и что ее снижение в 2012 году привело к увеличению, были оспорены OBR [ 16] , который описал осложнения от «предвосхищения» и «перемещения доходов» (поскольку оба изменения ставок были объявлены заранее, высокооплачиваемые лица сначала смогли перенести заработки до того, как повышение ставки вступило в силу, при уходящем лейбористском правительстве , а затем снова отложить их, чтобы они произошли после снижения ставки при новом коалиционном правительстве либерал-консерваторов ). В отличие от публичных заявлений канцлера, собственные политические документы правительства показали, что снижение ставки будет чистой стоимостью для казны около 100 миллионов в год [17] [18] (небольшая стоимость пропорционально, но тем не менее стоимость).

В сентябре 2022 года новый канцлер Квази Квартенг объявил, что с апреля 2023 года максимальная ставка налога будет дополнительно снижена с 45% до 40%, а базовая ставка снижена с 20% до 19% [19] в рамках так называемого «Плана роста». [20] После краха правительства Трасс отмена дополнительной ставки налога в размере 45% была отменена. [21]

Управление Ее Величества по налогам и таможенным сборам [22] опубликовало в сети Интернет полный набор руководств по налоговой системе Великобритании. [23]

Подоходный налог является крупнейшим источником доходов, собираемых правительством. Вторым по величине источником доходов правительства являются взносы в национальное страхование . Третьим по величине источником доходов правительства является налог на добавленную стоимость (НДС), а четвертым по величине является корпоративный налог .

Доход из источников в Великобритании, как правило, облагается налогом в Великобритании независимо от гражданства и места жительства лица или места регистрации компании. Это означает, что налоговые обязательства по подоходному налогу в Великобритании для лица, которое не является ни резидентом, ни обычным резидентом Великобритании, ограничиваются любым налогом, вычитаемым у источника с дохода в Великобритании, вместе с налогом на доход от торговли или профессии, осуществляемой через постоянное представительство в Великобритании, и налогом на доход от аренды недвижимости в Великобритании.

Лица, которые являются резидентами и имеют постоянное место жительства в Соединенном Королевстве, дополнительно подлежат налогообложению своих доходов и прироста по всему миру. Для лиц, которые являются резидентами, но не имеют постоянного места жительства в Соединенном Королевстве (называемых «не имеющими постоянного места жительства» или «не имеющими постоянного места жительства»), иностранные доходы и приросты исторически облагались налогом на основе ремитирования, то есть налогом облагаются только доходы и приросты, переведенные в Соединенное Королевство (для таких людей Соединенное Королевство иногда называют налоговым убежищем ). С 6 апреля 2008 года долгосрочный не имеющий постоянного места жительства (определяемый как резидент в течение 7 из предыдущих 9 лет), желающий сохранить основу ремитирования, должен платить ежегодный налог в размере 30 000 фунтов стерлингов. [24] С 6 апреля 2017 года лица, не имеющие постоянного места жительства, которые были резидентами Великобритании в течение 15 из последних 20 налоговых лет, теряют свой статус лиц, не имеющих постоянного места жительства [25], и становятся ответственными за уплату налога на доходы и прирост капитала во всем мире, а их активы во всем мире становятся объектом налога на наследство в случае смерти. [26] [27]

Лица, проживающие в Великобритании, которые не являются резидентами в течение трех последовательных налоговых лет, не подлежат уплате налога Великобритании на свой общемировой доход, а те, кто не являются резидентами в течение пяти последовательных налоговых лет, не подлежат уплате налога Великобритании на свой общемировой прирост капитала. Любой, кто физически присутствует в Великобритании в течение 183 или более дней в налоговом году, классифицируется как резидент в этом году.

Домициль — это термин с техническим значением. По сути, человек имеет домицилий в Соединенном Королевстве, если Великобритания считается его постоянным домом. Британский гражданин может быть признан налоговыми органами как не имеющий постоянного места жительства в Великобритании, но рождение в другой стране или в Великобритании от отца, не имеющего постоянного места жительства, облегчает получение статуса не имеющего постоянного места жительства.

Компания является резидентом Соединенного Королевства, если она зарегистрирована в этой стране или если ее центральное управление и контроль осуществляются там (хотя в первом случае компания может быть резидентом другой юрисдикции при определенных обстоятельствах, когда применяется налоговое соглашение).

Двойного налогообложения доходов и прироста капитала можно избежать с помощью соответствующего договора об избежании двойного налогообложения ; Соединенное Королевство имеет одну из крупнейших сетей договоров среди всех стран. [28] [29]

Резиденты Великобритании, чье постоянное место жительства находится за пределами Великобритании, могут иметь право на статус нерезидента . Нерезидент Великобритании, зарабатывающий менее 2000 фунтов стерлингов в год за пределами Великобритании, не платит налог с этого, если только эта сумма не переведена в Великобританию. Это будет применяться к типичному человеку, устраивающемуся на временную работу в Великобритании, получающему зарплату и платящему налог с нее в Великобритании, с возможными дополнительными небольшими доходами в родной стране. Для человека с большим иностранным доходом правила довольно сложны, но, например, доход может вообще не облагаться налогом в Великобритании, если он не ввозится в Великобританию, при условии, что человек платит ежегодный сбор в размере 30 000 фунтов стерлингов. Подробности объясняются на веб-сайте правительства Великобритании, [30] и есть более простое объяснение в контексте конкретного нерезидента на веб-сайте BBC. [31]

Большинство людей, использующих освобождение от уплаты налога для нерезидентов, являются состоятельными людьми со значительным доходом из-за пределов Соединенного Королевства. Типичные нерезиденты Великобритании включают руководителей высшего звена компаний, банкиров, юристов, владельцев бизнеса и международных артистов звукозаписи; см. список людей с нерезидентским статусом в Великобритании .

Налоговый год иногда также называют «финансовым годом». Учетный год компании, который имеет некоторое значение для целей корпоративного налога, может быть выбран компанией и часто длится с 1 апреля по 31 марта, в соответствии с финансовым годом.

Налоговый год в Великобритании длится с 6 по 5 апреля следующего года. [32]

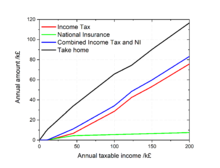

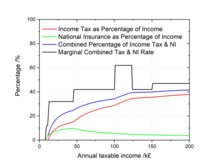

Подоходный налог является крупнейшим источником государственных доходов в Соединенном Королевстве, составляя около 30 процентов от общего объема, за ним следуют взносы в Национальное страхование, составляющие около 20 процентов. [33] Более 25% всех доходов от подоходного налога выплачивается 1% налогоплательщиков, т. е. налогоплательщиками с самыми высокими доходами, а 90% всех доходов от подоходного налога выплачивается 50% налогоплательщиков с самыми высокими доходами. [34] Шотландский парламент имеет полный контроль над ставками подоходного налога и пороговыми значениями для всех не сберегательных и не дивидендных доходов, облагаемых налогом налогоплательщиками, проживающими в Шотландии . [35] Уэльский парламент также имеет некоторые полномочия в отношении подоходного налога в Уэльсе , [36] но они не использовались. [37]

Каждый человек имеет персональную налоговую скидку на доход , и доход до этой суммы в каждом налоговом году не облагается налогом. До налогового года 2027/28 налоговая скидка для лиц моложе 65 лет с доходом менее 100 000 фунтов стерлингов составляет 12 570 фунтов стерлингов. [38]

Любой доход, превышающий установленный размер личного подоходного налога, облагается налогом по нескольким ставкам:

Доход налогоплательщика облагается налогом в установленном порядке, при этом в первую очередь облагается доход от трудовой деятельности, исчисляемый за счет личного вычета, затем следует доход от сбережений (процентный или иным образом незаработанный), а затем дивиденды.

Иностранный доход резидентов Соединенного Королевства облагается налогом как доход Соединенного Королевства, но для предотвращения двойного налогообложения Соединенное Королевство имеет соглашения со многими странами, позволяющие зачесть в счет налога Соединенного Королевства то, что считается уплаченным за границей. Эти предполагаемые суммы, уплаченные за границей, не обязательно равны фактически уплаченным. [39]

Доход от аренды в бизнесе по инвестициям в недвижимость (например, недвижимость , купленная для сдачи в аренду ) облагается налогом как иной доход от сбережений после вычетов, включая проценты по ипотеке. Ипотека не должна быть обеспечена имуществом, получающим аренду, при условии соблюдения максимума покупных цен объектов недвижимости для бизнеса по инвестициям в недвижимость (или рыночной стоимости на момент их передачи в бизнес). Совладельцы могут решать, как они будут делить доходы и расходы, [40] [ требуется обновление ] до тех пор, пока один не получит прибыль, а другой — убыток. Убытки могут быть перенесены на последующие годы.

Эта таблица отражает отмену 10% начальной ставки с апреля 2008 года, когда также ставка подоходного налога с 22% снизилась до 20%. С апреля 2010 года лейбористское правительство ввело 50% ставку подоходного налога для тех, кто зарабатывает более 150 000 фунтов стерлингов. Порог дохода для высокой ставки налога на доход был снижен до 32 011 фунтов стерлингов в 2013 году. [43] Коалиционное правительство увеличило эту надбавку в последующие годы после 2014 года, и 50% налоговая ставка была снижена до текущей 45%. [43]

С 2017 года шотландский парламент имеет право устанавливать пороговые значения налоговых диапазонов (за исключением личного налогового вычета), а также ставки на все не сберегательные и не дивидендные доходы шотландских налогоплательщиков.

†Предполагается, что лица получают стандартное личное пособие Великобритании.

††Для тех, кто зарабатывает более 100 000 фунтов стерлингов, размер личного пособия будет уменьшен на 1 фунт стерлингов за каждые 2 фунта стерлингов, заработанные сверх 100 000 фунтов стерлингов.

Определенные инвестиции имеют налоговые льготы, в том числе:

Многие активы и доходы от них освобождены от налога по «историческим причинам». К ним относятся:

Налог на наследство взимается с «передачи ценностей», что означает:

Первая часть кумулятивных переводов стоимости (известная как «нулевая ставка») не облагается налогом. Этот порог в настоящее время установлен на уровне 325 000 фунтов стерлингов (налоговый год 2012/13) [47] и недавно [ когда? ] не смог угнаться за инфляцией цен на жилье [ нейтральность оспаривается ] в результате чего около 6 миллионов домохозяйств в настоящее время попадают под действие налога на наследство. Свыше этого порога ставка составляет 40 процентов в случае смерти или 36 процентов, если имущество имеет право на сниженную ставку в результате благотворительного пожертвования. [47] [48]

С октября 2007 года супружеские пары и зарегистрированные гражданские партнеры могут фактически увеличить порог своего имущества, когда умирает второй партнер – до £650 000 в 2012–13 годах. Их исполнители или личные представители должны передать неиспользованный порог налога на наследство первого супруга или гражданского партнера или «нулевой диапазон ставок» второму супругу или гражданскому партнеру, когда они умирают. [47]

Переводы стоимости между супругами, проживающими в Соединенном Королевстве, освобождены от налога. Недавние изменения в налоге, внесенные Законом о финансах 2008 года, означают, что нулевые ставки могут передаваться между супругами для снижения этого бремени — то, что раньше можно было сделать только путем создания сложных трастов. [ необходима цитата ]

Подарки, сделанные более чем за семь лет до смерти, не облагаются налогом; если они сделаны в период от трех до семи лет до смерти, применяется сниженная ставка налога на наследство. Из этого подхода есть несколько важных исключений: наиболее важным является «правило сохранения выгоды», которое гласит, что подарок недействителен для целей налога на наследство, если даритель получает выгоду от актива каким-либо образом после дарения (например, подарив дом, но продолжая жить в нем).

Налог на наследство не взимается с имущества лиц, которые умерли "на активной службе" или от последствий ран, полученных на такой службе... независимо от того, сколько времени может пройти после этого, если это может быть доказано как причина смерти. Кроме того, поскольку умерший супруг подлежит освобождению, полная нулевая ставка налога может быть передана имуществу пережившего супруга в случае смерти пережившего супруга. [49]

Налог на недвижимость — это система местного налогообложения , используемая в Англии , [50] Шотландии [51] и Уэльсе [52] для частичного финансирования услуг, предоставляемых местными органами власти в каждой стране. Он был введен в 1993 году Законом о финансах местного самоуправления 1992 года в качестве преемника непопулярного Общественного сбора («подушного налога»), который (на короткое время) заменил систему ставок. Основой налога является жилая недвижимость со скидками для одиноких людей. По состоянию на 2008 год средний годовой сбор на недвижимость в Англии составлял 1146 фунтов стерлингов. [53] В 2006–2007 годах налог на недвижимость в Англии составил 22,4 млрд фунтов стерлингов [54] и дополнительно 10,8 млрд фунтов стерлингов в виде продаж, сборов и платежей. [55] [ требуется обновление ] . В Шотландии с апреля 2024 года все, кроме трех, шотландские местные советы ввели 100% «дополнительный сбор» на вторые дома. К сожалению, это изменение было введено очень близко к началу налогового года 2024-25, и неясно, какие процедуры используются советами для идентификации вторых домов. Многие владельцы вторых домов остались в замешательстве относительно того, как это изменение будет реализовано на них.

В октябре 2024 года местные власти Англии предупредили о потенциальном дефиците финансирования в размере 54 млрд фунтов стерлингов из-за роста расходов на социальную помощь и школьный транспорт, согласно отчету Сети советов графств (CCN). В течение следующих пяти лет советы столкнулись со значительными финансовыми проблемами, при этом 83% ожидаемого роста расходов на услуги пришлось на социальную помощь для взрослых, услуги для детей и транспорт из дома в школу. [56]

Третьим по величине источником государственных доходов является налог на добавленную стоимость (НДС), взимаемый по ставке 20 процентов с поставок товаров и услуг. Таким образом, это налог на потребительские расходы.

Некоторые товары и услуги освобождены от НДС, а другие облагаются НДС по более низкой ставке в 5 процентов (пониженная ставка, например, поставки бытового газа) или 0 процентов («нулевая ставка», например, большинство продуктов питания и детская одежда). [57] Освобождение от уплаты налога призвано облегчить налоговое бремя на предметы первой необходимости, в то же время обложив предметы роскоши полным налогом, но возникают споры, основанные на тонких различиях, например, «дело о торте Jaffa» , которое зависело от того, были ли торты Jaffa классифицированы как торты (с нулевой ставкой) — как в конечном итоге было решено — или как (полностью облагаемые налогом) печенье, покрытое шоколадом. [ требуется ссылка ] До 2001 года НДС взимался по полной ставке с гигиенических прокладок . [58]

НДС был введен в 1973 году в результате вступления Великобритании в Европейское экономическое сообщество по стандартной ставке 10 процентов. В июле 1974 года стандартная ставка стала 8 процентов, а с октября того же года бензин облагался налогом по новой, более высокой ставке 25 процентов. В бюджете апреля 1975 года более высокая ставка была распространена на широкий спектр «роскошных» товаров. В бюджете апреля 1976 года более высокая ставка в 25 процентов была снижена до 12,5 процентов. 18 июня 1979 года более высокая ставка была отменена, и НДС был установлен по единой ставке 15 процентов. В 1991 году она стала 17,5 процентов, хотя, когда в 1994 году в схему были добавлены бытовое топливо и электроэнергия, она взималась по новой, более низкой ставке в 8 процентов. [59]

В сентябре 1997 года эта более низкая ставка в 8 процентов была снижена до 5 процентов и распространена на различные энергосберегающие материалы (с 1 июля 1998 года), санитарную защиту (с 1 января 2001 года), детские автокресла (с 1 апреля 2001 года), переоборудование и реконструкцию некоторых жилых помещений (с 12 мая 2001 года), контрацептивы (с 1 июля 2006 года) и средства для прекращения курения (с 1 июля 2007 года). [ необходима ссылка ]

1 декабря 2008 года канцлер Алистер Дарлинг снизил НДС до 15 процентов в ответ на рецессию конца 2000-х годов . [ необходима ссылка ]

1 января 2010 года НДС вернулся к ставке 17,5%. [ необходима цитата ]

4 января 2011 года канцлер Джордж Осборн повысил НДС до 20 процентов , и на этом уровне он остается.

Акцизами облагаются, среди прочего, моторное топливо , алкоголь , табак , ставки и транспортные средства .

Гербовый сбор взимается при передаче акций и определенных ценных бумаг по ставке 0,5 процента. Модернизированные версии гербового сбора, гербовый сбор земельного налога и гербовый сбор резервного налога взимаются соответственно при передаче недвижимости , акций и ценных бумаг по ставкам до 4 процентов и 0,5 процента соответственно. [60]

Налоги на автомобили включают: топливный сбор (который сам по себе также облагается НДС) и акцизный сбор на транспортные средства . Другие сборы и платежи включают лондонский сбор за перегруженность , различные установленные законом сборы, включая сбор за обязательный техосмотр и регистрацию транспортного средства , а в некоторых районах — за парковку на улице (а также сопутствующие сборы за нарушения).

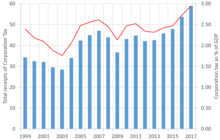

Корпоративный налог — это налог , взимаемый в Соединенном Королевстве с прибыли компаний и с прибыли постоянных представительств компаний и ассоциаций, не являющихся резидентами Великобритании, которые ведут торговлю в ЕС.

Корпоративный налог является четвертым по величине источником государственных доходов (после подоходного налога, NIC и НДС). До введения налога 1 апреля 1965 года компании и частные лица платили одинаковый подоходный налог, а с компаний взимался дополнительный налог на прибыль . Закон о финансах 1965 года [64] заменил эту структуру для компаний и ассоциаций единым корпоративным налогом , который заимствовал свою базовую структуру и правила из системы подоходного налога. С 1997 года Проект по переписыванию налогового законодательства Соединенного Королевства [65] модернизировал налоговое законодательство Соединенного Королевства, начиная с подоходного налога, в то время как само законодательство, устанавливающее корпоративный налог, было изменено; таким образом, правила, регулирующие подоходный налог и корпоративный налог, разошлись.

Ставки налога на бизнес — это общеупотребительное название ставок налога на не-внутренние объекты, ставки или налога, взимаемого с владельцев не-внутренней собственности. Ставки налога на бизнес составляют часть финансирования местных органов власти и собираются ими, но вместо того, чтобы напрямую удерживать поступления, они объединяются централизованно и затем перераспределяются. В 2005–2006 годах было собрано 19,9 млрд фунтов стерлингов в виде ставок налога на бизнес, что составляет 4,35 процента от общего налогового дохода Соединенного Королевства. [66]

Ставки налога на бизнес представляют собой налог на имущество , где каждое не-домашнее имущество оценивается с помощью оценочной стоимости, выраженной в фунтах . Оценочная стоимость в целом представляет собой годовую арендную плату, за которую имущество могло бы быть сдано в аренду на определенную дату оценки в соответствии с набором предположений. Затем фактический счет к оплате рассчитывается с использованием множителя, установленного центральным правительством, и с применением любых льгот. [67]

Налог на пластиковую упаковку был введен 1 апреля 2022 года. [68]

Некоторые налоги, в зависимости от обстоятельств, платятся как физическими лицами, так и компаниями, а также правительством.

Вторым по величине источником государственных доходов являются взносы в Национальное страхование (NIC). NIC выплачиваются работниками, работодателями и самозанятыми, и в 2010–2011 налоговом году было собрано 96,5 млрд фунтов стерлингов, что составляет 21,5% от общей суммы, собранной HMRC. [69]

Работники и работодатели платят взносы в соответствии со сложной классификацией, основанной на типе занятости и доходе. Класс 1 (работающие лица) NIC взимается по нескольким ставкам в зависимости от различных пороговых значений дохода и ряда других факторов, включая возраст, тип профессиональной пенсионной схемы, в которую вносит взносы работник и/или работодатель, и является ли работник моряком дальнего плавания. Некоторые замужние женщины, которые решили платить уменьшенные взносы (в обмен на уменьшенные льготы) до 1977 года, сохраняют это право по историческим причинам.

Работодатели также платят взносы за многие льготы в натуральной форме, предоставляемые работникам (например, служебные автомобили), и за налоговые обязательства, выполненные от имени работников в рамках «Соглашения об урегулировании с выплатой заработной платы».

Существуют отдельные положения для самозанятых лиц, которые обычно облагаются фиксированной ставкой налога на социальное страхование класса 2 и налогом на социальное страхование класса 4, зависящим от заработка, а также для некоторых работников добровольного сектора.

7 сентября 2021 года премьер-министр Борис Джонсон объявил, что с апреля 2023 года будет введен новый налог для финансирования задержек Национальной службы здравоохранения, возникших в результате пандемии COVID-19 и реформы социальной помощи в Англии . [70] Налог будет иметь аналогичное применение к NIC и будет взиматься как с работников, так и с работодателей по ставке 1,25% от дохода отдельного лица. Однако он также будет выплачиваться после достижения государственного пенсионного возраста , что не относится к NIC. С апреля 2022 года по март 2023 года повышение на 1,25% будет временно применяться к NIC. Цель состояла в том, чтобы дать HMRC время для внесения изменений, необходимых для введения сбора. Министерство Трасс отменило введение этого налога и вернуло NIC с 6 ноября 2022 года.

Прирост капитала облагается налогом по ставке 10 или 20 процентов (18 или 28 процентов для прироста капитала, связанного с жилой недвижимостью) (для физических лиц) или по применимой предельной ставке налога на прибыль корпораций (для компаний).

Основной принцип одинаков для физических и юридических лиц — налог применяется только к реализации основного капитала, а сумма прибыли рассчитывается как разница между выручкой от реализации и «базовой стоимостью», которая представляет собой первоначальную цену покупки плюс допустимые сопутствующие расходы. Однако с 6 апреля 2008 года ставка и льготы, применяемые к налогооблагаемой прибыли, различаются для физических и юридических лиц. Компании применяют «льготу индексации» к базовой стоимости, увеличивая ее в соответствии с индексом розничных цен , так что (в широком смысле) прибыль рассчитывается на основе постинфляции (при этом для прибыли, накопленной до марта 1982 года, применяются другие правила). Затем прибыль облагается налогом по применимой предельной ставке налога на прибыль корпораций.

Физические лица облагаются налогом по фиксированной ставке 18 процентов (или с 22 июня 2010 года 28 процентов для налогоплательщиков с более высокой ставкой) без индексации льгот. Однако, если вы претендуете на льготу для предпринимателей, ставка остается 10 процентов. Капитальные убытки прошлых лет могут быть перенесены.

Расходы на бизнес (например, на бизнес с недвижимостью), произведенные физическим лицом, могут быть заявлены как вычет из прироста капитала. Могут ли расходы быть заявлены из дохода (потенциально снижая подоходный налог) или капитала (потенциально снижая налог на прирост капитала), зависит от того, было ли улучшение имущества: если не было, то это из дохода; если было, то это из капитала.

Переводы между мужем и женой или между гражданскими партнерами не кристаллизуют прирост капитала, а вместо этого передают цену покупки (балансовую стоимость). В противном случае переводы, сделанные в качестве подарков, рассматриваются для целей CGT как сделанные по рыночной стоимости на дату перевода.

«Налоговый разрыв» — это разница между суммой налога, которая теоретически должна быть собрана HMRC, и тем, что фактически собрано. Налоговый разрыв для Великобритании в 2013–2014 годах составил £34 млрд, или 6,4% от общей суммы налоговых обязательств. [71] Его можно разбить по типу налога

и поведение

Включает банковский сбор, банковскую надбавку и налог на перенаправленную прибыль