Крах фондового рынка — это внезапное резкое падение цен на акции в основных сегментах фондового рынка , приводящее к значительной потере бумажного богатства . Крахи вызваны панической продажей и базовыми экономическими факторами. Они часто следуют за спекуляциями и экономическими пузырями .

Крах фондового рынка — это социальное явление , когда внешние экономические события сочетаются с психологией толпы в положительной обратной связи, где продажа некоторых участников рынка побуждает больше участников рынка продавать. В общем, крахи обычно происходят при следующих условиях: длительный период роста цен на акции ( бычий рынок ) и чрезмерный экономический оптимизм, рынок, на котором коэффициенты цена/прибыль превышают долгосрочные средние значения, и широкое использование маржинального долга и кредитного плеча участниками рынка. Другие аспекты, такие как войны, крупные корпоративные взломы, изменения в федеральных законах и нормативных актах и стихийные бедствия в экономически продуктивных районах, также могут влиять на значительное снижение стоимости акций на фондовом рынке широкого спектра. Цены на акции корпораций, конкурирующих с затронутыми корпорациями, могут расти, несмотря на крах. [1]

Не существует точного количественного определения краха фондового рынка, но этот термин обычно применяется к падению индекса фондового рынка более чем на 10% в течение нескольких дней. Крахи часто отличают от медвежьих рынков (периодов снижения цен на фондовом рынке, которые измеряются месяцами или годами), поскольку крахи включают панические продажи и резкое, резкое падение цен. Крахи часто связаны с медвежьими рынками; однако они не обязательно происходят одновременно. Черный понедельник (1987) , например, не привел к медвежьему рынку. Аналогично, лопнувший пузырь цен на японские активы произошел в течение нескольких лет без каких-либо заметных крахов. Крахи фондового рынка не являются обычным явлением.

Катастрофы, как правило, неожиданны. Как сказал Ниалл Фергюсон , «перед катастрофой наш мир кажется почти неподвижным, обманчиво сбалансированным, в заданной точке. Так что когда катастрофа наконец грянет — а это неизбежно произойдет — все будут удивлены. И наш мозг продолжает говорить нам, что время для катастрофы еще не пришло». [2]

Тюльпаноманию (1634–1637), во время которой некоторые луковицы тюльпанов якобы продавались по цене, в 10 раз превышающей годовой доход искусного ремесленника , часто считают первым зафиксированным экономическим пузырем .

В 1907 и 1908 годах цены на акции упали почти на 50% из-за различных факторов, во главе которых стояла манипуляция медными акциями Knickerbocker Trust Company . [3] Акции United Copper постепенно росли до октября, а затем рухнули, что привело к панике. [4] [5] Несколько инвестиционных трастов и банков, вложивших свои деньги в фондовый рынок, упали и начали закрываться. Дальнейшие набеги на банки были предотвращены благодаря вмешательству JP Morgan . [6] Паника продолжалась до 1908 года и привела к формированию Федеральной резервной системы в 1913 году. [7]

Экономика росла большую часть « ревущих двадцатых» . Это был золотой век технологий, поскольку такие инновации, как радио, автомобиль, авиация, телефон и электросетевая передача , были развернуты и приняты. Компании, которые были пионерами этих достижений, включая Radio Corporation of America (RCA) и General Motors , увидели, как их акции взлетели. Финансовые корпорации также преуспели, поскольку банкиры Уолл-стрит выпустили компании взаимных фондов (тогда известные как инвестиционные трасты ), такие как Goldman Sachs Trading Corporation. Инвесторы были очарованы доходностью, доступной на фондовом рынке, особенно за счет использования кредитного плеча через маржинальный долг (т. е. заимствование денег у вашего биржевого маклера для финансирования части вашей покупки акций, используя купленные ценные бумаги в качестве обеспечения).

24 августа 1921 года индекс Dow Jones Industrial Average (DJIA) составлял 63,9. К 3 сентября 1929 года он вырос более чем в шесть раз до 381,2. Он не возвращался к этому уровню еще 25 лет. К лету 1929 года стало ясно, что экономика сокращается, и фондовый рынок прошел через серию тревожных падений цен. Эти падения подпитывали беспокойство инвесторов, и события достигли критической точки 24, 28 и 29 октября (известные соответственно как Черный четверг , Черный понедельник и Черный вторник ).

В черный понедельник индекс DJIA упал на 38,33 пункта до 260, падение составило 12,8%. Поток продаж захлестнул систему тикерной ленты , которая обычно давала инвесторам текущие цены их акций. Телефонные линии и телеграфы были забиты и не могли справиться. Этот информационный вакуум только привел к большему страху и панике. Технологии Новой Эры, ранее столь восторженно восхваляемые инвесторами, теперь усугубляли их страдания.

Следующий день, Черный вторник, был днем хаоса. Вынужденные ликвидировать свои акции из-за маржин-коллов , перегруженные инвесторы наводнили биржу ордерами на продажу. Dow упал на 30,57 пункта и закрылся на отметке 230,07 в тот день. Гламурные акции века увидели, как их стоимость резко упала. За два дня DJIA упал на 23%.

К концу выходных 11 ноября 1929 года индекс составил 228, что представляет собой совокупное падение на 40% по сравнению с сентябрьским максимумом. В последующие месяцы рынки росли, но это было временное восстановление, которое привело ничего не подозревающих инвесторов к дальнейшим потерям. DJIA потерял 89% своей стоимости, прежде чем окончательно достичь дна в июле 1932 года. За крахом последовала Великая депрессия , худший экономический кризис современности, который преследовал фондовый рынок и Уолл-стрит на протяжении 1930-х годов.

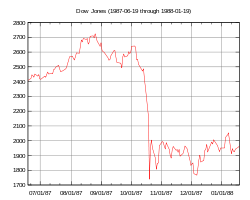

Середина 1980-х годов была временем сильного экономического оптимизма. С августа 1982 года до своего пика в августе 1987 года индекс Dow Jones Industrial Average (DJIA) вырос с 776 до 2722. Рост рыночных индексов для 19 крупнейших рынков мира в среднем составил 296% за этот период. Среднее количество акций, торгуемых на Нью-Йоркской фондовой бирже, выросло с 65 миллионов акций до 181 миллиона акций. [8]

Крах 19 октября 1987 года, Черный понедельник , стал кульминацией спада рынка, который начался за пять дней до этого, 14 октября. DJIA упал на 3,81% 14 октября, за которым последовало еще одно падение на 4,60% в пятницу, 16 октября. В Черный понедельник DJIA резко упал на 508 пунктов, потеряв 22,6% своей стоимости за один день. Индекс S&P 500 упал на 20,4%, упав с 282,7 до 225,06. NASDAQ Composite потерял всего 11,3%, не из-за сдержанности со стороны продавцов, а из-за сбоя рыночной системы NASDAQ . Из-за обилия ордеров на продажу многие акции на NYSE столкнулись с остановками и задержками торгов . Из 2257 акций, котирующихся на NYSE, в течение дня было 195 задержек и остановок торгов. [9] Рынок NASDAQ оказался в гораздо худшем положении. Из-за своей зависимости от системы «маркет-мейкинга», которая позволяла маркет-мейкерам отходить от торговли, ликвидность акций NASDAQ иссякла. Торговля многими акциями столкнулась с патологическим состоянием, когда цена спроса на акцию превысила цену предложения . Эти «заблокированные» условия серьезно сократили торговлю. 19 октября торговля акциями Microsoft на NASDAQ длилась в общей сложности 54 минуты.

Крах стал крупнейшей потерей за один день, которую Уолл-стрит когда-либо несла в непрерывной торговле до того момента. С начала торгов 14 октября до закрытия 19 октября DJIA потерял 760 пунктов, что составляет снижение более чем на 31%.

В октябре 1987 года все основные мировые рынки рухнули или существенно снизились. Индекс FTSE 100 потерял 10,8% в тот понедельник и еще 12,2% на следующий день. Меньше всего пострадала Австрия (падение на 11,4%), а больше всего пострадал Гонконг с падением на 45,8%. Из 23 основных индустриальных стран 19 имели спад более 20%. [10]

Несмотря на опасения повторения Великой депрессии , рынок сразу же после краха пошел в рост, показав рекордный однодневный прирост в 102,27 на следующий день и 186,64 пункта в четверг, 22 октября. Dow потребовалось всего два года, чтобы полностью восстановиться; к сентябрю 1989 года рынок восстановил всю стоимость, которую он потерял во время краха 1987 года. DJIA вырос на 0,6% в течение календарного 1987 года.

Никаких окончательных выводов о причинах краха 1987 года сделано не было. Акции находились в многолетнем бычьем забеге, а рыночные коэффициенты цены и прибыли в США были выше среднего послевоенного уровня. S&P 500 торговался по 23-кратной прибыли, что было послевоенным максимумом и значительно выше среднего показателя в 14,5-кратной прибыли. [11] Стадное поведение и психологические петли обратной связи играют решающую роль во всех крахах фондового рынка, но аналитики также пытались найти внешние инициирующие события. Помимо общих опасений по поводу переоценки фондового рынка, вина за крах была распределена на такие факторы, как программная торговля , портфельное страхование и деривативы , а также предыдущие новости об ухудшении экономических показателей (т. е. большой дефицит торговли товарами в США и падение доллара США , что, казалось, подразумевало будущие повышения процентных ставок). [12]

Одним из последствий краха 1987 года стало введение автоматического выключателя или торгового ограничения на NYSE. Исходя из идеи, что период охлаждения поможет рассеять паническую распродажу , эти обязательные остановки рынка запускаются всякий раз, когда в течение торгового дня происходит большой предопределенный спад рынка .

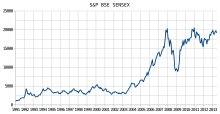

15 сентября 2008 года банкротство Lehman Brothers и крах Merrill Lynch вместе с кризисом ликвидности American International Group , все в первую очередь из-за подверженности пакетным субстандартным кредитам и кредитным дефолтным свопам, выпущенным для страхования этих кредитов и их эмитентов, быстро переросли в глобальный кризис. Это привело к нескольким банковским крахам в Европе и резкому снижению стоимости акций и товаров по всему миру. Крах банков в Исландии привел к девальвации исландской кроны и грозил правительству банкротством. Исландия получила экстренный кредит от Международного валютного фонда в ноябре. [14] В Соединенных Штатах 15 банков обанкротились в 2008 году, в то время как несколько других были спасены благодаря вмешательству правительства или поглощениям другими банками. [15] 11 октября 2008 года глава Международного валютного фонда (МВФ) предупредил, что мировая финансовая система балансирует на «грани системного краха». [16]

Экономический кризис заставил страны временно закрыть свои рынки.

8 октября индонезийский фондовый рынок остановил торги после падения на 10% за один день.

Газета Times of London сообщила, что обвал называли Крахом 2008 года , а трейдеры постарше сравнивали его с Черным понедельником 1987 года. Падение на той неделе составило 21% по сравнению с падением на 28,3% 21 годом ранее, но некоторые трейдеры говорили, что было хуже. «По крайней мере, тогда это был короткий, резкий шок в один день. Это было неумолимо всю неделю». [17] Другие СМИ также называли эти события «Крахом 2008 года». [18]

С 6 по 10 октября 2008 года индекс Dow Jones Industrial Average (DJIA) закрылся с понижением на всех пяти сессиях. Уровни объема были рекордными. DJIA упал более чем на 1874 пункта, или на 18%, что стало его худшим недельным падением как в пунктах, так и в процентах. S&P 500 упал более чем на 20%. [19] Неделя также установила 3 рекорда по объему акций NYSE Group Volume Records: 8 октября на 5-м месте, 9 октября на 10-м месте и 10 октября на 1-м месте.

Приостановленный на три последовательных торговых дня (9, 10 и 13 октября), исландский фондовый рынок возобновил работу 14 октября, при этом основной индекс OMX Iceland 15 закрылся на отметке 678,4, что примерно на 77% ниже отметки 3004,6 на момент закрытия 8 октября. Это отражало тот факт, что стоимость трех крупных банков, которые составляли 73,2% стоимости OMX Iceland 15, была установлена на нулевом уровне.

24 октября 2008 года многие мировые фондовые биржи испытали худшее падение в своей истории, с падением около 10% по большинству индексов. [20] В США DJIA упал на 3,6%, хотя и не так сильно, как на других рынках. [21] Доллар США и японская иена взлетели по отношению к другим основным валютам, особенно к британскому фунту и канадскому доллару , поскольку мировые инвесторы искали убежища. Позже в тот же день заместитель управляющего Банка Англии Чарли Бин предположил, что «это кризис, который случается раз в жизни, и , возможно, крупнейший финансовый кризис такого рода в истории человечества». [22]

К 6 марта 2009 года индекс DJIA упал на 54% до 6469 с пикового значения 14164 9 октября 2007 года за 17 месяцев, прежде чем начать восстанавливаться. [23]

В течение недели с 24 по 28 февраля 2020 года фондовые рынки упали из-за глобального распространения пандемии COVID-19 . FTSE 100 упал на 13%, в то время как индексы DJIA и S&P 500 упали на 11–12%, что стало самым большим недельным падением со времен финансового кризиса 2007–2008 годов .

В понедельник, 9 марта 2020 года, после начала ценовой войны между Россией и Саудовской Аравией на нефть в 2020 году , FTSE и другие основные европейские фондовые индексы упали почти на 8%. Азиатские рынки резко упали, а индекс S&P 500 упал на 7,60%. [24] Итальянский FTSE MIB упал на 2323,98 пункта, или на 11,17%. [25]

12 марта 2020 года, на следующий день после того, как президент США Дональд Трамп объявил о запрете на поездки из Европы, цены на акции снова резко упали. DJIA снизился на 9,99% — самое большое дневное падение с Черного понедельника (1987) — несмотря на то, что Федеральная резервная система объявила, что впрыснет 1,5 триллиона долларов в денежные рынки. [26] S&P 500 и Nasdaq упали примерно на 9,5%. Основные европейские фондовые индексы упали более чем на 10%. [27]

16 марта 2020 года, после того как стало ясно, что рецессия неизбежна, индекс DJIA упал на 12,93%, или на 2997 пунктов, что стало самым большим падением с Черного понедельника (1987 г.) , превзойдя падение предыдущей недели, индекс Nasdaq Composite упал на 12,32%, а индекс S&P 500 упал на 11,98%. [28]

К концу мая 2020 года фондовые индексы ненадолго восстановились до уровня конца февраля 2020 года. [ необходима цитата ]

В июне 2020 года индекс Nasdaq превзошел свой докрахный максимум, в августе за ним последовал индекс S&P 500, а в ноябре — индекс Dow.

Традиционное предположение заключается в том, что фондовые рынки ведут себя в соответствии со случайным логнормальным распределением . [29] Это подразумевает, что ожидаемая волатильность все время одинакова. Среди прочих, математик Бенуа Мандельброт предположил еще в 1963 году, что статистика доказывает неверность этого предположения. [30] Мандельброт заметил, что большие движения цен (т. е. обвалы) происходят гораздо чаще, чем можно было бы предсказать на основе логнормального распределения. Мандельброт и другие предположили, что характер движений рынка, как правило, гораздо лучше объясняется с помощью нелинейного анализа и концепций теории хаоса . [31] Это было выражено в нематематических терминах Джорджем Соросом в его обсуждениях того, что он называет рефлексивностью рынков и их нелинейным движением. [32] Джордж Сорос сказал в конце октября 1987 года: « Обратный ход г-на Роберта Пректера оказался трещиной, которая начала лавину». [33] [34]

Исследования Массачусетского технологического института показывают, что существуют доказательства того, что частота крахов фондового рынка подчиняется обратному кубическому степенному закону . [35] Это и другие исследования, такие как работа Дидье Сорнетта , показывают, что крахи фондового рынка являются признаком самоорганизованной критичности на финансовых рынках. [36]

В 1963 году Мандельброт предположил, что вместо того, чтобы следовать строгому случайному блужданию , колебания цен акций выполняют полет Леви . [37] Полет Леви — это случайное блуждание, которое время от времени нарушается крупными движениями. В 1995 году Росарио Мантенья и Джин Стэнли проанализировали миллион записей индекса S&P 500 , рассчитав доходность за пятилетний период. [38] Исследователи продолжают изучать эту теорию, в частности, используя компьютерное моделирование поведения толпы и применимость моделей для воспроизведения явлений, подобных краху.

В 2011 году, используя статистические инструменты анализа сложных систем , исследование в New England Complex Systems Institute обнаружило, что паника, которая приводит к крахам, возникает из-за резкого увеличения подражания среди инвесторов, которое всегда происходило в течение года перед каждым рыночным крахом. Когда инвесторы внимательно следят за сигналами друг друга, панике легче овладеть и повлиять на рынок. Эта работа является математической демонстрацией значительного предварительного предупреждающего знака надвигающихся рыночных крахов. [39] [40]

Одной из стратегий смягчения стало введение торговых ограничений , также известных как «автоматические выключатели», которые представляют собой остановку торговли на наличном рынке и соответствующую остановку торговли на рынках деривативов, вызванную остановкой на наличном рынке, все из которых затрагиваются на основе существенных движений в широком рыночном индикаторе. С момента их введения после Черного понедельника (1987) торговые ограничения были изменены, чтобы предотвратить как спекулятивные прибыли, так и драматические потери в течение короткого периода времени.

Существует три пороговых значения, которые представляют различные уровни снижения индекса S&P 500 : 7% (уровень 1), 13% (уровень 2) и 20% (уровень 3). [41]

Для индекса фондового рынка CAC 40 во Франции ежедневные ценовые лимиты реализуются на денежных и производных рынках. Ценные бумаги, торгуемые на рынках, делятся на три категории в зависимости от количества и объема ежедневных транзакций. Ценовые лимиты для каждой ценной бумаги различаются в зависимости от категории. Например, для наиболее ликвидной категории, когда изменение цены ценной бумаги от цены закрытия предыдущего дня превышает 10%, торговля приостанавливается на 15 минут. Если затем цена повышается или понижается более чем на 5%, транзакции снова приостанавливаются на 15 минут. Порог в 5% может применяться еще раз, прежде чем транзакции будут приостановлены на оставшуюся часть дня. Когда происходит такая приостановка, транзакции по опционам на основе базовой ценной бумаги также приостанавливаются. Кроме того, когда останавливаются акции, представляющие более 35% капитализации индекса CAC40, расчет индекса CAC40 приостанавливается, и индекс заменяется индикатором тренда. При остановке акций, составляющих менее 25% капитализации индекса CAC40, торги на рынках деривативов приостанавливаются на полчаса или один час, а также запрашиваются дополнительные маржинальные депозиты.