Процентная ставка — это сумма процентов , причитающихся за период, как пропорция к сумме, предоставленной взаймы, депозиту или займу (называемой основной суммой ). Общий процент на сумму, предоставленную или взятую взаймы, зависит от основной суммы, процентной ставки, частоты начисления сложных процентов и продолжительности времени, в течение которого она предоставляется взаймы, депонируется или заимствована.

Годовая процентная ставка – это ставка за период в один год. Другие процентные ставки применяются в течение разных периодов, например, месяца или дня, но обычно они рассчитываются в годовом исчислении .

Процентная ставка была охарактеризована как «индекс предпочтения... доллара настоящего [дохода] доллару будущего дохода». [1] Заемщик хочет или нуждается в получении денег как можно скорее и готов заплатить комиссию — процентную ставку — за эту привилегию.

Процентные ставки варьируются в зависимости от:

а также другие факторы.

Компания занимает капитал у банка для покупки активов для своего бизнеса. Взамен банк взимает с компании проценты. (Кредитор может также потребовать права на новые активы в качестве залога .)

Банк будет использовать капитал, внесенный физическими лицами, для выдачи кредитов своим клиентам. Взамен банк должен выплачивать проценты физическим лицам, вложившим свой капитал. Сумма выплаты процентов зависит от процентной ставки и суммы внесенного капитала.

Базовая ставка обычно относится к годовой эффективной процентной ставке , предлагаемой по депозитам овернайт центральным банком или другим денежно-кредитным органом. [ нужна цитата ]

Годовая процентная ставка (APR) может относиться либо к номинальной годовой процентной ставке, либо к эффективной годовой процентной ставке (EAPR). Разница между ними заключается в том, что EAPR учитывает комиссии и сложные проценты, а номинальная годовая процентная ставка — нет.

Годовая эквивалентная ставка (AER), также называемая эффективной годовой ставкой, используется, чтобы помочь потребителям сравнивать продукты с различной частотой рецептуры на общей основе, но не учитывает сборы.

Для расчета текущей стоимости применяется ставка дисконтирования [2] .

Для процентных ценных бумаг ставка купона представляет собой отношение суммы годового купона (купона, выплачиваемого в год) на единицу номинальной стоимости, тогда как текущая доходность представляет собой отношение годового купона к его текущей рыночной цене. Доходность к погашению — это ожидаемая внутренняя норма доходности облигации , предполагающая, что она будет удерживаться до погашения, то есть ставка дисконтирования, которая приравнивает все оставшиеся денежные потоки инвестору (все оставшиеся купоны и погашение номинальной стоимости при погашении) с текущая рыночная цена.

В зависимости от банковского бизнеса различают процентную ставку по депозитам и процентную ставку по кредиту.

В зависимости от соотношения спроса и предложения на рыночные процентные ставки различают фиксированную процентную ставку и плавающую процентную ставку.

Целевые процентные ставки являются жизненно важным инструментом денежно-кредитной политики и принимаются во внимание при работе с такими переменными, как инвестиции , инфляция и безработица . Центральные банки стран обычно склонны снижать процентные ставки, когда хотят увеличить инвестиции и потребление в экономике страны. Однако низкая процентная ставка как макроэкономическая политика может быть рискованной и может привести к созданию экономического пузыря , в результате которого большие объемы инвестиций вливаются в рынок недвижимости и фондовый рынок. Таким образом, в развитых странах корректировка процентных ставок производится для того, чтобы удерживать инфляцию в целевом диапазоне для здоровья экономической деятельности, или ограничивает процентную ставку одновременно с экономическим ростом , чтобы сохранить экономический импульс . [3] [4] [5] [6] [7]

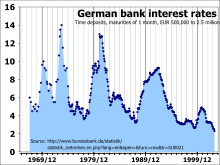

За последние два столетия процентные ставки по-разному устанавливались либо национальными правительствами, либо центральными банками. Например, ставка по федеральным фондам Федеральной резервной системы в США колебалась примерно от 0,25% до 19% с 1954 по 2008 год, тогда как базовая ставка Банка Англии колебалась от 0,5% до 15% с 1989 по 2009 год [8] [8] . 9] , а в Германии этот показатель составлял около 90% в 1920-е годы и снизился примерно до 2% в 2000-е годы. [10] [11] Во время попытки справиться с растущей гиперинфляцией в 2007 году Центральный банк Зимбабве увеличил процентные ставки по займам до 800%. [12]

Процентные ставки по первоклассным кредитам в конце 1970-х и начале 1980-х годов были намного выше, чем было зарегистрировано – выше, чем предыдущие пики США с 1800 года, британские пики с 1700 года или голландские пики с 1600 года; «с тех пор, как появились современные рынки капитала, никогда не было таких высоких долгосрочных ставок», как в этот период. [13]

Возможно, еще до появления современных рынков капитала существовали сообщения о том, что сберегательные депозиты могли обеспечить годовую доходность от 25% до 50%. (Уильям Эллис и Ричард Доус, «Уроки феномена промышленной жизни...», 1857, стр. III – IV)

Номинальная процентная ставка – это процентная ставка без поправки на инфляцию .

Например, предположим, что кто-то вкладывает 100 долларов США в банк сроком на один год и получает проценты в размере 10 долларов США (до уплаты налогов), поэтому в конце года его баланс составляет 110 долларов США (до уплаты налогов). В этом случае, независимо от уровня инфляции, номинальная процентная ставка составляет 10% годовых (до уплаты налогов).

Реальная процентная ставка измеряет рост реальной стоимости кредита плюс проценты с учетом инфляции . Погашение основной суммы долга плюс проценты измеряется в реальном выражении по сравнению с покупательной способностью суммы на момент ее заимствования, предоставления взаймы, депозита или инвестирования.

Если инфляция составляет 10%, то 110 долларов на счете в конце года имеют ту же покупательную способность (то есть позволяют купить ту же сумму), что и 100 долларов год назад. Реальная процентная ставка в этом случае равна нулю.

Реальная процентная ставка определяется уравнением Фишера :

где p — уровень инфляции. Для низких ставок и коротких периодов применяется линейное приближение :

Уравнение Фишера применимо как ex ante , так и ex post . Ex ante ставки являются прогнозируемыми, тогда как ex post ставки являются историческими.

Существует рынок инвестиций, включая денежный рынок , рынок облигаций , фондовый рынок и валютный рынок , а также розничное банковское дело .

Процентные ставки отражают:

Согласно теории рациональных ожиданий , заемщики и кредиторы формируют ожидание инфляции в будущем. Приемлемая номинальная процентная ставка, по которой они готовы и могут брать взаймы или кредиты, включает реальную процентную ставку, которую они должны получать или готовы и способны платить, а также ожидаемый уровень инфляции .

Учитывается уровень риска в инвестициях. Обычно ожидается, что более рискованные инвестиции, такие как акции и мусорные облигации, принесут более высокую прибыль, чем более безопасные, такие как государственные облигации .

Дополнительный доход сверх безрисковой номинальной процентной ставки, ожидаемый от рискованных инвестиций, представляет собой премию за риск . Премия за риск, которую инвестор требует от инвестиций, зависит от предпочтений инвестора в отношении риска . Имеющиеся данные свидетельствуют о том, что большинство кредиторов не склонны к риску. [15]

Премия за риск погашения , применяемая к долгосрочным инвестициям, отражает более высокий предполагаемый риск дефолта.

Существует четыре вида риска:

Большинство инвесторов предпочитают, чтобы их деньги были в наличных деньгах , а не в менее взаимозаменяемых инвестициях. Денежные средства всегда под рукой, и их можно немедленно потратить, если возникнет такая необходимость, но для перевода некоторых инвестиций в форму, пригодную для расходования, требуется время или усилия. Предпочтение наличных денег известно как предпочтение ликвидности . Например, кредит на 1 год очень ликвиден по сравнению с кредитом на 10 лет. Однако 10-летние казначейские облигации США по-прежнему относительно ликвидны, поскольку их легко продать на рынке.

Базовая модель ценообразования по процентной ставке для актива:

где

Если предположить, что информация идеальна, то p e одинаково для всех участников рынка, а модель процентных ставок упрощается до

Спред процентных ставок представляет собой ставку по кредиту минус ставку по депозитам . [16] Этот спред покрывает операционные расходы банков, предоставляющих кредиты и депозиты. Отрицательный спред – это ситуация, когда ставка по депозитам превышает ставку по кредитам. [17]

Процентные ставки широко влияют на экономическую активность, поэтому они обычно являются основным инструментом денежно -кредитной политики, проводимой центральными банками . [18] Изменения процентных ставок повлияют на инвестиционное поведение компаний, либо повышая, либо снижая альтернативные издержки инвестирования. Изменения процентных ставок также влияют на цены активов , таких как цены на акции и цены на жилье , которые снова влияют на решения домохозяйств о потреблении через эффект богатства . Кроме того, международные разницы процентных ставок влияют на обменные курсы и, следовательно, на экспорт и импорт . Эти различные каналы вместе известны как механизм денежной трансмиссии . Потребление, инвестиции и чистый экспорт являются важными компонентами совокупного спроса . Следовательно, воздействуя на общий уровень процентных ставок, денежно-кредитная политика может повлиять на общий спрос на товары и услуги в экономике и, следовательно, на объем производства и занятость . [19] Изменения в занятости со временем повлияют на установление заработной платы , что снова повлияет на ценообразование и, следовательно, в конечном итоге на инфляцию. Связь между занятостью (или безработицей) и инфляцией известна как кривая Филлипса . [18]

Для стран, поддерживающих систему фиксированного обменного курса , определение процентной ставки также является важным инструментом денежно-кредитной политики, поскольку международные потоки капитала частично определяются разницей процентных ставок между странами. [20]

Федеральная резервная система (часто называемая «ФРС») реализует денежно-кредитную политику в основном путем таргетирования ставки по федеральным фондам (FFR). Это ставка, которую банки взимают друг с друга за однодневные кредиты федеральных фондов , которые представляют собой резервы, хранящиеся банками в ФРС. До мирового финансового кризиса 2008 года ФРС полагалась на операции на открытом рынке , то есть продажу и покупку ценных бумаг на открытом рынке, чтобы корректировать предложение резервных остатков, чтобы поддерживать FFR близко к цели ФРС. [21] Однако с 2008 года фактическое проведение денежно-кредитной политики значительно изменилось: вместо этого ФРС использует различные администрируемые процентные ставки (т.е. процентные ставки, которые устанавливаются непосредственно ФРС, а не определяются рыночными силами спроса и предложения). ) в качестве основного инструмента для направления краткосрочных рыночных процентных ставок в соответствии с целями политики ФРС. [22]

Финансовые экономисты, такие как исследователи Всемирного пенсионного совета (WPC), утверждают, что устойчиво низкие процентные ставки в большинстве стран «Большой двадцатки» окажут негативное влияние на фондирование пенсионных фондов, поскольку «без доходов, которые опережают инфляцию, пенсионные инвесторы столкнутся с реальной стоимостью своих активов». сбережения будут снижаться, а не увеличиваться в течение следующих нескольких лет». [23] Текущие процентные ставки по сберегательным счетам часто не поспевают за темпами инфляции. [24]

С 1982 по 2012 год большинство западных экономик пережили период низкой инфляции в сочетании с относительно высокой доходностью инвестиций во все классы активов, включая государственные облигации. Это вызвало определенное чувство самоуспокоенности среди некоторых пенсионных актуарных консультантов и регулирующих органов , что сделало разумным использование оптимистических экономических предположений для расчета текущей стоимости будущих пенсионных обязательств.

Поскольку проценты и инфляция обычно выражаются в процентах, приведенные выше формулы являются (линейными) приближениями .

Например,

является лишь приблизительным. На самом деле отношения такие

так

Два приближения, исключающие члены более высокого порядка , таковы:

Формулы в этой статье точны, если для относительных изменений используются логарифмические единицы или, что то же самое, если вместо ставок используются логарифмы индексов , и справедливы даже для больших относительных изменений.

Так называемая «политика нулевых процентных ставок» (ZIRP) представляет собой очень низкую, почти нулевую, целевую процентную ставку центрального банка. При этой нулевой нижней границе центральный банк сталкивается с трудностями при проведении традиционной денежно-кредитной политики, поскольку обычно считается, что рыночные процентные ставки не могут быть реально опущены на отрицательную территорию.

После кризиса 2008 года Федеральная резервная система сохраняла процентные ставки на нулевом уровне в течение 12 лет. [25]

Номинальные процентные ставки обычно положительны, но не всегда. Напротив, реальные процентные ставки могут быть отрицательными, когда номинальные процентные ставки ниже инфляции. Когда это делается посредством государственной политики (например, посредством резервных требований), это считается финансовыми репрессиями и практиковалось в таких странах, как США и Великобритания, после Второй мировой войны (с 1945 года) до конца 1970-х или начала 1980-х годов. (во время и после экономического роста после Второй мировой войны ). [26] [27] В конце 1970-х годов ценные бумаги Казначейства США с отрицательными реальными процентными ставками считалисьакты о конфискации . [28]

Так называемая «политика отрицательных процентных ставок» (NIRP) представляет собой отрицательную (ниже нуля) целевую процентную ставку центрального банка.

Имея альтернативу хранить наличные деньги и, таким образом, зарабатывать 0%, а не выдавать их в долг, кредиторы, стремящиеся к прибыли, не будут давать кредиты под ставку ниже 0%, поскольку это будет гарантировать убытки, а банк, предлагающий отрицательную ставку по депозитам, найдет мало желающих. поскольку вкладчики вместо этого будут хранить наличные. [29]

Отрицательные процентные ставки предлагались и в прошлом, особенно в конце 19 века Сильвио Гезелем . [30] Отрицательную процентную ставку можно описать (по Гезеллу) как «налог на хранение денег»; он предложил это как компонент Freigeld (свободные деньги) своей системы Freiwirtschaft (свободная экономика). Чтобы люди не могли хранить наличные деньги (и, таким образом, зарабатывать 0%), Гезелл предложил выпускать деньги на ограниченный срок, после чего их необходимо обменять на новые купюры; Таким образом, попытки удержать деньги приводят к тому, что они истекают и становятся бесполезными. В том же духе Джон Мейнард Кейнс одобрительно процитировал идею текущего налога на деньги [30] (1936, «Общая теория занятости, процентов и денег »), но отверг ее из-за административных трудностей. [31] Совсем недавно, в 1999 году, сотрудник Федеральной резервной системы (Марвин Гудфренд) предложил ввести налог на перенос валюты с помощью магнитных полос на банкнотах, вычитая налог на перенос при внесении депозита, при этом налог зависит от того, как долго хранится купюра. было проведено. [31]

Было предложено, чтобы отрицательная процентная ставка в принципе могла взиматься с существующих бумажных денег посредством лотереи серийных номеров , например, путем случайного выбора числа от 0 до 9 и объявления банкнот, серийный номер которых заканчивается этой цифрой, бесполезными, что дает среднюю 10% потеря бумажных денежных средств у накопителей; выпавшее двузначное число может совпадать с двумя последними цифрами банкноты, что приведет к убытку в 1%. Это было предложено анонимным студентом Грега Мэнкью [30] , хотя это было скорее мысленным экспериментом, чем реальным предложением. [32]

И Европейский центральный банк , начиная с 2014 года, и Банк Японии, начиная с начала 2016 года, проводили эту политику в дополнение к своей предыдущей и продолжающейся политике количественного смягчения . Политика последнего с самого начала была заявлена как попытка «изменить «дефляционное мышление» Японии». В 2016 году Швеция, Дания и Швейцария — не являющиеся прямыми участниками евровалютной зоны — также имели NIRP. [33]

Такие страны, как Швеция и Дания, установили отрицательные проценты по резервам, то есть они взимают проценты по резервам. [34] [35] [36] [37]

В июле 2009 года центральный банк Швеции, Риксбанк , установил ставку репо, процентную ставку по недельным депозитам, на уровне 0,25%, одновременно установив ставку по депозитам овернайт на уровне -0,25%. [38] Существование отрицательной ставки по депозитам овернайт было техническим следствием того факта, что ставки по депозитам овернайт обычно устанавливаются на уровне 0,5% ниже или 0,75% ниже учетной ставки. [38] [39] Риксбанк изучил влияние этих изменений и заявил в комментарии [40] , что они не привели к сбоям на шведских финансовых рынках.

Во время европейского долгового кризиса государственные облигации некоторых стран (Швейцария, Дания, Германия, Финляндия, Нидерланды и Австрия) продавались с отрицательной доходностью. Предлагаемые объяснения включают стремление к безопасности и защите от распада еврозоны (в этом случае некоторые страны еврозоны могут деноминировать свой долг в более сильную валюту). [42]

В практических целях инвесторы и ученые обычно считают, что доходность государственных или квазигосударственных облигаций, гарантированных небольшим количеством наиболее кредитоспособных правительств (Великобритания, США, Швейцария, ЕС, Япония), фактически имеет незначительный риск дефолта. Как предсказывает финансовая теория, инвесторы и ученые обычно не рассматривают корпоративные облигации, гарантированные неправительственными организациями, одинаково. Большинство кредитных аналитиков оценивают их по спреду к аналогичным государственным облигациям с аналогичной продолжительностью, географическим охватом и валютным риском. В 2018 году лишь немногие из этих корпоративных облигаций торговались с отрицательными номинальными процентными ставками. Наиболее ярким примером этого стала компания Nestle, некоторые из облигаций которой с рейтингом ААА торговались с отрицательной номинальной процентной ставкой в 2015 году. Однако некоторые ученые и инвесторы полагают, что на это могла повлиять волатильность на валютном рынке в этот период.

{{cite journal}}: Требуется цитировать журнал |journal=( помощь )