Роберт Джеймс Шиллер (родился 29 марта 1946 года) [4] — американский экономист , учёный и писатель. По состоянию на 2022 год [5] он занимал должность профессора экономики имени Стерлинга в Йельском университете и является научным сотрудником Международного центра финансов Йельской школы менеджмента . [6] Шиллер был научным сотрудником Национального бюро экономических исследований (NBER) с 1980 года, был вице-президентом Американской экономической ассоциации в 2005 году, её избранным президентом в 2016 году и президентом Восточной экономической ассоциации в 2006–2007 годах. [7] Он также является соучредителем и главным экономистом компании по управлению инвестициями MacroMarkets LLC.

В 2003 году он стал соавтором статьи Brookings Institution под названием «Есть ли пузырь на рынке жилья?», а в 2005 году он предупредил, что «дальнейшие подъёмы на рынках [акций и жилья] могут в конечном итоге привести к ещё более значительному спаду... Долгосрочным последствием может стать снижение потребительской и деловой уверенности и ещё одна, возможно, всемирная рецессия». В августе 2006 года в The Wall Street Journal Шиллер снова предупредил, что «существует значительный риск... возможной рецессии раньше, чем большинство из нас ожидало», а в сентябре 2007 года, почти ровно за год до краха Lehman Brothers , Шиллер написал статью, в которой предсказал неизбежный крах на рынке жилья США и последующую финансовую панику.

В 2008 году рейтинг IDEAS RePEc Publications Monitor включил Шиллера в число 100 самых влиятельных экономистов мира; [8] и он все еще оставался в списке в 2019 году. [9] Юджин Фама , Ларс Петер Хансен и Шиллер совместно получили Нобелевскую премию по экономике 2013 года «за эмпирический анализ цен на активы». [10] [11]

Шиллер родился в Детройте, штат Мичиган , в семье Рут Р. ( урожденной Радсвилл) и Бенджамина Питера Шиллера, инженера-предпринимателя. [12] Он имеет литовское происхождение. [13] Он женат на Вирджинии Мари (Фолстич), психологе, и у него двое детей. [12] Он был воспитан как методист . [14]

Шиллер учился в колледже Каламазу в течение двух лет, прежде чем перевестись в Мичиганский университет , где он окончил Phi Beta Kappa со степенью бакалавра в 1967 году. [15] Он получил степень SM в Массачусетском технологическом институте (MIT) в 1968 году и степень доктора философии в MIT в 1972 году, защитив диссертацию под названием «Рациональные ожидания и структура процентных ставок» под руководством Франко Модильяни . [3]

Шиллер преподает в Йельском университете с 1982 года, а ранее занимал должности преподавателей в Школе Уортона Пенсильванского университета и Университете Миннесоты , а также часто читал лекции в Лондонской школе экономики . Он писал на экономические темы, которые варьируются от поведенческих финансов до недвижимости и управления рисками , и был соорганизатором семинаров NBER по поведенческим финансам вместе с Ричардом Талером с 1991 года. Его книга Macro Markets выиграла первую ежегодную премию Пола А. Самуэльсона TIAA-CREF . В настоящее время он публикует синдицированную колонку и является постоянным автором Project Syndicate с 2003 года.

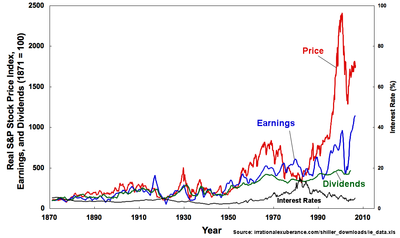

В 1981 году Шиллер опубликовал статью, в которой он подверг сомнению гипотезу эффективного рынка , которая была доминирующей точкой зрения в экономической профессии в то время. [16] Шиллер утверждал, что на рациональном фондовом рынке инвесторы будут основывать цены акций на ожидаемом получении будущих дивидендов, дисконтированных к текущей стоимости. Он изучил эффективность фондового рынка США с 1920-х годов и рассмотрел виды ожиданий будущих дивидендов и ставок дисконтирования, которые могли бы оправдать широкий диапазон колебаний, наблюдаемых на фондовом рынке. Шиллер пришел к выводу, что волатильность фондового рынка была больше, чем можно было бы правдоподобно объяснить любым рациональным взглядом на будущее. Эта статья была позже названа одной из «двадцатки лучших» статей за 100-летнюю историю Американской экономической ассоциации .

Поведенческая финансовая школа обрела новый авторитет после краха фондового рынка в октябре 1987 года . Работа Шиллера включала исследование опроса, в котором инвесторов и трейдеров акций спрашивали, что мотивирует их совершать сделки; результаты еще больше укрепили его гипотезу о том, что эти решения часто принимаются под влиянием эмоций, а не рационального расчета. Большая часть данных этого опроса непрерывно собиралась с 1989 года. [17]

В 1991 году он основал Case Shiller Weiss с экономистами Карлом Кейсом и Алланом Вайсом , которые были генеральным директором с момента основания и до продажи Fiserv. [20] Компания разработала индекс повторных продаж, используя данные о ценах на жилье по всей стране, изучая тенденции ценообразования на жилье. Индекс был разработан Шиллером и Кейсом, когда Кейс изучал неустойчивые бумы цен на жилье в Бостоне, а Шиллер изучал поведенческие аспекты экономических пузырей . [20] Индекс повторных продаж, разработанный Кейсом и Шиллером, был позднее приобретен и доработан Fiserv и Standard & Poor , создав индекс Кейса-Шиллера . [20]

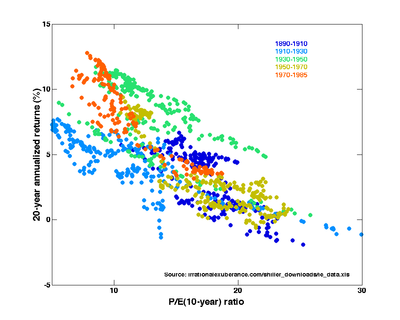

Его книга «Иррациональное изобилие» (2000) — бестселлер по версии New York Times — предупреждала, что в марте 2000 года (на самом пике рынка) фондовый рынок превратился в пузырь , что может привести к резкому падению.

В передаче CNBC «Как получить прибыль от бума на рынке недвижимости» в 2005 году он отметил, что рост цен на жилье не сможет опередить инфляцию в долгосрочной перспективе, поскольку, за исключением участков с ограниченным доступом к земле, цены на жилье будут стремиться к затратам на строительство плюс нормальная экономическая прибыль. Содокладчик Дэвид Лиреа не согласился. В феврале Лиреа выпустил свою книгу « Вы пропустили бум на рынке недвижимости?» , сигнализируя о пике рынка цен на жилье. В то время как Шиллер снова повторил свои точные сроки для еще одного пузыря на рынке, поскольку общий уровень цен на жилую недвижимость по всей стране не показывает себя до тех пор, пока не пройдет задержка примерно в один год, люди не верили, что Шиллер предсказал еще один пик до конца 2006 года и начала 2007 года.

В 2003 году Шиллер был избран в Американское философское общество. [21]

В том же году он стал соавтором статьи Brookings Institution под названием «Есть ли пузырь на рынке жилья?». Впоследствии Шиллер уточнил свою позицию во 2-м издании Irrational Exuberance (2005), признав, что «дальнейшие подъемы на рынках [акций и жилья] могут в конечном итоге привести к еще более значительному спаду... Долгосрочным последствием может стать снижение потребительской и деловой уверенности и еще одна, возможно, всемирная рецессия. Этот экстремальный исход... не является неизбежным, но это гораздо более серьезный риск, чем широко признается». В своей статье в The Wall Street Journal в августе 2006 года Шиллер снова предупредил, что «существует значительный риск очень плохого периода с медленными продажами, низкими комиссионными, падающими ценами, ростом дефолтов и лишений права выкупа, серьезными проблемами на финансовых рынках и возможной рецессией раньше, чем большинство из нас ожидало». [22] В сентябре 2007 года, почти ровно за год до краха Lehman Brothers , Шиллер написал статью, в которой предсказал неизбежный крах на рынке жилья США и последующую финансовую панику. [23]

Шиллер был награжден премией Deutsche Bank в области финансовой экономики в 2009 году за его новаторские исследования в области финансовой экономики, касающиеся динамики цен на активы, такие как фиксированный доход, акции и недвижимость, и их показателей. Его работа оказала влияние на развитие теории, а также ее последствий для практики и разработки политики. Его вклад в распределение рисков, волатильность финансового рынка, пузыри и кризисы получили широкое внимание среди ученых, практиков и политиков. [24] В 2010 году журнал Foreign Policy включил его в свой список ведущих мировых мыслителей. [25]

В 2010 году Шиллер поддержал идею о том, что для исправления финансовой и банковской систем, чтобы избежать будущего финансового кризиса, банкам необходимо выпустить новый вид долга, известный как условный капитал, который автоматически конвертируется в акционерный капитал, если регулирующие органы определят, что существует системный национальный финансовый кризис, и если банк одновременно нарушает достаточность капитала. [26]

В 2011 году он вошел в рейтинг Bloomberg «50 самых влиятельных людей в сфере глобальных финансов» . [27] В 2012 году Thomson Reuters назвала его претендентом на Нобелевскую премию по экономике того года , отметив его «новаторский вклад в изучение волатильности финансовых рынков и динамики цен на активы ». [28]

14 октября 2013 года было объявлено, что Шиллер получил Нобелевскую премию по экономике 2013 года вместе с Юджином Фамой и Ларсом Петером Хансеном . [29]

Его лекция на церемонии вручения премии объяснила, почему рынки неэффективны. Он представил аргумент о том, почему гипотеза эффективного рынка (EMH) Юджина Фамы была ошибочной. EMH постулирует, что текущая стоимость актива отражает эффективное включение информации в цены. По словам Шиллера, результаты движения рынка крайне неустойчивы, в отличие от утверждения Фамы, что движение было бы более плавным, если бы оно отражало внутреннюю стоимость активов. Результаты графиков, предоставленных Шиллером, показали явное отклонение от гипотезы эффективного рынка . Например, рост дивидендов составлял 2% в год по акциям. Однако это противоречило EMH , поскольку рост не отражал ожидаемые дивиденды. Далее поясняется в модели линеаризованной текущей стоимости Шиллера, которая является результатом сотрудничества с его коллегой и бывшим студентом Джоном Кэмпбеллом , что только половина или треть колебаний на фондовом рынке объясняются моделью ожидаемых дивидендов. Также в своей лекции Шиллер указал, что такие переменные, как процентные ставки и стоимость строительства, не объясняют движение рынка жилья.

С другой стороны, Шиллер считает, что для эффективности рынка активов крайне важно больше информации. Кроме того, он сослался на объяснение фондового рынка Джоном Мейнардом Кейнсом, чтобы указать на нерациональность людей при принятии решений. Кейнс сравнил фондовый рынок с конкурсом красоты, где люди вместо того, чтобы делать ставки на то, кого они считают привлекательным, делают ставки на ту участницу, которую большинство людей считают привлекательной. Поэтому он считает, что люди не используют сложные математические вычисления и сложную экономическую модель, участвуя в рынке активов. Он утверждал, что для эффективной работы рынка требуется огромный набор данных. Поскольку для его исследования, не говоря уже о простых людях, на рынках активов было доступно очень мало данных, он разработал индекс Кейса-Шиллера , который предоставляет информацию о тенденциях цен на жилье. Таким образом, он добавил, что использование современных технологий может принести пользу экономистам для накопления данных о более широких классах активов, что сделает рынок более информационным, а цены — более эффективными.

В интервью в июне 2015 года Шиллер предупреждал о возможности краха фондового рынка. [30] В августе 2015 года, после внезапного обвала отдельных акций, он продолжал видеть пузыри на рынках акций, облигаций и жилья. [31]

В 2015 году Совет по экономическому образованию наградил Шиллера премией Visionary Award. [32]

В 2017 году Шиллер назвал Bitcoin крупнейшим финансовым пузырем того времени. [33] Предполагаемый провал Cincinnati Time Store использовался в качестве аналогии, чтобы предположить, что криптовалюты, такие как Bitcoin, являются «спекулятивным пузырем», готовым лопнуть, по словам экономиста Роберта Дж. Шиллера. [34]

В 2019 году Шиллер опубликовал Narrative Economics . Книга получила положительные отзывы и была выбрана среди лучших книг 2019 года, опубликованных Financial Times . [35]

Шиллер пишет статьи по крайней мере с 2007 года для таких изданий, как The New York Times , где он появлялся в печати не менее двух десятков раз.

Два года спустя валлийский производитель текстиля Роберт Оуэн попытался создать в Лондоне Национальную справедливую биржу труда на основе «временных денег». Оба эксперимента провалились, и столетие спустя предложение экономиста Джона Пиза Нортона об «электрическом долларе» превратилось в комическую пищу, а не в денежное новшество.