Инвестиционный фонд — это способ вложения денег вместе с другими инвесторами, чтобы получить выгоду от неотъемлемых преимуществ работы в составе группы, таких как снижение рисков инвестиций на значительный процент. К этим преимуществам относится возможность:

Остается неясным, смогут ли профессиональные активные инвестиционные менеджеры надежно увеличить доходность с поправкой на риск на сумму, превышающую комиссионные и расходы на управление инвестициями. Терминология варьируется в зависимости от страны, но инвестиционные фонды часто называют инвестиционными пулами , механизмами коллективного инвестирования , схемами коллективного инвестирования , управляемыми фондами или просто фондами . Регулирующим термином является обязательство по коллективным инвестициям в переводные ценные бумаги или краткосрочное коллективное инвестирование (см. Закон). Инвестиционный фонд может находиться в публичном владении, например, взаимный фонд , биржевой фонд , компания по приобретению специального назначения или закрытый фонд , [1] или может быть продан только в рамках частного размещения , например, хедж-фонда . фонд или фонд прямых инвестиций . [2] Этот термин также включает в себя специализированные механизмы, такие как коллективные и общие трастовые фонды, которые представляют собой уникальные фонды, управляемые банками, структурированные в первую очередь для объединения активов соответствующих пенсионных планов или трастов. [3]

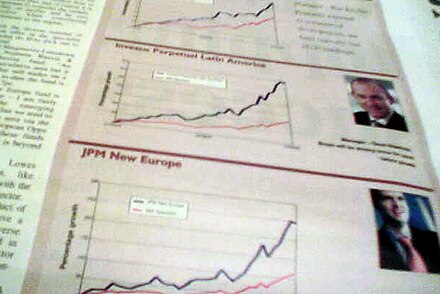

Инвестиционные фонды продвигаются с широким спектром инвестиционных целей, ориентированных либо на определенные географические регионы ( например, развивающиеся рынки или Европа), либо на определенные отрасли промышленности ( например, технологии). В зависимости от страны обычно наблюдается уклон в сторону внутреннего рынка из-за знакомства и отсутствия валютного риска. Фонды часто выбираются на основе указанных инвестиционных целей, их прошлых инвестиционных результатов и других факторов, таких как комиссионные.

Первые (зарегистрированные) профессионально управляемые инвестиционные фонды или схемы коллективного инвестирования, такие как взаимные фонды , были созданы в Голландской Республике . [4] [5] Бизнесмен из Амстердама Абрахам ван Кетвич (также известный как Адриан ван Кетвич) часто считается создателем первого в мире взаимного фонда. [6]

Термин «схема коллективного инвестирования» — это юридическая концепция, первоначально возникшая из набора директив Европейского Союза , регулирующих инвестиции и управление взаимными фондами. Директивы 85/611/EEC об обязательствах по коллективному инвестированию в переводные ценные бумаги с поправками , внесенными 2001/107/EC и 2001/108/EC (обычно сокращенно называемые UCITS), создали общеевропейскую структуру, так что фонды, выполняющие свои основные функции, правила могут продаваться в любом государстве-члене. Основная цель регулирования схемы коллективного инвестирования состоит в том, чтобы финансовые «продукты», продаваемые населению, были достаточно прозрачными с полным раскрытием характера условий. [7]

В Соединенном Королевстве основным законом является Закон о финансовых услугах и рынках 2000 года , в котором части XVII, разделы 235–284, регулируют требования к функционированию схемы коллективного инвестирования. В разделе 235 говорится, что «схема коллективного инвестирования» означает «любые договоренности в отношении собственности любого рода, включая деньги, цель или эффект которых состоит в том, чтобы дать возможность лицам, принимающим участие в договоренностях (будь то путем становления владельцами собственности). или любая его часть или иным образом) участвовать или получать прибыль или доход, возникающий в результате приобретения, владения, управления или отчуждения имущества или сумм, выплаченных из такой прибыли или дохода».

Коллективные инвестиционные структуры могут быть созданы в соответствии с законодательством о компаниях , юридическим трастом или законом . Характер транспортного средства и его ограничения часто связаны с его конституционным характером и соответствующими налоговыми правилами для типа структуры в конкретной юрисдикции.

Обычно имеется:

Ниже представлена общая информация о конкретных видах транспортных средств в различных юрисдикциях.

Стоимость чистых активов (NAV) представляет собой стоимость активов транспортного средства за вычетом стоимости его обязательств. Метод расчета варьируется в зависимости от типа транспортного средства и юрисдикции и может подлежать сложному регулированию. [ нужна цитата ]

Открытый фонд справедливо делится на акции, цена которых меняется прямо пропорционально изменению стоимости чистых активов фонда . Каждый раз, когда инвестируются деньги, создаются новые акции или паи, соответствующие преобладающей цене акций; каждый раз, когда акции выкупаются, продаваемые активы соответствуют преобладающей цене акций. Таким образом, на акции не создается спроса или предложения, и они остаются прямым отражением базовых активов.

Закрытый фонд выпускает ограниченное количество акций (или паев) в ходе первичного публичного размещения (или IPO ) или посредством частного размещения. Если акции выпускаются посредством IPO, [ нужна ссылка ] они затем торгуются на фондовой бирже . или непосредственно через управляющего фондом для создания вторичного рынка , подчиняющегося рыночным силам .

Цена, которую инвесторы получают за свои акции, может существенно отличаться от стоимости чистых активов (NAV); она может быть с «надбавкой» к NAV (т. е. выше, чем NAV) или, что чаще, с «скидкой» к NAV (т. е. ниже, чем NAV).

В США на конец 2018 года действовало 506 закрытых взаимных фондов с совокупными активами $0,25 трлн, что составляет 1% отрасли США. [8]

Биржевые фонды (ETF) сочетают в себе характеристики как закрытых, так и открытых фондов. Они структурированы как инвестиционные компании открытого типа или UIT. ETF торгуются на фондовой бирже в течение дня. Арбитражный механизм используется для поддержания торговой цены близкой к стоимости чистых активов активов ETF.

По состоянию на конец 2018 года в США насчитывалось 1988 ETF с совокупными активами в $3,3 трлн, что составляет 16% промышленности США. [8]

Паевые инвестиционные фонды (ПИФы) выпускаются для общественности только один раз при их создании. UIT обычно имеют ограниченный срок действия, установленный при создании. Инвесторы могут выкупить акции непосредственно в фонде в любое время (аналогично открытому фонду) или подождать, чтобы выкупить их после прекращения деятельности траста. Реже они могут продать свои акции на открытом рынке.

В отличие от других типов взаимных фондов, паевые инвестиционные фонды не имеют профессионального инвестиционного менеджера. Их портфель ценных бумаг создается при создании ПИФа.

В США на конец 2018 года насчитывалось 4917 UIT с совокупными активами менее $0,1 трлн. [8]

Некоторые механизмы коллективного инвестирования имеют право занимать деньги для дальнейших инвестиций; процесс, известный как передача или рычаг . Если рынки растут быстро, это может позволить компании воспользоваться преимуществами роста в большей степени, чем если бы инвестировались только подписные взносы. Однако эта предпосылка работает только в том случае, если стоимость заимствования меньше достигнутого увеличения роста. Если затраты по займам превышают достигнутый рост, достигается чистый убыток.

Это может значительно увеличить инвестиционный риск фонда из-за повышенной волатильности и подверженности повышенному риску капитала.

Гиринг был основным фактором, способствовавшим краху разделенного инвестиционного фонда капитала в Великобритании в 2002 году. [9] [10] [11]

Механизмы коллективного инвестирования различаются по доступности в зависимости от предполагаемой базы инвесторов:

Некоторые финансовые инструменты рассчитаны на ограниченный срок действия с принудительным выкупом акций или паев в определенную дату.

Многие механизмы коллективного инвестирования делят фонд на несколько классов акций или паев. Базовые активы каждого класса эффективно объединяются для целей управления инвестициями, но классы обычно различаются комиссионными и расходами, выплачиваемыми из активов фонда.

Предполагается, что эти различия отражают разные затраты на обслуживание инвесторов разных классов; например:

В некоторых случаях, объединяя регулярные инвестиции многих людей, пенсионный план (например, план 401(k) ) может претендовать на покупку «институциональных» акций (и получить выгоду от их обычно более низких коэффициентов расходов [ нужна ссылка ] ) даже хотя ни один из участников плана не будет соответствовать критериям индивидуально.

Некоторые из классов фондов:

Одним из основных преимуществ коллективного инвестирования является снижение инвестиционного риска ( риска капитала ) за счет диверсификации . Инвестиции в один акционерный капитал могут принести хорошие результаты, но могут потерпеть крах по инвестиционным или другим причинам (например, Маркони ). Если ваши деньги будут вложены в такой неудавшийся холдинг, вы можете потерять свой капитал. Инвестируя в ряд акций (или других ценных бумаг), риск капитала снижается.

Этот инвестиционный принцип часто называют распределением риска .

Коллективные инвестиции по своей природе имеют тенденцию инвестировать в ряд отдельных ценных бумаг. Однако если все ценные бумаги относятся к одному и тому же классу активов или сектору рынка , существует систематический риск того, что неблагоприятные рыночные изменения могут повлиять на все акции. Чтобы избежать этого систематического риска, инвестиционные менеджеры могут диверсифицировать свои активы, используя различные, не идеально коррелирующие классы активов. Например, инвесторы могут хранить свои активы поровну в акциях и ценных бумагах с фиксированным доходом .

Если бы одному инвестору пришлось купить большое количество прямых инвестиций, сумма, которую этот человек смог бы вложить в каждый холдинг, скорее всего, была бы небольшой. Затраты на сделку обычно зависят от количества и размера каждой транзакции, поэтому общие затраты на сделку отнимут значительную часть капитала (что повлияет на будущую прибыль).

Инвестору, который решает использовать инвестиционный фонд как способ вложить свои деньги, не нужно тратить много личного времени на принятие инвестиционных решений, проведение инвестиционных исследований или совершение реальных сделок. Вместо этого эти действия и решения будут выполняться одним или несколькими управляющими фондами, управляющими инвестиционным фондом.

Управляющий фондом , принимающий инвестиционные решения от имени инвесторов, конечно же, будет рассчитывать на вознаграждение. Часто эта сумма взимается непосредственно из активов фонда в виде фиксированного процента каждый год или иногда в виде переменной комиссии (зависящей от результатов деятельности). Если бы инвестор управлял собственными инвестициями, этих затрат можно было бы избежать.

Часто стоимость совета, данного биржевым брокером или финансовым консультантом, заложена в стоимость автомобиля. Этот сбор , который часто называют комиссией или нагрузкой (в США ), может взиматься в начале плана или в виде постоянного процента от стоимости фонда каждый год. Хотя эти затраты уменьшат вашу прибыль, можно утверждать, что они отражают отдельную оплату за консультационные услуги, а не являются вредной особенностью механизмов коллективного инвестирования. Действительно, часто можно приобрести паи или акции непосредственно у поставщиков, не неся при этом никаких затрат.

Хотя инвестор может выбрать тип фонда для инвестирования, он не имеет контроля над выбором отдельных активов, составляющих фонд.

Если инвестор владеет акциями напрямую, он имеет право присутствовать на годовом общем собрании компании и голосовать по важным вопросам. Инвесторы в коллективном инвестиционном фонде часто не имеют никаких прав, связанных с индивидуальными инвестициями в фонде.

У каждого фонда есть определенная инвестиционная цель, описывающая сферу деятельности инвестиционного менеджера и помогающая инвесторам решить, подходит ли им фонд. Инвестиционные цели обычно подразделяются на широкие категории инвестиций с доходом (стоимостью) или инвестиций в рост . Для инвестиций, основанных на доходе или стоимости, как правило, выбираются акции с сильными потоками доходов, часто более устоявшиеся предприятия. Инвестиции в рост выбирают акции, которые имеют тенденцию реинвестировать свой доход для обеспечения роста. У каждой стратегии есть свои критики и сторонники; некоторые предпочитают смешанный подход, используя аспекты каждого из них.

Фонды часто различаются по категориям активов, таким как акции , облигации , собственность и т. д. Кроме того, возможно, чаще всего фонды делятся по географическим рынкам или темам .

Примеры

В большинстве случаев, какой бы ни была инвестиционная цель, управляющий фондом выбирает подходящий индекс или комбинацию индексов для измерения своей эффективности; например, FTSE 100 . Это становится эталоном для измерения успеха или неудачи.

Целью большинства фондов является зарабатывание денег путем инвестирования в активы для получения реальной прибыли (т.е. выше инфляции). Философия, используемая для управления инвестициями фонда, различается, и существуют две противоположные точки зрения.

Активное управление. Активные менеджеры стремятся превзойти рынок в целом, избирательно владея ценными бумагами в соответствии с инвестиционной стратегией . Поэтому они используют динамичные портфельные стратегии, покупая и продавая инвестиции в условиях меняющихся рыночных условий, основываясь на своей уверенности в том, что отдельные отдельные активы или сегменты рынка будут работать лучше, чем другие.

Пассивное управление. Пассивные менеджеры придерживаются стратегии портфеля, определенной в начале существования фонда и не меняющейся в дальнейшем, стремясь минимизировать текущие затраты на поддержание портфеля . Многие пассивные фонды являются индексными фондами , которые пытаются воспроизвести эффективность рыночного индекса, владея ценными бумагами пропорционально их стоимости на рынке в целом. Другим примером пассивного управления является метод « купи и держи », используемый многими традиционными паевыми инвестиционными фондами , где портфель фиксирован с самого начала.

Кроме того, некоторые фонды используют гибридную стратегию управления расширенной индексацией , в которой менеджер минимизирует затраты, в целом следуя стратегии пассивной индексации, но имеет право по своему усмотрению активно отклоняться от индекса в надежде получить немного более высокую прибыль.

Пример активного управленческого успеха

При анализе эффективности инвестиций часто используются статистические показатели для сравнения «фондов». Эти статистические показатели часто сводятся к одной цифре, отражающей один аспект прошлых результатов:

В зависимости от характера инвестиций тип «инвестиционного» риска будет различаться.

Общая проблема, связанная с любыми инвестициями, заключается в том, что вы можете потерять вложенные деньги — свой капитал. Поэтому этот риск часто называют риском капитала .

Если активы, в которые вы инвестируете, выражены в другой валюте, существует риск того, что одно только движение валютных курсов может повлиять на их стоимость. Это называется валютным риском .

Многие формы инвестиций не могут быть легко проданы на открытом рынке (например, коммерческая недвижимость), или рынок имеет небольшую емкость, и для продажи инвестиций может потребоваться время. Активы, которые легко продаются, называются ликвидными , поэтому этот тип риска называется риском ликвидности .

Для открытого фонда может взиматься первоначальный сбор за покупку паев или акций, который покрывает расходы на ведение сделок, а также комиссионные, выплачиваемые посредникам или продавцам. Обычно эта плата составляет процент от инвестиций. Некоторые транспортные средства не взимают первоначальный сбор и вместо этого взимают плату за выезд. Это может постепенно исчезнуть через несколько лет. Закрытые фонды, торгуемые на бирже, облагаются брокерскими комиссиями так же, как и торговля акциями .

Транспортное средство будет взимать ежегодную плату за управление ( AMC ) для покрытия расходов на управление транспортным средством и вознаграждения инвестиционного менеджера. Это может быть фиксированная ставка, основанная на стоимости активов, или плата, зависящая от результатов деятельности, основанная на достижении заранее определенной цели.

Различные классы паев/акций могут иметь разные комбинации сборов/сборов.

Транспортные средства открытого типа имеют либо двойную , либо единую цену .

Транспортные средства с двойной ценой имеют цену покупки (предложения) и цену продажи (цену предложения). Цена покупки выше цены продажи, эта разница известна как спред или спред между предложением и предложением . Разница обычно составляет 5% и может быть изменена менеджером транспортного средства с учетом изменений на рынке; количество изменений может быть ограничено правилами транспортных средств или нормативными правилами. Разница между ценой покупки и продажи включает в себя первоначальную плату за вход в фонд.

Внутренняя работа фонда более сложна, чем можно предположить из этого описания. Менеджер устанавливает цену на создание паев/акций и на аннулирование . Существует разница между ценами отмены и предложения, а также ценами создания и предложения. Дополнительные единицы создаются и помещаются в ящик менеджеров для будущих покупателей. Когда происходят активные продажи, паи ликвидируются из ящика менеджеров , чтобы защитить существующих инвесторов от увеличения торговых издержек. Приближение цен спроса/предложения к ценам отмены/создания позволяет управляющему защитить интересы существующих инвесторов в изменяющихся рыночных условиях. Большинство паевых фондов имеют двойную цену.

Транспортные средства с единой ценой теоретически имеют единую цену за паи/акции, и эта цена одинакова при покупке или продаже. Поскольку механизм единых цен не может корректировать разницу между ценой покупки и продажи с учетом рыночных условий, существует другой механизм - сбор за размытие . SICAV, OEIC и взаимные фонды США имеют единую цену.

Сбор за разводнение может взиматься по усмотрению управляющего фондом для компенсации стоимости рыночных операций, возникающих в результате крупных несовпадающих ордеров на покупку или продажу. Например, если объем покупок превышает объем продаж в определенный торговый период, управляющему фондом придется выйти на рынок, чтобы купить больше активов, лежащих в основе фонда, что приведет к выплате брокерских комиссий в процессе и иметь отрицательные последствия. по фонду в целом («размывание» фонда). То же самое и с крупными ордерами на продажу. Поэтому сбор за разводнение применяется там, где это необходимо, и оплачивается инвестором, чтобы крупные отдельные транзакции не уменьшали стоимость фонда в целом.

Инвестиционные фонды регулируются Законом об инвестиционных компаниях 1940 года , который в общих чертах описывает три основных типа: открытые фонды , закрытые фонды и паевые инвестиционные фонды . [12]

Распространены открытые фонды, называемые взаимными фондами и ETF . По состоянию на 2019 год на долю пяти крупнейших управляющих активами пришлось 55% из 19,3 триллионов инвестиций в паевые инвестиционные фонды и ETF. [13] Однако при активном управлении на долю 5 крупнейших компаний приходится 22% рынка, на 10 крупнейших — 30%, а на 25 крупнейших — 39%. [13] BlackRock и Vanguard занимают лидирующие позиции по пассивным инвестициям. [13]

В топ-5 фондов активного управления в 2018 году вошли компании Capital Group (использующие бренд American Funds), Fidelity Investments , Vanguard , T. Rowe Price и Dimensional Fund Advisors ; в 2008 году в список вошли PIMCO и Франклин Темплтон . [13]

Закрытые фонды менее распространены: по состоянию на 2019 год в их управлении находится около 277 миллиардов долларов США, в том числе около 107 миллиардов долларов в акциях и 170 миллиардов долларов в облигациях; [14] Лидерами рынка являются Nuveen и BlackRock. [15]

Паевые инвестиционные фонды являются наименее распространенными: по состоянию на 2019 год их активы составляют около 6,5 млрд долларов США. [16]

Оба фонда управляются Инвестиционной компанией (КУА - компания с управлением деятельностью). Фонды и компании, регулируемые и контролируемые ДКЦПФР (Государственной комиссией по ценным бумагам и фондовому рынку)

Мы могли бы сказать, что взаимный фонд — это денежный пул, принадлежащий множеству инвесторов. В противном случае М/Ж является обычным кассиром для многих инвесторов, которые доверяют третьей стороне управление своим богатством. Более того, они приказывают третьей стороне, которая в Греции называется AEDAK (Компания по управлению взаимными фондами SA), распределить свои деньги по множеству различных инвестиционных продуктов, таких как акции, облигации, депозиты, репо и т. д. Эти компании в Греции могут предоставлять услуги в соответствии со статьей. 4 Закона 3283/2004. Людей, владеющих паями (акциями) взаимного фонда, называют держателями паев. В Греции совладельцы паев, являющиеся лицами, участвующими в одних и тех же паях М/Ж, имеют точно такие же права, как и владелец пая (согласно Закону о вкладах на общем счете 5638/1932). Владельцы паев должны подписать и принять документ, в котором описываются цель Взаимного фонда, порядок его работы и все, что касается Фонда. Этот документ является регламентом М/Ф. Имущество каждого М/Ж по закону должно находиться под контролем легально действующего в Греции банка (греческого или иностранного). Банк является хранителем М/Ф и кроме хранения фонда также контролирует законность всех перемещений управляющей компании. Органом надзора и регулирования управляющих компаний MF и компаний портфельных инвестиций является Комиссия рынка капитала Греции . Он находится под юрисдикцией Министерства национальной экономики и контролирует работу всех М/Ф, доступных в Греции. Все инвесторы должны быть очень осторожны в отношении риска, который они берут на себя. Они должны иметь в виду, что все инвестиции имеют определенную степень риска. Безрисковых инвестиций не существует.