В Соединенных Штатах существуют отдельные федеральные органы власти , органы власти штатов и местные органы власти , налоги которых взимаются на каждом из этих уровней. Налоги взимаются с доходов, заработной платы, собственности, продаж, прироста капитала , дивидендов, импорта, недвижимости и подарков, а также различных сборов. В 2020 году налоги, собранные федеральными властями, правительствами штатов и местными властями, составили 25,5% ВВП , что ниже среднего показателя по ОЭСР , составляющего 33,5% ВВП. [1]

Налоговая и трансфертная политика США является прогрессивной и, следовательно, уменьшает фактическое неравенство доходов , поскольку ставки налогов обычно увеличиваются по мере увеличения налогооблагаемого дохода. Как группа, работники с самым низким заработком, особенно те, у кого есть иждивенцы, не платят подоходного налога и могут фактически получать небольшую субсидию от федерального правительства (за счет детских кредитов и налоговой льготы на заработанный доход ). [2] Налоги в большей степени ложатся на доходы от труда, чем на доходы от капитала. Различные налоги и субсидии для разных форм доходов и расходов также могут представлять собой форму косвенного налогообложения одних видов деятельности по сравнению с другими. Налоги взимаются с чистого дохода частных лиц и корпораций федеральным правительством, большинством штатов и некоторыми местными органами власти. Граждане и резиденты облагаются налогом на доходы по всему миру и имеют право на получение кредита по иностранным налогам. Доход, подлежащий налогообложению, определяется в соответствии с правилами налогового учета, а не принципами финансового учета, и включает почти все доходы из любого источника, за исключением того, что в результате принятия Закона о снижении инфляции от 2022 года крупные корпорации облагаются минимум 15%. налог, отправной точкой которого является годовой финансовый отчетный доход.

Большинство деловых расходов уменьшают налогооблагаемый доход, хотя к некоторым расходам применяются ограничения. Физическим лицам разрешено уменьшать налогооблагаемый доход за счет личных надбавок и некоторых некоммерческих расходов, включая проценты по ипотеке , государственные и местные налоги , благотворительные взносы , а также медицинские и некоторые другие расходы, понесенные сверх определенного процента дохода.

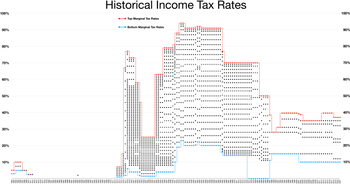

Правила штата по определению налогооблагаемого дохода часто отличаются от федеральных правил. Федеральные предельные налоговые ставки варьируются от 10% до 37% налогооблагаемого дохода. [3] Ставки государственных и местных налогов сильно различаются в зависимости от юрисдикции: от 0% до 13,30% от дохода, [4] и многие из них имеют градуированную шкалу. Налоги штата обычно рассматриваются как вычитаемые расходы при расчете федерального налога, хотя налоговый закон 2017 года установил лимит в 10 000 долларов США на вычет государственных и местных налогов («SALT»), что повысило эффективную ставку налога для лиц со средним и высоким доходом в странах с высокими налогами. состояния. До введения лимита вычетов по ОСВ средний вычет превышал 10 000 долларов США на большей части Среднего Запада и превышал 11 000 долларов США на большей части северо-востока США, а также в Калифорнии и Орегоне. [5] Больше всего ограничения коснулись штатов, входящих в состав трех штатов (Нью-Йорк, Нью-Джерси и Коннектикут) и Калифорнии; средний вычет ОСВ в этих штатах в 2014 году превысил 17 000 долларов США. [5]

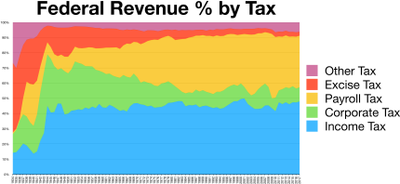

Соединенные Штаты являются одной из двух стран в мире, которые облагают налогом своих граждан-нерезидентов с доходов по всему миру в том же порядке и по тем же ставкам, что и резиденты. Верховный суд США подтвердил конституционность введения такого налога в деле Кук против Тейта . [6] Тем не менее, исключение трудового дохода за рубежом исключает налоги США на первые 120 000 долларов ежегодного дохода, полученного из иностранных источников гражданами США и некоторыми резидентами США, живущими и работающими за границей. (Это сумма на 2023 год с поправкой на инфляцию.) [7] Налоги на заработную плату взимаются федеральным правительством и правительствами всех штатов. К ним относятся налоги на социальное обеспечение и медицинскую помощь, взимаемые как с работодателей, так и с работников, по совокупной ставке 15,3% (13,3% в 2011 и 2012 годах). Налог на социальное обеспечение применяется только к первым 132 900 долларов США заработной платы в 2019 году. [8] Существует дополнительный налог Medicare в размере 0,9% на заработную плату выше 200 000 долларов США. Работодатели должны удерживать подоходный налог с заработной платы. Налог на безработицу и некоторые другие сборы взимаются с работодателей. С 1950-х годов доля налогов на заработную плату в федеральных доходах резко возросла, в то время как доля налогов на прибыль корпораций снизилась. (Корпоративные прибыли не упали как доля ВВП).

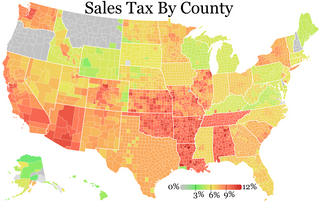

Налоги на недвижимость взимаются большинством местных органов власти и многими органами специального назначения на основе справедливой рыночной стоимости недвижимости. Школы и другие органы власти часто управляются отдельно и взимают отдельные налоги. Налог на недвижимость обычно взимается только с недвижимости, хотя в некоторых юрисдикциях облагаются налогом некоторые виды коммерческой недвижимости. Правила и ставки налога на недвижимость сильно различаются: средние годовые ставки варьируются от 0,2% до 1,9% от стоимости недвижимости в зависимости от штата. [9] Налоги с продаж взимаются в большинстве штатов и некоторых населенных пунктах с цен при розничной продаже многих товаров и некоторых услуг. Ставки налога с продаж широко варьируются в зависимости от юрисдикции: от 0% до 16% и могут варьироваться в пределах юрисдикции в зависимости от конкретных товаров или услуг, облагаемых налогом. Налог с продаж взимается продавцом во время продажи или перечисляется в качестве налога на использование покупателями налогооблагаемых товаров, которые не уплатили налог с продаж.

Соединенные Штаты вводят тарифы или таможенные пошлины на импорт многих видов товаров из многих юрисдикций. Эти тарифы или пошлины должны быть уплачены до того, как товары смогут быть законно импортированы. Ставки пошлин варьируются от 0% до более 20% в зависимости от конкретного товара и страны происхождения. Налоги на наследство и дарение взимаются федеральным правительством и правительством некоторых штатов при передаче имущества по наследству, по завещанию или при пожизненном дарении. Подобно федеральному подоходному налогу, федеральные налоги на наследство и дарение взимаются с собственности граждан и резидентов по всему миру и позволяют засчитывать иностранные налоги.

В США существует целый ряд федеральных, государственных, местных и специальных правительственных юрисдикций. Каждая из них взимает налоги для полного или частичного финансирования своей деятельности. Эти налоги могут взиматься с одного и того же дохода, имущества или деятельности, часто без зачета одного налога против другого. Виды налогов, взимаемых на каждом уровне правительства, различаются, отчасти из-за конституционных ограничений. Подоходный налог взимается на федеральном уровне и на уровне большинства штатов. Налоги на недвижимость обычно взимаются только на местном уровне, хотя может существовать несколько местных юрисдикций, облагающих налогом одно и то же имущество. Другие акцизные налоги взимаются федеральным правительством и правительствами некоторых штатов. Налоги с продаж взимаются большинством штатов и многими местными органами власти. Таможенные пошлины или тарифы устанавливаются только федеральным правительством. Также взимаются различные пользовательские сборы или лицензионные сборы.

Налоги могут взиматься с физических лиц (физических лиц), коммерческих предприятий, имуществ, трастов или других форм организации. Налоги могут основываться на имуществе, доходах, операциях, передачах, импорте товаров, предпринимательской деятельности или различных факторах и обычно взимаются с того типа налогоплательщика, для которого такая налоговая база актуальна. Таким образом, налог на недвижимость, как правило, взимается с владельцев недвижимости. Кроме того, некоторые налоги, особенно налоги на прибыль, могут взиматься с участников бизнеса или другого юридического лица в зависимости от дохода юридического лица. Например, партнер облагается налогом на распределяемую долю партнера в доходе предприятия, которое классифицируется или, согласно правилам классификации предприятий, классифицируется как партнерство. Другой пример относится к дарителям или бенефициарам трастов. Еще один пример касается американских акционеров контролируемых иностранных корпораций.

За некоторыми исключениями, один уровень правительства не взимает налоги с другого уровня правительства или его органов.

Налоги, основанные на доходе, взимаются на федеральном уровне, в большинстве штатов и на некоторых местных уровнях в Соединенных Штатах. Налоговые системы в каждой юрисдикции могут определять налогооблагаемый доход отдельно. Многие штаты в некоторой степени ссылаются на федеральные концепции определения налогооблагаемого дохода.

Первый подоходный налог в Соединенных Штатах был введен Законом о доходах 1861 года Авраамом Линкольном во время Гражданской войны . В 1895 году Верховный суд постановил, что федеральный подоходный налог США на процентные доходы, доходы от дивидендов и доходы от аренды является неконституционным в деле Поллок против Farmers' Loan & Trust Co. , поскольку это был прямой налог . Решение Поллока было отменено ратификацией Шестнадцатой поправки к Конституции Соединенных Штатов в 1913 году [12] и последующими решениями Верховного суда США, включая Грейвс против Нью-Йорка ex rel. О'Киф, [13] Южная Каролина против Бейкера , [14] и Брушабер против Union Pacific Railroad Co. [15]

Система подоходного налога США взимает налог на основе дохода физических лиц, корпораций, поместий и трастов. [16] Налог представляет собой налогооблагаемый доход, как определено, умноженный на указанную налоговую ставку. Этот налог может быть уменьшен за счет кредитов, часть которых может быть возмещена, если они превышают рассчитанный налог. Налогооблагаемый доход может отличаться от дохода для других целей (например, для финансовой отчетности). Определение налогооблагаемого дохода для федеральных целей используется многими, но далеко не всеми штатами. Доходы и вычеты признаются в соответствии с налоговыми правилами, и в разных штатах правила различаются. Балансовый и налоговый доход могут отличаться. Доход делится на «прирост капитала», который облагается налогом по более низкой ставке и только тогда, когда налогоплательщик решает «реализовать» его, и «обычный доход», который облагается налогом по более высоким ставкам и на ежегодной основе. Из-за этого различия капитал облагается гораздо меньшим налогом, чем труд.

В соответствии с системой США физические лица, корпорации, поместья и трасты облагаются подоходным налогом. Партнерства не облагаются налогом; скорее, их партнеры облагаются подоходным налогом на свои доли доходов и вычетов и получают свои доли кредитов. Некоторые типы хозяйствующих субъектов могут по своему выбору рассматриваться как корпорации или партнерства. [17]

Налогоплательщики обязаны подавать налоговые декларации и самостоятельно исчислять налоги. Налог может быть удержан из выплат доходов ( например , удержание налога из заработной платы). Если налоги не покрываются удержаниями, налогоплательщики должны производить расчетные налоговые платежи, как правило, ежеквартально. Налоговые декларации подлежат проверке и корректировке налоговыми органами, хотя проверяются гораздо меньше, чем все декларации.

Налогооблагаемый доход представляет собой валовой доход за вычетом льгот, вычетов и личных льгот. Валовой доход включает «все доходы из любого источника». Однако некоторые доходы подлежат освобождению от налогов на федеральном уровне или на уровне штата. Этот доход уменьшается за счет налоговых вычетов, включая большую часть деловых и некоторых некоммерческих расходов. Физическим лицам также разрешен вычет за личные освобождения , фиксированное пособие в долларах. Допуск некоторых некоммерческих вычетов постепенно прекращается при более высоких уровнях доходов.

Федеральная система подоходного налога США и большинства штатов облагает налогом доходы граждан и резидентов по всему миру. [18] Федеральный иностранный налоговый кредит предоставляется для иностранных подоходных налогов. Лица, проживающие за рубежом, также могут претендовать на исключение доходов, полученных за рубежом . Физические лица могут быть гражданами или резидентами Соединенных Штатов, но не резидентами штата. Многие штаты предоставляют аналогичный кредит на налоги, уплаченные другим штатам. Эти кредиты обычно ограничиваются суммой налога на доходы из иностранных (или других государственных) источников.

Федеральный подоходный налог и подоходный налог штата рассчитываются и подаются декларации для каждого налогоплательщика. Два человека, состоящие в браке, могут рассчитывать налоги и подавать декларации совместно или по отдельности. Кроме того, лица, не состоящие в браке и содержащие детей или некоторых других родственников, могут подать декларацию в качестве главы семьи. Материнско-дочерние группы компаний могут принять решение о подаче консолидированной отчетности .

В настоящее время существует пять статусов подачи федерального индивидуального подоходного налога: одинокий, женатый, подающий совместно, женатый, подающий отдельно, глава семьи и отвечающий критериям вдова (вдова). [19] Используемый статус подачи важен для определения того, на какие вычеты и кредиты имеет право налогоплательщик. В штатах могут действовать разные правила определения налогового статуса налогоплательщика, особенно для людей, состоящих в семейном партнерстве .

Ставки подоходного налога различаются на федеральном уровне и уровне штата для корпораций и частных лиц. Ставки подоходного налога на федеральном уровне и во многих штатах выше (ступенчатые) при более высоком уровне доходов. Кроме того, таблицы ставок индивидуального подоходного налога на федеральном уровне и во многих штатах различаются в зависимости от статуса подачи декларации. Например, уровень дохода, с которого начинается каждая ставка, обычно выше ( т.е. налог ниже) для супружеских пар, подающих совместную налоговую декларацию, или для одиноких лиц, подающих декларацию в качестве главы семьи.

Физические лица облагаются федеральными прогрессивными налоговыми ставками от 10% до 37%. [20] Корпорации облагаются федеральной ставкой налога в размере 21%. До 2018 года, даты вступления в силу Закона о сокращении налогов и создании рабочих мест 2017 года , корпорации облагались федеральными прогрессивными ставками налога от 15% до 35%; ставка 34% применяется к доходам от 335 000 до 15 000 000 долларов США. [21] Ставки подоходного налога штата в штатах, где действует налог на доходы физических лиц, варьируются от 1% до 16%, включая местный подоходный налог, где это применимо. В девяти штатах нет налога на обычные доходы физических лиц. К ним относятся Аляска, Флорида, Невада, Южная Дакота, Техас, Вашингтон и Вайоминг.

Налоги штата и местные налоги обычно вычитаются при расчете федерального налогооблагаемого дохода для налогоплательщиков, которые детализируют свои вычеты; однако Закон о сокращении налогов и создании рабочих мест от 2017 года ограничил максимальную сумму вычета до 10 000 долларов США для отдельных лиц и супружеских пар в период с 2018 по 2025 год.

Налогооблагаемый доход представляет собой валовой доход [23] за вычетом корректировок и допустимых налоговых вычетов . [24] Валовой доход на федеральном уровне и в большинстве штатов представляет собой поступления и доходы из всех источников за вычетом себестоимости проданных товаров . Валовой доход включает «все доходы из любого источника» и не ограничивается полученными денежными средствами. Доход от незаконной деятельности облагается налогом и должен быть сообщен в IRS . [25]

Сумма признанного дохода обычно представляет собой полученную стоимость или сумму, которую налогоплательщик имеет право получить. Некоторые виды доходов специально исключаются из валового дохода. Момент, когда валовой доход подлежит налогообложению, определяется в соответствии с федеральными налоговыми правилами. В некоторых случаях это может отличаться от правил бухгалтерского учета. [26]

Определенные виды доходов исключены из валового дохода (и, следовательно, подлежат освобождению от налогов ). [27] Исключения различаются на федеральном уровне и уровне штата. От федерального подоходного налога освобождаются процентные доходы по облигациям штата и местных органов власти, в то время как лишь немногие штаты освобождают от налога любые процентные доходы, за исключением муниципалитетов в пределах этого штата. Кроме того, из дохода исключаются определенные виды поступлений, такие как подарки и наследство, а также определенные виды льгот, например, медицинское страхование, предоставляемое работодателем.

Иностранные лица-нерезиденты облагаются налогом только на доходы из источников в США или от бизнеса в США. Налог на иностранные лица-нерезиденты на доходы от непредпринимательской деятельности составляет 30% от валового дохода, но снижается в соответствии со многими налоговыми соглашениями .

Эти скобки представляют собой налогооблагаемый доход плюс стандартный вычет для совместного дохода. Этот вычет является первой скобкой. Например, пара, заработавшая к сентябрю 88 600 долларов, должна 10 453 доллара; 1865 долларов за 10% дохода с 12700 до 31500 долларов, плюс 8588 долларов за 15% дохода с 31500 до 88600 долларов. Теперь на каждые 100 долларов, которые они зарабатывают, 25 долларов облагаются налогом, пока они не достигнут следующего уровня.

Заработав еще 400 долларов; при переходе к строке 89 000 налог увеличивается на 100 долларов. В следующем столбце указан налог, разделенный на 89 000. Новый закон – следующая колонка. Этот налог равен 10% их дохода от 24 000 до 43 050 долларов плюс 12% от 43 050 до 89 000 долларов. Наборы маркеров для одиночных игр можно быстро настроить. Скобки с его налогом сокращены вдвое.

Детализаторы могут рассчитать налог, не перемещая шкалу, убрав разницу сверху. Вышеупомянутая пара, имеющая квитанции на сумму 22 700 долларов США в виде вычетов, означает, что последние 10 000 долларов их дохода не облагаются налогом. Через семь лет бумаги можно уничтожить; если бесспорно.

Источник и метод [28] [29]

Система США позволяет уменьшать налогооблагаемый доход как для деловых [31] , так и для некоторых некоммерческих расходов [32] , называемых вычетами. Предприятия, продающие товары, уменьшают валовой доход непосредственно на себестоимость проданных товаров. Кроме того, предприятия могут вычесть большинство видов расходов, понесенных в бизнесе. Некоторые из этих вычетов подлежат ограничениям. Например, может быть вычтено только 50% суммы, понесенной за питание или развлечения. [33] Размер и сроки вычета хозяйственных расходов определяются согласно методике налогового учета налогоплательщика , которая может отличаться от методики, применяемой в бухгалтерском учете. [34]

Некоторые виды деловых расходов подлежат вычету в течение нескольких лет, а не по мере их возникновения. К ним относится стоимость долгосрочных активов, таких как здания и оборудование. Стоимость таких активов возмещается за счет отчислений на износ или амортизацию .

Помимо деловых расходов, физические лица могут уменьшить доход за счет скидки на личные льготы [35] и либо фиксированного стандартного вычета , либо детализированных вычетов . [36] На каждого налогоплательщика допускается одно личное освобождение, а дополнительные подобные вычеты разрешены на каждого ребенка или некоторых других лиц, находящихся на содержании налогоплательщика. Стандартная сумма вычета зависит от статуса налогоплательщика. Детализированные вычеты физических лиц включают проценты по ипотечному кредиту , налоги штата и местные налоги , некоторые другие налоги, взносы в признанные благотворительные организации , медицинские расходы, превышающие 7,5% от скорректированного валового дохода , и некоторые другие суммы.

Персональные льготы, стандартные вычеты и детализированные вычеты ограничены (поэтапно отменены) выше определенного уровня дохода. [37]

Корпорации должны платить налог на свой налогооблагаемый доход независимо от своих акционеров. [21] Акционеры также облагаются налогом на дивиденды, полученные от корпораций. [40] Напротив, партнерства не облагаются подоходным налогом, но их партнеры рассчитывают свои налоги, включая свои доли в партнерских объектах. [41] Корпорации, полностью принадлежащие гражданам или резидентам США ( корпорации S ), могут принять решение о том, чтобы к ним относились так же, как к партнерствам. Компания с ограниченной ответственностью и некоторые другие юридические лица могут по своему выбору рассматриваться как корпорации или партнерства. [42] Государства обычно следуют такой характеристике. Многие штаты также позволяют корпорациям выбирать статус корпорации S. Благотворительные организации облагаются налогом на доходы от предпринимательской деятельности. [43]

Некоторые операции хозяйствующих субъектов не подлежат налогообложению. К ним относятся многие виды формирования или реорганизации. [44]

Широкий спектр налоговых льгот может снизить подоходный налог на федеральном [45] уровне и уровне штата. Некоторые кредиты доступны только физическим лицам, например, детский налоговый кредит для каждого ребенка-иждивенца, Американский налоговый кредит на возможности [46] для расходов на образование или налоговый кредит на заработанный доход для лиц с низким доходом. Некоторые кредиты, такие как налоговый кредит на возможность трудоустройства, доступны предприятиям, включая различные специальные отраслевые льготы. Некоторые кредиты, такие как иностранный налоговый кредит , доступны всем типам налогоплательщиков.

Федеральная система подоходного налога США и система подоходного налога штатов представляют собой системы самооценки. Налогоплательщики должны декларировать и платить налог без начисления налоговым органом. Ежеквартальные платежи налога, подлежащие уплате, требуются в том случае, если налоги не уплачиваются посредством удержаний. Продолжительность второго и четвертого «четвертей» не составляет четверть года. Второй «квартал» составляет два месяца (апрель и май), а четвертый — четыре месяца (сентябрь-декабрь). [47] Раньше расчетные налоги уплачивались на основе календарного квартала, но в 60-х годах октябрьский срок уплаты был перенесен на сентябрь, чтобы перенести денежные поступления за третий квартал в предыдущий федеральный бюджетный год, который начинается 1 октября каждого года, что позволяет федеральное правительство начнет год с текущего притока денежных средств. Работодатели должны удерживать подоходный налог, а также налоги на социальное обеспечение и медицинскую помощь из заработной платы. [48] Суммы, подлежащие удержанию, рассчитываются работодателями на основе заявлений о налоговом статусе сотрудников в форме W-4 с ограниченной проверкой со стороны правительства. [49]

.jpg/440px-Composition_of_Ohio_State_Revenue_(2007).jpg)

Сорок три штата и многие населенные пункты США взимают подоходный налог с физических лиц. Сорок семь штатов и многие населенные пункты взимают налог на доходы корпораций. Налоговые ставки варьируются в зависимости от штата и местности и могут быть фиксированными или поэтапными. Большинство ставок одинаковы для всех видов доходов. В дополнение к федеральному подоходному налогу взимаются налоги штата и местные подоходные налоги. Подоходный налог штата допускается в качестве вычета при расчете федерального дохода, но с момента принятия налогового закона 2017 года его размер ограничен 10 000 долларов США на семью . До изменения средний вычет превышал 10 000 долларов США на большей части Среднего Запада, большей части Северо-Востока, а также в Калифорнии и Орегоне. [5]

Налогооблагаемый доход штата и местного уровня определяется в соответствии с законодательством штата и часто основан на федеральном налогооблагаемом доходе. Большинство штатов соответствуют многим федеральным концепциям и определениям, включая определение доходов и бизнес-вычетов, а также их сроки. [51] Правила штатов сильно различаются в отношении отдельных детализированных вычетов. Большинство штатов не допускают вычета подоходного налога штата для частных лиц или корпораций и взимают налог на определенные виды доходов, освобожденных от налога на федеральном уровне.

В некоторых штатах существуют альтернативные меры налогооблагаемого дохода или альтернативные налоги, особенно для корпораций.

Штаты, взимающие подоходный налог, обычно облагают налогом все доходы корпораций, организованных в штате, и физических лиц, проживающих в штате. Налогоплательщики из другого штата облагаются налогом только на доход, полученный в штате или распределенный штату. Предприятия облагаются подоходным налогом в штате только в том случае, если они имеют достаточную связь с государством.

Иностранные физические лица и корпорации, не являющиеся резидентами США, облагаются федеральным подоходным налогом только с доходов от бизнеса в США и некоторых видов доходов из источников в США . [52] Штаты облагают налогом физических лиц, проживающих за пределами штата, и корпораций, организованных за пределами штата, только с заработной платы или доходов от предпринимательской деятельности внутри штата. Плательщики некоторых видов доходов нерезидентам должны удерживать с выплаты федеральный подоходный налог или подоходный налог штата. Федеральный налог в размере 30% с такого дохода может быть уменьшен в соответствии с соглашением об избежании двойного налогообложения . Такие соглашения не распространяются на государственные налоги.

Альтернативный минимальный налог (АМТ) взимается на федеральном уровне с несколько измененной версии налогооблагаемого дохода. [53] Налог распространяется на физических и юридических лиц. Налоговая база представляет собой скорректированный валовой доход, уменьшенный на фиксированный вычет, который зависит от статуса налогоплательщика. Детализированные вычеты физических лиц ограничиваются процентами по ипотеке, благотворительными взносами и частью медицинских расходов. AMT взимается по ставке 26% или 28% для физических лиц и 20% для корпораций, за вычетом суммы обычного налога. За такое превышение допускается зачет будущего регулярного подоходного налога с определенными ограничениями.

Многие штаты взимают минимальный подоходный налог с корпораций или налог, рассчитываемый на альтернативной налоговой базе. К ним относятся налоги, основанные на капитале корпораций, и альтернативные меры дохода для физических лиц. Детали сильно различаются в зависимости от штата.

В Соединенных Штатах налогооблагаемый доход рассчитывается по правилам, которые существенно отличаются от общепринятых в США принципов бухгалтерского учета . Поскольку только публично торгуемые компании обязаны готовить финансовую отчетность, многие непубличные компании предпочитают вести свою финансовую отчетность в соответствии с налоговыми правилами. Корпорации, которые представляют финансовую отчетность с использованием правил, отличных от налоговых, должны включать в свои налоговые декларации подробную сверку [54] доходов своей финансовой отчетности с налогооблагаемым доходом. Ключевые области различий включают износ и амортизацию, сроки признания доходов или вычетов, допущения в отношении стоимости проданных товаров и определенные статьи (например, питание и развлечения), налоговые вычеты по которым ограничены.

Подоходные налоги в США рассчитываются налогоплательщиками самостоятельно [55] путем подачи необходимых налоговых деклараций. [56] Налогоплательщики, а также некоторые организации, не платящие налоги, такие как товарищества, должны подавать ежегодные налоговые декларации на федеральном уровне и на уровне применимого штата. Эти декларации раскрывают полный расчет налогооблагаемого дохода в соответствии с принципами налогообложения. Налогоплательщики самостоятельно рассчитывают все доходы, вычеты и зачеты и определяют сумму налога, подлежащего уплате, после применения необходимых предоплат и удержанных налогов. Федеральные налоговые органы и органы штата предоставляют готовые формы, которые необходимо использовать для подачи налоговых деклараций. Форма IRS серии 1040 требуется для физических лиц, форма серии 1120 для корпораций, форма 1065 для партнерств и форма серии 990 для организаций, освобожденных от налогов.

Формы штатов широко варьируются и редко соответствуют федеральным формам. Налоговые декларации варьируются от двухстраничных форм (форма 1040EZ) [57], используемых почти 70% отдельных подателей деклараций, до тысяч страниц форм и приложений для крупных организаций. Группы корпораций могут решить подавать консолидированные отчеты на федеральном уровне и в нескольких штатах. Электронная подача налоговых деклараций на федеральном уровне [58] и во многих штатах широко поощряется, а в некоторых случаях требуется, и многие поставщики предлагают компьютерное программное обеспечение для использования налогоплательщиками и составителями платных деклараций для подготовки и подачи деклараций в электронном виде.

Физические лица и корпорации платят федеральный подоходный налог США с чистой суммы всего прироста капитала . Ставка налога зависит как от налоговой категории инвестора, так и от продолжительности владения инвестициями. Краткосрочный прирост капитала облагается налогом по обычной ставке подоходного налога инвестора и определяется как инвестиции, удерживаемые в течение года или менее до продажи. Долгосрочный прирост капитала от продажи активов, удерживаемых более одного года, облагается налогом по более низкой ставке. [59]

В Соединенных Штатах налоги на заработную плату взимаются федеральным правительством, многими штатами, округом Колумбия и многими городами. Эти налоги взимаются с работодателей и работников, а также на различные компенсационные базы. Они собираются и выплачиваются работодателями в налоговую юрисдикцию. Большинство юрисдикций, взимающих налоги на заработную плату, в большинстве случаев требуют ежеквартальной и ежегодной отчетности, а электронная отчетность обычно требуется для всех работодателей, кроме мелких. [60] Поскольку налоги на заработную плату взимаются только с заработной платы, а не с доходов от инвестиций, налоги на трудовые доходы намного тяжелее, чем налоги на доходы от капитала.

Федеральные, государственные и местные налоги, удерживаемые у источника выплаты, требуются в тех юрисдикциях, где взимается подоходный налог. Работодатели, имеющие контакты с юрисдикцией, должны удерживать налог из заработной платы, выплачиваемой их работникам в этой юрисдикции. [61] Расчет суммы налога, подлежащего удержанию, осуществляется работодателем на основании заявлений работника относительно его/ее налогового статуса в форме IRS W-4 . [62] Суммы подоходного налога, удержанные таким образом, должны быть уплачены в налоговую юрисдикцию и доступны в качестве возмещаемых налоговых льгот для сотрудников. Подоходный налог, удерживаемый из фонда заработной платы, не является окончательным налогом, а представляет собой всего лишь предоплату. Сотрудники по-прежнему должны подавать декларации о подоходном налоге и самостоятельно исчислять налоги, требуя суммы, удержанные в качестве платежей. [63]

Федеральные налоги на социальное страхование взимаются в равной степени с работодателей [64] и работников [65] и состоят из налога в размере 6,2% от заработной платы до максимальной годовой заработной платы (132 900 долларов США в 2019 году [8] ) на социальное обеспечение плюс налог в размере 1,45%. общей заработной платы для Medicare. [66] В 2011 году взнос работника был снижен до 4,2%, а доля работодателя осталась на уровне 6,2%. [67] Существует дополнительный налог Medicare в размере 0,9% на заработную плату свыше 200 000 долларов США, которую должен платить только работник (указывается отдельно в налоговой декларации работника по форме 8959). В случае, если доля работника в уплате налога в размере 6,2% превышает максимальный размер по причине наличия нескольких работодателей (каждый из которых будет собирать сумму до максимальной годовой заработной платы), работник имеет право на возмещаемый налоговый кредит при подаче декларации о подоходном налоге за год. [68]

Работодатели облагаются налогом по безработице федеральным [69] и правительствами всех штатов. Налог представляет собой процент от налогооблагаемой заработной платы [70] с верхним пределом. Налоговая ставка и верхний предел варьируются в зависимости от юрисдикции, а также от отрасли и опыта работодателя. В 2009 году типичный максимальный налог на одного работника составлял менее 1000 долларов США. [71] Некоторые штаты также взимают с сотрудников налоги по безработице, страхованию по инвалидности или аналогичные налоги. [72]

Работодатели должны сообщать о налогах на заработную плату в соответствующую налоговую юрисдикцию в порядке, установленном каждой юрисдикцией. В большинстве юрисдикций требуется ежеквартальная отчетность по совокупному удержанному подоходному налогу и налогам на социальное обеспечение. [73] Работодатели должны подавать отчеты о совокупном налоге на безработицу ежеквартально и ежегодно в каждый применимый штат и ежегодно на федеральном уровне. [74]

Каждый работодатель обязан предоставлять каждому сотруднику годовой отчет по форме IRS W-2 [75] о выплаченной заработной плате и удержанных федеральных налогах, налогах штата и местных налогах с копией, отправленной в IRS и налоговый орган штата. Они должны быть поданы до 31 января и 28 февраля (31 марта при подаче в электронном виде) соответственно, следующего за календарным годом, в котором выплачивается заработная плата. Форма W-2 представляет собой подтверждение уплаты налога за работника. [76]

Работодатели обязаны платить налоги на заработную плату в налоговую юрисдикцию в соответствии с различными правилами, во многих случаях в течение 1 банковского дня. Уплата федеральных налогов и налогов на заработную плату многих штатов должна производиться путем электронного перевода средств , если соблюдены определенные пороговые значения в долларах, или путем депозита в банке в пользу налоговой юрисдикции. [77]

Несвоевременная и надлежащая уплата федеральных налогов на заработную плату влечет за собой автоматический штраф в размере от 2% до 10%. [78] Применяются аналогичные государственные и местные штрафы. Непредставление должным образом ежемесячной или ежеквартальной отчетности может повлечь за собой дополнительные штрафы. Непредоставление формы W-2 влечет за собой автоматический штраф в размере до 50 долларов США за несвоевременно поданную форму. [79] Государственные и местные штрафы различаются в зависимости от юрисдикции.

Особенно суровое наказание применяется, если федеральный подоходный налог и налоги на социальное обеспечение не уплачиваются в IRS. Штраф в размере до 100 % от невыплаченной суммы может быть наложен на компанию-работодателя, а также на любое лицо (например, должностное лицо компании), контролирующее или хранящее средства, из которых должна была быть произведена оплата. [80]

В Соединенных Штатах нет федерального налога с продаж или использования. Все штаты, кроме пяти, взимают налоги с продаж и использования при розничной продаже, аренде и аренде многих товаров, а также некоторых услуг. Многие города, округа, транзитные органы и районы специального назначения взимают дополнительный местный налог с продаж или использования. Налог с продаж и использования рассчитывается как произведение цены покупки на соответствующую налоговую ставку. Налоговые ставки широко варьируются в зависимости от юрисдикции: от менее 1% до более 10%. Налог с продаж взимается продавцом в момент продажи. Налог на использование взимается самостоятельно покупателем, который не уплатил налог с продаж при покупке, облагаемой налогом.

В отличие от налога на добавленную стоимость , налог с продаж взимается только один раз, на уровне розничной торговли, на какой-либо конкретный товар. Почти все юрисдикции предоставляют многочисленные категории товаров и услуг, которые освобождены от налога с продаж или облагаются налогом по сниженной ставке. Покупка товаров для дальнейшего производства или для перепродажи единообразно освобождается от налога с продаж. В большинстве юрисдикций от налога освобождаются продукты питания, продаваемые в продуктовых магазинах, лекарства, отпускаемые по рецепту, и многие сельскохозяйственные товары. Обычно скидки при оплате наличными, включая купоны, не включаются в цену, используемую при расчете налога.

Налоги с продаж, в том числе взимаемые местными органами власти, обычно взимаются на уровне штата. Штаты, вводящие налог с продаж, требуют, чтобы розничные продавцы регистрировались в штате, собирали налог с покупателей, подавали декларации и перечисляли налог штату. Процедурные правила сильно различаются. Продавцы, как правило, должны собирать налог с покупателей, находящихся в штате, если только покупатель не предоставит свидетельство об освобождении от налога. Большинство штатов разрешают или требуют электронного перевода налогов в штат. Штатам запрещено требовать от продавцов, находящихся за пределами штата, взимать налог, если у продавца нет минимальной связи со штатом. [82]

Акцизные налоги могут взиматься с продажной цены товаров или на единицу или на другой основе, теоретически, чтобы препятствовать потреблению облагаемых налогом товаров или услуг. Акцизный налог может взиматься с производителя при оптовой продаже или взиматься с покупателя при розничной продаже. Акцизные налоги взимаются на федеральном уровне и уровне штатов на различные товары, включая алкоголь, табак, шины, бензин, дизельное топливо, уголь, огнестрельное оружие, телефонную связь, воздушный транспорт, незарегистрированные облигации и многие другие товары и услуги. В некоторых юрисдикциях требуется прикреплять к товарам акцизные марки, подтверждающие уплату налога. [ нужна цитата ]

Большинство юрисдикций ниже уровня штата в Соединенных Штатах взимают налог с прав на недвижимое имущество (землю, здания и постоянные улучшения). В некоторых юрисдикциях также облагаются налогом некоторые виды личного имущества предприятий. [83] Правила сильно различаются в зависимости от юрисдикции. [84] Многие пересекающиеся юрисдикции (округа, города, школьные округа) могут иметь право облагать налогом одно и то же имущество. [85] Лишь немногие штаты взимают налог на стоимость имущества.

Налог на недвижимость рассчитывается на основе справедливой рыночной стоимости объекта недвижимости. Сумма налога определяется ежегодно на основе рыночной стоимости каждого объекта недвижимости на определенную дату [86] , и в большинстве юрисдикций требуется периодический пересмотр стоимости. Налог рассчитывается как определенная рыночная стоимость, умноженная на коэффициент оценки, умноженный на ставку налога. [87] Коэффициенты начисления взносов и налоговые ставки широко варьируются в зависимости от юрисдикции и могут различаться в зависимости от типа собственности в пределах юрисдикции. [88] Если недвижимость недавно была продана между несвязанными продавцами, такая продажа устанавливает справедливую рыночную стоимость. В остальных ( т.е. в большинстве) случаях стоимость должна быть оценена. Общие методы оценки включают сопоставимые продажи, амортизированную стоимость и доходный подход. Владельцы недвижимости также могут декларировать стоимость, которая может быть изменена налоговым инспектором.

Налоги на недвижимость чаще всего применяются к недвижимости и коммерческой недвижимости. Недвижимое имущество обычно включает в себя все интересы, которые согласно законодательству этого штата считаются правами собственности на землю, здания и улучшения. Интересы собственности включают право собственности, а также некоторые другие права на собственность. Сборы за регистрацию автомобилей и лодок являются частью этого налога. Другие некоммерческие товары, как правило, не облагаются налогом на имущество, хотя в Вирджинии сохраняется уникальный налог на имущество физических лиц для всех транспортных средств, включая некоммерческие транспортные средства. [89]

Процесс оценки варьируется в зависимости от штата, а иногда и внутри штата. Каждая налоговая юрисдикция определяет стоимость собственности в пределах юрисдикции, а затем определяет сумму налога, подлежащего начислению, исходя из стоимости собственности. Налоговые эксперты в налоговых юрисдикциях обычно несут ответственность за определение стоимости имущества. Определение стоимости и расчет налога обычно выполняется должностным лицом, называемым налоговым инспектором . В каждой юрисдикции владельцы недвижимости имеют право заявлять или оспаривать определенную таким образом стоимость. Стоимость собственности, как правило, должна быть скоординирована между юрисдикциями, и такая координация часто осуществляется путем уравнивания .

После определения стоимости оценщик обычно уведомляет последнего известного владельца недвижимости об определении стоимости. После расчета стоимости счета или уведомления о налоге на имущество отправляются владельцам недвижимости. [90] Сроки и условия оплаты сильно различаются. Если владелец недвижимости не уплачивает налог, налоговая юрисдикция имеет различные средства правовой защиты для его взыскания, во многих случаях включая арест и продажу имущества. Налоги на имущество представляют собой залоговое право на имущество, которое также подлежит передаче. Ипотечные компании часто собирают налоги с владельцев недвижимости и перечисляют их от имени владельца.

Соединенные Штаты вводят тарифы или таможенные пошлины на импорт товаров. Пошлина взимается во время импорта и оплачивается зарегистрированным импортером. Таможенные пошлины различаются в зависимости от страны происхождения и продукта. Товары из многих стран освобождаются от пошлины в соответствии с различными торговыми соглашениями. Отдельные виды товаров освобождаются от пошлины независимо от происхождения. Таможенные правила отличаются от других ограничений импорта. Несоблюдение таможенных правил может привести к конфискации товаров и уголовному наказанию причастных сторон. Таможенная и пограничная служба США («CBP») обеспечивает соблюдение таможенных правил.

Товары могут быть импортированы в Соединенные Штаты с учетом ограничений на импорт. Импортеры товаров могут облагаться налогом («таможенной пошлиной» или «тарифом») на импортируемую стоимость товаров. «Импортированные товары не ввозятся на законных основаниях до тех пор, пока груз не прибудет в порт ввоза, доставка товара не будет разрешена CBP и не будут уплачены предполагаемые пошлины». [91] Импорт, декларирование и уплата таможенных пошлин осуществляются зарегистрированным импортером, которым может быть владелец товаров, покупатель или лицензированный таможенный брокер. Товары могут храниться на таможенном складе или в зоне внешней торговли в США до пяти лет без уплаты пошлин. Товары должны быть задекларированы для ввоза в США в течение 15 дней с момента прибытия или до того, как они покинут таможенный склад или зону внешней торговли. Многие импортеры участвуют в программе добровольной самооценки CBP. Особые правила применяются к товарам, ввозимым почтой. Все товары, импортируемые в Соединенные Штаты, подлежат проверке CBP. Некоторые товары могут быть временно импортированы в Соединенные Штаты по системе, аналогичной системе карнетов ATA . Примеры включают портативные компьютеры, используемые лицами, путешествующими по США, и образцы, используемые продавцами.

Ставки налога на стоимость сделок варьируются в зависимости от страны происхождения . Товары должны иметь индивидуальную маркировку с указанием страны происхождения, за исключением отдельных видов товаров. Считается, что товары происходят из страны с самой высокой ставкой пошлин на конкретный товар, если товары не соответствуют определенным минимальным требованиям по содержанию. Значительные изменения в обычных пошлинах и классификациях применяются к товарам, происходящим из Канады или Мексики в соответствии с [Североамериканским соглашением о свободной торговле].

Все товары, не освобожденные от налога, облагаются пошлиной, рассчитываемой в соответствии с Гармонизированной тарифной сеткой, опубликованной CBP и Комиссией по международной торговле США. В этом длинном графике [92] предусмотрены ставки пошлин для каждого класса товаров. Большинство товаров классифицируются по характеру товаров, хотя некоторые классификации основаны на использовании.

Ставки таможенных пошлин могут выражаться в процентах от стоимости или в долларах и центах за единицу. Ставки в зависимости от стоимости варьируются от нуля до 20% в графике 2011 года. [93] Ставки могут основываться на соответствующих единицах измерения для конкретного вида товаров (за тонну, за килограмм, за квадратный метр и т.д.). Некоторые пошлины основаны частично на стоимости и частично на количестве.

Если товары, облагаемые разными ставками пошлины, объединены, вся партия может облагаться налогом по самой высокой применимой ставке пошлины. [94]

Импортируемые товары обычно сопровождаются коносаментом или авиагрузовой накладной с описанием товаров. Для целей расчета таможенных пошлин к ним также должен быть приложен счет-фактура, подтверждающий стоимость сделки. Товары в коносаменте и счете-фактуре классифицируются, а пошлина рассчитывается импортером или CBP. Сумма этой пошлины подлежит уплате немедленно и должна быть уплачена до того, как товары будут импортированы. Большая часть оценок товаров теперь проводится импортером, а документация подается в CBP в электронном виде.

После уплаты пошлин CBP разрешает импорт товаров. Затем их можно будет вывезти из порта въезда, таможенного склада или зоны свободной торговли.

После уплаты пошлины за определенные товары импортер может потребовать возврата пошлин, если товары экспортируются без существенных модификаций. Процесс требования возврата известен как возврат пошлины.

За несоблюдение правил CBP и неуплату пошлин применяются определенные гражданские штрафы. Товары лиц, подлежащих таким штрафам, могут быть конфискованы и проданы CBP. Кроме того, за некоторые правонарушения может применяться уголовная ответственность. Уголовное наказание может достигать двойной стоимости товара плюс двадцать лет тюремного заключения.

Зоны внешней торговли — это безопасные территории, физически находящиеся на территории Соединенных Штатов, но юридически за пределами таможенной территории Соединенных Штатов. Такие зоны обычно располагаются вблизи портов въезда. Они могут находиться на складе импортера. Такие зоны ограничены по объему и функционированию на основании одобрения Совета по зонам внешней торговли. [95] Товары в зоне внешней торговли не считаются импортированными в Соединенные Штаты до тех пор, пока они не покинут зону. Иностранные товары могут быть использованы для производства других товаров на территории зоны для экспорта без уплаты таможенных пошлин. [96]

Налоги на наследство и дарение в Соединенных Штатах взимаются федеральным правительством и правительством некоторых штатов. [97] Налог на наследство представляет собой акцизный налог, взимаемый с права передачи имущества в случае смерти. Он возлагается на имущество, а не на бенефициара. Некоторые штаты взимают налог на наследство с получателей завещаний. Налог на дарение взимается с дарителя (дарителя) имущества, если имущество передается за менее чем адекватное вознаграждение. Дополнительный налог на передачу без учета поколений (GST) взимается федеральным правительством и правительствами некоторых штатов при передаче прав внукам (или их потомкам).

Федеральный налог на подарки применим к дарителю, а не к получателю, и рассчитывается на основе совокупной суммы налогооблагаемых подарков и уменьшается на сумму ранее уплаченных налогов на подарки. Федеральный налог на наследство рассчитывается на сумму налогооблагаемого имущества и налогооблагаемых подарков и уменьшается на сумму ранее уплаченных налогов на дарение. Эти налоги рассчитываются как произведение налогооблагаемой суммы на прогрессивную ставку налога (до 35% в 2011 году). Налоги на наследство и дарение также уменьшаются за счет крупного «единого кредита», эквивалентного исключению (5 миллионов долларов в 2011 году). Ставки и исключения менялись, а преимущества более низких ставок и кредитов в течение нескольких лет постепенно сходили на нет.

Налогооблагаемые подарки — это определенные дары собственности в США иностранцами-нерезидентами, большая часть подарков любой собственности гражданами или резидентами, превышающая годовое исключение (13 000 долларов США для подарков, сделанных в 2011 году) на одного дарителя на одного одаряемого. Налогооблагаемое имущество — это определенная собственность в США умерших иностранцев-нерезидентов, а также большая часть собственности граждан или резидентов. Для иностранцев резидентство для целей налога на наследство в первую очередь зависит от места жительства, но граждане США облагаются налогом независимо от страны их проживания. Недвижимость в США и большая часть материального имущества в США облагаются налогом на наследство и дарение независимо от того, является ли умерший или даритель резидентом или нерезидентом, гражданином или иностранцем.

Налогооблагаемой суммой подарка является справедливая рыночная стоимость имущества сверх возмещения, полученного на дату дарения. Налогооблагаемая сумма имущества представляет собой валовую справедливую рыночную стоимость всех прав, считающихся собственностью, на дату смерти (или альтернативную дату оценки) («валовая стоимость имущества») за вычетом обязательств умершего, административных расходов (включая расходы на похороны). и некоторые другие вычеты, см. «Увеличенная база» . Налоги штата на наследство подлежат вычету, но с ограничениями, при расчете федерального налогооблагаемого имущества. Завещания на благотворительные цели уменьшают налогооблагаемое имущество.

Налог на дарение применяется ко всем безотзывным передачам прав на материальное или нематериальное имущество. Налог на наследство применяется ко всему имуществу, которое полностью или частично принадлежало гражданину или резиденту на момент его или ее смерти, в пределах доли участия в этом имуществе. Как правило, все виды недвижимости облагаются налогом на наследство. [99] Наличие у умершего достаточного интереса в имуществе, чтобы оно облагалось налогом на дарение или наследство, определяется в соответствии с действующим законодательством штата о собственности. Определенные права собственности, утрачивающие силу после смерти (например, страхование жизни), включаются в налогооблагаемое имущество.

Налогооблагаемая стоимость недвижимости и подарков равна справедливой рыночной стоимости. Для некоторых активов, таких как широко торгуемые акции и облигации, стоимость может определяться путем листинга на рынке. Стоимость иного имущества может быть определена на основании оценок, которые могут быть оспорены налоговым органом. Оценка специального использования применяется к фермам и закрытым предприятиям с учетом ограниченной суммы в долларах и других условий. Денежные активы, такие как наличные деньги, ипотечные кредиты и векселя, оцениваются по номинальной стоимости, если иная стоимость не установлена четко.

Выручка от страхования жизни включается в общую стоимость имущества. Стоимость права наследника на получение аннуитета включается в общую стоимость имущества. Некоторые передачи в течение жизни могут быть включены в общую стоимость имущества. Определенные полномочия умершего контролировать распоряжение имуществом другим лицом включаются в общую массу имущества.

Налогооблагаемое имущество умершего, состоящего в браке, уменьшается за счет вычета всего имущества, перешедшего к супруге умершего. Включены определенные прекращаемые проценты. Могут применяться другие условия.

Дарители подарков, превышающие ежегодное исключение, должны подать налоговую декларацию по дарению по форме IRS 709 [100] и уплатить налог. Исполнители недвижимости, валовая стоимость которой превышает единый кредит, должны подать налоговую декларацию по наследству по форме IRS 706 [101] и уплатить налог с имущества. Возврат требуется, если подарки или общая стоимость имущества превышают исключения. В каждом штате свои формы и требования к подаче. Налоговые органы могут проверять и корректировать налоговые декларации по налогам на дарение и наследство.

Многие юрисдикции в Соединенных Штатах взимают налоги или сборы за привилегию ведения определенного бизнеса или поддержания определенной профессиональной сертификации. Эти лицензионные или профессиональные налоги могут представлять собой фиксированную сумму в долларах в год для лицензиата, сумму, основанную на количестве практикующих специалистов в фирме, проценте от дохода или на любой другой основе. Лица, предоставляющие профессиональные или личные услуги, часто облагаются такими сборами. Общие примеры включают бухгалтеров, адвокатов, парикмахеров, казино, дантистов, врачей, автомехаников, сантехников и биржевых маклеров. Помимо налога, для получения лицензии могут быть установлены и другие требования.

Все 50 штатов взимают плату за лицензию на транспортное средство. Как правило, сборы зависят от типа и размера транспортного средства и взимаются ежегодно или два раза в год. Все штаты и округ Колумбия также взимают плату за получение водительских прав, которые обычно необходимо продлевать с уплатой сбора каждые несколько лет.

Правительства часто взимают плату за использование определенных объектов или услуг. Такие сборы обычно взимаются во время использования. Могут быть доступны разрешения на многократное использование. Например, плата взимается за пользование национальными парками или парками штата, за запрос и получение определенных постановлений от Налоговой службы США (IRS), за использование определенных автомагистралей (называемых «платными» или платными дорогами), за парковку на общественных местах. улицах и для использования общественного транспорта.

Налоги в США администрируются сотнями налоговых органов. На федеральном уровне действуют три налоговые администрации. Большинство внутренних федеральных налогов администрируются Налоговой службой, которая является частью Министерства финансов . Налоги на алкоголь, табак и огнестрельное оружие администрируются Бюро по налогам и торговле алкоголем и табаком (TTB). Налоги на импорт (таможенные пошлины) администрируются Таможенной и пограничной службой США (CBP). TTB также является частью Министерства финансов , а CBP принадлежит Министерству внутренней безопасности . [102]

Организация государственных и местных налоговых администраций широко варьируется. В каждом штате есть налоговая администрация. Некоторые штаты полностью или частично взимают некоторые местные налоги. В большинстве населенных пунктов также есть налоговая администрация или она разделяется с соседними населенными пунктами.

Служба внутренних доходов применяет все федеральные налоговые законы США в отношении внутренней деятельности, за исключением налогов, администрируемых TTB. Функции налоговой службы включают в себя:

IRS имеет несколько сервисных центров, в которых обрабатываются налоговые декларации. Налогоплательщики обычно подают [103] большинство типов налоговых деклараций по почте в эти сервисные центры или в электронном виде. IRS также имеет национальный офис в Вашингтоне, округ Колумбия, и многочисленные местные офисы [104], которые предоставляют услуги налогоплательщикам и проводят налоговые проверки.

Налоговые декларации, подаваемые в IRS, подлежат проверке [105] и корректировке, что обычно называется аудитом IRS. Лишь небольшой процент доходов (около 1% индивидуальных доходов в IRS за 2008 финансовый год) [106] проверяется каждый год. При выборе доходов используются различные методы, основанные на опыте IRS. При проверке IRS может запросить дополнительную информацию у налогоплательщика по почте, лично в местных офисах IRS или по месту нахождения налогоплательщика. Налогоплательщик имеет право на представительство через адвоката , сертифицированного бухгалтера (CPA) или зарегистрированного агента за счет налогоплательщика, который может делать заявления в IRS от имени налогоплательщика.

Налогоплательщики имеют определенные права при проверке. По завершении проверки IRS может принять налоговую декларацию в том виде, в каком она была подана, или предложить корректировки [107] к декларации. IRS также может начислять штрафы и проценты. Как правило, корректировки должны быть предложены в течение трех лет [108] с даты подачи налоговой декларации. Определенные обстоятельства продлевают этот срок, включая существенное занижение доходов и мошенничество. Налогоплательщик и IRS могут договориться [109] о предоставлении IRS дополнительного времени для завершения проверки. Если IRS предлагает корректировки, налогоплательщик может согласиться на корректировку, подать апелляцию в IRS или потребовать судебного определения налога.

Помимо обеспечения соблюдения налогового законодательства, IRS предоставляет налогоплательщикам официальные и неофициальные рекомендации. Хотя правила Налогового кодекса часто называют правилами IRS, они издаются Министерством финансов. Руководство IRS состоит из:

Бюро по торговле налогами на алкоголь и табак (TTB), подразделение Министерства финансов , обеспечивает соблюдение федеральных законов об акцизном налоге, касающихся алкоголя, табака и огнестрельного оружия. TTB имеет шесть подразделений, каждое из которых имеет отдельные функции:

Уголовное правоприменение, связанное с ТТБ, осуществляется Бюро по алкоголю, табаку, огнестрельному оружию и взрывчатым веществам , подразделением Министерства юстиции .

Таможенная и пограничная служба США (CBP), агентство Министерства внутренней безопасности США , собирает таможенные пошлины и регулирует международную торговлю. В компании работает более 58 000 сотрудников, работающих в более чем 300 официальных портах въезда в Соединенные Штаты. CBP имеет право конфисковать и распорядиться грузом в случае определенных нарушений таможенных правил.

В каждом штате США есть собственная налоговая администрация, подчиняющаяся нормам законодательства и постановлениям этого штата. Например, Калифорнийский налоговый совет по франчайзингу . В большинстве штатов они называются Департаментом доходов или Департаментом налогообложения. Полномочия государственных налоговых органов широко варьируются. Большинство из них взимают все налоги на уровне штата, но не большинство местных налогов. Однако во многих штатах существует единое администрирование налогов с продаж на уровне штата, в том числе в отношении местных налогов с продаж.

Налоговые декларации штата подаются отдельно в эти налоговые администрации, а не в федеральные налоговые администрации. В каждом штате действуют свои собственные процессуальные правила, которые сильно различаются.

Большинство населенных пунктов в Соединенных Штатах сами управляют большей частью своих налогов. Во многих случаях существует несколько местных налоговых юрисдикций в отношении конкретного налогоплательщика или собственности. В отношении налогов на имущество налоговую юрисдикцию обычно представляет налоговый инспектор/сборщик, офисы которого расположены на объектах налоговой юрисдикции.

Конституция Соединенных Штатов предусматривает, что Конгресс «имеет право устанавливать и собирать налоги, пошлины, сборы и акцизы… но все пошлины, сборы и акцизы должны быть едиными на всей территории Соединенных Штатов». [114] До внесения поправки предусматривалось, что «никакий подушный или другой прямой налог не может взиматься, если он не пропорционален результатам переписи населения…». 16-я поправка предусматривала, что «Конгресс должен иметь право устанавливать и собирать налоги на доходы из какого бы источника он ни был получен, без распределения между несколькими штатами и без учета какой-либо переписи или подсчета». Десятая поправка предусматривала , что «полномочия, не делегированные Соединенным Штатам настоящей Конституцией и не запрещенные штатам, сохраняются за штатами соответственно или за народом».

С момента принятия Конституции Конгресс принял множество законов, касающихся налогов. Эти законы теперь кодифицированы как Раздел 19 «Таможенные пошлины», Раздел 26 «Налоговый кодекс» и различные другие положения. Эти законы конкретно наделяют министра финансов США полномочиями делегировать различные полномочия, связанные с взиманием, оценкой и сбором налогов.

Конституции штатов единообразно предоставляют правительству штата право взимать и собирать налоги. Ограничения, предусмотренные конституциями штатов, сильно различаются.

Различные маргинальные лица и группы ставят под сомнение легитимность федерального подоходного налога США. Эти аргументы разнообразны, но они были единодушно отвергнуты Налоговой службой и судами и признаны несерьезными. [115] [116] [117]

Комментаторы Бенджамин Пейдж, Ларри Бартелс и Джейсон Сиврайт утверждают, что федеральная налоговая политика в отношении регулирования и реформ в Соединенных Штатах имеет тенденцию отдавать предпочтение богатым американцам. Они утверждают, что политическое влияние – это законное право, которым богатые могут воспользоваться, внося средства на лоббирование своих политических предпочтений. [118]

Каждый основной вид налога в Соединенных Штатах в определенное время использовался той или иной юрисдикцией в качестве инструмента социальной политики. И либералы , и консерваторы призывают к более прогрессивным налогам в США . но готовы приложить усилия для перемен. Снижение налогов было предусмотрено при администрации Буша и было продлено в 2010 году, что сделало федеральный подоходный налог менее прогрессивным. [118]

По оценкам Налоговой службы, в 2001 году налоговый разрыв составил 345 миллиардов долларов. [122] Налоговый разрыв представляет собой разницу между суммой налога, причитающейся по закону, и суммой, фактически собранной государством. Налоговый разрыв в 2006 году оценивался в 450 миллиардов долларов. [123] Два года спустя, в 2008 году, налоговый разрыв оценивался в диапазоне 450–500 миллиардов долларов, а неучтенный доход оценивался примерно в 2 триллиона долларов. [124] Таким образом, 18–19 процентов общего отчетного дохода не были должным образом сообщены в IRS. [124]

IRS рассматривает различные причины для наложения штрафов: пропуск налоговых сроков или ошибки в декларации могут привести к штрафам со стороны IRS. Эти штрафы применяются к таким ситуациям, как несвоевременная подача декларации, неуплата задолженности или включение неточной информации. IRS также может взимать проценты за неоплаченные штрафы, а некоторые штрафы начисляются ежемесячно до тех пор, пока не будет погашена вся сумма. Чтобы избежать этих последствий, важно понимать различные типы штрафов, как с ними бороться, если вы их получили, и, самое главное, как точно и вовремя подавать налоговую декларацию. [125] IRS проинформирует получателя о начислении штрафа посредством уведомления или письма по почте. В этих документах будет подробно описано наказание, его причина и дальнейшие действия. Кроме того, подробная информация должна быть подтверждена, поскольку, если пользователь сможет решить проблему как можно скорее, штраф не будет наложен. IRS применяет определенные проценты к понесенным штрафам. Однако дата, с которой начинают начисляться проценты, может варьироваться в зависимости от вида наложенного штрафа. Эти проценты начисляются на сумму задолженности до тех пор, пока не будет выплачен весь остаток. С другой стороны, важно учитывать, что проценты могут значительно увеличить общую сумму задолженности, поэтому пользователь должен как можно скорее и эффективно позаботиться о своих налоговых обязательствах, чтобы избежать каких-либо дополнительных расходов. Важно знать, что IRS позволяет оштрафованному лицу оспорить назначенное ему наказание, если оно считает, что наложенная сумма является недостаточной. [125]

Проценты, взимаемые IRS, причитаются физическим лицам или компаниям, которые не уплачивают налоги или причитающиеся суммы вовремя и не покрывают понесенную сумму, даже если был подан запрос на продление срока. Аналогично, проценты могут начисляться в том случае, если выплаченная сумма превышает соответствующую стоимость. IRS установило налоговые правила и положения в очень четкой форме, чтобы пользователи должным образом выполняли свои налоговые обязательства. [126]

К 2024 году квартальные процентные ставки будут разделены в зависимости от категории, к которой они отнесены. Среди категорий, рассматриваемых IRS, проценты, налагаемые на переплату, произведенную не предприятием, то есть частным лицом, составляют 8%. С другой стороны, переплата со стороны бизнеса составляет 7%. Недоплата, будь то со стороны компании или частного лица, составляет 8%. Проценты, налагаемые по ГАТТ (часть переплаты компании на сумму более 10 000 евро), составляют 5,5%. Для крупных компаний с недоплатой проценты составляют 10%. Наконец, проценты, взимаемые по депозиту 6603 Налогового кодекса (IRC) (федеральная краткосрочная ставка), составляют 5%. [127]

Штраф за возврат информации

Этот штраф применяется, когда информация или налоговые декларации не поданы вовремя или правильно, т.е. в случае наличия несоответствий в информации этот штраф будет применен к пользователю. В этом случае может взиматься плата, установленная в 2024 году, в зависимости от периода, в течение которого пользователь отвечает после получения уведомления. Штраф может варьироваться от 60 долларов США в случае, если ответ будет дан через 30 дней, до 630 долларов США за умышленное игнорирование. [128]

Невыполнение штрафа

Этот штраф налагается на физическое лицо, которое не подает декларацию о подоходном налоге в установленный срок. В этом случае штраф составляет 5% от суммы неуплаченных налогов каждый месяц, однако верхний предел составляет до 25%. С другой стороны, если в одном месяце суммируются штраф за непредставление декларации и штраф за неуплату соответствующих налогов, штраф за непредставление уменьшается на сумму штрафа за неуплату, что приводит к комбинированный штраф в размере 5% за каждый месяц или часть месяца просрочки возврата. После 5 месяцев неуплаты любой суммы штраф за непредставление уменьшается в полном объеме, однако размер штрафа за неуплату ограничен 25%. Наконец, если декларация была подана с опозданием более чем на 60 дней, после 12 декабря 2023 года размер сборов может достигать 485 долларов США. [129]

Неуплата штрафа

Этот штраф применяется к клиенту, который не уплатил налоги до наступления установленного срока. В этом случае штраф устанавливается в размере процента от суммы неуплаченных налогов. Как уже упоминалось ранее, этот штраф не превысит 25%. [130]

Штраф, связанный с точностью

Этот штраф применяется, когда человек платит меньше, чем указано в его или ее налоговой декларации. Причины, по которым люди не выплачивают соответствующую сумму, могут заключаться в том, что они не сообщили фактическую или полную сумму своего дохода. С другой стороны, может случиться так, что человек подал заявку на какое-то продление или кредит, для которого он/ она не соответствует требованиям. В рамках этого наказания IRS может действовать двумя способами. Он может применить штраф за халатность или несоблюдение правил или положений, что связано с отсутствием внимания и правильным соблюдением налогового законодательства США при заполнении налоговой декларации. Считается, что человек может по неосторожности или намеренно пренебречь установленными правилами или нормами. С другой стороны, может быть также случай, когда применяется штраф за существенное занижение подоходного налога, который применяется, когда лицо занижает свои налоговые обязательства на 10% от налога, указанного в его декларации, или равняется 5000 долларов США. Однако, если человек имеет право на бизнес-вычет, процент составляет 5% или 5000 долларов США. [131]

Ошибочная заявка на возврат или кредит

Этот штраф применяется, когда лицо предъявило требование о возврате или возврате подоходного налога в излишней сумме и для такого требования не имеется разумных оснований. Штраф равен 20% от излишне заявленной суммы. [132]

Неуплата штрафа

Этот штраф применяется, когда физическое лицо не уплатило соответствующие налоги на занятость вовремя и в надлежащем размере. Эти налоги на занятость включают налоги на индивидуальный доход, социальное обеспечение и здравоохранение, а также федеральные налоги на безработицу. Процент пени зависит от того, на сколько дней просрочен платеж от установленного срока. От 1 до 5 дней эквивалентно штрафу в размере 2% от неуплаченной суммы, однако если просрочка превышает 15 дней, процент может увеличиться до 10%. [133]

Штрафы налоговикам

Настоящим наказываются составители налоговых деклараций, допустившие неправомерные действия, т. е. может существовать вероятность того, что агент, сертифицированный для подготовки налоговых деклараций третьих лиц, может не соблюдать установленные налоговые правила. Сборы будут взиматься в зависимости от количества нарушений, типа нарушенных правил, уровня инфляции и количества зарегистрированных налоговых лет. [134]

Штраф за непринятый чек или другую форму платежа

Этот штраф будет просто смягчен, если банковский провайдер лица не принимает чек пользователя или другую форму оплаты. Это может быть связано с тем, что на банковском счете недостаточно денег для покрытия суммы задолженности по налогу. В этом случае сумма штрафа составляет 25 долларов США, если сумма задолженности составляет менее 1250 долларов США. Если задолженность превышает эту сумму, штраф составляет 2% от суммы задолженности. [135]

Недоплата расчетного налога с помощью штрафа для корпораций

Этот вид штрафа предназначен для корпораций, которые не произвели достаточные платежи на основе расчетного налога или просто не заплатили своевременно. Как правило, корпорации производят эти платежи ежеквартально, если они планируют выплатить более 500 долларов США в своей налоговой декларации. Размер штрафа будет зависеть от суммы недоплаты, периода просрочки платежа и указанной выше квартальной процентной ставки. [136]

Недоплата расчетного налога физическими лицами Штраф

Как и предыдущий, разница в том, что этот штраф применяется к физическим лицам, поместьям или трастам. Расчет суммы производится на тех же условиях, что и штраф для корпорации. [137]

Штрафы за предоставление международной информации

Этот штраф применяется, когда податель налоговой декларации ведет финансовую деятельность за границей и не соответствует налоговым правилам и положениям США. В этом случае ежемесячные проценты начисляются до тех пор, пока должник не уплатит налоги в соответствии с налоговыми правилами, в которых он подает свои налоги, в данном случае США [138].

Хотя Соединенные Штаты в целом не считаются налоговой гаванью , среди 50 штатов есть такие, которые частные лица и компании используют для хранения своего богатства и уклонения от уплаты налогов. Этот факт в основном раскрылся в просочившихся документах Пандоры — 11,9 миллиона документов, которые, начиная с 31 октября 2021 года, разоблачили офшорные счета мировых лидеров и знаменитостей. В целом выяснилось, что Соединенные Штаты хранят вторую по величине сумму денег в мире.

За период с 2011 по 2021 год активы, управляемые трастовыми компаниями в Южной Дакоте, выросли с 75 миллиардов долларов до 367 миллиардов долларов. [139] Активы поступают со всего мира – у трастовой компании Южной Дакоты есть клиенты из 54 стран. [140] Трасты особенно популярны в Южной Дакоте, потому что в 1983 году там был отменен закон, запрещавший наследственное имущество, что позволило создавать трасты (служащие для передачи имущества детям), которые, хотя и предотвращают продажу имущественных активов, также защитить эти активы от налогов. В отличие от прецедента в английском общем праве, где эти трасты могли существовать только в течение 21 года, Южная Дакота позволяет трастам существовать неопределенное время. Трасты в Южной Дакоте также служат защитой от государственных проверок и могут даже защитить человека, если он разведется или объявит о банкротстве. [139] В дополнение к этому Южная Дакота также является одним из девяти штатов США, в которых нет подоходного налога. [141]

В штате Делавэр находится почти 68% компаний из списка Fortune 500. [142] Доверительный центр корпорации в городе Уилмингтон — это адрес более чем 285 000 компаний, включая подразделения Google, Amazon, General Motors, дочерние компании Deutsche Bank и т. д. в Делавэре. Это связано с тем, что в этом штате не взимаются местные и государственные налоги с продаж, а также базирующиеся там компании не облагаются подоходным налогом на свои нематериальные активы. Юридически это налоговое убежище может использоваться холдинговыми компаниями, которые взимают со своих дочерних компаний плату за использование товарных знаков, тем самым переводя свои доходы (с точки зрения бухгалтерского учета, уменьшая их базу подоходного налога на расходы) в компанию, созданную в Делавэре, где она не облагается налогами штата. Трудно определить точную цифру для такой собственности, как товарный знак, которая дает компаниям большую свободу действий в отношении того, сколько денег они переводят в Делавэр. Если компании не ведут никакого бизнеса в Делавэре, они платят более низкий налог на франшизу вместо корпоративного подоходного налога. Кроме того, из-за благоприятных для бизнеса законов о ростовщичестве процентные ставки там могут превышать средние, и поэтому Делавэр привлекает финансовые компании. Делавэр также предлагает преимущества с точки зрения высокого уровня секретности (компаниям не нужно сообщать ни о своих бенефициарах, ни о своих должностных лицах и директорах) и предсказуемых судебных решениях в конфликтах между компаниями. [143]

В штате Невада нет подоходного налога штата, подоходного налога с населения, налога на наследство и налога на франшизу. Это делает его очень широко используемым налоговым убежищем наряду с Южной Дакотой и Делавэром. У Невады также нет соглашения с IRS об обмене информацией, поэтому некоторые организации предпочитают регистрироваться здесь, чтобы воспользоваться преимуществами высокой конфиденциальности. Кроме того, существуют другие законы о конфиденциальности и ответственности должностных лиц компаний, которые делают Неваду благоприятной для бизнеса. [144]

Согласно исследованию 2011 года, после упрощения сложной налоговой системы США экономика США станет примерно на 1,6 триллиона долларов больше или на 5200 долларов богаче на человека. [145]

До 1776 года американские колонии облагались налогами Великобритании , а также взимали местные налоги. Налоги на недвижимость были введены в колониях еще в 1634 году. [146] В 1673 году английский парламент ввел налог на экспорт из американских колоний и вместе с ним создал первую налоговую администрацию на территории, которая впоследствии стала Соединенными Штатами. [147] Другие тарифы и налоги были установлены парламентом. В большинстве колоний и многих местностях был принят налог на имущество.

Согласно статье VIII Статей Конфедерации , правительство Соединенных Штатов не имело права взимать налоги. Вся такая власть принадлежала штатам. Конституция Соединенных Штатов , принятая в 1787 году, уполномочила федеральное правительство устанавливать и собирать налоги, но требовала, чтобы некоторые виды налоговых поступлений передавались штатам пропорционально численности населения. Тарифы были основным федеральным налогом на протяжении 1800-х годов.

К 1796 году правительства штатов и местные органы власти в четырнадцати из 15 штатов облагали землю налогом. Делавэр облагал налогом доходы от собственности. Война 1812 года потребовала введения федерального налога с продаж на определенные предметы роскоши из-за их стоимости. Однако в 1817 году внутренние налоги были снижены в пользу импортных пошлин, которые перешли к федеральному правительству. [148] Во время Гражданской войны в США был разработан принцип налогообложения собственности по единой ставке, и многие штаты полагались на налоги на недвижимость как на основной источник дохода. Однако растущая важность нематериальной собственности, такой как корпоративные акции, заставила штаты перейти к другим формам налогообложения в 1900-х годах.

Колонии взимали подоходный налог в виде «факультетских» налогов. Эти характеристики сочетали в себе подоходный налог и налог на имущество, а элемент дохода сохранялся после 1776 года в нескольких штатах. Несколько штатов приняли подоходный налог в 1837 году. [149] Висконсин принял корпоративный и индивидуальный подоходный налог в 1911 году, [150] и был первым, кто управлял этим налогом с помощью налоговой администрации штата.

Первый федеральный подоходный налог был принят в рамках Закона о доходах 1861 года . [151] Срок действия налога истек после Гражданской войны в США. Принятые впоследствии подоходные налоги были признаны Верховным судом неконституционными в деле Поллок против Farmers' Loan & Trust Co., поскольку они не распределяли налоги на собственность между населением штата. [152] В 1913 году была ратифицирована Шестнадцатая поправка к Конституции США , разрешающая федеральному правительству взимать подоходный налог как с собственности, так и с рабочей силы.

Федеральный подоходный налог, введенный в действие в 1913 году, включал корпоративный и индивидуальный подоходный налог. Он определял доход, используя формулировки предыдущих законов, включенных в Шестнадцатую поправку , как «весь доход из любого источника». Налог допускал вычеты на деловые расходы, но мало вычетов, не связанных с бизнесом. В 1918 году закон о подоходном налоге был расширен за счет включения иностранного налогового кредита и более полных определений статей доходов и вычетов. Различные аспекты нынешней системы определений были расширены до 1926 года, когда законодательство США было преобразовано в Кодекс Соединенных Штатов. Положения о подоходном налоге, налоге на наследство, дарении и акцизном налоге, а также положения, касающиеся налоговых деклараций и правоприменения, были кодифицированы как Раздел 26, также известный как Налоговый кодекс . В 1954 году он был реорганизован и несколько расширен и остался в той же общей форме.

Федеральные налоги были значительно расширены во время Первой мировой войны . В 1921 году министр финансов Эндрю Меллон спроектировал серию значительных сокращений подоходного налога при трех президентах. Меллон утверждал, что снижение налогов будет стимулировать экономический рост. [153] Налоги были снова повышены во второй половине Великой депрессии и во время Второй мировой войны . Ставки подоходного налога были значительно снижены во время президентств Джонсона , Никсона и Рейгана . Значительное снижение налогов для корпораций и всех частных лиц было принято во время второго президентства Буша .

В 1936 году Соединенные Штаты приняли британскую систему вычетов у источника. Это было расширено и теперь включает дивиденды, проценты, ренту, заработную плату и зарплату, выплачиваемые корпорациями. Эта система просуществовала недолго, поскольку вскоре ее заменила система информации у источника. Как выяснилось в Великобритании, это оказалась одна из худших систем, поскольку она налагала на налоговые органы огромное бремя по сопоставлению больших объемов информации. Как и Великобритания, Соединенные Штаты вернулись к системе вычетов у источника через тридцать лет после ее отмены. [154]