Аккредитив ( LC ), также известный как документарный аккредитив или банковский коммерческий кредит , или гарантийное письмо ( LoU ), является платежным механизмом, используемым в международной торговле для предоставления экономической гарантии от кредитоспособного банка экспортеру товаров. Аккредитивы широко используются в финансировании международной торговли , когда надежность контрагентов не может быть легко и просто определена. Его экономический эффект заключается в представлении банка в качестве андеррайтера , который принимает на себя риск контрагента покупателя, платящего продавцу за товары. [1]

Обычно после того, как договор купли-продажи был заключен, и покупатель и продавец договорились, что аккредитив будет использоваться в качестве способа оплаты, заявитель обращается в банк, чтобы попросить выпустить аккредитив. Как только банк-эмитент оценил кредитный риск покупателя, т. е. сможет ли заявитель оплатить товар, он выпустит аккредитив, то есть предоставит обещание заплатить продавцу по предъявлении определенных документов. Как только бенефициар (продавец) получит аккредитив, он проверит условия, чтобы убедиться, что они соответствуют контракту, и либо организует отправку товара, либо попросит внести поправку в аккредитив, чтобы он соответствовал условиям контракта. Аккредитив ограничен по времени, сроку действия аккредитива, последней дате отправки и тому, как поздно после отправки документы могут быть представлены в назначенный банк . [2]

После отправки товара бенефициар должен представить запрошенные документы в исполняющий банк. [3] Этот банк проверит документы, и если они соответствуют условиям аккредитива, банк-эмитент обязан выполнить условия аккредитива, оплатив бенефициару.

Если документы не соответствуют условиям аккредитива, они считаются несоответствующими . На этом этапе исполняющий банк сообщит бенефициару о несоответствии и предложит ряд вариантов в зависимости от обстоятельств после согласия заявителя. Однако такое несоответствие должно быть более чем незначительным. Отказ не может зависеть ни от чего, кроме разумного изучения самих документов. Затем банк должен полагаться на тот факт, что фактически имела место существенная ошибка. [3] Факт, который, если он верен, дает покупателю право отклонить товары. Неправильная дата, такая как ранняя дата поставки, была признана английскими судами несущественной ошибкой. [3] Если несоответствия незначительны, можно представить исправленные документы в банк, чтобы сделать представление соответствующим. [3] Неуплата банком является основанием для выбора в иске. Однако документы, представленные после сроков, указанных в аккредитиве, считаются несоответствующими.

Если исправленные документы не могут быть предоставлены вовремя, документы могут быть направлены непосредственно в банк-эмитент в доверительное управление ; фактически в надежде, что заявитель примет документы. Документы, направленные в доверительное управление, удаляют платежную безопасность аккредитива, поэтому этот путь должен использоваться только в крайнем случае.

Некоторые банки предлагают «Телекс для одобрения» или что-то подобное. Это когда назначенный банк хранит документы, но отправляет сообщение в банк-эмитент с вопросом, приемлемы ли расхождения. [3] Это более безопасно, чем отправка документов в доверительное управление.

Аккредитив использовался в Европе с древних времен. [4] Аккредитивы традиционно регулировались международно признанными правилами и процедурами, а не национальным законодательством. Международная торговая палата курировала подготовку первых Унифицированных правил и обычаев для документарных аккредитивов (UCP) в 1933 году, создав добровольную основу для коммерческих банков, которую они могли применять к транзакциям по всему миру. [5]

В конце 19-го и начале 20-го века путешественники обычно имели при себе круговой аккредитив, выпущенный банком-партнером, который позволял бенефициару снимать наличные в других банках во время путешествия. Этот тип аккредитива в конечном итоге был заменен дорожными чеками , кредитными картами и банкоматами . [6]

Хотя аккредитивы изначально существовали только в виде бумажных документов, они регулярно выпускались по телеграфу в конце 19 века и по телексу во второй половине 20 века. [7] Начиная с 1973 года с созданием SWIFT , банки начали переходить на электронный обмен данными как средство контроля затрат, а в 1983 году в UCP были внесены поправки, разрешающие «телепередачу» аккредитивов. [8] К 21 веку подавляющее большинство аккредитивов выпускалось в электронной форме и полностью «безбумажно». Аккредитивы становились все более распространенными. [7] Марсель Дэвид Райх (широко известный как Марк Рич) популяризировал использование аккредитивов в торговле нефтью. [9]

UCP 600 (редакция 2007 г.) регулирует общую рыночную практику на рынке аккредитивов. [10] Он определяет ряд терминов, связанных с аккредитивами, которые классифицируют различные факторы в рамках любой данной транзакции. Они имеют решающее значение для понимания роли, которую играют финансовые учреждения. К ним относятся:

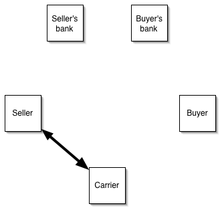

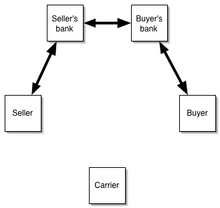

Аккредитив является важным способом оплаты в международной торговле. Он особенно полезен, когда покупатель и продавец могут не знать друг друга лично и разделены расстоянием, разными законами в каждой стране и разными торговыми обычаями. Это основной метод в международной торговле для снижения риска, который продавец товаров берет на себя при предоставлении этих товаров покупателю. Он делает это, гарантируя, что продавцу будет выплачена плата за предоставление документов, указанных в договоре купли-продажи между покупателем и продавцом. То есть аккредитив является способом оплаты, используемым для выполнения правовых обязательств по оплате от покупателя к продавцу, заставляя банк платить напрямую продавцу. Таким образом, продавец полагается на кредитный риск банка, а не покупателя, чтобы получить платеж. Как будет видно и как это наблюдается на рисунке 2, банк выплатит продавцу стоимость товара, когда продавец предоставит оборотные инструменты , документы, которые сами по себе представляют товар. [11] [3] После представления документов товары традиционно переходят под контроль банка-эмитента, что обеспечивает им защиту от риска того, что покупатель (который поручил банку заплатить продавцу) вернет банку деньги за совершение такого платежа.

В случае, если покупатель не может произвести оплату покупки, продавец может предъявить требование об оплате банку. Банк рассмотрит требование бенефициара и, если оно соответствует условиям аккредитива, удовлетворит требование. [12] Большинство аккредитивов регулируются правилами, принятыми Международной торговой палатой, известными как Унифицированные правила и обычаи для документарных аккредитивов . [13] Текущая версия, UCP 600, вступила в силу 1 июля 2007 года. Банки обычно требуют от покупателя залоговое обеспечение для выпуска аккредитива и взимают комиссию, которая часто составляет процент от суммы, покрываемой аккредитивом.

Существует несколько категорий аккредитивов, которые стремятся работать на разных рынках и решать разные проблемы. Вот некоторые из них:

Кроме того, аккредитив может также иметь особые условия, касающиеся условий платежа, которые относятся к базовым справочным документам. Некоторые из них включают

Экспортер имеет право предоставить аккредитив одному или нескольким последующим бенефициарам. Аккредитивы становятся переводными, когда первоначальный бенефициар является «посредником», который не предоставляет документы сам, а закупает товары или документы у других поставщиков и организует их отправку в банк-эмитент. Аккредитив может быть передан второму бенефициару по просьбе первого бенефициара, только если в нем прямо указано, что аккредитив является переводным . Банк не обязан переводить аккредитив. Он может быть далее передан более чем одному альтернативному бенефициару, если он допускает частичные поставки. Условия и положения первоначального аккредитива должны быть точно воспроизведены в переводном аккредитиве. Однако, чтобы сохранить работоспособность переводного аккредитива, некоторые цифры могут быть уменьшены или урезаны, в том числе:

Первый бенефициар может потребовать от переводящего банка заменить заявителя. Однако, если документ, отличный от счета-фактуры, должен быть выдан таким образом, чтобы показать имя заявителя, в таком случае это требование должно указывать, что в переведенном аккредитиве он будет свободным. Переведенный аккредитив не может быть переведен снова третьему бенефициару по запросу второго бенефициара.

В некоторых случаях посредник не хочет, чтобы покупатель и поставщик знали друг друга. Посредник имеет право заменить счет поставщика своим и получить разницу в качестве прибыли.

Для получения платежа экспортер или грузоотправитель должен представить документы, требуемые аккредитивом. Обычно аккредитив запрашивает оригинал коносамента , поскольку использование такого товарораспорядительного документа имеет решающее значение для функционирования аккредитива. [18] Однако список и форма документов открыты для переговоров и могут содержать требования о представлении документов, выданных нейтральной третьей стороной, подтверждающих качество отправленных товаров или их место происхождения или местонахождение. Типичные типы документов в таких контрактах могут включать: [3]

Диапазон документов, которые может запросить заявитель, огромен и значительно различается в зависимости от страны и товара. Существует несколько методов проверки документов. Документарный аккредитив обеспечивает безопасность как для покупателя, так и для продавца. Согласно UCP 600 , банк даст обязательство (или обещание) от имени покупателя (который часто является заявителем) выплатить бенефициару стоимость отправленных товаров, если будут представлены приемлемые документы и если будут строго соблюдены оговоренные условия. Покупатель может быть уверен, что только ожидаемые им товары будут получены, поскольку это будет подтверждено в форме определенных документов, соответствующих указанным условиям. Поставщик находит уверенность в том, что если такие условия будут выполнены, он получит оплату от банка-эмитента, который независим от сторон договора. В некоторых случаях аккредитив потребует сбора документов. Другой формой оплаты является прямая оплата , когда поставщик отправляет товары и ждет, пока покупатель заплатит, на условиях открытого счета.

Аккредитивы часто используются в международных сделках, чтобы гарантировать получение платежа, когда покупатель и продавец могут не знать друг друга и работают в разных странах. В этом случае продавец подвергается ряду рисков, таких как кредитный риск и юридический риск, вызванный расстоянием, различными законами и трудностями в личном знакомстве с каждой стороной. [19] Некоторые из других рисков, присущих международной торговле, включают:

Оплата будет произведена за несуществующий или бесполезный товар по предъявлении бенефициаром поддельных или фальсифицированных документов.

Существует вероятность того, что исполнение аккредитива может быть нарушено юридическими действиями, касающимися непосредственно сторон и их прав и обязательств по аккредитиву, или исполнение может быть предотвращено действиями правительства, находящимися вне контроля сторон. В качестве альтернативы исполнение контракта, включая обязательство по отношениям по аккредитиву, может быть также предотвращено внешними факторами, такими как стихийные бедствия или вооруженные конфликты. Однако эти риски часто рассматриваются как вторичные по отношению к риску неплатежа.

Несколько рисков могут быть связаны с самими сторонами заявителя. Они могут включать ситуации, когда происходит непоставка Товара, Недопоставка , Товары низкого качества, повреждены или просрочены. Заявитель также подвержен неспособности банка произвести платеж.

Банк-эмитент также подвергается рискам, которые он может попытаться смягчить с помощью различных методов. Он будет подвержен риску неплатежеспособности заявителя, то есть риску того, что заявитель станет неплатежеспособным до того, как он сможет погасить аккредитив. Во-вторых, банк будет подвержен риску мошенничества со стороны продавца, который может предоставить неверные или фальсифицированные документы для получения платежа. Если банк должен был знать, что документы были мошенничеством, то банк будет подвержен мошенничеству.

Бенефициар будет подвергаться риску собственного невыполнения условий кредитования или невыполнения или задержки платежа со стороны банка-эмитента. Эти риски считаются маловероятными. Важно то, что бенефициар не подвергается риску зачета со стороны заявителя, если товар поврежден или имеет низкое качество. Хотя заявитель может подать на него в суд в более поздний момент, банк-эмитент не может уменьшить причитающийся платеж, чтобы он соответствовал причиненному ущербу. Это имеет решающее значение для снижения риска неплатежеспособности. Решающее значение для аккредитива имеет попытка бенефициара (продавца) изолировать себя от кредитного риска покупателя. То есть, это касается в первую очередь способности покупателя оплатить товар.

Плата за выпуск, включая переговоры, возмещения и другие сборы, оплачивается заявителем или в соответствии с условиями аккредитива. Если в аккредитиве сборы не указаны, они оплачиваются заявителем. Условия, связанные с сборами, указаны в поле 71B. [ необходима цитата ]

Основополагающий принцип всех аккредитивов заключается в том, что аккредитивы имеют дело с документами, а не с товарами. Обязательство по платежу не зависит от основного договора купли-продажи или любого другого договора в сделке. Обязательство банка определяется только условиями аккредитива, а договор купли-продажи не рассматривается.

Указанные документы часто представляют собой коносаменты или другие «документальные нематериальные активы», которые «А» и «Б» ранее указали в своем первоначальном контракте. [20]

Действия, доступные покупателю, вытекающие из договора купли-продажи, не касаются банка и никоим образом не влияют на его ответственность. [21] Статья 4(a) UCP600 четко устанавливает этот принцип. Это подтверждается в документах рыночной практики, изложенных в статье 5 UCP600. Как основной принцип финансового права , рыночная практика включает в себя значительную часть того, как ведут себя стороны. Соответственно, если документы, представленные бенефициаром или его агентом, в порядке, то, как правило, банк обязан произвести оплату без дополнительных оговорок. [3]

В результате именно банк-эмитент несет риск , связанный с неплатежом покупателя. Это выгодно, поскольку банк-эмитент часто имеет личные банковские отношения с покупателем. Вся коммерческая цель, для которой была разработана система подтвержденных безотзывных документарных аккредитивов в международной торговле, заключается в том, чтобы предоставить продавцу гарантированное право на получение платежа до того, как он расстанется с контролем над продаваемым товаром.

Кроме того, не допускается использование любого спора с покупателем относительно исполнения договора купли-продажи в качестве основания для неуплаты, сокращения или отсрочки платежа.

Единственным исключением может быть мошенничество. Например, нечестный продавец может представить документы, которые соответствуют аккредитиву, и получить оплату, только для того, чтобы позже обнаружить, что документы являются мошенническими, а товары не соответствуют контракту. Это возлагает риск на покупателя, но это также означает, что банк-эмитент должен быть строгим при оценке законности представленных документов. [3]

Подобно другим инструментам финансового права, аккредитив использует несколько правовых концепций для достижения экономического эффекта переноса правового воздействия с продавца на покупателя. Политика, лежащая в основе принятия этого принципа абстракции, является чисто коммерческой. Хотя банк обязан идентифицировать наличие правильных документов, от него не ожидается, что он будет проверять, являются ли сами документы действительными. То есть банк не несет ответственности за расследование основных фактов каждой сделки, являются ли товары достаточного — и указанного — качества или количества.

Поскольку транзакция осуществляется на основе оборотного инструмента, ценность имеет сам документ, а не товары, на которые он ссылается. Это означает, что банк должен беспокоиться только о том, соответствует ли документ требованиям, предусмотренным в аккредитиве.

Документы, требуемые по аккредитиву, в определенных обстоятельствах могут отличаться от документов, требуемых по сделке купли-продажи. Это поставит банки перед дилеммой при принятии решения о том, каким условиям следовать, если потребуется изучить кредитное соглашение. Поскольку основная функция аккредитива заключается в предоставлении продавцу уверенности в оплате документарных пошлин, представляется необходимым, чтобы банки выполняли свои обязательства, несмотря на любые обвинения покупателя в неправомерном исполнении. [22] Если бы это было не так, финансовые учреждения были бы гораздо менее склонны выдавать документарные аккредитивы из-за риска, неудобств и расходов, связанных с определением базовых товаров.

Финансовые учреждения не действуют как «посредники», а скорее как платежные агенты от имени покупателя. Суды подчеркивают, что у покупателей всегда есть средство правовой защиты для иска по договору купли-продажи и что было бы катастрофой для делового мира, если бы банку пришлось расследовать каждое нарушение договора.

С помощью правил UCP 600 ICC стремилась сделать правила более гибкими, предполагая, что данные в документе «не обязательно должны быть идентичны, но не должны противоречить данным в этом документе, любом другом предусмотренном документе или аккредитиве», как способ учета любых незначительных документальных ошибок. Если бы это было не так, банк имел бы право задержать платеж, даже если отклонение является чисто техническим или даже типографским.

Однако на практике многие банки по-прежнему придерживаются принципа строгого соответствия, поскольку он предоставляет всем сторонам конкретные гарантии. [3] [23] Общеправовая максима de minimis non curat lex (дословно «Закон не заботится о мелочах») не имеет места в этой области.

Однако, хотя детали аккредитива могут быть поняты с некоторой гибкостью, банки должны придерживаться «принципа строгого соответствия» при определении того, являются ли представленные документы указанными в аккредитиве. Это делается для того, чтобы сделать обязанность банков по осуществлению платежа по документам легкой, эффективной и быстрой.

Юридические авторы не смогли удовлетворительно согласовать обязательство банка платить от имени заявителя с каким-либо основанным на договоре академическим анализом. То есть, они не исследовали правовые последствия банковских обязательств через убедительную теоретическую призму. Это породило несколько противоречивых теорий относительно договорных последствий аккредитива. Некоторые теоретики предполагают, что обязательство платить возникает через подразумеваемое обещание, уступку , новацию , доверие, агентство , эстоппель и даже траст и гарантии. [24] Хотя документарные аккредитивы подлежат исполнению после того, как они сообщены бенефициару, трудно показать какое-либо встречное удовлетворение, предоставленное бенефициаром банкиру до предоставления документов. В таких сделках обязательство бенефициара доставить товары заявителю не является достаточным встречным удовлетворением за обещание банка, поскольку договор купли-продажи заключается до выдачи аккредитива, таким образом, встречное удовлетворение в этих обстоятельствах является прошедшим. Однако выполнение существующей обязанности по договору может быть действительным вознаграждением за новое обещание, данное банком, при условии, что это несет определенную практическую выгоду для банка [25]. Обещание выполнить обязательство перед третьей стороной также может быть действительным вознаграждением. [26]

Также может быть целесообразно типизировать аккредитивы как договор обеспечения для стороннего бенефициара , поскольку в сделке участвуют три разных субъекта: продавец, покупатель и банкир. Жан Дома предполагает, что поскольку аккредитивы вызваны необходимостью покупателя, причиной аккредитива является освобождение покупателя от его обязательства платить напрямую продавцу. Таким образом, аккредитив теоретически подходит как договор обеспечения, принятый поведением или, другими словами, подразумеваемый по факту договор , в котором покупатель участвует как сторонний бенефициар, причем банк действует как оговорщик, а продавец как обещающий. Термин бенефициар не используется должным образом в схеме аккредитива, поскольку бенефициар (также, в трастовом праве, cestui que use ) в самом широком смысле является физическим лицом или другим юридическим лицом, которое получает деньги или другие выгоды от благотворителя. Обратите внимание, что в рамках схемы аккредитивов банки не являются ни благодетелями продавцов, ни благодетелями покупателей, а продавец не получает денег в режиме вознаграждения. Таким образом, возможно, что «аккредитив» был одним из тех контрактов, которые необходимо было замаскировать, чтобы скрыть « требование встречного удовлетворения или конфиденциальности ». В результате, такой вид соглашения сделал бы аккредитив подлежащим принудительному исполнению в соответствии с предположением об иске из-за его обещанного оттенка. [27]

Несколько стран создали законы в отношении аккредитивов. Например, большинство юрисдикций в Соединенных Штатах (США) приняли статью 5 Единого торгового кодекса (UCC). Эти законы разработаны для работы с правилами рыночной практики, включая UCP и ISP98 . Эти правила практики включаются в транзакцию по соглашению сторон. Последняя версия UCP — UCP600, вступившая в силу 1 июля 2007 года. Поскольку UCP не являются законами, стороны должны включать их в свои соглашения в качестве обычных договорных положений. Тем не менее, они по-прежнему составляют существенную часть рыночной практики и в решающей степени подкрепляют финансовое право.

Bürgerliches Gesetzbuch , немецкий гражданский кодекс, напрямую не рассматривает аккредитивы. Немецкое прецедентное право указывает, что отношения между банком-эмитентом и клиентом представляют собой договор о выполнении транзакции, в то время как отношения между банком-эмитентом и бенефициаром представляют собой обещание долга. [28]

Швейцарский гражданский кодекс 1911 года напрямую не рассматривал аккредитивы, которые в то время были все еще редки в стране. В конечном итоге суды рассматривали этот механизм, рассматривая его как гибрид мандата ( Auftrag ) и договора об уполномочии на оплату ( Anweisung ). [28]

Аккредитивы вошли в общее внутреннее использование в Соединенных Штатах во время Первой мировой войны , хотя они использовались в американской внешней торговле в течение некоторого времени до этого. [4] Штат Нью-Йорк исторически имел наиболее существенный и последовательный корпус прецедентного права в Соединенных Штатах в отношении аккредитивов из-за выдающейся роли нью-йоркских банков в международной торговле. [29] Нью-йоркская банковская [sic] Коммерческая кредитная конференция 1920 года предоставила первый набор добровольных правил аккредитива для крупных банков в Соединенных Штатах, но эти банки перешли на международный стандарт UCP к 1938 году. [5]

Статья 5 Единообразного торгового кодекса , разработанного в 1952 году, обеспечила основу для кодификации многих принципов UCP в государственном праве [5] и создала одно из немногих обширных специальных правовых положений аккредитивов во всем мире, хотя правила UCC не охватывают все аспекты аккредитивов. [28] Нью-Йорк фактически подчинил правила UCC существующим правилам UCP, и в результате правила UCP продолжили регулировать аккредитивы в соответствии с законодательством штата Нью-Йорк. [29] Статья 5 была пересмотрена в 1995 году, чтобы отразить новейшую международную практику, кодифицированную в UCP. [30]

Аккредитивы иногда используются для обмана банков путем предоставления ложной документации, указывающей на то, что товары были отправлены, когда на самом деле это не так. Аккредитивы также иногда используются как часть мошеннических инвестиционных схем. [31]

В международной банковской системе гарантийное письмо (LOU) представляет собой предварительную банковскую гарантию, в рамках которой банк позволяет своему клиенту привлекать деньги из зарубежного филиала другого банка в форме краткосрочного кредита. LOU служит целям банковской гарантии. Однако, чтобы иметь возможность привлечь LOU, клиент должен заплатить маржинальные деньги банку, выдавшему LOU, и, соответственно, ему предоставляется кредитный лимит. В 2018 году PNB пострадал от такого нарушения протоколов документации. [32]

{{cite journal}}: Цитировать журнал требует |journal=( помощь )