В экономике дефляция — это снижение общего уровня цен на товары и услуги. [ 1] Дефляция происходит, когда уровень инфляции падает ниже 0% (отрицательный уровень инфляции ). Инфляция снижает стоимость валюты с течением времени, а дефляция увеличивает ее. Это позволяет покупать больше товаров и услуг, чем раньше, за то же количество валюты. Дефляция отличается от дезинфляции , замедления темпов инфляции; т. е. когда инфляция снижается до более низкого уровня, но все еще остается положительной. [2]

Экономисты обычно считают, что внезапный дефляционный шок является проблемой в современной экономике, поскольку он увеличивает реальную стоимость долга , особенно если дефляция неожиданна. Дефляция также может усугубить рецессию и привести к дефляционной спирали (см. следующий раздел). [3] [4] [5] [6] [7] [8] [9]

Некоторые экономисты утверждают, что длительные периоды дефляции связаны с базовым технологическим прогрессом в экономике, поскольку по мере роста производительности ( TFP ) стоимость товаров снижается. [10]

Дефляция обычно происходит, когда предложение высокое (когда происходит избыточное производство ), когда спрос низкий (когда потребление уменьшается) или когда денежная масса уменьшается (иногда в ответ на сокращение, вызванное неосторожными инвестициями или кредитным кризисом ) или из-за чистого оттока капитала из экономики. [11] Это также может произойти, когда конкуренция слишком велика , а концентрация рынка слишком мала . [12] [ нужен лучший источник ]

В модели IS–LM (равновесие инвестиций и сбережений – модель предпочтения ликвидности и равновесия предложения денег) [13] [14] [15] дефляция вызвана сдвигом кривой спроса и предложения на товары и услуги. [ необходима ссылка ] Это, в свою очередь, может быть вызвано увеличением предложения, падением спроса или и тем, и другим.

Когда цены падают, у потребителей появляется стимул откладывать покупки и потребление до тех пор, пока цены не упадут еще больше, что, в свою очередь, снижает общую экономическую активность. Когда покупки откладываются, производственные мощности простаивают, а инвестиции падают, что приводит к дальнейшему сокращению совокупного спроса . Это дефляционная спираль. Способом быстрого обращения этого вспять было бы введение экономического стимула . Правительство могло бы увеличить производительные расходы на такие вещи, как инфраструктура, или центральный банк мог бы начать увеличивать денежную массу . [15]

Дефляция также связана с неприятием риска , когда инвесторы и покупатели начнут копить деньги, потому что их стоимость теперь со временем растет. [16] Это может создать ловушку ликвидности или может привести к дефициту, который соблазнит инвестиции, приносящие больше рабочих мест и товарного производства. Центральный банк не может, как правило, взимать отрицательный процент за деньги, и даже взимание нулевого процента часто производит меньший стимулирующий эффект, чем немного более высокие процентные ставки. В закрытой экономике это происходит потому, что взимание нулевого процента также означает нулевую доходность по государственным ценным бумагам или даже отрицательную доходность по краткосрочным обязательствам. В открытой экономике это создает керри - трейд и девальвирует валюту. Девальвированная валюта приводит к более высоким ценам на импорт, не обязательно стимулируя экспорт в такой же степени.

Дефляция — это естественное состояние экономики, когда предложение денег фиксировано или не растет так быстро, как население и экономика. Когда это происходит, доступное количество твердой валюты на человека падает, что фактически делает деньги более редкими, и, следовательно, покупательная способность каждой единицы валюты увеличивается. Дефляция также происходит, когда повышение эффективности производства снижает общую цену товаров. Конкуренция на рынке часто побуждает этих производителей использовать по крайней мере некоторую часть этой экономии на издержках для снижения запрашиваемой цены на свои товары. Когда это происходит, потребители платят меньше за эти товары, и, следовательно, происходит дефляция, поскольку покупательная способность увеличивается.

Рост производительности и снижение транспортных расходов создали структурную дефляцию в эпоху ускоренной производительности с 1870 по 1900 год, но была умеренная инфляция в течение примерно десятилетия до создания Федерального резерва в 1913 году. [17] Инфляция была во время Первой мировой войны , но дефляция вернулась снова после войны и во время депрессии 1930-х годов. Большинство стран отказались от золотого стандарта в 1930-х годах, так что меньше оснований ожидать дефляции, помимо краха спекулятивных классов активов, в условиях фиатной денежной системы с низким ростом производительности.

В общепринятой экономической теории дефляция может быть вызвана сочетанием спроса и предложения на товары и спроса на деньги, в частности, предложение денег снижается, а предложение товаров растет. Исторические эпизоды дефляции часто были связаны с ростом предложения товаров (из-за роста производительности) без увеличения предложения денег или (как в случае с Великой депрессией и, возможно, Японией в начале 1990-х годов) со снижением спроса на товары в сочетании с уменьшением предложения денег. Исследования Великой депрессии Бена Бернанке показали, что в ответ на снижение спроса Федеральный резерв того времени уменьшил предложение денег, тем самым способствуя дефляции.

Со стороны спроса причинами являются:

А со стороны предложения:

Дефляция роста — это устойчивое снижение реальной стоимости товаров и услуг в результате технологического прогресса, сопровождающееся конкурентным снижением цен, что приводит к увеличению совокупного спроса. [18]

Структурная дефляция существовала с 1870-х годов до подъема цикла, который начался в 1895 году. Дефляция была вызвана снижением издержек производства и распределения товаров. Это привело к конкурентному снижению цен, когда рынки были перенасыщены. Умеренная инфляция после 1895 года была приписана увеличению предложения золота, которое происходило в течение десятилетий. [19] Во время Первой мировой войны наблюдался резкий рост цен, но дефляция вернулась в конце войны. Напротив, при фиатной денежной системе наблюдался высокий рост производительности с конца Второй мировой войны до 1960-х годов, но не было дефляции. [20]

Исторически не все эпизоды дефляции соответствуют периодам слабого экономического роста. [21]

Производительность и дефляция обсуждаются в исследовании 1940 года, проведенном Институтом Брукингса , в котором приводится производительность основных отраслей промышленности США с 1919 по 1939 год, а также реальная и номинальная заработная плата. Постоянная дефляция была четко понята как результат огромного роста производительности в этот период. [22] К концу 1920-х годов большинство товаров были перепроизводимы, что способствовало высокому уровню безработицы во время Великой депрессии. [23]

Дефляция банковского кредита — это уменьшение предложения банковского кредита из-за банкротства банков или возросшего предполагаемого риска дефолта частных организаций или сокращения денежной массы центральным банком. [24]

Дефляция долга — это сложное явление, связанное с окончанием долгосрочных кредитных циклов. Она была предложена в качестве теории Ирвингом Фишером (1933) для объяснения дефляции Великой депрессии . [25]

С монетаристской точки зрения дефляция вызвана прежде всего снижением скорости обращения денег или объема денежной массы на душу населения.

Исторический анализ скорости обращения денег и денежной базы показывает обратную корреляцию: при заданном процентном уменьшении денежной базы результатом является почти равное процентное увеличение скорости обращения денег. [ 16] Этого следовало ожидать, поскольку денежная база ( MB ) , скорость обращения денежной базы ( VB ) , уровень цен ( P ) и реальный выпуск ( Y ) связаны по определению: MBVB = PY . [26] Однако денежная база — это гораздо более узкое определение денег, чем денежная масса M2 . Кроме того, скорость обращения денежной базы чувствительна к процентной ставке, причем самая высокая скорость достигается при самых высоких процентных ставках. [ 16 ]

В ранней истории Соединенных Штатов не было национальной валюты и было недостаточно монет. [27] Банкноты составляли большую часть денег в обращении. Во время финансовых кризисов многие банки обанкротились, и их банкноты обесценились. Кроме того, банкноты были обесценены по отношению к золоту и серебру, дисконт зависел от финансовой устойчивости банка. [28]

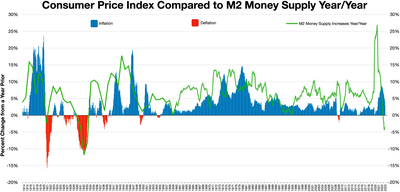

В последние годы изменения в денежной массе исторически требовали длительного времени, чтобы отразиться на уровне цен, с эмпирическим правилом запаздывания не менее 18 месяцев. Совсем недавно Алан Гринспен указал на запаздывание в 12–13 кварталов. [29] [ необходима полная цитата ] Облигации, акции и сырьевые товары были предложены в качестве резервуаров для буферизации изменений в денежной массе. [30]

В современных кредитных экономиках дефляция может быть вызвана тем, что центральный банк инициирует более высокие процентные ставки (т. е. «контролировать» инфляцию), тем самым, возможно, лопнув пузырь активов . В кредитной экономике замедление или падение кредитования приводит к уменьшению количества денег в обращении с дальнейшим резким падением денежной массы по мере снижения доверия и ослабления скорости, с последующим резким падением спроса на рабочие места или товары. Падение спроса вызывает падение цен по мере развития избытка предложения . Это становится дефляционной спиралью, когда цены падают ниже затрат на финансирование производства или погашение уровней задолженности, возникших при предыдущем уровне цен. Предприятия, неспособные получить достаточную прибыль, независимо от того, насколько низкие они устанавливают цены, затем ликвидируются. Банки получают активы, которые резко упали в цене с момента выдачи ипотечного кредита, и если они продают эти активы, они еще больше избыточны, что только усугубляет ситуацию. Чтобы замедлить или остановить дефляционную спираль, банки часто воздерживаются от взыскания неработающих кредитов ( как в Японии , а в последнее время в Америке и Испании). Часто это не более чем временная мера, поскольку затем им приходится ограничивать кредитование, поскольку у них нет денег для кредитования, что еще больше снижает спрос и так далее.

В ранней экономической истории Соединенных Штатов циклы инфляции и дефляции коррелировали с потоками капитала между регионами, при этом деньги ссужались из финансового центра на Северо-Востоке в производящие сырье регионы (среднего) Запада и Юга. В проциклической манере цены на товары росли, когда капитал прибывал, то есть когда банки были готовы давать в долг, и падали в годы депрессии 1818 и 1839 годов, когда банки отзывали ссуды. [31] Кроме того, в то время не было национальной бумажной валюты, и ощущался дефицит монет. Большая часть денег обращалась в виде банкнот, которые обычно продавались со скидкой в зависимости от расстояния от банка-эмитента и предполагаемой финансовой устойчивости банка.

Когда банки терпели крах, их векселя выкупались за банковские резервы, что часто не приводило к выплате по номиналу , а иногда векселя становились бесполезными. Векселя слабых выживших банков торговались с большими дисконтами. [27] [28] Во время Великой депрессии люди, которые были должны банку, чьи депозиты были заморожены, иногда покупали банковские книги (депозиты других людей в банке) со скидкой и использовали их для погашения своего долга по номиналу. [32]

Дефляция периодически происходила в США в 19 веке (наиболее важным исключением была Гражданская война). Эта дефляция иногда была вызвана технологическим прогрессом, который создавал значительный экономический рост, но в других случаях она была вызвана финансовыми кризисами – в частности, паникой 1837 года , которая вызвала дефляцию до 1844 года, и паникой 1873 года , которая спровоцировала Длительную депрессию , которая длилась до 1879 года. [17] [28] [31] Эти дефляционные периоды предшествовали созданию Федеральной резервной системы США и ее активному управлению денежными вопросами. Эпизоды дефляции были редкими и кратковременными с момента создания Федеральной резервной системы (примечательным исключением была Великая депрессия ), в то время как экономический прогресс США был беспрецедентным.

Финансовый кризис в Англии в 1818 году заставил банки отзывать займы и сокращать новое кредитование, что привело к оттоку звонкой монеты из США [ необходима ссылка ] Банк Соединенных Штатов также сократил свое кредитование. Цены на хлопок и табак упали. Цены на сельскохозяйственные товары также находились под давлением возвращения нормальных урожаев после 1816 года, года без лета , что вызвало масштабный голод и высокие цены на сельскохозяйственную продукцию. [33]

Было несколько причин дефляции во время тяжелой депрессии 1839–1843 годов, в том числе переизбыток сельскохозяйственных товаров (в первую очередь хлопка), поскольку новые пахотные земли были введены в эксплуатацию после крупных продаж федеральных земель несколькими годами ранее, банки требовали оплаты золотом или серебром, крах нескольких банков, дефолт нескольких штатов по своим облигациям и сокращение британскими банками притока звонкой монеты в США [31] [34]

Этот цикл был прослежен в широком масштабе во время Великой депрессии . Частично из-за избыточных мощностей и насыщения рынка, а частично в результате Закона о тарифах Смута-Хоули , международная торговля резко сократилась, серьезно сократив спрос на товары, тем самым простаивая большую часть мощностей и вызвав череду банковских крахов. [23] Похожая ситуация в Японии, начавшаяся с краха фондового рынка и рынка недвижимости в начале 1990-х годов, была остановлена японским правительством, предотвратившим крах большинства банков и взяв под прямой контроль несколько банков, находящихся в наихудшем состоянии.

В Соединенных Штатах не было национальных бумажных денег до 1862 года ( гринбеки использовались для финансирования Гражданской войны), но эти банкноты были обесценены по отношению к золоту до 1877 года. Также наблюдался дефицит монет, отчеканенных в США. Широко использовались иностранные монеты, такие как мексиканское серебро. [27] Иногда банкноты составляли до 80% валюты в обращении до Гражданской войны. Во время финансовых кризисов 1818–19 и 1837–1841 годов многие банки обанкротились, оставив свои деньги выкупаться ниже номинала из резервов. Иногда банкноты становились бесполезными, а банкноты слабых выживших банков были сильно обесценены. [28] Администрация Джексона открыла филиалы монетных дворов, которые со временем увеличили предложение монет. После того, как в 1848 году в Сьерра-Неваде было обнаружено золото , на рынок поступило достаточно золота, чтобы обесценить золото по отношению к серебру. Чтобы уравнять ценность двух металлов в монетах, в 1853 году монетный двор США немного снизил содержание серебра в новых монетах. [27]

Когда структурная дефляция появилась в годы после 1870 года, распространенным объяснением, которое давали различные правительственные следственные комитеты, был дефицит золота и серебра, хотя они обычно упоминали изменения в промышленности и торговле, которые мы теперь называем производительностью. Однако Дэвид А. Уэллс (1890) отмечает, что денежная масса США в период 1879-1889 годов фактически выросла на 60%, причем рост был в золоте и серебре, которые выросли по сравнению с процентом банкнот национального банка и законного платежного средства. Более того, Уэллс утверждал, что дефляция снизила только стоимость товаров, которые выиграли от недавних улучшенных методов производства и транспортировки. Товары, произведенные ремесленниками, не упали в цене, как и многие услуги, а стоимость рабочей силы фактически выросла. Кроме того, дефляция не произошла в странах, где не было современного производства, транспорта и коммуникаций. [17]

К концу 19 века дефляция прекратилась и сменилась умеренной инфляцией. Уильям Стэнли Джевонс предсказал, что рост предложения золота вызовет инфляцию за десятилетия до того, как это произошло на самом деле. Ирвинг Фишер обвинил во всемирной инфляции в годы, предшествовавшие Первой мировой войне, рост предложения золота. [35]

В экономиках с нестабильной валютой распространены бартер и другие альтернативные валютные соглашения, такие как долларизация , и поэтому, когда «официальные» деньги становятся редкими (или необычайно ненадежными), торговля все равно может продолжаться (например, совсем недавно в Зимбабве ). Поскольку в таких экономиках центральное правительство часто неспособно, даже если бы оно хотело, адекватно контролировать внутреннюю экономику, у людей нет острой необходимости приобретать официальную валюту, за исключением случаев оплаты импортных товаров.

Если страна привязывает свою валюту к валюте другой страны, которая демонстрирует более высокий рост производительности или более благоприятную динамику себестоимости единицы продукции , она должна — чтобы сохранить свою конкурентоспособность — либо стать в равной степени более производительной, либо снизить цены на факторы производства (например, заработную плату). Снижение цен на факторы производства способствует дефляции. Валютные союзы оказывают схожий эффект с привязками валют.

Некоторые полагают, что при отсутствии больших сумм долга дефляция была бы желанным эффектом, поскольку снижение цен увеличивает покупательную способность . [36] Однако, в то время как увеличение покупательной способности денег приносит пользу некоторым, оно усиливает жало долга для других: после периода дефляции платежи по обслуживанию долга представляют большую сумму покупательной способности, чем они представляли, когда долг был впервые понесен. Следовательно, дефляцию можно рассматривать как эффективное увеличение процентной ставки по кредиту. Если, как во время Великой депрессии в Соединенных Штатах, дефляция составляет в среднем 10% в год, даже беспроцентный кредит непривлекателен, поскольку его необходимо погашать деньгами стоимостью на 10% больше каждый год.

В обычных условиях большинство центральных банков, таких как Федеральный резерв, реализуют политику, устанавливая целевой показатель краткосрочной процентной ставки — однодневную ставку по федеральным фондам в США — и обеспечивая соблюдение этого показателя путем покупки и продажи ценных бумаг на открытых рынках капитала. Когда краткосрочная процентная ставка достигает нуля, центральный банк больше не может смягчить политику, понизив свой обычный целевой показатель процентной ставки. При процентных ставках, близких к нулю, облегчение бремени задолженности становится все более важным инструментом в управлении дефляцией.

В последнее время, поскольку сроки кредитования увеличились, а кредитное финансирование (или кредитное плечо) стало обычным явлением среди многих видов инвестиций, издержки дефляции для заемщиков возросли.

Дефляция может препятствовать частным инвестициям, поскольку ожидания относительно будущих прибылей снижаются, когда будущие цены ниже. Следовательно, при сокращении частных инвестиций спиральная дефляция может вызвать крах совокупного спроса . Без «скрытого риска инфляции» для учреждений может стать более благоразумным удерживать деньги, а не тратить или инвестировать их (зарывать деньги). Поэтому они вознаграждаются, сберегая и удерживая деньги. Такое «накопительское» поведение большинство экономистов считают нежелательным. [ требуется цитата ] Фридрих Хайек , либертарианец австрийской школы экономистов , писал, что:

Общепризнано, что накопление денег, будь то в наличных или в бездействующих остатках, является дефляционным по своему эффекту. Никто не считает, что дефляция сама по себе желательна.

— Хайек (1932) [37]

Дефляция вызывает передачу богатства от заемщиков и держателей неликвидных активов в пользу сберегателей и держателей ликвидных активов и валюты, а также потому, что запутанные ценовые сигналы вызывают неэффективные инвестиции в форме недоинвестирования. В этом смысле ее эффекты противоположны инфляции, эффект которой заключается в передаче богатства от держателей валюты и кредиторов (сберегателей) к заемщикам, включая правительства, и вызывают чрезмерные инвестиции. В то время как инфляция поощряет краткосрочное потребление и может аналогичным образом чрезмерно стимулировать инвестиции в проекты, которые могут быть нецелесообразными в реальном выражении (например, пузыри доткомов и жилья ), дефляция сокращает инвестиции, даже когда реальный спрос не удовлетворяется. В современных экономиках дефляция обычно связана с экономической депрессией, как это произошло во время Великой депрессии и Длительной депрессии . Дефляция присутствовала во время большинства экономических депрессий в истории США. [38] [ требуется лучший источник ]

Дефляционная спираль — это ситуация, когда снижение уровня цен приводит к снижению производства, что в свою очередь приводит к снижению заработной платы и спроса, что приводит к дальнейшему снижению уровня цен. [39] [40] Поскольку снижение общего уровня цен называется дефляцией, дефляционная спираль возникает, когда снижение цен приводит к порочному кругу , где проблема усугубляет свою собственную причину. [41] В науке этот эффект также известен как положительная обратная связь. Другим экономическим примером этой ситуации в экономике является банковский набег .

Великая депрессия рассматривалась некоторыми как дефляционная спираль. [42] Дефляционная спираль — это современная макроэкономическая версия всеобщего спора о перенасыщении 19 века. Другая связанная идея — теория Ирвинга Фишера о том, что избыточный долг может вызвать продолжающуюся дефляцию .

Во время сильной дефляции таргетирование процентной ставки (обычный метод определения того, сколько валюты создавать) может быть неэффективным, потому что даже снижение краткосрочной процентной ставки до нуля может привести к реальной процентной ставке, которая слишком высока, чтобы привлечь кредитоспособных заемщиков. В 21 веке отрицательные процентные ставки были опробованы, но они не могут быть слишком отрицательными, поскольку люди могут снимать наличные со счетов в банках, если у них отрицательная процентная ставка. Таким образом, центральный банк должен напрямую устанавливать целевой показатель для количества денег (так называемое « количественное смягчение ») и может использовать экстраординарные методы для увеличения предложения денег, например, покупая финансовые активы такого типа, которые обычно не используются центральным банком в качестве резервов (например, ипотечные ценные бумаги ). До того, как стать председателем Федеральной резервной системы США , Бен Бернанке в 2002 году утверждал, что «достаточные вливания денег в конечном итоге всегда будут обращать дефляцию» [43] , хотя дефляционная спираль Японии не была разорвана объемом количественного смягчения, предоставленного Банком Японии.

До 1930-х годов экономисты считали, что дефляция излечит себя сама. По мере снижения цен спрос естественным образом увеличится, и экономическая система исправится сама собой без внешнего вмешательства.

Эта точка зрения была оспорена в 1930-х годах во время Великой депрессии . Кейнсианские экономисты утверждали, что экономическая система не является самокорректирующейся в отношении дефляции и что правительства и центральные банки должны были принять активные меры для повышения спроса посредством снижения налогов или увеличения государственных расходов. Резервные требования центрального банка были высокими по сравнению с недавним временем. Так что если бы не выкуп валюты за золото (в соответствии с золотым стандартом), центральный банк мог бы эффективно увеличить денежную массу, просто снизив резервные требования и посредством операций на открытом рынке (например, покупая казначейские облигации за наличные), чтобы компенсировать сокращение денежной массы в частном секторе из-за краха кредита (кредит — это форма денег).

С ростом монетаристских идей, акцент в борьбе с дефляцией был сделан на расширении спроса путем снижения процентных ставок (т. е. снижения «стоимости» денег). Эта точка зрения подверглась критике в свете неспособности политики приспособления как в Японии, так и в США стимулировать спрос после шоков на фондовом рынке в начале 1990-х и в 2000–2002 годах соответственно. Австрийские экономисты обеспокоены инфляционным воздействием денежно-кредитной политики на цены активов. Устойчиво низкие реальные ставки могут привести к повышению цен на активы и чрезмерному накоплению долга. Поэтому снижение ставок может оказаться лишь временным паллиативом, усугубляя возможный кризис дефляции долга.

Когда центральный банк снизил номинальные процентные ставки до нуля, он больше не может стимулировать спрос путем снижения процентных ставок. Это известная ловушка ликвидности . Когда дефляция набирает силу, требуются « специальные соглашения » для предоставления денег в долг по нулевой номинальной процентной ставке (которая все еще может быть очень высокой реальной процентной ставкой из-за отрицательного уровня инфляции) для того, чтобы искусственно увеличить денежную массу.

Хотя часто говорят, что стоимость основных средств дефлируется, когда она снижается, это использование не соответствует обычному определению дефляции; более точное описание уменьшения стоимости основных средств — экономическая амортизация . Другой термин, бухгалтерские соглашения об амортизации — это стандарты для определения уменьшения стоимости основных средств, когда рыночная стоимость недоступна или непрактична.

Уровень инфляции в Греции был отрицательным в течение трех лет с 2013 по 2015 год. То же самое касается Болгарии , Кипра , Испании и Словакии с 2014 по 2016 год. Греция, Кипр, Испания и Словакия являются членами Европейского валютного союза . Болгарская валюта, лев , привязана к евро с фиксированным обменным курсом. Во всем Европейском союзе и еврозоне дезинфляционное развитие наблюдалось в период с 2011 по 2015 год.

Таблица: Гармонизированный индекс потребительских цен . Среднегодовой темп изменения (%) (уровень инфляции HICP). [44] Отрицательные значения выделены цветом.

После азиатского финансового кризиса в конце 1997 года Гонконг пережил длительный период дефляции, который закончился только в четвертом квартале 2004 года. [45] Многие восточноазиатские валюты девальвировались после кризиса. Однако гонконгский доллар был привязан к доллару США , что привело к корректировке вместо дефляции потребительских цен . Ситуация ухудшилась из-за все более дешевого экспорта из материкового Китая и «слабого доверия потребителей » в Гонконге. Эта дефляция сопровождалась экономическим спадом, который был более серьезным и продолжительным, чем у соседних стран, которые девальвировали свои валюты в результате азиатского финансового кризиса. [46] [47]

В феврале 2009 года Центральное статистическое управление Ирландии объявило, что в январе 2009 года в стране наблюдалась дефляция, при этом цены упали на 0,1% по сравнению с тем же периодом 2008 года. Это был первый случай, когда дефляция поразила ирландскую экономику с 1960 года. Общие потребительские цены снизились на 1,7% за месяц. [48]

Брайан Ленихан, министр финансов Ирландии, упомянул дефляцию в интервью радиостанции RTÉ. Согласно отчету RTÉ, [49] «Министр финансов Брайан Ленихан сказал, что дефляцию необходимо учитывать при рассмотрении бюджетных сокращений детских пособий, оплаты труда в государственном секторе и профессиональных гонораров. Г-н Ленихан сказал, что в этом году из месяца в месяц стоимость жизни снизилась на 6,6%».

Это интервью примечательно тем, что упомянутая дефляция не рассматривается министром в интервью явно негативно. Министр упоминает дефляцию как элемент данных, полезный для аргументов в пользу сокращения определенных льгот. Предполагаемый экономический вред, причиненный дефляцией, не упоминается этим членом правительства. Это примечательный пример дефляции в современную эпоху, обсуждаемой высокопоставленным финансовым министром без какого-либо упоминания того, как ее можно избежать или следует ли это делать. [50] [ оригинальное исследование? ]

Дефляция началась в начале 1990-х годов. [40] Банк Японии и правительство пытались устранить ее путем снижения процентных ставок и « количественного смягчения », но не создали устойчивого роста широкой денежной массы, и дефляция сохранялась. В июле 2006 года политика нулевой ставки была прекращена.

Можно сказать, что системными причинами дефляции в Японии являются:

В ноябре 2009 года Япония вернулась к дефляции, согласно The Wall Street Journal . Bloomberg LP сообщает, что потребительские цены упали в октябре 2009 года на почти рекордные 2,2%. [69] Только в 2014 году новая экономическая политика, разработанная премьер-министром Синдзо Абэ , наконец позволила вернуться к значительным уровням инфляции. [70] Однако рецессия COVID-19 снова привела к дефляции в 2020 году, когда цены на потребительские товары быстро упали, что вызвало сильное государственное стимулирование на сумму более 20% ВВП. [71] [72] [73] В результате, вполне вероятно, что дефляция останется долгосрочной экономической проблемой для Японии. [74]

Во время Первой мировой войны британский фунт стерлингов был исключен из золотого стандарта. Мотивацией этого изменения политики было финансирование Первой мировой войны; одним из результатов стала инфляция и рост цены на золото, а также соответствующее падение международных обменных курсов фунта. Когда фунт был возвращен к золотому стандарту после войны, это было сделано на основе довоенной цены на золото, которая, поскольку была выше эквивалентной цены в золоте, потребовала падения цен для приведения их в соответствие с более высокой целевой стоимостью фунта.

В Великобритании дефляция составила около 10% в 1921 году, 14% в 1922 году и от 3 до 5% в начале 1930-х годов. [75]

В Соединенных Штатах было четыре значительных периода дефляции.

Первый и самый серьезный был во время депрессии в 1818-1821 годах, когда цены на сельскохозяйственные товары упали почти на 50%. Сокращение кредитования, вызванное финансовым кризисом в Англии, истощило звонкую монету из США. Банк Соединенных Штатов также сократил свое кредитование. Цены на сельскохозяйственные товары упали почти на 50% с максимума в 1815 году до минимума в 1821 году и не восстанавливались до конца 1830-х годов, хотя и до значительно более низкого уровня цен. Наиболее разрушительными были цены на хлопок, главный экспорт США. Цены на продовольственные культуры, которые были высокими из-за голода 1816 года, вызванного годом без лета , упали после возвращения нормальных урожаев в 1818 году. Улучшение транспорта, в основном с помощью платных дорог, и в меньшей степени введение пароходов, значительно снизили транспортные расходы. [28]

Вторым была депрессия конца 1830-х годов по 1843 год, последовавшая за паникой 1837 года , когда валюта в Соединенных Штатах сократилась примерно на 34%, а цены упали на 33%. Масштаб этого сокращения сопоставим только с Великой депрессией. [76] (См.: § Исторические примеры кредитной дефляции.) Эта «дефляция» удовлетворяет обоим определениям, снижению цен и снижению доступного количества денег. Несмотря на дефляцию и депрессию, ВВП вырос на 16% с 1839 по 1843 год. [76]

Третий был после Гражданской войны , иногда называемой Великой дефляцией . Возможно, он был вызван возвращением к золотому стандарту, изымающим бумажные деньги, напечатанные во время Гражданской войны:

Великий спад 1873–1896 годов мог бы оказаться в верхней части списка. Его масштаб был глобальным. Он включал в себя технологии сокращения расходов и повышения производительности. Он сбивал экспертов с толку своей настойчивостью и сопротивлялся попыткам политиков понять его, не говоря уже о том, чтобы обратить вспять. Он принес поколение роста цен на облигации, а также обычные потери для неосторожных кредиторов из-за дефолтов и ранних требований. По словам Милтона Фридмана , в период с 1875 по 1896 год цены в Соединенных Штатах падали на 1,7% в год, а в Великобритании — на 0,8% в год.

— Grant's Interest Rate Observer , 10 марта 2006 г. [77]

(Примечание: Дэвид А. Уэллс (1890) дает отчет об этом периоде и обсуждает большие достижения в производительности, которые, по мнению Уэллса, были причиной дефляции. Рост производительности соответствовал дефляции. [78] Мюррей Ротбард (2002) дает аналогичный отчет. [79] )

Четвертый раз — в 1930–1933 годах, когда уровень дефляции составлял приблизительно 10 процентов в год, что стало частью сползания США в Великую депрессию , когда банки обанкротились, а уровень безработицы достиг пика в 25%.

Дефляция Великой депрессии произошла отчасти из-за огромного сокращения кредита (денег), банкротств, создавших среду, в которой наличные деньги пользовались бешеным спросом, и когда Федеральный резерв должен был удовлетворить этот спрос, он вместо этого сократил денежную массу на 30% в целях реализации своей новой доктрины реальных векселей , поэтому банки обанкротились один за другим (потому что они не смогли удовлетворить внезапный спрос на наличные – см. Банковское бегство ). С точки зрения уравнения Фишера (см. выше), произошло одновременное падение как денежной массы (кредита), так и скорости обращения денег , которое было настолько глубоким, что дефляция цен закрепилась, несмотря на увеличение денежной массы, стимулируемое Федеральным резервом.

На протяжении всей истории Соединенных Штатов инфляция приближалась к нулю и опускалась ниже на короткие периоды времени. Это было довольно распространено в 19 веке и в 20 веке до окончательного отказа от золотого стандарта для Бреттон-Вудской системы в 1948 году. За последние 60 лет Соединенные Штаты пережили дефляцию только два раза: в 2009 году с Великой рецессией и в 2015 году, когда ИПЦ едва опустился ниже 0% на уровне −0,1%. [80]

Некоторые экономисты полагают, что Соединенные Штаты могли испытать дефляцию как часть финансового кризиса 2007–2008 годов ; сравните с теорией дефляции долга . Потребительские цены упали на 1 процент в октябре 2008 года. Это было самое большое месячное падение цен в США по крайней мере с 1947 года. Этот рекорд был снова побит в ноябре 2008 года снижением на 1,7%. В ответ Федеральная резервная система решила продолжить снижение процентных ставок, до почти нулевого диапазона по состоянию на 16 декабря 2008 года. [81]

В конце 2008 и начале 2009 года некоторые экономисты опасались, что США войдут в дефляционную спираль. Экономист Нуриэль Рубини предсказал, что США войдут в дефляционную рецессию, и ввел термин «стаг-дефляция» для ее описания. [82] Это было противоположностью стагфляции , которая была главным страхом весной и летом 2008 года. Затем Соединенные Штаты начали испытывать измеримую дефляцию, неуклонно снижающуюся с первой измеренной дефляции в -0,38% в марте до уровня дефляции в июле в -2,10%. Что касается заработной платы, в октябре 2009 года штат Колорадо объявил, что его минимальная заработная плата в штате , которая была индексирована на инфляцию, будет снижена, что станет первым случаем снижения минимальной заработной платы в штате с 1938 года. [83]

{{cite journal}}: Цитировать журнал требует |journal=( помощь ){{cite journal}}: Цитировать журнал требует |journal=( помощь ){{cite news}}: CS1 maint: unfit URL (link){{cite web}}: |last=имеет общее название ( помощь ){{cite web}}: Отсутствует или пусто |title=( помощь ){{cite news}}: CS1 maint: multiple names: authors list (link)