.pdf/page1-440px-Form_1040_(2021).pdf.jpg)

Форма 1040 , официально именуемая декларацией о подоходном налоге с физических лиц США , является налоговой формой IRS, используемой для деклараций о подоходном налоге с физических лиц, подаваемых резидентами США . Форма рассчитывает общий налогооблагаемый доход налогоплательщика и определяет, какая сумма должна быть выплачена или возмещена правительством.

Декларации по подоходному налогу для налогоплательщиков индивидуального календарного года должны быть поданы к налоговому дню , который обычно приходится на 15 апреля следующего года, за исключением случаев, когда 15 апреля приходится на субботу, воскресенье или официальный праздник. В этих случаях декларации должны быть поданы в следующий рабочий день после 15 апреля. Автоматическое продление до 15 октября для подачи формы 1040 можно получить, подав форму 4868 (но эта подача не продлевает обязательную дату уплаты налогоплательщиком, если налог причитается; он все равно должен быть уплачен к налоговому дню).

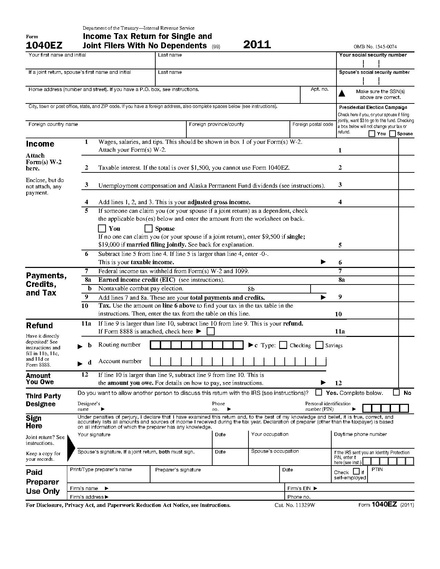

Форма 1040 состоит из двух страниц (всего 23 строки), не считая приложений. [1] На первой странице собрана информация о налогоплательщике(ах) и иждивенцах. В частности, на этой странице сообщается статус налогоплательщика . На второй странице сообщается о доходе, рассчитываются допустимые вычеты и кредиты, определяется налог, подлежащий уплате с учетом скорректированного дохода, и применяются средства, уже удержанные из заработной платы или предполагаемых платежей, произведенных в счет налоговых обязательств. С правой стороны первой страницы находится чек фонда президентской избирательной кампании , который позволяет физическим лицам указать, что федеральное правительство перечисляет 3 доллара от полученного им налога в фонд президентской избирательной кампании. [2] Всего за налоговый год 2018 года (сезон подачи деклараций 2019 года) было подано 142 миллиона деклараций о подоходном налоге с физических лиц, 92% из которых были поданы в электронном виде. [3] [4]

Форма 1040 (или ее вариант) — это основная налоговая форма, подаваемая физическими лицами, которые считаются резидентами Соединенных Штатов для целей налогообложения. Соответствующая основная форма, подаваемая предприятиями, — это Форма 1120 , также называемая Налоговой декларацией о доходах корпораций США. [5]

Физическое лицо считается резидентом Соединенных Штатов для целей налогообложения, если он или она является гражданином Соединенных Штатов или иностранцем-резидентом Соединенных Штатов для целей налогообложения. [6] : 6 Физическое лицо является иностранцем-резидентом Соединенных Штатов, если он или она проходит либо Тест на существенное присутствие , либо Тест на грин-карту , хотя есть и другие случаи; физические лица, которые имеют налогооблагаемый доход в Соединенных Штатах, но не соответствуют критериям для того, чтобы быть иностранцами-резидентами, должны подавать налоговую декларацию как иностранцы-нерезиденты. [7] : 3 В то время как резиденты Соединенных Штатов для целей налогообложения подают форму 1040, иностранцы-нерезиденты должны подавать форму 1040NR или 1040NR-EZ. [8] Существует также «иностранец с двойным статусом» для иностранцев, статус которых изменился в течение года.

Иностранцы, проживающие в Соединенных Штатах для целей налогообложения, как правило, должны подавать декларацию, если их доход превышает порог, при котором их налогооблагаемый доход, вероятно, будет положительным, но есть много других случаев, когда это может быть юридически желательно. Например, даже если это не требуется, лица могут подать декларацию, чтобы получить возврат удержанного дохода или получить определенные кредиты (например, налоговый кредит на заработанный доход ). [6] : 6

Форму можно подать как на бумажном носителе, так и в электронном виде.

Подача деклараций на бумажном носителе является общепринятым методом подачи. Форму 1040 вместе с ее вариантами, приложениями и инструкциями можно загрузить в формате PDF с веб-сайта Налоговой службы . [9] Окончательные версии форм для налогового года (который в США совпадает с календарным годом) публикуются ближе к концу января следующего года.

Бумажные формы можно заполнять и сохранять в электронном виде с помощью совместимого PDF-ридера, а затем распечатывать. Таким образом, легко сохранять электронные копии заполненных форм, несмотря на подачу на бумаге. В качестве альтернативы их можно распечатать и заполнить вручную. Также может использоваться комбинация подходов, когда часть содержимого заполняется в электронном виде, а дополнительный контент пишется вручную. Как правило, где это возможно, имеет смысл заполнять в электронном виде, но в некоторых случаях заполнение вручную может быть необходимым (например, если необходимо добавить дополнительные пояснительные примечания или шрифт, используемый для электронного заполнения, слишком большой для размещения информации в предоставленном пространстве).

Единственные части формы, которые невозможно заполнить в электронном виде, — это строки для подписи.

Бумажная форма 1040 вместе со всеми соответствующими приложениями и дополнительными формами должна быть отправлена одним пакетом по почте или курьером на адрес IRS, определяемый штатом США, из которого налогоплательщик подает декларацию, и независимо от того, прилагается ли платеж. [10]

IRS принимает декларации, скрепленные степлером или скрепкой. Однако любой чек или платежный ваучер, а также сопроводительная форма 1040-V не должны быть скреплены степлером или скрепкой с остальной частью декларации, поскольку платежи обрабатываются отдельно. [11]

Налоговая служба США (IRS) разрешает резидентам США подавать налоговые декларации в электронном виде тремя способами: [12]

Многие платные налоговые декларанты обязаны подавать индивидуальные налоговые декларации в электронном виде, и большинство программ по обеспечению соблюдения налогового законодательства подает их в электронном виде от имени налогоплательщика. Даже налоговые декларанты, от которых это не требуется, должны подавать Форму 8948, если они выбирают бумажную подачу, предоставляя объяснение, почему они не подают электронно. [14]

Если вы не имеете права на IRS Free File, в зависимости от используемой компании, электронная подача может стоить сотни долларов, тогда как подача на бумаге не имеет никаких расходов, кроме расходов на печать и отправку по почте. Кроме того, доступные существующие варианты электронной подачи могут не обеспечивать достаточной гибкости в отношении организации налоговой декларации, добавления приложений или внесения письменных пояснений, которые могут помочь предотвратить вопросы IRS. В прошлом подача в электронном виде могла подвергать данные налогоплательщика риску случайной потери или кражи личных данных , [15] [16], но теперь электронная подача в авторитетные компании считается более безопасной, чем подача на бумаге. [17] [18]

Форма 1040 должна быть подписана и датирована, чтобы считаться действительной. При подаче декларации совместно с супругом/супругой оба должны подписать и поставить дату. [19] Если декларация подается в электронном виде, лица должны использовать либо самовыбираемый PIN-код, либо Practitioner PIN-код. [20]

Если физическое лицо решает не подавать декларацию, Налоговая служба США (после отправки нескольких напоминаний) может подать заменяющую декларацию. [21] [22] [23]

Для подачи обычной налоговой декларации, помимо стандартной формы 1040, в настоящее время существуют три варианта: 1040-NR, 1040-SR и 1040-X.

Форма 1040-NR используется налогоплательщиками, которые считаются «иностранцами-нерезидентами» для целей налогообложения.

Форма 1040-SR может использоваться налогоплательщиками в возрасте 65 лет и старше. Форма 1040-SR функционально такая же, как 1040, но 1040-SR легче заполнять вручную, потому что текст крупнее, а флажки крупнее. [24] Пожилые люди могут продолжать использовать стандартную форму 1040 для подачи налоговой декларации, если они этого хотят. Ее создание было предписано Законом о двухпартийном бюджете 2018 года, и она впервые была использована для подачи налоговой декларации за 2019 налоговый год. [25]

Форма 1040-X (официально «Измененная индивидуальная налоговая декларация США») используется для внесения исправлений в налоговые декларации по форме 1040, форме 1040A и форме 1040EZ, которые были поданы ранее (примечание: формы 1040-A и 1040-EZ были упразднены, начиная с налогового года 2018, но форма 1040X по-прежнему может быть подана для внесения изменений в одну из этих налоговых форм, поданных за предыдущие годы).

Форма 1040-V (официально «Платежный ваучер по форме 1040») используется в качестве необязательного платежного ваучера, который отправляется вместе с платежом на любой остаток, причитающийся в строке «Сумма, которую вы должны» формы 1040. [11]

Форма является полностью необязательной. IRS примет платеж без формы 1040V. Однако включение формы 1040-V позволяет IRS обрабатывать платежи более эффективно. [26]

Форма 1040-V и любой сопутствующий платеж должны быть включены в тот же пакет, что и налоговая декларация, но не должны быть скреплены степлером или скрепкой вместе с налоговой декларацией, поскольку они обрабатываются отдельно. [11]

С 1961 года форма 1040 имела различные отдельные приложения к форме. Эти приложения обычно называются «приложениями», поскольку до 1961 года соответствующие разделы были приложениями к основной форме, обозначенными буквой. В настоящее время форма 1040 имеет 20 приложений, которые могут потребоваться в зависимости от налогоплательщика. Для 2009 и 2010 годов была дополнительная форма,Приложение M , в связи с положением « Заставить работать платить » Закона о восстановлении и реинвестировании американской экономики 2009 года («стимул»).

Начиная с 2018 года, 1040 был «упрощен» путем выделения 6 новых номеров графиков с Графика 1 по График 6, чтобы сделать части основной формы необязательными. Новые графики имели прежние старые номера строк 1040, чтобы облегчить переход.

В дополнение к перечисленным графикам, есть десятки других форм, которые могут потребоваться при подаче декларации о подоходном налоге. Обычно они предоставляют дополнительные сведения о вычетах или полученных доходах, которые указаны либо в форме 1040, либо в ее последующих графиках.

В 2014 году в Форму 1040 были внесены два дополнения в связи с реализацией Закона о доступном медицинском обслуживании — налоговый кредит на страховые взносы и индивидуальный мандат . [29]

В большинстве случаев к форме 1040 необходимо приложить другие формы Налоговой службы или Администрации социального обеспечения , такие как Форма W-2, в дополнение к приложениям к форме 1040. Существует более 100 других специализированных форм, которые может потребоваться заполнить вместе с приложениями и формой 1040. [30] Однако форму 1099 прикладывать не нужно, если налог не удерживался. [31] Как правило, формы, отправленные работодателем, используются для обоснования заявлений об удержании, поэтому необходимо прикладывать только формы, которые включают удержание.

Для большинства лиц удержание является основным способом уплаты налогов. Однако доход, не подлежащий удержанию, должен оцениваться с использованием формы 1040-ES. (Возможно, можно избежать подачи формы 1040-ES, увеличив удержание и вместо этого подав форму W-4 .) [32]

Расчетные платежи могут быть сделаны с использованием Электронной системы уплаты федеральных налогов . [33] [34]

Существует трехлетний срок, в течение которого лица могут требовать возврат налога. Однако платежи, которые должны быть выплачены, должны быть произведены немедленно. [35]

Кроме того, можно применить свои возмещения к налогам следующего года [36], а также изменить свое решение позже. [37]

Автоматическое продление до 15 октября для подачи Формы 1040 можно получить, подав Форму 4868. Существует штраф за неподачу налоговой декларации до 15 апреля, который зависит от того, получил ли человек продление подачи и от суммы неуплаченных налогов. Однако, поскольку максимальный штраф составляет 25% от неуплаченных налогов, если человек заплатил все свои налоги, штрафа за неподачу декларации нет. [35] [38]

В дополнение к тому, чтобы убедиться, что вы платите налоги за год к налоговому дню , также важно убедиться, что вы платили частичные налоги в течение налогового года в форме предполагаемых налоговых платежей или налоговых удержаний работодателя. Если вы этого не сделали, то может быть начислен налоговый штраф. [39] Минимальная сумма предполагаемых налогов, которые необходимо заплатить, чтобы избежать штрафов, зависит от множества факторов, включая доход в рассматриваемом налоговом году, а также доход в предыдущем году (как правило, если вы платите 90% налоговых обязательств текущего года или 100% налоговых обязательств предыдущего года в течение налогового года, вы не подвергаетесь предполагаемому налоговому штрафу, даже если налоги этого года выше, но есть некоторые оговорки к этому правилу). [40] [41] Удержание налога работодателем также рассматривается иначе, чем расчетный налоговый платеж, поскольку для последнего имеет значение время года, когда был произведен платеж, тогда как для первого имеет значение только то, какая сумма была удержана на конец года (хотя существуют и другие ограничения относительно того, как можно скорректировать схему удержания налога, которые должны быть соблюдены работодателем). [40] [42]

При заполнении формы 1040 штраф за неуплату предполагаемых налогов должен быть включен в форму (строка 79) и включен в общую сумму в строке 78 (если должен быть произведен чистый платеж). Налогоплательщик не обязан рассчитывать другие проценты и штрафы (например, штраф за несвоевременную подачу декларации или несвоевременную уплату налогов). Если налогоплательщик решит рассчитать их, рассчитанный штраф может быть указан в нижнем поле страницы 2 формы, но не должен быть включен в строку суммы к уплате (строка 78). [43] [44]

В каждом штате есть отдельные налоговые кодексы в дополнение к федеральным налогам. Форма 1040 используется только для федеральных налогов, а налоги штата должны быть поданы отдельно на основе формы конкретного штата. В некоторых штатах нет подоходного налога. [45] Хотя налоги штата подаются отдельно, многие налоговые декларации штата будут ссылаться на пункты из формы 1040. Например, форма подоходного налога резидента 540 Калифорнии ссылается на строку 37 формы 1040 в строке 13. [46]

Определенное программное обеспечение для подачи налоговых деклараций, такое как TurboTax, одновременно подает налоговые декларации штата, используя информацию, указанную в форме 1040. [47]

Федеральное правительство разрешает физическим лицам вычитать подоходный налог штата или налог с продаж штата из федерального налога через Приложение А формы 1040, но не оба налога одновременно. [48] Помимо вычета подоходного налога или налога с продаж физическое лицо может дополнительно вычитать любые налоги штата на недвижимость или налоги на частную собственность. [49]

Одним из аргументов, используемых налоговыми протестующими против легитимности формы 1040, является аргумент о контрольном номере OMB Закона о сокращении бумажной работы. Налоговые протестующие утверждают, что форма 1040 не содержит «контрольного номера OMB», который выдается Управлением по управлению и бюджету США в соответствии с Законом о сокращении бумажной работы .

Соответствующие положения Закона о сокращении бумажного документооборота гласят:

Суды ответили на аргументы о контрольном номере OMB следующими аргументами. 1) Форма 1040, декларация о подоходном налоге с физических лиц США, содержит контрольный номер OMB с 1981 года. [51] 2) Как было установлено в ряде дел, отсутствие контрольного номера OMB не отменяет правового обязательства подавать декларацию или платить налоги.

Случаи, связанные с аргументом о контрольном номере OMB, включают:

Апелляционный суд США по Шестому округу утверждает, что положения Закона о сокращении бумажной работы не имеют значения, поскольку этот закон применяется только к запросам на информацию, поданным после 31 декабря 1981 года, а налоговые декларации, начиная с 1981 года, содержали контрольный номер OMB. [52]

Апелляционный суд Соединенных Штатов по седьмому округу отклонил аргумент осужденного налогоплательщика о контрольном номере OMB, заявив: «Наконец, у нас нет сомнений, что IRS выполнила Закон о сокращении бумажной работы. Форма 1040 имеет контрольный номер от OMB, как и другие формы, которые IRS обычно распространяет среди налогоплательщиков. Тот факт, что этот номер был постоянным с 1981 года, не означает, что OMB уклонилось от своих обязанностей». [53]

В этом деле агенты IRS, которые рассчитали налоговые обязательства Лоуренса, допустили ошибку, и было обнаружено, что Лоуренс должен был заплатить меньше налогов, чем было изначально определено. Лоуренс обратился в суд первой инстанции с просьбой обязать правительство возместить ему его судебные издержки, на что суд первой инстанции вынес решение против него. Он подал апелляцию в Апелляционный суд Соединенных Штатов по седьмому округу, утверждая, что действия правительства против него были «досадными, легкомысленными или недобросовестными», а также выдвинув аргумент о контрольном номере OMB.

Апелляционный суд США по седьмому округу отклонил доводы Административно-бюджетного управления, заявив, что

По словам Лоуренса, Закон о сокращении документооборота 1995 года (PRA) потребовал от Налоговой службы указывать действительные номера Управления по управлению и бюджету (OMB) в своей Форме 1040... Лоуренс утверждает, что PRA своими условиями запрещает правительству налагать уголовное наказание на гражданина за невыполнение формы, если запрос информации о ней не соответствует PRA... Однако Лоуренс признал в устном прениях, что ни одно дело из этого округа не устанавливает такого положения, и на самом деле Лоуренс не ссылается ни на одно прецедентное право из какой-либо юрисдикции, которое бы это устанавливало. Напротив, правительство сослалось на многочисленные дела, подтверждающие его позицию о том, что PRA не предоставляет защиту от уголовного преследования за непредставление декларации о подоходном налоге». [54]

Первая форма 1040 была опубликована для использования в налоговых годах 1913, 1914 и 1915; [55] номер 1040 был просто следующим номером в последовательной нумерации форм. [56] В 1913 году налоги применялись только с 1 марта по 31 декабря. [55] Оригинальная форма 1040, доступная на веб-сайте IRS, а также в других местах, состоит из трех страниц [57] и 31 строки, причем первая страница посвящена расчету подоходного налога, вторая — более подробной документации о доходе, а третья страница описывает вычеты и включает область для подписи. Есть дополнительная страница с инструкциями. [58] [59] [60] Основные правила были следующими:

В 1914 году было подано чуть более 350 000 форм, и все они были проверены. [60]

В 1916 году форма 1040 была преобразована в годовую форму (т. е. обновлялась каждый год с новым налоговым годом, напечатанным на форме). [63] Первоначально IRS рассылала налоговые брошюры (форма 1040, инструкции и наиболее распространенные приложения) всем домохозяйствам. Поскольку альтернативные методы доставки (CPA/Attorneys, интернет-формы) становились все более популярными, IRS отправляла меньше пакетов по почте. В 2009 году эта практика была прекращена.

С Актом о текущих налоговых платежах 1943 года было введено удержание подоходного налога. Акт о подоходном налоге с физических лиц 1944 года создал стандартные вычеты по 1040. [64]

Первоначально срок подачи налоговой декларации был установлен на 1 марта. Он был изменен на 15 марта в Законе о доходах 1918 года , а в Налоговом кодексе 1954 года срок подачи налоговой декларации был изменен на 15 апреля с 15 марта [64] в рамках масштабной переработки налогового кодекса. Причина 1 марта не была объяснена в законе, но, предположительно, заключалась в том, чтобы дать время после окончания налогового (и календарного) года для подготовки налоговых деклараций. [65] Двухнедельное продление с 1 марта по 15 марта произошло после того, как Закон о доходах 1918 года был принят в феврале 1919 года, предоставив всего несколько недель для завершения деклараций в соответствии с новым законом. Месячное продление с 15 марта по 15 апреля было необходимо для того, чтобы предоставить налогоплательщикам и бухгалтерам дополнительное время для подготовки налогов из-за более сложного налогового кодекса, а также помогло распределить работу IRS на более длительное время, поскольку она будет получать декларации в течение более длительного времени. [65] [66]

Форма 1040A была введена в 1930-х годах для упрощения процесса подачи налоговой декларации и отменена после налогового года 2017 года. [67] Она была ограничена налогоплательщиками с налогооблагаемым доходом ниже 100 000 долларов США, которые использовали стандартный вычет вместо детализированных вычетов . [68]

1040EZ использовался для налоговых лет 1982–2017. Его использование было ограничено налогоплательщиками , не имеющими иждивенцев, с налогооблагаемым доходом ниже 100 000 долларов, которые используют стандартный вычет вместо детализированных вычетов. [69]

Электронная подача деклараций была введена в ограниченной форме в 1986 году с принятием Закона о налоговой реформе 1986 года , а начиная с 1992 года налогоплательщикам, имеющим задолженность, было разрешено подавать декларации в электронном виде. [64] Электронная федеральная налоговая платежная система , совместно управляемая IRS и Службой финансового управления , была запущена в 1996 году и позволила людям производить предполагаемые платежи. [33] [64]

С принятием Закона о сокращении налогов и создании рабочих мест 2017 года была выпущена новая, переработанная форма 1040 на 2018 налоговый год. В ней сокращено количество строк с 79 до 23, удалены два варианта (1040A и 1040EZ) в пользу переработанной формы 1040, а также переработаны дополнительные приложения.

Сложность и бремя соответствия формы и связанных с ней инструкций значительно возросли с 1913 года. Национальный союз налогоплательщиков задокументировал устойчивый рост сложности с 34-строчной формы в 1935 году до 79-строчной формы в 2014 году [70] [71], снизившись до 23 строк в 2018 году. Quartz создал анимированный GIF-файл , показывающий постепенные изменения структуры и сложности формы. [72] Ниже приведена таблица NTU с данными по 2014 год:

Количество страниц в федеральном налоговом законе выросло с 400 в 1913 году до более чем 72 000 в 2011 году. [73] Рост сложности можно объяснить увеличением количества и диапазона видов деятельности, облагаемых налогом, увеличением количества доступных освобождений, кредитов и вычетов, увеличением тонкости правил, регулирующих налогообложение, и пограничных случаев, явно изложенных на основе исторического опыта, а также увеличением базы налогоплательщиков, что делает необходимым предоставление более длинных и подробных инструкций для менее искушенных налогоплательщиков. [70] Например, в то время как первоначальные версии формы 1040 поставлялись только с таблицей ставок, включенной в саму налоговую форму, IRS теперь публикует полную налоговую таблицу для налогооблагаемого дохода до 100 000 долларов США, чтобы люди могли напрямую искать свои налоговые обязательства из своего налогооблагаемого дохода, не выполняя сложных арифметических расчетов на основе таблицы ставок. [74] Налоговая служба США (IRS) по-прежнему публикует свою шкалу ставок, чтобы люди могли быстро рассчитать свои приблизительные налоговые обязательства, и позволяет людям с доходом более 100 000 долларов США рассчитать свои налоги напрямую, используя рабочую таблицу расчета налогов.

В дополнение к увеличению сложности формы, налоговые ставки также увеличились, хотя рост налоговых ставок не был устойчивым (с огромными подъемами и спадами) в отличие от устойчивого увеличения налоговой сложности. [75]

На подготовку налоговой декларации американцы тратили примерно 20 процентов от суммы, собранной в виде налогов (оценить расходы на соблюдение требований и расходы на эффективность сложно, поскольку ни правительство, ни налогоплательщики не ведут регулярный учет этих расходов). [76] По состоянию на 2013 год в США было больше специалистов по подготовке налоговой декларации (1,2 миллиона), чем сотрудников правоохранительных органов (765 тысяч) и пожарных (310 400) вместе взятых. [73] Национальный союз налогоплательщиков оценил расходы на соблюдение требований в 2018 году в 11 часов на форму 1040 против 12 часов в 2017 году, при этом в общей сложности на соблюдение требований индивидуального подоходного налога было потрачено 92,5 миллиарда долларов против 94,27 миллиарда долларов в 2017 году. [71]

В 2008 году 57,8 процентов налоговых деклараций были поданы с помощью оплачиваемых специалистов по подготовке налоговых деклараций [77] по сравнению с примерно 20 процентами налогоплательщиков, нанимавших оплачиваемых специалистов по подготовке налоговых деклараций в 1950-х годах. [78] : 11

Сотрудники IRS сообщили об утере или краже не менее 490 компьютеров в период с 2 января 2003 г. по 13 июня 2006 г. ... мы провели отдельный тест на 100 ноутбуках, которые в настоящее время используются сотрудниками, и определили, что 44 ноутбука содержали незашифрованные конфиденциальные данные, включая данные налогоплательщиков и данные о персонале сотрудников

Дело в том, что число 1040 было просто следующим числом в системе последовательной нумерации форм, разработанной Бюро внутренних доходов.