Валютные резервы (также называемые валютными резервами или валютными резервами ) — это денежные средства и другие резервные активы, такие как золото , принадлежащие центральному банку или другому денежно-кредитному органу , которые в первую очередь доступны для балансирования платежей страны, влияют на обменный курс ее валюты, и поддерживать доверие к финансовым рынкам. Резервы хранятся в одной или нескольких резервных валютах , в настоящее время в основном в долларах США и в меньшей степени в евро . [1]

Активы валютных резервов могут включать банкноты , банковские депозиты и государственные ценные бумаги резервной валюты, такие как облигации и казначейские векселя . [2] Некоторые страны держат часть своих резервов в золоте , и специальные права заимствования также считаются резервными активами. Часто для удобства наличные деньги или ценные бумаги хранятся в центральном банке резервной или другой валюты, а «активы» иностранной страны помечаются или иным образом идентифицируются как принадлежащие другой стране, при этом они фактически не покидают хранилище этого центрального банка. банк. Время от времени их могут физически перемещать домой или в другую страну.

Обычно проценты не выплачиваются ни по резервам иностранной валюты, ни по золотым запасам, но центральный банк обычно зарабатывает проценты по государственным ценным бумагам. Однако центральный банк может получить прибыль от обесценивания иностранной валюты или понести убытки от ее повышения. Центральный банк также несет альтернативные издержки, связанные с хранением резервных активов (особенно денежных средств), а также с их хранением, расходами на безопасность и т. д.

Валютные резервы также известны как резервные активы и включают иностранные банкноты , иностранные банковские депозиты, иностранные казначейские векселя , а также краткосрочные и долгосрочные иностранные государственные ценные бумаги, а также золотые резервы , специальные права заимствования (СДР) и Международный валютный фонд ( СДР) . МВФ) резервные позиции.

В счетах центрального банка валютные резервы называются резервными активами в счете операций с капиталом платежного баланса и могут быть обозначены как резервные активы в разделе активов по функциональной категории. С точки зрения классификации финансовых активов, резервные активы могут быть классифицированы как золотые слитки , нераспределенные золотые счета, специальные права заимствования, валюта, резервная позиция в МВФ, межбанковская позиция, другие переводные депозиты, другие депозиты, долговые ценные бумаги , кредиты , акции (перечисленные в списке) . и не котирующиеся на бирже), акции инвестиционных фондов и производные финансовые инструменты , такие как форвардные контракты и опционы . В обязательствах Международной инвестиционной позиции нет аналога резервным активам. Обычно, когда у денежно-кредитного органа страны есть какое-либо обязательство, оно включается в другие категории, например, «Другие инвестиции». [3] В балансе центрального банка валютные резервы являются активами наряду с внутренним кредитом.

Как правило, одной из важнейших функций центрального банка страны является управление резервами , чтобы гарантировать, что центральный банк контролирует достаточные иностранные активы для достижения национальных целей. Эти цели могут включать в себя:

Резервные активы позволяют центральному банку покупать национальную валюту, которая считается обязательством центрального банка (поскольку он печатает деньги или бумажную валюту в виде долговых расписок ). Таким образом, количество валютных резервов может меняться по мере реализации центральным банком денежно-кредитной политики [5] , но эту динамику следует анализировать в целом в контексте уровня мобильности капитала, режима обменного курса и других факторов. Это известно как трилемма или невозможная троица . Следовательно, в мире идеальной мобильности капитала страна с фиксированным обменным курсом не сможет проводить независимую денежно-кредитную политику.

Центральный банк, решивший проводить политику фиксированного обменного курса, может столкнуться с ситуацией, когда спрос и предложение будут иметь тенденцию снижать или повышать стоимость валюты (увеличение спроса на валюту будет иметь тенденцию повышать ее стоимость, а снижение ниже), и, таким образом, центральному банку придется использовать резервы для поддержания фиксированного обменного курса. При идеальной мобильности капитала изменение резервов является временной мерой, поскольку фиксированный обменный курс привязывает внутреннюю денежно-кредитную политику к политике страны базовой валюты . Следовательно, в долгосрочной перспективе денежно-кредитная политика должна быть скорректирована, чтобы быть совместимой с политикой страны базовой валюты. Без этого страна будет испытывать отток или приток капитала. Фиксированная привязка обычно использовалась как форма денежно-кредитной политики, поскольку привязка национальной валюты к валюте страны с более низким уровнем инфляции обычно должна обеспечивать конвергенцию цен.

В режиме чисто гибкого обменного курса или режиме плавающего обменного курса центральный банк не вмешивается в динамику обменного курса; следовательно, обменный курс определяется рынком. Теоретически в этом случае резервы не нужны. Обычно используются другие инструменты денежно-кредитной политики, такие как процентные ставки в контексте режима таргетирования инфляции . Милтон Фридман был ярым сторонником гибких обменных курсов, поскольку считал, что независимая денежно-кредитная (а в некоторых случаях и финансовая) политика и открытость счета операций с капиталом более ценны, чем фиксированный обменный курс. Кроме того, он высоко оценил роль обменного курса как цены. Фактически он считал, что иногда может быть менее болезненно и, следовательно, желательно корректировать только одну цену (обменный курс), чем весь набор цен на товары и заработную плату в экономике, которые менее гибки. [6]

Режимы смешанного обменного курса ( «грязный плавающий курс» , целевые коридоры или аналогичные варианты) могут потребовать использования валютных операций для поддержания целевого обменного курса в установленных пределах, например, режимы фиксированного обменного курса. Как видно выше, существует тесная связь между политикой обменного курса (и, следовательно, накоплением резервов) и денежно-кредитной политикой. Валютные операции могут быть стерилизованными (оказывать влияние на денежную массу посредством других финансовых операций) или нестерилизованными.

Нестерилизация приведет к увеличению или сокращению количества национальной валюты в обращении и, следовательно, напрямую повлияет на инфляцию и денежно-кредитную политику. Например, для поддержания того же обменного курса в случае увеличения спроса центральный банк может выпустить больше национальной валюты и купить иностранную валюту, что увеличит сумму иностранных резервов. Поскольку (если не будет стерилизации) внутренняя денежная масса увеличивается (деньги «печатаются»), это может спровоцировать внутреннюю инфляцию. Кроме того, некоторые центральные банки могут позволить повысить обменный курс, чтобы контролировать инфляцию, обычно за счет удешевления торгуемых товаров.

Поскольку объем валютных резервов, доступных для защиты слабой валюты (валюты с низким спросом), ограничен, конечным результатом может стать валютный кризис или девальвация . Для валюты, пользующейся очень высоким и растущим спросом, валютные резервы теоретически могут непрерывно накапливаться, если интервенция стерилизуется посредством операций на открытом рынке , чтобы предотвратить рост инфляции. С другой стороны, это дорого, поскольку стерилизация обычно осуществляется с помощью инструментов государственного долга (в некоторых странах центральным банкам не разрешено эмитировать долг самостоятельно). На практике лишь немногие центральные банки или валютные режимы действуют на таком упрощенном уровне, и на конечный результат будут влиять многочисленные другие факторы (внутренний спрос, производство и производительность , импорт и экспорт, относительные цены на товары и услуги и т. д.). Кроме того, гипотеза о том, что мировая экономика функционирует в условиях идеальной мобильности капитала, явно ошибочна.

Как следствие, даже те центральные банки, которые строго ограничивают валютные интервенции, часто признают, что валютные рынки могут быть нестабильными и могут вмешиваться, чтобы противостоять разрушительным краткосрочным движениям (которые могут включать спекулятивные атаки ). Таким образом, интервенция не означает, что они защищают определенный уровень обменного курса. Следовательно, чем выше резервы, тем выше способность центрального банка сглаживать волатильность платежного баланса и обеспечивать сглаживание потребления в долгосрочной перспективе.

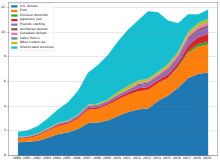

После закрытия Бреттон-Вудской системы в начале 1970-х годов многие страны приняли гибкие обменные курсы. Теоретически при таком режиме валютного курса резервы не нужны; таким образом, ожидаемой тенденцией должно стать снижение валютных резервов. Однако произошло обратное, и валютные резервы демонстрируют сильную тенденцию к росту. Во многих странах резервы выросли больше, чем валовой внутренний продукт (ВВП) и импорт. Единственное соотношение, которое является относительно стабильным, — это иностранные резервы, превышающие М2 . [7] Ниже приведены некоторые теории, которые могут объяснить эту тенденцию.

Агентства кредитного риска и международные организации используют соотношение резервов к другим переменным внешнего сектора для оценки внешней уязвимости страны. Например, статья IV 2013 года [8] использует общий внешний долг в валовых международных резервах, валовые международные резервы в месяцах предполагаемого импорта товаров и нефакторных услуг в широкую денежную массу , широкую денежную массу в краткосрочный внешний долг и краткосрочный внешний долг. к краткосрочному внешнему долгу на основе остаточного срока погашения плюс дефицит текущего счета. Поэтому страны со схожими характеристиками накапливают резервы, чтобы избежать негативной оценки со стороны финансового рынка, особенно по сравнению с членами сопоставимой группы .

Резервы используются в качестве сбережений на случай потенциальных кризисов, особенно кризисов платежного баланса. Первоначальные опасения были связаны с текущим счетом, но постепенно ситуация изменилась и стала включать в себя также потребности в финансовом счете. [9] Кроме того, создание МВФ рассматривалось как ответ на потребность стран в накоплении резервов. Если конкретная страна страдает от кризиса платежного баланса, она сможет взять кредит у МВФ. Однако процесс получения ресурсов из Фонда не является автоматическим, что может привести к проблематичным задержкам, особенно в периоды стресса на рынках. Таким образом, фонд служит лишь поставщиком ресурсов для долгосрочных корректировок. Кроме того, когда кризис станет всеобщим, ресурсов МВФ может оказаться недостаточно. После кризиса 2008 года членам Фонда пришлось одобрить увеличение капитала, поскольку его ресурсы были ограничены. [10] Более того, после азиатского кризиса 1997 года резервы азиатских стран увеличились из-за сомнений в резервах МВФ. [11] Кроме того, во время кризиса 2008 года Федеральная резервная система учредила линии валютного свопа с несколькими странами, снизив давление на долларовую ликвидность и тем самым уменьшив необходимость использования резервов.

Страны, участвующие в международной торговле , сохраняют резервы, чтобы гарантировать бесперебойность торговли. Правило, которому обычно следуют центральные банки, заключается в том, чтобы держать в резерве как минимум три месяца импорта. Кроме того, увеличение резервов произошло, когда увеличилась коммерческая открытость (часть процесса, известного как глобализация ). Накопление резервов происходило быстрее, чем то, что можно было бы объяснить торговлей, поскольку соотношение увеличилось до нескольких месяцев импорта. Кроме того, за соотношением резервов к внешней торговле внимательно следят агентства кредитного риска в месяцы импорта.

Открытие финансового счета платежного баланса имело важное значение в течение последнего десятилетия. Следовательно, финансовые потоки, такие как прямые инвестиции и портфельные инвестиции, стали более важными. Обычно финансовые потоки более нестабильны, что приводит к необходимости увеличения резервов. Более того, наличие резервов вследствие увеличения финансовых потоков известно как правило Гуидотти-Гринспена , которое гласит, что страна должна иметь ликвидные резервы, равные своим внешним обязательствам, срок погашения которых наступает в течение года. Например, международное оптовое финансирование в большей степени полагалось на корейские банки после кризиса 2008 года, когда корейская вона сильно обесценилась, поскольку соотношение краткосрочного внешнего долга корейских банков к резервам было близко к 100%, что усугубило восприятие уязвимости. [12]

Накопление резервов может быть инструментом вмешательства в обменный курс. С момента заключения первого Генерального соглашения по тарифам и торговле (ГАТТ) 1948 года до основания Всемирной торговой организации (ВТО) в 1995 году регулирование торговли является серьезной проблемой для большинства стран мира. Следовательно, коммерческие искажения, такие как субсидии и налоги, настоятельно не поощряются. Однако глобальной системы регулирования финансовых потоков не существует. В качестве примера региональной структуры членам Европейского Союза запрещено вводить контроль за движением капитала , за исключением чрезвычайных ситуаций. Динамика торгового баланса и накопления резервов Китая в первом десятилетии 2000-х гг. стала одной из основных причин интереса к этой теме. Некоторые экономисты пытаются объяснить такое поведение. Обычно объяснение основано на сложной разновидности меркантилизма , направленной, например, на защиту роста торгуемого сектора экономики путем избежания повышения реального обменного курса, которое естественным образом возникло бы в результате этого процесса. Одна из попыток [13] использует стандартную модель межвременного потребления открытой экономики , чтобы показать, что можно воспроизвести тариф на импорт или субсидию на экспорт, закрыв счет движения капитала и накопив резервы. Другая работа [14] больше связана с литературой по экономическому росту . Аргумент состоит в том, что торгуемый сектор экономики более капиталоемкий, чем неторгуемый сектор. Частный сектор инвестирует слишком мало в капитал, поскольку он не понимает социальных выгод от более высокого коэффициента достаточности капитала, обусловленного внешними факторами (такими как улучшение человеческого капитала , более высокая конкуренция, технологические побочные эффекты и возрастающая отдача от масштаба). Правительство могло бы улучшить равновесие, введя субсидии и тарифы , но гипотеза заключается в том, что правительство неспособно отличить хорошие инвестиционные возможности от схем получения ренты . Таким образом, накопление резервов будет соответствовать кредиту иностранцам для покупки определенного количества торгуемых товаров в экономике. В этом случае реальный обменный курс упадет, а темпы роста увеличатся. В некоторых случаях это могло бы улучшить благосостояние, поскольку более высокие темпы роста компенсировали бы потерю торгуемых товаров, которые можно было бы потреблять или инвестировать. В этом контексте иностранцы должны выбирать только те секторы, которые являются полезными торгуемыми товарами.

Накопление резервов можно рассматривать как способ «вынужденных сбережений». Правительство, закрыв финансовый счет, вынудит частный сектор покупать внутренний долг из-за отсутствия лучших альтернатив. На эти ресурсы правительство покупает иностранные активы. Таким образом, правительство координирует накопление сбережений в виде резервов. Суверенные фонды благосостояния являются примером правительств, которые пытаются сохранить непредвиденные доходы от быстро развивающегося экспорта в качестве долгосрочных активов, которые будут использоваться, когда источник непредвиденных доходов погаснет.

Поддержание больших валютных резервов сопряжено с издержками. Колебания обменных курсов приводят к увеличению или уменьшению стоимости резервов. Кроме того, покупательная способность бумажных денег постоянно снижается из-за девальвации в результате инфляции. Следовательно, центральный банк должен постоянно увеличивать объем своих резервов, чтобы сохранять те же полномочия по управлению обменными курсами. Резервы иностранной валюты могут обеспечить небольшую прибыль в виде процентов . Однако это может быть меньше, чем снижение покупательной способности этой валюты за тот же период времени из-за инфляции, что фактически приводит к отрицательной доходности, известной как «квазифискальные издержки». Кроме того, большие валютные резервы можно было бы инвестировать в более доходные активы.

Было предпринято несколько расчетов для измерения стоимости резервов. Традиционным является спред между государственным долгом и доходностью по резервам. Предостережение заключается в том, что более высокие резервы могут снизить восприятие риска и, следовательно, процентную ставку по государственным облигациям, поэтому эти меры могут завысить стоимость. Альтернативно, другой показатель сравнивает доходность резервов с альтернативным сценарием, когда ресурсы инвестируются в основной капитал в экономику, что трудно измерить. Один интересный [7] показатель пытается сравнить разницу между краткосрочными внешними заимствованиями частного сектора и доходностью по резервам, признавая, что резервы могут соответствовать трансферту между частным и государственным секторами. По этому показателю стоимость может достичь 1% ВВП для развивающихся стран. Хотя это и высокая цифра, ее следует рассматривать как страховку от кризиса, который легко может стоить стране 10% ВВП. В контексте теоретических экономических моделей можно моделировать экономики с различной политикой (накапливать резервы или нет) и напрямую сравнивать благосостояние с точки зрения потребления. Результаты неоднозначны, поскольку зависят от особенностей моделей.

Следует отметить случай со Швейцарским национальным банком , центральным банком Швейцарии. Швейцарский франк считается валютой-убежищем , поэтому он обычно дорожает во время стресса на рынке. После кризиса 2008 года и на начальных этапах кризиса еврозоны швейцарский франк (CHF) резко укрепился. Центральный банк сопротивлялся повышению курса, скупая резервы. Накопив резервы в течение 15 месяцев до июня 2010 года, ШНБ позволил валюте укрепиться. В результате потери от девальвации резервов только в 2010 году составили 27 млрд швейцарских франков или 5% ВВП (часть этого была компенсирована прибылью почти в 6 млрд швейцарских франков из-за скачка цен на золото). [15] В 2011 году, после того как валюта укрепилась по отношению к евро с 1,5 до 1,1, ШНБ объявил потолок на уровне 1,2 швейцарских франков. В середине 2012 года резервы достигли 71% ВВП.

Современный валютный рынок, привязанный к ценам на золото, возник в 1880 году. В этом году странами, значительными по размеру резервов, были Австро-Венгрия , Бельгия, Канадская Конфедерация , Дания, Великое Герцогство Финляндское , Германская Империя и Швеция-Норвегия . [16] [17]

Официальные международные резервы, средства официальных международных расчетов, раньше состояли только из золота, а иногда и из серебра. Но в рамках Бреттон-Вудской системы доллар США функционировал как резервная валюта, поэтому он тоже стал частью официальных международных резервных активов страны. В 1944–1968 годах доллар США конвертировался в золото через Федеральную резервную систему, но после 1968 года только центральные банки могли конвертировать доллары в золото из официальных золотых резервов, а после 1973 года ни одно физическое лицо или учреждение не могло конвертировать доллары США в золото из официального золота. резервы. С 1973 года ни одна крупная валюта не конвертировалась в золото из официальных золотых резервов. Частные лица и учреждения теперь должны покупать золото на частных рынках, как и другие товары. Несмотря на то, что доллары США и другие валюты больше не конвертируются в золото из официальных золотых резервов, они по-прежнему могут функционировать в качестве официальных международных резервов.

Центральные банки по всему миру иногда сотрудничали в покупке и продаже официальных международных резервов, пытаясь повлиять на обменные курсы и предотвратить финансовый кризис. Например, во время кризиса Бэринга («Паника 1890 года») Банк Англии занял 2 миллиона фунтов стерлингов у Банка Франции . [18] То же самое можно сказать и о Луврском соглашении и Плаза-соглашении в эпоху после золотого стандарта.

Исторически, особенно до азиатского финансового кризиса 1997 года , центральные банки имели довольно скудные резервы (по сегодняшним меркам) и поэтому были подвержены капризам рынка, в отношении которого высказывались обвинения в манипулировании горячими деньгами , однако Япония была исключением. В случае Японии валютные резервы начали расти десятью годами ранее, вскоре после Соглашения Плаза в 1985 году, и в основном использовались как инструмент для ослабления растущей иены . [19] Это фактически предоставило Соединенным Штатам крупный кредит, поскольку они были почти исключительно инвестированы в казначейские облигации США , что помогло США вовлечь Советский Союз в гонку вооружений, которая закончилась банкротством последнего, и в то же время превратило Японию превратилась в крупнейшего кредитора в мире, а США — в крупнейшего должника, а также увеличила внутренний долг Японии (Япония продала свою собственную валюту, чтобы финансировать наращивание долларовых активов). К концу 1980 года иностранные активы Японии составляли около 13% ВВП, но к концу 1989 года достигли беспрецедентных 62%. [19] После 1997 года страны Восточной и Юго-Восточной Азии начали массовое наращивание валютных резервов, поскольку их уровень считался слишком низким и подверженным капризам рыночных кредитных пузырей и лопаний. Это наращивание имеет серьезные последствия для сегодняшней развитой мировой экономики: из-за того, что было отложено так много денег, которые были накоплены в долгах США и Европы, инвестиции были вытеснены , развитая мировая экономика фактически замедлилась, порождая современные негативные тенденции . процентные ставки . [ нужна цитата ]

К 2007 году мир пережил еще один финансовый кризис, на этот раз Федеральная резервная система США организовала обмены ликвидностью центральных банков с другими учреждениями. Власти развитых стран приняли дополнительную экспансионистскую денежно-кредитную и фискальную политику, что привело к повышению курса валют некоторых развивающихся рынков . Сопротивление повышению курса и страх потерять конкурентоспособность привели к политике, направленной на предотвращение притока капитала и большего накопления резервов. Раздраженные бразильские власти назвали эту модель валютной войной , и снова в 2016 году, после обвала сырьевых товаров , Мексика предупредила Китай о возможности развязывания валютных войн. [20]

В 2011 году МВФ предложил новый показатель для оценки достаточности резервов. [21] Этот показатель был основан на тщательном анализе источников оттока средств во время кризиса. Эти потребности в ликвидности рассчитываются с учетом корреляции между различными компонентами платежного баланса и вероятностью хвостовых событий. Чем выше отношение резервов к разрабатываемому показателю, тем ниже риск возникновения кризиса и падения потребления в период кризиса. Кроме того, Фонд проводит эконометрический анализ нескольких факторов, перечисленных выше, и приходит к выводу, что эти коэффициенты резервов в целом являются адекватными для развивающихся рынков. [ нужна цитата ]

Резервы, превышающие коэффициент достаточности, могут быть использованы в других государственных фондах, инвестируемых в более рискованные активы, такие как суверенные фонды благосостояния, или в качестве страховки на случай кризиса, например, в стабилизационные фонды . Если бы они были включены в этот список, Норвегия , Сингапур и государства Персидского залива заняли бы более высокое место в этих списках, а Инвестиционное управление Абу-Даби, оцениваемое в 627 миллиардов долларов Объединенных Арабских Эмиратов , заняло бы второе место после Китая. Помимо высоких валютных резервов, Сингапур также имеет значительные государственные и суверенные фонды благосостояния, включая Temasek Holdings (последняя оценка в 375 миллиардов долларов США) и GIC Private Limited (последняя оценка в 440 миллиардов долларов США). [22]

ECN — это уникальная сеть электронных коммуникаций, которая связывает различных участников рынка Форекс: банки, централизованные биржи, других брокеров, компании и частных инвесторов. [23]

{{cite web}}: CS1 maint: archived copy as title (link)Колумбия2013 Консультации по Статье IV{{cite web}}: CS1 maint: archived copy as title (link)