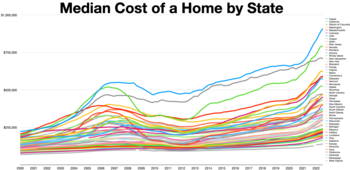

Цены на жилье в США претерпели серьезную рыночную коррекцию после пузыря на рынке недвижимости , достигшего своего пика в начале 2006 года . В конце 2006 года цены на недвижимость скорректировались вниз, что привело к потере ликвидности рынка и дефолтам по субстандартным кредитам . [1]

Пузырь недвижимости — это тип экономического пузыря , который периодически возникает на местных, региональных, национальных или глобальных рынках недвижимости . Жилищный пузырь характеризуется быстрым и устойчивым ростом цен на недвижимость , такую как жилье , обычно из-за некоторой комбинации чрезмерной самоуверенности и эмоций, мошенничества, [2] синтетического [3] снижения рисков с использованием ипотечных кредитов. ценные бумаги , возможность переупаковки соответствующего долга [4] через спонсируемые государством предприятия , политика государства и центрального банка [5] доступность кредита и спекуляции. Жилищные пузыри имеют тенденцию искажать оценки вверх по сравнению с историческими, устойчивыми и статистическими нормами, как это описано экономистами Карлом Кейсом и Робертом Шиллером в их книге « Иррациональное изобилие» . [6] Еще в 2003 году Шиллер задался вопросом, существует ли «пузырь на рынке жилья» [7] , который может в ближайшем будущем исправиться.

Основываясь на исторических тенденциях оценок стоимости жилья в США, [8] [9] многие экономисты и бизнес-писатели предсказывали коррекцию рынка в диапазоне от нескольких процентных пунктов до 50% и более от пиковых значений на некоторых рынках, [10] [ 11] [12] [13] [14] и, хотя это похолодание не затронуло все районы Соединенных Штатов, некоторые предупреждали, что коррекция может и будет «неприятной» и «серьезной». [15] [16]

Главный экономист Марк Занди из исследовательской фирмы Moody's Economic.com предсказал крах девальвации, измеряемой двузначными цифрами, в некоторых городах США к 2007–2009 годам. [17] [18] Дин Бейкер из Центра экономических и политических исследований был первым экономистом, который выявил пузырь на рынке жилья в своем отчете летом 2002 года. [19] Инвестор Питер Шифф приобрел известность в серии телевизионных выступлений, в которых он выступил против множества финансовых экспертов и заявил, что наступит крах. [20] [21]

Жилищный пузырь частично субсидировался спонсируемыми правительством организациями, такими как Fannie Mae и Freddie Mac , а также федеральной политикой, направленной на то, чтобы сделать жилье доступным для всех. [22]

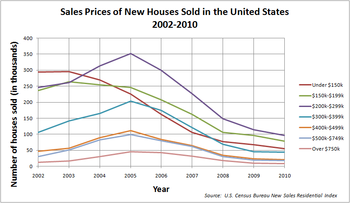

В конце лета 2005 года бурно развивающийся рынок жилья резко остановился во многих частях Соединенных Штатов, а к лету 2006 года несколько рынков столкнулись с резким ростом запасов, падением цен и резким сокращением объемов продаж. В августе 2006 года журнал Barron's предупредил, что «приближается жилищный кризис», и отметил, что средняя цена новых домов упала почти на 3% с января 2006 года, что запасы новых домов достигли рекордного уровня в апреле и остаются близкими к историческим максимумам. , что запасы существующих домов были на 39% выше, чем всего годом ранее, и что продажи упали более чем на 10%, и предсказал, что «национальная средняя цена на жилье, вероятно, упадет почти на 30% в ближайшие три года». лет... простое возвращение к среднему значению». [13]

В Бостоне цены по сравнению с аналогичным периодом прошлого года упали, [24] продажи упали, товарные запасы увеличились, потери права выкупа выросли, [25] [26] а коррекция в Массачусетсе в 2005 году была названа «жесткой посадкой». [27] Ранее бурно развивающиеся [28] рынки жилья в Вашингтоне, округ Колумбия , Сан-Диего, Калифорнии , Фениксе, Аризоне и других городах также застопорились в 2005 году. [29] [30]

Журнал Fortune в мае 2006 года назвал многие ранее сильные рынки жилья «мертвыми зонами»; [31] другие районы были классифицированы как «Опасные зоны» и «Безопасные убежища». В августе 2005 года Fortune также развеяла «четыре мифа о будущем цен на жилье». [32]

Региональная служба многократного размещения объявлений Аризоны (ARMLS) показала, что летом 2006 года количество выставленных на продажу домов в Финиксе выросло до более чем 50 000 домов, из которых почти половина была пуста (см. рисунок). [33] Несколько домостроителей резко пересмотрели свои прогнозы в сторону понижения летом 2006 года, например , DR Horton снизила прогноз годовой прибыли на одну треть в июле 2006 года, [34] стоимость акций компании Toll Brothers, занимающейся строительством элитных домов , упала на 50%. в период с августа 2005 г. по август 2006 г. [ оригинальное исследование? ] [35] и индекс жилищного строительства Доу-Джонса в США упал более чем на 40% по состоянию на середину августа 2006 года. [ оригинальное исследование? ] [36]

Генеральный директор Toll Brothers Роберт Толл объяснил: «строители, построившие спекулятивные дома, пытаются их переместить, предлагая большие льготы и скидки; а некоторые покупатели расторгают контракты на уже построенные дома». [37] Домостроительная компания Kara Homes объявила 13 сентября 2006 года о «двух самых прибыльных кварталах в истории нашей компании», однако менее чем через месяц, 6 октября, компания подала заявление о защите от банкротства. [38] Шесть месяцев спустя, 10 апреля 2007 года, компания Kara Homes продала незавершенные проекты, в результате чего потенциальные покупатели прошлого года потеряли депозиты, некоторые из которых внесли более 100 000 долларов США (~ 141 598 долларов США в 2023 году). [39]

Поскольку рынок жилья начал смягчаться с зимы 2005 года по лето 2006 года, [40] [41] главный экономист NAR Дэвид Лерея предсказал «мягкую посадку» рынка. [42] Однако, учитывая беспрецедентный рост запасов и резкое замедление рынка в 2006 году, Лесли Эпплтон-Янг, главный экономист Калифорнийской ассоциации риэлторов, заявила, что ей не нравится мягкий термин «мягкая посадка» для описания что на самом деле происходило на рынке недвижимости Калифорнии. [43]

Газета Financial Times предупредила о влиянии на экономику США «жесткого преимущества» в сценарии «мягкой посадки», заявив, что «замедление темпов роста этих раскаленных рынков неизбежно. Оно может быть мягким, но его нельзя исключать». крах настроений и цен... Если благосостояние жилья перестанет расти... последствия для мировой экономики могут быть действительно удручающими». [44] «Было бы трудно охарактеризовать положение жилищных строителей иначе, чем как жесткую посадку», - сказал Роберт И. Толл , генеральный директор Toll Brothers. [45]

Анджело Мозило, генеральный директор Countrywide Financial , сказал: «Я никогда не видел мягкой посадки за 53 года, поэтому у нас есть способы действовать, прежде чем ситуация выровняется. Я должен подготовить компанию к худшему, что может случиться». [46] После этих сообщений Лера признал, что «он ожидает, что цены на жилье снизятся на 5% в национальном масштабе», и сказал, что в некоторых городах Флориды и Калифорнии может произойти «жесткая посадка». [47]

Всемирный банк снизил темпы мирового экономического роста из-за спада на рынке жилья в Соединенных Штатах, но он не верил, что жилищный кризис в США распространится дальше на остальной мир. Председатель ФРС Бенджамин Бернанке заявил в октябре 2006 года , что в настоящее время на рынке жилья происходит «существенная коррекция» и что спад жилищного строительства является одним из «основных препятствий, вызывающих замедление экономики»; он предсказал, что корректирующийся рынок снизит экономический рост США примерно на один процент во второй половине 2006 года и останется тормозом роста в 2007 году. [48]

Согласно данным NAR, продажи жилья и цены в стране снова резко упали в марте 2007 года: продажи упали на 13% до 482 000 с пика в 554 000 в марте 2006 года, а средняя национальная цена упала почти на 6% до 217 000 долларов с пика в 230 200 долларов в июле. 2006. Падение продаж вторичного жилья было самым резким с 1989 года. Пострадал и рынок нового жилья. Самое большое годовое падение средних цен на жилье с 1970 года произошло в апреле 2007 года. По данным Министерства торговли США, средние цены на новые дома упали на 10,9 процента . [49]

Другие размышляли о негативном влиянии выхода на пенсию поколения бэби-бума и относительной стоимости аренды на падающем рынке жилья. [50] [51] Во многих частях Соединенных Штатов было значительно дешевле арендовать ту же недвижимость, чем покупать ее; средний национальный платеж по ипотеке составляет 1687 долларов в месяц, что почти вдвое превышает средний размер арендной платы в 868 долларов в месяц. [52]

В 2005 году экономист Роберт Шиллер выступил с предупреждением о жилищном пузыре перед Управлением денежного контролера и Федеральной корпорацией по страхованию вкладов . Его проигнорировали, и позже он назвал это проявлением группового мышления . В том же году его второй выпуск книги «Иррациональное изобилие» предупреждал, что пузырь на рынке недвижимости может привести к мировой рецессии . [53] Также в 2005 году экономист Фред Харрисон прокомментировал: «Следующий переломный момент на рынке недвижимости наступит в конце 2007 или начале 2008 года... Единственный способ вернуть цены на доступный уровень – это спад или рецессия». [54] В январе 2006 года финансовый аналитик Гэри Шиллинг написал статью под названием: «Жилищный пузырь, вероятно, лопнет». [55] [56] В мае 2006 года Кристофер Фланаган из JPMorgan , директор по исследованиям глобального структурированного финансирования , предупредил клиентов. [57] В августе 2006 года экономист Нуриэль Рубини аналогичным образом предупредил, что жилищный сектор находится в «свободном падении» и подорвет остальную экономику, вызвав рецессию в 2007 году. [58] Джозеф Стиглиц , победитель. лауреат Нобелевской премии по экономике 2001 года , также заявил, что США могут войти в рецессию, поскольку цены на жилье снизились [59] .

Совет экономических консультантов Белого дома понизил прогноз экономического роста США в 2008 году с 3,1% до 2,7% и прогнозирует рост безработицы, отражающий потрясения на рынках кредитования и жилой недвижимости. Экономические советники администрации Буша также пересмотрели свои прогнозы по безработице и предсказали, что уровень безработицы может вырасти чуть выше 5 процентов по сравнению с преобладающим уровнем безработицы в 4,6 процента. [62]

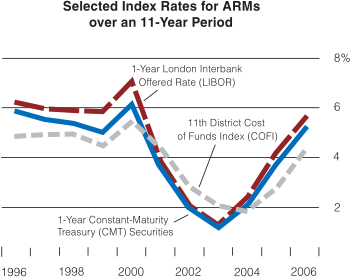

Повышение стоимости домов намного превысило рост доходов многих из этих покупателей жилья, что подтолкнуло их к использованию заемных средств, превышающих их возможности. Они заняли еще больше денег, чтобы купить дома, стоимость которых намного превышала их способность погасить свои ипотечные обязательства. Многие из этих покупателей жилья брали ипотечные кредиты с регулируемой процентной ставкой в период низких процентных ставок, чтобы приобрести дом своей мечты. Первоначально они смогли выполнить свои ипотечные обязательства благодаря низким ставкам, взимаемым в первые годы ипотечного кредитования.

Когда Федеральный резервный банк применил свою политику сокращения денежно-кредитной политики в 2005 году, многие домовладельцы были ошеломлены, когда их ипотечные кредиты с плавающей процентной ставкой начали возвращаться к гораздо более высоким ставкам в середине 2007 года, и их ежемесячные платежи подскочили намного выше их способности выполнять ежемесячные выплаты по ипотеке. Некоторые домовладельцы начали не выплачивать свои ипотечные кредиты в середине 2007 года, и трещины в жилищном фонде США стали очевидными.

В марте 2007 года индустрия субстандартного ипотечного кредитования в США рухнула из-за более высоких, чем ожидалось, показателей потери права выкупа домов : более 25 субстандартных кредиторов объявили о банкротстве, объявили о значительных потерях или выставили себя на продажу. [63] Акции крупнейшего субстандартного кредитора страны, New Century Financial , упали на 84% на фоне расследований Министерства юстиции , прежде чем в конечном итоге 2 апреля 2007 года было подано заявление о банкротстве по главе 11 с обязательствами, превышающими 100 миллионов долларов США (~ 142 миллиона долларов США в 2023 году). [64]

Менеджер крупнейшего в мире фонда облигаций PIMCO предупредил в июне 2007 года, что кризис субстандартного ипотечного кредитования не был изолированным событием и в конечном итоге нанесет ущерб экономике и повлияет на снижение цен на жилье. [65] Билл Гросс , «наиболее уважаемый финансовый гуру», саркастически и зловеще раскритиковал кредитные рейтинги CDO , основанных на ипотеке, которым сейчас грозит крах:

ААА? Мистеры Муди и Мистер Пурс ухаживали за вами благодаря макияжу, шестидюймовым туфлям и « штампу бродяги ». Многие из этих симпатичных девушек не являются активами высокого класса, стоящими 100 центов за доллар. ... И извини, Бен, но деривативы – это палка о двух концах. Да, они диверсифицируют риски и направляют их из банковской системы в руки неизвестных покупателей, но они умножают кредитное плечо, как штамм «Андромеды». Когда процентные ставки растут, чашка Петри превращается из безобидного эксперимента в области финансовой инженерии в разрушительный вирус, поскольку стоимость этого кредитного плеча в конечном итоге снижает цену активов. Дома у кого-нибудь? ... ААА? [T] Дело в том, что существуют сотни миллиардов долларов этих токсичных отходов, и независимо от того, находятся ли они в CDO или хедж-фондах Bear Stearns, имеет значение только в зависимости от сроков их ликвидации. [T] Кризис ипотечного кредитования не является изолированным событием, и его не удастся сдержать заголовками в газете «Нью-Йорк Таймс» в течение нескольких дней ... Ошибка заключается в домах, которые финансировались за счет дешевых, а в некоторых случаях и безвозмездных денег в 2004, 2005 и 2006 годы. Потому что, хотя хедж-фонды Bear теперь в первую очередь являются историей, эти миллионы и миллионы домов — нет. Они никуда не денутся... кроме ипотеки. Выплаты по ипотечным кредитам растут, растут и растут... а также просрочки и дефолты. По оценкам недавнего исследования Bank of America, примерно $500 миллиардов (~$708 миллиардов в 2023 году) ипотечных кредитов с плавающей процентной ставкой планируется резко повысить в 2007 году в среднем более чем на 200 базисных пунктов. 2008 год преподносит еще больше сюрпризов: ARMS на сумму почти 700 миллиардов долларов подлежит обнулению, почти ¾ из которых составляют субстандартные кредиты... Эта проблема – при поддержке и подстрекательстве Уолл-стрит – в конечном итоге находится в самом сердце Америки, где миллионы и миллионы домов с завышенной ценой и обеспеченных активами залог с другим адресом — Мейн-стрит. [66]

Финансовые аналитики предсказывали, что крах субстандартной ипотеки приведет к сокращению доходов крупных инвестиционных банков с Уолл-стрит , торгующих ценными бумагами с ипотечным покрытием , особенно Bear Stearns , Lehman Brothers , Goldman Sachs , Merrill Lynch и Morgan Stanley . [63] Платежеспособность двух проблемных хедж-фондов , управляемых Bear Stearns, оказалась под угрозой в июне 2007 года после того, как Merrill Lynch продала активы, конфискованные у фондов, а три других банка закрыли свои позиции в них. Фонды Bear Stearns когда-то имели активы на сумму более 20 миллиардов долларов, но потеряли миллиарды долларов на ценных бумагах, обеспеченных субстандартными ипотечными кредитами. [67]

H&R Block сообщила о квартальном убытке в размере 677 миллионов долларов от прекращенной деятельности, которая включала вариант первого субстандартного кредитора, а также списания, резервы на случай убытков по ипотечным кредитам и более низкие цены, доступные для ипотечных кредитов на вторичном рынке ипотечных кредитов. По состоянию на 30 апреля 2007 года стоимость чистых активов паев упала на 21% до 1,1 миллиарда долларов (~ 1,56 миллиарда долларов в 2023 году). Глава консалтинговой фирмы ипотечной индустрии Wakefield Co. предупредил: «Это будет крах экономики» . Миллиарды будут потеряны». 22 июня 2007 года Bear Stearns пообещала предоставить кредиты на сумму до 3,2 миллиарда долларов США (~ 4,53 миллиарда долларов США в 2023 году) для спасения одного из своих хедж-фондов, который терпел крах из-за плохих ставок по субстандартной ипотеке. [69]

Питер Шифф , президент Euro Pacific Capital, утверждал, что, если облигации фондов Bear Stearns будут проданы с аукциона на открытом рынке, их стоимость будет явно ниже. Шифф добавил: «Это вынудит другие хедж-фонды аналогичным образом снизить стоимость своих активов. Стоит ли удивляться, что Уолл-стрит делает все возможное, чтобы избежать такой катастрофы? ... Их истинная слабость, наконец, обнажит пропасть в рынок жилья вот-вот рухнет». [70]

В отчете New York Times кризис хедж-фондов связывается со слабыми стандартами кредитования : «Кризис на этой неделе, вызванный почти крахом двух хедж-фондов, управляемых Bear Stearns, напрямую связан с падением рынка жилья и последствиями свободной практики кредитования, из-за которой деньги лились на люди со слабой или субстандартной кредитной историей, в результате чего многие из них изо всех сил пытаются остаться в своих домах». [69]

После краха ипотечной индустрии сенатор Крис Додд , председатель Банковского комитета , провел слушания в марте 2007 года и попросил руководителей пяти крупнейших субстандартных ипотечных компаний дать показания и объяснить свою практику кредитования. Додд сказал: «Грабительская практика кредитования поставила под угрозу право собственности на жилье миллионов людей». [71] Более того, сенаторы-демократы, такие как сенатор Чарльз Шумер из Нью-Йорка, предлагали помощь федерального правительства субстандартным заемщикам, чтобы спасти домовладельцев от потери своего жилья. Противники такого предложения утверждали, что государственная помощь субстандартным заемщикам не отвечает интересам экономики США, поскольку создаст плохой прецедент, создаст моральный риск и усугубит проблему спекуляций на рынке жилья.

Лу Раньери из Salomon Brothers , изобретатель рынка ценных бумаг, обеспеченных ипотекой, в 1970-х годах, предупредил о будущих последствиях ипотечных дефолтов: «Это передний край бури... Если вы думаете, что это плохо, представьте себе, что это такое». будет как в разгар кризиса». По его мнению, ипотечные кредиты на сумму более 100 миллиардов долларов, скорее всего, окажутся дефолтными, когда проблемы в субстандартной отрасли появятся на рынках первичной ипотеки. [72] Председатель ФРС Алан Гринспен в своей речи в апреле 2005 года высоко оценил рост индустрии субстандартного ипотечного кредитования и инструментов, используемых для оценки кредитоспособности:

Инновации привели к появлению множества новых продуктов, таких как субстандартные кредиты и нишевые кредитные программы для иммигрантов. Такие события отражают реакцию рынка, которая двигала индустрию финансовых услуг на протяжении всей истории нашей страны ... Благодаря этим достижениям в области технологий кредиторы воспользовались преимуществами моделей кредитного рейтинга и других методов для эффективного расширения кредита на более широкий спектр. потребителей. ... Там, где раньше более маргинальным заявителям просто было бы отказано в кредите, теперь кредиторы могут достаточно эффективно оценивать риск, исходящий от отдельных заявителей, и соответствующим образом оценивать этот риск. Эти улучшения привели к быстрому росту субстандартного ипотечного кредитования; действительно, сегодня субстандартные ипотечные кредиты составляют примерно 10 процентов от числа всех непогашенных ипотечных кредитов, по сравнению с всего лишь 1 или 2 процентами в начале 1990-х годов. [73]

Из-за этих замечаний, а также из-за его поощрения использования ипотечных кредитов с регулируемой процентной ставкой, Гринспен подвергся критике за его роль в возникновении пузыря на рынке жилья и последующих проблемах в ипотечной индустрии. [74] [75]

Субстандартные кредиты и кредиты Alt-A составляют около 21 процента непогашенных кредитов и 39 процентов ипотечных кредитов, выданных в 2006 году. [76]

В апреле 2007 года финансовые проблемы, аналогичные субстандартным ипотечным кредитам, начали возникать из-за кредитов Alt-A, выданных домовладельцам, которые считались менее рискованными. [76] Компания American Home Mortgage заявила, что будет зарабатывать меньше и выплачивать меньшие дивиденды своим акционерам, поскольку ее просят выкупить и списать стоимость кредитов Alt-A, выданных заемщикам с достойной кредитной историей; в результате чего акции компаний упали на 15,2 процента. В 2007 году уровень просрочек по ипотечным кредитам Alt-A рос. [76]

В июне 2007 года Standard & Poor's предупредило, что домовладельцы в США с хорошей кредитной историей все чаще отстают от выплат по ипотечным кредитам, что указывает на то, что кредиторы предлагают кредиты с более высоким риском за пределами субстандартного рынка ; они заявили, что рост просроченных платежей и дефолты по ипотечным кредитам Alt-A, выданным в 2006 году, «вызывают беспокойство», а просроченным заемщикам, похоже, «становится все труднее рефинансировать» или догонять свои платежи. [77] Просрочки платежей на срок не менее 90 дней и дефолты по ипотечным кредитам Alt-A в 2006 году увеличились до 4,21 процента по сравнению с 1,59 процента для ипотечных кредитов 2005 года и 0,81 процента в 2004 году, что указывает на то, что «субстандартная резня теперь распространяется на почти первоклассные ипотечные кредиты» . [66]

Ставки по 30-летним ипотечным кредитам увеличились более чем на полпроцента до 6,74 процента в течение мая-июня 2007 года, [78] затронув заемщиков с лучшим кредитом, точно так же, как ужесточение стандартов субстандартного кредитования ограничивает круг квалифицированных покупателей. Средняя национальная цена на жилье готовится к первому ежегодному снижению со времен Великой депрессии , и NAR сообщило, что предложение непроданных домов находится на рекордных 4,2 миллионах.

Goldman Sachs и Bear Stearns , соответственно крупнейшая в мире фирма по ценным бумагам и крупнейший андеррайтер ипотечных ценных бумаг в 2006 году, заявили в июне 2007 года, что рост числа случаев потери права выкупа сократил их доходы, а потеря миллиардов долларов из-за плохих инвестиций в субстандартный рынок поставила под угрозу платежеспособность нескольких хедж-фонды . Марк Кизель, исполнительный вице-президент калифорнийской компании Pacific Investment Management Co., сказал:

Это кровавая баня. ... Мы говорим о двух-трехлетнем спаде, который затронет целый ряд факторов: от создания рабочих мест до потребительского доверия. В конечном итоге это отнимет фондовый рынок и корпоративную прибыль. [79]

По словам Дональда Бернетта из компании Brightgreen Homeloans во Флориде (один из штатов, наиболее пострадавших от лопнувшего пузыря на рынке жилья), соответствующая потеря собственного капитала из-за падения стоимости жилья вызвала новые проблемы. «Это удерживает даже заемщиков с хорошей кредитной историей и солидными ресурсами от рефинансирования на гораздо более выгодных условиях. у них больше нет того капитала в своих домах, который у них был в 2005 или 2006 году. Им придется ждать, пока рынок восстановится, чтобы рефинансировать на тех условиях, которых они заслуживают, а это может занять годы или даже десятилетие». Предполагается, особенно в Калифорнии , что этот процесс восстановления может занять до 2014 года или позже. [79]

В отчете Мичиганского университета за 2012 год проанализированы данные Панельного исследования динамики доходов (PSID), в ходе которого в 2009 и 2011 годах было опрошено около 9000 репрезентативных домохозяйств. было смягчение: за изучаемый период процент семей, просрочивших выплаты по ипотечным кредитам, упал с 2,2 до 1,9; Число домовладельцев, которые считали «весьма вероятным или весьма вероятным» задержку выплат, упало с 6% до 4,6% семей. С другой стороны, финансовая ликвидность семей снизилась: «По состоянию на 2009 год 18,5% семей не имели ликвидных активов, а к 2011 году эта цифра выросла до 23,4% семей». [80] [81]

Общий:

Международные пузыри недвижимости:

Такого роста цен на жилье еще никогда не было.

Алан Гринспен, глава центрального банка США, предупредил американских покупателей жилья, что они рискуют обанкротиться, если продолжат поднимать цены на недвижимость. ... Согласно традиционным тестам, около трети местных рынков жилья в США сейчас заметно переоценены.

Как только развивается ценовая история, и люди слышат, что их сосед на чем-то заработал много денег, этот импульс берет верх, и мы видим это в товарах и жилье... Оргии, как правило, становятся самыми дикими ближе к концу. Это как быть Золушкой на балу. Ты знаешь, что в полночь все снова превратится в тыквы и мыши. Но вы оглядываетесь вокруг и говорите: «Еще один танец», и все остальные тоже. Вечеринка становится веселее, да и к тому же на стене нет часов. И вдруг часы бьют 12, и все снова превращается в тыквы и мыши.

Предстоит значительное снижение цен. Происходит огромное наращивание запасов, а затем мы увидим значительное [сокращение] на горячих рынках Калифорнии, Аризоны, Флориды и Восточного побережья. Эти рынки могут упасть на 50% от своих пиков.

Частично рост стоимости жилья с 2000 года был оправдан падением процентных ставок, но на данный момент общая рыночная стоимость жилья потеряла связь с экономической реальностью. И впереди неприятная коррекция.

Пузырь цен на жилье напоминает биржевую манию весной 1999 года, незадолго до того, как фондовый пузырь лопнул в начале 2000 года, со всей этой шумихой, стадным инвестированием и абсолютной уверенностью в неизбежности дальнейшего роста цен. На днях на коктейльной вечеринке у меня слегка похолодела кровь, когда недавняя выпускница Йельской медицинской школы рассказала мне, что покупает квартиру в Бостоне, чтобы жить в Бостоне во время годовой стажировки, чтобы в следующем году продать ее и получить прибыль.

Тюльпаномания

царит.График повышения цен на жилье с поправкой на инфляцию в нескольких городах США, 1990–2005 гг.:

Талли, Шон (4 мая 2006 г.). «Добро пожаловать в Мертвую зону». Удача . Добро пожаловать в мертвую зону: огромный пузырь на рынке жилья наконец-то начал сдуваться, и на некоторых рынках его падение будет сильнее, чем на других.

Сообщения о падении продаж и инвесторах, застрявших в собственности, которую они не могут продать, — это только начало. Владельцам недвижимости следует беспокоиться; то же самое должны делать и их кредиторы.

Многие эксперты сейчас говорят, что жилищная отрасль, похоже, переходит от бума к чему-то, что начинает очень похоже на спад.

Лесли Эпплтон-Янг не может найти слов. Главный экономист Калифорнийской ассоциации. риэлторов перестала использовать термин «мягкая посадка» для описания рынка недвижимости штата, заявив, что ей больше не нравится этот мягкий ярлык. ... «Может быть, нам нужно что-то новое. Это все, что я готов сказать», — заявил Эпплтон-Янг в четверг. ... Ассоциация риэлторов в прошлом месяце понизила свой прогноз продаж на 2006 год. Именно тогда Эпплтон-Янг впервые рассказала газете San Diego Union-Tribune, что она больше не чувствует себя комфортно при «мягкой посадке». «Мне жаль, что я когда-либо сделала такой комментарий», — сказала она в четверг. ... Для оптимистов в сфере недвижимости фраза «мягкая посадка» олицетворяла успокаивающую мысль о том, что рост цен за последние несколько лет будет постоянным.

Золотой век McMansions, возможно, подходит к концу. Эти негабаритные дома, характеризующиеся обширной планировкой на небольших участках и построенные крупными застройщиками по шаблону, в значительной степени способствовали жилищному буму. Но из-за роста цен на электроэнергию и ипотеку, сокращения семей и растущего числа бэби-бумеров пенсионного возраста, решивших сократить численность населения, появились признаки надвигающегося перенасыщения. ... Некоторые бумеры в возрасте около 50 лет рассчитывают продать свои огромные дома, чтобы помочь выйти на пенсию. Однако ряд факторов сдерживает спрос. С ростом затрат на отопление и охлаждение домов содержание McMansions становится все более дорогим. ... Общий спад на рынке жилья также снижает продажи больших домов. ... Между тем, скачок процентных ставок сделал стоимость большого дома недоступной для большего числа людей.

Когда появились экономические сигналы о том, что жилищный бум закончился, спекуляции теперь обратились к вопросу о том, насколько глубоким будет спад и как долго он продлится... общепринятое мнение гласит, что до тех пор, пока вы не планируете продавать свой дом в ближайшее время...обналичить можно позже. Или можешь? Спад в жилищном секторе совпадает с выходом на пенсию поколения бэби-бума, который официально начинается в 2008 году... Большинство из них являются домовладельцами, и многие из них, вероятно, захотят продать свои дома, получив при этом немного денег для выхода на пенсию. Теоретически это подразумевает избыток домов, выставленных на продажу, что, несомненно, смягчит рост цен и может привести к их еще большему снижению. ... Домашняя вечеринка закончилась, но мы еще не знаем, насколько тяжелым будет похмелье.

Это самый большой спад на рынке жилья за последние четыре-пять десятилетий: все показатели жилищного строительства находятся в свободном падении, в том числе и цены на жилье.

Инновации привели к появлению множества новых продуктов, таких как субстандартные кредиты и нишевые кредитные программы для иммигрантов. Такие события отражают реакцию рынка, которая двигала индустрию финансовых услуг на протяжении всей истории нашей страны ...

Благодаря этим достижениям в области технологий кредиторы воспользовались преимуществами моделей кредитного рейтинга и других методов для эффективного расширения кредита на более широкий спектр. потребителей. Широкое внедрение этих моделей снизило затраты на оценку кредитоспособности заемщиков, а на конкурентных рынках снижение затрат, как правило, переносится на плечи заемщиков. Если раньше более маргинальным заявителям просто было бы отказано в кредите, то теперь кредиторы могут достаточно эффективно оценить риск, исходящий от отдельных заявителей, и соответствующим образом оценить этот риск. Эти улучшения привели к быстрому росту субстандартного ипотечного кредитования; действительно, сегодня субстандартные ипотечные кредиты составляют примерно 10 процентов от числа всех непогашенных ипотечных кредитов, по сравнению с всего лишь 1 или 2 процентами в начале 1990-х годов.

В начале 2004 года он призвал домовладельцев перейти от ипотечных кредитов с фиксированной ставкой к плавающей, а в начале 2005 года он превозносил достоинства субстандартного заимствования – предоставления кредита недостойным заемщикам. Далекий от бессердечного руководителя центрального банка, который должен «убирать чашу с пуншем, как только партия становится лучше», Алан Гринспен превратился в беззастенчивого сторонника эксцессов все более зависимой от активов экономики США. Боюсь, история не осудит наследие маэстро.

Гринспен позволил технологическому пузырю раздуться, сначала предупредив об иррациональном изобилии, а затем ничего не предприняв ни с помощью денежно-кредитной политики, ни, что еще лучше, надлежащего регулирования финансовой системы, и в то же время став «болельщицей новой экономики». И Гринспен/Бернанке позволили пузырю на рынке жилья развиваться тремя способами, которые приобретали все большее значение: во-первых, смягчение политики Федеральных фондов (но это была второстепенная роль); во-вторых, дремлет (вместе со всеми банковскими регуляторами) в регулировании жилищного кредитования; в-третьих, став сторонниками чудовищ, которые происходили под названием «финансовые инновации» жилищного финансирования. В частности, Гринспен в публичных выступлениях открыто поддержал развитие и рост рискованных вариантов ARM и других экзотических ипотечных инноваций, которые привели к быстрому росту токсичных отходов субстандартного и околостандартного кредитования.

Примечание. Источники, которые здесь пусты, можно найти здесь. Это проблема, которая еще не решена.