Кредитная карта — это платежная карта , обычно выпускаемая банком, позволяющая ее пользователям приобретать товары или услуги или снимать наличные в кредит . Таким образом, при использовании карты накапливается задолженность , которую необходимо погасить позже. [1] Кредитные карты — одна из наиболее широко используемых форм оплаты во всем мире. [2]

Обычная кредитная карта отличается от платежной карты , которая требует полного погашения остатка каждый месяц или в конце каждого цикла выписки. [3] Напротив, кредитные карты позволяют потребителям создавать постоянный баланс долга при условии начисления процентов . Кредитная карта отличается от платежной карты еще и тем, что в кредитной карте обычно участвует третья сторона, которая платит продавцу и получает возмещение от покупателя, тогда как платежная карта просто откладывает платеж покупателем на более поздний срок. Кредитная карта также отличается от дебетовой карты , которую владелец карты может использовать как валюту.

По состоянию на июнь 2018 года в мире насчитывалось 7,753 миллиарда кредитных карт. [4] В 2020 году в США в обращении находилось 1,09 миллиарда кредитных карт , и 72,5% взрослого населения (187,3 миллиона) в стране имели хотя бы одну кредитную карту. [5] [6] [7] [8]

Размер большинства кредитных карт составляет 85,60 на 53,98 миллиметров ( 3+3 ⁄ 8 дюймов × 2+1 ⁄ 8 дюйма) и закругленные углы радиусом2,88–3,48 миллиметра ( 9 ⁄ 80 – 11 ⁄ 80 дюйма) [9] в соответствии со стандартом ISO/IEC 7810 ID-1 , того же размера, что и карты банкоматов и другие платежные карты . карты , такие как дебетовые карты . [10] Большинство кредитных карт сделаны из пластика, но некоторые из металла. [11] [12]

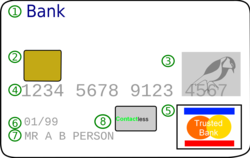

Кредитные карты имеют напечатанный [13] или тисненый номер банковской карты , соответствующий стандарту нумерации ISO/IEC 7812 . Префикс номера карты , называемый банковским идентификационным номером (известный в отрасли как BIN [14] ), представляет собой последовательность цифр в начале номера, определяющую банк, которому принадлежит номер кредитной карты. Это первые шесть цифр для карт MasterCard и Visa. Следующие девять цифр — это номер индивидуального счета, а последняя цифра — это цифра проверки действительности . [15]

Оба этих стандарта поддерживаются и развиваются ISO/IEC JTC 1/SC 17/WG 1 . Кредитные карты имеют магнитную полосу, соответствующую стандарту ISO/IEC 7813 . Большинство современных кредитных карт используют технологию смарт-карт : в них встроен компьютерный чип в качестве функции безопасности. Кроме того, для кредитных карт все чаще используются сложные смарт-карты, включающие периферийные устройства, такие как клавиатура, дисплей или датчик отпечатков пальцев. [ нужна цитата ]

Помимо основного номера кредитной карты, на кредитных картах также указаны даты выпуска и срока действия (с точностью до ближайшего месяца), а также дополнительные коды, такие как номера выпуска и коды безопасности . Сложные смарт-карты позволяют иметь переменный код безопасности, что повышает безопасность онлайн-транзакций. Не все кредитные карты имеют одинаковый набор дополнительных кодов и не используют одинаковое количество цифр. [ нужна цитата ]

Номера кредитных карт и имена владельцев карт изначально были рельефными, чтобы облегчить перенос такой информации в платежные квитанции, напечатанные на копировальной бумаге . С уменьшением количества бумажных квитанций некоторые кредитные карты больше не имеют тиснения, и фактически номер карты больше не указан спереди. [16] Кроме того, некоторые карты теперь имеют вертикальный дизайн, а не горизонтальный.

Идея использования карты для покупок была описана в 1887 году Эдвардом Беллами в его утопическом романе «Взгляд назад» . [17] Беллами использовал термин « кредитная карта» одиннадцать раз в этом романе, хотя это относилось к карте для расходования гарантированного минимального дохода , а не для получения займа, [18] что делало его более похожим на дебетовую карту .

Начиная с конца 19 века, платежные карты выпускались различных форм и размеров и изготавливались из целлулоида (раннего типа пластика), меди, алюминия, стали и других видов беловатых металлов. [19] Некоторые из них имели форму монет с небольшим отверстием, позволяющим положить их в брелок для ключей. Эти платежные монеты обычно раздавались клиентам, у которых были платежные счета в отелях или универмагах. У каждого был номер платежного счета, а также имя и логотип продавца.

Платная монета предлагала простой и быстрый способ скопировать номер расходного счета в торговый чек путем впечатывания монеты в торговый чек. [20] [21] Charga-Plate, разработанная в 1928 году, была ранним предшественником кредитной карты и использовалась в США с 1930-х до конца 1950-х годов. Это было 2+1 ⁄ 2 на 1+Прямоугольник из листового металла размером 1 ⁄ дюйма (64 × 32 мм), относящийся к системам адресографов и военных жетонов . На нем было выбито имя клиента, город и штат. На спине у него была маленькая бумажная карточка для подписи. При регистрации покупки пластина помещалась в углубление впечатывающего устройства , а сверху располагалась бумажная «квитанция о заряде». Запись о транзакции включала в себя отпечаток тисненой информации, сделанный импринтером, прижимающим красящую ленту к платежному листу. [22] Charga-Plate была торговой маркой Farrington Manufacturing Co. [23] Charga-Plates выпускались крупными торговцами для своих постоянных клиентов, так же, как сегодняшние кредитные карты универмагов. В некоторых случаях пластины хранились в магазине-эмитенте, а не у покупателей. Когда авторизованный пользователь совершал покупку, продавец извлекал табличку из файлов магазина и затем обрабатывал покупку. Charga-Plates ускорила ведение бухгалтерского учета в бэк-офисе и сократила количество ошибок при копировании, которые выполнялись вручную в бумажных книгах в каждом магазине.

В 1934 году American Airlines и Ассоциация воздушного транспорта еще больше упростили процесс с появлением карты Air Travel Card . [24] Они создали схему нумерации, которая идентифицировала эмитента карты, а также счет клиента. Именно по этой причине современные карты UATP по-прежнему начинаются с цифры 1. С картой Air Travel Card пассажиры могут «купить сейчас, а заплатить позже» за билет в счет своего кредита и получить пятнадцатипроцентную скидку в любой из принимающих авиакомпаний. К 1940-м годам все крупные авиакомпании США предлагали карты Air Travel Card, которые можно было использовать в 17 различных авиакомпаниях. К 1941 году около половины доходов авиакомпаний приходилось на соглашение Air Travel Card. Авиакомпании также начали предлагать рассрочку, чтобы привлечь новых путешественников в воздух. В 1948 году Air Travel Card стала первой платежной картой, действительной на международном уровне среди всех членов Международной ассоциации воздушного транспорта . [25]

Концепция клиентов, расплачивающихся разным продавцам с использованием одной и той же карты, была расширена в 1950 году Ральфом Шнайдером и Фрэнком Макнамарой , основателями Diners Club , для объединения нескольких карт. Компания Diners Club, частично созданная в результате слияния с Dine and Sign, выпустила первую платежную карту «общего назначения» и требовала оплаты всего счета при каждом выписке. За этим последовала Carte Blanche , а в 1958 году American Express , создавшая всемирную сеть кредитных карт (хотя первоначально это были платежные карты, которые позже приобрели функции кредитных карт).

До 1958 года никому не удавалось успешно создать возобновляемую кредитную финансовую систему, в которой карта, выпущенная сторонним банком, обычно принималась большим количеством торговцев, в отличие от выпущенных торговцами возобновляемых карт, принимаемых только мало торговцев. Мелкие американские банки предприняли дюжину попыток, но ни одна из них не смогла просуществовать долго. В 1958 году Bank of America запустил BankAmericard во Фресно, Калифорния , которая стала первой успешной и современной кредитной картой. Эта карта преуспела там, где другие потерпели неудачу, разорвав цикл «курица и яйцо» , в котором потребители не хотели использовать карту, которую принимали немногие продавцы, а продавцы не хотели принимать карты, которыми пользовались немногие потребители. Bank of America выбрал Фресно, потому что 45% его жителей пользовались услугами банка, и, отправив карты одновременно 60 000 жителям Фресно, банк смог убедить торговцев принять карту. [1] В конечном итоге лицензия на нее была предоставлена другим банкам в Соединенных Штатах, а затем и по всему миру, и в 1976 году все лицензиаты BankAmericard объединились под общим брендом Visa . В 1966 году родился предшественник MasterCard , когда группа банков основала Master Charge, чтобы конкурировать с BankAmericard; он получил значительный импульс, когда Citibank объединил свою собственную карту Everything Card , выпущенную в 1967 году, с Master Charge в 1969 году.

Первые кредитные карты в США, наиболее ярким примером которых был BankAmericard, производились массово и массово рассылались по почте клиентам банков, которые считались малорисковыми. По данным LIFE , карточки «рассылались по почте безработным, пьяницам, наркоманам и компульсивным должникам», что Бетти Фернесс , специальный помощник президента Джонсона, сравнила с «раздачей сахара диабетикам ». [26] Эти массовые рассылки в банковской терминологии были известны как «дропы» и были объявлены вне закона в 1970 году из-за финансового хаоса, который они вызвали. Однако к моменту вступления закона в силу население США получило около 100 миллионов кредитных карт. После 1970 года в массовых рассылках можно было отправлять только заявки на кредитные карты.

Эта система была компьютеризирована в 1973 году под руководством Ди Хока , первого генерального директора Visa, что позволило сократить время транзакций. [27] Однако до тех пор, пока в начале 21 века постоянно подключенные платежные терминалы не стали повсеместными, торговцы обычно принимали платежи, особенно ниже порогового значения или от известного и доверенного клиента, без проверки их по телефону. . Книги со списками номеров украденных карт раздавались торговцам, которые в любом случае должны были сверять карты со списком, прежде чем принять их, а также сверять подпись на расходном листе с подписью на карте. Торговцы, которые не нашли время для соблюдения надлежащих процедур проверки, несут ответственность за мошеннические платежи, но из-за обременительного характера процедур торговцы часто просто пропускают некоторые или все из них и берут на себя риск небольших транзакций.

Фрагментированный характер регулирования банковской системы США в соответствии с Законом Гласса-Стигола означал, что кредитные карты стали для тех, кто путешествовал по стране, эффективным способом перевести свои кредиты в места, где они не могли напрямую использовать свои банковские услуги. В настоящее время существует бесчисленное множество вариаций базовой концепции возобновляемого кредита для частных лиц (выдаваемого банками и поддерживаемого сетью финансовых учреждений), включая кредитные карты под брендом организации, кредитные карты для корпоративных пользователей и карты магазинов. В 1966 году Barclaycard в Великобритании выпустила первую кредитную карту за пределами США.

Хотя кредитные карты достигли очень высокого уровня распространения в США, Канаде, Великобритании, Австралии и Новой Зеландии во второй половине 20-го века, многие культуры были более ориентированы на наличные или разработали альтернативные формы безналичных платежей, такие как Carte bleue или Eurocard. (Германия, Франция, Швейцария и др.). Первоначально в этих местах распространение кредитных карт шло гораздо медленнее. [28] Из-за строгих правил в отношении банковских овердрафтов некоторые страны, в частности Франция, гораздо быстрее разработали и внедрили кредитные карты на основе чипов, которые рассматриваются как основные кредитные инструменты для борьбы с мошенничеством. В некоторых странах дебетовые карты , онлайн-банкинг , банкоматы , мобильный банкинг и рассрочка используются более широко, чем кредитные карты. Только в 1990-е годы потребовалось достичь уровня проникновения на рынок, подобного процентному уровню, достигнутому в США, Канаде и Великобритании. В некоторых странах признание все еще остается низким, поскольку использование системы кредитных карт зависит от банковской системы каждой страны; в то время как в других странах иногда приходилось развивать собственную сеть кредитных карт, например, Barclaycard в Великобритании и Bankcard в Австралии . Япония остается обществом, ориентированным на наличные, при этом кредитные карты используются в основном крупнейшими торговцами; хотя карты с хранимой стоимостью (например, телефонные карты ) используются в качестве альтернативных валют , наблюдается тенденция к использованию систем на основе RFID внутри карт, мобильных телефонов и других объектов.

В последние годы дизайн самой кредитной карты стал основным аргументом в пользу ее продажи. [29] Растущая область нумизматики (изучение денег) или, точнее, экзонумии (изучение предметов, похожих на деньги), коллекционеры кредитных карт стремятся собирать различные варианты кредита, от теперь уже знакомых пластиковых карт до старых бумажных торговых карточек, и даже металлические жетоны, которые принимались в качестве торговых кредитных карт. Первые кредитные карты изготавливались из целлулоидного пластика, затем из металла и волокна , затем из бумаги, а теперь в основном из поливинилхлоридного (ПВХ) пластика. Однако чиповая часть кредитных карт изготовлена из металлов. [30]

Выдача наличных — это транзакция по кредитной карте, при которой снимаются наличные , а не покупается что-либо. Этот процесс может происходить либо через банкомат , либо в кассе банка или другого финансового агентства, до определенного предела; для кредитной карты это будет кредитный лимит (или некоторый его процент). За выдачу наличных часто взимается комиссия в размере от 3 до 5 процентов от суммы займа. При совершении операции по кредитной карте проценты часто выше, чем при других операциях по кредитной карте. Проценты начисляются ежедневно, начиная со дня получения кредита. [31]

Некоторые покупки, сделанные с помощью кредитной карты, товаров, которые рассматриваются как наличные, также считаются авансами наличными в соответствии с правилами сети кредитных карт, что приводит к более высокой процентной ставке и отсутствию льготного периода . [32] К ним часто относятся денежные переводы , предоплаченные дебетовые карты , лотерейные билеты, игровые фишки , мобильные платежи [31] , а также некоторые налоги и сборы, уплачиваемые определенным правительствам. Однако, если продавец не раскроет фактический характер транзакций, они будут обработаны как обычные транзакции по кредитной карте. Многие продавцы переложили комиссию за обработку кредитной карты на держателей кредитных карт, несмотря на правила сети кредитных карт, в которых говорится, что держатели кредитных карт не должны взимать дополнительную комиссию за выполнение транзакции с помощью кредитной карты.

Согласно правилам карточной схемы, держателю кредитной карты, предъявившему принятое удостоверение личности, должен быть выдан аванс наличными в любом банке, выпускающем кредитную карту этого типа, даже если владелец карты не может сообщить свой PIN-код .

Японский закон, разрешающий возврат наличных по кредитной карте, вступил в силу в 2010 году. Однако юридическая лазейка в этой системе была быстро использована интернет-магазинами, специализирующимися на предоставлении возврата наличных в виде легкого кредита по непомерным ставкам. Сначала интернет-магазин продает один недорогой предмет стеклянного мрамора, футболки для гольфа или ластика с банковским переводом на сумму 80 000 иен за оплату кредитной картой на сумму 100 000 иен (1200 долларов США). Месяц спустя, когда поставщик кредитной карты взимает с владельца карты полную комиссию, интернет-магазин исчезает и не несет никакой ответственности. По сути, онлайн-сервисы возврата денег представляют собой кредиты с годовой процентной ставкой 300%. 19 октября 2010 года Хидеки Фукуба стал первым оператором такого онлайн-сервиса возврата денег, которому полиция предъявила обвинение. Ему было предъявлено обвинение в уклонении от уплаты налогов на сумму 40 миллионов иен. [33] [34] [35] [ актуально? ]

.jpg/440px-Credit_card_logos_(2015-12-1816-27-350044).jpg)

Компания-эмитент кредитной карты, такая как банк или кредитный союз, заключает соглашения с торговцами о приеме их кредитных карт. Торговцы часто рекламируют на вывесках или в других материалах компании, какие карты они принимают, размещая знаки принятия, обычно производные от логотипов. Альтернативно, об этом можно сообщить, например, через меню ресторана или устно, или заявив: «Мы не принимаем кредитные карты».

Эмитент кредитной карты выдает кредитную карту клиенту в момент или после того, как счет был одобрен поставщиком кредита, который не обязательно должен быть той же организацией, что и эмитент карты. Владельцы карт могут затем использовать ее для совершения покупок в торговых точках, принимающих эту карту. При совершении покупки владелец карты соглашается произвести оплату эмитенту карты. Владелец карты выражает согласие на оплату, подписывая квитанцию с записью реквизитов карты и указанием суммы к оплате или вводя персональный идентификационный номер (ПИН). Кроме того, многие торговцы теперь принимают устную авторизацию по телефону и электронную авторизацию через Интернет, известную как транзакция без предъявления карты (CNP).

Системы электронной проверки позволяют продавцам за несколько секунд проверить, что карта действительна и что у владельца карты имеется достаточный кредит для оплаты покупки, что позволяет выполнить проверку во время покупки. Проверка выполняется с использованием платежного терминала кредитной карты или системы торговой точки (POS) с каналом связи с банком-эквайером продавца. Данные с карты получаются с магнитной полосы или чипа на карте; последняя система в Великобритании и Ирландии называется «Чип и ПИН» и реализована в виде карты EMV .

Для транзакций без предъявления карты , когда карта не отображается (например, электронная коммерция , заказы по почте и продажи по телефону), продавцы дополнительно проверяют, что покупатель физически владеет картой и является авторизованным пользователем, запрашивая дополнительную информацию, такую как как код безопасности , напечатанный на обратной стороне карты, дату истечения срока действия и адрес для выставления счета.

Каждый месяц держателю карты отправляется отчет с указанием покупок, совершенных с помощью карты, любых невыплаченных комиссий, общей суммы задолженности и минимального причитающегося платежа. В США после получения заявления владелец карты может оспорить любые платежи, которые считаются неправильными (см. § 1643 раздела 15 Кодекса США , который ограничивает ответственность держателя карты за несанкционированное использование кредитной карты до 50 долларов США). Закон о справедливом выставлении счетов по кредитам содержит подробную информацию о правилах США.

Многие банки теперь также предлагают возможность электронных выписок вместо физических выписок или в дополнение к ним, которые владелец карты может просмотреть в любое время через веб-сайт онлайн-банкинга эмитента . Уведомление о наличии новой выписки обычно отправляется на адрес электронной почты держателя карты . Если эмитент карты решил разрешить это, у держателя карты могут быть другие варианты оплаты, помимо физического чека, например, электронный перевод средств с текущего счета. В зависимости от эмитента владелец карты также может иметь возможность совершать несколько платежей в течение одного периода выписки, что, возможно, позволит ему или ей использовать кредитный лимит на карте несколько раз.

Владелец карты должен выплатить определенную минимальную часть суммы задолженности к установленному сроку или может выбрать выплату более высокой суммы. Эмитент кредита взимает проценты за неоплаченный остаток, если выставленная сумма не оплачена полностью (обычно по гораздо более высокой ставке, чем большинство других форм долга). Это влияние составляет примерно 8% всех когда-либо выплаченных процентов. Таким образом, сокрытие варианта минимального платежа для автоматических и ручных платежей и сосредоточение внимания на общем долге может смягчить нежелательные последствия невыполнения минимальных платежей. [36] Кроме того, если владелец карты не вносит хотя бы минимальный платеж в установленный срок, эмитент может наложить пеню за просрочку платежа или другие штрафы. Чтобы смягчить эту ситуацию, некоторые финансовые учреждения могут организовать автоматическое списание платежей с банковского счета владельца карты, что позволяет полностью избежать таких штрафов, если у владельца карты достаточно средств.

В тех случаях, когда минимальный платеж меньше финансовых сборов и сборов, начисленных в течение расчетного цикла, непогашенный остаток увеличится, что называется отрицательной амортизацией . Эта практика имеет тенденцию увеличивать кредитный риск и маскировать качество портфеля кредитора и, следовательно, запрещена в США с 2003 года. [37] [38]

Правила рекламы кредитных карт в США включают требования к раскрытию информации в ящике Шумера . Большая часть нежелательной почты состоит из предложений по кредитным картам, созданных на основе списков, предоставленных основными агентствами кредитной отчетности . В Соединенных Штатах три крупнейших кредитных бюро США ( Equifax , TransUnion и Experian ) позволяют потребителям отказываться от соответствующих предложений по выдаче кредитных карт через свою программу Opt Out Pre Screen .

Эмитенты кредитных карт обычно отказываются от процентных платежей, если остаток выплачивается полностью каждый месяц, но обычно взимают полные проценты на весь непогашенный остаток с даты каждой покупки, если общий остаток не выплачен.

Например, если пользователь совершил транзакцию на сумму 1000 долларов США и полностью погасил ее в течение льготного периода, проценты взиматься не будут. Однако если даже 1 доллар США из общей суммы останется невыплаченным, проценты будут начисляться на 1000 долларов США с даты покупки до получения платежа. Точный способ начисления процентов обычно подробно описывается в соглашении с держателем карты, которое может быть кратко изложено на обороте ежемесячного отчета. Общая формула расчета, которую большинство финансовых учреждений используют для определения суммы начисляемых процентов, составляет (APR/100 x АБР)/365 x количество оборотных дней. Возьмите годовую процентную ставку (APR) и разделите ее на 100, а затем умножьте на сумму среднедневного баланса (ADB). Разделите результат на 365, затем возьмите эту сумму и умножьте на общее количество дней, в течение которых сумма вращалась до того, как оплата была произведена на счете. Финансовые учреждения называют проценты, начисленные обратно с первоначального момента транзакции и до момента осуществления платежа, если не в полном объеме, остаточными комиссиями по розничному финансированию (RRFC). Таким образом, после того, как сумма была возобновлена и платеж был произведен, пользователь карты по-прежнему будет получать проценты по своей выписке после полной оплаты следующей выписки (фактически в выписке могут быть начислены только проценты, собранные до дату выплаты полного остатка, т. е. дату, когда остаток перестал вращаться).

Кредитная карта может просто служить формой возобновляемого кредита или может стать сложным финансовым инструментом с несколькими балансовыми сегментами, каждый из которых имеет разную процентную ставку, возможно, с единым общим кредитным лимитом или с отдельными кредитными лимитами, применимыми к различным балансам. сегменты. Обычно такое разделение является результатом специальных стимулирующих предложений со стороны банка-эмитента, направленных на поощрение перевода баланса с карт других эмитентов. Если к различным сегментам баланса применяются несколько процентных ставок, то распределение платежей обычно осуществляется по усмотрению банка-эмитента, и поэтому платежи обычно распределяются по остаткам с самой низкой ставкой до тех пор, пока они не будут выплачены полностью, прежде чем какие-либо деньги будут выплачены в пользу остатков с более высокими ставками. Процентные ставки могут значительно различаться от карты к карте, а процентная ставка по конкретной карте может резко подскочить, если пользователь карты опаздывает с оплатой по этой карте или любому другому кредитному инструменту , или даже если банк-эмитент решает увеличить свои доходы. . [ нужна цитата ]

Льготный период кредитной карты [39] [31] — это время, в течение которого владелец карты должен оплатить остаток до начисления процентов на непогашенный остаток. Льготные периоды могут различаться, но обычно составляют от 20 до 55 дней в зависимости от типа кредитной карты и банка-эмитента. Некоторые политики допускают восстановление после выполнения определенных условий. Обычно, если владелец карты просрочивает оплату остатка, будут рассчитаны финансовые сборы, и льготный период не применяется. Понесенные финансовые расходы зависят от льготного периода и баланса; для большинства кредитных карт льготный период отсутствует, если имеется непогашенный остаток за предыдущий платежный цикл или отчет (т. е. проценты применяются как к предыдущему балансу, так и к новым транзакциям). Однако есть некоторые кредитные карты, по которым финансовые сборы взимаются только с предыдущего или старого баланса, исключая новые транзакции.

Поток информации и денег между этими сторонами (всегда через карточные ассоциации) известен как обмен и состоит из нескольких этапов.

Реестр кредитных карт — это регистр транзакций, используемый для обеспечения того, чтобы увеличивающийся баланс, причитающийся по кредитной карте, был ниже кредитного лимита, чтобы справиться с блокировками авторизации и платежами, еще не полученными банком, а также для легкого поиска прошлых транзакций для сверки и составления бюджета. .

Реестр представляет собой личный учет банковских транзакций, используемых для покупок по кредитным картам, поскольку они влияют на средства на банковском счете или доступный кредит. Помимо проверки номеров и т. д. в столбце кода указывается кредитная карта. В столбце «Баланс» показаны доступные средства после покупок. При оплате кредитной картой баланс уже отражает потраченные средства. При записи кредитной карты в столбце депозита отображается доступный кредит, а в столбце платежей отображается общая сумма задолженности, причем их сумма равна кредитному лимиту.

Каждый чек выписывается, транзакции по дебетовой карте, снятие наличных и платежи по кредитной карте вводятся вручную в бумажный регистр ежедневно или несколько раз в неделю. [40] Реестр кредитных карт также относится к одной записи транзакции для каждой кредитной карты. В этом случае буклеты легко позволяют определить местоположение текущего доступного кредита карты, когда используются десять или более карт. [ нужна цитата ]

Деловые кредитные карты — это специализированные кредитные карты, выпущенные на имя зарегистрированного предприятия, и обычно их можно использовать только в деловых целях. Их использование выросло в последние десятилетия. Например, в 1998 году 37% малых предприятий сообщили об использовании бизнес-кредитных карт; к 2009 году это число выросло до 64%. [41]

Бизнес-кредитные карты предлагают ряд функций, характерных для бизнеса. Они часто предлагают специальные вознаграждения в таких областях, как доставка, канцелярские товары, путешествия и бизнес-технологии. Большинство эмитентов используют личный кредитный рейтинг заявителя при оценке этих заявок. Кроме того, для получения права могут использоваться доходы из различных источников, а это означает, что эти карты могут быть доступны для вновь создаваемых предприятий. [42] Кроме того, некоторые эмитенты этой карты не сообщают об активности по счету на личный кредит владельца или делают это только в том случае, если по счету имеется просрочка. [43] В этих случаях деятельность бизнеса отделяется от личной кредитной деятельности владельца.

Бизнес-кредитные карты предлагают American Express, Discover и почти все основные эмитенты карт Visa и MasterCard. Некоторые местные банки и кредитные союзы также предлагают бизнес-кредитные карты. Однако American Express является единственным крупным эмитентом бизнес-карт в США.

Обеспеченная кредитная карта — это тип кредитной карты, обеспеченной депозитным счетом , принадлежащим держателю карты. Обычно владелец карты должен внести от 100% до 200% от общей суммы желаемого кредита. Таким образом, если владелец карты вносит 1000 долларов США, ему будет предоставлен кредит в диапазоне 500–1000 долларов США. В некоторых случаях эмитенты кредитных карт предлагают льготы даже по своим портфелям защищенных карт. В этих случаях требуемый депозит может быть значительно меньше требуемого кредитного лимита и может составлять всего 10% от желаемого кредитного лимита. Этот вклад хранится на специальном сберегательном счете . Эмитенты кредитных карт предлагают это, потому что они заметили, что просрочки заметно сокращаются, когда клиент чувствует, что что-то теряет, если остаток не будет погашен.

Ожидается, что владелец защищенной кредитной карты будет осуществлять регулярные платежи, как и в случае с обычной кредитной картой, но в случае невыполнения платежа эмитент карты имеет возможность возместить стоимость покупок, оплаченных продавцам, из депозит. Преимущество защищенной карты для человека с отрицательной кредитной историей или без нее заключается в том, что большинство компаний регулярно отчитываются перед крупными кредитными бюро. Это позволяет держателю карты начать создавать (или восстанавливать) положительную кредитную историю.

Хотя депозит находится в руках эмитента кредитной карты в качестве обеспечения в случае неисполнения обязательств потребителем, депозит не будет списан просто за пропущенный один или два платежа. Обычно депозит используется в качестве компенсации только в случае закрытия счета либо по требованию клиента, либо из-за серьезной просрочки (от 150 до 180 дней). Это означает, что по счету, просрочка которого составляет менее 150 дней, будут продолжать начисляться проценты и комиссии, что может привести к тому, что остаток будет намного превышать фактический кредитный лимит на карте. В этих случаях общая задолженность может значительно превысить первоначальный депозит, и владелец карты не только лишается своего депозита, но и остается с дополнительным долгом.

Большинство этих условий обычно описываются в договоре с держателем карты, который владелец карты подписывает при открытии счета.

Защищенные кредитные карты — это возможность позволить человеку с плохой кредитной историей или вообще без кредитной истории иметь кредитную карту, которая в противном случае могла бы быть недоступна. Их часто предлагают как средство восстановления кредита. Комиссии и сборы за обслуживание обеспеченных кредитных карт часто превышают те, которые взимаются за обычные необеспеченные кредитные карты. Для людей в определенных ситуациях (например, после списания средств с других кредитных карт или людей с длительной историей просрочек по различным формам задолженности) обеспеченные карты почти всегда дороже, чем необеспеченные кредитные карты.

Иногда кредитная карта будет обеспечена собственным капиталом в доме заемщика .

Их иногда называют «предоплаченной кредитной картой», но это дебетовая карта (предоплаченная карта или предоплаченная дебетовая карта), [44] поскольку эмитент карты не предлагает кредит: владелец карты тратит деньги, которые были «хранятся» через предварительный депозит держателя карты или кого-либо еще, например, родителя или работодателя. Однако она имеет бренд кредитной карты (например, Discover , Visa , MasterCard , American Express или JCB ) и может использоваться таким же образом, как если бы это была кредитная карта. [44] В отличие от дебетовых карт, предоплаченные кредитные карты обычно не требуют ввода ПИН-кода. Исключением являются предоплаченные кредитные карты с чипом EMV . Для этих карт требуется ПИН-код, если платеж обрабатывается с использованием технологии чипа и ПИН-кода . По состоянию на 2018 год большинство дебетовых карт в США были предоплаченными (71,7%). [8]

После покупки карты владелец карты пополняет счет на любую сумму денег, вплоть до заранее определенного лимита карты, а затем использует карту для совершения покупок так же, как обычную кредитную карту. Предоплаченные карты могут быть выданы несовершеннолетним (старше 13 лет), поскольку для них не требуется кредитная линия. Основное преимущество перед обеспеченными кредитными картами (см. раздел выше) заключается в том, что держателю карты не требуется иметь 500 долларов или более для открытия счета. При использовании предоплаченных кредитных карт с покупателей не взимаются проценты, но часто взимается комиссия за покупку плюс ежемесячная плата по истечении произвольного периода времени. Многие другие сборы также обычно применяются к предоплаченной карте. [44]

Предоплаченные кредитные карты иногда продаются подросткам [44] для совершения покупок в Интернете без завершения транзакции родителями. [45] Подростки могут использовать только средства, имеющиеся на карте, что способствует управлению финансами и снижению риска возникновения долговых проблем в дальнейшей жизни. [46]

Карты предоплаты можно использовать по всему миру. Предоплаченная карта удобна для получателей платежей в развивающихся странах, таких как Бразилия, Россия, Индия и Китай, где международные банковские переводы и банковские чеки отнимают много времени, сложны и дорогостоящи. [ нужна цитата ]

Из-за множества комиссий, взимаемых за получение и использование предоплаченных карт кредитной карты, Агентство потребителей финансовых услуг Канады описывает их как «дорогой способ потратить свои собственные деньги». [47] Агентство издает буклет под названием « Предоплаченные карты» , в котором объясняются преимущества и недостатки этого типа предоплаченных карт. см. #Дальнейшее чтение

Цифровая карта — это цифровое виртуальное представление любого вида удостоверения личности или платежной карты, например кредитной карты, размещенное в облаке. [48]

Платежные карты представляют собой разновидность кредитной карты.

Основное преимущество для держателя карты – удобство. По сравнению с дебетовыми картами и чеками, кредитная карта позволяет быстро выдавать небольшие краткосрочные кредиты держателю карты, которому не нужно рассчитывать остаток перед каждой транзакцией, при условии, что общая сумма комиссий не превышает максимальную кредитную линию для карты.

Одним из финансовых преимуществ является то, что проценты не взимаются при полной выплате остатка в течение льготного периода . В Соединенных Штатах большинство кредитных карт предлагают льготный период (например, 21, 23 или 25 дней) для транзакций покупок.

Разные страны предлагают разные уровни защиты. В Великобритании, например, банк несет солидарную ответственность с продавцом за покупку дефектной продукции на сумму более 100 фунтов стерлингов. [49]

Многие кредитные карты предлагают преимущества владельцам карт. Некоторые преимущества распространяются на товары, приобретенные с помощью карты, например расширенная гарантия на продукцию, возмещение за снижение цены сразу после покупки (защита цены) и возмещение за кражу или повреждение недавно приобретенных продуктов (защита покупки). [50] Другие льготы включают в себя различные виды туристического страхования, такие как страхование арендованного автомобиля, страхование от несчастных случаев во время путешествия, страхование от задержки багажа, а также страхование от задержки или отмены поездки. [51]

Кредитные карты также могут предлагать программу лояльности , в которой вознаграждение за каждую покупку зависит от цены покупки. Обычно вознаграждения предоставляются в виде кэшбэка или баллов. Баллы часто можно обменять на подарочные карты, продукты или командировочные расходы, например авиабилеты. Некоторые кредитные карты позволяют переводить накопленные баллы в программы лояльности отелей и авиакомпаний. [52] В ходе исследования было изучено, может ли конкуренция между карточными сетями потенциально сделать вознаграждение за платежи слишком щедрым, вызывая более высокие цены среди торговцев, тем самым фактически влияя на социальное благосостояние и его распределение, и такая ситуация потенциально требует вмешательства государственной политики. [53]

Некоторые страны, такие как США , Великобритания и Франция , ограничивают сумму, за которую потребитель может быть привлечен к ответственности в случае мошеннических транзакций с утерянной или украденной кредитной картой.

В таблице ниже содержится список преимуществ, предлагаемых в США для потребительских кредитных карт в некоторых из этих сетей. Эти преимущества могут различаться в зависимости от эмитента кредитной карты.

Низкие начальные ставки по кредитным картам ограничены фиксированным сроком, обычно от 6 до 12 месяцев, после чего взимается более высокая ставка. Поскольку все кредитные карты взимают комиссию и проценты, некоторые клиенты становятся настолько задолженными перед поставщиком своих кредитных карт, что доводятся до банкротства . Некоторые кредитные карты часто взимают ставку от 20 до 30 процентов после пропущенного платежа. [61] В других случаях фиксированная плата взимается без изменения процентной ставки. В некоторых случаях может применяться универсальный дефолт : высокая ставка по умолчанию применяется к карте с хорошей репутацией в случае пропуска платежа по несвязанному счету от того же провайдера. Это может привести к эффекту снежного кома, когда потребитель утонет в неожиданно высоких процентных ставках. Кроме того, большинство соглашений с держателями карт позволяют эмитенту произвольно повышать процентную ставку по любой причине, которую он считает подходящей. Первый Премьер Банк однажды предложил кредитную карту с процентной ставкой 79,9%; [62] однако они прекратили выпуск этой карты в феврале 2011 года из-за постоянных дефолтов. [63]

Исследования показывают, что значительная часть потребителей (около 40 процентов) выбирают неоптимальный договор кредитной карты, при этом некоторые из них несут сотни долларов процентов, которых можно избежать. [64]

Владение кредитной картой сопряжено с дополнительными рисками (по сравнению с другими альтернативами безналичной оплаты), такими как повышенный риск мошенничества [65] или принятие на себя ненужной ответственности .

Несколько исследований показали, что потребители, скорее всего, потратят больше денег, расплачиваясь кредитной картой. Исследователи предполагают, что когда люди расплачиваются кредитными картами, они не испытывают абстрактной боли при оплате. [66] Кроме того, исследователи обнаружили, что использование кредитных карт может увеличить потребление нездоровой пищи по сравнению с использованием наличных денег. [67]

Торговцы, принимающие кредитные карты, должны платить комиссии за обмен и дисконтные сборы по всем транзакциям по кредитным картам. [68] [69] В некоторых случаях кредитные соглашения запрещают продавцам передавать эти сборы непосредственно клиентам кредитных карт или устанавливать минимальную сумму транзакции (больше не запрещено в США, Великобритании или Австралии). [70] В результате торговцы вынуждены взимать со всех клиентов (включая тех, кто не пользуется кредитными картами) более высокие цены, чтобы покрыть комиссию за транзакции по кредитным картам. [69] Стимул может быть сильным, поскольку комиссия продавца составляет процент от продажной цены, что оказывает непропорционально сильное влияние на прибыльность предприятий, которые преимущественно осуществляют операции с кредитными картами, если только это не компенсируется за счет общего повышения цен. В Соединенных Штатах в 2008 году компании, выпускающие кредитные карты, собрали в общей сложности 48 миллиардов долларов в виде комиссий за обмен, или в среднем 427 долларов на семью, при этом средняя ставка комиссии составляла около 2% за транзакцию. [69]

Вознаграждения по кредитным картам приводят к общему переводу 1282 долларов США от среднего плательщика наличных денег к среднему плательщику карты в год. [71]

Для торговцев суммы покупок по картам уменьшают сопротивление по сравнению с оплатой наличными [72] , и транзакция часто более безопасна, чем другие формы оплаты, такие как чеки , поскольку банк-эмитент обязуется заплатить продавцу в момент авторизации транзакции. , независимо от того, не выполнил ли потребитель платеж по кредитной карте (за исключением законных споров, которые могут привести к возврату средств продавцу). Карты даже более безопасны, чем наличные, поскольку они уменьшают вероятность кражи за счет уменьшения количества наличных денег в помещениях. Наконец, кредитные карты сокращают расходы бэк-офиса на обработку чеков/наличных и их транспортировку в банк.

До появления кредитных карт каждый торговец должен был оценить кредитную историю каждого клиента, прежде чем выдавать кредит. Сейчас эту задачу выполняют банки, которые берут на себя кредитный риск . Дополнительный оборот создается за счет того, что клиент может немедленно приобрести товары и услуги, и его меньше сдерживает количество наличных денег в кармане и немедленное состояние банковского баланса клиента. Большая часть маркетинга торговцев основана на этой непосредственности. За каждую покупку банк взимает с продавца комиссию (дисконтную плату) за эту услугу, и может пройти определенная задержка, прежде чем согласованный платеж будет получен продавцом. Комиссия часто составляет процент от суммы транзакции плюс фиксированную комиссию (обменный курс). [39]

За прием кредитных карт с торговцев взимается несколько комиссий. С продавца обычно взимается комиссия в размере от 0,5 до 4 процентов от стоимости каждой транзакции, оплаченной кредитной картой. [73] Продавец также может платить переменную комиссию, называемую ставкой дисконтирования продавца, за каждую транзакцию. [68] В некоторых случаях транзакций на очень небольшую сумму использование кредитных карт значительно снижает размер прибыли или приводит к тому, что продавец теряет деньги на транзакции. Торговцы с очень низкими средними ценами транзакций или очень высокими средними ценами транзакций более неохотно принимают кредитные карты. В некоторых случаях продавцы могут взимать с пользователей «добавку к кредитной карте» (или дополнительную плату) в виде фиксированной суммы или процента за оплату кредитной картой. [74] Эта практика была запрещена большинством контрактов по кредитным картам в Соединенных Штатах до 2013 года, когда крупное соглашение между торговцами и компаниями-эмитентами кредитных карт позволило торговцам взимать дополнительные сборы. Однако большинство розничных продавцов не начали взимать комиссию по кредитным картам, опасаясь потерять клиентов. [75]

Торговцы в Соединенных Штатах боролись с тем, что они считают несправедливо высокими комиссиями, взимаемыми компаниями-эмитентами кредитных карт, в серии судебных процессов, которые начались в 2005 году. Торговцы обвиняли, что две основные компании по обработке кредитных карт, MasterCard и Visa, использовали свою монопольную власть. взимать чрезмерные сборы по групповому иску с участием Национальной федерации розничной торговли и крупных розничных торговцев, таких как Wal-Mart . В декабре 2013 года федеральный судья утвердил урегулирование на сумму 5,7 миллиарда долларов по делу, предусматривавшему выплаты торговцам, уплатившим комиссию по кредитной карте, что стало крупнейшим антимонопольным соглашением в истории США. Однако некоторые крупные ритейлеры, такие как Wal-Mart и Amazon , предпочли не участвовать в этом урегулировании и продолжили судебную борьбу против компаний, выпускающих кредитные карты. [75]

В апреле 2015 года ЕС ввел ограничение на комиссию за обмен до 0,3% для потребительских кредитных карт и 0,2% для дебетовых карт. [76]

Торговцы также обязаны арендовать или приобрести перерабатывающее оборудование, в некоторых случаях это оборудование предоставляется переработчиком бесплатно . Торговцы также должны соблюдать стандарты безопасности данных, которые являются технически сложными и сложными. Во многих случаях происходит задержка в несколько дней, прежде чем средства будут зачислены на банковский счет продавца. Поскольку структура комиссий по кредитным картам очень сложна, мелкие торговцы не могут анализировать и прогнозировать комиссии.

Наконец, продавцы берут на себя риск возврата платежей потребителями.

Безопасность кредитной карты зависит от физической безопасности пластиковой карты , а также конфиденциальности номера кредитной карты. Таким образом, всякий раз, когда кто-либо, кроме владельца карты, имеет доступ к карте или ее номеру, безопасность может оказаться под угрозой. Когда-то продавцы часто принимали номера кредитных карт без дополнительной проверки для покупок по почте. В настоящее время общепринятой практикой является доставка только на подтвержденные адреса в качестве меры безопасности, позволяющей свести к минимуму мошеннические покупки. Некоторые продавцы принимают номер кредитной карты для покупок в магазине, после чего доступ к номеру позволяет легко совершить мошенничество, но многие требуют наличия самой карты и подписи (для карт с магнитной полосой). Утерянную или украденную карту можно аннулировать, и если это сделать быстро, это значительно ограничит мошенничество, которое может иметь место таким образом. Европейские банки могут потребовать ввода PIN-кода безопасности владельца карты для личных покупок с помощью карты.

Стандарт безопасности данных индустрии платежных карт (PCI DSS) — это стандарт безопасности, выпущенный Советом по стандартам безопасности индустрии платежных карт (PCI SSC). Этот стандарт безопасности данных используется банками-эквайерами для введения мер безопасности данных держателей карт для своих продавцов.

Цель компаний, выпускающих кредитные карты, — не искоренить мошенничество, а «свести его до управляемого уровня». [77] Это означает, что меры по предотвращению мошенничества будут использоваться только в том случае, если их стоимость ниже, чем потенциальная выгода от сокращения мошенничества, тогда как дорогостоящие меры с низкой отдачей не будут использоваться – как можно было бы ожидать от организаций, целью которых является максимизация прибыли. .

Мошенничество в Интернете может совершаться путем необоснованного требования возврата платежа (« дружественное мошенничество ») или с использованием данных кредитной карты, которые могут быть украдены разными способами, самым простым из которых является копирование информации у розничных продавцов, онлайн или офлайн . . Несмотря на усилия по повышению безопасности удаленных покупок с использованием кредитных карт, нарушения безопасности обычно являются результатом плохой практики продавцов. Например, веб-сайт, который безопасно использует TLS для шифрования данных карты от клиента, может затем отправить данные в незашифрованном виде с веб-сервера продавцу; или продавец может хранить незашифрованные данные таким образом, чтобы к ним мог получить доступ через Интернет или мошеннический сотрудник; незашифрованные данные карты всегда представляют угрозу безопасности. Даже зашифрованные данные могут быть взломаны.

Номера контролируемых платежей (также известные как виртуальные кредитные карты или одноразовые кредитные карты) являются еще одним вариантом защиты от мошенничества с кредитными картами, когда представление физической карты не требуется, как при покупках по телефону или через Интернет. Это номера одноразового использования, которые функционируют как платежная карта и привязаны к реальному счету пользователя, но не раскрывают детали и не могут быть использованы для последующих несанкционированных транзакций. Они могут действовать сравнительно недолго и ограничиваться фактической суммой покупки или лимитом, установленным пользователем. Их использование может быть ограничено одним торговцем. Если номер, предоставленный продавцу, скомпрометирован, он будет отклонен, если будет предпринята попытка использовать его во второй раз.

Аналогичную систему контроля можно использовать и на физических картах. Технология дает банкам возможность поддерживать множество других элементов управления, которые владелец кредитной карты может включать, выключать и изменять в режиме реального времени по мере изменения обстоятельств (т. е. они могут изменять временные, числовые, географические и многие другие параметры на своих основных параметрах). и дополнительные карты). Помимо очевидных преимуществ такого контроля: с точки зрения безопасности это означает, что клиент может иметь чип и ПИН-карту, защищенные для реального мира и ограниченные для использования в своей стране. В этом случае вор, укравший детали, не сможет использовать их за границей в странах, где нет чипов и штырей EMV . Аналогичным образом, реальную карту можно запретить использовать в Интернете, чтобы в случае попытки украденные данные были отклонены. Затем, когда пользователи карт делают покупки в Интернете, они могут использовать номера виртуальных счетов. В обоих случаях может быть встроена система оповещения, уведомляющая пользователя о том, что была предпринята мошенническая попытка, нарушающая его параметры, и может предоставлять данные об этом в режиме реального времени.

Кроме того, на самой физической карте имеются функции безопасности, позволяющие предотвратить подделку . Например, большинство современных кредитных карт имеют водяной знак , который светится под ультрафиолетовым светом . [78] Большинство основных кредитных карт имеют голограмму . На карте Visa буква V наложена на обычный логотип Visa, а на карте MasterCard буквы MC расположены на лицевой стороне карты. На старых картах Visa на лицевой стороне изображен белоголовый орлан или голубь. В вышеупомянутых случаях элементы безопасности видны только в ультрафиолетовом свете и невидимы при обычном освещении.

В Соединенных Штатах ответственность за преследование преступников, занимающихся мошенничеством с кредитными картами, несут Министерство юстиции США , Секретная служба США , Федеральное бюро расследований , Иммиграционная и таможенная служба США и Служба почтовой инспекции США . [79] Однако у них нет ресурсов для преследования всех преступников, и в целом они расследуют только дела, сумма которых превышает 5000 долларов США.

В наиболее распространенных сетях кредитных карт были введены три улучшения безопасности карт, но ни одно из них пока не доказало свою эффективность в снижении уровня мошенничества с кредитными картами. Во-первых, сами карты заменяются аналогичными защищенными от несанкционированного доступа смарт-картами , которые призваны затруднить подделку . Большинство кредитных карт на основе смарт-карт (IC-карт) соответствуют стандарту EMV (Europay MasterCard Visa). Во-вторых, дополнительный 3- или 4-значный код безопасности карты (CSC) или значение проверки карты (CVV) теперь присутствует на обратной стороне большинства карт для использования в транзакциях без предъявления карты . Заинтересованные стороны электронных платежей на всех уровнях признали необходимость разработки последовательных глобальных стандартов безопасности, учитывающих и интегрирующих как существующие, так и новые технологии безопасности. Они начали удовлетворять эти потребности через такие организации, как PCI DSS и Secure POS Vendor Alliance . [80]

Звонки по коду 10 совершаются, когда продавцы подозревают, что принимают кредитную карту.

Затем оператор задает продавцу ряд вопросов с ответом «да» или «нет», чтобы выяснить, вызывает ли продавец подозрения в отношении карты или ее владельца. Продавца могут попросить сохранить карту, если это безопасно. За возврат конфискованной карты банку-эмитенту торговец может получить вознаграждение, особенно в случае наложения ареста. [81] [82] [83] [84]

Помимо комиссий, уплачиваемых держателем карты, продавцы также должны платить комиссию за обмен банку-эмитенту карты и карточной ассоциации. [88] [89] Для типичного эмитента кредитной карты доходы от комиссионных за обмен могут составлять около четверти от общего дохода. [90]

Эти сборы обычно составляют от 1 до 6 процентов от каждой продажи, но они варьируются не только от продавца к продавцу (крупные торговцы могут договориться о более низких ставках [90] ), но и от карты к карте, при этом визитные карты и бонусные карты обычно обходятся продавцам. больше обрабатывать. На комиссию за обмен, применяемую к конкретной транзакции, также влияют многие другие переменные, включая тип продавца, общий объем продаж карт продавца, среднюю сумму транзакции продавца, физическое присутствие карт, способ получения информации, необходимой для транзакции. полученную, конкретный тип карты, время проведения транзакции, а также авторизованную и рассчитанную сумму транзакции. В некоторых случаях продавцы добавляют к кредитным картам дополнительную комиссию для покрытия комиссии за обмен, поощряя своих клиентов вместо этого использовать наличные , дебетовые карты или даже чеки .

Предложенное в 2022 году изменение комиссий за обмен, поощряющее использование нескольких карточных сетей, подверглось критике как способное снизить уровень выявления мошенничества. [91]

Процентные платежи широко варьируются от эмитента карты к эмитенту карты. Часто на начальные периоды времени действуют «тизерные» ставки или рекламные годовые ставки (от нуля процентов, скажем, за шесть месяцев), тогда как обычные ставки могут достигать 40 процентов. [92] В США не существует федерального ограничения на размер процентов или комиссий за просрочку платежа, которые могут взимать эмитенты кредитных карт; Процентные ставки устанавливаются штатами, при этом некоторые штаты, такие как Южная Дакота , не имеют потолка процентных ставок и комиссий, приглашая некоторые банки осуществлять там свои операции по кредитным картам. В других штатах, например в Делавэре , законы о ростовщичестве очень слабы . Пробная ставка больше не применяется, если клиент не оплачивает свои счета вовремя, и заменяется штрафной процентной ставкой (например, 23,99%), которая применяется задним числом.

Аналитики кредитных карт помечают некоторые счета в транзакции (платят полностью) или в континууме вращения. Эмитенту нужны оба типа держателей карт; некоторые платят проценты, другие в первую очередь заставляют торговцев платить комиссию.

Возобновляемый счет — это счет, созданный финансовым учреждением, чтобы позволить клиенту взять на себя долг , который зачисляется на этот счет и при котором заемщику не нужно полностью выплачивать непогашенный остаток на этом счете каждый месяц. От заемщика может потребоваться внести минимальный платеж в зависимости от суммы остатка. Однако заемщик обычно имеет право по своему усмотрению выплатить кредитору любую сумму между минимальным платежом и полным балансом. Если остаток не будет выплачен полностью к концу ежемесячного расчетного периода, оставшийся остаток будет перенесен или «перенесен» на следующий месяц. На эту сумму будут начислены проценты, которые будут добавлены к остатку.

Возобновляемый счет является формой кредитной линии , обычно с учетом кредитного лимита ; не все кредитные карты имеют кредитный лимит. [93] Этот термин также может относиться к сберегательному фонду на случай чрезвычайных ситуаций. [94]

Основные комиссии по кредитной карте составляют:

В США Закон о кредитных картах 2009 года определяет, что компании, выпускающие кредитные карты, должны направить держателям карт уведомление за 45 дней до того, как они смогут увеличить или изменить определенные комиссии. Сюда входят ежегодные сборы, комиссии за выдачу наличных и пени за просрочку платежа. [98]

Одной из спорных областей является вопрос о скользящих процентах . Скользящие проценты относятся к процентам, которые начисляются на остаток после составления ежемесячного отчета, но до погашения остатка. Эти дополнительные проценты обычно добавляются к следующему ежемесячному отчету. Сенатор США Карл Левин поднял вопрос о миллионах американцев, пострадавших от скрытых платежей, усугубляющихся процентов и загадочных условий. Их горе было выслушано на слушаниях Постоянного подкомитета Сената по расследованиям, под председательством сенатора Левина, который заявил, что намерен держать в центре внимания компании, выпускающие кредитные карты, и что для чистки отрасли могут потребоваться законодательные меры. [99] В 2009 году был подписан Закон CARD, вводящий в действие защиту по многим вопросам, поднятым Левином.

В Соединенном Королевстве торговцы получили право посредством Приказа 1990 года о кредитных картах (ценовая дискриминация) [100] взимать с покупателей разные цены в зависимости от способа оплаты; Позже это было исключено Второй Директивой ЕС о платежных услугах . По данным UK Payments Administration Ltd , по состоянию на 2007 год Соединенное Королевство было одной из стран с наибольшим использованием кредитных карт: на одного потребителя приходилось 2,4 кредитных карты . [101]

В Соединенных Штатах до 1984 года федеральный закон запрещал взимание дополнительных комиссий за операции по картам. Хотя в том же году истек срок действия положений федерального Закона о правде в кредитовании , запрещающих дополнительные сборы, в ряде штатов с тех пор были приняты законы, которые по-прежнему ставят эту практику вне закона; В Калифорнии, Колорадо, Коннектикуте, Флориде, Канзасе, Массачусетсе, Мэн, Нью-Йорке, Оклахоме и Техасе действуют законы, запрещающие дополнительные сборы. По состоянию на 2006 год в Соединенных Штатах, вероятно, было одно из самых высоких, если не самое высокое, соотношение кредитных карт на душу населения: 984 миллиона банковских счетов кредитных и дебетовых карт Visa и MasterCard только для взрослого населения, составляющего примерно 220 миллионов человек. . [102] Соотношение кредитных карт на душу населения в США составляло почти 4:1 по состоянию на 2003 год [103] и достигало 5:1 по состоянию на 2006 год. [104]

Потребители, которые поддерживают свой счет в порядке, всегда оставаясь в пределах своего кредитного лимита и всегда внося хотя бы минимальный ежемесячный платеж, будут рассматривать проценты как самый большой расход со стороны поставщика карт. Те, кто не был так осторожен и регулярно превышал свой кредитный лимит или задерживал платежи, подвергались многочисленным обвинениям, пока Управление добросовестной торговли [105] не постановило , что они будут считать сборы на сумму более 12 фунтов стерлингов несправедливыми, что привело к большинство поставщиков карточек снизят комиссию до 12 фунтов стерлингов.

Утверждалось, что первоначально взимаемые более высокие комиссии были призваны окупить общие коммерческие затраты оператора карты и попытаться гарантировать, что бизнес кредитных карт в целом принес прибыль, а не просто возместить поставщику расходы, связанные с нарушением лимита, что обычно оценивается в 3–4 фунта стерлингов. Получение прибыли от ошибок клиента, возможно, не допускается в соответствии с общим законодательством Великобритании, если обвинения представляют собой штрафы за нарушение договора, или в соответствии с Несправедливыми условиями в Положениях о потребительских контрактах 1999 года .

Последующие решения в отношении личных текущих счетов предполагают, что аргумент о том, что эти обвинения являются штрафами за нарушение контракта, слаб, и, учитывая постановление Управления добросовестной торговли, маловероятно, что будут проведены какие-либо дальнейшие проверки.

Несмотря на то, что закон остается на волоске, многие потребители предъявили иски против поставщиков своих кредитных карт о возмещении понесенных ими расходов, а также процентов, которые они получили бы, если бы деньги не были списаны с их счета. Вполне вероятно, что иски о суммах, превышающих 12 фунтов стерлингов, будут удовлетворены, но иски о сборах на уровне порогового уровня OFT в 12 фунтов стерлингов являются более спорными.

Закон о кредитных картах 2009 года требует, чтобы потребители соглашались на превышение лимита сборов. Поэтому некоторые эмитенты карт начали предлагать клиентам согласиться на комиссию за превышение лимита, представляя это как преимущество, поскольку это может избежать возможности отклонения будущей транзакции. Другие эмитенты просто прекратили практику взимания комиссий за превышение лимита. Независимо от того, соглашается ли клиент платить комиссию за превышение лимита или нет, банки на практике будут иметь право по своему усмотрению решать, разрешать ли они транзакции, превышающие кредитный лимит, или нет. Конечно, любые одобренные транзакции с превышением лимита приведут к взиманию комиссии за превышение лимита только для тех клиентов, которые согласились на эту комиссию. Этот закон вступил в силу 22 февраля 2010 года. В соответствии с этим законом компании теперь обязаны по закону указывать в счетах клиентов, сколько времени им потребуется для погашения остатка.

То, что в Соединенных Штатах называется кредитной картой (то есть у клиента есть счет для оплаты в конце месяца), не существует во французской банковской системе. Дебетовая карта списывает средства со счета клиента при совершении транзакции, а кредитная карта списывает средства автоматически в конце месяца, что делает невозможным влезть в долги, забыв оплатить счет по кредитной карте. Специализированные кредитные компании могут предоставлять эти карты, но они отделены от обычной банковской системы. В этом случае потребитель определяет максимальную сумму, которая не может быть превышена.

Во Франции не существует кредитных рейтингов или кредитной истории, поэтому нет необходимости создавать кредитную историю с помощью кредитных карт. Личная информация не может быть передана между банками, а это означает, что не существует централизованной системы отслеживания кредитоспособности. Единственная централизованная система во Франции предназначена для лиц, которые не погасили кредит или не выписали чеки, не имея достаточных средств, или для тех, кто подает заявление о банкротстве. Эта система находится в ведении Банка Франции. [106]

Для сравнения, межобменные сборы в Канаде составляют в среднем 1,78%, а в США — 1,73%. [107]

Эти ограничения предназначены для предотвращения чрезмерных комиссий и обеспечения равных условий для всех финансовых учреждений.

Правительство Канады ведет базу данных о комиссиях, функциях, процентных ставках и программах вознаграждений почти 200 кредитных карт, доступных в Канаде. Эта база данных обновляется ежеквартально за счет информации, предоставляемой компаниями-эмитентами кредитных карт. Информация в базе данных публикуется ежеквартально на сайте Агентства потребителей финансовых услуг Канады (FCAC). [108]

Информация в базе данных публикуется в двух форматах. Он доступен в виде сравнительных таблиц в формате PDF , в которых информация разбивается по типам кредитных карт, что позволяет читателю сравнить характеристики, например, всех студенческих кредитных карт в базе данных. База данных также используется в интерактивном инструменте на веб-сайте FCAC. [109] Интерактивный инструмент использует несколько вопросов типа интервью для построения профиля привычек и потребностей пользователя в использовании кредитных карт, исключая неподходящий выбор на основе профиля, так что пользователю предоставляется небольшое количество кредитных карт и возможность для проведения детального сравнения функций, программ вознаграждения, процентных ставок и т. д.

Многие кредитные карты можно использовать в банкомате для снятия денег в счет кредитного лимита, предоставленного на карту, но многие эмитенты карт взимают проценты за снятие наличных до того, как они сделают это при покупках. Проценты по выдаче наличных обычно взимаются с даты снятия средств, и в отличие от процентов по покупкам, проценты по выдаче наличных не отменяются, даже если клиент полностью оплачивает остаток выписки. Многие эмитенты карт взимают комиссию за снятие наличных, даже если банкомат принадлежит тому же банку, что и эмитент карты. Продавцы не предлагают кэшбэк за транзакции по кредитным картам, поскольку они будут платить процентную комиссию от дополнительной суммы наличных своему банку или поставщику торговых услуг, что делает это неэкономичным. Discover — заметное исключение из вышесказанного. Покупатель с картой Discover может получить кэшбэк в размере до 120 долларов США, если продавец разрешает это. Эта сумма просто добавляется к стоимости транзакции держателя карты, и никаких дополнительных комиссий не взимается, поскольку транзакция не считается авансом наличными.

В США многие компании, выпускающие кредитные карты, также при осуществлении платежей по карте делают это, в данном случае, в конце платежного цикла и применяют эти платежи ко всему, прежде чем выдавать наличные. По этой причине многие потребители имеют большие остатки денежных средств, которые не имеют льготного периода и на них начисляются проценты по ставке, которая (обычно) выше, чем ставка покупки, и они будут хранить эти остатки в течение многих лет, даже если они погашают свой баланс каждый раз. месяц. Такая практика не разрешена в Великобритании, где закон гласит, что любые платежи должны быть отнесены в первую очередь на баланс с самой высокой процентной ставкой.

Знак принятия — это логотип или дизайн, который указывает, какие схемы карт принимает банкомат или торговая точка . Обычное использование включает наклейки и вывески в торговых точках или в рекламных объявлениях торговых точек. Целью отметки является предоставление держателю карты информации о том, где его карта может быть использована. Знак приема отличается от названия карточного продукта (например, карта American Express Centurion , Eurocard ), поскольку он показывает принимаемую схему карты (группу карт). Однако знак принятия соответствует отметке схемы карты, указанной на карте.

Однако знак принятия не является абсолютной гарантией того, что все карты, принадлежащие данной карточной схеме, будут приняты. Иногда карты, выпущенные в другой стране, могут не приниматься торговыми точками или банкоматами из-за договорных или юридических ограничений.

Кредитные карты и карты предоплаты [46] являются очень рискованным способом для предпринимателей получить капитал для своих стартапов, когда более традиционное финансирование недоступно. Лен Босак и Сэнди Лернер использовали личные кредитные карты [110] для запуска Cisco Systems . Запуск Google Ларри Пейджем и Сергеем Брином финансировался кредитными картами для покупки необходимых компьютеров и офисного оборудования, а точнее «терабайта жестких дисков ». [111] [ не удалось проверить ] Точно так же режиссер Роберт Таунсенд финансировал часть Hollywood Shuffle с помощью кредитных карт. [112] Режиссер Кевин Смит частично финансировал «Клерков» за счет использования нескольких кредитных карт. [113] Актер Ричард Хэтч также финансировал производство фильма « Звездный крейсер Галактика: Второе пришествие» частично за счет своих кредитных карт. Знаменитый менеджер хедж-фонда Брюс Ковнер начал свою карьеру (а позже и свою фирму Caxton Associates ) на финансовых рынках, занимая деньги по своей кредитной карте. Британский предприниматель Джеймс Каан (как видно из «Логова драконов» ) профинансировал свой первый бизнес, используя несколько кредитных карт.

Однако эти истории являются выдающимися , поскольку более 80% всех стартапов терпят неудачу в первый год своего существования, [114] в результате чего любой, кто пытается использовать этот метод финансирования своего стартапа, несет значительные личные расходы , поскольку кредитные карты оформляются на имя человека. а не бизнес .

Программы вознаграждений Cashback — это программы поощрения , созданные эмитентами кредитных карт для поощрения использования карты. Расходы по карте обычно приносят пользователям карты баллы или денежные баллы, которые позволяют пользователю обменивать их на вознаграждения, такие как подарочные карты, кредиты/наличные, внесенные на счет по выбору пользователя карты, или обменивать их на программы для часто летающих пассажиров. . Расходы, соответствующие критериям начисления баллов этого типа, могут включать/исключать переводы баланса , кредиты до зарплаты или выдачу наличных. Баллы обычно не имеют денежной стоимости до тех пор, пока не будут погашены через эмитента.

В зависимости от типа карты вознаграждение обычно обходится эмитенту в размере от 0,25% до 2,0% от спреда. Такие сети, как Visa или MasterCard, увеличили свои комиссии, чтобы позволить эмитентам финансировать свою систему вознаграждений. Некоторые эмитенты препятствуют погашению карты, заставляя держателя карты звонить в службу поддержки клиентов для получения вознаграждения. На их сервисном веб-сайте погашение вознаграждений обычно является функцией, которая очень хорошо скрывается эмитентами. [115] Многие эмитенты кредитных карт, особенно в Великобритании , Канаде и США , запускают эти программы, чтобы стимулировать использование карт.

Владельцы карт обычно получают от 0,5% до 3% своих чистых расходов (покупки за вычетом возмещений) в качестве ежегодной скидки, которая либо зачисляется на счет кредитной карты, либо выплачивается владельцу карты отдельно. [116] В отличие от неиспользованных подарочных карт, в случае которых в некоторых штатах США ущерб поступает в казну штата, [117] невыкупленные баллы кредитной карты сохраняются у эмитента. [118]

Исследование государственной политики, проведенное Федеральной резервной системой в 2010 году, пришло к выводу, что программы вознаграждения по возврату денежных средств приводят к перемещению денежных средств от домохозяйств с низкими доходами к домохозяйствам с высокими доходами. Отказ от программ вознаграждения за возврат денежных средств приведет к снижению комиссий торговцев, что, в свою очередь, приведет к снижению потребительских цен, поскольку розничная торговля представляет собой очень конкурентную среду. [119]

Принимая оплату с помощью кредитной карты, продавцы обычно платят процент от суммы транзакции в качестве комиссии своему банку или поставщику торговых услуг. Продавцам часто не разрешается взимать более высокую цену при использовании кредитной карты в отличие от других способов оплаты, поэтому владелец карты не несет штрафа за использование своей кредитной карты. Эмитент кредитной карты делится частью этой комиссии с держателем карты, чтобы стимулировать его использовать кредитную карту при совершении платежа. Продукты кредитных карт, основанные на вознаграждениях, такие как возврат денег, более выгодны для потребителей, которые ежемесячно оплачивают выписку по кредитной карте. Продукты, основанные на вознаграждениях, обычно имеют более высокие годовые процентные ставки . Если остаток не выплачивается полностью каждый месяц, дополнительные проценты затмят все полученные вознаграждения. Большинство потребителей не знают, что их кредитные карты, основанные на вознаграждениях, взимают более высокую комиссию за обмен с продавцов, которые их принимают. [120]

Единственным подходом к решению этой проблемы было первоначальное утверждение производителя истца, компании Farrington Manufacturing Company, о том, что ответчик нарушил зарегистрированную торговую марку Charga-Plate. Однако после этого ответчик проинструктировал своих клерков использовать какой-либо другой термин, например, кредитный номер или кредитный номер, и никаких претензий о нарушении прав на товарный знак мы не рассматриваем.

встроенные в компьютерные чипы...

микрочипы

Комиссия, составляющая примерно от 1 до 3 процентов от каждой покупки, переводится в банк владельца карты для покрытия расходов и содействия выпуску большего количества карт Visa.

собирает деньги на покупку земли.. Деньги перешли на оборотный счет, который позволяет фонду действовать быстро.