Федеральное правительство Соединенных Штатов и правительства большинства штатов взимают подоходный налог . Они определяются путем применения налоговой ставки, которая может увеличиваться по мере увеличения дохода , к налогооблагаемому доходу , который представляет собой общий доход за вычетом допустимых вычетов . Доход определяется в широком смысле. Физические лица и корпорации подлежат прямому налогообложению, а поместья и трасты могут облагаться налогом на нераспределенный доход. Партнерства не облагаются налогом (за некоторыми исключениями в случае федерального подоходного налога), но их партнеры облагаются налогом на свои доли дохода партнерства. Резиденты и граждане облагаются налогом на доходы по всему миру, тогда как нерезиденты облагаются налогом только на доходы в пределах юрисдикции. Некоторые виды кредитов снижают налог, а некоторые виды кредитов могут превышать налог до кредита. Большинство деловых расходов подлежат вычету. Физические лица могут вычесть определенные личные расходы, включая проценты по ипотечному кредиту , налоги штата, взносы на благотворительность и некоторые другие статьи. На некоторые вычеты распространяются ограничения, а альтернативный минимальный налог (AMT) применяется на федеральном уровне и на уровне некоторых штатов.

Федеральное правительство ввело подоходный налог с момента ратификации Шестнадцатой поправки к Конституции США в 1913 году, а 42 штата США взимают подоходный налог штата . Подоходный налог взимается с заработной платы , а также с прироста капитала и финансирует федеральное правительство и правительство штата. Налоги на заработную плату взимаются только с заработной платы, а не с валового дохода, но способствуют снижению доходов большинства американцев после уплаты налогов. Наиболее распространенными налогами на заработную плату являются налоги FICA , которые финансируют программы социального обеспечения и медицинской помощи . Прирост капитала в настоящее время облагается налогом по более низкой ставке, чем заработная плата , а потери капитала уменьшают налогооблагаемый доход в размере прибыли.

Налогоплательщики, как правило, должны сами определить размер подоходного налога, который они должны заплатить, путем подачи налоговых деклараций . Авансовые платежи налога требуются в форме удержания налога или расчетных налоговых платежей. Сроки уплаты и другие процедурные детали различаются в зависимости от юрисдикции, но 15 апреля, День налогов, является крайним сроком для физических лиц для подачи налоговых деклараций на федеральном уровне, а также на многие государственные и местные декларации. Налог, определенный налогоплательщиком, может быть скорректирован налоговой юрисдикцией.

Для федерального индивидуального (не корпоративного) подоходного налога средняя ставка, уплаченная в 2020 году по скорректированному валовому доходу (доходу после вычетов), составила 13,6%. [1] Однако налог является прогрессивным , что означает, что ставка налога увеличивается с увеличением дохода. За последние 20 лет это означало, что нижние 50% налогоплательщиков всегда платили менее 5% от общей суммы уплаченных индивидуальных федеральных подоходных налогов (постепенно снижаясь с 5% в 2001 году до 2,3% в 2020 году), а верхние 50 % налогоплательщиков, постоянно платящих 95% или более от собранных налогов, а 1% самых богатых налогоплательщиков платят 33% в 2001 году, а к 2020 году эта цифра увеличится до 42%. [2]

Законодательство США о подоходном налоге исходит из ряда источников. Эти источники были разделены одним автором на три уровня следующим образом: [3]

Если существуют конфликты между различными источниками налоговых полномочий, орган Уровня 1 перевешивает полномочия Уровня 2 или 3. Аналогичным образом, орган Уровня 2 перевешивает полномочия Уровня 3. [4] Если существуют конфликты между двумя органами одного и того же уровня. уровне применяется «правило последнего времени». Как следует из названия, «правило последнего времени» гласит, что власть, выданная позже, является контролирующей. [4]

Правила и прецедентное право служат для толкования законов. Кроме того, различные источники права пытаются сделать то же самое. Например, Постановления о доходах служат интерпретацией того, как законы применяются к очень конкретному набору фактов. Договоры служат в международной сфере.

Налог взимается с чистого налогооблагаемого дохода в Соединенных Штатах федеральным правительством, правительствами большинства штатов и некоторыми местными органами власти. [5] Подоходный налог взимается с физических лиц, корпораций, поместий и трастов. [6] Определение чистого налогооблагаемого дохода для большинства субфедеральных юрисдикций в основном соответствует федеральному определению. [7]

Ставка налога на федеральном уровне градуирована; то есть ставки налога на более высокие суммы доходов выше, чем на меньшие суммы. Ставки федерального индивидуального налога варьируются от 10% до 37%. [8] Некоторые штаты и населенные пункты взимают подоходный налог по прогрессивной ставке, а некоторые — по фиксированной ставке на все налогооблагаемые доходы. [9]

Физические лица имеют право на пониженную ставку федерального подоходного налога на прирост капитала и соответствующие дивиденды . Ставка налога и некоторые вычеты различаются для физических лиц в зависимости от статуса подачи. Состоящие в браке лица могут рассчитывать налог как вдвоем, так и по отдельности. Одинокие лица могут иметь право на пониженные налоговые ставки, если они являются главой семьи, в которой проживают с иждивенцем.

Налогооблагаемый доход подробно определен в Налоговом кодексе и налоговых правилах, изданных Министерством финансов и Налоговой службой . [10] Налогооблагаемый доход представляет собой скорректированный валовой доход за вычетом вычетов . Большинство штатов и населенных пунктов следуют этим определениям, по крайней мере частично, [7], хотя некоторые вносят коррективы для определения подоходного налога, облагаемого налогом в этой юрисдикции. Налогооблагаемый доход компании или бизнеса может не совпадать с его балансовым доходом. [11]

Валовой доход включает в себя все доходы, заработанные или полученные из любого источника. Сюда входят заработная плата, чаевые, пенсии, плата за услуги, цена проданных товаров, другие доходы от бизнеса, прибыль от продажи другого имущества, полученная рента, полученные проценты и дивиденды , доходы от продажи урожая и многие другие виды доходов. . Некоторые доходы, такие как проценты по муниципальным облигациям, освобождаются от подоходного налога .

Корректировки (обычно сокращения) валового дохода физических лиц производятся для взносов во многие виды пенсионных планов или планов медицинских сбережений, определенных процентов по студенческим кредитам, половины налога на самозанятость и некоторых других статей. Себестоимость товаров, проданных на предприятии, представляет собой прямое уменьшение валового дохода.

Бизнес-вычеты : Налогооблагаемый доход всех налогоплательщиков уменьшается за счет вычетов расходов, связанных с их бизнесом. К ним относятся заработная плата, арендная плата и другие выплаченные или начисленные деловые расходы, а также амортизационные отчисления . Вычет расходов может привести к убытку. Как правило, такой убыток может уменьшить другой налогооблагаемый доход с учетом некоторых ограничений.

Личные вычеты : прежний вычет за личные освобождения был отменен на период с 2018 по 2025 год.

Стандартный вычет : физические лица получают вычет из налогооблагаемого дохода на определенные личные расходы. Физическое лицо может претендовать на стандартный вычет . В 2021 году базовый стандартный вычет составлял 12 550 долларов США для одиноких или состоящих в браке лиц, подающих отдельную декларацию, 25 100 долларов США для совместной декларации или пережившего супруга и 18 800 долларов США для главы семьи.

Детализированные вычеты . Те, кто решит претендовать на фактические детализированные вычеты, могут вычесть следующее, при соблюдении многих условий и ограничений:

Прирост капитала : Прирост капитала включает прибыль от продажи акций и облигаций, недвижимости и других капитальных активов. Прибыль представляет собой превышение выручки над скорректированной налоговой базой (стоимость за вычетом разрешенных амортизационных отчислений ) объекта недвижимости. Эта более низкая ставка налога также применяется к квалифицированным дивидендам от корпораций США и многих иностранных корпораций. Существуют ограничения на то, насколько чистый убыток капитала может уменьшить другой налогооблагаемый доход.

Налоговые льготы : Всем налогоплательщикам предоставляется кредит на иностранные налоги и процент от определенных видов деловых расходов. Физическим лицам также разрешены кредиты, связанные с расходами на образование, пенсионными накоплениями и расходами по уходу за детьми. Каждый из кредитов подчиняется определенным правилам и ограничениям. Некоторые кредиты рассматриваются как возвратные платежи.

Альтернативный минимальный налог : все налогоплательщики также облагаются альтернативным минимальным налогом , если их доход превышает определенные суммы исключения. Этот налог применяется только в том случае, если он превышает обычный подоходный налог и уменьшается на некоторые кредиты.

Дополнительный налог на медицинскую помощь : лицам с высокими доходами, возможно, также придется платить дополнительный налог в размере 0,9% на заработную плату, компенсации и доход от самозанятости. [14]

Налог на чистый инвестиционный доход: Чистый инвестиционный доход облагается дополнительным налогом в размере 3,8% для физических лиц, доход которых превышает определенные пороговые значения.

Налоговые декларации : Американские корпорации и большинство физических лиц-резидентов должны подавать налоговые декларации для самостоятельного расчета подоходного налога, если какой-либо налог подлежит уплате, или для требования возврата налога . Некоторые налогоплательщики должны подавать декларацию о подоходном налоге, поскольку они удовлетворяют одному из нескольких других условий. [15] Налоговые декларации можно подавать в электронном виде. Как правило, налоговая декларация физического лица охватывает календарный год. Корпорации могут выбрать другой налоговый год. Большинство штатов и населенных пунктов следуют за федеральным налоговым годом и требуют отдельных деклараций.

Уплата налога : Налогоплательщики должны уплатить причитающийся подоходный налог, не дожидаясь оценки. Многие налогоплательщики подлежат удержанию налога при получении дохода. Если удерживаемые налоги не покрывают все причитающиеся налоги, все налогоплательщики должны произвести расчетные налоговые платежи, иначе им грозят штрафы.

Налоговые штрафы . Несвоевременная оплата или непредставление декларации может привести к существенным штрафам . Определенные умышленные нарушения могут повлечь за собой уголовное наказание, включая денежные штрафы и/или тюремное заключение.

Налоговые декларации могут проверяться и корректироваться налоговыми органами. Налогоплательщики имеют право обжаловать любое изменение налога, и эти права различаются в зависимости от юрисдикции. Налогоплательщики также могут обратиться в суд, чтобы оспорить налоговые изменения. Налоговые органы не могут вносить изменения по истечении определенного периода времени (обычно три или четыре года с даты подачи налоговой декларации).

Федеральные уровни доходов и налоговые ставки для физических лиц ежегодно корректируются с учетом инфляции. Служба внутренних доходов (IRS) учитывает изменения в ИПЦ [19] и публикует новые ставки как « График налоговых ставок ».

Начиная с 2013 года, дополнительный налог в размере 3,8% применяется к чистому инвестиционному доходу, превышающему определенные пороговые значения. [23]

Физическое лицо платит налог по определенной налоговой шкале только за каждый доллар в пределах этого налогового диапазона. Верхняя предельная ставка не применяется в определенные годы к определенным видам доходов. Значительно более низкие ставки применяются после 2003 года к приросту капитала и квалификационным дивидендам (см. ниже).

Налог на прибыль за 2017 год:

Единый налогоплательщик с валовым доходом в размере 40 000 долларов США, без детей, младше 65 лет и не слепой, получающий стандартный вычет;

Однако обратите внимание, что налогоплательщики с налогооблагаемым доходом менее 100 000 долларов США должны использовать налоговые таблицы, предоставленные IRS. Согласно этой таблице на 2016 год, подоходный налог в приведенном выше примере составит 3980,00 долларов США. [36]

В дополнение к подоходному налогу наемный работник также должен будет уплатить налог по Закону о федеральных страховых взносах (FICA) (и равная сумма налога FICA должна быть уплачена работодателем):

Общий федеральный налог, включая взнос работодателя:

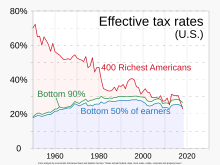

Эффективные налоговые ставки обычно ниже предельных ставок из-за различных вычетов, при этом некоторые люди фактически несут отрицательные обязательства. Ставки индивидуального подоходного налога в следующей таблице включают налоги на прирост капитала, предельные ставки которых отличаются от обычных доходов. [17] [38] Только первые 118 500 долларов чьего-либо дохода облагаются налогами на социальное страхование (социальное обеспечение) в 2016 году. В таблице ниже также не отражены изменения, вступившие в силу с законом 2013 года, который увеличил средний размер налога, уплачиваемого топ-1. % до самого высокого уровня с 1979 года по эффективной ставке 33%, в то время как большинство других налогоплательщиков остались вблизи самых низких уровней с 1979 года. [39]

Подоходный налог рассчитывается как ставка налога, умноженная на налогооблагаемый доход. Налогооблагаемый доход определяется как валовой доход за вычетом допустимых вычетов . Налогооблагаемый доход, определенный для целей федерального налогообложения, может быть изменен для налога штата.

В Налоговом кодексе говорится, что «валовой доход означает весь доход из любого источника», и приводятся конкретные примеры. [40] Валовой доход не ограничивается полученными денежными средствами, но «включает доход, реализованный в любой форме, будь то деньги, имущество или услуги». [41] Валовой доход включает в себя заработную плату и чаевые, гонорары за оказание услуг, прибыль от продажи запасов или другого имущества, проценты, дивиденды, ренту, роялти, пенсии, алименты и многие другие виды доходов. [40] Статьи должны включаться в доход по мере их получения или начисления. Включенная сумма представляет собой сумму, которую имеет право получить налогоплательщик. Прибыль от собственности представляет собой валовую выручку за вычетом возвращенных сумм, стоимости проданных товаров или налоговой базы проданного имущества.

Некоторые виды доходов освобождаются от подоходного налога . Среди наиболее распространенных типов освобожденных от налога доходов — проценты по муниципальным облигациям, часть пособий по социальному обеспечению, доходы от страхования жизни, подарки или наследство, а также стоимость многих льгот для сотрудников.

Валовой доход уменьшается за счет корректировок и вычетов . Среди наиболее распространенных корректировок — сокращение выплачиваемых алиментов, IRA и некоторых других взносов в пенсионный план. Скорректированный валовой доход используется в расчетах, касающихся различных вычетов, кредитов, поэтапного отказа и штрафов.

Большинство бизнес-вычетов разрешены независимо от формы, в которой ведется бизнес. [42] Таким образом, индивидуальному владельцу малого бизнеса разрешено большинство тех же бизнес-вычетов, что и публичной корпорации. Бизнес – это деятельность, осуществляемая регулярно с целью получения прибыли. Лишь немногие вычеты, связанные с бизнесом, являются уникальными для конкретной формы ведения бизнеса. Однако вычет инвестиционных расходов физических лиц имеет ряд ограничений, как и другие постатейные (персональные) вычеты. [43]

Размер и сроки вычетов для целей налога на прибыль определяются правилами налогового, а не бухгалтерского учета. Налоговые правила основаны на принципах, во многом схожих с правилами бухгалтерского учета, но между ними имеются существенные различия. Федеральные вычеты на большинство расходов на питание и развлечения ограничены 50 % от суммы расходов (за исключением 2021 налогового года, позволяющего вычесть 100 % за еду, купленную в ресторане). Затраты на открытие бизнеса (иногда называемые предоперационными расходами) подлежат вычету в расчете в течение 60 месяцев. Отчисления на лоббирование и политические расходы ограничены. Применяются некоторые другие ограничения.

Расходы, которые могут принести будущие выгоды, должны быть капитализированы. [44] Капитализированные затраты затем вычитаются как амортизация (см. MACRS ) или амортизация в течение периода, в течение которого ожидаются будущие выгоды. [45] Примеры включают стоимость машин и оборудования, а также затраты на изготовление или строительство недвижимости. В таблицах IRS указан срок службы активов по классам активов или отраслям, в которых они используются. Когда актив, стоимость которого была капитализирована, продается, обменивается или выбрасывается, выручка (если таковая имеется) уменьшается на оставшуюся невозмещенную стоимость для определения прибыли или убытка. Эта прибыль или убыток могут быть обычными (как в случае с запасами), капитальными (как в случае с акциями и облигациями) или их комбинацией (для некоторых зданий и оборудования). [46]

Большинство личных, жилых и семейных расходов не подлежат вычету. Бизнес-вычеты, разрешенные для федерального подоходного налога, почти всегда разрешены при определении подоходного налога штата. Однако лишь в некоторых штатах разрешены детализированные вычеты для физических лиц. Некоторые штаты также ограничивают отчисления корпораций на расходы, связанные с инвестициями. Во многих штатах разрешены разные суммы амортизационных отчислений. Ограничения штата на вычеты могут существенно отличаться от федеральных ограничений.

Вычеты из бизнеса, превышающие доходы от бизнеса, приводят к убыткам, которые могут компенсировать другие доходы. Однако вычеты убытков от пассивной деятельности могут быть отсрочены в той мере, в какой они превышают доходы от другой пассивной деятельности. [47] Пассивная деятельность включает в себя большую часть деятельности по аренде (за исключением специалистов по недвижимости) и предпринимательскую деятельность, в которой налогоплательщик не принимает существенного участия. Кроме того, в большинстве случаев убытки не могут быть вычтены сверх суммы риска налогоплательщика (как правило, налоговая база предприятия плюс доля долга).

До 2018 года физическим лицам разрешался специальный вычет, называемый личным освобождением . Это было запрещено после 2017 года, но снова будет разрешено в 2026 году. Это была фиксированная сумма, разрешенная каждому налогоплательщику, плюс дополнительная фиксированная сумма за каждого ребенка или других иждивенцев, которых поддерживает налогоплательщик. Сумма этого вычета за 2015 год составила 4000 долларов США. Сумма ежегодно индексируется с учетом инфляции. Размер освобождения от налога постепенно отменялся при более высоких доходах в течение 2009 г. и после 2012 г. (в 2010–2012 гг. поэтапного отказа не было). [48]

Граждане и физические лица с налоговым резидентством США могут вычесть фиксированную сумму в качестве стандартного вычета . Это составило 12 550 долларов США для одиноких лиц и 25 100 долларов США для лиц, состоящих в браке, подавших совместную декларацию за 2021 год. В качестве альтернативы отдельные лица могут требовать детализированных вычетов фактических сумм, понесенных по конкретным категориям некоммерческих расходов. [49] Расходы, понесенные для получения дохода, не облагаемого налогом, и некоторые другие статьи не подлежат вычету. [50] Владельцы домов могут вычесть сумму процентов и налогов на недвижимость , уплаченных за их основной и второй дома. Местные и государственные подоходные налоги вычитаются через вычет SALT, хотя в настоящее время этот вычет ограничен 10 000 долларов США. [51] Взносы в благотворительные организации подлежат вычету со стороны частных лиц и корпораций, но размер вычета ограничен 50% и 10% валового дохода соответственно. Медицинские расходы, превышающие 10% от скорректированного валового дохода , подлежат вычету, как и незастрахованные убытки от несчастных случаев. Другие расходы, приносящие доход, превышающие 2% от скорректированного валового дохода, также подлежат вычету. До 2010 года предоставление постатейных вычетов было постепенно отменено при более высоких доходах. Срок поэтапного отказа истек в 2010 году. [52]

Работодатели получают вычет из сумм, внесенных в пенсионный план или план льгот квалифицированных сотрудников. Сотрудник не признает доход по плану до тех пор, пока он или она не получит выплату по плану. Сам план организован как траст и считается отдельной организацией. Чтобы план мог претендовать на освобождение от налогов , а работодатель мог получить вычет, план должен соответствовать минимальным стандартам участия, перехода прав, финансирования и операционным стандартам.

Примеры квалифицированных планов включают в себя:

Сотрудники или бывшие сотрудники обычно облагаются налогом на выплаты по пенсионным планам или планам акций. Сотрудники не облагаются налогом на выплаты из планов медицинского страхования для оплаты медицинских расходов. Планы кафетерия позволяют сотрудникам выбирать между льготами (например, выбором еды в столовой), а выплаты на оплату этих расходов не облагаются налогом.

Кроме того, физические лица могут делать взносы на индивидуальные пенсионные счета (IRA). Те, кто в настоящее время не охвачен другими пенсионными планами, могут требовать вычета взносов в определенные типы IRA. Доход, полученный в рамках IRA, не облагается налогом до тех пор, пока человек не снимет его.

Налогооблагаемый доход включает прирост капитала . Однако физические лица облагаются налогом по более низкой ставке на долгосрочный прирост капитала и квалифицированные дивиденды (см. ниже). Прирост капитала — это превышение цены продажи над налоговой базой (обычно стоимостью) капитальных активов , обычно тех активов, которые не предназначены для продажи клиентам в ходе обычной деятельности. Капитальные убытки (если базис превышает цену продажи) подлежат вычету, но вычет долгосрочных капитальных убытков ограничивается общим приростом капитала за год, а также для физических лиц до 3000 долларов США обычного дохода (1500 долларов США, если они состоят в браке и подаются отдельно). Физическое лицо может исключить 250 000 долларов США (500 000 долларов США для супружеской пары, подающей совместную заявку) из прироста капитала от продажи основного места жительства человека при соблюдении определенных условий и ограничений. [53] Прибыль от амортизируемого имущества, используемого в бизнесе, рассматривается как обычный доход в пределах ранее заявленной амортизации. [54]

При определении прибыли необходимо определить, какое имущество продается, и размер базиса этого имущества. Для этого могут потребоваться соглашения об идентификации, такие как принцип «первым пришел — первым обслужен» для идентичных свойств, таких как акции. Кроме того, налоговая база должна быть распределена между объектами недвижимости, приобретенными вместе, если только они не продаются вместе. Первоначальная база, обычно стоимость, уплаченная за актив, уменьшается за счет вычетов на амортизацию или убытки.

Определенный прирост капитала откладывается; то есть они облагаются налогом позднее года выбытия. Прибыль от недвижимости, проданной в рассрочку, может быть признана по мере получения этих платежей. Прибыль от недвижимого имущества, обмененного на аналогичное имущество, не признается, а налоговая база нового имущества основывается на налоговой базе старого имущества.

До 1986 года и начиная с 2004 года физические лица облагались сниженной ставкой федерального налога на прирост капитала (так называемый долгосрочный прирост капитала) на определенное имущество, находившееся во владении более 12 месяцев. Пониженная ставка в размере 15% применялась к обычному налогу и альтернативному минимальному налогу до 2011 года. Пониженная ставка также применяется к дивидендам от корпораций, зарегистрированных в Соединенных Штатах или стране, с которой Соединенные Штаты заключили соглашение о подоходном налоге. Эта ставка в 15% была увеличена до 20% в 2012 году. Начиная с 2013 года прирост капитала, превышающий определенные пороговые значения, включается в чистый инвестиционный доход и облагается дополнительным налогом в размере 3,8%. [55]

Налоговая система США позволяет физическим и юридическим лицам выбирать налоговый год . Большинство людей выбирают календарный год. Существуют ограничения на выбор налогового года для некоторых закрытых предприятий. Налогоплательщики могут изменить свой налоговый год при определенных обстоятельствах, и такое изменение может потребовать одобрения IRS.

Налогоплательщики должны определять свой налогооблагаемый доход на основе своего метода учета конкретной деятельности. Большинство людей используют кассовый метод для всех видов деятельности. Согласно этому методу, доход признается в момент его получения, а вычеты производятся в момент выплаты. Налогоплательщики могут выбрать или быть обязаны использовать метод начисления для некоторых видов деятельности. Согласно этому методу доход признается тогда, когда возникает право на его получение, а вычеты производятся тогда, когда возникает обязательство по выплате и его сумма может быть разумно определена. Налогоплательщики, признающие стоимость товаров, проданных в составе запасов, должны использовать метод начисления в отношении продаж и себестоимости запасов.

Методы бухгалтерского учета могут различаться для целей финансовой отчетности и налогообложения. Для отдельных видов доходов или расходов предусмотрены конкретные методы. Прибыль от продажи имущества, отличного от запасов, может быть признана в момент продажи или в течение периода, в котором получены платежи от продажи в рассрочку . Доходы от долгосрочных контрактов должны признаваться пропорционально на протяжении всего срока действия контракта, а не только по его завершению. Действуют и другие специальные правила. [56]

Субъекты предпринимательской деятельности, рассматриваемые как товарищества, не облагаются подоходным налогом на уровне предприятия. Вместо этого их члены включают свою долю дохода, вычетов и кредитов при расчете собственного налога. [57] Характер доли дохода партнера (например, прироста капитала) определяется на уровне партнерства. Многие типы хозяйствующих субъектов, включая компании с ограниченной ответственностью (ООО), могут по своему выбору рассматриваться как корпорация или партнерство. Распределения от товариществ не облагаются налогом как дивиденды.

Корпоративный налог взимается в США на федеральном уровне, уровне большинства штатов и некоторых местных уровнях в отношении доходов организаций, рассматриваемых для целей налогообложения как корпорации. [58] Корпорация, полностью принадлежащая гражданам США и физическим лицам-резидентам, может выбрать, чтобы корпорация облагалась налогом так же, как партнерство, как корпорация S. Корпоративный подоходный налог основан на налогооблагаемом доходе , который определяется аналогично индивидуальному налогооблагаемому доходу.

Акционеры (включая другие корпорации) корпораций (кроме корпораций S) облагаются налогом на распределение дивидендов от корпорации. Они также облагаются налогом на прирост капитала при продаже или обмене своих акций на деньги или имущество. Однако некоторые обмены, например реорганизации, не облагаются налогом.

Несколько корпораций могут подавать консолидированный отчет на федеральном уровне и на уровне некоторых штатов своей общей материнской компании.

Федеральный корпоративный подоходный налог взимается по ставке 21% с 2018 года. Исключение дивидендов и некоторые вычеты только для корпораций могут значительно снизить эффективную ставку.

Большинство расходов корпораций подлежат вычету с учетом ограничений, применимых и к другим налогоплательщикам. (Подробнее см. в соответствующих вычетах.) Кроме того, обычным корпорациям США разрешено вычитать 100% дивидендов, полученных от 10% или более иностранных дочерних компаний, 50% сумм, включенных в доход в соответствии с разделом 951A, и 37,5% доходов зарубежных филиалов. .

Некоторые отчисления корпораций ограничены на федеральном уровне или уровне штата. Ограничения применяются к статьям задолженности связанных сторон, включая расходы по процентам и роялти.

Поместья и трасты могут облагаться подоходным налогом на уровне поместья или траста, либо бенефициары могут облагаться подоходным налогом на свою долю дохода. Если доход должен быть распределен, бенефициары облагаются налогом так же, как и партнеры в партнерстве. Если доход может быть сохранен, имущество или траст облагаются налогом. Он может получить вычет для последующего распределения дохода. Поместьям и трастам разрешены только те вычеты, которые связаны с получением дохода, плюс 1000 долларов США. Они облагаются налогом по прогрессивным ставкам, которые быстро увеличиваются до максимальной ставки для физических лиц. Налоговая ставка для доходов от трастов и недвижимости, превышающих 11 500 долларов США, составила 35% в 2009 году. Поместья и трасты имеют право на пониженную ставку налога на дивиденды и прирост капитала до 2011 года.

Налоговое законодательство США освобождает определенные типы организаций от подоходных и некоторых других налогов. Эти положения возникли в конце 19 века. Благотворительные организации и кооперативы могут обратиться в IRS за освобождением от налогов . Освобожденные организации по-прежнему облагаются налогом на любой доход от предпринимательской деятельности. Организация, которая участвует в лоббировании , политической кампании или некоторых других видах деятельности, может потерять освобожденный статус. Специальные налоги применяются к запрещенным сделкам и деятельности организаций, освобожденных от налогов.

Система социального страхования США финансируется за счет налога, аналогичного подоходному налогу. Налог социального обеспечения в размере 6,2% взимается с заработной платы, выплачиваемой работникам. Налог взимается как с работодателя, так и с работника. Максимальная сумма заработной платы, облагаемой налогом на 2020 год, составила $137,7 тыс. [59] Эта сумма индексируется с учетом инфляции. Сопутствующий налог на медицинскую помощь в размере 1,45% от заработной платы взимается с работодателей и работников без ограничений. Налог на самозанятость, состоящий из сумм как работодателя, так и работника (всего 15,3%), взимается с самозанятых лиц.

Федеральная система и системы штатов предлагают многочисленные налоговые льготы для физических и юридических лиц. Среди ключевых федеральных кредитов для физических лиц можно выделить:

Предприятия также имеют право на получение нескольких кредитов. Эти кредиты доступны частным лицам и корпорациям, а также могут быть получены партнерами по деловому партнерству. К числу федеральных кредитов, включенных в «общий бизнес-кредит», относятся:

Кроме того, федеральный иностранный налоговый кредит разрешен для уплаченных иностранных подоходных налогов. Этот кредит ограничивается частью федерального подоходного налога, возникающей из-за доходов из иностранных источников. Кредит доступен всем налогоплательщикам.

Бизнес-кредиты и иностранные налоговые кредиты могут быть зачтены в счет налогов в другие годы.

Штаты и некоторые населенные пункты предлагают различные кредиты, которые различаются в зависимости от юрисдикции. Штаты обычно предоставляют физическим лицам-резидентам кредит на подоходные налоги, уплаченные в другие штаты, обычно ограниченные пропорционально подоходному налогу, облагаемому налогом в другом штате (ах).

Налогоплательщики должны платить более высокий из обычного подоходного налога или альтернативного минимального налога (АМТ). Налогоплательщики, уплатившие AMT в предыдущие годы, могут претендовать на вычет обычного налога за предыдущий AMT. Кредит ограничен, поэтому обычный налог не снижается ниже AMT текущего года.

AMT взимается по почти фиксированной ставке (20% для корпораций, 26% или 28% для частных лиц, поместий и трастов) на налогооблагаемый доход, модифицированный для AMT. Ключевые различия между обычным налогооблагаемым доходом и налогооблагаемым доходом AMT включают:

Существует множество федеральных налоговых правил, призванных предотвратить злоупотребление налоговой системой. Положения, связанные с этими налогами, зачастую сложны. К таким правилам относятся:

Налоговые правила признают, что некоторые виды бизнеса не получают доход традиционным способом и поэтому требуют специальных положений. Например, страховые компании в конечном итоге должны выплатить претензии некоторым держателям полисов из сумм, полученных в качестве премий. Эти претензии могут возникнуть спустя годы после выплаты премии. Для расчета будущей суммы претензий требуются актуарные оценки до тех пор, пока претензии не будут фактически оплачены. Таким образом, признание доходов от премий как полученных, а расходов по претензиям как уплаченных могло бы серьезно исказить доходы страховой компании.

Особые правила применяются к некоторым или всем товарам в следующих отраслях:

Кроме того, взаимные фонды (регулируемые инвестиционные компании) подчиняются специальным правилам, позволяющим облагать их налогом только на уровне владельцев. Компания должна сообщать каждому владельцу о его/ее доле обычного дохода, прироста капитала и подлежащих зачету иностранных налогов. Затем владельцы включают эти статьи в свои собственные расчеты налогов. Сам фонд не облагается налогом, а выплаты рассматриваются как возврат капитала владельцам. Аналогичные правила применяются к инвестиционным фондам недвижимости и каналам инвестиций в ипотеку.

Подоходный налог также взимается в большинстве штатов США и во многих населенных пунктах с частных лиц, корпораций, поместий и трастов. Эти налоги взимаются в дополнение к федеральному подоходному налогу и подлежат вычету в целях федерального налогообложения. Ставки подоходного налога штата и местного уровня варьируются от нуля до 16% от налогооблагаемого дохода. [62] Некоторые ставки подоходного налога на уровне штата и на местном уровне являются фиксированными (единая ставка), а некоторые являются градуированными. Определения того, какой доход подлежит налогообложению, на уровне штата и на местном уровне сильно различаются. Некоторые штаты включают федеральные определения посредством ссылки. Налогооблагаемый доход определяется отдельно и по-разному для физических и юридических лиц в некоторых юрисдикциях. Некоторые штаты вводят альтернативные или дополнительные налоги на основе второго показателя дохода или капитала.

Штаты и населенные пункты имеют тенденцию облагать налогом все доходы жителей. Штаты и населенные пункты облагают налогом нерезидентов только доходы, распределенные или распределенные в пределах юрисдикции. Как правило, физические лица-нерезиденты облагаются налогом на заработную плату, полученную в штате, исходя из количества дней, отработанных в штате. Многие штаты требуют, чтобы партнерства платили налог за партнеров-нерезидентов.

Налоговые декларации подаются отдельно для штатов и населенных пунктов, взимающих подоходный налог, и могут подлежать оплате в сроки, отличные от федеральных сроков. Некоторые штаты разрешают связанным корпорациям подавать комбинированные или консолидированные отчеты. Большинство штатов и населенных пунктов, взимающих подоходный налог, требуют расчетных платежей, если налог превышает определенные пороговые значения, и требуют удержания налога при выплате заработной платы.

Пуэрто-Рико также вводит свои собственные законы о налогообложении; однако, в отличие от штатов, там лишь некоторые жители платят федеральный подоходный налог [63] (хотя все остальные федеральные налоги должны платить все ). [Примечание 1] Другие некорпоративные территории Гуама , Американского Самоа , Северных Марианских островов и Виргинских островов также вводят свои собственные законы о подоходном налоге в соответствии с «зеркальным» налоговым законом, основанным на федеральном законе о подоходном налоге.

Соединенные Штаты взимают налог со всех граждан Соединенных Штатов, включая тех, кто является резидентами других стран, всех физических лиц, которые являются резидентами для целей налогообложения, а также отечественные корпорации, определяемые как корпорации, созданные или организованные в Соединенных Штатах или на федеральном уровне или в соответствии с требованиями штата. закон.

Федеральный подоходный налог взимается с граждан, резидентов и отечественных корпораций в зависимости от их мирового дохода. Для смягчения двойного налогообложения допускается зачет иностранных подоходных налогов. Этот иностранный налоговый кредит ограничивается той частью налога текущего года, которая относится к доходам из иностранных источников. Определение такой части включает определение источника дохода, а также распределение вычетов из этого дохода. Многие, но не все, физические лица и корпорации, являющиеся резидентами, облагают налогом свои доходы по всему миру, но лишь немногие допускают зачет иностранных налогов.

Кроме того, федеральный подоходный налог может взиматься с нерезидентов-неграждан, а также с иностранных корпораций, получающих доход из источников в США. Федеральный налог применяется к процентам, дивидендам, роялти и некоторым другим доходам иностранцев-нерезидентов и иностранных корпораций, не связанных фактически с торговлей или бизнесом в США, по фиксированной ставке 30%. [64] Эта ставка часто снижается в соответствии с налоговыми соглашениями . Иностранцы облагаются налогом на доходы, фактически связанные с бизнесом в США, и прибыль от недвижимости в США так же, как и граждане США. [65] Иностранцы-нерезиденты, находящиеся в Соединенных Штатах в течение 183 дней в конкретном году, облагаются налогом на прирост капитала США в отношении определенного чистого прироста капитала, полученного в течение этого года из источников на территории Соединенных Штатов. Штаты облагают налогом физических лиц-нерезидентов только с доходов, полученных внутри штата (заработная плата и т. д.), а физические лица и корпорации облагают налогом доходы от предпринимательской деятельности, распределяемые в пользу штата.

Соединенные Штаты имеют соглашения о подоходном налоге с более чем 65 странами. Эти соглашения уменьшают вероятность двойного налогообложения, позволяя каждой стране полностью облагать налогом своих граждан и резидентов и уменьшая сумму, которую другая страна может облагать налогом. Как правило, соглашения предусматривают пониженные ставки налога на инвестиционный доход и ограничения на то, какой доход от предпринимательской деятельности может облагаться налогом. Каждый из договоров определяет, какие налогоплательщики могут получить выгоду от договора. Соглашения США не применяются к подоходным налогам, взимаемым штатами или политическими подразделениями, за исключением положений о недискриминации, которые присутствуют почти в каждом договоре. Кроме того, договоры США, как правило, не позволяют гражданам США ссылаться на положения договоров в отношении налогов США, за некоторыми относительно стандартными исключениями.

Физические лица (с доходом выше минимального уровня), корпорации, товарищества, поместья и трасты должны подавать ежегодные отчеты, называемые налоговыми декларациями , в федеральные [66] и соответствующие государственные налоговые органы. Эти декларации сильно различаются по уровню сложности в зависимости от типа заявителя и сложности его дел. В декларации налогоплательщик сообщает о доходах и вычетах, рассчитывает сумму причитающегося налога, сообщает о платежах и кредитах, а также рассчитывает причитающуюся сумму.

Федеральные налоговые декларации по индивидуальному, имущественному и трастовому подоходному налогу должны быть поданы к 15 апреля [67] для большинства налогоплательщиков. Федеральные доходы корпораций и партнерств должны быть поданы через два с половиной месяца после окончания года деятельности корпорации. Отдача от освобожденной от налога организации должна быть подана через четыре с половиной месяца после окончания года деятельности компании. Все федеральные декларации могут быть продлены с большинством доступных расширений, просто заполнив одностраничную форму. Сроки уплаты и условия продления налоговых деклараций штата и местных органов власти различаются.

Налоговые декларации обычно состоят из базовой формы с прикрепленными формами и таблицами. Для физических и юридических лиц доступно несколько форм, в зависимости от сложности и характера дел налогоплательщика. Многие люди могут использовать одностраничную форму 1040-EZ, которая не требует никаких приложений, кроме деклараций о заработной плате от работодателей (форма W-2). Лица, претендующие на детальные вычеты, должны заполнить Приложение А. Аналогичные таблицы применяются к процентам (Таблица B), дивидендам (Таблица B), деловому доходу (Таблица C), приросту капитала (Таблица D), доходу от фермы (Таблица F) и самозанятости. налог (График-СЭ). Все налогоплательщики должны подавать эти формы для кредитов, амортизации, AMT и других статей, которые к ним относятся.

Электронная подача налоговых деклараций может осуществляться для налогоплательщиков зарегистрированными составителями налоговых деклараций.

Если налогоплательщик обнаруживает ошибку в декларации или определяет, что налог за год должен быть другим, налогоплательщик должен подать исправленную декларацию. Эти возвраты представляют собой требования о возмещении, если будет установлено, что налоги были переплачены.

IRS, государственные и местные налоговые органы могут проверить налоговую декларацию и предложить изменения. Изменения в налоговые декларации могут быть внесены с минимальным предварительным участием налогоплательщиков, например, изменения в заработной плате или доходе в виде дивидендов для исправления ошибок. Другая проверка деклараций может потребовать широкого участия налогоплательщиков, например, проверка IRS. Эти проверки часто требуют, чтобы налогоплательщики предоставили IRS или другому налоговому органу доступ к отчетам о доходах и вычетах. Аудит предприятий обычно проводится сотрудниками IRS по месту нахождения предприятия.

Изменения в декларациях могут быть обжалованы налогоплательщиком, в том числе в судебном порядке. Изменения IRS часто сначала публикуются как предлагаемые корректировки. Налогоплательщик может согласиться с этим предложением или сообщить IRS, почему он не согласен. Предлагаемые корректировки часто решаются Налоговым управлением США и налогоплательщиком, договаривающимся о том, какой должна быть корректировка. Для тех корректировок, по которым не было достигнуто соглашение, IRS отправляет 30-дневное письмо с уведомлением о корректировке. Налогоплательщик может обжаловать эту предварительную оценку в течение 30 дней в IRS.

Апелляционный отдел рассматривает решения выездной группы IRS и аргументы налогоплательщиков и часто предлагает решение, которое команда IRS и налогоплательщик считают приемлемым. Если соглашение все еще не достигнуто, IRS выдает оценку в виде уведомления о недостатке или 90-дневного письма. Тогда у налогоплательщика есть три варианта выбора: подать иск в Налоговый суд США без уплаты налога, заплатить налог и подать иск о возмещении в обычный суд или просто заплатить налог и дело с концом. Обращение в суд может оказаться дорогостоящим и трудоемким, но зачастую оказывается успешным.

Компьютеры IRS регулярно вносят коррективы для исправления механических ошибок в декларациях. Кроме того, IRS использует обширную компьютерную программу сопоставления документов, которая сравнивает суммы заработной платы, процентов, дивидендов и других статей налогоплательщиков с суммами, заявленными налогоплательщиками. Эти программы автоматически рассылают 30-дневные письма с уведомлением о предлагаемых изменениях. Фактически проверяется лишь очень небольшой процент налоговых деклараций. Они отбираются путем сочетания компьютерного анализа возвращаемой информации и случайной выборки. IRS уже давно поддерживает программу по выявлению моделей доходности, которые, скорее всего, потребуют корректировки.

Процедуры рассмотрения государственными и местными властями различаются в зависимости от юрисдикции.

Налогоплательщики обязаны уплатить все причитающиеся налоги на основе самостоятельно оцененных налоговых деклараций с учетом поправок. Процесс сбора налогов IRS может предусматривать планы повременных выплат, которые включают проценты и «штраф», который представляет собой просто добавленные проценты. В тех случаях, когда налогоплательщики не уплачивают причитающиеся налоги, IRS имеет мощные средства для обеспечения взыскания налогов. К ним относятся возможность арестовывать банковские счета и конфисковывать имущество. Как правило, перед наложением ареста или арестом дается существенное предварительное уведомление. Однако в некоторых редко используемых оценках опасности IRS может немедленно конфисковать деньги и имущество. Подразделения по сбору налогов IRS несут ответственность за большую часть деятельности по сбору налогов.

Лица, выплачивающие заработную плату или осуществляющие определенные выплаты иностранным лицам, обязаны удерживать подоходный налог с таких выплат. Удержание подоходного налога с заработной платы основано на декларациях сотрудников и таблицах, предоставленных IRS. Лица, выплачивающие проценты, дивиденды, роялти и некоторые другие суммы иностранным лицам, также должны удерживать подоходный налог по фиксированной ставке 30%. Эта ставка может быть снижена налоговым соглашением . Эти требования по удержанию налогов также применяются к финансовым учреждениям за пределами США . Дополнительные положения о дополнительном удержании применяются к некоторым выплатам процентов или дивидендов лицам из США. Удержанная сумма подоходного налога рассматривается как уплата налога лицом, получившим платеж, с которого был удержан налог.

Работодатели и работники также должны платить налог на социальное обеспечение , часть которого также удерживается из заработной платы работника. Удержание подоходного налога и налога на социальное обеспечение часто называют налогом на заработную плату .

IRS не имеет права начислять дополнительный налог по истечении определенного периода времени. В случае федерального подоходного налога этот период обычно составляет три года с даты, наступающей позднее даты подачи первоначальной налоговой декларации или даты подачи первоначальной налоговой декларации. У IRS есть еще три года, чтобы внести изменения, если налогоплательщик существенно занизил валовой доход. Период, в течение которого IRS может внести изменения, не ограничен в случае мошенничества или в случае непредставления налоговой декларации. [68]

Налогоплательщики, которые не подают налоговые декларации, подают их с опозданием или подают неверные декларации, могут быть подвергнуты штрафам. Эти штрафы различаются в зависимости от типа нарушения. Некоторые штрафы рассчитываются в виде процентов, некоторые представляют собой фиксированные суммы, а некоторые основаны на других показателях. Штрафы за несвоевременную подачу или уплату налога обычно зависят от суммы налога, который должен был быть уплачен, и степени просрочки. Штрафы за нарушения, связанные с определенными формами, представляют собой фиксированные суммы и варьируются в зависимости от формы от очень маленьких до огромных.

Умышленные нарушения, включая налоговое мошенничество, могут повлечь за собой уголовное наказание. Эти наказания могут включать тюремное заключение или конфискацию имущества. Уголовные наказания определяются в координации с Министерством юстиции США .

Статья I, раздел 8, пункт 1 Конституции Соединенных Штатов (« Положение о налогообложении и расходах ») определяет полномочия Конгресса вводить «налоги, пошлины, пошлины и акцизы», но статья I, раздел 8 требует, чтобы « Пошлины, пошлины и акцизы должны быть едиными на всей территории Соединенных Штатов». [69]

Конституция конкретно определяет метод Конгресса по введению прямых налогов, требуя от Конгресса распределять прямые налоги пропорционально численности населения каждого штата, «определяемой путем прибавления к общему числу свободных лиц, включая тех, кто обязан служить на определенный срок, и исключая Индийцы не облагаются налогом, это три пятых всех остальных лиц». Утверждалось, что подушные налоги и налоги на собственность (рабов можно было облагать налогом как по одному, так и по обоим) скорее всего будут являться объектом злоупотреблений и что они не имеют никакого отношения к деятельности, в которой федеральное правительство имело законный интерес. Таким образом, четвертый пункт раздела 9 определяет, что «никакий подушный или другой прямой налог не может взиматься, кроме как пропорционально переписи или переписи, приведенной в настоящем документе, прежде чем было указано, что его взимать».

Налогообложение также было предметом статьи «Федералист № 33» , тайно написанной федералистом Александром Гамильтоном под псевдонимом Публий . В нем он утверждает, что формулировка пункта «Необходимое и правильное» должна служить ориентиром для составления законов о налогообложении. Законодательная власть должна быть судьей, но любое злоупотребление этими полномочиями судьи может быть отменено людьми, будь то государства или более крупная группа.

Суды обычно постановляют, что прямые налоги ограничиваются налогами на население (по-разному называемыми «подушевым налогом», «подушным налогом» или «подушным налогом») и имуществом. [70] Все остальные налоги обычно называют «косвенными налогами», поскольку они облагают налогом событие, а не человека или имущество как таковое. [71] То, что казалось прямым ограничением власти законодательного органа в зависимости от предмета налога, оказалось неточным и неясным применительно к подоходному налогу, который можно условно рассматривать либо как прямой, либо как косвенный налог.

Первый подоходный налог, предложенный в Соединенных Штатах, был введен во время войны 1812 года . Идея налога была основана на Британском налоговом законе 1798 года. Британский налоговый закон применял прогрессивные ставки к доходам. Британские налоговые ставки варьировались от 0,833% для доходов от 60 фунтов стерлингов до 10% для доходов выше 200 фунтов стерлингов. Предложение по налогу было разработано в 1814 году. Поскольку в 1815 году был подписан Гентский договор , положивший конец военным действиям и необходимости получения дополнительных доходов, налог никогда не вводился в Соединенных Штатах. [72]

Чтобы помочь оплатить военные усилия во время Гражданской войны в США , Конгресс ввел первый в истории США федеральный подоходный налог посредством принятия Закона о доходах 1861 года . [73] Закон установил фиксированный налог в размере трех процентов на доходы выше 800 долларов США (что в 5,6 раза превышало номинальный валовой внутренний продукт на душу населения в 1861 году, составлявший 144,31 доллара США; соответствующий доход в 2021 году составит 384 тысячи долларов США). Такое налогообложение доходов отражало рост богатства, хранящегося в акциях и облигациях, а не в собственности, которую федеральное правительство облагало налогом в прошлом. [74] Закон о доходах 1862 года установил первый национальный налог на наследство и добавил прогрессивную структуру налогообложения к федеральному подоходному налогу, введя налог в размере пяти процентов на доходы, превышающие 10 000 долларов США. [75] Позже Конгресс еще больше повысил налоги, и к концу войны подоходный налог составлял около одной пятой доходов федерального правительства. Для сбора этих налогов Конгресс создал Управление комиссара внутренних доходов в Министерстве финансов. [76] Федеральный подоходный налог будет оставаться в силе до его отмены в 1872 году. [77]

В 1894 году демократы в Конгрессе приняли тариф Вильсона-Гормана , который ввел первый подоходный налог в мирное время. Ставка составляла 2% для доходов, превышающих 4000 долларов США, а это означало, что менее 10% домохозяйств готовы были платить вообще. (4000 долларов в 19,3 раза превышали номинальный ВВП на душу населения в 1894 году, составлявший 207,23 доллара; соответствующий доход в 2021 году составил 1,3 миллиона долларов.) Целью подоходного налога было компенсировать доходы, которые были бы потеряны из-за снижения тарифов. [78] В 1895 году Верховный суд США в своем постановлении по делу Поллок против Farmers' Loan & Trust Co. признал налог, основанный на доходах от использования собственности, неконституционным. Суд постановил, что налоги на ренту от недвижимости, процентный доход от личной собственности и другие доходы от личной собственности (включая доход от дивидендов ) рассматривались как прямые налоги на недвижимость и, следовательно, должны были распределяться пропорционально (разделяться между штатами в зависимости от штата). об их населении). Поскольку распределение подоходного налога непрактично, это привело к запрету федерального налога на доходы от собственности. Однако Суд подтвердил, что Конституция не лишает Конгресс права взимать налог на недвижимое и движимое имущество, и подтвердил, что это будет прямой налог. [79] Из-за политических трудностей налогообложения индивидуальной заработной платы без налогообложения доходов от собственности федеральный подоходный налог был непрактичным с момента решения Поллока до момента ратификации Шестнадцатой поправки (ниже).

В течение нескольких лет вопрос подоходного налога оставался без внимания. В 1906 году президент Теодор Рузвельт возродил эту идею в своем шестом ежегодном послании Конгрессу. [80] [81] [82] Он сказал:

Есть все причины, по которым, когда в следующий раз наша система налогообложения будет пересмотрена, национальное правительство должно ввести прогрессивный налог на наследство и, если возможно, прогрессивный подоходный налог.

В ходе выступления он процитировал дело Поллока , не назвав его конкретно. [83] [80] Подоходный налог снова стал проблемой в более поздних речах Рузвельта, включая «О положении страны» 1907 года [84] и во время избирательной кампании 1912 года. [85]

Преемник Рузвельта Уильям Говард Тафт также занялся вопросом подоходного налога. Как и Рузвельт, Тафт процитировал решение Поллока [86] и произнес важную речь в июне 1909 года по поводу подоходного налога. [87] Месяц спустя Конгресс принял резолюцию, которая станет 16-й поправкой. [88]

В ответ [87] Конгресс предложил Шестнадцатую поправку (ратифицированную необходимым числом штатов в 1913 году), [89] которая гласит:

Конгресс имеет право устанавливать и собирать налоги с доходов, из какого бы источника они ни были получены, без распределения между отдельными штатами и без учета какой-либо переписи или подсчета.

Верховный суд в деле Брушабер против Union Pacific Railroad , 240 U.S. 1 (1916 г.), указал, что поправка не расширяет существующие полномочия федерального правительства по налогообложению доходов (имеется в виду прибыль или прибыль из любого источника), а скорее устраняет возможность классификации подоходный налог как прямой налог в зависимости от источника дохода. Поправка устранила необходимость распределения подоходного налога между штатами в зависимости от численности населения. Однако подоходные налоги должны соблюдать закон географического единообразия.

Некоторые протестующие против налогов и другие противники подоходного налога ссылаются на то, что, по их мнению, является доказательством того, что Шестнадцатая поправка так и не была должным образом ратифицирована , что в значительной степени основано на материалах, проданных Уильямом Дж. Бенсоном. В декабре 2007 года « Пакет защиты обороны » Бенсона, содержащий его доводы о нератификации, который он выставил на продажу в Интернете, был признан федеральным судом «мошенничеством, совершенным Бенсоном», которое «вызвало ненужную путаницу и напрасную трату ресурсов». время и ресурсы клиентов и IRS». [90] Суд заявил: «Бенсон не смог указать на доказательства, которые создали бы действительно спорный факт относительно того, была ли Шестнадцатая поправка должным образом ратифицирована или граждане Соединенных Штатов по закону обязаны платить федеральные налоги». [91] См. также аргументы протестующих против шестнадцатой поправки к налогам .

Современную интерпретацию налоговых полномочий Шестнадцатой поправки можно найти в деле «Комиссар против Glenshaw Glass Co.» 348 U.S. 426 (1955). В этом случае налогоплательщик получил от конкурента компенсацию в виде штрафных убытков за нарушение антимонопольного законодательства и стремился избежать уплаты налогов с этой суммы. Суд отметил, что Конгресс, введя подоходный налог, определил валовой доход в соответствии с Налоговым кодексом 1939 года как включающий:

прибыль, прибыль и доход, полученные от заработной платы, заработной платы или компенсации за личные услуги... любого вида и в любой форме, или от профессий, занятий, ремесел, бизнеса, торговли или продаж, или сделок с собственностью, будь то реальной или личное, возникающее в результате владения или использования такого имущества или интереса к нему; также от процентов, ренты, дивидендов, ценных бумаг или сделок любого бизнеса, осуществляемых с целью получения выгоды или прибыли, или прибыли или прибыли и дохода, полученных из любого источника. [92] : с. 429

(Примечание: Дело Гленшоу Гласса представляло собой интерпретацию определения «валового дохода» в разделе 22 Налогового кодекса 1939 года. Преемником статьи 22 Кодекса 1939 года является раздел 61 действующего Налогового кодекса 1986 года, с изменениями, внесенными.)

Суд постановил, что «эта формулировка использовалась Конгрессом для проявления в этой области всей меры своих налоговых полномочий», там же, и что «Суд дал либеральную интерпретацию этой широкой фразеологии в знак признания намерения Конгресса облагать налогом все доходы, за исключением тех, которые специально освобождены от налога». [92] : с. 430

Затем Суд сформулировал то, что сейчас понимается Конгрессом и судами как определение налогооблагаемого дохода, «случаев неоспоримого прироста богатства, четко осознаваемых и над которыми налогоплательщики имеют полную власть». Идентификатор. at 431. Ответчик по этому делу предположил, что изменение формулировки Налогового кодекса 1954 года ограничило доход, который мог облагаться налогом, но Суд отклонил эту позицию, заявив:

Определение валового дохода было упрощено, но не предполагалось, что это повлияет на его нынешнюю широкую сферу. Конечно, штрафные убытки не могут быть разумно классифицированы как подарки, и они не подпадают под какие-либо другие положения Кодекса об освобождении от ответственности. Мы бы нарушили простой смысл закона и ограничили бы четкую законодательную попытку распространить налоговые полномочия на все доходы, подлежащие налогообложению по конституции, если бы мы сказали, что рассматриваемые здесь платежи не являются валовым доходом. [92] : стр. 432–33.

Налоговые законы, принятые после ратификации Шестнадцатой поправки в 1913 году, иногда называют «современными» налоговыми законами. С 1913 года были приняты сотни актов Конгресса, а также несколько кодификаций (т. е. актуальных реорганизаций) статутов (см. Кодификация ).

В деле Central Illinois Public Service Co. против Соединенных Штатов , 435 U.S. 21 (1978 г.), Верховный суд США подтвердил, что заработная плата и доход не идентичны в том, что касается налогов на доход, поскольку доход включает не только заработную плату, но и любые другие также выигрывает. Суд в этом деле отметил, что, принимая налоговое законодательство, Конгресс «предпочел не возвращаться к инклюзивным формулировкам Закона о тарифах 1913 года, но, в частности, «в интересах простоты и легкости управления» ограничил обязательство удерживать [налоги на прибыль] к «заработной плате, заработной плате и другим формам компенсации за личные услуги » » и что «в отчетах комитета... последовательно утверждается, что «заработная плата» означает вознаграждение, «если выплачивается за услуги, выполняемые работником для своего работодателя » » . [92] : с. 27

Другие суды отметили это различие, поддерживая налогообложение не только заработной платы, но и личной выгоды, полученной из других источников, признавая некоторые ограничения в сфере подоходного налогообложения. Например, в деле Коннер против Соединенных Штатов , 303 F. Supp. 1187 (SD Tex. 1969), частично подтверждено и частично изменено , 439 F.2d 974 (5-й округ 1971 г.), пара потеряла свой дом в результате пожара и получила компенсацию за свою потерю от страховой компанией, частично в виде возмещения расходов на гостиницу. Суд признал полномочия IRS начислять налоги на все формы выплат, но не разрешил облагать налогом компенсацию, предоставленную страховой компанией, поскольку в отличие от заработной платы или продажи товаров с прибылью это не было прибылью. Как отметил Суд, «Конгресс облагает налогом доходы, а не компенсации».

Напротив, другие суды интерпретировали Конституцию как предоставляющую Конгрессу еще более широкие налоговые полномочия. В деле «Мерфи против IRS» Апелляционный суд Соединенных Штатов по округу Колумбия поддержал федеральный подоходный налог, взимаемый с возмещения денежных средств, которое тот же суд ранее указал, не является доходом, заявив: «[а] хотя «Конгресс не может сделать вещь доходом, что на самом деле таковым не является»… оно может называть вещь доходом и облагать ее налогом, пока действует в пределах своих конституционных полномочий, которые включают не только Шестнадцатую поправку, но и статью I, разделы 8. и 9». [93]

Аналогичным образом, в деле Penn Mutual Indemnity Co. v. Commissioner Апелляционный суд США третьего округа указал, что Конгресс может надлежащим образом взимать федеральный подоходный налог с получения денег, независимо от того, как называется это получение денег:

Вполне можно утверждать, что рассматриваемый здесь налог [налог на прибыль] является «акцизным налогом», основанным на получении денег налогоплательщиком. Это, конечно, не налог на собственность и, конечно, не подушевой налог; следовательно, его не нужно распределять. ... Конгресс имеет право вводить налоги в целом, и если конкретное введение не противоречит каким-либо конституционным ограничениям, тогда налог законен, называйте его как хотите. [94]

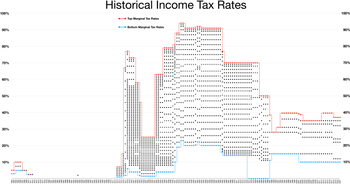

Ставки подоходного налога на федеральном уровне и на уровне штата сильно различались с 1913 года. Например, в 1954 году федеральный подоходный налог основывался на слоях из 24 групп доходов со ставками налога в диапазоне от 20% до 91% (диаграмму см. в Налоговом кодексе США). 1954 ).

Ниже приведена таблица исторических предельных ставок подоходного налога для состоящих в браке, подающих совместную декларацию, налогоплательщиков с установленным уровнем дохода. Эти цифры дохода не являются суммами, используемыми в налоговом законодательстве того времени.

Налоговое законодательство США пытается определить комплексную [ необходимы разъяснения ] систему измерения дохода в сложной экономике. Многие положения, определяющие доход или предоставление или отмену льгот, требуют подробного определения терминов. Кроме того, законы многих штатов о подоходном налоге не соответствуют федеральному налоговому законодательству в существенных отношениях. Эти и другие факторы привели к существенной сложности. Даже такие маститые ученые-юристы, как судья Лернед Хэнд, выразили удивление и разочарование сложностью законов США о подоходном налоге. В статье Thomas Walter Swan , 57 Yale Law Journal № 2, 167, 169 (декабрь 1947 г.) судья Хэнд писал:

В моем случае слова о таком законе, как подоходный налог... просто танцуют перед моими глазами в бессмысленной процессии: перекрестная ссылка за перекрестной ссылкой, исключение за исключением, - сформулированные в абстрактных терминах, которые не дают [мне] никакой информации. ухватиться за [и это] оставляет в моем сознании лишь смутное ощущение некоего жизненно важного, но успешно сокрытого смысла, который мой долг извлечь, но который в моих силах, если вообще возможно, только после самого неоправданная трата времени. Я знаю, что эти чудовища — результат невероятного трудолюбия и изобретательности, заткнувших эту дыру и раскинувших эту сеть, несмотря на все возможные уклонения; однако временами я не могу не вспомнить высказывание Уильяма Джеймса о некоторых отрывках Гегеля: они, несомненно, были написаны со страстью рациональности; но нельзя не задаться вопросом, имеют ли они для читателя какое-либо значение, кроме того, что слова связаны друг с другом с синтаксической правильностью.

Сложность — это отдельная проблема, связанная с плоскостностью структуры ставок. Кроме того, в Соединенных Штатах законы о подоходном налоге часто используются законодательными органами в качестве политических инструментов для поощрения многочисленных начинаний, которые считаются социально полезными, включая покупку страхования жизни, финансирование медицинского обслуживания и пенсий сотрудников, воспитание детей, владение жильем, а также развитие альтернативных источников энергии и увеличение инвестиций в традиционную энергетику. Специальные налоговые положения, предоставляемые для любых целей, усложняют ситуацию, независимо от того, является ли система плоской или отсутствует таковая.

Часто высказывались предложения по изменению налогового законодательства, часто при поддержке определенных групп интересов. К организациям, выдвигающим такие предложения, относятся «Граждане за налоговую справедливость» , «Американцы за налоговую реформу» , «Американцы за налоговую справедливость», «Граждане за альтернативную налоговую систему» , «Американцы за справедливое налогообложение» и FreedomWorks . В Конгрессе были выдвинуты различные предложения по упрощению налогообложения, включая Закон о справедливом налоге и различные планы фиксированного налога .

Сторонники налога на потребление утверждают, что система подоходного налога создает порочные стимулы , побуждая налогоплательщиков тратить, а не сберегать: налогоплательщик облагается налогом только один раз с дохода, потраченного немедленно, в то время как любые проценты, полученные от сэкономленного дохода, сами облагаются налогом. [107] В той степени, в которой это считается несправедливым, это можно исправить различными способами, например, исключить инвестиционный доход из налогооблагаемого дохода, сделать инвестиции вычитаемыми и, следовательно, облагать их налогом только при реализации прибыли, или заменить подоходный налог другими налогами. формы налога, такие как налог с продаж. [108]

Некоторые экономисты полагают, что подоходное налогообложение предлагает федеральному правительству метод уменьшения власти штатов, поскольку тогда федеральное правительство может распределять финансирование между штатами на определенных условиях, часто не оставляя штатам иного выбора, кроме как подчиниться федеральным требованиям. [109]

Были выдвинуты многочисленные аргументы протестующих против налогов , утверждающие, что федеральный подоходный налог является неконституционным, включая дискредитированные утверждения о том, что Шестнадцатая поправка не была должным образом ратифицирована. Все подобные претензии неоднократно отклонялись федеральными судами как необоснованные . [110]

В Соединенных Штатах применяется прогрессивная налоговая система , которая предполагает, что лица с более высокими доходами платят больший процент своего дохода в виде налогов. По данным IRS, 1% получателей самых высоких доходов в 2008 году заплатили 38% подоходного налога, заработав при этом 20% заявленного дохода. [112] Верхние 5% получателей дохода заплатили 59% от общей суммы подоходного налога, заработав при этом 35% заявленного дохода. [112] Верхние 10% платили 70%, зарабатывая 46%, а верхние 25% платили 86%, зарабатывая 67%. 50% самых богатых платят 97%, зарабатывая 87%, а нижние 50% платят 3% собранных налогов и получают 13% заявленного дохода. [112]

С 1979 по 2007 год средняя ставка федерального подоходного налога снизилась на 110% для второго нижнего квинтиля, на 56% для среднего квинтиля, на 39% для четвертого квинтиля, на 8% для самого высокого квинтиля и на 15% для верхнего 1%, при этом нижний квинтиль переходит от нулевой ставки налога к отрицательным обязательствам. Несмотря на это, доходы от индивидуального подоходного налога за это время упали лишь с 8,7 до 8,5% ВВП, а общие федеральные доходы составили 18,5% ВВП как в 1979, так и в 2007 году, что выше послевоенного среднего показателя в 18%. [113] Изменения в налоговом кодексе за последние десятилетия исключили миллионы людей с низкими доходами из федерального подоходного налога. Число лиц с нулевой или отрицательной ответственностью, которые не были заявлены плательщиком в качестве иждивенцев, увеличилось с 14,8% населения в 1984 году до 49,5% в 2009 году. [114] [115]

Хотя существует консенсус в отношении того, что в целом федеральное налогообложение является прогрессивным, существуют споры о том, увеличилась или уменьшилась прогрессивность за последние десятилетия и насколько. [116] [117] Общая эффективная ставка федерального налога для 0,01% самых богатых людей снизилась с примерно 75% до примерно 35% в период с 1960 по 2005 год. [116] Общая эффективная ставка федерального налога упала с 19,1% до 12,5% для три средних квинтиля в период с 1979 по 2010 год: с 27,1% до 24% для верхнего квинтиля, с 7,5% до 1,5% для нижнего квинтиля и с 35,1% до 29,4% для верхнего 1%. [118]

В исследовании ОЭСР 2008 года 24 страны ОЭСР были оценены по прогрессивности налогов и отдельно по прогрессивности денежных трансфертов, которые включают пенсии, пособия по безработице и другие пособия. В Соединенных Штатах был самый высокий коэффициент концентрации подоходного налога, мера прогрессивности, без поправки на неравенство доходов. Соединенные Штаты не были лидерами ни по одному из показателей денежных трансфертов. С поправкой на неравенство доходов Ирландия имела самый высокий коэффициент концентрации подоходного налога. В 2008 году общие ставки подоходного налога в США были ниже среднего показателя по ОЭСР. [119]

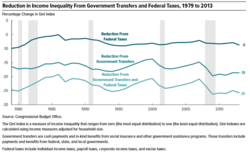

По данным CBO, федеральная налоговая политика США существенно снижает неравенство в доходах, измеряемое после уплаты налогов. Налоги стали менее прогрессивными (т.е. они относительно меньше сократили неравенство доходов) в период с 1979 по 2011 год. Налоговая политика середины 1980-х годов была наименее прогрессивным периодом с 1979 года. Государственные трансферты способствовали сокращению неравенства в большей степени, чем налоги. [111]

Другие федеральные налоги:

Налоги штата США:

Политика:

Общий:

Правительственные источники :

Закон и правила :

Тексты :

История :

Справочные работы (ежегодно):

Потребительские издания (ежегодно):