Паника 1907 года , также известная как Банковская паника 1907 года или Кризис Никербокера [1] , была финансовым кризисом , который имел место в Соединенных Штатах в течение трехнедельного периода, начавшегося в середине октября, когда Нью-Йоркская фондовая биржа внезапно упала почти на 50% от своего пика в предыдущем году. Паника произошла во время экономической рецессии , и было много набегов, затронувших банки и трастовые компании . Паника 1907 года в конечном итоге распространилась по всей стране, когда многие государственные и местные банки и предприятия обанкротились . Основными причинами набега были сокращение ликвидности рынка рядом банков Нью-Йорка и потеря доверия среди вкладчиков , усугубленная нерегулируемыми побочными ставками в брокерских конторах . [2]

Паника была вызвана неудавшейся попыткой в октябре 1907 года монополизировать рынок акций United Copper Company . Когда предложение не удалось, банки, которые ссужали деньги схеме монополизации, пострадали от набегов, которые позже распространились на аффилированные банки и трасты, что привело неделю спустя к краху Knickerbocker Trust Company , третьего по величине траста Нью-Йорка. Крах Knickerbocker посеял страх во всех трастах города, поскольку региональные банки изымали резервы из банков Нью-Йорка. Затем паника распространилась по всей стране, поскольку огромное количество людей изымало депозиты из своих региональных банков, что вызвало 8-е по величине падение в истории фондового рынка США. [3]

Паника могла бы усилиться, если бы не вмешательство финансиста Дж . П. Моргана [4] , который пообещал крупные суммы собственных денег и убедил других банкиров Нью-Йорка сделать то же самое, чтобы поддержать банковскую систему . Это подчеркнуло ограничения системы Независимого казначейства США, которая управляла денежной массой страны, но была неспособна влить достаточно ликвидности обратно на рынок. К ноябрю финансовая инфекция в основном прекратилась, но ее сменил еще один кризис из-за крупных заимствований крупной брокерской фирмы, использовавшей акции Tennessee Coal, Iron and Railroad Company (TC&I) в качестве залога . Обвала курса акций TC&I удалось избежать благодаря экстренному поглощению US Steel Corporation Моргана , шагу, одобренному президентом Теодором Рузвельтом , разрушавшим траст . В следующем году сенатор Нельсон У. Олдрич , ведущий республиканец, создал и возглавил комиссию по расследованию кризиса и предложению будущих решений, что привело к созданию Федеральной резервной системы . [5] [6]

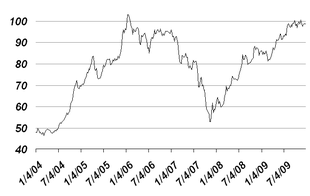

Когда президент США Эндрю Джексон в 1836 году допустил истечение срока действия устава Второго банка США , в США не было никакого центрального банка , а денежная масса в Нью-Йорке колебалась в зависимости от годового сельскохозяйственного цикла страны. Каждую осень деньги утекали из города, поскольку закупался урожай, и — в попытке вернуть деньги — повышались процентные ставки . Затем иностранные инвесторы отправляли свои деньги в Нью-Йорк, чтобы воспользоваться более высокими ставками. [7] С января 1906 года, когда индекс Dow Jones Industrial Average достиг максимума в 103, рынок начал скромную коррекцию, которая продолжалась в течение всего года. Землетрясение в апреле 1906 года , разрушившее Сан-Франциско, способствовало нестабильности рынка, вызвав еще больший поток денег из Нью-Йорка в Сан-Франциско для помощи в восстановлении. [8] [9] Дальнейшее давление на денежную массу произошло в конце 1906 года, когда Банк Англии повысил свои процентные ставки, отчасти в ответ на то, что британские страховые компании выплачивали так много страхователям США, и в Лондоне осталось больше средств, чем ожидалось. [10] С пикового значения в январе цены на акции к июлю 1906 года упали на 18%. К концу сентября акции восстановили около половины своих потерь.

Закон Хепберна , который предоставил Комиссии по межштатной торговле (ICC) полномочия устанавливать максимальные железнодорожные тарифы, вступил в силу в июле 1906 года. [11] Это обесценило стоимость железнодорожных ценных бумаг. [12] В период с сентября 1906 года по март 1907 года фондовый рынок упал, потеряв 7,7% своей капитализации . [13] В период с 9 по 26 марта акции упали еще на 9,8%. [14] (Этот мартовский крах иногда называют «паникой богача».) [15] Экономика оставалась нестабильной в течение всего лета. Ряд потрясений поразил систему: акции Union Pacific — одни из самых распространенных акций, используемых в качестве обеспечения — упали на 50 пунктов; в июне предложение облигаций Нью-Йорка не состоялось; в июле рухнул рынок меди ; в августе Standard Oil Company была оштрафована на 29 миллионов долларов за нарушение антимонопольного законодательства . [15] За первые девять месяцев 1907 года акции упали на 24,4%. [16]

27 июля The Commercial & Financial Chronicle отметила, что «рынок остается нестабильным... как только эти признаки новой жизни становятся очевидными, что-то вроде предположения о новом оттоке золота в Париж заставляет дрожать весь список, и рост ценностей и надежд исчезает». [17] Несколько банковских набегов произошли за пределами США в 1907 году: в Египте в апреле и мае; в Японии в мае и июне; в Германии и Чили в начале октября. [11] Осенний сезон всегда был уязвимым временем для банковской системы — в сочетании с потрясенным фондовым рынком даже небольшой шок мог иметь серьезные последствия. [10]

Паника 1907 года началась со схемы махинаций с акциями , направленной на монополизацию рынка в United Copper Company Ф. Августа Хайнце . Хайнце разбогател как медный магнат в Бьютт, штат Монтана . В 1906 году он переехал в Нью-Йорк, где завязал тесные отношения с печально известным банкиром с Уолл-стрит Чарльзом В. Морзе . Морзе когда-то успешно монополизировал рынок льда в Нью-Йорке и вместе с Хайнце получил контроль над многими банками — пара входила в советы директоров по крайней мере шести национальных банков , десяти государственных банков , пяти трастовых компаний и четырех страховых фирм. [19]

Брат Августа, Отто, придумал схему, чтобы загнать United Copper в угол, полагая, что семья Хайнце уже контролирует большую часть компании. Он также считал, что значительное количество акций Хайнце было взято взаймы и продано в короткую спекулянтами, делающими ставку на то, что цена акций упадет, и что они смогут выкупить заемные акции дешево, прикарманив разницу. Отто предложил короткую сделку , в которой Хайнце агрессивно купят как можно больше оставшихся акций, а затем заставят коротких продавцов заплатить за свои заемные акции. Агрессивная покупка приведет к росту цены акций, и, будучи не в состоянии найти акции в другом месте, короткие продавцы не будут иметь другого выбора, кроме как обратиться к Хайнцам, которые затем смогут назвать свою цену. [20]

Чтобы профинансировать схему, Отто, Август и Чарльз Морзе встретились с Чарльзом Т. Барни , президентом третьего по величине траста города, Knickerbocker Trust Company . Барни предоставлял финансирование для предыдущих схем Морзе. Однако Морзе предупредил Отто, что для того, чтобы попытаться сжать, Отто нужно гораздо больше денег, чем было у Барни, и Барни отказался предоставить финансирование. [21] Отто решил попытаться в любом случае. В понедельник, 14 октября, он начал агрессивно скупать акции United Copper, которые выросли за один день с 39 до 52 долларов за акцию. Во вторник (15 октября) он призвал коротких продавцов вернуть заимствованные акции. Цена акций выросла почти до 60 долларов, но короткие продавцы смогли найти много акций United Copper из других источников, помимо Хайнцев. Отто неправильно понял рынок, и цена акций United Copper начала падать. [22]

Акции закрылись на уровне $30 во вторник и упали до $10 к среде (16 октября). Отто Хайнце был разорен. Акции United Copper торговались за пределами зала Нью-Йоркской фондовой биржи , буквально на открытом рынке «на обочине» (этот рынок на обочине позже стал Американской фондовой биржей ). После краха The Wall Street Journal сообщил: «Никогда не было таких диких сцен на обочине, так говорят старейшие ветераны внешнего рынка». [23]

Провал корнера оставил Отто неспособным выполнить свои обязательства и привел его брокерский дом Gross & Kleeberg к банкротству. В четверг, 17 октября, Нью-Йоркская фондовая биржа приостановила торговые привилегии Отто. В результате краха United Copper, Государственный сберегательный банк Бьютт-Монтана (принадлежавший Ф. Августусу Хайнце) объявил о своей неплатежеспособности. Банк Монтаны держал акции United Copper в качестве обеспечения по некоторым своим кредитам и был корреспондентским банком для Mercantile National Bank в Нью-Йорке, президентом которого тогда был Ф. Август Хайнце.

Ассоциация Ф. Августа Хайнце с корнером и неплатежеспособным Государственным сберегательным банком оказалась слишком большой для совета директоров Mercantile. Хотя они заставили его уйти в отставку до обеда, [24] к тому времени было уже слишком поздно. Когда новость о крахе распространилась, вкладчики в массовом порядке бросились снимать деньги из Mercantile National Bank. У Mercantile было достаточно капитала, чтобы выдержать несколько дней изъятий, но вкладчики начали снимать наличные из банков партнера Хайнцев Чарльза В. Морзе. Набеги произошли в Morse's National Bank of North America и New Amsterdam National. Опасаясь того, какое влияние испорченная репутация Августа Хайнце и Морзе может оказать на банковскую систему, Нью-Йоркская клиринговая палата (консорциум городских банков) заставила Морзе и Хайнце отказаться от всех банковских интересов. [25] К выходным после провального корнера системной паники еще не было. Средства были сняты из банков, связанных с Хайнце, и переведены в другие банки города. [26]

Неделю спустя многие региональные фондовые биржи по всей стране закрывались или ограничивали торговлю. Например, фондовая биржа города Питтсбурга закрылась на три месяца, начиная с 23 октября 1907 года. [27]

В начале 1900-х годов трастовые компании процветали; за десятилетие до 1907 года их активы выросли на 244%. За тот же период активы национальных банков выросли на 97%, в то время как государственные банки в Нью-Йорке увеличились на 82%. [28] Руководителями высокопоставленных трастов были в основном видные члены финансовых и общественных кругов Нью-Йорка. Одним из самых уважаемых был Чарльз Т. Барни , покойный тесть которого Уильям Коллинз Уитни был известным финансистом. Barney's Knickerbocker Trust Company была третьим по величине трастом в Нью-Йорке. [29]

Из-за прошлых связей с Чарльзом В. Морзе и Ф. Августом Хайнце в понедельник, 21 октября, совет директоров Knickerbocker попросил Барни уйти в отставку (вкладчики, возможно, начали забирать депозиты из Knickerbocker 18 октября, что и вызвало беспокойство). [26] В тот день Национальный банк торговли , где JP Morgan был доминирующим фактором, объявил, что не будет служить клиринговой палатой для Knickerbocker. 22 октября Knickerbocker столкнулся с классическим банковским набегом. С момента открытия банка толпа росла. Как сообщала The New York Times , «как только вкладчик выходил из банка, десять и более человек приходили с просьбой вернуть свои деньги [и полицию] попросили прислать несколько человек для поддержания порядка». [30] Два фургона с банкнотами были быстро выгружены, но даже это не успокоило охваченных паникой вкладчиков. Директора и другие должностные лица траста пробирались сквозь толпу, уверяя их, что всем заплатят. [31] Менее чем за три часа из Knickerbocker было выведено $8 млн. Вскоре после полудня он был вынужден приостановить работу. [26]

По мере распространения новостей другие банки и трастовые компании неохотно давали в долг какие-либо деньги. Процентные ставки по кредитам брокерам на фондовой бирже взлетели до 70%, и, поскольку брокеры не могли получить деньги, цены на акции упали до минимума, невиданного с декабря 1900 года. [32] Паника быстро распространилась на два других крупных траста, Trust Company of America и Lincoln Trust Company. К четвергу, 24 октября, цепочка банкротств заполонила улицу: Twelfth Ward Bank, Empire City Savings Bank, Hamilton Bank of New York, First National Bank of Brooklyn, International Trust Company of New York, Williamsburg Trust Company of Brooklyn, Borough Bank of Brooklyn, Jenkins Trust Company of Brooklyn и Union Trust Company of Providence. [33]

Когда хаос начал подрывать доверие банков Нью-Йорка, самый известный банкир города был в отъезде. Дж. П. Морган , одноименный президент JP Morgan & Co. , посетил церковный съезд в Ричмонде, штат Вирджиния . Морган был не только самым богатым и самым влиятельным банкиром города, но и имел опыт работы с другими подобными финансовыми кризисами — он помог спасти Казначейство США во время паники 1893 года . Когда новости о кризисе стали собираться, Морган вернулся на Уолл-стрит со своего съезда поздно вечером в субботу, 19 октября. На следующее утро библиотека в особняке Моргана на Мэдисон-авеню и 36-й улице стала местом, куда приходили президенты банков и трастовых компаний Нью-Йорка, чтобы поделиться информацией о надвигающемся кризисе (и попросить помощи в его преодолении). [34] [35]

Морган и его сообщники проверили бухгалтерские книги Knickerbocker Trust и решили, что он неплатежеспособен, поэтому они не вмешивались, чтобы остановить набег. Однако его крах спровоцировал набеги даже на здоровые трасты, побудив Моргана взять на себя руководство спасательной операцией. Днем во вторник, 22 октября, президент Trust Company of America попросил Моргана о помощи. Тем вечером Морган совещался с Джорджем Ф. Бейкером , президентом First National Bank, Джеймсом Стиллманом из National City Bank of New York (предка Citibank ) и министром финансов США Джорджем Б. Кортелиу . Кортелиу сказал, что он готов вложить государственные деньги в банки, чтобы помочь укрепить их депозиты. После того, как ночной аудит Trust Company of America показал, что учреждение является надежным, в среду днем Морган заявил: «Здесь самое время остановить неприятности». [36]

Когда началось нападение на Trust Company of America, Морган работал со Стиллманом и Бейкером, чтобы ликвидировать активы компании, чтобы позволить банку выплатить вкладчикам. Банк просуществовал до конца рабочего дня, но Морган знал, что для поддержания его платежеспособности на следующий день понадобятся дополнительные деньги. Той ночью он собрал президентов других трастовых компаний и провел с ними совещание до полуночи, на котором они согласились предоставить ссуды в размере 8,25 млн долларов, чтобы позволить Trust Company of America оставаться открытым на следующий день. [37] В четверг утром Кортелиу внес около 25 млн долларов в ряд нью-йоркских банков. [38] Джон Д. Рокфеллер , самый богатый человек в Соединенных Штатах, внес еще 10 млн долларов в National City Bank Стиллмана. [38] Огромный депозит Рокфеллера оставил National City Bank с самыми большими резервами среди всех банков города. Чтобы вселить уверенность в общественность, Рокфеллер позвонил Мелвиллу Стоуну , менеджеру Associated Press , и сказал ему, что он заложит половину своего состояния для поддержания кредита США. [39]

Несмотря на вливание наличных, банки Нью-Йорка неохотно выдавали краткосрочные кредиты, которые они обычно предоставляли для содействия ежедневным биржевым торгам. Цены на бирже начали падать из-за нехватки средств для финансирования покупок. В 1:30 дня в четверг, 24 октября, Рэнсом Томас , президент Нью-Йоркской фондовой биржи , помчался в офис Моргана, чтобы сказать ему, что ему придется закрыть биржу раньше. Морган был настойчив в том, что раннее закрытие биржи будет иметь катастрофические последствия. [40] [41]

Морган вызвал президентов городских банков в свой офис. Они начали прибывать в 2 часа дня; Морган сообщил им, что около 50 фондовых бирж обанкротятся, если за 10 минут не будет собрано 25 миллионов долларов. К 2:16 дня 14 президентов банков пообещали выделить 23,6 миллиона долларов, чтобы удержать фондовую биржу на плаву. Деньги поступили на рынок в 2:30 дня, как раз к концу дневных торгов, и к закрытию рынка в 3 часа дня было выдано в долг 19 миллионов долларов. Катастрофы удалось избежать. Морган обычно избегал прессы, но когда он покидал свой офис в тот вечер, он сделал заявление репортерам: «Если люди будут держать свои деньги в банках, все будет в порядке». [42]

Однако в пятницу на бирже началась еще большая паника. Морган снова обратился к президентам банков, но на этот раз смог убедить их только внести залог в размере 9,7 млн долларов. Чтобы эти деньги не закрывали биржу, Морган решил, что их нельзя использовать для маржинальных продаж . Объем торгов в пятницу составил 2/3 от объема торгов в четверг. Рынки снова едва дотянули до закрытия. [43]

Морган, Стиллман, Бейкер и другие городские банкиры не могли бесконечно собирать деньги. Даже у Казначейства США было мало средств. Необходимо было восстановить общественное доверие, и в пятницу вечером банкиры сформировали два комитета — один, чтобы убедить духовенство успокоить своих прихожан в воскресенье, и второй, чтобы объяснить прессе различные аспекты пакета финансовой помощи. Самый известный банкир Европы, лорд Ротшильд , послал Моргану слово о своем «восхищении и уважении». [44] В попытке обрести уверенность министр финансов Кортелиу согласился, что если он вернется в Вашингтон, это пошлет сигнал Уолл-стрит, что худшее уже позади. [45] [46]

Чтобы обеспечить свободный поток средств в понедельник, Нью-Йоркская клиринговая палата выпустила кредитные сертификаты на сумму 100 миллионов долларов для торговли между банками с целью погашения балансов, что позволило им сохранить денежные резервы для вкладчиков. [47] Успокоенное как духовенством, так и газетами, а также с банковскими балансами, полными наличности, чувство порядка вернулось в Нью-Йорк в тот понедельник. [48]

Незаметно для Уолл-стрит на заднем плане предотвращался новый кризис. В воскресенье соратник Моргана Джордж Перкинс был проинформирован о том, что городу Нью-Йорку требуется не менее 20 миллионов долларов к 1 ноября, иначе он обанкротится. Город попытался собрать деньги через стандартный выпуск облигаций, но не смог собрать достаточного финансирования. В понедельник и снова во вторник мэр Нью-Йорка Джордж Макклеллан обратился к Моргану за помощью. Чтобы избежать катастрофического сигнала, который пошлет банкротство Нью-Йорка, Морган заключил контракт на покупку городских облигаций на сумму 30 миллионов долларов. [49] [46]

Хотя к субботе 2 ноября в Нью-Йорке в основном восстановилось спокойствие, надвигался еще один кризис. Одна из крупнейших брокерских фирм биржи, Moore & Schley, была в больших долгах и находилась под угрозой краха. Фирма взяла большие займы, используя акции Tennessee Coal, Iron and Railroad Company (TC&I) в качестве обеспечения. Поскольку стоимость вяло торгуемых акций находилась под давлением, многие банки, скорее всего, отзовут кредиты Moore & Schley в понедельник и принудят к массовой ликвидации акций фирмы. Если бы это произошло, акции TC&I резко упали бы, опустошив Moore and Schley и вызвав дальнейшую панику на рынке. [50]

Чтобы предотвратить крах Moore & Schley, Морган созвал экстренную конференцию в своей библиотеке в субботу утром. Было сделано предложение, что US Steel Corporation , компания, которую Морган помог сформировать путем слияния сталелитейных компаний Эндрю Карнеги и Элберта Гэри , приобретет TC&I. Это фактически спасло бы Moore & Schley и предотвратило кризис. Руководители и совет директоров US Steel изучили ситуацию и предложили либо одолжить Moore & Schley 5 миллионов долларов, либо купить TC&I по 90 долларов за акцию. К 7 часам вечера соглашение не было достигнуто, и заседание было отложено. [51]

К тому времени Морган оказался втянут в другую ситуацию. Существовали серьезные опасения, что Trust Company of America и Lincoln Trust могут не открыться в понедельник из-за продолжающихся набегов вкладчиков. В субботу вечером 40–50 банкиров собрались в библиотеке, чтобы обсудить кризис, президенты банков-клиринговых палат находились в восточной комнате, а руководители трастовых компаний — в западной. Морган и те, кто занимался ситуацией с Moore & Schley, переместились в кабинет библиотекаря. Там Морган сказал своим советникам, что он согласится помочь укрепить Moore & Schley только в том случае, если трастовые компании будут работать вместе, чтобы спасти своих самых слабых собратьев. [52] Обсуждение среди банкиров продолжалось до поздней ночи субботы, но без особого прогресса. Около полуночи JP Morgan сообщил лидеру президентов трастовых компаний, что для поддержания Moore & Schley на плаву потребуется 25 миллионов долларов, и он не будет выделять эти средства, пока не будут решены проблемы с трастовыми компаниями. Руководители трастовых компаний понимали, что не получат дальнейшей помощи от Моргана; им придется финансировать любую помощь двум находящимся в затруднительном положении трастовым компаниям.

В 3 часа ночи около 120 должностных лиц банков и трастовых компаний собрались, чтобы выслушать полный отчет о состоянии терпящих крах трастовых компаний. В то время как Trust Company of America едва была платежеспособна, Lincoln Trust Company, вероятно, не хватало 1 миллиона долларов, чтобы покрыть счета вкладчиков. В ходе обсуждения банкиры поняли, что Морган запер их в библиотеке и прикарманил ключ, чтобы заставить принять решение, [53] своего рода тактику сильной руки, которую он, как известно, использовал в прошлом. [54] Затем Морган вступил в переговоры и посоветовал трастовым компаниям предоставить заем в размере 25 миллионов долларов, чтобы спасти более слабые учреждения. Президенты трастов все еще не хотели действовать, но Морган сообщил им, что если они этого не сделают, это приведет к полному краху банковской системы. Благодаря своему значительному влиянию, около 4:45 утра он убедил неофициального лидера трастовых компаний подписать соглашение, и остальные банкиры последовали его примеру. [54] Получив эти обязательства, Морган отпустил банкиров домой. [55]

В воскресенье днем и вечером Морган, Перкинс, Бейкер и Стиллман вместе с Гэри и Генри Клэем Фриком из US Steel работали в библиотеке, чтобы завершить сделку по покупке TC&I компанией US Steel, и к воскресному вечеру у них был план приобретения. Но оставалось одно препятствие: антимонопольный крестоносец президент Теодор Рузвельт , который сделал разрушение монополий фокусом своего президентства. [56]

Фрик и Гэри отправились ночью на поезде в Белый дом , чтобы умолять Рузвельта отменить применение антимонопольного закона Шермана и разрешить — до открытия рынка — компании, которая уже имела 60% доли рынка стали, сделать крупное приобретение. Секретарь Рузвельта отказался их видеть, но Фрик и Гэри убедили Джеймса Рудольфа Гарфилда , министра внутренних дел , обойти секретаря и организовать встречу с президентом. Менее чем за час до открытия фондовой биржи Рузвельт и госсекретарь Элиху Рут начали рассматривать предлагаемое поглощение и оценивать крах, который, вероятно, последует, если слияние не будет одобрено. [57] [58] Рузвельт смягчился; Позже он вспоминал о встрече: «Мне было необходимо принять решение за мгновение до открытия фондовой биржи, поскольку ситуация в Нью-Йорке была такова, что любой час мог оказаться решающим. Я не верю, что кто-то мог справедливо критиковать меня за то, что я сказал, что не хотел бы возражать против покупки при таких обстоятельствах». [57] Когда новости достигли Нью-Йорка, уверенность взлетела. Commercial & Financial Chronicle сообщила, что «облегчение, принесенное этой сделкой, было мгновенным и далеко идущим». [59] Окончательный кризис паники был предотвращен. [60]

Паника 1907 года произошла во время длительного экономического спада , который, по оценкам Национального бюро экономических исследований , длился с мая 1907 года по июнь 1908 года. [61] [62] Взаимосвязанный спад, банковская паника и падение фондового рынка привели к значительному экономическому сбою. Промышленное производство упало сильнее, чем после любого предыдущего банковского набега, и в 1907 году был зафиксирован второй по величине объем банкротств на тот момент. Производство упало на 11%, а импорт на 26%, в то время как безработица выросла до 8% с менее чем 3%. Иммиграция упала до 750 000 человек в 1909 году с 1,2 миллиона двумя годами ранее. [63]

После окончания Гражданской войны Соединенные Штаты пережили панику разной степени тяжести. Экономисты Чарльз Каломирис и Гэри Гортон оценивают худшую панику как ту, которая привела к широкомасштабным приостановкам банков: паники 1873 , 1893 и 1907 годов, а также приостановку в 1914 году. Широкомасштабные приостановки были предотвращены посредством скоординированных действий во время паники 1884 и 1890 годов . Банковский кризис 1896 года , в котором ощущалась необходимость в координации, также иногда классифицируется как паника. [62]

Частота кризисов и серьезность паники 1907 года усилили обеспокоенность по поводу чрезмерной роли Дж. П. Моргана и дали новый импульс общенациональным дебатам о реформе. [64] В мае 1908 года Конгресс принял Закон Олдрича-Вриланда , который учредил Национальную денежную комиссию для расследования паники и внесения предложений по законодательству для регулирования банковской деятельности. [65]

Существенным различием между европейской и американской банковскими системами было отсутствие центрального банка в Соединенных Штатах. Европейские государства могли расширять предложение денег в периоды низких резервов наличности. Убеждение, что экономика США уязвима без центрального банка, не было новым. В начале 1907 года банкир Якоб Шифф из Kuhn, Loeb & Co. предупредил в своей речи в Нью-Йоркской торговой палате, что «если у нас не будет центрального банка с адекватным контролем кредитных ресурсов, эта страна подвергнется самой серьезной и далеко идущей денежной панике в своей истории». [66]

В 1908 году: Фрэнк А. Вандерлип возглавил делегацию американских бизнесменов в Японию для встречи с японскими финансовыми лидерами, включая Така Каваду, Сибусаву Эйити и его сына Сибусаву Масао, а также основателями Mitsui & Co. , Такума Дэном и Такамине Мицуи, с целью объединения с Японией для разрешения паники 1907 года и нестабильного фондового рынка США. [67]

В ноябре 1910 года Олдрич созвал секретную конференцию с рядом ведущих финансистов страны в клубе Jekyll Island Club , у побережья Джорджии , для обсуждения денежно-кредитной политики и банковской системы. Олдрич и А. П. Эндрю (помощник секретаря казначейства), Пол Варбург (представлявший Kuhn, Loeb & Co.), Фрэнк А. Вандерлип (преемник Джеймса Стиллмана на посту президента National City Bank of New York), Генри П. Дэвисон (старший партнер JP Morgan Company), Чарльз Д. Нортон (президент First National Bank of New York, в котором доминировал Морган) и Бенджамин Стронг (представлявший JP Morgan) разработали проект «Национального резервного банка». [68]

Окончательный отчет Национальной денежной комиссии был опубликован 11 января 1911 года. В течение почти двух лет законодатели обсуждали это предложение, и только 23 декабря 1913 года Конгресс принял Закон о Федеральном резерве . Президент Вудро Вильсон немедленно подписал законопроект, и в тот же день он был принят, создав Федеральную резервную систему . [69] Чарльз Хэмлин стал первым председателем ФРС, и никто иной, как заместитель Моргана Бенджамин Стронг стал президентом Федерального резервного банка Нью-Йорка , самого важного регионального банка, с постоянным местом в Федеральном комитете по открытому рынку . [69]

Хотя Моргана недолгое время считали героем, широко распространенные страхи относительно плутократии и концентрированного богатства вскоре разрушили эту точку зрения. Банк Моргана выжил, но трастовые компании, которые были растущим конкурентом традиционных банков, сильно пострадали. Некоторые аналитики считали, что паника была спровоцирована, чтобы подорвать доверие к трастовым компаниям, чтобы банки выиграли. [70] [71] Другие считали, что Морган воспользовался паникой, чтобы позволить своей компании US Steel приобрести TC&I. [72] Хотя Морган потерял 21 миллион долларов в панике, и значимость роли, которую он сыграл в предотвращении худшей катастрофы, неоспорима, он также стал объектом пристального внимания и критики. [58] [73] [74]

Председатель Комитета Палаты представителей по банковскому делу и валюте , представитель Арсен Пюжо ( демократ от 7-го округа Луизианы ), созвал специальный комитет для расследования «денежного траста», фактической монополии Моргана и других самых влиятельных банкиров Нью-Йорка. Комитет опубликовал уничтожающий отчет о банковской торговле и обнаружил, что должностные лица JP Morgan & Co. также заседали в советах директоров 112 корпораций с рыночной капитализацией в 22,5 млрд долларов (общая капитализация Нью-Йоркской фондовой биржи тогда оценивалась в 26,5 млрд долларов). [75]

Несмотря на плохое самочувствие, JP Morgan дал показания перед Комитетом Пуджо и несколько дней подвергался допросам со стороны Сэмюэля Унтермейера . Знаменитый диалог Унтермейера и Моргана о фундаментально психологической природе банковского дела — о том, что это отрасль, построенная на доверии — часто цитируется в деловых статьях: [76] [77]

Унтермейер: Разве коммерческий кредит не основан в первую очередь на деньгах или собственности?

Морган: Нет, сэр. Первое — это характер.

Унтермейер: До денег или имущества?

Морган: Прежде денег или чего-либо еще. Деньги не могут купить это... человек, которому я не доверяю, не мог бы получить от меня деньги по всем облигациям в христианском мире. [76]

Соратники Моргана возложили вину за его продолжающееся физическое ухудшение на слушания. Он заболел в феврале и умер 31 марта 1913 года, за девять месяцев до того, как Федеральный резерв официально заменил «денежный траст» в качестве кредитора последней инстанции . [76]