Частный капитал ( PE ) — это акции частной компании , которая не предлагает акции широкой публике. В сфере финансов частный капитал предлагается специализированным инвестиционным фондам и товариществам с ограниченной ответственностью , которые играют активную роль в управлении и структурировании компаний. В повседневном использовании «частный капитал» может относиться к этим инвестиционным фирмам, а не к компаниям, в которые они инвестируют. [1]

Частный капитал инвестируется в целевую компанию либо инвестиционной управляющей компанией (фирмой прямых инвестиций ), венчурным фондом или бизнес-ангелом ; каждая категория инвесторов имеет определенные финансовые цели, управленческие предпочтения и инвестиционные стратегии для получения прибыли от своих инвестиций. Частный капитал предоставляет целевой компании оборотный капитал для финансирования расширения компании с разработкой новых продуктов и услуг, реструктуризацией операций, управления и формального контроля и владения компанией. [2]

Как финансовый продукт, фонд прямых инвестиций представляет собой тип частного капитала для финансирования долгосрочной инвестиционной стратегии в неликвидном коммерческом предприятии. [3] Инвестиции в фонд прямых инвестиций были описаны финансовой прессой как поверхностный ребрендинг компаний по управлению инвестициями, которые специализировались на выкупе финансово слабых компаний с использованием заемных средств. [4]

Оценки доходности частного капитала неоднозначны: некоторые считают, что он превосходит доходность публичного капитала, но другие считают иначе. [5]

Некоторые ключевые особенности инвестиций в частный капитал включают в себя:

Компании прямых инвестиций могут использовать следующие стратегии, из которых наиболее распространенной является выкуп с использованием заемных средств.

Выкуп с использованием заемных средств (LBO) относится к стратегии инвестирования в акционерный капитал в рамках сделки, в которой компания, бизнес-единица или бизнес-актив приобретаются у текущих акционеров, как правило, с использованием финансового рычага . [13] Компании, участвующие в этих сделках, как правило, являются зрелыми и генерируют операционные денежные потоки . [14]

Частные инвестиционные компании рассматривают целевые компании либо как платформенные компании, которые имеют достаточный масштаб и успешную бизнес-модель, чтобы действовать как самостоятельная организация, либо как дополнительные/дополнительные/побочные приобретения , которые включают компании с недостаточным масштабом или другими недостатками. [15] [16]

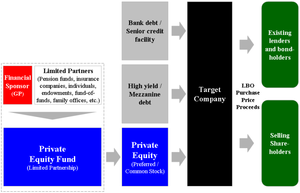

Кредитные выкупы подразумевают согласие финансового спонсора на приобретение без собственного вложения всего капитала, необходимого для приобретения. Для этого финансовый спонсор привлечет долг по приобретению, который будет рассчитывать на денежные потоки объекта приобретения для осуществления выплат процентов и основного долга. [17] Долг по приобретению в LBO часто не имеет права регресса к финансовому спонсору и не имеет права требования по другим инвестициям, управляемым финансовым спонсором. Таким образом, финансовая структура транзакции LBO особенно привлекательна для партнеров с ограниченной ответственностью фонда, позволяя им воспользоваться преимуществами кредитного плеча, но ограничивая степень регресса этого кредитного плеча. Этот вид структуры финансирования выгоден финансовому спонсору LBO двумя способами: (1) инвестору нужно предоставить только часть капитала для приобретения, и (2) доход инвестора будет увеличен, пока доходность активов превышает стоимость долга. [18]

Как процент от покупной цены для цели выкупа с использованием заемных средств, сумма долга, используемая для финансирования транзакции, варьируется в зависимости от финансового состояния и истории цели приобретения, рыночных условий, готовности кредиторов предоставлять кредит (как финансовым спонсорам LBO , так и приобретаемой компании), а также от процентных расходов и способности компании покрывать эти расходы. Исторически долговая часть LBO будет варьироваться от 60 до 90% от покупной цены. [19] В период с 2000 по 2005 год долг в среднем составлял от 59,4% до 67,9% от общей покупной цены для LBO в Соединенных Штатах. [20]

Фонд прямых инвестиций ABC Capital II занимает $9 млрд у банка (или другого кредитора). К этому он добавляет $2 млрд собственного капитала — деньги от своих партнеров и от партнеров с ограниченной ответственностью . На эти $11 млрд он покупает все акции неэффективной компании XYZ Industrial (после комплексной проверки , т. е. проверки бухгалтерских книг). Он заменяет высшее руководство XYZ Industrial другими, которые намереваются оптимизировать ее. Сокращается штат сотрудников, некоторые активы продаются и т. д. Цель состоит в том, чтобы повысить оценку компании для ранней продажи.

Фондовый рынок переживает бычий рынок , и XYZ Industrial продается через два года после выкупа за $13 млрд, принося прибыль в $2 млрд. Первоначальный кредит теперь может быть выплачен с процентами, скажем, $0,5 млрд. Оставшаяся прибыль в размере $1,5 млрд делится между партнерами. Налогообложение таких доходов осуществляется по ставкам налога на прирост капитала , которые в Соединенных Штатах ниже обычных ставок подоходного налога.

Обратите внимание, что часть этой прибыли является результатом оздоровления компании, а часть — результатом общего роста цен на акции на оживленном фондовом рынке, причем последний часто является более значительным компонентом. [21]

Примечания:

Капитал роста относится к инвестициям в акционерный капитал, чаще всего миноритарным инвестициям, в относительно зрелые компании, которые ищут капитал для расширения или реструктуризации операций, выхода на новые рынки или финансирования крупного приобретения без смены контроля над бизнесом. [24]

Компании, которые ищут капитал для роста, часто делают это для финансирования трансформационного события в своем жизненном цикле. Эти компании, вероятно, будут более зрелыми, чем компании, финансируемые венчурным капиталом, способными генерировать доход и операционную прибыль, но неспособными генерировать достаточно денег для финансирования крупных расширений, приобретений или других инвестиций. Из-за этого отсутствия масштаба эти компании, как правило, могут найти мало альтернативных каналов для обеспечения капитала для роста, поэтому доступ к капиталу для роста может иметь решающее значение для осуществления необходимого расширения объектов, инициатив по продажам и маркетингу, закупок оборудования и разработки новых продуктов. [25]

Основной владелец компании может не захотеть брать на себя финансовый риск в одиночку. Продав часть компании частному капиталу, владелец может извлечь некоторую стоимость и разделить риск роста с партнерами. [26] Капитал также может быть использован для осуществления реструктуризации баланса компании, в частности, для уменьшения суммы заемных средств (или долга), которая находится на балансе компании . [27]

Частные инвестиции в публичный капитал (PIPE) относятся к форме инвестиций в рост капитала, сделанных в публично торгуемую компанию . Инвестиции PIPE обычно делаются в форме конвертируемых или привилегированных ценных бумаг, которые не регистрируются в течение определенного периода времени. [28] [29]

Registered Direct (RD) — еще один распространенный инструмент финансирования, используемый для капитала роста. Registered direct похож на PIPE, но вместо этого продается как зарегистрированная ценная бумага.

Мезонинный капитал относится к субординированному долгу или привилегированным ценным бумагам, которые часто представляют собой самую младшую часть структуры капитала компании , которая является старшей по отношению к обыкновенному капиталу компании . Эта форма финансирования часто используется частными инвесторами для уменьшения суммы акционерного капитала, необходимого для финансирования выкупа с использованием заемных средств или крупного расширения. Мезонинный капитал, который часто используется небольшими компаниями, которые не могут получить доступ к высокодоходному рынку , позволяет таким компаниям занимать дополнительный капитал сверх уровней, которые традиционные кредиторы готовы предоставить через банковские кредиты. [30] В качестве компенсации за повышенный риск держатели мезонинного долга требуют более высокую доходность своих инвестиций, чем обеспеченные или другие более старшие кредиторы. [31] [32] Мезонинные ценные бумаги часто структурируются с текущим купоном дохода.

Венчурный капитал [33] (VC) — это широкая подкатегория частного капитала, которая относится к инвестициям в акционерный капитал, сделанным, как правило, в менее зрелые компании, для запуска посевной или стартап-компании, развития на ранней стадии или расширения бизнеса. Венчурные инвестиции чаще всего встречаются в применении новых технологий, новых маркетинговых концепций и новых продуктов, которые не имеют проверенной истории или стабильных источников дохода. [34] [35]

Венчурный капитал часто подразделяется по стадии развития компании, начиная от капитала на ранней стадии, используемого для запуска стартап-компаний, до капитала на поздней стадии и капитала роста, который часто используется для финансирования расширения существующего бизнеса, приносящего доход, но еще не приносящего прибыль или генерирующего денежный поток для финансирования будущего роста. [36]

Предприниматели часто разрабатывают продукты и идеи, требующие существенного капитала на начальных этапах жизненного цикла их компаний. [37] Многие предприниматели не имеют достаточных средств для финансирования проектов самостоятельно, и поэтому они должны искать внешнее финансирование. [38] Потребность венчурного капиталиста обеспечивать высокую прибыль, чтобы компенсировать риск этих инвестиций, делает венчурное финансирование дорогим источником капитала для компаний. Возможность обеспечить финансирование имеет решающее значение для любого бизнеса, будь то стартап, ищущий венчурный капитал, или фирма среднего размера, которой нужно больше денег для роста. [39] Венчурный капитал больше всего подходит для предприятий с большими первоначальными требованиями к капиталу , которые не могут быть профинансированы более дешевыми альтернативами, такими как заемные средства . Хотя венчурный капитал часто наиболее тесно связан с быстрорастущими областями технологий , здравоохранения и биотехнологий , венчурное финансирование использовалось и для других более традиционных видов бизнеса. [34] [40]

Инвесторы обычно вкладывают средства в венчурные фонды как часть более широкого диверсифицированного портфеля частного капитала , но также и для получения большей прибыли, которую может предложить стратегия. Однако в последние годы венчурные фонды принесли инвесторам меньшую прибыль по сравнению с другими типами фондов частного капитала, особенно выкупа.

Категория проблемных ценных бумаг включает в себя финансовые стратегии для прибыльного инвестирования оборотного капитала в корпоративный капитал и ценные бумаги финансово слабых компаний. [41] [42] [43] Инвестирование частного акционерного капитала в проблемные ценные бумаги осуществляется с помощью двух финансовых стратегий:

Более того, стратегии хедж-фондов в сфере прямых инвестиций также включают активную торговлю займами и облигациями , выпущенными финансово слабыми целевыми компаниями. [46]

Вторичные инвестиции относятся к инвестициям, сделанным в существующие активы частного капитала. Эти транзакции могут включать продажу интересов фондов частного капитала или портфелей прямых инвестиций в частные компании путем покупки этих инвестиций у существующих институциональных инвесторов . [47] По своей природе класс активов частного капитала является неликвидным, предназначенным для долгосрочных инвестиций для инвесторов, придерживающихся принципа «купи и держи» . Вторичные инвестиции позволяют институциональным инвесторам, особенно тем, кто впервые входит в этот класс активов, инвестировать в частный капитал из более старых источников, чем это было бы им доступно в противном случае. Вторичные инвестиции также обычно имеют другой профиль денежного потока, что уменьшает эффект j-кривой инвестирования в новые фонды частного капитала. [48] [49] Часто инвестиции во вторичные активы осуществляются через сторонний фонд, структурированный аналогично фонду фондов, хотя многие крупные институциональные инвесторы приобрели доли фондов частного капитала посредством вторичных транзакций. [50] Продавцы инвестиций в фонды частного капитала продают не только инвестиции в фонд, но и свои оставшиеся необеспеченные обязательства перед фондами.

Другие стратегии, которые можно считать частными инвестициями или близким смежным рынком, включают:

Помимо этого, для компенсации того, что частные акции не торгуются на публичном рынке, сформировался вторичный рынок частных акций , на котором частные инвесторы приобретают ценные бумаги и активы у других частных инвесторов.

Семена индустрии частного капитала в США были посеяны в 1946 году с основанием двух фирм венчурного капитала: American Research and Development Corporation (ARDC) и JH Whitney & Company . [58] До Второй мировой войны венчурные инвестиции (первоначально известные как «капитал развития») были в основном вотчиной богатых людей и семей. В 1901 году JP Morgan, возможно, управлял первым заемным выкупом Carnegie Steel Company с использованием частного капитала. [59] Однако современная эпоха частного капитала приписывается Жоржу Дорио , «отцу венчурного капитализма», с основанием ARDC [60] и основателем INSEAD , с капиталом, привлеченным от институциональных инвесторов, для поощрения инвестиций частного сектора в предприятия, которыми управляли солдаты, вернувшиеся со Второй мировой войны. ARDC приписывают первую крупную историю успеха венчурного капитала, когда его инвестиции в размере 70 000 долларов в 1957 году в Digital Equipment Corporation (DEC) были оценены более чем в 355 миллионов долларов после первичного публичного размещения акций компании в 1968 году (доходность более чем в 5000 раз превышала его инвестиции, а годовая норма прибыли составила 101%). [61] [62] [ неудачная проверка ] Обычно отмечается, что первым стартапом с венчурным финансированием является Fairchild Semiconductor , которая выпустила первую коммерчески пригодную интегральную схему, профинансированную в 1959 году тем, что позже стало Venrock Associates . [63]

Первым выкупом с использованием заемных средств, возможно, была покупка компанией McLean Industries, Inc. компании Pan-Atlantic Steamship Company в январе 1955 года и Waterman Steamship Corporation в мае 1955 года [64] По условиям этой сделки Маклин занял 42 миллиона долларов и привлек дополнительно 7 миллионов долларов за счет выпуска привилегированных акций . Когда сделка была закрыта, 20 миллионов долларов наличными и активами Waterman были использованы для погашения 20 миллионов долларов долга по кредиту. [65] Приобретение Льюисом Каллманом компании Orkin Exterminating Company в 1964 году часто упоминается как первый выкуп с использованием заемных средств. [66] [67] Подобно подходу, использованному в сделке Маклина, использование публичных холдинговых компаний в качестве инвестиционных инструментов для приобретения портфелей инвестиций в корпоративные активы было относительно новой тенденцией в 1960-х годах, популяризированной такими людьми, как Уоррен Баффет ( Berkshire Hathaway ) и Виктор Познер ( DWG Corporation ), а позже принятой Нельсоном Пельцем ( Triarc ), Солом Стейнбергом (Reliance Insurance) и Джерри Шварцем ( Onex Corporation ). Эти инвестиционные инструменты использовали бы ряд тех же тактик и были бы нацелены на тот же тип компаний, что и более традиционные выкупы с использованием заемных средств, и во многих отношениях могли бы считаться предшественниками более поздних фирм частного капитала. Познеру часто приписывают создание термина « выкуп с использованием заемных средств » или «LBO». [68]

Бум выкупа акций за счет заемных средств в 1980-х годах был задуман рядом корпоративных финансистов, в первую очередь Джеромом Кольбергом-младшим и позже его протеже Генри Крависом . Работая в то время в Bear Stearns , Кольберг и Кравис вместе с кузеном Крависа Джорджем Робертсом начали серию того, что они называли «бутстрапными» инвестициями. Многие из этих компаний не имели жизнеспособного или привлекательного выхода для своих основателей, поскольку они были слишком малы, чтобы стать публичными, а основатели не хотели продаваться конкурентам, поэтому продажа финансовому покупателю могла оказаться привлекательной. [69] В последующие годы три банкира Bear Stearns завершили серию выкупов, включая Stern Metals (1965), Incom (подразделение Rockwood International, 1971), Cobblers Industries (1971) и Boren Clay (1973), а также Thompson Wire, Eagle Motors и Barrows посредством своих инвестиций в Stern Metals. [70] К 1976 году напряженность между Bear Stearns и Kohlberg, Kravis and Roberts возросла, что привело к их уходу и образованию Kohlberg Kravis Roberts в том же году.

В январе 1982 года бывший министр финансов США Уильям Э. Саймон и группа инвесторов приобрели Gibson Greetings , производителя поздравительных открыток, за $80 млн, из которых, по слухам, только $1 млн был внесен инвесторами. К середине 1983 года, всего через шестнадцать месяцев после первоначальной сделки, Gibson завершила IPO на $290 млн, а Саймон заработал около $66 млн. [71] [72]

Успех инвестиций Gibson Greetings привлек внимание более широких СМИ к зарождающемуся буму выкупов с использованием заемных средств. По оценкам, между 1979 и 1989 годами было совершено более 2000 выкупов с использованием заемных средств на сумму свыше 250 миллионов долларов. [73]

В 1980-х годах электорат в приобретенных компаниях и СМИ приписывал ярлык « корпоративный рейд » многим инвестициям в частный капитал, особенно тем, которые включали враждебное поглощение компании, предполагаемое изъятие активов , крупные увольнения или другие существенные действия по корпоративной реструктуризации. Среди наиболее известных инвесторов, которых в 1980-х годах называли корпоративными рейдерами, были Карл Айкан , Виктор Познер , Нельсон Пельц , Роберт М. Басс , Т. Бун Пикенс , Гарольд Кларк Симмонс , Кирк Керкорян , сэр Джеймс Голдсмит , Сол Стейнберг и Эшер Эдельман . Карл Айкан заработал репутацию безжалостного корпоративного рейдера после своего враждебного поглощения TWA в 1985 году. [74] [75] [76] Многие из корпоративных рейдеров были бывшими клиентами Майкла Милкена , чья инвестиционная банковская фирма Drexel Burnham Lambert помогала собирать слепые пулы капитала, с помощью которых корпоративные рейдеры могли предпринять законную попытку захвата компании, и предоставляла высокодоходные долговые обязательства («мусорные облигации») для финансирования выкупов.

Одна из последних крупных покупок 1980-х годов оказалась самой амбициозной и ознаменовала как высшую точку, так и знак начала конца бума. В 1989 году KKR (Kohlberg Kravis Roberts) закрыла сделку по поглощению RJR Nabisco за 31,1 млрд долларов . На тот момент и более чем за 17 лет это был крупнейший заемный выкуп в истории. Событие было описано в книге (а позже и в фильме) « Варвары у ворот : падение RJR Nabisco» . В конечном итоге KKR удалось приобрести RJR Nabisco по цене 109 долларов за акцию, что стало резким ростом по сравнению с первоначальным объявлением о том, что Shearson Lehman Hutton сделает RJR Nabisco частной по цене 75 долларов за акцию. Последовала серия ожесточенных переговоров и торга, в ходе которых KKR столкнулись с Shearson, а позднее с Forstmann Little & Co. Многие из крупнейших банковских игроков того времени, включая Morgan Stanley , Goldman Sachs , Salomon Brothers и Merrill Lynch, активно консультировали и финансировали стороны. После первоначальной заявки Shearson KKR быстро представила тендерное предложение на приобретение RJR Nabisco по цене 90 долларов за акцию — цена, которая позволяла ей действовать без одобрения руководства RJR Nabisco. Управленческая команда RJR, работающая с Shearson и Salomon Brothers, представила заявку в размере 112 долларов — цифра, которая, как они были уверены, позволит им обойти любой ответ команды Крависа. Окончательная ставка KKR в размере 109 долларов, хотя и была более низкой цифрой в долларах, в конечном итоге была принята советом директоров RJR Nabisco. [77] При стоимости транзакции в 31,1 млрд долларов США RJR Nabisco стала самым крупным выкупом с использованием заемных средств в истории. В 2006 и 2007 годах было завершено несколько сделок по выкупу с использованием заемных средств, которые впервые превзошли выкуп с использованием заемных средств RJR Nabisco по номинальной цене покупки. Однако, с поправкой на инфляцию, ни один из выкупов с использованием заемных средств в период 2006–2007 годов не превзойдет RJR Nabisco. К концу 1980-х годов начали проявляться излишества рынка выкупа, с банкротством нескольких крупных выкупов, включая выкуп Робертом Кампо Federated Department Stores в 1988 году , выкуп аптек Revco в 1986 году , Walter Industries, FEB Trucking и Eaton Leonard. Кроме того, сделка RJR Nabisco демонстрировала признаки напряженности, что привело к рекапитализации в 1990 году, которая включала в себя взнос в размере 1,7 млрд долларов нового капитала от KKR. [78] В конечном итоге KKR потеряла 700 млн долларов на RJR. [79]

Drexel достигла соглашения с правительством, в котором она признала себя nolo contendere (не оспаривать) по шести тяжким преступлениям — трем пунктам о парковке акций и трем пунктам о манипулировании акциями . [80] Она также согласилась выплатить штраф в размере 650 миллионов долларов — на тот момент самый большой штраф, когда-либо налагаемый в соответствии с законами о ценных бумагах. Милкен покинул фирму после предъявления ему собственного обвинения в марте 1989 года. [81] [82] 13 февраля 1990 года после получения рекомендаций от министра финансов США Николаса Ф. Брэди , Комиссии по ценным бумагам и биржам США (SEC), Нью-Йоркской фондовой биржи и Федеральной резервной системы , Drexel Burnham Lambert официально подала заявление о защите от банкротства в соответствии с Главой 11. [81]

Сочетание снижения процентных ставок, ослабления стандартов кредитования и нормативных изменений для публичных компаний (в частности, Закон Сарбейнса-Оксли ) подготовило почву для крупнейшего бума частного капитала. Ознаменованные выкупом Dex Media в 2002 году, крупные многомиллиардные выкупы в США могли снова получить значительное высокодоходное долговое финансирование, и более крупные сделки могли быть завершены. К 2004 и 2005 годам крупные выкупы снова стали обычным явлением, включая приобретения Toys "R" Us , [83] The Hertz Corporation , [84] [85] Metro-Goldwyn-Mayer [86] и SunGard [87] в 2005 году.

С началом 2006 года были установлены и многократно превзойдены новые рекорды «крупнейших выкупов», при этом девять из десяти крупнейших выкупов в конце 2007 года были объявлены в течение 18-месячного окна с начала 2006 года по середину 2007 года. В 2006 году частные инвестиционные компании купили 654 американские компании за 375 миллиардов долларов, что в 18 раз превышает уровень сделок, закрытых в 2003 году. [88] Кроме того, американские частные инвестиционные компании привлекли 215,4 миллиарда долларов в виде инвестиционных обязательств для 322 фондов, превзойдя предыдущий рекорд, установленный в 2000 году, на 22% и на 33% выше, чем общий объем сбора средств в 2005 году [89] В следующем году, несмотря на начавшиеся летом потрясения на кредитных рынках, был отмечен еще один рекордный год сбора средств с 302 миллиардами долларов в виде инвестиционных обязательств для 415 фондов [90] Среди Мега-выкупы, завершенные во время бума 2006-2007 гг., включали: EQ Office , HCA , [91] Alliance Boots [92] и TXU . [93]

В июле 2007 года потрясения, которые затронули рынки ипотечного кредитования , перекинулись на рынки кредитов с заемными средствами и высокодоходных долговых обязательств. [94] [95] В течение первых шести месяцев 2007 года рынки были очень устойчивыми, с весьма благоприятными для эмитентов событиями, включая PIK и PIK Toggle (проценты « Payable In Natural ») и облегченный долг с заемными средствами , широко доступный для финансирования крупных выкупов с заемными средствами. В июле и августе наблюдалось заметное замедление уровней эмиссии на рынках кредитов с заемными средствами и высокой доходностью, при этом на рынок вышло лишь несколько эмитентов. Неопределенные рыночные условия привели к значительному расширению спредов доходности, что в сочетании с типичным летним замедлением заставило многие компании и инвестиционные банки отложить свои планы по выпуску долговых обязательств до осени. Однако ожидаемый подъем на рынке после 1 мая 2007 года не оправдался, а отсутствие доверия рынка помешало ценообразованию сделок. К концу сентября полная картина кредитной ситуации стала очевидной, поскольку основные кредиторы, включая Citigroup и UBS AG, объявили о крупных списаниях из-за убытков по кредитам. Рынки кредитного финансирования практически остановились в течение недели в 2007 году. [96] С началом 2008 года стандарты кредитования ужесточались, и эра «мега-выкупов» подошла к концу. Тем не менее, частный капитал продолжает оставаться крупным и активным классом активов, и частные инвестиционные компании с сотнями миллиардов долларов привлеченного капитала от инвесторов стремятся использовать капитал в новых и различных транзакциях. [ необходима цитата ]

В результате мирового финансового кризиса частный капитал стал объектом повышенного регулирования в Европе и теперь, среди прочего, подчиняется правилам, предотвращающим вывод активов портфельных компаний и требующим уведомления и раскрытия информации в связи с деятельностью по выкупу. [97] [98]

С 2010 по 2014 год KKR , Carlyle , Apollo и Ares стали публичными. Начиная с 2018 года эти компании преобразовались из товариществ в корпорации с большими правами акционеров и включением в фондовые индексы и портфели паевых инвестиционных фондов. [99] Но с увеличением доступности и объема финансирования, предоставляемого частными рынками, многие компании остаются частными просто потому, что могут. McKinsey & Company сообщает в своем обзоре Global Private Markets Review 2018, что привлечение средств на мировом частном рынке увеличилось на 28,2 млрд долларов США с 2017 года, составив в общей сложности 748 млрд долларов США в 2018 году. [100] Таким образом, учитывая обилие доступного частного капитала, компаниям больше не требуются публичные рынки для достаточного финансирования. Преимущества могут включать в себя избежание расходов на IPO, сохранение большего контроля над компанией и наличие «пространства для ног», чтобы думать о долгосрочной перспективе, а не сосредотачиваться на краткосрочных или квартальных показателях. [101] [102]

Новым явлением двадцатых годов стали регулируемые платформы, которые дробят активы, делая возможными инвестиции размером 10 000 долларов или меньше. [103]

Хотя изначально капитал для частного капитала поступал от индивидуальных инвесторов или корпораций, в 1970-х годах частный капитал стал классом активов, в который различные институциональные инвесторы вкладывали капитал в надежде достичь скорректированной на риск доходности, которая превышает возможную на публичных рынках капитала . В 1980-х годах страховщики были основными инвесторами частного капитала. Позже государственные пенсионные фонды, университеты и другие эндаументы стали более значимыми источниками капитала. [104] Для большинства институциональных инвесторов инвестиции в частный капитал осуществляются как часть широкого распределения активов, которое включает традиционные активы (например, публичный капитал и облигации ) и другие альтернативные активы (например, хедж-фонды , недвижимость, товары ).

Государственные и частные пенсионные схемы США, Канады и Европы инвестировали в этот класс активов с начала 1980-х годов, чтобы диверсифицировать свои основные активы (государственный капитал и фиксированный доход). [105] Сегодня пенсионные инвестиции в частный капитал составляют более трети всех средств, выделенных на этот класс активов , опережая других институциональных инвесторов, таких как страховые компании, целевые фонды и суверенные фонды благосостояния.

Большинство институциональных инвесторов не инвестируют напрямую в частные компании , не имея опыта и ресурсов, необходимых для структурирования и мониторинга инвестиций. Вместо этого институциональные инвесторы будут инвестировать косвенно через фонд прямых инвестиций . Некоторые институциональные инвесторы имеют масштаб, необходимый для разработки диверсифицированного портфеля фондов прямых инвестиций, в то время как другие будут инвестировать через фонд фондов , чтобы портфель был более диверсифицированным, чем тот, который мог бы создать один инвестор.

Возврат инвестиций в частный капитал создается за счет одного или комбинации трех факторов, которые включают: погашение долга или накопление денежных средств за счет денежных потоков от операций, операционные улучшения, которые увеличивают прибыль в течение срока действия инвестиций и многократное расширение, продажа бизнеса по более высокой цене, чем была изначально заплачена. Ключевым компонентом частного капитала как класса активов для институциональных инвесторов является то, что инвестиции обычно реализуются по истечении некоторого периода времени, который будет варьироваться в зависимости от инвестиционной стратегии. Возврат инвестиций в частный капитал обычно реализуется одним из следующих способов:

Крупные институциональные владельцы активов, такие как пенсионные фонды (обычно с долгосрочными обязательствами), страховые компании, суверенные фонды благосостояния и национальные резервные фонды, как правило, имеют низкую вероятность столкнуться с шоками ликвидности в среднесрочной перспективе и, таким образом, могут позволить себе требуемые длительные периоды владения, характерные для инвестиций в частный капитал. [105]

Средний горизонт транзакции LBO составляет восемь лет. [106]

Вторичный рынок частного капитала (также часто называемый вторичным рынком частного капитала) относится к покупке и продаже уже существующих обязательств инвесторов в отношении фондов частного капитала и других альтернативных инвестиционных фондов. Продавцы инвестиций в частный капитал продают не только инвестиции в фонд, но и свои оставшиеся нефинансированные обязательства перед фондами. По своей природе класс активов частного капитала является неликвидным и предназначен для долгосрочных инвестиций для инвесторов, придерживающихся стратегии «купи и держи». Для подавляющего большинства инвестиций в частный капитал не существует котируемого публичного рынка; однако для продавцов активов частного капитала существует надежный и развивающийся вторичный рынок.

Все чаще вторичные активы рассматриваются как отдельный класс активов с профилем денежного потока, который не коррелирует с другими инвестициями в частный капитал. В результате инвесторы выделяют капитал на вторичные инвестиции, чтобы диверсифицировать свои программы частного капитала. Под влиянием высокого спроса на частный капитал, значительный объем капитала был направлен на вторичные инвестиции от инвесторов, стремящихся увеличить и диверсифицировать свой частный капитал.

Инвесторы, стремящиеся получить доступ к частному капиталу, были ограничены инвестициями со структурными препятствиями, такими как длительные периоды блокировки, отсутствие прозрачности, неограниченное кредитное плечо, концентрированные вложения в неликвидные ценные бумаги и высокие минимальные инвестиционные требования.

Вторичные транзакции можно разделить на две основные категории:

Согласно последнему рейтингу PEI 300, составленному Private Equity International , [107] крупнейшей частной инвестиционной компанией в мире на сегодняшний день является The Blackstone Group по объему прямых частных инвестиций, привлеченных за пятилетний период.

Согласно рейтингу PEI 300, 15 крупнейших частных инвестиционных компаний мира в 2024 году выглядели следующим образом:

Поскольку компании прямых инвестиций постоянно находятся в процессе привлечения, инвестирования и распределения своих фондов прямых инвестиций , привлеченный капитал часто может быть самым простым для измерения. Другие показатели могут включать общую стоимость компаний, купленных фирмой, или оценку размера активного портфеля фирмы плюс доступный для новых инвестиций капитал. Как и любой список, который фокусируется на размере, этот список не дает никаких указаний относительно относительной инвестиционной эффективности этих фондов или менеджеров.

Preqin , независимый поставщик данных, оценивает 25 крупнейших управляющих частными инвестициями . Среди крупных фирм в рейтинге 2017 года были AlpInvest Partners , Ardian (ранее AXA Private Equity), AIG Investments и Goldman Sachs Capital Partners . Invest Europe публикует ежегодник, в котором анализируются тенденции отрасли, полученные на основе данных, раскрытых более чем 1300 европейскими фондами частных инвестиций. [108] Наконец, такие веб-сайты, как AskIvy.net [109], предоставляют списки лондонских компаний частных инвестиций.

Инвестиционные стратегии частных инвестиционных компаний отличаются от стратегий хедж-фондов . Обычно группы частных инвестиционных компаний ориентированы на долгосрочные многолетние инвестиционные стратегии в неликвидных активах (целые компании, крупномасштабные проекты в сфере недвижимости или другие материальные активы, которые нелегко конвертировать в наличные), где у них больше контроля и влияния на операции или управление активами, чтобы влиять на их долгосрочную доходность. Хедж-фонды обычно фокусируются на краткосрочных или среднесрочных ликвидных ценных бумагах, которые быстрее конвертируются в наличные, и у них нет прямого контроля над бизнесом или активом, в который они инвестируют. [110] Как частные инвестиционные компании, так и хедж-фонды часто специализируются на определенных типах инвестиций и транзакций. Специализация частных инвестиционных компаний обычно заключается в управлении активами определенного сектора промышленности, в то время как специализация хедж-фондов — в управлении рисковым капиталом сектора промышленности. Стратегии частных инвестиционных компаний могут включать оптовую покупку частной компании или набора активов, мезонинное финансирование для стартап-проектов, инвестиции в рост капитала в существующие предприятия или выкуп публичного актива с использованием заемных средств, переводя его под частный контроль. [111] Наконец, частные инвестиционные компании занимают только длинные позиции , поскольку короткие продажи в этом классе активов невозможны.

Сбор средств в виде частного капитала относится к действиям частных инвестиционных компаний, ищущих капитал у инвесторов для своих фондов. Обычно инвестор инвестирует в определенный фонд, управляемый фирмой, становясь партнером с ограниченной ответственностью в фонде, а не инвестором в самой фирме. В результате инвестор получит выгоду только от инвестиций, сделанных фирмой, когда инвестиции производятся из определенного фонда, в который он инвестировал.

Поскольку сбор средств за последние несколько лет рос, росло и число инвесторов в среднем фонде. В 2004 году в среднем фонде прямых инвестиций было 26 инвесторов, сейчас эта цифра выросла до 42, согласно Preqin ltd. (ранее известной как Private Equity Intelligence).

Управляющие фондами прямых инвестиций также инвестируют в собственные инструменты, обычно внося от 1 до 5% от общего капитала.

Часто управляющие фондами прямых инвестиций пользуются услугами внешних групп по сбору средств, известных как агенты по размещению, чтобы привлечь капитал для своих инструментов. Использование агентов по размещению выросло за последние несколько лет, и 40% фондов, закрытых в 2006 году, пользовались их услугами, согласно Preqin ltd. Агенты по размещению будут обращаться к потенциальным инвесторам от имени управляющего фондом и, как правило, будут взимать плату в размере около 1% от обязательств, которые они могут получить.

Количество времени, которое частная инвестиционная фирма тратит на привлечение капитала, варьируется в зависимости от уровня интереса инвесторов, который определяется текущими рыночными условиями, а также историей предыдущих фондов, привлеченных рассматриваемой фирмой. Фирмы могут потратить всего один или два месяца на привлечение капитала, когда они могут относительно легко достичь цели, которую они установили для своих фондов, часто за счет получения обязательств от существующих инвесторов в их предыдущих фондах, или когда сильные прошлые результаты приводят к высокому уровню интереса инвесторов. Другие менеджеры могут обнаружить, что привлечение средств занимает значительно больше времени, а менеджеры менее популярных типов фондов считают процесс привлечения средств более сложным. Привлечение капитала может занять до двух лет, хотя большинство управляющих фондами завершают сбор средств в течение девяти-пятнадцати месяцев.

После того, как фонд достигнет своей цели по сбору средств, он будет иметь окончательное закрытие. После этого момента новые инвесторы обычно не могут инвестировать в фонд, если только они не купят долю в фонде на вторичном рынке.

Состояние отрасли к концу 2011 года было следующим. [113]

На конец марта 2012 года объем активов частного капитала под управлением, вероятно, превысил 2 триллиона долларов США, а объем средств, доступных для инвестиций, составил 949 миллиардов долларов США (около 47% от общего объема активов под управлением).

Около 246 млрд долларов США частного капитала было инвестировано в глобальном масштабе в 2011 году, что на 6% меньше, чем в предыдущем году, и примерно на две трети ниже пиковой активности в 2006 и 2007 годах. После сильного старта активность сделок замедлилась во второй половине 2011 года из-за опасений по поводу мировой экономики и кризиса суверенного долга в Европе. В первой половине этого года было инвестировано 93 млрд долларов США, поскольку замедление продолжалось и в 2012 году. Это на четверть меньше, чем за тот же период в предыдущем году. Выкупы, поддерживаемые частным капиталом, составили около 6,9% мирового объема слияний и поглощений в 2011 году и 5,9% в первой половине 2012 года. Это ниже 7,4% в 2010 году и значительно ниже исторического максимума в 21% в 2006 году.

Глобальная активность выхода составила $252 млрд в 2011 году, практически не изменившись по сравнению с предыдущим годом, но значительно больше, чем в 2008 и 2009 годах, поскольку частные инвестиционные компании стремились воспользоваться улучшением рыночных условий в начале года для реализации инвестиций. Однако активность выхода потеряла импульс после пика в $113 млрд во втором квартале 2011 года. TheCityUK оценивает общую активность выхода в размере около $100 млрд в первой половине 2012 года, что значительно меньше, чем за тот же период в предыдущем году.

Среда привлечения средств оставалась стабильной третий год подряд в 2011 году, при этом было привлечено $270 млрд новых средств, что немного меньше, чем в предыдущем году. Около $130 млрд средств было привлечено в первой половине 2012 года, что примерно на одну пятую меньше, чем в первой половине 2011 года. Среднее время, необходимое фондам для достижения окончательного закрытия, сократилось до 16,7 месяцев в первой половине 2012 года с 18,5 месяцев в 2011 году. Фонды прямых инвестиций, доступные для инвестиций («сухой порошок»), составили $949 млрд на конец первого квартала 2012 года, что примерно на 6% меньше, чем в предыдущем году. Включая нереализованные средства в существующих инвестициях, фонды прямых инвестиций под управлением, вероятно, составили более $2,0 трлн.

Государственные пенсии являются основным источником капитала для фондов частного капитала. Все больше и больше суверенных фондов благосостояния становятся классом инвесторов для частного капитала. [114]

По данным Torreya, в 2021 году частный капитал был инвестирован в 13% компаний из списка Pharma 1000, при этом наибольшее количество инвестиций в этой отрасли было у Eight Roads Ventures. [115]

Из-за ограниченного раскрытия информации изучение доходности частного капитала является относительно сложным. В отличие от паевых инвестиционных фондов, частным инвестиционным фондам не нужно раскрывать данные о результатах. И поскольку они инвестируют в частные компании, сложно изучить базовые инвестиции. Сложно сравнивать результаты частного капитала с результатами публичного капитала, в частности, потому что инвестиции частного инвестиционного фонда привлекаются и возвращаются с течением времени по мере того, как инвестиции производятся и впоследствии реализуются.

Часто цитируемая научная работа (Kaplan and Schoar, 2005) [116] предполагает, что доходность фондов прямых инвестиций за вычетом комиссий примерно сопоставима с S&P 500 (или даже немного ниже). Этот анализ может фактически завышать доходность, поскольку он опирается на добровольно предоставленные данные и, следовательно, страдает от смещения выживаемости (то есть фонды, которые терпят неудачу, не будут предоставлять данные). Следует также отметить, что эта доходность не скорректирована с учетом риска. В работе 2012 года Харриса, Дженкинсона и Каплана [117] было обнаружено, что средняя доходность фондов выкупа в США фактически превысила доходность публичных рынков. Эти выводы были подтверждены более ранней работой с использованием набора данных Робинсона и Сенсоя в 2011 году. [118]

Комментаторы утверждают, что стандартная методология необходима для представления точной картины производительности, чтобы сделать отдельные фонды прямых инвестиций сопоставимыми и, таким образом, класс активов в целом можно было бы сопоставить с публичными рынками и другими типами инвестиций. Также утверждается, что управляющие фондами прямых инвестиций манипулируют данными, чтобы представить себя как сильных исполнителей, что делает стандартизацию отрасли еще более необходимой. [119]

Два других вывода Каплана и Шоара в 2005 году: во-первых, существует значительная разница в результатах среди фондов прямых инвестиций. Во-вторых, в отличие от отрасли взаимных фондов, в фондах прямых инвестиций, по-видимому, наблюдается устойчивость результатов. То есть, фонды прямых инвестиций, которые хорошо работают в течение одного периода, как правило, также хорошо работают и в следующем периоде. Устойчивость сильнее для фирм венчурного капитала, чем для фирм LBO.

Применение Закона о свободе информации (FOIA) в некоторых штатах США сделало некоторые данные о производительности более доступными. В частности, FOIA потребовал от некоторых государственных учреждений раскрывать данные о производительности частного капитала непосредственно на своих веб-сайтах. [120]

В Соединенном Королевстве, втором по величине рынке прямых инвестиций, стало доступно больше данных с момента публикации в 2007 году Руководящих принципов Дэвида Уокера по раскрытию информации и прозрачности в сфере прямых инвестиций. [121]

Ниже приведен частичный список миллиардеров, которые приобрели свое состояние за счет частных инвестиций.

Доход частных инвестиционных компаний в основном в форме « переносимых процентов », как правило, 20% от прибыли, полученной от инвестиций, сделанных фирмой, и « комиссии за управление », часто 2% от основного капитала, инвестированного в фирму внешними инвесторами, чьи деньги находятся в фирме. В результате налоговой лазейки , закрепленной в налоговом кодексе США, переносимые проценты, которые начисляются частным инвестиционным компаниям, рассматриваются как прирост капитала , который облагается налогом по более низкой ставке, чем обычный доход . В настоящее время долгосрочная ставка налога на прирост капитала составляет 20% по сравнению с 37% максимальной ставкой обычного подоходного налога для физических лиц. Эта лазейка, по оценкам, обойдется правительству в 130 миллиардов долларов в течение следующего десятилетия в виде нереализованного дохода. Армии корпоративных лоббистов и огромные пожертвования индустрии частных инвестиций на политические кампании в Соединенных Штатах обеспечили этой мощной отрасли этот благоприятный налоговый режим со стороны правительства. Частные инвестиционные компании сохраняют около 200 лоббистов и за последнее десятилетие внесли почти 600 миллионов долларов в виде взносов на политические кампании. [137]

Кроме того, с помощью бухгалтерского маневра, называемого «освобождением от уплаты сборов», компании прямых инвестиций часто также рассматривают доход от комиссионных за управление как прирост капитала. Налоговая служба США (IRS) не имеет рабочей силы и опыта, которые были бы необходимы для отслеживания соблюдения даже этих и без того довольно благоприятных правовых требований. Фактически, IRS практически не проводит налоговых проверок в отрасли. В результате сложности бухгалтерского учета, которая возникает из-за того, что большинство компаний прямых инвестиций организованы как крупные партнерства, так что прибыль компании распределяется между каждым из многочисленных партнеров, ряд компаний прямых инвестиций не соблюдают налоговое законодательство, по словам осведомителей из отрасли . [137]

Когда частная инвестиционная компания инвестирует в компанию, отрасль или государственную службу, были сообщения о снижении качества, как с точки зрения услуг, так и производимых товаров. [138] [139] Хотя частные инвестиции в бизнес могут привести к краткосрочным улучшениям, таким как новый персонал и оборудование, стимулом является максимизация прибыли, а не обязательно качества продуктов или услуг. Со временем сокращение расходов также стало обычным явлением, как и отсрочка дальнейших инвестиций. Частные инвесторы также могут быть заинтересованы в получении краткосрочной выгоды, продав компанию после достижения определенного уровня прибыльности или просто распродав ее активы, если это невозможно. Обе эти ситуации, а также другие, могут привести к потере инноваций и качества. [140] [141] [142] [143] [139] [138]

Ведутся дебаты по поводу различия между частным капиталом и прямыми иностранными инвестициями (ПИИ) и того, следует ли рассматривать их отдельно. Разница размывается из-за того, что частный капитал не попадает в страну через фондовый рынок. Частный капитал обычно поступает в некотируемые фирмы и в фирмы, где процент акций меньше, чем акции, удерживаемые промоутером или инвестором (также известные как акции в свободном обращении ). Главным предметом спора является то, что ПИИ используются исключительно для производства, тогда как в случае частного капитала инвестор может вернуть свои деньги после периода переоценки и инвестировать в другие финансовые активы. В настоящее время большинство стран сообщают о частном капитале как о части ПИИ. [144]

Частные инвестиции в здравоохранение и сопутствующие услуги, такие как дома престарелых и больницы, снизили качество ухода, одновременно увеличив расходы. Исследователи из Института Беккера Фридмана Чикагского университета обнаружили , что частная собственность на дома престарелых увеличила краткосрочную смертность пациентов Medicare на 10%. [145] Лечение у поставщиков медицинских услуг, принадлежащих частным инвестициям, как правило, связано с более высоким уровнем «неожиданных счетов». [146] Частная собственность на дерматологические практики привела к давлению с целью повышения прибыльности, опасениям по поводу повышения цен и безопасности пациентов. [147] [148] В большом исследовании 2024 года, в котором участвовали 51 больница, приобретенная частным капиталом, и 250 контрольных групп, в первой было зафиксировано 25%-ное увеличение случаев внутрибольничных заболеваний, таких как падения и инфекции кровотока, связанные с центральным катетером . [149]

По мнению консерватора Орена Касса , частный капитал захватывает богатство, а не создает его, и этот захват может быть «нулевой суммой или даже разрушающим стоимость в совокупности». Он описывает «активы перетасовываются и перетасовываются, прибыль получается, но относительно мало направляется на фактическое производительное использование». [150]

Bloomberg Businessweek сообщает, что:

PE может способствовать неравенству несколькими способами. Во-первых, он предлагает инвесторам более высокую доходность, чем та, которая доступна на публичных рынках акций и облигаций. Однако, чтобы пользоваться этой доходностью, нужно быть уже богатым. Фонды прямых инвестиций открыты только для «квалифицированных» (читай: с высоким собственным капиталом) индивидуальных инвесторов и для таких учреждений, как целевые фонды. Только некоторые работники получают косвенный доступ через пенсионные фонды. Во-вторых, PE оказывает давление на нижнюю часть разрыва в благосостоянии. Компании могут быть разделены, объединены или в целом реструктурированы для повышения эффективности и производительности, что неизбежно означает сокращение рабочих мест. [4]