Аккредитив ( LC ), также известный как документальный аккредитив или коммерческий кредит банкира , или аккредитив ( LoU ), представляет собой платежный механизм, используемый в международной торговле для предоставления экономической гарантии от кредитоспособного банка экспортеру товаров. Аккредитивы широко используются при финансировании международной торговли , когда надежность договаривающихся сторон не может быть легко и быстро определена. Его экономический эффект заключается в том, чтобы представить банк в качестве андеррайтера , который принимает на себя риск контрагента , заключающийся в том, что покупатель платит продавцу за товар. [1]

Обычно после того, как договор купли-продажи был согласован и покупатель и продавец договорились, что аккредитив будет использоваться в качестве метода оплаты, заявитель обращается в банк с просьбой об открытии аккредитива. Как только банк-эмитент оценит кредитный риск покупателя – т.е. что заявитель сможет оплатить товар – он выпустит аккредитив, что означает, что он предоставит обещание произвести оплату продавцу при предоставлении определенных документов. Как только бенефициар (продавец) получит аккредитив, он проверит условия на предмет соответствия контракту и либо организует отгрузку товаров, либо попросит внести изменения в аккредитив, чтобы он соответствовал условиям. условия контракта. Аккредитив ограничен по времени, сроку действия аккредитива, последней дате отгрузки и тому, как поздно после отгрузки документы могут быть представлены исполняющему банку . [2]

После отгрузки товара бенефициар представляет запрошенные документы исполняющему банку. [3] Этот банк проверит документы, и, если они соответствуют условиям аккредитива, банк-эмитент обязан соблюдать условия аккредитива, выплачивая бенефициару.

Если документы не соответствуют условиям аккредитива, они считаются противоречащими . На этом этапе исполняющий банк проинформирует бенефициара о несоответствии и предложит ряд вариантов в зависимости от обстоятельств после согласия заявителя. Однако такое несоответствие должно быть более чем тривиальным. Отказ не может зависеть ни от чего, кроме разумного изучения самих документов. Тогда банку придется исходить из того, что действительно произошла существенная ошибка. [3] Факт, который, если это правда, дает покупателю право отказаться от товара. Английские суды сочли неправильную дату, например досрочную доставку, не существенной ошибкой. [3] Если расхождения незначительные, возможно, можно будет представить исправленные документы в банк, чтобы их представление соответствовало требованиям. [3] Неплатежеспособность банка является основанием для выбора иска. Однако документы, представленные после сроков, указанных в аккредитиве, считаются противоречивыми.

Если исправленные документы не могут быть предоставлены вовремя, документы могут быть направлены непосредственно в доверительный банк- эмитент ; эффективно в надежде, что заявитель примет документы. Документы, пересылаемые по доверительному управлению, устраняют платежную безопасность аккредитива, поэтому этот маршрут следует использовать только в крайнем случае.

Некоторые банки предлагают «Телекс для одобрения» или что-то подобное. Здесь исполняющий банк хранит документы, но отправляет сообщение банку-эмитенту с вопросом, допустимы ли расхождения. [3] Это более безопасно, чем пересылка документов по доверию.

Аккредитив использовался в Европе с древних времен. [4] Аккредитивы традиционно регулируются международно признанными правилами и процедурами, а не национальным законодательством. Международная торговая палата курировала подготовку первых Унифицированных обычаев и практики для документарных аккредитивов (UCP) в 1933 году, создав добровольную основу для применения коммерческими банками к операциям по всему миру. [5]

В конце 19-го и начале 20-го века путешественники обычно имели при себе циркулярный аккредитив, выданный банком-партнером, который позволял бенефициару снимать наличные в других банках во время путешествия. Этот тип аккредитива в конечном итоге был заменен дорожными чеками , кредитными картами и банкоматами . [6]

Хотя аккредитивы сначала существовали только в виде бумажных документов, они регулярно выпускались по телеграфу в конце 19 века и по телексу во второй половине 20 века. [7] Начиная с 1973 года, с созданием SWIFT , банки начали переходить на электронный обмен данными как средство контроля расходов, а в 1983 году в UCP были внесены поправки, разрешающие «телепередачу» аккредитивов. [8] К 21 веку подавляющее большинство аккредитивов было выпущено в электронной форме и полностью «безбумажно». LC становились все более распространенными. [7] Марсель Дэвид Райх (широко известный как Марк Рич) популяризировал использование аккредитивов в торговле нефтью. [9]

UCP 600 (пересмотр 2007 г.) регулирует общепринятую рыночную практику на рынке аккредитивов. [10] Он определяет ряд терминов, связанных с аккредитивами, которые классифицируют различные факторы в рамках любой конкретной транзакции. Это имеет решающее значение для понимания роли, которую играют финансовые учреждения. К ним относятся:

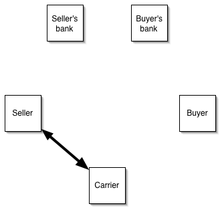

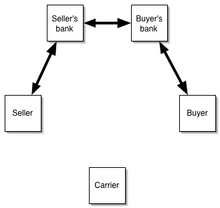

Аккредитив является важным методом оплаты в международной торговле. Это особенно полезно, когда покупатель и продавец могут не знать друг друга лично и разделены расстоянием, разными законами в каждой стране и разными торговыми обычаями. Это основной метод в международной торговле, позволяющий снизить риск, который берет на себя продавец товаров при предоставлении этих товаров покупателю. Это достигается путем обеспечения оплаты продавцу предоставления документов, указанных в договоре купли-продажи между покупателем и продавцом. Другими словами, аккредитив — это метод оплаты, используемый для выполнения юридических обязательств по оплате от покупателя продавцу, когда банк платит продавцу напрямую. Таким образом, при получении платежа продавец полагается на кредитный риск банка, а не покупателя. Как будет видно и показано на рисунке 2, банк выплатит продавцу стоимость товара, когда продавец предоставит оборотные инструменты , документы, которые сами по себе представляют товар. [11] [3] При предъявлении документов товары традиционно будут находиться под контролем банка-эмитента, что обеспечивает им безопасность от риска того, что покупатель (который поручил банку заплатить продавцу) вернет деньги банку. за совершение такого платежа.

В случае, если покупатель не может произвести оплату покупки, продавец может предъявить требование об оплате в банке. Банк рассмотрит требование бенефициара и, если оно соответствует условиям аккредитива, удовлетворит требование. [12] Большинство аккредитивов регулируются правилами, обнародованными Международной торговой палатой, известными как « Единые обычаи и практика для документарных аккредитивов» . [13] Текущая версия, UCP 600, вступила в силу 1 июля 2007 года. Банки обычно требуют от покупателя залога для выдачи аккредитива и взимают комиссию, которая часто представляет собой процент от суммы, покрываемой аккредитивом. .

Существует несколько категорий аккредитивов, которые стремятся работать на разных рынках и решать разные проблемы. Примеры этого включают:

Кроме того, аккредитив может также иметь конкретные условия, касающиеся условий платежа, которые относятся к базовым справочным документам. Некоторые из них включают

Экспортер имеет право предоставить кредит одному или нескольким последующим бенефициарам. Кредиты становятся переводными, когда первоначальный бенефициар является «посредником», который не предоставляет документы сам, а закупает товары или документы у других поставщиков и организует их отправку в банк-эмитент. Аккредитив может быть передан второму бенефициару по требованию первого бенефициара только в том случае, если в нем прямо указано, что аккредитив является переводным . Банк не обязан перечислять кредит. В дальнейшем он может быть передан более чем одному альтернативному бенефициару, если это позволяет осуществлять частичные поставки. Условия первоначального аккредитива должны быть точно воспроизведены в переданном аккредитиве. Однако, чтобы сохранить работоспособность переводного аккредитива, некоторые цифры могут быть уменьшены или урезаны, в том числе:

Первый бенефициар может потребовать от передающего банка заменить заявителя. Однако если документ, отличный от счета-фактуры, должен быть выдан таким образом, чтобы было указано имя заявителя, в таком случае в этом требовании должно быть указано, что в переведенном кредите он будет бесплатным. Переведенный аккредитив не может быть переведен повторно третьему бенефициару по требованию второго бенефициара.

В некоторых случаях посредник не хочет, чтобы покупатель и поставщик знали друг друга. Посредник имеет право заменить счет поставщика своим и получить разницу в качестве прибыли.

Для получения оплаты экспортер или грузоотправитель должен предоставить документы, требуемые аккредитивом. Обычно для аккредитива запрашивается оригинал коносамента , поскольку использование такого правоустанавливающего документа имеет решающее значение для функционирования аккредитива. [18] Однако перечень и форма документов открыты для переговоров и могут содержать требования о представлении документов, выданных нейтральной третьей стороной, подтверждающих качество отгруженных товаров или их место происхождения или местонахождение. Типичные типы документов в таких контрактах могут включать: [3]

Спектр документов, которые может запросить заявитель, огромен и значительно варьируется в зависимости от страны и товара. Существует несколько методов проверки документов. Документарный аккредитив обеспечивает безопасность как для покупателя, так и для продавца. Как указано в UCP 600 , банк дает обязательство (или обещание) от имени покупателя (который часто является заявителем) выплатить бенефициару стоимость отгруженного товара, если будут представлены приемлемые документы и соблюдены оговоренные условия. строго соблюдаются. Покупатель может быть уверен, что именно тот товар, который он ожидает, будет получен, поскольку это будет подтверждено в виде определенных документов, соответствующих указанным условиям. Поставщик находит уверенность в том, что при выполнении таких условий он получит оплату от банка-эмитента, независимого от сторон контракта. В некоторых случаях аккредитив потребует сбора документов. Другой формой оплаты является прямой платеж , при котором поставщик отправляет товар и ждет оплаты от покупателя на условиях открытого счета.

Аккредитивы часто используются в международных сделках для обеспечения получения платежа, когда покупатель и продавец могут не знать друг друга и действуют в разных странах. В этом случае продавец подвергается ряду рисков, таких как кредитный риск и юридический риск, вызванный расстоянием, различными законами и трудностью узнать каждую сторону лично. [19] Некоторые из других рисков, присущих международной торговле, включают:

Платеж будет получен за несуществующий или негодный товар при предъявлении выгодоприобретателем поддельных или поддельных документов.

Существует вероятность того, что исполнение аккредитива может быть нарушено судебным иском, касающимся непосредственно сторон и их прав и обязанностей по аккредитиву, или исполнение может быть предотвращено действиями правительства, находящимися вне контроля сторон. Альтернативно, исполнению контракта – включая обязательство по документарным кредитным отношениям – также могут помешать внешние факторы, такие как стихийные бедствия или вооруженные конфликты. Однако эти риски часто рассматриваются как вторичные по отношению к риску неплатежей.

Некоторые риски могут быть связаны с сторонами самого заявителя. К ним могут относиться ситуации, когда имеет место непоставка Товара, недопоставка , товар ненадлежащего качества, поврежден или просрочен. Заявитель также сталкивается с неспособностью банка произвести платеж.

Банк-эмитент также подвержен рискам, которые он может попытаться смягчить с помощью различных методов. Он будет подвержен риску неплатежеспособности заявителя, то есть риску, что заявитель окажется неплатежеспособным до того, как он сможет погасить аккредитив. Во-вторых, банк подвергнется риску мошенничества со стороны продавца, который может предоставить неправильные или поддельные документы для получения оплаты. Если банк должен был знать, что документы являются подделкой, то банк будет уличен в мошенничестве.

Бенефициар будет подвергаться риску собственного невыполнения условий кредита или невыполнения или задержки платежа со стороны банка-эмитента. Эти риски считаются отдаленными. Важно отметить, что бенефициар не подвергается риску зачета заявителем в случае, если товар поврежден или имеет низкое качество. Хотя заявитель может предъявить ему иск позднее, банк-эмитент не может уменьшить сумму причитающегося платежа в соответствии с причиненным ущербом. Это имеет решающее значение для снижения риска неплатежеспособности. Решающее значение для аккредитива имеет попытка бенефициара (продавца) изолировать себя от кредитного риска покупателя. То есть речь идет прежде всего о способности покупателя оплатить товар.

Сборы за выдачу, включая переговоры, возмещение и другие сборы, оплачиваются заявителем или в соответствии с условиями аккредитива. Если в аккредитиве не указаны сборы, они оплачиваются заявителем. Условия, связанные с начислением, указаны в поле 71B. [ нужна цитата ]

Фундаментальный принцип всех аккредитивов заключается в том, что аккредитивы связаны с документами, а не с товарами. Обязательство по оплате не зависит от основного договора купли-продажи или любого другого договора в сделке. Обязательство банка определяется только условиями аккредитива, а договор купли-продажи не рассматривается.

Указанные документы часто представляют собой коносаменты или другие «документарные нематериальные активы», которые «А» и «Б» ранее указали в своем первоначальном контракте. [20]

Действия, доступные покупателю, вытекающие из договора купли-продажи, не касаются банка и никоим образом не влияют на его ответственность. [21] Статья 4(a) UCP600 четко устанавливает этот принцип. Это подтверждается документами рыночной практики, указанными в статье 5 UCP600. Согласно одному из основных принципов финансового права , рыночная практика во многом определяет поведение сторон. Соответственно, если документы, представленные бенефициаром или его агентом, в порядке, то, как правило, банк обязан произвести оплату без дальнейших оговорок. [3]

В результате именно банк-эмитент несет риск , связанный с неплатежом покупателя. Это выгодно, поскольку банк-эмитент часто имеет личные банковские отношения с покупателем. Вся коммерческая цель, ради которой была разработана система подтвержденных безотзывных аккредитивов в международной торговле, состоит в том, чтобы предоставить продавцу гарантированное право на получение платежа до того, как он расстанется с контролем над продаваемым товаром.

Кроме того, он не допускает использования каких-либо споров с покупателем относительно исполнения договора купли-продажи в качестве основания для неплатежа, уменьшения или отсрочки платежа.

Единственным исключением может быть мошенничество. Например, недобросовестный продавец может предъявить документы, соответствующие аккредитиву, и получить оплату, но позже выяснится, что документы поддельные, а товар не соответствует контракту. Это возлагает риск на покупателя, но это также означает, что банк-эмитент должен строго оценивать законность представляемых документов. [3]

Подобно другим инструментам финансового права, аккредитив использует несколько правовых концепций для достижения экономического эффекта, заключающегося в перенесении правовых обязательств с продавца на покупателя. Политика, лежащая в основе принятия этого принципа абстракции, носит чисто коммерческий характер. Хотя банк обязан подтвердить наличие правильных документов, от него не ожидается проверки действительности самих документов. Иными словами, банк не несет ответственности за расследование фактов, лежащих в основе каждой транзакции, независимо от того, имеют ли товары достаточное и заданное качество или количество.

Поскольку сделка осуществляется на основе оборотного инструмента, стоимость имеет сам документ, а не товары, на которые имеется ссылка. Это означает, что банку нужно беспокоиться только о том, соответствует ли документ требованиям, предусмотренным в аккредитиве.

Документы, требуемые по аккредитиву, могут при определенных обстоятельствах отличаться от документов, требуемых по сделке купли-продажи. Это поставит банки перед дилеммой при принятии решения о том, каким условиям следовать, если потребуется внимательно следить за кредитным соглашением. Поскольку основная функция кредита состоит в том, чтобы обеспечить продавцу уверенность в оплате документарных пошлин, представляется необходимым, чтобы банки выполняли свои обязательства, несмотря на любые обвинения покупателя в неправомерных действиях. [22] Если бы это было не так, финансовые учреждения были бы гораздо менее склонны выдавать документарные аккредитивы из-за риска, неудобств и расходов, связанных с определением базовых товаров.

Финансовые учреждения действуют не как «посредники», а, скорее, как платежные агенты от имени покупателя. Суды подчеркивают, что у покупателей всегда есть средство защиты от иска по договору купли-продажи, и что для делового мира было бы катастрофой, если бы банку пришлось расследовать каждое нарушение договора.

С помощью правил UCP 600 ICC стремилась сделать правила более гибкими, предполагая, что данные в документе «не обязательно должны быть идентичны данным в этом документе, любом другом оговоренном документе или аккредитиве, но не должны противоречить им». способ учета любых незначительных документальных ошибок. Если бы это было не так, банк имел бы право удержать платеж, даже если отклонение носит чисто технический или даже типографский характер.

Однако на практике многие банки по-прежнему придерживаются принципа строгого соблюдения, поскольку он предлагает конкретные гарантии всем сторонам. [3] [23] Общая юридическая максима de minimis non curat lex (буквально «Закон не заботится о мелочах») не имеет места в этой области.

Однако, хотя детали аккредитива можно понять с некоторой гибкостью, банки должны придерживаться «принципа строгого соблюдения» при определении того, соответствуют ли представленные документы документам, указанным в аккредитиве. Это делается для того, чтобы сделать обязанность банков по осуществлению платежей по документам простой, эффективной и быстрой.

Юристам не удалось удовлетворительно согласовать обязательство банка платить от имени заявителя с каким-либо академическим анализом, основанным на договоре. Иными словами, они не исследовали юридические последствия обязательств банков через убедительную теоретическую призму. Это породило несколько противоречивых теорий относительно договорных последствий аккредитива. Некоторые теоретики предполагают, что обязательство платить возникает посредством подразумеваемого обещания, уступки , новации , доверия, агентства , возражения и даже доверия и гарантий. [24] Хотя документарные аккредитивы подлежат принудительному исполнению после того, как они были сообщены бенефициару, трудно продемонстрировать какое-либо внимание , уплаченное бенефициаром банкиру до подачи документов. В таких сделках обязательство бенефициара доставить товар заявителю не является достаточным возмещением за обещание банка, поскольку договор купли-продажи заключается до выдачи кредита, поэтому возмещение в этих обстоятельствах является прошедшим. Однако исполнение существующей обязанности по договору может быть действительным вознаграждением за новое обещание, данное банком, при условии, что это приносит банку некоторую практическую выгоду. [25] Обещание выполнить обязательство перед третьей стороной может также представлять собой действительное соображение. [26]

Также может быть целесообразным типизировать аккредитив как договор обеспечения для стороннего бенефициара , поскольку в сделке участвуют три разных лица: продавец, покупатель и банкир. Жан Домата предполагает, что, поскольку аккредитивы вызваны необходимостью покупателя, целью аккредитива является освобождение покупателя от его обязательства платить непосредственно продавцу. Таким образом, аккредитив теоретически подходит в качестве залогового договора , принимаемого в соответствии с поведением, или, другими словами, подразумеваемого фактического договора , в котором покупатель участвует в качестве третьего лица-бенефициара, банк выступает в качестве стимулятора, а продавец - в качестве должника. Термин «бенефициар» не используется должным образом в схеме аккредитива, поскольку бенефициар (также, в трастовом праве, cestui que use ) в самом широком смысле — это физическое лицо или другое юридическое лицо, которое получает деньги или другие выгоды от благодетеля. Обратите внимание, что в рамках схемы аккредитивов банки не являются ни благотворителями продавцов, ни благотворителями покупателей, и продавец не получает денег в безвозмездном режиме. Таким образом, вполне возможно, что «аккредитив» был одним из тех контрактов, которые необходимо было замаскировать, чтобы скрыть « требование возмещения или конфиденциальности ». В результате такого рода договоренность сделает аккредитив подлежащим исполнению в соответствии с допущением действия из-за его долгового оттенка. [27]

Некоторые страны приняли законы об аккредитивах. Например, большинство юрисдикций США ( США) приняли статью 5 Единообразного коммерческого кодекса (UCC). Эти законы разработаны с учетом правил рыночной практики, включая UCP и ISP98 . Настоящие правила практики включаются в сделку по соглашению сторон. Последней версией UCP является UCP600, вступившая в силу 1 июля 2007 года. Поскольку UCP не являются законами, стороны должны включать их в свои соглашения в качестве обычных договорных положений. Однако они по-прежнему составляют существенную часть рыночной практики и играют решающую роль в финансовом праве.

Bürgerliches Gesetzbuch , гражданский кодекс Германии, напрямую не касается аккредитивов. Прецедентное право Германии указывает на то, что отношения между банком-эмитентом и клиентом представляют собой договор об исполнении сделки, а отношения между банком-эмитентом и бенефициаром - это обещание долга. [28]

Гражданский кодекс Швейцарии 1911 года не затрагивал напрямую аккредитивы, которые в то время еще были редкостью в стране. В конечном итоге суды рассматривали это устройство как гибрид мандата ( Aufrag ) и контракта с разрешением на оплату ( Anweisung ). [28]

Аккредитивы стали широко использоваться внутри страны во время Первой мировой войны , хотя некоторое время назад они использовались во внешней торговле США. [4] В штате Нью-Йорк исторически сложилась самая существенная и последовательная судебная практика в Соединенных Штатах в отношении аккредитивов, что обусловлено выдающимся положением нью-йоркских банков в международной торговле. [29] Нью-йоркская конференция банкиров [sic] по коммерческому кредитованию 1920 года предоставила первый набор добровольных правил аккредитива для крупных банков в Соединенных Штатах, но к 1938 году эти банки перешли на международный стандарт UCP. [5]

Статья 5 Единого коммерческого кодекса , разработанная в 1952 году, обеспечила основу для кодификации многих принципов UCP в закон штата [5] и создала одно из единственных в мире обширных конкретных правовых положений об аккредитивах, хотя правила UCC не охватывают все аспекты аккредитивов. [28] Нью-Йорк фактически подчинил правила UCC существующим правилам UCP, и в результате правила UCP продолжали регулировать аккредитивы в соответствии с законодательством штата Нью-Йорк. [29] Статья 5 была пересмотрена в 1995 году, чтобы отразить новейшую международную практику, закрепленную в ОГП. [30]

Аккредитивы иногда используются для обмана банков путем предоставления фальшивой документации, подтверждающей, что товары были отгружены, хотя на самом деле это не так. Аккредитивы также иногда используются как часть мошеннических инвестиционных схем. [31]

В международной банковской системе письмо о обязательстве (LOU) представляет собой предварительную банковскую гарантию, согласно которой банк позволяет своему клиенту получить деньги в зарубежном филиале другого банка в форме краткосрочного кредита. LOU служит цели банковской гарантии. Однако, чтобы иметь возможность увеличить LOU, клиент должен заплатить маржинальные деньги банку, выпустившему LOU, и, соответственно, ему предоставляется кредитный лимит. В 2018 году от такого нарушения протоколов документации пострадала ПНБ . [32]

{{cite journal}}: Требуется цитировать журнал |journal=( помощь )