Кризис мексиканского песо был валютным кризисом , вызванным внезапной девальвацией песо по отношению к доллару США в декабре 1994 года правительством Мексики , который стал одним из первых международных финансовых кризисов , вызванных бегством капитала . [1]

Во время президентских выборов 1994 года действующая администрация приступила к экспансионистской фискальной и денежно-кредитной политике. Казначейство Мексики начало выпуск краткосрочных долговых инструментов, номинированных в национальной валюте, с гарантированным погашением в долларах США, привлекая иностранных инвесторов. Мексика получила доверие инвесторов и получила новый доступ к международному капиталу после подписания Североамериканского соглашения о свободной торговле (НАФТА). Однако жестокое восстание в штате Чьяпас , а также убийство кандидата в президенты Луиса Дональдо Колозио привели к политической нестабильности, что заставило инвесторов устанавливать повышенную премию за риск в мексиканских активах.

В ответ мексиканский центральный банк вмешался на валютные рынки, чтобы сохранить привязку мексиканского песо к доллару США, выпустив государственный долг, номинированный в долларах, для покупки песо. Укрепление песо вызвало рост спроса на импорт в Мексике, что привело к торговому дефициту . Спекулянты признали завышенную стоимость песо, и капитал начал утекать из Мексики в Соединенные Штаты, усиливая понижательное давление рынка на песо. Под давлением выборов Мексика приобрела собственные казначейские ценные бумаги, чтобы сохранить денежную массу и предотвратить рост процентных ставок, что привело к сокращению долларовых резервов банка. Поддержка денежной массы путем покупки большего количества долговых обязательств, выраженных в долларах, и одновременного погашения такого долга привела к истощению резервов банка к концу 1994 года.

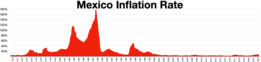

Центральный банк девальвировал песо 20 декабря 1994 года, и страх иностранных инвесторов привел к еще более высокой премии за риск . Чтобы воспрепятствовать вызванному этим бегству капитала, банк поднял процентные ставки, но более высокая стоимость заимствований просто навредила экономическому росту. Не имея возможности продать новые выпуски государственного долга или эффективно покупать доллары за девальвированные песо, Мексика столкнулась с дефолтом . Два дня спустя банк разрешил песо свободно плавать , после чего он продолжил обесцениваться. В мексиканской экономике инфляция составила около 52%, и взаимные фонды начали ликвидировать мексиканские активы, а также активы развивающихся рынков в целом. Последствия распространились на экономики Азии и остальной части Латинской Америки. В январе 1995 года Соединенные Штаты организовали финансовую помощь Мексике в размере 50 миллиардов долларов под управлением Международного валютного фонда (МВФ) при поддержке « Большой семерки» и Банка международных расчетов . После кризиса несколько банков Мексики обанкротились на фоне широкомасштабных дефолтов по ипотечным кредитам. Экономика Мексики пережила серьезную рецессию , а бедность и безработица возросли.

Поскольку 1994 год был последним годом сексенио его администрации (шестилетний срок полномочий президента страны), тогдашний президент Карлос Салинас де Гортари поддержал Луиса Дональдо Колозио в качестве кандидата в президенты от Институционно-революционной партии (PRI) на всеобщих выборах в Мексике в 1994 году . В соответствии с партийной традицией в годы выборов Салинас де Гортари начал беспрецедентную трату денег. В том же году дефицит текущего счета Мексики вырос примерно до 7% ВВП , и Салинас де Гортари разрешил Секретариату финансов и государственного кредита , казначейству Мексики , выпускать краткосрочные казначейские векселя, номинированные в песо, с гарантированным погашением, выраженным в долларах США. называется « тесобонос ». Эти векселя предлагали более низкую доходность , чем традиционные казначейские векселя Мексики, деноминированные в песо, называемые « cetes », но их доходность, выраженная в долларах, была более привлекательной для иностранных инвесторов. [2] : 8–10 [3] : 14

Доверие инвесторов возросло после подписания Североамериканского соглашения о свободной торговле (НАФТА). После вступления НАФТА в силу 1 января 1994 года мексиканский бизнес, а также правительство Мексики получили доступ к новому иностранному капиталу благодаря иностранным инвесторам, стремившимся предоставить больше денег в долг. Однако международное восприятие политического риска Мексики начало меняться, когда Сапатистская армия национального освобождения объявила войну мексиканскому правительству и начала жестокое восстание в штате Чьяпас . Инвесторы также поставили под сомнение политическую неопределенность и стабильность Мексики, когда кандидат в президенты от PRI Луис Дональдо Колозио был убит во время предвыборной кампании в Тихуане в марте 1994 года, и начали устанавливать более высокие премии за риск по мексиканским финансовым активам. Первоначально более высокие премии не оказали влияния на стоимость песо, поскольку в Мексике был фиксированный обменный курс . [4] : 375

Центральный банк Мексики, Banco de México , поддерживал стоимость песо посредством привязки обменного курса к доллару США, позволяя песо повышаться или обесцениваться по отношению к доллару США в узком диапазоне. Чтобы добиться этого, центральный банк часто вмешивался в открытые рынки и покупал или продавал песо, чтобы поддерживать привязку. Стратегия вмешательства центрального банка частично включала выпуск новых краткосрочных государственных долговых инструментов, номинированных в долларах США. Затем они использовали заемный долларовый капитал для покупки песо на валютном рынке , что, в свою очередь, привело к повышению курса песо. Целью банка в смягчении обесценивания песо была защита от инфляционных рисков, связанных с заметно более слабой национальной валютой, но, поскольку песо был сильнее, чем должно было быть, отечественные предприятия и потребители начали покупать все больше импортных товаров, а Мексика начала торговый дефицит . [5] : 179–180 Спекулянты начали признавать, что песо был искусственно завышен, что привело к спекулятивному оттоку капитала , что еще больше усилило понижательное рыночное давление на песо. [5] : 179–180

Центральный банк Мексики отклонился от стандартной политики центрального банка, когда в 1988 году привязал песо к доллару . процентные ставки, особенно учитывая, что 1994 год был годом выборов . Кроме того, обслуживание тесобонос посредством погашения долга в долларах США еще больше привело к сокращению валютных резервов центрального банка. [2] : 8–10 [4] : 375 [6] : 451–452 В соответствии с макроэкономической трилеммой , в которой страна с фиксированным обменным курсом и свободным потоком финансового капитала жертвует автономией денежно-кредитной политики , интервенции центрального банка с целью ревальвации песо вызвал сокращение денежной массы в Мексике (без привязки обменного курса валюта могла бы обесцениться). Валютные резервы центрального банка начали сокращаться, и в декабре 1994 года у него полностью закончились доллары США. [4] : 375

20 декабря 1994 года недавно вступивший в должность президент Эрнесто Седильо объявил о девальвации песо центральным банком Мексики на 13–15%. [1] : 50 [2] : 10 [5] : 179–180 Девальвация песо после предыдущих обещаний не делать этого привела к тому, что инвесторы стали скептически относиться к политикам и опасаться дополнительных девальваций. Инвесторы устремились к иностранным инвестициям и установили еще более высокие премии за риск на отечественные активы. Это увеличение премий за риск оказало дополнительное повышательное рыночное давление на мексиканские процентные ставки, а также понижательное рыночное давление на мексиканский песо. [4] : 375 Иностранные инвесторы, ожидая дальнейшей девальвации валюты, начали быстро изымать капитал из мексиканских инвестиций и распродавать акции, когда Мексиканская фондовая биржа резко упала. Чтобы препятствовать такому оттоку капитала, особенно из долговых инструментов, мексиканский центральный банк поднял процентные ставки, но более высокие затраты по займам в конечном итоге препятствовали перспективам экономического роста . [5] : 179–180

Когда пришло время Мексике пролонгировать свои долговые обязательства с наступающими сроками , немногие инвесторы были заинтересованы в покупке новых долгов. [4] : 375 Чтобы погасить тесобоно, у центрального банка не было другого выбора, кроме как покупать доллары за сильно ослабленные песо, что оказалось чрезвычайно дорого. [5] : 179–180 Правительство Мексики столкнулось с неизбежным суверенным дефолтом . [4] : 375

22 декабря правительство Мексики разрешило песо плавать , после чего песо обесценился еще на 15%. [5] : 179–180 Стоимость мексиканского песо упала примерно на 50% с 3,4 MXN /USD до 7,2, восстановившись лишь до 5,8 MXN/USD четыре месяца спустя. Цены в Мексике за те же четыре месяца выросли на 24%, а общая инфляция в 1995 году составила 52%. [2] : 10 Взаимные фонды , которые инвестировали в мексиканские активы на сумму более 45 миллиардов долларов за несколько лет, предшествовавших кризису, начали ликвидировать свои позиции в Мексике и других развивающихся странах . Иностранные инвесторы покинули не только Мексику, но и развивающиеся рынки в целом, а кризис привел к финансовому заражению на других финансовых рынках Азии и Америки . [1] : 50 Последствия мексиканского кризиса в Чили и Бразилии стали известны как «эффект текилы» ( исп . efecto tequila ). [7]

В январе 1995 года президент США Билл Клинтон провел встречу с недавно утвержденным министром финансов США Робертом Рубином , председателем Федеральной резервной системы США Аланом Гринспеном и тогдашним заместителем министра финансов Ларри Саммерсом , чтобы обсудить ответ Америки. Согласно воспоминаниям Саммерса о встрече:

Госсекретарь Рубин на короткое время подготовил для этого почву. Затем, по своему обыкновению, он обратился к кому-то другому, а именно ко мне, чтобы подробнее объяснить ситуацию и наше предложение. И я сказал, что чувствую этоТребовалось 25 миллиардов долларов , и один из политических советников президента сказал: «Ларри, ты имеешь в виду25 миллионов долларов ». И я сказал: «Нет, я имею в виду25 миллиардов долларов ». ... В комнате царила определенная мрачность, и один из других его [Клинтона] политических советников сказал: «Г-н. Президент, если вы отправите эти деньги в Мексику и они не вернутся до 1996 года, вы не вернетесь и после 1996 года». [8]

Тем не менее Клинтон решила добиться одобрения Конгресса на финансовую помощь и начала работать с Саммерсом, чтобы обеспечить обязательства Конгресса.

Стремясь сдержать потенциальный всплеск нелегальной иммиграции и смягчить распространение недоверия инвесторов к Мексике на другие развивающиеся страны, Соединенные Штаты в январе 1995 года скоординировали пакет финансовой помощи на сумму 50 миллиардов долларов , который будет осуществляться МВФ при поддержке G7 и Банк международных расчетов (BIS). Пакет установил кредитные гарантии для государственного долга Мексики, направленные на снижение растущих премий за риск и повышение доверия инвесторов к экономике страны. Мексиканская экономика пережила серьезную рецессию , и стоимость песо существенно ухудшилась, несмотря на успех программы финансовой помощи в предотвращении более серьезного краха . Рост не возобновился до конца 1990-х годов. [1] : 52 [2] : 10 [4] : 376

Условия финансовой помощи требовали от правительства Мексики введения новых мер денежно-кредитной и фискальной политики , хотя страна воздерживалась от реформ платежного баланса, таких как торговый протекционизм и строгий контроль за движением капитала , чтобы избежать нарушения своих обязательств по НАФТА . Гарантии по кредитам позволили Мексике реструктурировать свой краткосрочный государственный долг и улучшить ликвидность рынка . [2] : 10–11 Из примерноВ рамках финансовой помощи было собрано 50 миллиардов долларов .20 миллиардов долларов внесли США.17,8 миллиарда долларов от МВФ,10 миллиардов долларов от BIS,1 миллиард долларов от консорциума латиноамериканских стран и 1 миллиард канадских долларов от Канады. [9] : 20

Попытки администрации Клинтона организовать финансовую помощь Мексике были встречены с трудом. Это вызвало критику со стороны членов Конгресса США , а также пристальное внимание средств массовой информации . [1] : 52 Позиция администрации заключалась в трех основных проблемах: потенциальная безработица в Соединенных Штатах в случае, если Мексике придется сократить импорт американских товаров (в то время Мексика была третьим по величине потребителем американского экспорта); политическая нестабильность и насилие в соседней стране; и потенциальный всплеск нелегальной иммиграции из Мексики. Некоторые представители Конгресса согласились с американским экономистом и бывшим председателем Федеральной корпорации по страхованию вкладов Л. Уильямом Сейдманом в том, что Мексике следует просто вести переговоры с кредиторами, не вовлекая в это Соединенные Штаты, особенно в интересах сдерживания морального риска . С другой стороны, сторонники вмешательства США, такие как председатель ФРС Алан Гринспен, утверждали, что последствия мексиканского суверенного дефолта будут настолько разрушительными, что они намного превзойдут риски морального риска. [10] : 16

После того, как Конгресс США не смог принять Закон о стабилизации Мексики, администрация Клинтона неохотно одобрила первоначально отклоненное предложение о назначении средств из Валютного стабилизационного фонда Казначейства США в качестве гарантий по кредитам для Мексики. [11] : 159 Эти кредиты принесли приличную прибыль в размере 600 миллионов долларов и даже были погашены досрочно. [2] : 10–11 Ассигнование тогдашним министром финансов США Робертом Рубином средств из Валютного стабилизационного фонда в поддержку финансовой помощи Мексике было тщательно изучено Комитетом Палаты представителей США по финансовым услугам , который выразил обеспокоенность по поводу потенциального конфликта проценты, поскольку Рубин ранее был сопредседателем совета директоров Goldman Sachs , который имел значительную долю в распространении мексиканских акций и облигаций. [12]

Экономика Мексики пережила серьезную рецессию в результате девальвации песо и бегства к более безопасным инвестициям. В течение 1995 года ВВП страны снизился на 6,2%. Финансовый сектор Мексики принял на себя основной удар кризиса, поскольку банки рухнули, обнажив низкокачественные активы и мошенническую практику кредитования. Тысячи ипотечных кредитов оказались дефолтными , поскольку граждане Мексики изо всех сил пытались идти в ногу с ростом процентных ставок, что привело к массовому изъятию домов. [13] [14]

Помимо снижения роста ВВП, Мексика столкнулась с сильной инфляцией и резким ростом крайней бедности, поскольку реальная заработная плата резко упала, а безработица почти удвоилась. Цены выросли на 35% в 1995 году. Номинальная заработная плата сохранилась, но реальная заработная плата упала на 25-35% за тот же год. Безработица выросла до 7,4% в 1995 году с докризисного уровня 3,9% в 1994 году. Только в формальном секторе более миллиона человек потеряли работу, а средняя реальная заработная плата снизилась на 13,5% в течение 1995 года. Общие доходы домохозяйств упали на 30%. в том же году. Крайняя бедность в Мексике выросла до 37% в 1996 году с 21% в 1994 году, что свело на нет предыдущие десять лет успешных инициатив по сокращению бедности. Уровень бедности в стране не начнет возвращаться к норме до 2001 года. [15] : 10

Растущая бедность в Мексике затронула городские районы сильнее, чем сельские районы , отчасти из-за чувствительности городского населения к нестабильности рынка труда и макроэкономическим условиям. Городские жители полагались на здоровый рынок труда, доступ к кредитам и потребительским товарам. Инфляция потребительских цен и ужесточение кредитного рынка во время кризиса оказались трудными для городских рабочих, в то время как сельские домохозяйства перешли к натуральному сельскому хозяйству . [15] : 11 Валовой доход на душу населения в Мексике снизился лишь на 17% в сельском хозяйстве , по сравнению с 48% в финансовом секторе и 35% в строительстве и торговле . Среднее потребление домохозяйств снизилось на 15% с 1995 по 1996 год со сдвигом в его составе в сторону товаров первой необходимости. Домохозяйства стали меньше экономить и меньше тратить на здравоохранение. Иностранцы, проживающие за границей, увеличили объем денежных переводов в Мексику, о чем свидетельствует удвоение среднего размера чистых односторонних переводов в период с 1994 по 1996 год. [15] : 15–17

Снижение спроса домохозяйств на первичную медицинскую помощь привело к повышению уровня смертности среди младенцев и детей на 7% в 1996 году (с 5% в 1995 году). Детская смертность росла до 1997 года, особенно резко в регионах, где женщинам приходилось работать из-за экономической необходимости. [15] : 21–22

Ученые-критики утверждают, что кризис мексиканского песо 1994 года обнажил проблемы неолиберального поворота Мексики к подходу Вашингтонского консенсуса к развитию. Примечательно, что кризис выявил проблемы приватизированного банковского сектора в либерализованной, но подчиненной на международном уровне экономике, которая зависит от иностранных потоков финансового капитала. [16]

{{cite journal}}: Требуется цитировать журнал |journal=( помощь )