Налог на стоимость земли ( LVT ) — это налог на стоимость земли без учета зданий , личного имущества и других улучшений на ней. [1] Некоторые экономисты поддерживают LVT, утверждая, что он не приводит к экономической неэффективности и помогает сократить экономическое неравенство . [2] Налог на стоимость земли — это прогрессивный налог , в котором налоговое бремя ложится на владельцев земли, поскольку право собственности на землю коррелирует с богатством и доходом. [3] [4] Налог на стоимость земли называют «идеальным налогом», а экономическая эффективность налога на стоимость земли принимается с восемнадцатого века. [1] [5] [6] Экономисты со времен Адама Смита и Давида Рикардо выступали за этот налог, поскольку он не вредит экономической активности и поощряет развитие без субсидий.

LVT ассоциируется с Генри Джорджем , чья идеология стала известна как джорджизм . Джордж утверждал, что налогообложение стоимости земли является наиболее логичным источником государственных доходов, поскольку предложение земли фиксировано и поскольку улучшения общественной инфраструктуры будут отражаться (и, таким образом, оплачиваться) в увеличении стоимости земли. [7]

Низкая ставка налога на стоимость земли в настоящее время применяется на всей территории Дании , [8] Эстонии , Литвы , [9] России , [10] Сингапура , [11] и Тайваня ; [12] он также применяется в меньших масштабах в некоторых частях Австралии , Германии , Мексики ( Мехикали ) и Соединенных Штатов (например, в Пенсильвании [13] ).

Его также называют налогом на стоимость местоположения , налогом на точечную оценку , налогом на оценку участка , налогом с разделенной ставкой или оценкой стоимости участка .

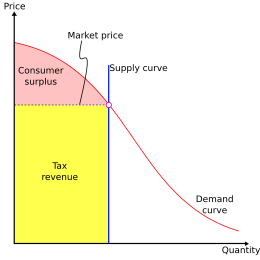

Большинство налогов искажают экономические решения и препятствуют полезной экономической деятельности. [14] Например, налоги на имущество препятствуют строительству, обслуживанию и ремонту, поскольку налоги увеличиваются с улучшениями. LVT не основан на том, как используется земля. Поскольку предложение земли по сути фиксировано , арендная плата за землю зависит от того, что арендаторы готовы платить, а не от расходов арендодателя. Таким образом, если арендодатели передали LVT арендаторам, они могут переехать или арендовать меньшие площади, прежде чем поглотить возросшую арендную плату. [15]

Жильцы земли получают выгоду от улучшений, окружающих участок. Такие улучшения смещают кривую совокупного спроса арендаторов вправо (они будут платить больше). Арендодатели получают выгоду от ценовой конкуренции среди арендаторов; единственным прямым эффектом LVT в этом случае является сокращение размера социальной выгоды, которая в частном порядке фиксируется как цена земли владельцами титула.

LVT считается оправданным по экономическим причинам, поскольку он не сдерживает производство, не искажает рынки и не создает иным образом чистых потерь . Налог на стоимость земли может даже иметь отрицательные чистые потери (социальные выгоды), особенно когда улучшается землепользование. [16] Экономист Уильям Викри считал, что:

«отмена почти всех налогов на бизнес, включая налоги на имущество при улучшениях, за исключением только налогов, отражающих предельные социальные издержки государственных услуг, оказываемых для конкретных видов деятельности, и замена их налогами на стоимость участка, существенно повысила бы экономическую эффективность юрисдикции». [17]

Эффективность LVT была замечена на практике. [18] Фред Фолдвари заявил, что LVT препятствует спекулятивному землевладению, поскольку налог отражает изменения в стоимости земли (вверх и вниз), поощряя землевладельцев развивать или продавать пустующие/недоиспользуемые участки, пользующиеся большим спросом. Фолдвари заявил, что LVT увеличивает инвестиции в ветхие внутренние районы города , поскольку улучшения не вызывают повышения налогов. Это, в свою очередь, снижает стимулы к строительству на удаленных участках и, таким образом, уменьшает разрастание города . [19] Например, LVT в Харрисберге, штат Пенсильвания , действует с 1975 года. Эта политика была признана мэром Стивеном Р. Ридом за сокращение количества пустующих зданий в центре города с примерно 4200 в 1982 году до менее 500. [20]

LVT, возможно, является экологическим налогом , поскольку он препятствует расточительству в престижных местах, которые являются конечным ресурсом. [21] [22] [23] Многие городские планировщики утверждают, что LVT является эффективным методом содействия развитию, ориентированному на транзит . [24] [25]

Стоимость земли отражает ценность, которую она может предоставить с течением времени. Эта стоимость может быть измерена земельной рентой , которую участок земли получает на рынке. Текущая стоимость земельной ренты является основой для цен на землю. Налог на стоимость земли (LVT) уменьшит земельную ренту, получаемую арендодателем, и, таким образом, снизит цену земли, оставив все остальное неизменным. [ необходима цитата ] Арендная плата за землю также может уменьшиться в результате повышения эффективности, если спекулянты прекратят накапливать неиспользуемую землю. [ необходима цитата ]

Пузыри на рынке недвижимости направляют сбережения на деятельность по поиску ренты, а не на другие инвестиции, и могут способствовать рецессии . Сторонники утверждают, что LVT снижает спекулятивный элемент в ценах на землю, тем самым оставляя больше денег для продуктивных капиталовложений. [26]

На достаточно высоком уровне LVT приведет к падению цен на недвижимость за счет налогообложения арендной платы за землю, которая в противном случае стала бы «капитализированной» в цене недвижимости. Это также побуждает землевладельцев продавать или развивать места, которые они не используют. Это может заставить некоторых землевладельцев, особенно чистых землевладельцев, сопротивляться высоким ставкам налога на стоимость земли. Землевладельцы часто обладают значительным политическим влиянием, что может помочь объяснить ограниченное распространение налога на стоимость земли до сих пор. [27]

Налог на стоимость земли имеет прогрессивный налоговый эффект, поскольку его платят владельцы ценных земель, которые, как правило, являются богатыми, и поскольку площадь земли фиксирована, налоговое бремя не может быть переложено в виде более высокой арендной платы или более низкой заработной платы арендаторам, потребителям или рабочим. [3] [4]

Несколько практических вопросов усложняют реализацию LVT. В частности, необходимо:

Взимание LVT требует оценки и регистрации права собственности. В решении Верховного суда США от 1796 года судья Уильям Патерсон заявил, что передача процесса оценки оценщикам приведет к бюрократическим сложностям, а также к неединообразным процедурам. [28] Мюррей Ротбард позже поднял схожие вопросы, заявив, что ни одно правительство не может справедливо оценить стоимость, которая может быть определена только свободным рынком . [29]

По сравнению с современными оценками налога на имущество, оценка земли включает меньше переменных и имеет более плавные градиенты , чем оценки, которые включают улучшения. Это связано с изменением дизайна и качества зданий. Современные статистические методы улучшили процесс; в 1960-х и 1970-х годах в качестве инструмента оценки был введен многомерный анализ . [30] Обычно такой процесс оценки начинается с измерения наиболее и наименее ценной земли в пределах налоговой зоны. Затем определяются несколько участков промежуточной стоимости и используются в качестве «ориентирных» значений. Другие значения интерполируются между ориентирными значениями. Затем данные сопоставляются в базе данных, [31] «сглаживаются» и наносятся на карту с использованием географической информационной системы (ГИС). Таким образом, даже если первоначальная оценка сложна, после того, как система введена в эксплуатацию, последующие оценки становятся проще.

В контексте LVT как единого налога (заменяющего все другие налоги) некоторые утверждают, что LVT сам по себе не может собрать достаточно налоговых поступлений . [32] Однако наличие других налогов может снизить стоимость земли и, следовательно, доход, который можно получить от них. Физиократы утверждали, что все другие налоги в конечном итоге идут за счет стоимости аренды земли. Большинство современных систем LVT функционируют наряду с другими налогами и, таким образом, только уменьшают их влияние, не устраняя их. Налоги на землю, которые выше излишка арендной платы (полная арендная плата за землю за этот период времени), приведут к заброшенности земли . [33]

В некоторых странах LVT непрактичен из-за неопределенности в отношении прав собственности на землю и права владения . Например, участок пастбищной земли может находиться в общинной собственности жителей деревни и управляться старейшинами деревни. Земля, о которой идет речь, должна находиться в трасте или аналогичном органе для целей налогообложения. Если правительство не может точно определить границы собственности и установить настоящих владельцев, оно не может знать, с кого взимать налог. Во многих развивающихся странах отсутствуют четкие права собственности. [34] В африканских странах с несовершенной регистрацией земли границы могут быть плохо обследованы, а владелец может быть неизвестен. [35]

Владелец пустыря в процветающем городе все равно должен платить налог и будет рационально воспринимать собственность как финансовое обязательство, побуждающее его использовать землю для покрытия налога. LVT устраняет финансовые стимулы для удержания неиспользуемой земли исключительно для повышения цены, делая больше земли доступной для продуктивного использования. Налог на стоимость земли создает стимул для преобразования этих участков в более интенсивное частное использование или в общественные цели.

Цена продажи товара, который фиксирован в предложении, например, земли, не меняется, если он облагается налогом. Напротив, цена на произведенные товары может вырасти в ответ на увеличение налогов, поскольку более высокая стоимость уменьшает количество единиц, которые поставщики готовы продать по первоначальной цене. Рост цены — это то, как производитель перекладывает часть налога на потребителей. [3] Однако, если доход от LVT используется для снижения других налогов или для обеспечения ценных государственных инвестиций, это может привести к росту цен на землю в результате более высокой производительности, на сумму, большую, чем та, которую изъял LVT.

Земельный налог полностью ложится на арендодателей, хотя секторы бизнеса, которые предоставляют услуги арендодателям, косвенно затронуты. В некоторых экономиках 80 процентов банковского кредитования финансирует недвижимость, причем большая часть — землю. [36] Сокращение спроса на спекуляции землей может сократить объем циркулирующего банковского кредита.

Хотя землевладельцы вряд ли смогут взимать более высокую арендную плату, чтобы компенсировать LVT, отмена других налогов может привести к увеличению арендной платы, поскольку это может повлиять на спрос на землю. [37] [38]

При условии постоянного спроса увеличение застроенной площади снижает стоимость улучшений земли, таких как дома. Перенос налога на имущество с улучшений на землю стимулирует развитие. Заполнение недоиспользуемого городского пространства является одной из распространенных практик по сокращению разрастания городов .

LVT менее уязвима для уклонения от уплаты налогов , поскольку земля не может быть скрыта или перемещена за границу, а права собственности легко идентифицируются, поскольку они зарегистрированы у общественности. [39] Оценки стоимости земли обычно считаются публичной информацией, которая предоставляется по запросу. Прозрачность снижает уклонение от уплаты налогов. [40]

Земля приобретает ценность дефицита из-за конкурирующих потребностей в пространстве. Стоимость земли, как правило, ничем не обязана землевладельцу, а всем окружению. [41]

Католическая церковь в своем документе 1967 года провозглашает принцип « универсального назначения товаров »:

Всем известно, что Отцы Церкви недвусмысленно изложили обязанности богатых по отношению к бедным. Как выразился святой Амвросий : «Вы не дарите бедному то, что принадлежит вам, но вы возвращаете ему то, что принадлежит ему. Вы присваивали себе то, что должно быть общим для всех. Земля принадлежит всем, а не богатым». [42]

- Папа Павел VI , Populorum Progressio (1967)

Кроме того, Церковь утверждает, что гражданские власти имеют право и обязаны регулировать законное осуществление права собственности ради общего блага, включая право на налогообложение. [43]

.jpg/440px-Everybody_works_but_the_vacant_lot_(cropped).jpg)

LVT учитывает влияние местоположения на стоимость земли и улучшений, сделанных на соседних землях, таких как близость к дорогам и общественным работам. LVT является чистейшей реализацией принципа государственного финансирования, известного как захват стоимости . [44]

Проект общественных работ может повысить стоимость земли и, таким образом, увеличить доходы LVT. Можно утверждать, что общественные улучшения должны оплачиваться землевладельцами, которые получают от них выгоду. [45] Таким образом, LVT фиксирует стоимость земли социально созданного богатства, позволяя снизить налог на частно созданное (неземельное) богатство. [46]

LVT, как правило, является прогрессивным налогом, при этом те, у кого больше средств, платят больше, [4] [47] поскольку право собственности на землю коррелирует с доходом [48], и арендодатели не могут переложить налоговое бремя на арендаторов. [49] LVT, как правило, снижает экономическое неравенство , устраняет стимулы к нецелевому использованию недвижимости и снижает уязвимость экономики к буму и краху на рынке недвижимости. [50]

Философии и концепции, лежащие в основе налогообложения стоимости земли, обсуждались в древние времена, вытекая из налогов на урожайность . Например, риши древней Индии утверждали, что земля должна находиться в общем владении, и что необрабатываемая земля должна приносить тот же налог, что и продуктивная земля. «Земля ... является общей для всех существ, наслаждающихся плодами своего собственного труда; она принадлежит ... всем в равной степени»; поэтому «должно быть оставлено немного для каждого». Апастамба сказал: «Если кто-либо, владеющий землей, не прилагает усилий и, следовательно, не производит никакого продукта, он, если богат, должен будет заплатить то, что должно было быть произведено». [51]

Мэн-цзы [52] был китайским философом (около 300 г. до н. э.), который выступал за отмену налогов и пошлин, заменив их общественным сбором городской земельной ренты: «На рынках взимайте земельную ренту, но не облагайте налогом товары». [53]

В средние века на Западе первая регулярная и постоянная система земельного налога основывалась на единице земли, известной как гайд . Гайд изначально был количеством земли, достаточным для содержания домохозяйства. Позднее он стал предметом земельного налога, известного как «гельд». [54]

Физиократы были группой экономистов , которые считали, что богатство наций было получено исключительно из стоимости земли, сельского хозяйства или освоения земель . До промышленной революции это было приблизительно правильно. Физиократия является одной из «ранних современных» школ экономики . Физиократы призывали к отмене всех существующих налогов, полной свободе торговли и единому налогу на землю. [55] Они не делали различий между внутренней стоимостью земли и земельной рентой. [56] Их теории возникли во Франции и были наиболее популярны во второй половине 18-го века. Движение было особенно влиятельным в Анне Робер Жак Тюрго (1727–1781) и Франсуа Кенэ (1694–1774). [57] Оно оказало влияние на современных государственных деятелей, таких как Шарль Александр де Калонн . Физиократы оказали большое влияние на раннюю историю налогообложения стоимости земли в Соединенных Штатах .

Участник радикального движения , Томас Пейн утверждал в своей брошюре «Аграрная справедливость» , что всем гражданам следует выплачивать 15 фунтов в возрасте 21 года «в качестве частичной компенсации за потерю его или ее естественного наследства из-за введения системы земельной собственности». «Люди не создали землю. Только стоимость улучшений, а не сама земля, является индивидуальной собственностью. Каждый собственник должен обществу земельную ренту за землю, которой он владеет». [58] Это предложение стало источником дивидендов граждан , пропагандируемых геолибертарианством . Томас Спенс отстаивал похожее предложение, за исключением того, что земельная рента будет распределяться поровну каждый год независимо от возраста. [59]

Адам Смит в своей книге «Богатство народов» , изданной в 1776 году , впервые тщательно проанализировал последствия налога на стоимость земли, указав, что он не повредит экономической активности и не приведет к повышению арендной платы по контрактам.

Земельная рента является еще более подходящим предметом налогообложения, чем арендная плата за дома. Налог на земельную ренту не повысит арендную плату за дома. Он полностью ляжет на владельца земельной ренты, который всегда действует как монополист и взимает самую большую арендную плату, которую можно получить за использование своей земли. Больше или меньше можно получить за нее в зависимости от того, богаче или беднее конкуренты или могут позволить себе удовлетворить свою фантазию относительно определенного участка земли с большими или меньшими затратами. В каждой стране наибольшее количество богатых конкурентов находится в столице, и соответственно именно там всегда можно найти самую высокую земельную ренту. Поскольку богатство этих конкурентов никоим образом не увеличится за счет налога на земельную ренту, они, вероятно, не будут расположены платить больше за использование земли. Будет ли налог выплачиваться авансом жителем или владельцем земли, не имеет большого значения. Чем больше житель был обязан платить налог, тем меньше он был склонен платить за землю; так что окончательная уплата налога ложилась целиком на владельца земельной ренты.

— Адам Смит, «Богатство народов», книга V, глава 2, статья I: Налоги на аренду домов

Генри Джордж (2 сентября 1839 г. – 29 октября 1897 г.) был, пожалуй, самым известным сторонником взыскания земельной ренты для общественных целей. Журналист, политик и политический экономист , он выступал за « единый налог » на землю, который устранил бы необходимость во всех других налогах. Джордж впервые сформулировал это предложение в работе «Наша земля и земельная политика» (1871 г.). [60] Позже, в своей бестселлере «Прогресс и бедность» (1879 г.), Джордж утверждал, что, поскольку стоимость земли зависит от природных качеств в сочетании с экономической деятельностью сообществ, включая государственные инвестиции, экономическая рента земли является лучшим источником налоговых поступлений. [7] Эта книга существенно повлияла на налогообложение земли в Соединенных Штатах и других странах, включая Данию, которая продолжает grundskyld («земельная пошлина») как ключевой компонент своей налоговой системы. [8] Философия, согласно которой рента за природные ресурсы должна быть получена обществом, теперь часто известна как джорджизм . Ее актуальность для государственных финансов подкреплена теоремой Генри Джорджа .

После Реставрации Мэйдзи 1868 года в Японии была проведена реформа земельного налога . LVT был введен в действие в 1873 году. К 1880 году первоначальные проблемы с оценкой и сопротивлением сельского населения были преодолены, и началась быстрая индустриализация. [61]

В Соединенном Королевстве LVT был важной частью платформы Либеральной партии в начале двадцатого века. Дэвид Ллойд Джордж и HH Асквит предложили «освободить землю, которая с этого самого часа скована цепями феодализма». [62] Это также отстаивал Уинстон Черчилль в начале своей карьеры. [63] Современная Либеральная партия (не путать с Либеральными демократами , которые являются наследниками более ранней Либеральной партии и которые предлагают некоторую поддержку этой идее) [64] остается приверженной местной форме LVT, [65] как и Партия зеленых Англии и Уэльса [66] и Шотландские зеленые . [67]

Бюджет лейбористов 1931 года включал LVT, но до его вступления в силу он был отменен последующим национальным правительством, в котором доминировали консерваторы. [68]

Попытка ввести LVT в административном графстве Лондон была предпринята местными властями под руководством Герберта Моррисона в парламенте 1938–1939 годов и называлась London Rating (Site Values) Bill. Хотя она и не удалась, она детализировала законодательство для внедрения системы LVT с использованием ежегодной оценки стоимости. [69]

После 1945 года Лейбористская партия , несмотря на существенное сопротивление, приняла политику сбора «стоимости развития»: увеличения цены земли, возникающего в результате согласия на планирование. [ необходима цитата ] Это было одним из положений Закона о городском и сельском планировании 1947 года , но оно было отменено, когда лейбористское правительство потеряло власть в 1951 году. [ необходима цитата ]

Высокопоставленные деятели Лейбористской партии в последнее время выступали за LVT, в частности, Энди Бернхэм в своей предвыборной кампании 2010 года, бывший лидер оппозиции Джереми Корбин и теневой канцлер Джон Макдоннелл . [ необходима цитата ]

Китайская Республика была одной из первых юрисдикций, внедривших LVT, указанную в ее конституции. Сунь Ятсен узнал о LVT из концессии залива Киаучоу , которая успешно внедрила LVT, что принесло колонии рост благосостояния и финансовую стабильность. Китайская Республика продолжила внедрять LVT сначала в фермерских хозяйствах, а затем в городских районах из-за ее успеха. [70]

Альфред Маршалл выступал за «ставку свежего воздуха», налог, который должен взиматься с городских землевладельцев и взиматься с той стоимости городской земли, которая обусловлена концентрацией населения . [71] Эта общая ставка должна была быть потрачена на разбивку небольших зеленых пятен посреди плотных промышленных районов и на сохранение больших зеленых зон между различными городами и между различными пригородами, которые имеют тенденцию к слиянию . Эта идея повлияла на идеи ученика Маршалла Артура Пигу о налогообложении отрицательных внешних эффектов. [72]

Пигу написал эссе в пользу налога на стоимость земли, назвав его «исключительно хорошим объектом для налогообложения». Его взгляды были интерпретированы как поддержка Народного бюджета Ллойд Джорджа . [ 73]

Пол Самуэльсон поддержал LVT. «Наше идеальное общество считает необходимым установить арендную плату за землю как способ максимизации общего потребления, доступного обществу. ...Чистая земельная рента по своей природе является «излишком», который может облагаться высоким налогом без искажения производственных стимулов или эффективности. Налог на стоимость земли можно назвать «полезным налогом на измеренный излишек земли».

Милтон Фридман заявил: «В определенном смысле все налоги противоречат свободному предпринимательству, и все же нам нужны налоги. ...Так что вопрос в том, какие налоги являются наименее плохими? По моему мнению, наименее плохим налогом является налог на имущество на неулучшенную стоимость земли, аргумент Генри Джорджа много-много лет назад». [74]

Пол Кругман согласился, что LVT эффективен, однако он оспорил, следует ли его считать единым налогом, поскольку он считал, что одного его будет недостаточно, исключая налоги на ренту природных ресурсов и другие джорджистские налоги, для финансирования государства всеобщего благосостояния. «Верьте или нет, модели городской экономики на самом деле предполагают, что джорджистское налогообложение было бы правильным подходом, по крайней мере, для финансирования роста города. Но я бы просто сказал: я не думаю, что вы можете собрать достаточно денег, чтобы управлять современным государством всеобщего благосостояния, облагая налогом [только] землю». [75]

Джозеф Стиглиц , формулируя теорему Генри Джорджа, писал, что «Генри Джордж был прав не только в том, что налог на землю не искажает, но и в эгалитарном обществе... налог на землю приносит ровно столько дохода, сколько необходимо для финансирования (оптимально выбранного) уровня государственных расходов». [76]

Майкл Хадсон является сторонником налогообложения ренты, особенно земельной ренты. «.... с политической точки зрения налогообложение экономической ренты стало béte noire неолиберального глобализма. Это то, чего больше всего боятся владельцы собственности и рантье , поскольку земля, недра и естественные монополии намного превосходят по величине промышленный капитал. То, что в статистике на первый взгляд выглядит как «прибыль», при рассмотрении оказывается рикардианской или «экономической» рентой».

Рик Фолквинге предложил «упрощенное безналоговое государство», в котором государство владеет всей землей, которую оно может защитить от других государств, и сдает эту землю в аренду людям по рыночным ставкам. [77]

Фред Фолдвари , австрийский экономист, выразил поддержку LVT и интегрировал джорджистскую и австрийскую модели в свою теорию делового цикла. «Традиционная макроэкономика не имеет обоснованного объяснения основного делового цикла, в то время как австрийская и геоэкономическая джорджистская школы имеют неполные теории. Гео-австрийский синтез, напротив, дает мощную теорию, согласующуюся с историческими циклами и с объяснениями коренных причин». [78]

Налоги на землю в Австралии взимаются штатами. Пороги освобождения от уплаты налогов различаются, как и налоговые ставки и другие правила.

В Новом Южном Уэльсе государственный земельный налог освобождает от уплаты сельскохозяйственные угодья и основные места жительства, и существует налоговый порог. Определение стоимости земли для целей налогообложения является обязанностью Генерального оценщика. [79] В Виктории порог земельного налога составляет$300,000 от общей стоимости всей викторианской собственности, принадлежащей человеку на 31 декабря каждого года и облагаемой налогом по прогрессивной ставке. Основное место жительства, первичная производственная земля и земля, используемая благотворительной организацией, освобождаются от земельного налога. [80] В Тасмании порог составляет25 000 долларов США , а дата аудита — 1 июля. Между25 000 долларов и350 000 долларов США налоговая ставка составляет 0,55% и более350 000 долларов США , это 1,5%. [81] В Квинсленде порог для физических лиц составляет600 000 долларов и350 000 долларов США для других организаций, а дата аудита — 30 июня. [82] В Южной Австралии порог составляет332 000 долларов США , облагается налогом по прогрессивной ставке, дата аудита — 30 июня. [83]

По доходам налоги на имущество составляют 4,5% от общего объема налогообложения в Австралии. [84] В правительственном отчете [85] за 1986 год для Брисбена, Квинсленд, поддерживался LVT.

Henry Tax Review 2010, заказанный федеральным правительством, рекомендовал правительствам штатов заменить гербовый сбор на LVT. В обзоре предлагалось несколько предельных ставок, и большинство сельскохозяйственных земель попадало в самую низкую группу с нулевой ставкой. Австралийская столичная территория перешла к принятию этой системы и планировала снизить гербовый сбор на 5% и повысить земельный налог на 5% в течение каждого из двадцати лет.

LVT были распространены в Западной Канаде на рубеже двадцатого века. В Ванкувере LVT стали единственной формой муниципального налогообложения в 1910 году под руководством мэра Луиса Д. Тейлора . [86] Гэри Б. Никсон (2000) заявил, что ставка никогда не превышала 2% от стоимости земли, что было слишком мало, чтобы предотвратить спекуляции, которые непосредственно привели к краху рынка недвижимости 1913 года. [87] Все канадские провинции позже обложили налогом улучшения. Стоимость земли в Канаде в 2022 году, как сообщается в Национальном балансе, составляет 5,824 триллиона долларов. LVT могут быть несколько спорными в Канаде из-за уже высокой стоимости недвижимости, которую многие канадцы с трудом могут себе позволить. [88]

Эстония взимает LVT для финансирования муниципалитетов. Это налог на государственном уровне, но 100% дохода финансирует местные советы. Ставка устанавливается местным советом в пределах 0,1–2,5%. Это один из важнейших источников финансирования муниципалитетов. [89] LVT взимается только со стоимости земли. Существует несколько исключений, и даже государственные учреждения подлежат ему. Церковные участки освобождены от налога, но другие земли, принадлежащие религиозным учреждениям, не подлежат. [89] Налог способствовал высокому уровню (~90%) [89] домовладений, занимаемых владельцами, в Эстонии по сравнению с 67,4% в Соединенных Штатах . [90]

Государственная арендная плата в Гонконге , ранее коронная арендная плата, взимается в дополнение к ставкам . Недвижимость, расположенная на Новых территориях (включая Новый Коулун ) или расположенная на остальной территории и чей грант на землю был зарегистрирован после 27 мая 1985 года, платит 3% от облагаемой арендной стоимости. [91] [92] Гонконг уникален в некотором роде, поскольку правительство владеет практически всей землей и допускает долгосрочную аренду, что является способом получения дохода от собственности. [93] Гонконг взимает налог на имущество, известный как «ставки», который является налогом на занятие собственности или уплачивается владельцем незанятой собственности. Он рассчитывается как процент от оценочной арендной стоимости собственности, оцениваемой ежеквартально. [93]

Муниципальные органы власти в Венгрии взимают LVT на основе площади или скорректированной рыночной стоимости земли. Максимальная ставка составляет 3% от скорректированной рыночной стоимости. [94]

История LVT в Кении восходит как минимум к 1972 году, вскоре после обретения страной независимости. Местные органы власти должны облагать налогом стоимость земли, но обязаны получать одобрение центрального правительства для ставок, превышающих 4 процента. Здания не облагались налогом в Кении с 2000 года. Центральное правительство по закону обязано платить муниципалитетам за стоимость земли, которую оно занимает. Келли утверждал, что, возможно, в результате этой земельной реформы Кения стала единственной стабильной страной в своем регионе. [95] По состоянию на конец 2014 года город Найроби по-прежнему облагал налогом только стоимость земли, хотя был предложен налог на улучшения. [96]

В столице Нижней Калифорнии, Мехикали , налог на недвижимость действует с 1990-х годов, когда он стал первым населенным пунктом в Мексике, где был введен такой налог. [97]

В Намибии был введен налог на стоимость земли в сельской местности с основной целью улучшения землепользования. [98]

В 1990 году несколько экономистов написали [99] тогдашнему президенту Михаилу Горбачеву , предлагая России принять LVT. В настоящее время в России LVT составляет 0,3% на жилые, сельскохозяйственные и коммунальные земли, а также налог в размере 1,5% на другие типы земель. [10]

Сингапур владеет большей частью своей земли, которую он арендует на 99 лет. Кроме того, Сингапур облагает налогом прирост застройки в размере около 70%. Эти два источника дохода финансируют большую часть новой инфраструктуры Сингапура. [11]

В Южной Корее существует совокупный земельный налог, который взимается ежегодно на основе стоимости земли, принадлежащей отдельному лицу, по всей стране. Спекулятивная и жилая земля имеет прогрессивную налоговую ставку 0,2–5%, коммерческие и строительные участки 0,3–2%, сельскохозяйственные и лесные земли 0,1% и элитная недвижимость 5%. [100]

По состоянию на 2010 год налоги на стоимость земли и налоги на прирост стоимости земли составили 8,4% от общего объема государственных доходов Тайваня. [12]

Правительство Таиланда ввело Закон о налоге на землю и здания BE 2562 в марте 2019 года, который вступил в силу 1 января 2020 года. Он устанавливает максимальную ставку налога в размере 1,2% для коммерческих и пустующих земель, 0,3% для жилых земель и 0,15% для сельскохозяйственных земель. [101]

В конце 19 века последователи Джорджа основали колонию с единым налогом в Фэрхоупе, штат Алабама . Хотя колония, теперь некоммерческая корпорация, по-прежнему владеет землей в этом районе и собирает относительно небольшую земельную ренту, земля облагается государственными и местными налогами на имущество. [102]

Общие налоги на имущество включают стоимость земли, которая обычно имеет отдельную оценку. Таким образом, налогообложение стоимости земли уже существует во многих юрисдикциях. Некоторые юрисдикции попытались в большей степени полагаться на него. В Пенсильвании некоторые города повысили налог на стоимость земли, одновременно снизив налог на стоимость улучшений/зданий/структур. Например, город Алтуна принял налог на имущество, который облагал налогом только стоимость земли в 2002 году, но отменил этот налог в 2016 году. [103] Многие города Пенсильвании используют налог с разделенной ставкой, который облагает налогом стоимость земли по более высокой ставке, чем стоимость зданий. [13]

В 2020 году парламент земли Баден-Вюртемберг согласовал измененную версию LVT. Начиная с 2025 года, 1,3‰ от стоимости земли облагается налогом ежегодно. Изменение касается налоговых льгот для различных видов использования земли, таких как (социальное) жилье, лесное хозяйство и культурные объекты. Баден-Вюртемберг — единственная земля в Германии, которая заменила свой предыдущий налог на недвижимость на LVT.

Решение было встречено критикой. Утверждается, что изменение неравномерно выгодно богатым владельцам недвижимости, которые ранее должны были платить налог на имущество . [104]

Закон Китая о реальных правах содержит положения, основанные на анализе LVT. [ 105]

В 2010 году правительство Ирландии объявило, что с 2013 года оно введет налог на недвижимость . [106] После смены правительства в 2011 году вместо него был введен налог на недвижимость.

После десятилетий скромного LVT Новая Зеландия отменила его в 1990 году. Продолжаются дискуссии о том, стоит ли его возвращать . Среди ранних политиков-джорджистов были Патрик О'Реган и Том Пол (который был вице-президентом Новозеландской лиги стоимости земли).

В сентябре 1908 года канцлер казначейства Дэвид Ллойд Джордж поручил Маккенне, первому лорду Адмиралтейства , построить больше дредноутов . Корабли должны были финансироваться LVT. Ллойд Джордж считал, что связь национальной обороны с земельным налогом вызовет противодействие Палаты лордов и объединит людей вокруг простого эмоционального вопроса. Лорды, состоявшие из богатых землевладельцев, отклонили бюджет в ноябре 1909 года, что привело к конституционному кризису. [107]

LVT был в своде законов Великобритании недолгое время в 1931 году, введенный в бюджет 1931 года Филиппа Сноудена , активно поддержанный видным агитатором LVT Эндрю Маклареном, депутатом . Макларен потерял свое место на следующих выборах (1931), и акт был отменен. Макларен попытался снова с законопроектом частного члена в 1937 году; он был отклонен 141 голосом против 118. [108]

Labour Land Campaign выступает в Лейбористской партии и более широком рабочем движении за «более справедливое распределение стоимости земли, которая создается всем сообществом» через LVT. В ее состав входят члены Британской лейбористской партии, профсоюзов и кооперативов, а также отдельные лица. [109] Цели либеральных демократов ALTER (Действия за налогообложение земли и экономическую реформу):

улучшить понимание и поддержку налогообложения стоимости земли среди членов Либеральной демократической партии; призвать всех либеральных демократов продвигать и проводить кампании за эту политику как часть более устойчивой и справедливой ресурсо-ориентированной экономической системы, в которой никто не будет порабощен бедностью; и сотрудничать с другими органами, как внутри, так и за пределами Либеральной демократической партии, которые разделяют эти цели. [110]

Партия зеленых «выступает за переход к системе налога на стоимость земли, где уровень налогообложения зависит от арендной стоимости соответствующей земли». [111]

Курс «Экономика со справедливостью» [112] с прочной основой в области теории и практики права предлагается в Школе экономических наук , которая была основана членом парламента Эндрю Маклареном и имеет исторические связи с Фондом Генри Джорджа . [113] [114] [108]

В феврале 1998 года шотландское отделение британского правительства начало процесс общественных консультаций по земельной реформе. [115] Исследование общественного мнения показало, что: «исключая ответы лэрдов и их агентов, которые, как считалось, вероятно, настроены против этой меры, 20% всех ответов высказались в пользу земельного налога» (12% в общей сложности, без исключений). [116] Правительство ответило объявлением о «комплексной экономической оценке возможных последствий перехода на налогообложение на основе стоимости земли». [117] Однако никаких мер принято не было. [118]

В 2000 году расследование парламентского комитета по местному самоуправлению [119] в отношении финансов местных органов власти явно включало LVT, [120] но в окончательном отчете об этом не упоминалось. [121]

В 2003 году парламент Шотландии принял резолюцию: «Парламент принимает к сведению недавние исследования шотландского правительства и заинтересован в их развитии путем рассмотрения и изучения вклада, который налогообложение стоимости земли может внести в культурное, экономическое, экологическое и демократическое возрождение Шотландии». [122]

В 2004 году члены шотландского парламента направили письмо поддержки организаторам и делегатам 24-й международной конференции IU , в том числе членам Шотландских зеленых , Шотландской социалистической партии и Шотландской национальной партии . [123]

Политика рассматривалась в Scottish Local Government Finance Review 2006 года, в чьем отчете за 2007 год [124] сделан вывод о том, что «хотя налогообложение стоимости земли соответствует ряду наших критериев, мы сомневаемся, что общественность примет потрясения, связанные с радикальной реформой такого рода, если только они не смогут четко понять природу изменений и связанные с ними выгоды... Мы подробно рассмотрели множество положительных черт налога на стоимость земли, которые согласуются с нашим рекомендуемым местным налогом на имущество [LPT], в частности, его прогрессивный характер». Однако «рассмотрев как оценочную стоимость, так и стоимость земли в качестве основы для налогообложения, мы согласны с Лейфилдом (Комитет по расследованию в Великобритании, 1976 год), который рекомендовал, чтобы любой местный налог на имущество основывался на стоимости капитала». [125]

В 2009 году городской совет Глазго принял решение ввести LVT, заявив, что «идея может стать образцом для будущего местного налогообложения Шотландии». [126] Совет согласился [127] на «долгосрочный переход к гибридному налогу на местное имущество/налогу на стоимость земли». Его рабочая группа по местному налогообложению заявила, что простое [негибридное] налогообложение стоимости земли само по себе «не должно сбрасываться со счетов как вариант для реформы местного налогообложения: оно потенциально несет в себе много преимуществ и решает многие существующие проблемы». [128]

В Зимбабве партнеры правительственной коалиции Движение за демократические перемены приняли LVT. [129]

Бернар Клерфайт призвал к пересмотру налога на имущество в регионе Брюсселя, установив более высокий налог на стоимость земли, чем на стоимость зданий. [130]

Налог на землю считается прогрессивным налогом, поскольку богатые землевладельцы обычно должны платить относительно больше, чем более бедные землевладельцы и арендаторы. Напротив, налог на здания можно назвать регрессивным, поскольку он ложится тяжелым бременем на арендаторов, которые, как правило, беднее арендодателей.

Тем не менее, в обсуждении налогов на имущество любимое предложение экономистов — налог на неулучшенную стоимость земли — отсутствовало в дебатах. На протяжении всей истории экономисты выступали за такой налог. Адам Смит сказал: «ничего [не может быть] более разумным». Милтон Фридман сказал, что это «наименее плохой налог». Тем не менее, существует лишь несколько реальных примеров налогов на стоимость земли (LVT). Почему они так популярны, но так редки?

Земельная рента является еще более подходящим предметом налогообложения, чем рента домов. Налог на земельную ренту не повысит ренту домов. Он полностью ляжет на владельца земельной ренты, который всегда действует как монополист и взимает наибольшую ренту, которую можно получить за использование его земли.

{{cite web}}: CS1 maint: multiple names: authors list (link){{cite web}}: CS1 maint: archived copy as title (link)