Экономика предложения — это макроэкономическая теория, постулирующая, что экономический рост может быть наиболее эффективно стимулирован за счет снижения налогов , уменьшения регулирования и разрешения свободной торговли . [1] [2] Согласно теории экономики предложения, потребители выиграют от большего предложения товаров и услуг по более низким ценам, а занятость увеличится. [3] Фискальная политика предложения направлена на увеличение совокупного предложения , в отличие от совокупного спроса , тем самым расширяя выпуск и занятость при одновременном снижении цен. Такая политика бывает нескольких общих разновидностей:

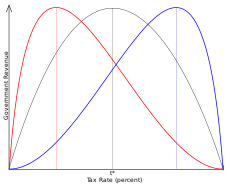

Основой экономики предложения является кривая Лаффера , теоретическая связь между ставками налогообложения и доходами правительства . [5] [6] [7] [8] Кривая Лаффера предполагает, что когда уровень налогов слишком высок, снижение налоговых ставок увеличит доходы правительства за счет более высокого экономического роста , хотя уровень, при котором ставки считаются «слишком высокими», является спорным. [9] [10 ] [11] Опрос ведущих экономистов, проведенный в 2012 году, показал, что никто не согласился с тем, что снижение ставки федерального подоходного налога США приведет к более высоким годовым налоговым поступлениям в течение пяти лет. [12] Критики также утверждают, что несколько крупных налоговых сокращений в Соединенных Штатах за последние 40 лет не увеличили доходы. [13] [14] [15]

Термин «экономика предложения» некоторое время считался придуманным журналистом Джудом Ванниски в 1975 году; по словам Роберта Д. Аткинсона , термин «сторона предложения» был впервые использован в 1976 году Гербертом Штайном (бывшим экономическим советником президента Ричарда Никсона ), и только позднее в том же году этот термин был повторен Джудом Ванниски. [16] Термин отсылает к идеям экономистов Роберта Манделла и Артура Лаффера .

Экономика предложения развивалась в ответ на стагфляцию 1970-х годов . [18] Она опиралась на ряд некейнсианских экономических учений , включая Чикагскую школу и Новую классическую школу . [19] [20] Брюс Бартлетт , сторонник экономики предложения, проследил интеллектуальное происхождение школы мысли от философов Ибн Халдуна и Дэвида Юма , сатирика Джонатана Свифта , политического экономиста Адама Смита и министра финансов США Александра Гамильтона . [21]

В 2007 году Бартлетт заявил, что

Сегодня едва ли кто-то из экономистов верит в то, во что верили кейнсианцы в 1970-х годах, и большинство принимает основные идеи экономики предложения — что стимулы имеют значение, что высокие налоговые ставки вредны для роста и что инфляция по сути является денежным явлением. Следовательно, больше нет никакой значимой разницы между экономикой предложения и традиционной экономикой.

...

Сегодня экономика предложения стала ассоциироваться с навязчивой идеей сокращения налогов при любых обстоятельствах. Ее сторонники в Конгрессе и других местах больше не ограничиваются сокращением предельных налоговых ставок — налога на каждый дополнительный заработанный доллар — как это делали изначальные сторонники предложения. Вместо этого они поддерживают даже самые хитрые, экономически сомнительные налоговые сокращения с той же интенсивностью. ... сегодня часто можно услышать, как сторонники сокращения налогов заявляют, что это неправдоподобно, что все налоговые сокращения увеличивают доход. [22]

Современные сторонники экономической политики, ориентированной на предложение, утверждают, что более низкие налоговые ставки приносят макроэкономические выгоды и подчеркивают эту выгоду, а не свою традиционную идеологическую классическую либеральную оппозицию налогообложению, поскольку они выступали против правительства в целом. Их традиционное утверждение состояло в том, что каждый человек имеет право на себя и свою собственность, и поэтому налогообложение безнравственно и имеет сомнительную правовую основу. [23] С другой стороны, экономисты, ориентированные на предложение, утверждали, что предполагаемая коллективная выгода (т. е. увеличение экономического производства и эффективности) давала основной стимул для снижения налогов.

Как и в классической экономике , экономика предложения предполагает, что производство или предложение являются ключом к экономическому процветанию, а потребление или спрос — лишь вторичным следствием. Ранее эта идея была обобщена в Законе рынков Сэя , который гласит: «Продукт не создается, как только он, с этого момента, предоставляет рынок для других продуктов в полном объеме своей собственной стоимости». или, другими словами, производство (предложение) должно сначала произойти, чтобы обеспечить экономическую деятельность или торговлю. [ необходима цитата ]

Экономика предложения стала пользоваться популярностью среди политиков Республиканской партии с 1977 года. До 1977 года республиканцы были более разобщены в вопросе снижения налогов, некоторые беспокоились, что снижение налогов подстегнет инфляцию и усугубит дефицит. [24]

В 1978 году Джуд Ванниски опубликовал книгу «Как устроен мир» , в которой изложил центральный тезис экономики предложения [25] и подробно описал провал систем прогрессивного подоходного налога с высокими налоговыми ставками и денежно-кредитной политики США при Ричарде Никсоне и Джимми Картере в 1970-х годах. Ванниски выступал за более низкие налоговые ставки и возврат к некоему виду золотого стандарта , аналогичного Бреттон-Вудской системе 1944–1971 годов , от которой отказался Никсон.

Джеймс Д. Гвартни и Ричард Л. Строуп дают определение экономики предложения как убеждения в том, что корректировки предельных налоговых ставок оказывают значительное влияние на общее предложение. [26] Гвартни и Строуп заявили, что «аргумент предложения лег в основу налоговой политики Рейгана, которая привела к значительному снижению предельных налоговых ставок в Соединенных Штатах в 1980-х годах». [26]

Барри П. Босворт дал еще одно определение, представив экономику предложения с двух точек зрения:

Экономика предложения возникла как альтернатива кейнсианской экономике, которая сосредоточила макроэкономическую политику на управлении конечным спросом. [28] Экономика спроса опирается на представление экономики с фиксированной ценой, где спрос играет ключевую роль в определении будущего роста предложения, что также позволяет стимулировать инвестиции. [27]

Кейнсианские подходы к политике фокусируются на управлении спросом как на главном инструменте воздействия на совокупное производство и ВНП, в то время как монетаризм фокусируется на управлении денежными агрегатами и кредитом. В отличие от экономики предложения, экономика спроса основана на предположении, что рост ВНП является результатом увеличения расходов. [29]

Традиционные политические подходы были оспорены теорией экономики предложения в администрации Рейгана 1980-х годов. Она утверждает, что фискальная политика может привести к изменениям как в предложении, так и в спросе. [30] Таким образом, когда предельные налоговые ставки высоки, потребители стремятся к дополнительному досугу и текущему потреблению вместо того, чтобы стремиться к текущему доходу и дополнительному доходу в будущем. Следовательно, происходит снижение трудовых усилий и инвестиций, что, в свою очередь, вызывает снижение производства и ВНП, независимо от общего уровня спроса.

Исходя из этих предположений, экономисты, изучающие предложение, формулируют идею о том, что снижение предельных налоговых ставок оказывает положительное влияние на экономический рост.

Основное внимание в экономике предложения уделяется содействию экономическому росту. В этой связи некоторые исследования предлагают рассматривать две относительные цены.

Первый влияет на решения индивидуумов о распределении их дохода между потреблением и сбережениями. [31] : 36 Стоимость решения индивидуума назначить единицу дохода либо на потребление, либо на сбережения — это будущая стоимость единицы, от которой он отказался, выбрав либо потребление, либо сбережение. Стоимость единицы дохода определяется предельными налоговыми ставками. Следовательно, более высокие налоговые ставки снизят стоимость потребления, что приведет к падению инвестиций и сбережений. В то же время более низкие налоговые ставки приведут к росту уровней инвестиций и сбережений, в то время как уровни потребления снизятся. [29]

Вторая цена влияет на решения индивидуумов о распределении своего времени между работой и досугом. [31] Стоимость решения индивидуума выделить единицу времени на работу или досуг представляет собой текущий доход, от которого он отказался, выбрав работу или досуг. Стоимость также включает будущий доход, от которого он отказался ради досуга вместо повышения профессиональных навыков. Стоимость потерянного дохода определяется налоговой ставкой, назначенной для дополнительного дохода. Таким образом, увеличение предельных налоговых ставок приводит к снижению цены досуга. Однако, если предельная налоговая ставка снижается, стоимость досуга увеличивается. [29]

Как размер удержанного, так и облагаемого налогом дохода определяется предельной налоговой ставкой. [29] Вот почему, с точки зрения экономиста, придерживающегося теории предложения, предельные налоговые ставки играют важную роль в определении развития экономики. В связи с решающей ролью в определении того, сколько времени работники будут тратить на работу и досуг или сколько дохода будет потрачено на потребление и сбережения, экономисты, придерживающиеся теории предложения, настаивают на снижении налоговых ставок, поскольку они считают, что это может улучшить темпы роста экономики.

Кривая Лаффера иллюстрирует математическую связь между налоговыми поступлениями и налоговыми ставками, которая была популяризирована экономистом Артуром Б. Лаффером в 1974 году. [29] Кривая Лаффера постулирует существование максимальной точки, когда налоговые поступления максимизируются при определенной (неизвестной) налоговой ставке. Многие интерпретируют кривую Лаффера так, что более высокие налоговые ставки иногда могут уменьшить налоговую базу, что приведет к уменьшению налоговых поступлений, даже если налоговые ставки высоки. [26] Из-за влияния, оказываемого налогами на облагаемый налогом доход, корректировка налоговых ставок может не привести к пропорциональным изменениям налоговых поступлений. Вот почему некоторые экономисты, изучающие предложение, настаивают на том, что снижение высоких налоговых ставок может привести к увеличению налоговых поступлений.

Кривая Лаффера воплощает постулат экономики предложения: налоговые ставки и налоговые поступления различны, при этом налоговые поступления правительства одинаковы как при ставке налога 100%, так и при ставке налога 0%, а максимальный доход находится где-то между этими двумя значениями. Сторонники предложения утверждали, что в условиях высоких налоговых ставок снижение налоговых ставок приведет либо к увеличению доходов, либо к меньшим потерям доходов, чем можно было бы ожидать, полагаясь только на статические оценки предыдущей налоговой базы. [32]

Это привело к тому, что сторонники предложения стали выступать за значительное снижение ставок налога на маржинальный доход и прирост капитала, чтобы стимулировать большие инвестиции, которые дадут больше предложения. Джуд Ванниски и многие другие выступают за нулевую ставку налога на прирост капитала. [33] [34]

В Соединенных Штатах комментаторы [ кто? ] часто приравнивают экономику предложения к рейганомике . [ нужна цитата ] Администрация президента -республиканца Рональда Рейгана продвигала свою фискальную политику как основанную на экономике предложения. Рейган сделал экономику предложения бытовой фразой и обещал повсеместное снижение ставок подоходного налога и еще большее снижение ставок налога на прирост капитала. [35] Во время президентской кампании Рейгана 1980 года ключевой экономической проблемой была двузначная инфляция , которую Рейган описал как «слишком много долларов, гоняющихся за слишком малым количеством товаров», но вместо обычной дозы ограниченных денег, рецессии и увольнений с их последующей потерей производства и богатства, он обещал постепенный и безболезненный способ борьбы с инфляцией, «выходя из нее производством». [36]

Отказавшись от прежней денежно-кредитной политики, председатель Федеральной резервной системы Пол Волкер применил более жесткую денежно-кредитную политику, включая снижение темпов роста денежной массы, чтобы сломать инфляционную психологию и вытеснить инфляционные ожидания из экономической системы . [37] Поэтому сторонники теории предложения утверждают, что рейганомика лишь частично основывалась на экономике предложения. [ требуется ссылка ]

Конгресс при Рейгане принял план, который должен был сократить налоги на 749 миллиардов долларов в течение пяти лет. Критики утверждают, что снижение налогов увеличило дефицит бюджета, в то время как сторонники Рейгана приписывают им помощь экономическому росту 1980-х годов и утверждают, что дефицит бюджета сократился бы, если бы не значительное увеличение военных расходов. [ нужен лучший источник ] [38] В результате Джейсон Хаймовиц цитировал Рейгана — вместе с Джеком Кемпом — как великого сторонника экономики предложения в политике и неоднократно хвалил его лидерство. [39]

Критики рейганомики утверждают, что она не дала многих из преувеличенных выгод, которые обещали некоторые сторонники предложения. Пол Кругман позже резюмировал ситуацию: «Когда был избран Рональд Рейган, сторонники предложения получили шанс опробовать свои идеи. К сожалению, они потерпели неудачу». Хотя он и приписывал экономике предложения большую успешность, чем монетаризму, который, как он утверждал, «оставил экономику в руинах», он утверждал, что экономика предложения дала результаты, которые были «настолько далеки от того, что она обещала», описывая теорию предложения как «бесплатные обеды». [40]

Клинтон подписал Закон о всеобъемлющем бюджетном согласовании 1993 года , который повысил ставки подоходного налога на доходы свыше 115 000 долларов, создал дополнительные более высокие налоговые ставки для корпоративного дохода свыше 335 000 долларов, снял ограничение на налоги на Medicare, повысил налоги на топливо и увеличил долю дохода социального обеспечения, подлежащую налогообложению, среди прочих налоговых повышений. Франкель и Орсзаг описали «прогрессивный фискальный консерватизм» пакета 1993 года: «Такой прогрессивный фискальный консерватизм сочетает в себе скромные попытки перераспределения (прогрессивный компонент) и бюджетной дисциплины (фискальный консервативный компонент). Таким образом, пакет 1993 года включал значительное сокращение расходов и повышение налогов. Но он сосредоточил повышение налогов на налогоплательщиках с высоким доходом, в то же время существенно расширив налоговый кредит на заработанный доход, программу Head Start и другие государственные программы, нацеленные на лиц с низким доходом». Повышение налогов привело к увеличению доходов (по сравнению с базовым уровнем без повышения налогов). [44]

Законопроект вызвал резкое противодействие со стороны республиканцев, его яростно критиковали Джон Касич и партийный организатор меньшинства Ньют Гингрич, считая, что он приведет к потере рабочих мест и снижению доходов. [45]

Экономист Пол Кругман в 2017 году писал, что повышение налогов Клинтоном для богатых стало контрпримером доктрины снижения налогов со стороны предложения: «Билл Клинтон продемонстрировал наглядный пример, повысив налоги для богатых. Республиканцы предсказывали катастрофу, но вместо этого экономика процветала, создавая больше рабочих мест, чем при Рейгане».

Экономист, изучающий предложение, Алан Рейнольдс утверждал, что эпоха Клинтона представляла собой продолжение политики низких налогов (с 1980-х годов):

В действительности налоговая политика не была однозначно лучше в восьмидесятые, чем в девяностые. Самая высокая ставка подоходного налога составляла 50 процентов с 1983 по 1986 год, но ниже 40 процентов после 1993 года. А налог на прирост капитала составлял 28 процентов с 1987 по [1997 год], но только 20 процентов в бурно развивающиеся годы 1997-2000 годов. В целом, в обоих периодах были и хорошие, и плохие моменты. Но и в восьмидесятые, и в девяностые годы налоговая политика была намного мудрее, чем в период с 1968 по 1982 год. [46]

В мае 2012 года Сэм Браунбэк , губернатор штата Канзас , подписал закон «Заменитель законопроекта Сената Канзаса HB 2117» [47] [48] , который сократил количество ставок индивидуального подоходного налога с трех до двух и снизил максимальную ставку подоходного налога с 6,45% и 6,25% до 4,9%, а минимальную ставку с 3,5% до 3%. [49] [ необходима цитата ] Он также отменил 7% налог на «сквозной» доход, доход, который предприятия — такие как индивидуальные предприниматели , товарищества, компании с ограниченной ответственностью и корпорации, подпадающие под раздел S — передают своим владельцам вместо уплаты корпоративного подоходного налога, для владельцев почти 200 000 предприятий [48] [50] : 1 [51] Закон сократил налоги на 231 миллион долларов США в первый год, и, как прогнозировалось, сокращения возрастут до 934 миллионов долларов США в год через шесть лет. [51] [52]

Сокращение налогов было основано на типовом законодательстве, опубликованном консервативным Американским законодательным советом по обмену (ALEC) [53] [54], и было поддержано The Wall Street Journal , [ требуется ссылка ] экономистом Артуром Лаффером , [55] экономическим комментатором Стивеном Муром [56] и лидером антиналогового движения Гровером Норкуистом . [57] Сокращение налогов было названо «Канзасским экспериментом» [50] , а Институт Брукингса описал его как «один из самых чистых экспериментов по влиянию сокращения налогов на экономический рост в США» [58].

Браунбэк сравнил свою политику снижения налогов с политикой Рональда Рейгана , но также описал ее как «настоящий живой эксперимент... Посмотрим, как это сработает» [49] [59]. Браунбэк прогнозировал, что его сокращения создадут дополнительно 23 000 рабочих мест в Канзасе к 2020 году и были направлены на создание быстрого экономического роста, который, по его словам, будет «как укол адреналина в сердце экономики Канзаса» [48] [60] С другой стороны, исследовательский персонал Законодательного собрания Канзаса предупредил о возможности дефицита почти в 2,5 миллиарда долларов США к июлю 2018 года. [51]

К 2017 году доходы штата упали на сотни миллионов долларов [61], что привело к сокращению расходов на дороги, мосты и образование [62] [63], но вместо того, чтобы стимулировать экономический рост, рост в Канзасе оставался неизменно ниже среднего. [64] Рабочий документ двух экономистов из Университета штата Оклахома (Дэн Рикман и Хунбо Ван), использующих исторические данные из нескольких других штатов с экономикой, структурированной аналогичной Канзасу, показал, что экономика Канзаса выросла примерно на 7,8% меньше, а занятость примерно на 2,6% меньше, чем если бы Браунбэк не снизил налоги. [65] [66] В 2017 году республиканское законодательное собрание Канзаса проголосовало за отмену сокращений, и после того, как Браунбэк наложил вето на отмену, отменило свое вето. [67]

По словам Макса Эренфройнда, экономисты в целом согласны, что объяснением сокращения вместо увеличения экономического роста от налоговых льгот является то, что «любые» выгоды от налоговых льгот приходят в долгосрочной, а не в краткосрочной перспективе, но то, что приходит в краткосрочной перспективе, — это значительное снижение спроса на товары и услуги. В экономике Канзаса сокращение расходов правительства штата сокращает доходы «служащих, поставщиков и подрядчиков» правительства штата, которые тратят большую часть или большую часть своих доходов на местном уровне. Кроме того, беспокойство по поводу большого дефицита бюджета штата «могло удержать бизнес от крупных новых инвестиций». [65]

Одна из проблем, с которой столкнулся Канзас, заключается в том, что, хотя исследования показали, что снижение налогов увеличивает экономический рост, увеличения доходов от этого роста при новых более низких налоговых ставках достаточно лишь для того, чтобы компенсировать 10–30% снижения налогов, а это означает, что для предотвращения дефицита необходимо также сократить расходы. [50] [68]

Сторонники предложения Лаффер и экономические комментаторы Стивен Мур и Ларри Кудлоу сыграли видную роль в формулировании экономической политики Трампа, консультируя его по вопросам снижения налогов , а также поощряя его снижать торговые барьеры. [69] Лаффер и Мур написали в 2018 году книгу о политике «Трампономика » с предисловием Кудлоу. Экономист Грегори Мэнкью рецензировал книгу в Foreign Affairs и охарактеризовал заявления о политике Трампа как « экономику змеиного масла ». [70] [11] Он раскритиковал авторов за то, что они без извинений повторяли заявленные президентом годовые темпы роста, вызванные его снижением налогов, в размере 1–4%, когда самые высокие разумные оценки составляли около 0,5%, но также отдает им должное за то, что они продолжают поддерживать консенсусное мнение о том, что свободная торговля полезна для всех, вопреки меркантилистским взглядам президента . [70] [11] Он также критиковал их за следование упрощенному подходу «экономический рост решит все проблемы», в то время как предыдущие экономические советники президента были более тонко подкованы, признавая неизбежный компромисс между справедливостью и эффективностью в своих подходах к управлению экономикой. [11]

Трамп осуществил снижение подоходного налога с физических и юридических лиц, которое вступило в силу в 2018 году. Профессор экономики Ратгерского университета Фаррох Лангдана заявил, что снижение налогов Трампом является примером налоговой политики, основанной на предложении, сославшись на письмо экономистов, давно связанных с теорией предложения, которые описывают их именно так. [71]

Одним из преимуществ политики предложения является то, что смещение кривой совокупного предложения наружу означает, что цены могут быть снижены вместе с расширением производства и занятости. Это контрастирует с политикой спроса (например, более высокие государственные расходы), которые даже в случае успеха, как правило, создают инфляционное давление (т. е. повышают совокупный уровень цен), поскольку кривая совокупного спроса смещается наружу. Инвестиции в инфраструктуру являются примером политики, которая имеет как элементы спроса, так и элементы предложения. [4]

Экономика предложения утверждает, что увеличение налогообложения неуклонно снижает экономическую активность в стране и препятствует инвестициям. Налоги действуют как своего рода торговый барьер или тариф , который заставляет экономических участников возвращаться к менее эффективным средствам удовлетворения своих потребностей. Таким образом, более высокое налогообложение приводит к более низкому уровню специализации и более низкой экономической эффективности. Говорят, что эта идея иллюстрируется кривой Лаффера. [72]

Экономисты, изучающие предложение, мало что могут сказать о последствиях дефицита и иногда цитируют работу Роберта Барро , в которой говорится, что рациональные экономические субъекты будут покупать облигации в достаточных количествах, чтобы снизить долгосрочные процентные ставки. [73]

Брюс Бартлетт заявил в 2007 году, что «первоначальные сторонники теории предложения предполагали, что некоторые налоговые льготы при особых обстоятельствах могут на самом деле увеличить федеральные доходы. ... Но сегодня часто можно услышать, как сторонники снижения налогов утверждают, что все налоговые льготы увеличивают доходы». [22]

Некоторые современные экономисты не считают экономику предложения обоснованной экономической теорией, а Алан Блиндер назвал ее «злополучной» и, возможно, «глупой» школой на страницах учебника 2006 года. [74] Грег Мэнкью , бывший председатель Совета экономических консультантов президента Джорджа Буша- младшего , предложил такую же резкую критику школы в ранних изданиях своего вводного учебника по экономике. «Снижение налогов редко окупается. Мое чтение академической литературы приводит меня к мысли, что около трети стоимости типичного снижения налогов окупается более быстрым экономическим ростом». [75]

В статье 1992 года для Harvard International Review Джеймс Тобин писал: «Идея «кривой Лаффера», согласно которой снижение налогов на самом деле увеличит доходы, оказалась заслуживающей насмешек». [76]

Карл Кейс и Рэй Фэйр писали в «Принципах экономики» : «Крайние обещания экономики предложения не оправдались. Президент Рейган утверждал, что благодаря эффекту, изображенному на кривой Лаффера, правительство может поддерживать расходы, снижать налоговые ставки и балансировать бюджет. Этого не произошло. Доходы правительства резко упали по сравнению с уровнями, которые были бы достигнуты без снижения налогов». [77]

Сторонники теории предложения Трабандт и Улиг утверждают, что «статическая оценка переоценивает потерю доходов из-за сокращения налогов на труд и капитал» и что « динамическая оценка » является лучшим предсказателем последствий сокращения налогов. [78]

Исследование, проведенное в 1999 году экономистом Чикагского университета Останом Гулсби, рассмотрело основные изменения в ставках налога на высокие доходы в Соединенных Штатах с 1920-х годов. В нем сделан вывод о том, что в зарегистрированном доходе лиц с высокими доходами произошли лишь скромные изменения, что указывает на то, что налоговые изменения мало повлияли на то, сколько люди работают. [79] [80] Он пришел к выводу, что представление о том, что правительства могут собрать больше денег, снизив ставки, «вряд ли будет верным при нынешних предельных налоговых ставках». [79] В 2015 году одно исследование показало, что за последние несколько десятилетий снижение налогов в США редко возмещало потери доходов и оказывало минимальное влияние на рост ВВП. [81] [82]

В рабочем документе 2008 года было установлено, что в случае России «снижение налоговых ставок может увеличить доходы за счет улучшения соблюдения налогового законодательства». [83]

В словаре экономики New Palgrave Dictionary сообщается, что оценки налоговых ставок, максимизирующих доход, сильно различаются, со средним значением около 70%. [84] Согласно исследованию 2012 года, «предельная верхняя ставка [налога] в США далека от вершины кривой Лаффера». [85] Опрос 2012 года выявил консенсус среди ведущих экономистов в том, что снижение ставки федерального подоходного налога в США увеличит ВВП, но не увеличит налоговые поступления. [86]

Джон Куиггин различает кривую Лаффера и анализ налоговых ставок Лаффера. Кривая Лаффера была «правильной, но неоригинальной», но анализ Лаффера о том, что Соединенные Штаты находятся на неправильной стороне кривой Лаффера, «был оригинальным, но неверным». [87]

Сторонники экономики предложения иногда ссылались на налоговые льготы, принятые в 1920-х годах, как на доказательство того, что налоговые льготы могут увеличить налоговые поступления. После Первой мировой войны самая высокая налоговая ставка , которая была для тех, кто зарабатывал более 100 000 долларов в год (что сейчас составляет не менее 1 миллиона долларов в год), составляла более 70 процентов. [88] По данным The Heritage Foundation , законы о доходах 1921 , 1924 и 1926 годов снизили эту налоговую ставку до менее чем 25 процентов, однако налоговые поступления на самом деле значительно выросли. [89] Историк налогообложения Джозеф Торндайк утверждает, что налоговые льготы помогли «поддержать» рост, но не «покрыли полную стоимость этих налоговых льгот». [90]

Сторонники экономики предложения иногда ссылаются на налоговые льготы, принятые президентом Линдоном Б. Джонсоном в Законе о доходах 1964 года . Джон Ф. Кеннеди годом ранее выступал за резкое снижение налоговых ставок в 1963 году, когда максимальная ставка подоходного налога составляла 91%, утверждая, что «налоговые ставки сегодня слишком высоки, а налоговые поступления слишком низки, и самый надежный способ увеличить доходы в долгосрочной перспективе — это снизить ставки сейчас». [91] В 1978 году CBO пришло к выводу, что налоговые льготы сократили налоговые поступления на 12 миллиардов долларов и что только от 3 до 9 миллиардов долларов были возвращены за счет ускоренного экономического роста. По данным CBO, «большая часть этого роста [доходов] была обусловлена экономическим ростом, который имел бы место даже без снижения налогов». [90]

В то же время некоторые исследования обнаружили относительно устойчивую реакцию на снижение налогов у верхних 5% налоговых деклараций. [92] Было выявлено увеличение доходов от верхних 5% на 7,7% с 17,17 млрд долларов США в 1963 году до 18,49 млрд долларов США в 1965 году. Таким образом, данные предоставили доказательства того, что группа находилась в запретительной части кривой Лаффера, поскольку ее вклад в общие налоговые поступления увеличился, несмотря на значительное снижение налоговых ставок. [92]

Сторонники предложения оправдывали налоговые льготы Рейгана в 1980-х годах, утверждая, что они приведут к чистому увеличению налоговых поступлений, однако налоговые поступления снизились (по сравнению с базовым уровнем без сокращений) из-за налоговых льгот Рейгана, а дефицит резко возрос во время пребывания Рейгана у власти. [93] [94] [95] [96] Министерство финансов изучило налоговые льготы Рейгана и пришло к выводу, что они значительно сократили налоговые поступления по сравнению с базовым уровнем без них. [97] В бюджете 1990 года, составленном администрацией Рейгана, сделан вывод о том, что налоговые льготы 1981 года привели к сокращению налоговых поступлений. [90]

И CBO, и администрация Рейгана прогнозировали, что доходы от налога на доходы физических и юридических лиц будут ниже, если предложения Рейгана по снижению налогов будут реализованы, по сравнению с базовой политикой без этих сокращений, примерно на 50 миллиардов долларов в 1982 году и на 210 миллиардов долларов к 1986 году. [98] Налоговые поступления FICA увеличились, поскольку в 1983 году налоговые ставки FICA были увеличены с 6,7% до 7%, а потолок был повышен на 2100 долларов. Для самозанятых ставка налога FICA выросла с 9,35% до 14%. [99] Ставка налога FICA увеличивалась в течение всего срока Рейгана и выросла до 7,51% в 1988 году, а потолок был повышен на 61% в течение двух сроков Рейгана. Эти повышения налогов на наемных работников, наряду с инфляцией, были источником прироста доходов в начале 1980-х годов. [100]

Некоторые критики со стороны предложения утверждали, что аргумент о снижении налогов для увеличения доходов был дымовой завесой для «морения» правительства доходами в надежде, что снижение налогов приведет к соответствующему снижению государственных расходов, но это оказалось не так. Пол Самуэльсон назвал эту идею «теорией ленточного червя — идеей о том, что способ избавиться от ленточного червя — это вонзить нож в живот своему пациенту». [101]

Часто возникает путаница в значении термина «экономика предложения» между связанными с ним идеями существования кривой Лаффера и убеждением, что снижение налоговых ставок может увеличить налоговые поступления. Многие экономисты, занимающиеся вопросами предложения, сомневаются в последнем утверждении, продолжая при этом поддерживать общую политику снижения налогов. Экономист Грегори Мэнкью использовал термин «модная экономика» для описания понятия снижения налоговых ставок, увеличивающего доходы, в третьем издании своего учебника «Принципы макроэкономики» 2007 года в разделе под названием «Шарлатаны и чудаки»:

Примером модной экономики стал случай в 1980 году, когда небольшая группа экономистов сообщила кандидату в президенты Рональду Рейгану, что всеобщее снижение ставок подоходного налога увеличит налоговые поступления. Они утверждали, что если люди смогут удерживать большую часть своего дохода, они будут работать усерднее, чтобы заработать больше дохода. Даже если налоговые ставки будут ниже, доход вырастет настолько, утверждали они, что налоговые поступления вырастут. Почти все профессиональные экономисты, включая большинство тех, кто поддерживал предложение Рейгана о сокращении налогов, считали этот результат слишком оптимистичным. Более низкие налоговые ставки могут побудить людей работать усерднее, и эти дополнительные усилия в некоторой степени компенсируют прямые последствия более низких налоговых ставок, но не было никаких достоверных доказательств того, что трудовые усилия возрастут достаточно, чтобы вызвать рост налоговых поступлений в условиях более низких налоговых ставок. [...] Люди, сидящие на модных диетах, подвергают риску свое здоровье, но редко достигают желаемой постоянной потери веса. Аналогично, когда политики полагаются на советы шарлатанов и чудаков, они редко получают желаемые результаты, которых ожидают. После избрания Рейгана Конгресс одобрил снижение налоговых ставок, за которое выступал Рейган, однако снижение налогов не привело к росту налоговых поступлений. [102] [103]

В 1986 году Мартин Фельдштейн — называвший себя «традиционным сторонником политики предложения», занимавший пост председателя Совета экономических консультантов Рейгана с 1982 по 1984 год, — так охарактеризовал «новых сторонников политики предложения», которые появились около 1980 года:

Что отличало новых сторонников предложения от традиционных сторонников предложения в начале 1980-х годов, так это не политика, которую они отстаивали, а заявления, которые они делали в отношении этой политики... «Новые» сторонники предложения были гораздо более экстравагантны в своих заявлениях. Они прогнозировали быстрый рост, резкое увеличение налоговых поступлений, резкий рост сбережений и относительно безболезненное снижение инфляции. Вершиной гиперболы предложения было утверждение «кривой Лаффера» о том, что снижение налогов фактически увеличит налоговые поступления, поскольку оно высвободит чрезвычайно подавленное предложение усилий. Другим примечательным утверждением было утверждение о том, что даже если снижение налогов приведет к увеличению бюджетного дефицита, это не сократит средства, доступные для инвестиций в заводы и оборудование, поскольку налоговые изменения увеличат норму сбережений достаточно, чтобы профинансировать возросший дефицит... Тем не менее, я не сомневаюсь, что пустые разговоры экстремистов предложения создали фундаментально хорошую политику дурной славы и привели к количественным ошибкам, которые не только способствовали последующему бюджетному дефициту, но и затрудняли изменение политики, когда этот дефицит становился очевидным. [104]

Во время своего президентства президент Буш подписал Закон об экономическом росте и налоговых льготах 2001 года и Закон о рабочих местах и налоговых льготах 2003 года , которые повлекли за собой значительное снижение налогов. В 2003 году Бюджетное управление Конгресса провело динамический скоринговый анализ налоговых льгот, за которые выступали сторонники предложения, и обнаружило, что налоговые льготы Буша не окупятся. Две из девяти моделей, использованных в исследовании, предсказывали значительное улучшение дефицита в течение следующих десяти лет в результате налоговых льгот, но только предполагая, что люди будут работать усерднее с 2004 по 2014 год, потому что они считали, что налоговые ставки снова возрастут в 2014 году, и они хотели заработать больше денег до того, как налоговые льготы истекут. [105]

В 2006 году CBO опубликовало исследование под названием «Динамический анализ постоянного расширения налоговых льгот президента». [106] Это исследование показало, что при наилучшем возможном сценарии постоянное снижение налогов увеличит экономику «в долгосрочной перспективе» на 0,7%. Это исследование подверглось критике со стороны многих экономистов, включая профессора экономики Гарварда Грега Мэнкива, который указал, что CBO использовало очень низкое значение для эластичности предложения компенсируемой рабочей силы, взвешенной по заработку, равное 0,14. [107] В статье, опубликованной в Journal of Public Economics, Мэнкив и Мэтью Вайнцирл отметили, что текущие экономические исследования установили бы подходящее значение эластичности предложения рабочей силы около 0,5. [108]

Бюджетное управление Конгресса ( CBO ) подсчитало, что продление налоговых льгот Буша после истечения срока их действия в 2010 году увеличит дефицит на 1,8 триллиона долларов за 10 лет. [109] CBO также завершило исследование в 2005 году, анализируя гипотетическое 10%-ное снижение подоходного налога, и пришло к выводу, что при различных сценариях будут минимальные компенсации потери доходов. Другими словами, дефицит увеличится почти на ту же сумму, что и налоговое снижение в первые пять лет с ограниченным доходом обратной связи в дальнейшем. [110]

Лауреат Нобелевской премии по экономике Милтон Фридман согласился, что снижение налогов приведет к сокращению налоговых поступлений и приведет к невыносимому дефициту, хотя он поддержал их как средство ограничения федеральных расходов. [111] Фридман охарактеризовал сокращение налоговых поступлений правительства как «сокращение их пособий».

Дуглас Хольц-Икин был экономистом администрации Буша, назначенным директором Бюджетного управления Конгресса в 2003 году. Под его руководством Бюджетное управление провело исследование ставок подоходного налога, которое показало, что любые новые доходы от налоговых льгот меркнут по сравнению с их стоимостью. [112] [113] [114]

Профессор экономики Дартмутского университета Эндрю Сэмвик был главным экономистом Совета экономических консультантов Буша с июля 2003 по июль 2004 года. В своем блоге в 2007 году Сэмвик призвал своих бывших коллег в администрации Буша избегать утверждений о том, что налоговые льготы Буша окупились, потому что «ни один здравомыслящий человек в это не поверит... Ни один». [115]

The New York Times сообщила в ноябре 2018 года, что налоговая реформа Трампа «увеличила зарплаты большинства американских рабочих, увеличила прибыль крупных корпораций и ускорила экономический рост». Предупредив, что «еще рано, но через десять месяцев после вступления закона в силу обещанный «стимул со стороны предложения» найти сложнее, чем стимулы с высоким содержанием сахара». Авторы объяснили, что «крайне необычно, чтобы дефицит... рос так сильно в периоды процветания» и что «финансовое здоровье США быстро ухудшается, поскольку доходы резко сократились» (почти на 200 миллиардов долларов или около 6%) по сравнению с прогнозом CBO до снижения налогов. Результаты за 2018 год включают:

Анализ, проведенный Исследовательской службой Конгресса США по эффекту снижения налогов за первый год, показал, что экономический рост в 2018 году вряд ли можно отнести к нему. [117] [118] Рост ВВП, занятости, компенсаций работникам и инвестиций в бизнес замедлился в течение второго года после принятия снижения налогов, до возникновения пандемии COVID-19 . [119] [120] [121]

После снижения налогов Трампом главный экономический советник Белого дома Ларри Кудлоу ложно утверждал, что федеральные доходы выросли примерно на 10% с момента снижения налогов, хотя на самом деле они снизились. [122] Он также ложно утверждал, что CBO обнаружило, что «все снижение налогов на 1,5 триллиона долларов фактически оплачено более высокими доходами и лучшим номинальным ВВП». [123] [124] [125]

Начиная с 2012 года экономические показатели Китая вошли в «новую норму», в которой рост экономики замедлился до средних темпов впервые после широких экономических реформ китайского лидера Дэн Сяопина . В ответ на это Си Цзиньпин , генеральный секретарь Коммунистической партии Китая , объявил в 2015 году о структурных реформах предложения (SSSR) в попытке бороться с замедлением экономического роста, отходя от ориентированной на экспорт экономики и переходя к росту, основанному на предложении и производстве. [126] Основное внимание реформ уделяется увеличению совокупной производительности факторов производства (TFP) за счет увеличения инвестиций в технологические усовершенствования в качестве замены упора на труд и капиталоемкость предыдущей модели роста.

Структурные реформы предложения Китая сосредоточены на сокращении избыточных мощностей в различных секторах экономики. План реформ сосредоточен вокруг четырех ключевых областей: сокращение избыточных промышленных мощностей, сокращение заемных средств в корпоративном секторе, сокращение запасов имущества и снижение затрат для новых предприятий. [127] Первые две области соответствуют краткосрочным инициативам, связанным с государственными секторами, в то время как первые инициативы соответствуют долгосрочным решениям в частном секторе. [128] Сокращение избыточных промышленных мощностей в значительной степени сосредоточено на таких секторах, как уголь , сталь и производство электроэнергии . Цели по сокращению добычи угля, реализованные Национальной комиссией по развитию и реформам (NDRC), составили 250 миллионов тонн в год (Mta) в 2016 году, а также сокращение мощностей по производству стали на 100-150 Mta в течение пятилетнего периода. [127] Результатом в сталелитейной промышленности стало больше ценовой власти для оставшихся крупных фирм, а также более высокая прибыль из-за роста цен. Увеличение прибыли из-за сокращения избыточных мощностей также привело к увеличению способности фирм погашать непогашенные долги и сокращать леверидж, что является частью второго столпа SSSR Китая. В рамках инициативы по снижению долговой нагрузки правительство также поощряло слияния и поглощения , прямое финансирование и обмен долга на акционерный капитал, что привело к стабилизации соотношения корпоративного долга к ВВП. Дополнительные реформы включают в себя усиление стимулов для инвестиций частного сектора, развитие современных сфер услуг и увеличение предложения общественных товаров и услуг. [127] Долгосрочные инициативы также сопровождались крупномасштабными налоговыми сокращениями, а также переходом от налога на бизнес к налогу на добавленную стоимость(НДС), что дало положительные результаты для роста сферы услуг. Политика, направленная на создание новых двигателей роста, включает в себя программу «Сделано в Китае 2025» и повестку дня «Интернет Плюс», обе из которых были частично приписаны быстрому росту промышленной и инновационной конкурентоспособности Китая.

Структурные реформы Китая в сфере предложения продолжаются и ориентированы на долгосрочную перспективу. Корректировки промышленного сектора в результате ранней политики реформ были приписаны номинальному увеличению роста ВВП . Однако экономические последствия пандемии COVID-19 повлияли на рост спроса на внутреннем потребительском рынке Китая, что замедлило эффект продолжающихся реформ в сфере предложения. [129]

Увеличение предложения жилья является способом снижения цен, в отличие от экономики спроса , которая верит в субсидирование покупателей или сокращение спроса посредством жесткой денежно-кредитной политики . [130] [131]

Критики политики предложения подчеркивают растущий федеральный дефицит, возросшее неравенство доходов и отсутствие роста. [133] Они утверждают, что кривая Лаффера измеряет только ставку налогообложения, а не налоговое бремя , что может быть более сильным предиктором того, является ли изменение налогового кодекса стимулирующим или смягчающим. [134]

В 2010 году Джон Куиггин писал: «В той степени, в которой существовала экономическая реакция на налоговые льготы Рейгана и Джорджа Буша-младшего двадцать лет спустя, по-видимому, это была в основном кейнсианская реакция со стороны спроса, ожидаемая, когда правительства предоставляют домохозяйствам дополнительный чистый доход в условиях депрессивной экономики». [87]

Снижение предельных налоговых ставок также может восприниматься как выгодное в первую очередь для богатых, что некоторые считают политически, а не экономически мотивированным: [135]

Еще в 1980 году Джордж Буш-старший описал экономику предложения — утверждение, что снижение налогов для богатых людей вызовет экономическое чудо, настолько, что доходы фактически возрастут — как «экономическую политику вуду». Однако вскоре она стала официальной доктриной Республиканской партии и остается таковой до сих пор. Это показывает впечатляющий уровень приверженности. Но что делает эту приверженность еще более впечатляющей, так это то, что эта доктрина проверялась снова и снова — и каждый раз терпела неудачу... Другими словами, экономика предложения — классический пример доктрины зомби: взгляд, который давно должен был быть убит доказательствами, но который просто продолжает волочить ноги, поедая мозги политиков.

— Пол Кругман [136]

Г-н Дэвид Стокман сказал, что экономика предложения была всего лишь прикрытием для подхода к экономической политике, основанного на принципе «просачивания благ сверху вниз», — того, что старшее и менее элегантное поколение называло теорией лошади и воробья: если вы накормите лошадь достаточным количеством овса, часть его перейдет на дорогу к воробьям.

— Джон Кеннет Гэлбрейт [137]

Исследования, в которых анализировались налоговые льготы в 2001 году (EGTRRA), дали противоречивые выводы: снижение налогов оказало в целом положительное влияние на будущий выпуск за счет влияния более низких налоговых ставок на накопление человеческого капитала , частные сбережения и инвестиции, предложение рабочей силы; однако налоговые льготы привели к неблагоприятным последствиям, таким как более высокий дефицит и сокращение национальных сбережений. [82] Таким образом, Гейл и Поттер (2002) пришли к выводу, что эти налоговые льготы не смогут существенно повлиять на уровень ВВП в течение следующих 10 лет. [138]

экономика предложения: макроэкономическая теория ... .

предложения — это новейшая макроэкономическая мысль.

Кривая Лаффера стала мощным педагогическим символом, который многие сторонники теории предложения использовали при представлении своей позиции.

{{cite magazine}}: Cite журнал требует |magazine=( помощь )Можно было бы обоснованно утверждать, что налоговые льготы Трампа увеличат рост в течение следующего десятилетия на полпроцента в год. Но это очень далеко от повышения на один-четыре процентных пункта, которым хвастались президент и его соратники, и которое Мур и Лаффер цитируют без объяснений, оговорок или извинений.

Джуд Ванниски, написавший библию экономики предложения «The Way the World Works» (1978), будучи стипендиатом-резидентом AEI

{{cite journal}}: Цитировать журнал требует |journal=( помощь )[Кеннет Криз, профессор государственных финансов в Университете штата Уичито, сказал] «Исследования показали, что налоговые льготы, как правило, покрывают от 10 до 30 процентов своих расходов», — говорит он. «Поэтому, если мы сократим налоги на триллион долларов, мы, вероятно, получим обратно еще сто миллиардов... дополнительных доходов от экономического роста. Но это все еще оставляет от 700 [миллиардов] до 900 миллиардов долларов сокращений, которые придется сделать. Эти сокращения также оказывают экономический эффект, сокращая экономику».

Тем не менее, красные штаты, такие как Индиана и Северная Каролина, успешно снизили налоги, сохранив сбалансированный бюджет, сказал Джо Хенчман, юрист из правого налогового фонда в Вашингтоне. Они сделали это, сократив расходы в достаточной степени, чтобы компенсировать разницу. «Они не предполагали, что сокращения окупятся сами собой», — сказал Хенчман. «Это правда, что, хотя налоговые сокращения могут стимулировать экономическую активность, большинство налоговых сокращений не окупаются в бюджете».

Члены сплоченной группы сформировали знаковое снижение налогов Трампа, помогли друг другу занять должности с огромным влиянием на мировую экономику и работают над тем, чтобы направить меркантилистские инстинкты Трампа в проторговую политику. ... Сторонники предложения начали подталкивать Трампа к торговле, советуя ему поощрять снижение торговых барьеров со всех сторон, а не повышать их. В июне прошлого года Кудлоу убедил Трампа выдвинуть идею отмены всеми правительствами мира всех тарифов на саммите G-7 в Квебеке.

{{cite journal}}: Цитировать журнал требует |journal=( помощь )[Рейган] предложил новую парадигму, экономику предложения, которая обещала увеличить доходы за счет снижения налогов (Хиббс 1987, 280–87, 296–326). Несмотря на сомнительную логику, явная новизна идеи давала Рейгану большую свободу действий в бюджетной политике, чем обычно допускала общественность (Модильяни и Модильяни, 1987; Петерсон, 1985)... У него было лишь короткое окно возможностей, прежде чем экономика предложения была дискредитирована ошеломляющим бюджетным дефицитом.

{{cite journal}}: Цитировать журнал требует |journal=( помощь ){{cite journal}}: Цитировать журнал требует |journal=( помощь )