Государственные финансы относятся к денежным ресурсам, доступным правительствам , а также к изучению финансов в правительстве и роли правительства в экономике . [1] Как предмет изучения, это отрасль экономики , которая оценивает государственные доходы и государственные расходы государственных органов, а также корректировку того или иного для достижения желаемых эффектов и избежания нежелательных. [2] Сфера государственных финансов считается тройственной, состоящей из правительственных воздействий на: [3]

Экономист Джонатан Грубер предложил структуру для оценки широкой сферы государственных финансов. [4] Грубер предлагает рассматривать государственные финансы с точки зрения четырех центральных вопросов:

Одно из наиболее традиционных направлений экономики, государственные финансы, подчеркивают функцию и роль правительства в экономике. Жители региона создали формальную или неформальную организацию, известную как правительство, для выполнения различных задач, включая обеспечение социальных потребностей, таких как образование и здравоохранение, а также защиту частной собственности населения от внешних угроз.

Правильная роль правительства обеспечивает отправную точку для анализа государственных финансов. Теоретически, при определенных обстоятельствах частные рынки будут эффективно распределять товары и услуги между отдельными лицами (в том смысле, что не будет никаких отходов и что индивидуальные вкусы будут соответствовать производительным возможностям экономики). Если бы частные рынки могли обеспечить эффективные результаты и если бы распределение доходов было социально приемлемым, то для правительства было бы мало или совсем не было бы возможностей. Однако во многих случаях условия эффективности частного рынка нарушаются. Например, если многие люди могут пользоваться одним и тем же благом (в тот момент, когда это благо было произведено и продано, оно начинает давать свою полезность каждому бесплатно) в одно и то же время (неконкурентное, неисключаемое потребление), то частные рынки могут поставлять слишком мало этого блага. Национальная оборона является одним из примеров неконкурентного потребления или общественного блага . [ 8]

« Провал рынка » происходит, когда частные рынки не распределяют товары или услуги эффективно. Существование провала рынка обеспечивает обоснование эффективности для коллективного или государственного предоставления товаров и услуг. [9] Внешние эффекты , общественные блага , информационные преимущества, сильная экономия масштаба и сетевые эффекты могут вызывать провалы рынка. Однако государственное предоставление через правительство или добровольное объединение подвержено другим видам неэффективности, называемым « провалом правительства ».

При широких предположениях правительственные решения об эффективном объеме и уровне деятельности могут быть эффективно отделены от решений о разработке систем налогообложения (разделение Даймонда-Миррлиса). С этой точки зрения программы государственного сектора должны быть разработаны для максимизации социальных выгод за вычетом затрат ( анализ затрат и выгод ), а затем доходы, необходимые для оплаты этих расходов, должны быть получены через налоговую систему, которая создает наименьшие потери эффективности, вызванные искажением экономической деятельности, насколько это возможно. На практике государственное бюджетирование или составление государственного бюджета существенно сложнее и часто приводит к неэффективным практикам.

Правительство может оплачивать расходы за счет займов (например, государственных облигаций ), хотя заимствование является методом распределения налогового бремени во времени, а не заменой налогов. Дефицит — это разница между государственными расходами и доходами. Накопление дефицита с течением времени — это общий государственный долг . Дефицитное финансирование позволяет правительствам сглаживать налоговое бремя с течением времени и дает правительствам важный инструмент фискальной политики . Дефицит также может сузить возможности правительств-преемников. Существует также разница между государственными и частными финансами: в государственных финансах источник дохода является косвенным, например, различные налоги (специфические налоги, налог на добавленную стоимость), но в частных финансах источник дохода является прямым. [10]

Хотя государственные финансы начали рассматривать как совокупность знаний не более полутора столетий назад, есть свидетельства общих принципов государственных финансов еще в Библии с обсуждениями воскресной торговли, правил рабства и сострадания к бедным. Государственные финансы, хотя и не названы явно, часто являются предметом большой части политической философии .

Эти концепции можно увидеть и в Древней Греции , хотя там они были разделены на две категории: с одной стороны, правительство должно было обеспечить театр в каждом городе и произведения искусства в сельской местности. С другой стороны, правительство должно было обеспечить финансирование войны. Безработицы в Древней Греции практически не существовало, поскольку греческое экономическое правление в значительной степени приравнивалось к рабству . Экономическое развитие Греции в соответствии с правительственными обязанностями распространялось на рост, справедливость и занятость.

Римляне позже популяризировали системные своды законов. Они гарантировали свободу контракта и собственности, а также разумную цену и ценность. Они также разработали хорошо поддерживаемую систему дорог и колоний, что привело к одной из первых реальных налоговых систем. Их система была основана на двух типах налогов: tributa и vectigalia . Первый включал земельный налог и подушный налог , в то время как последний состоял из другого подушного налога, налога на наследство , налога с продаж и почтового налога. Другие налоги полностью зависели от города и обычно были временными. Эти налоги использовались, среди прочего, для финансирования армии, установления торговых путей и финансирования cursus publicum . Каждый регион имел установленную сумму для оплаты, которая собиралась аристократами. Кто платил налоги, определялось местными чиновниками. Римляне использовали регрессивную налоговую систему, в которой более низкие уровни дохода платили более высокие налоги, а более богатые получали сниженное налогообложение. [11]

Во времена феодализма отсутствие коммуникации приводило к проблемам с ранее существовавшими налоговыми системами. Налогообложение было организовано на основе того, что «люди тратят», в надежде на поощрение инвестиций и сбережений. Поскольку правительство должно было заботиться о тех, кто в противном случае обратился бы к благотворительности или преступлению с помощью пособия, предоставляемого государственным налогом, это одна из первых концепций того, что можно было бы считать отрицательным подоходным налогом . Кроме того, в Англии в то время основными уплачиваемыми налогами были земельные налоги , налог, который взимался для оплаты наемников. Первое упоминание о налоге в англосаксонской Англии относится к VII веку, где указано, что штрафы, полученные в результате судебных дел, должны были выплачиваться королю. Позже было введено нечто, известное как продовольственная рента , когда регионы периодически выплачивали королю определенное количество своих продуктов питания.

Эта продовольственная рента не слишком отличалась от налогов, взимаемых с крепостных в России в средние века , когда они должны были платить большую часть своей продукции и товаров местному лорду. В 1550 году крепостным было предписано платить другой налог, называемый «за повоз», который налагался на тех, кто отказывался доставлять урожай со своих полей своему господину. Позже, в восемнадцатом и девятнадцатом веках, лорды стали платить подушный налог за каждого из своих крестьян и несли ответственность за их благополучие во время голода.

К этому времени государственные финансы и интерес к тому, как правительства будут использовать деньги, полученные от налогов, а также как обеспечить свое государство, стали все более распространенными.

Подход laissez -faire впервые стал популярным в середине XVII века, популяризированный, в частности, Чарльзом Давенантом . Отношение laissez-faire было особенно распространено среди физиократов во Франции (в отличие от классической школы в Британии). Они придерживались отношения « laissez-faire, laisser-passer» , при этом одной из центральных идей было то, что центральная роль правительства должна заключаться в гарантии частной собственности и поддержании одного единого налога, а именно produit net , который охватывал излишек фермера.

Адам Смит также выступал за политику невмешательства, но также утверждал, что правительству необходимо будет играть более активную роль в защите, правосудии и общественных работах . Он первым предложил идею общественного блага , поскольку считал, что благо может обеспечить ценность для общества в целом, которая будет превышать ценность, которую оно может предоставить только одному человеку. Адам Смит также утверждал, что правительство должно поддерживать должным образом регулируемый денежный поток и банковскую систему , патенты , а также авторские права , и предоставлять государственное образование и транспорт . Для него общественные проекты всегда должны были приносить прибыль, которая была бы больше для общества, чем для отдельного человека. Одна из самых важных работ по налогообложению, «Каноны налогообложения» Адама Смита, дали дополнительные критерии налогообложения, а именно равенство, определенность, удобство и экономичность.

После Адама Смита некоторые экономисты развили его идеи или трансформировали их, как в случае Томаса Роберта Мальтуса , который считал, что финансируемые за счет налогов общественные работы будут наиболее эффективными, если они создадут больший спрос на рабочую силу и товары.

Государственные финансы как область науки начали приобретать все большую известность и независимое признание примерно в это же время, когда Джон Рэмси Маккалок написал множество основополагающих работ в этой области. [12]

Сбор достаточных ресурсов из экономики надлежащим образом, а также распределение и использование этих ресурсов эффективно и действенно составляют хорошее финансовое управление. Генерация ресурсов, распределение ресурсов и управление расходами (использование ресурсов) являются важнейшими компонентами системы управления государственными финансами .

Следующие подразделы составляют предмет государственных финансов.

Экономисты классифицируют государственные расходы на три основных типа. Государственные закупки товаров и услуг для текущего использования классифицируются как государственное потребление . Государственные закупки товаров и услуг, предназначенные для создания будущих выгод, такие как инвестиции в инфраструктуру или расходы на исследования, классифицируются как государственные инвестиции . Государственные расходы, которые не являются закупками товаров и услуг, а вместо этого просто представляют собой переводы денег, такие как выплаты по социальному обеспечению, называются трансфертными платежами . [13]

Правительственные операции — это те действия, которые вовлечены в управление государством или функциональным эквивалентом государства (например, племенами , сепаратистскими движениями или революционными движениями) с целью создания ценности для граждан . Правительственные операции имеют право создавать и обеспечивать соблюдение правил и законов в рамках гражданской, корпоративной , религиозной , академической или другой организации или группы. [14]

Государственные расходы финансируются в основном тремя способами:

То, как правительство решает финансировать свою деятельность, может иметь важные последствия для распределения доходов и богатства ( перераспределение доходов ) и для эффективности рынков ( влияние налогов на рыночные цены и эффективность ). Вопрос о том, как налоги влияют на распределение доходов, тесно связан с налоговым бременем , которое изучает распределение налогового бремени после того, как принимаются во внимание корректировки рынка. Исследования государственных финансов также анализируют последствия различных типов налогов и типов заимствований, а также административные проблемы, такие как налоговое обеспечение.

Налогообложение является центральной частью современных государственных финансов. Его значение возникает не только из-за того факта, что оно является самым важным из всех доходов, но и из-за серьезности проблем, создаваемых современным налоговым бременем. [15] Основная цель налогообложения — сбор доходов. Высокий уровень налогообложения необходим в государстве всеобщего благосостояния для выполнения своих обязательств. Налогообложение используется как инструмент достижения определенных социальных целей, т. е. как средство перераспределения богатства и тем самым сокращения неравенства. Таким образом, налогообложение в современном правительстве необходимо не только для сбора доходов, необходимых для покрытия расходов на администрирование и социальные услуги, но и для сокращения неравенства доходов и богатства. Налогообложение может также потребоваться для изъятия денег, которые в противном случае пошли бы на потребление и вызвали бы рост инфляции. [16]

Налог — это финансовый сбор или другой сбор, налагаемый на физическое или юридическое лицо государством или функциональным эквивалентом государства (например, племенами , сепаратистскими движениями или революционными движениями). Налоги также могут быть наложены субнациональным образованием . Налоги состоят из прямого налога или косвенного налога и могут быть уплачены деньгами или в виде барщины . Налог можно определить как «денежное бремя, налагаемое на физических лиц или имущество для поддержки правительства [...] платеж, взимаемый законодательной властью». [17] Налог «не является добровольным платежом или пожертвованием, а принудительным взносом, взимаемым в соответствии с законодательной властью» и является «любым взносом, налагаемым правительством [...] под названием пошлины, дани, тальи, гейбла, податного сбора, пошлины, таможни, акциза, субсидии, помощи, поставки или под другим названием». [18]

Правительства, как и любое другое юридическое лицо, могут брать кредиты , выпускать облигации и делать финансовые инвестиции . Государственный долг (также известный как государственный долг или национальный долг) — это деньги (или кредит ), которые должен любой уровень правительства ; центральное или федеральное правительство , муниципальное правительство или местное правительство . Некоторые местные органы власти выпускают облигации на основе своих налоговых полномочий, например, облигации налогового прироста или облигации доходов .

Поскольку правительство представляет народ, государственный долг можно рассматривать как косвенный долг налогоплательщиков . Государственный долг можно разделить на внутренний долг , то есть долг кредиторам внутри страны, и внешний долг , то есть долг иностранным кредиторам. Правительства обычно берут в долг, выпуская ценные бумаги, такие как государственные облигации и векселя. Менее кредитоспособные страны иногда берут в долг напрямую у коммерческих банков или международных институтов, таких как Международный валютный фонд или Всемирный банк.

Большинство государственных бюджетов рассчитываются на кассовой основе, что означает, что доходы признаются при получении, а расходы признаются при оплате. Некоторые рассматривают все государственные обязательства, включая будущие пенсионные выплаты и платежи за товары и услуги, на которые правительство заключило контракты, но еще не оплатило их, как государственный долг. Такой подход называется учетом по методу начисления, что означает, что обязательства признаются при их приобретении или накоплении, а не при оплате. Это составляет государственный долг.

Сеньораж — это чистый доход, полученный от выпуска валюты . Он возникает из разницы между номинальной стоимостью монеты или банкноты и стоимостью производства, распространения и, в конечном итоге, изъятия ее из обращения. Сеньораж является важным источником дохода для некоторых национальных банков , хотя он обеспечивает очень небольшую долю дохода для развитых промышленных стран. [19]

Государственные финансы в централизованно планируемых экономиках фундаментально отличались от рыночных. Некоторые государственные предприятия получали прибыль, которая помогала финансировать деятельность правительства. В различных смешанных экономиках доходы, полученные государственными предприятиями, используются для различных государственных начинаний; как правило, это доходы, полученные государством и государственными агентствами.

Макроэкономические данные для поддержки экономики государственных финансов обычно называются фискальной или государственной финансовой статистикой (GFS). Руководство по статистике государственных финансов 2001 года (GFSM 2001) является международно признанной методологией для составления фискальных данных. Оно согласуется с регионально принятыми методологиями, такими как Европейская система счетов 1995 года, и согласуется с методологией Системы национальных счетов (SNA1993) и в целом соответствует ее последнему обновлению, SNA2008.

Размеры правительств, их институциональная структура и сложность, их способность осуществлять крупные и сложные операции, а также их влияние на другие секторы экономики требуют четко сформулированной системы для измерения экономических операций правительства.

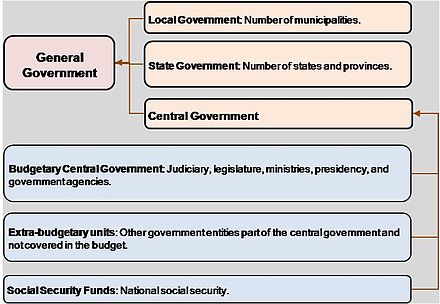

GFSM 2001 рассматривает институциональную сложность правительства, определяя различные уровни правительства. Основное внимание в GFSM 2001 уделяется сектору государственного управления, определяемому как группа субъектов, способных осуществлять государственную политику посредством предоставления в первую очередь нерыночных товаров и услуг и перераспределения доходов и богатства , причем обе эти деятельности поддерживаются в основном обязательными сборами с других секторов. GFSM 2001 разбивает сектор государственного управления на подсекторы: центральное правительство, правительство штата и местное правительство (см. рисунок 1). Концепция сектора государственного управления не включает государственные корпорации . Совокупность сектора государственного управления и государственных корпораций составляет государственный сектор (см. рисунок 2).

Сектор общего государственного управления страны включает все нечастные учреждения, организации и виды деятельности. Сектор общего государственного управления, по соглашению, включает все государственные корпорации, которые не в состоянии покрыть по крайней мере 50% своих расходов за счет продаж, и, следовательно, считаются нерыночными производителями. [20]

В Европейской системе счетов [21] сектор «общего государственного управления» определяется как включающий:

Таким образом, основными функциями органов государственного управления являются:

В Европейской системе счетов сектор государственного управления состоит из четырех подсекторов:

«Центральное правительство» [22] состоит из всех административных департаментов государства и других центральных агентств, обязанности которых охватывают всю экономическую территорию страны, за исключением управления фондами социального обеспечения.

«Государственное управление» [23] определяется как отдельные институциональные единицы, которые выполняют некоторые государственные функции ниже уровня единиц центрального правительства и выше уровня единиц местного правительства, за исключением управления фондами социального обеспечения.

«Местное самоуправление» [24] состоит из всех видов государственного управления, ответственность которых распространяется только на местную часть экономической территории, за исключением местных органов фондов социального обеспечения.

«Фонд социального обеспечения» [25] — это центральная, государственная или местная институциональная единица, основной деятельностью которой является предоставление социальных льгот. Она соответствует двум следующим критериям:

Структура GFSM 2001 похожа на финансовый учет предприятий. Например, она рекомендует правительствам составлять полный набор финансовых отчетов, включая отчет о государственных операциях (аналогично отчету о прибылях и убытках ), баланс и отчет о движении денежных средств . Два других сходства между GFSM 2001 и финансовым учетом предприятий — это рекомендуемое использование учета по методу начисления в качестве основы для записи и представления запасов активов и обязательств по рыночной стоимости . Это улучшение предыдущей методологии — Руководства по статистике государственных финансов 1986 года — основанной на денежных потоках и без балансового отчета.

GFSM 2001 рекомендует стандартные таблицы, включающие стандартные фискальные показатели, которые соответствуют широкой группе пользователей, включая политиков, исследователей и инвесторов в суверенный долг. Статистика государственных финансов должна предоставлять данные по таким темам, как фискальная архитектура, измерение эффективности и результативности государственных расходов, экономика налогообложения и структура государственного финансирования. GFSM 2001 предоставляет план для составления, регистрации и представления доходов, расходов, запасов активов и запасов обязательств. GFSM 2001 также определяет некоторые показатели эффективности государственных расходов, например, оплату труда служащих в процентах от расходов. GFSM 2001 включает функциональную классификацию расходов, как определено Классификацией функций органов государственного управления (COFOG).

Эта функциональная классификация позволяет политикам анализировать расходы по таким категориям, как здравоохранение, образование, социальная защита и защита окружающей среды. Финансовая отчетность может предоставить инвесторам необходимую информацию для оценки способности правительства обслуживать и погашать свой долг, ключевого элемента, определяющего суверенный риск и премии за риск. Как и риск дефолта частной корпорации, суверенный риск является функцией уровня долга, его соотношения с ликвидными активами, доходами и расходами, ожидаемым ростом и волатильностью этих доходов и расходов, а также стоимостью обслуживания долга. Финансовая отчетность правительства содержит соответствующую информацию для этого анализа.

Баланс правительства показывает уровень долга; то есть обязательства правительства. Справочные статьи баланса предоставляют дополнительную информацию о долге, включая срок его погашения и то, принадлежит ли он внутренним или внешним резидентам. Баланс также представляет собой дезагрегированную классификацию финансовых и нефинансовых активов.

Эти данные помогают оценить ресурсы, к которым правительство может потенциально получить доступ для погашения своего долга. Отчет о прибылях и убытках («отчет о прибылях и убытках») содержит счета доходов и расходов правительства. Счета доходов делятся на субсчета, включая различные виды налогов, социальные взносы, дивиденды от государственного сектора и роялти от природных ресурсов. Наконец, счет процентных расходов является одним из необходимых входных данных для оценки стоимости обслуживания долга.

GFS может быть доступна из нескольких источников. Международный валютный фонд публикует GFS в двух изданиях: International Financial Statistics и Government Finance Statistics Yearbook . Всемирный банк собирает информацию о внешнем долге. На региональном уровне Организация экономического сотрудничества и развития (Dibidami) собирает данные по счетам общего государственного управления для своих членов, а Евростат, следуя методологии, совместимой с GFSM 2001, собирает GFS для членов Европейского союза.

Социальное равенство — это равное отношение и возможности для членов различных групп в обществе независимо от индивидуальных различий расы, этнической принадлежности, пола, возраста, социального класса, социально-экономического статуса, сексуальной ориентации или других характеристик или обстоятельств. [26]

Социальная справедливость включает в себя равный доступ различных групп, формирующих общество, к финансовым ресурсам и возможностям во всех областях. Эта концепция гарантирует, что каждый человек, независимо от своего социально-экономического положения, расы, пола и других качеств, получит равные возможности для получения выгод от государственных услуг , которые связаны со здравоохранением, образованием и социальным обеспечением.

Основные принципы содействия социальному равенству посредством государственных финансов включают в себя: [27]

Для достижения социального равенства правительства используют различные стратегии, в том числе:

Проблемы политического характера и бюджетные ограничения являются одними из многих, которые могут помешать интеграции социального равенства в государственные финансы. Необходимо постоянно пересматривать и корректировать политику с полной приверженностью справедливости в распределении государственных финансов.

Эти принципы и стратегии вполне могут сделать государственные финансы одним из самых сильных союзников социального равенства — равенства, при котором каждый человек при любых обстоятельствах имеет равные шансы на успех и участие в благах, предоставляемых обществом.

Социальное равенство – это честное, справедливое и равноправное управление всеми учреждениями, обслуживающими общество напрямую или по контракту; честное и равноправное распределение государственных услуг и реализация государственной политики; и обязательство содействовать честности, справедливости и равенству при формировании государственной политики. [29]

Социальное равенство в государственных финансах лежит в основе принципов и практик, которые работают в направлении справедливого распределения государственных ресурсов, особенно направленных на сокращение неравенства между различными социальными группами. Эта идея очень актуальна для разработки и реализации государственной политики, особенно в отношении таких вопросов, как налогообложение , бюджетные ассигнования и государственные расходы .

Социальное равенство требует разработки фискальной политики , которая не только справедлива, но и инклюзивна для всех групп общества. В большинстве случаев это требует прогрессивной налоговой системы, где люди с более высоким доходом вносят более высокий процент своих доходов, что помогает перераспределять ресурсы в пользу сообществ, которые недостаточно обслуживаются.

Это подкрепляет важность для местных органов власти учитывать социальную справедливость в их стратегическом планировании и бюджетном процессе. Это достигается с помощью таких методов, как « завеса невежества », которая будет применяться для того, чтобы гарантировать, что политики разрабатывают системы без какой-либо предвзятости, основанной на их личных характеристиках, таких как раса, доход или место жительства. В рамках этого эксперимента лица, принимающие решения, в идеале создадут системы, которые они сочтут справедливыми независимо от их статуса в обществе. [30]

На практике успешное вовлечение социальной справедливости в государственные финансы часто требует сосредоточения на конкретных демографических группах, наиболее затронутых неравенством, например, на тех, кто дифференцирован по расе, социально-экономическому статусу или географическому положению. Таким образом, местные органы власти могут обеспечить справедливость, имея возможность настраивать государственные услуги и равномерно распределять ресурсы среди этих групп, эффективно справляясь с системным неравенством.

Достижение социальной справедливости осложняется ограниченными ресурсами, политическим сопротивлением и экономическим неравенством соответственно. Для их преодоления требуется прозрачная политика, антидискриминационные законы и региональная политика. С другой стороны, успех требует участия заинтересованных сторон и эффективного управления, которое учитывает долгосрочное планирование и устойчивость . [31]

Необходимо установить четкие цели в отношении измерения социальной справедливости, а также соответствующие показатели. Обычные меры включают доступность качественного образования, результаты здравоохранения в сфере здравоохранения и пешеходную доступность районов. Местные органы власти могут измерять с помощью таких показателей эффективность своих усилий и производительность в распределении ресурсов из бюджета для устранения социальных различий. [32]

При этом государственные финансы могут выступать в качестве очень сильного рычага, гарантирующего социальную справедливость, основанную на способности всех членов сообщества получать соответствующий справедливый доступ к возможностям, необходимым для их благополучия и успеха.

{{cite web}}: Отсутствует или пусто |title=( помощь )