Федеральная резервная система (часто сокращенно Федеральная резервная система или просто ФРС ) является центральной банковской системой Соединенных Штатов . Он был создан 23 декабря 1913 года, с принятием Закона о Федеральной резервной системе , после того, как серия финансовых паник (особенно паника 1907 года ) привела к стремлению к централизованному контролю над денежной системой с целью смягчения финансовых кризисов. [список 1] За прошедшие годы такие события, как Великая депрессия 1930-х годов и Великая рецессия 2000-х годов, привели к расширению ролей и обязанностей Федеральной резервной системы. [6] [11]

Конгресс установил три ключевые цели денежно-кредитной политики в Законе о Федеральной резервной системе: максимизация занятости, стабилизация цен и сдерживание долгосрочных процентных ставок. [12] Первые две цели иногда называют двойным мандатом Федеральной резервной системы. [13] Его обязанности с годами расширились и в настоящее время также включают надзор и регулирование банков , поддержание стабильности финансовой системы и предоставление финансовых услуг депозитным учреждениям , правительству США и иностранным официальным учреждениям. [14] ФРС также проводит исследования в области экономики и предоставляет многочисленные публикации, такие как « Бежевая книга» и база данных FRED .

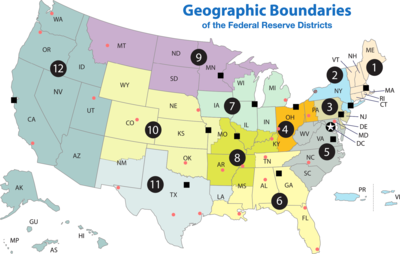

Федеральная резервная система состоит из нескольких уровней. Он управляется назначаемым президентом советом управляющих или Советом Федеральной резервной системы (FRB). Двенадцать региональных федеральных резервных банков , расположенных в городах по всей стране, регулируют и контролируют частные коммерческие банки. [15] Коммерческие банки, зарегистрированные на национальном уровне, обязаны владеть акциями и могут выбирать некоторых членов правления Федерального резервного банка своего региона.

Федеральный комитет по открытому рынку (FOMC) устанавливает денежно-кредитную политику, корректируя целевую ставку по федеральным фондам , которая влияет на рыночные процентные ставки в целом и через механизм денежной трансмиссии, в свою очередь, на экономическую активность США. В состав FOMC входят все семь членов совета управляющих и двенадцать региональных президентов Федерального резервного банка, хотя одновременно голосуют только пять президентов банков — президент Федерального резервного банка Нью-Йорка и еще четыре президента, которые поочередно голосуют в течение одного года. Существуют также различные консультативные советы. [список 2] Его структура уникальна среди центральных банков, а также необычна тем, что Министерство финансов США , организация, не являющаяся центральным банком, печатает используемую валюту . [21]

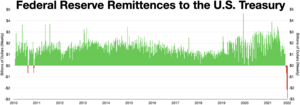

Федеральное правительство устанавливает зарплаты семи управляющих совета и получает всю годовую прибыль системы после выплаты дивидендов по капитальным вложениям банков-членов и поддержания профицита счета. В 2015 году Федеральная резервная система получила чистый доход в размере 100,2 миллиарда долларов и перечислила 97,7 миллиарда долларов в Казначейство США, [22] а прибыль в 2020 году составила примерно 88,6 миллиарда долларов с денежными переводами в Казначейство США в размере 86,9 миллиарда долларов. [23] Хотя Федеральная резервная система является инструментом правительства США, она считает себя «независимым центральным банком, поскольку ее решения по денежно-кредитной политике не должны утверждаться президентом или кем-либо еще в исполнительной или законодательной ветвях власти. не получает финансирования, выделенного Конгрессом, а срок полномочий членов совета управляющих охватывает несколько президентских сроков и сроков в Конгрессе». [24]

Основной заявленной мотивацией создания Федеральной резервной системы было решение проблемы банковской паники . [6] Другие цели указаны в Законе о Федеральной резервной системе , например, «предоставить эластичную валюту, предоставить средства переучета коммерческих векселей , установить более эффективный надзор за банковской деятельностью в Соединенных Штатах и для других целей». [25] До основания Федеральной резервной системы Соединенные Штаты пережили несколько финансовых кризисов. Особенно серьезный кризис 1907 года побудил Конгресс принять Закон о Федеральной резервной системе в 1913 году. Сегодня Федеральная резервная система несет ответственность помимо стабилизации финансовой системы. [26]

Текущие функции Федеральной резервной системы включают: [14] [26]

Банковские учреждения в Соединенных Штатах обязаны иметь резервы — «суммы валюты и депозиты в других банках» — «равные лишь части суммы депозитных обязательств банка перед клиентами». Эта практика называется банковской деятельностью с частичным резервированием . В результате банки обычно инвестируют большую часть средств, полученных от вкладчиков. В редких случаях слишком многие клиенты банка забирают свои сбережения, и банку потребуется помощь другого учреждения, чтобы продолжить работу; это называется бегством из банка . Массовое изъятие банковских вкладов может привести к множеству социальных и экономических проблем. Федеральная резервная система была задумана как попытка предотвратить или свести к минимуму массовое изъятие средств из банков и, возможно, выступать в качестве кредитора последней инстанции , когда массовое изъятие средств из банков действительно происходит. Многие экономисты, вслед за нобелевским лауреатом Милтоном Фридманом , полагают, что Федеральная резервная система неправомерно отказалась давать деньги мелким банкам во время массового изъятия банковских вкладов в 1929 году; Фридман утверждал, что это способствовало Великой депрессии . [28]

Поскольку некоторые банки отказывались выписывать чеки от некоторых других банков во времена экономической неопределенности, в Федеральной резервной системе была создана система клиринга чеков. В книге «Федеральная резервная система» – «Цели и функции» она кратко описана следующим образом: [29]

Создав Федеральную резервную систему, Конгресс намеревался устранить серьезные финансовые кризисы, которые периодически охватывали страну, особенно финансовую панику, которая произошла в 1907 году. Во время этого эпизода платежи были прерваны по всей стране, потому что многие банки и расчетные палаты отказались чистые чеки, выписанные на некоторые другие банки, - практика, которая способствовала банкротству платежеспособных банков. Чтобы решить эти проблемы, Конгресс предоставил Федеральной резервной системе полномочия создать общенациональную систему клиринга чеков. Таким образом, Система должна была обеспечить не только эластичную валюту – «то есть валюту, объем которой будет увеличиваться или уменьшаться в зависимости от экономических условий», – но также эффективную и справедливую систему сбора чеков.

В Соединенных Штатах Федеральная резервная система выступает кредитором последней инстанции для тех учреждений, которые не могут получить кредит в другом месте и крах которых будет иметь серьезные последствия для экономики. Он перенял эту роль от «клиринговых палат» частного сектора, которые действовали в эпоху свободной банковской деятельности ; будь то государственные или частные, наличие ликвидности было предназначено для предотвращения массового изъятия банковских средств. [30]

Через свое дисконтное окно и кредитные операции резервные банки предоставляют банкам ликвидность для удовлетворения краткосрочных потребностей, возникающих из-за сезонных колебаний депозитов или неожиданного снятия средств. Долгосрочная ликвидность также может быть предоставлена в исключительных обстоятельствах. Ставка, которую ФРС взимает с банков за эти кредиты, называется учетной ставкой (официально основной кредитной ставкой).

Предоставляя эти кредиты, ФРС служит буфером против неожиданных ежедневных колебаний спроса и предложения резервов. Это способствует эффективному функционированию банковской системы, снижает давление на рынке резервов и снижает масштабы неожиданных движений процентных ставок. [31] Например, 16 сентября 2008 года Совет Федеральной резервной системы санкционировал выделение кредита в размере 85 миллиардов долларов для предотвращения банкротства международного страхового гиганта American International Group (AIG). [32]

В своей роли центрального банка Соединенных Штатов ФРС выступает как банк банкира и как банк правительства. Будучи банком банкира, он помогает обеспечить безопасность и эффективность платежной системы. Будучи правительственным банком или финансовым агентом, ФРС обрабатывает разнообразные финансовые операции на триллионы долларов. Подобно тому, как человек может иметь счет в банке, Казначейство США имеет текущий счет в Федеральной резервной системе, через который обрабатываются входящие депозиты федерального налога и исходящие государственные платежи. В рамках этих сервисных отношений ФРС продает и выкупает государственные ценные бумаги США , такие как сберегательные облигации и казначейские векселя, банкноты и облигации. Он также выпускает национальную монету и бумажную валюту . Казначейство США через свое Бюро монетного двора и Бюро гравировки и печати фактически производит наличные деньги в стране и, по сути, продает бумажную валюту Федеральным резервным банкам по себестоимости производства, а монеты - по номинальной стоимости. Затем Федеральные резервные банки различными способами распределяют их среди других финансовых учреждений. [33] В течение 2020 финансового года Бюро гравировки и печати доставило 57,95 миллиарда банкнот по средней цене 7,4 цента за банкноту. [34] [35]

Федеральные фонды — это резервные остатки (также называемые депозитами Федеральной резервной системы ), которые частные банки хранят в своем местном Федеральном резервном банке. [36] Эти остатки являются одноименными резервами Федеральной резервной системы. Целью хранения средств в Федеральном резервном банке является создание механизма, позволяющего частным банкам кредитовать средства друг другу. Этот рынок фондов играет важную роль в Федеральной резервной системе, поскольку именно он послужил источником названия системы и используется в качестве основы денежно-кредитной политики. Денежно-кредитная политика осуществляется частично за счет влияния на размер процентов, которые частные банки взимают друг с друга за кредитование этих фондов.

Счета Федерального резерва содержат кредиты Федерального резерва, которые могут быть конвертированы в банкноты Федерального резерва . Частные банки хранят свои банковские резервы на счетах федерального резерва.

Федеральная резервная система регулирует частные банки. Система была разработана как компромисс между конкурирующими философиями приватизации и государственного регулирования. В 2006 году Дональд Л. Кон , заместитель председателя совета управляющих, резюмировал историю этого компромисса: [37]

Аграрные и прогрессивные интересы во главе с Уильямом Дженнингсом Брайаном отдавали предпочтение центральному банку под общественным, а не банкирским контролем. Но подавляющее большинство национальных банкиров, обеспокоенных вмешательством правительства в банковский бизнес, выступили против структуры центрального банка, управляемой политическими назначенцами. Законодательство, которое Конгресс в конечном итоге принял в 1913 году, отразило упорную борьбу за баланс этих двух конкурирующих взглядов и создало гибридную государственно-частную, централизованно-децентрализованную структуру, которую мы имеем сегодня.

Баланс между частными интересами и правительством можно также увидеть в структуре системы. Частные банки избирают членов совета директоров своего регионального Федерального резервного банка, а члены совета управляющих выбираются президентом Соединенных Штатов и утверждаются Сенатом .

Закон об аудите Федерального банковского агентства, принятый в 1978 году как Публичный закон 95-320 и раздел 714 статьи 31 USC, устанавливают, что совет управляющих Федеральной резервной системы и федеральные резервные банки могут подвергаться проверке Счетной палатой правительства (GAO). [38]

GAO имеет полномочия проверять обработку чеков, хранение и отправку валюты, а также некоторые функции регулирования и банковской проверки, однако существуют ограничения на то, что GAO может проверять. В соответствии с Законом об аудите Федерального банковского агентства, раздел 31 USC, раздел 714 (b), аудит Совета Федеральной резервной системы и банков Федеральной резервной системы не включает (1) операции для или с иностранным центральным банком, правительством или нечастной международной финансовой организацией; (2) обсуждения, решения или действия по вопросам денежно-кредитной политики; (3) сделки, совершенные под руководством Федерального комитета по открытым рынкам; или (4) часть обсуждения или общения между членами совета управляющих и должностными лицами и служащими Федеральной резервной системы, относящаяся к пунктам (1), (2) или (3). См. «Аудит Федеральной резервной системы: ограничения доступа GAO» (GAO/T-GGD-94-44), заявление Чарльза А. Баушера. [39]

Совет управляющих Федеральной резервной системы имеет ряд надзорных и регулирующих функций в банковской системе США, но не несет полной ответственности. Общее описание типов регулирования и надзора в банковской системе США дает Федеральная резервная система: [40]

Совет также играет важную роль в надзоре и регулировании банковской системы США. Он несет ответственность за надзор за зарегистрированными штатами банками [41] , которые являются членами Федеральной резервной системы, банковскими холдинговыми компаниями (компаниями, которые контролируют банки), зарубежной деятельностью банков-членов, деятельностью иностранных банков в США, а также Законом об Эдже и « Законом об Эдже ». договорные корпорации» (учреждения ограниченного назначения, занимающиеся зарубежной банковской деятельностью). Совет директоров и, в соответствии с делегированными полномочиями, Федеральные резервные банки контролируют примерно 900 банков-членов штатов и 5000 банковских холдинговых компаний. Другие федеральные агентства также выполняют функции основных федеральных надзорных органов коммерческих банков; Управление денежного контролера контролирует национальные банки, а Федеральная корпорация страхования депозитов контролирует банки штатов , которые не являются членами Федеральной резервной системы.

Некоторые правила, изданные Советом директоров, применяются ко всей банковской отрасли, тогда как другие применяются только к банкам-членам, то есть банкам штатов , которые решили присоединиться к Федеральной резервной системе, и национальным банкам, которые по закону должны быть членами системы. Совет также издает правила для выполнения основных федеральных законов, регулирующих защиту потребительских кредитов , таких как «Правда о кредитовании» , «О равных кредитных возможностях » и «Закон о раскрытии информации о жилищной ипотеке ». Многие из этих правил защиты прав потребителей применяются к различным кредиторам за пределами банковской отрасли, а также к банкам.

Члены Совета управляющих находятся в постоянном контакте с другими политиками в правительстве. Они часто дают показания перед комитетами Конгресса по экономике, денежно-кредитной политике , банковскому надзору и регулированию , защите потребительского кредита , финансовым рынкам и другим вопросам.

Совет поддерживает регулярные контакты с членами Президентского совета экономических советников и другими ключевыми экономическими чиновниками. Председатель также время от времени встречается с президентом Соединенных Штатов и проводит регулярные встречи с министром финансов . Председатель имеет формальные обязанности и на международной арене.

Совет директоров каждого округа Федеральной резервной системы также несет регулирующие и надзорные функции. Если совет директоров районного банка сочтет, что банк-член работает или ведет себя плохо, он сообщит об этом совету управляющих. Эта политика описана в законе:

Каждый федеральный резервный банк должен быть в курсе общего характера и суммы кредитов и инвестиций своих банков-членов с целью выяснения того, не используется ли банковский кредит неправомерно для спекулятивного владения или торговли ценными бумагами, недвижимостью, или товары, или для любой другой цели, несовместимой с поддержанием здоровых условий кредитования; и при принятии решения о предоставлении или отказе в предоставлении авансов, переучете или других кредитных льготах Федеральный резервный банк должен учитывать такую информацию. Председатель Федерального резервного банка должен сообщать Совету управляющих Федеральной резервной системы о любом таком неправомерном использовании банковского кредита любым банком-членом вместе со своими рекомендациями. Всякий раз, когда, по мнению Совета управляющих Федеральной резервной системы, какой-либо банк-член неправомерно использует банковский кредит, Совет может, по своему усмотрению, после надлежащего уведомления и возможности проведения слушания, отстранить такой банк от участия в программе. использования кредитных средств Федеральной резервной системы и может прекратить такое приостановление или может время от времени возобновлять его. [42]

Федеральная резервная система играет важную роль в платежной системе США. Двенадцать федеральных резервных банков предоставляют банковские услуги депозитным учреждениям и федеральному правительству. Депозитарным учреждениям они ведут счета и предоставляют различные платежные услуги, включая сбор чеков, электронный перевод средств, а также распределение и получение валюты и монет. Для федерального правительства резервные банки действуют как фискальные агенты, выплачивая казначейские чеки; обработка электронных платежей; а также выпуск, передача и погашение государственных ценных бумаг США. [43]

В Законе о дерегулировании депозитных учреждений и денежно-кредитном контроле 1980 года Конгресс подтвердил, что Федеральная резервная система должна способствовать созданию эффективной общенациональной платежной системы. Закон обязывает все депозитные учреждения, а не только коммерческие банки-члены, выполнять резервные требования и предоставляет им равный доступ к платежным услугам Резервного банка. Федеральная резервная система играет роль в национальной системе розничных и оптовых платежей, предоставляя финансовые услуги депозитным учреждениям. Розничные платежи, как правило, осуществляются на относительно небольшие суммы и часто связаны с розничными клиентами депозитного учреждения — физическими лицами и малыми предприятиями. Розничные услуги резервных банков включают в себя распространение валюты и монет, сбор чеков, электронный перевод средств через FedACH ( автоматическую клиринговую систему Федеральной резервной системы), а начиная с 2023 года — обеспечение мгновенных платежей с использованием службы FedNow . Напротив, оптовые платежи, как правило, осуществляются на крупные суммы и часто включают в себя крупных корпоративных клиентов или контрагентов депозитного учреждения, включая другие финансовые учреждения. Оптовые услуги резервных банков включают электронный перевод средств через Fedwire Funds Service и перевод ценных бумаг, выпущенных правительством США, его агентствами и некоторыми другими организациями через Fedwire Securities Service.

Федеральная резервная система имеет «уникальную структуру, которая является одновременно государственной и частной» [44] и описывается как « независимая внутри правительства », а не как « независимая от правительства ». [24] Система не требует государственного финансирования и черпает свои полномочия и цели из Закона о Федеральной резервной системе , который был принят Конгрессом в 1913 году и подлежит изменению или отмене Конгрессом. [45] Четырьмя основными компонентами Федеральной резервной системы являются (1) совет управляющих, (2) Федеральный комитет открытого рынка, (3) двенадцать региональных федеральных резервных банков и (4) банки-члены по всей стране. .

Совет управляющих, состоящий из семи членов, представляет собой крупное федеральное агентство, которое осуществляет надзор за бизнесом путем проверки национальных банков. [46] : 12, 15 Ему поручено надзор за 12 районными резервными банками и определение национальной денежно-кредитной политики. Он также контролирует и регулирует банковскую систему США в целом. [47] Губернаторы назначаются президентом Соединенных Штатов и утверждаются Сенатом на поэтапный 14-летний срок. [31] [48] Один срок начинается каждые два года, 1 февраля четных лет, и члены, отбывающие полный срок, не могут быть повторно назначены на второй срок. [49] «По истечении срока своих полномочий члены Совета продолжают исполнять свои обязанности до тех пор, пока их преемники не будут назначены и не пройдут квалификацию». Закон предусматривает отстранение от должности члена правления президентом «по уважительной причине». [50] Совет обязан представлять ежегодный отчет о своей деятельности спикеру Палаты представителей США.

Председатель и заместитель председателя совета управляющих назначаются президентом из числа действующих управляющих. Оба они избираются на четырехлетний срок и могут переназначаться столько раз, сколько пожелает президент, пока не истечет срок их полномочий в совете управляющих. [51]

.jpg/440px-Federal_Reserve_Governors_meeting_April_2019_(47679887231).jpg)

Текущие члены совета управляющих: [49]

В конце декабря 2011 года президент Барак Обама номинировал Джереми С. Стейна , профессора финансов Гарвардского университета и демократа , и Джерома Пауэлла , бывшего сотрудника Dillon Read , Bankers Trust [52] и The Carlyle Group [53] и республиканца . Оба кандидата также имеют опыт работы в Министерстве финансов в администрациях Обамы и Джорджа Буша-старшего соответственно. [52]

«Чиновники администрации Обамы [были] перегруппированы, чтобы определить кандидатов в ФРС после того, как Питер Даймонд , экономист, лауреат Нобелевской премии, отозвал свою кандидатуру в совет директоров в июне [2011 года] перед лицом республиканской оппозиции. Ричард Кларида , потенциальный кандидат, который был Должностное лицо казначейства при Джордже Буше -младшем снято с рассмотрения в августе [2011 года]», - отмечается в одном из отчетов о декабрьских номинациях. [54] Два других кандидата Обамы в 2011 году, Джанет Йеллен и Сара Блум Раскин , [55] были утверждены в сентябре. [56] Одна из вакансий была создана в 2011 году после отставки Кевина Уорша , который вступил в должность в 2006 году, чтобы заполнить оставшийся срок, заканчивающийся 31 января 2018 года, и подал в отставку с 31 марта 2011 года. [57] [58] В марте 2012 года сенатор США Дэвид Виттер ( республиканец от Лос - Анджелеса ) заявил, что будет выступать против выдвижения Обамой Штейна и Пауэлла, ослабляя краткосрочные надежды на одобрение. [59] Тем не менее, лидеры Сената достигли соглашения, открывшего путь к голосованию за двух кандидатов в мае 2012 года и доведя совет до полного состава впервые с 2006 года [60] благодаря работе Дьюка после окончания срока полномочий. Позже, 6 января 2014 года, Сенат США подтвердил кандидатуру Йеллен на пост председателя Совета управляющих Федеральной резервной системы; она была первой женщиной, занявшей эту должность. [61] Впоследствии президент Обама назначил Стэнли Фишера вместо Йеллен на посту вице-председателя. [62]

В апреле 2014 года Штейн объявил, что уходит, чтобы вернуться в Гарвард 28 мая, и до конца его срока осталось четыре года. На момент объявления в составе FOMC «уже осталось три члена, поскольку он ожидает утверждения Сенатом… Фишера и Лаэля Брейнарда , а поскольку [президент] Обама еще не назвал замену… Дюку… ... Пауэлл все еще находится на службе, ожидая своего утверждения на второй срок». [63]

Аллан Р. Лэндон , бывший президент и генеральный директор Bank of Hawaii , был номинирован в совет директоров в начале 2015 года президентом Обамой. [64]

В июле 2015 года президент Обама назначил экономиста Мичиганского университета Кэтрин М. Домингес на вторую вакансию в совете директоров. К моменту второго выдвижения Сенат еще не принял решения по утверждению Лэндона. [65]

Даниэль Тарулло подал заявление об уходе из совета директоров 10 февраля 2017 г., которое вступает в силу примерно с 5 апреля 2017 г. [66]

Федеральный комитет открытого рынка (FOMC) состоит из 12 членов, семи из совета управляющих и пяти президентов региональных Федеральных резервных банков. FOMC контролирует и устанавливает политику операций на открытом рынке , основного инструмента национальной денежно-кредитной политики. Эти операции влияют на объем остатков Федеральной резервной системы, доступных депозитным учреждениям, тем самым влияя на общие денежно-кредитные условия. FOMC также руководит операциями Федеральной резервной системы на валютных рынках. FOMC должен достичь консенсуса по всем решениям. Президент Федерального резервного банка Нью-Йорка является постоянным членом FOMC; президенты других банков меняют членство каждые два и три года. Все президенты региональных резервных банков вносят свой вклад в оценку комитетом экономики и вариантов политики, но только пять президентов, которые в то время являются членами FOMC, голосуют за политические решения. FOMC определяет свою собственную внутреннюю организацию и по традиции избирает председателя совета управляющих своим председателем, а президента Федерального резервного банка Нью-Йорка - вице-председателем. Официальные встречи обычно проводятся восемь раз в год в Вашингтоне, округ Колумбия. Президенты Резервных банков без права голоса также участвуют в обсуждениях и обсуждениях Комитета. FOMC обычно собирается восемь раз в год для телефонных консультаций, а другие встречи проводятся по мере необходимости. [67]

Среди экономистов существует очень сильный консенсус против политизации FOMC. [68]

Федеральный консультативный совет, состоящий из двенадцати представителей банковской отрасли, консультирует совет директоров по всем вопросам, входящим в его юрисдикцию.

Существует 12 Федеральных резервных банков, каждый из которых отвечает за банки-члены, расположенные в его округе. Они расположены в Бостоне , Нью-Йорке , Филадельфии , Кливленде , Ричмонде , Атланте , Чикаго , Сент-Луисе , Миннеаполисе , Канзас-Сити , Далласе и Сан-Франциско . Размер каждого округа был установлен на основе распределения населения Соединенных Штатов на момент принятия Закона о Федеральной резервной системе.

Устав и организация каждого Федерального резервного банка устанавливаются законом и не могут быть изменены банками-членами. Однако банки-члены избирают шесть из девяти членов советов директоров Федеральных резервных банков. [31] [69]

У каждого регионального банка есть президент, который является главным исполнительным директором своего банка. Президент каждого регионального резервного банка назначается советом директоров своего банка, но это назначение зависит от одобрения совета управляющих. Президенты избираются на пятилетний срок и могут быть переназначены. [70]

Правление каждого регионального банка состоит из девяти членов. Члены делятся на три класса: A, B и C. В каждом классе по три члена правления. Члены класса А выбираются акционерами регионального банка и призваны представлять интересы банков-членов. Банки-члены делятся на три категории: крупные, средние и малые. Каждая категория выбирает одного из трех членов правления класса А. Члены совета директоров класса B также назначаются банками-членами региона, но члены совета директоров класса B должны представлять интересы общественности. Наконец, члены совета директоров класса C назначаются советом управляющих и также призваны представлять интересы общественности. [71]

Федеральные резервные банки имеют промежуточный правовой статус с некоторыми чертами частных корпораций и некоторыми чертами государственных федеральных агентств. Соединенные Штаты заинтересованы в Федеральных резервных банках как в освобожденных от налогов созданных на федеральном уровне инструментах, прибыль которых принадлежит федеральному правительству, но этот интерес не является собственностью. [72] В деле Льюис против Соединенных Штатов , [73] Апелляционный суд девятого округа США заявил, что: «Резервные банки не являются федеральными инструментами для целей FTCA [Федерального закона о правонарушениях ], но являются независимыми частных и местных корпораций». Однако далее в заключении говорилось, что: «Резервные банки по праву считаются федеральными инструментами для некоторых целей». Еще одним важным решением является дело «Скотт против Федерального резервного банка Канзас-Сити» [ 72] , в котором проводится различие между федеральными резервными банками, которые являются инструментами, созданными на федеральном уровне, и советом управляющих, который является федеральным агентством.

О структурных отношениях между двенадцатью банками Федеральной резервной системы и различными коммерческими банками (членами) профессор политологии Майкл Д. Рейган написал: [74]

... «владение» резервными банками коммерческими банками является символическим; они не осуществляют имущественного контроля, связанного с концепцией собственности, и не имеют доли, помимо установленных законом дивидендов, в «прибылях» Резервного банка. ... Таким образом, владение банками и выборы в их базе лишены существенного значения, несмотря на поверхностную видимость контроля над частными банками, создаваемую формальным соглашением.

Банк-член является частным учреждением и владеет акциями своего регионального Федерального резервного банка. Все зарегистрированные на национальном уровне банки владеют акциями одного из Федеральных резервных банков. Уполномоченные штатом банки могут стать членами (и владеть акциями своего регионального Федерального резервного банка) при соблюдении определенных стандартов.

Сумма акций, которыми должен владеть банк-член, равна 3% его совокупного капитала и профицита. [75] Однако владение акциями Федерального резервного банка не похоже на владение акциями публичной компании. Эти акции не могут быть проданы или проданы, и банки-члены не контролируют Федеральный резервный банк в результате владения этими акциями. От своего регионального банка банки-члены с активами в размере 10 миллиардов долларов или меньше получают дивиденды в размере 6%, в то время как банки-члены с активами более 10 миллиардов долларов получают меньшую из 6% или текущей ставки аукциона по 10-летним казначейским облигациям. [76] Оставшаяся часть прибыли региональных федеральных резервных банков передается Министерству финансов США . В 2015 году Федеральные резервные банки получили прибыль в размере 100,2 миллиарда долларов и распределили 2,5 миллиарда долларов в виде дивидендов банкам-членам, а также вернули 97,7 миллиарда долларов в Казначейство США. [22]

Около 38% банков США являются членами своего регионального Федерального резервного банка. [24] [77]

Внешний аудитор, выбранный комитетом по аудиту Федеральной резервной системы, регулярно проверяет Совет управляющих и Федеральные резервные банки. GAO проведет проверку некоторых видов деятельности Совета управляющих. Эти проверки не охватывают «большую часть действий или решений ФРС в области денежно-кредитной политики, включая кредитование через дисконтное окно (прямые кредиты финансовым учреждениям), операции на открытом рынке и любые другие транзакции, совершаемые под руководством Федерального комитета по открытому рынку». [также GAO не может проверять] «отношения с иностранными правительствами и другими центральными банками». [78]

Годовая и квартальная финансовая отчетность, подготовленная Федеральной резервной системой, соответствует основам бухгалтерского учета, установленным Советом Федеральной резервной системы, и не соответствует общепринятым принципам бухгалтерского учета (GAAP) или государственным стандартам учета затрат (CAS). Стандарты финансовой отчетности определены в Руководстве по финансовому учету для федеральных резервных банков. [79] Нормы учета затрат определены в Руководстве по системе планирования и контроля. [79] По состоянию на 27 августа 2012 года [обновлять]Совет Федеральной резервной системы публикует неаудированные финансовые отчеты федеральных резервных банков каждый квартал. [80]

7 ноября 2008 года Bloomberg LP подала иск против совета управляющих Федеральной резервной системы с требованием заставить совет раскрыть личности фирм, которым оно предоставляло гарантии во время финансового кризиса 2007–2008 годов . [81] Bloomberg, LP выиграла суд первой инстанции [82] , а апелляции ФРС были отклонены как в Апелляционном суде второго округа США, так и в Верховном суде США . Данные были опубликованы 31 марта 2011 г. [83]

Термин « денежно-кредитная политика » относится к действиям, предпринимаемым центральным банком, например Федеральной резервной системой, с целью повлиять на экономическую активность (общий спрос на товары и услуги) для содействия достижению национальных экономических целей. Закон о Федеральной резервной системе 1913 года предоставил Федеральной резервной системе полномочия устанавливать денежно-кредитную политику в Соединенных Штатах. Мандат ФРС в области денежно-кредитной политики широко известен как двойной мандат: содействие максимальной занятости и стабильным ценам, причем последний интерпретируется как стабильный уровень инфляции в среднем на уровне 2 процентов в год. Денежно-кредитная политика ФРС влияет на экономическую активность, влияя на общий уровень процентных ставок в экономике, что опять-таки через механизм монетарной трансмиссии влияет на спрос домохозяйств и фирм на товары и услуги и, в свою очередь, на занятость и инфляцию. [27]

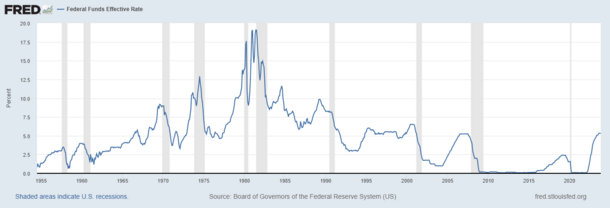

Федеральная резервная система устанавливает денежно-кредитную политику, влияя на ставку по федеральным фондам , которая представляет собой ставку межбанковского кредитования резервных остатков . Ставка, которую банки взимают друг с друга по этим кредитам, определяется на межбанковском рынке , и Федеральная резервная система влияет на эту ставку посредством «инструментов» денежно-кредитной политики, описанных в разделе «Инструменты» ниже. Ставка по федеральным фондам — это краткосрочная процентная ставка, на которой фокусируется FOMC, которая влияет на долгосрочные процентные ставки во всей экономике. Федеральная резервная система объяснила реализацию своей денежно-кредитной политики в 2021 году:

У FOMC есть возможность влиять на ставку по федеральным фондам – и, следовательно, на стоимость краткосрочных межбанковских кредитов – путем изменения процентной ставки, которую ФРС платит по резервным остаткам, которые банки держат в ФРС. Банк вряд ли предоставит кредит другому банку (или любому из своих клиентов) по процентной ставке ниже, чем ставка, которую банк может заработать на резервных остатках, хранящихся в ФРС. А поскольку общие резервные остатки в настоящее время велики, если банк захочет занять резервные остатки, он, вероятно, сможет сделать это без необходимости платить ставку, намного превышающую процентную ставку, выплачиваемую ФРС. [27]

Изменения целевой ставки по федеральным фондам влияют на общие финансовые условия по различным каналам, включая последующие изменения рыночных процентных ставок, которые коммерческие банки и другие кредиторы взимают по краткосрочным и долгосрочным кредитам, а также изменения цен на активы и валюты. обменные курсы , что снова влияет на частное потребление , инвестиции и чистый экспорт . Ослабляя или ужесточая позицию денежно-кредитной политики, то есть снижая или повышая целевую ставку по федеральным фондам, ФРС может либо стимулировать, либо сдерживать рост общего спроса в США на товары и услуги. [27]

Существует четыре основных инструмента денежно-кредитной политики, которые Федеральная резервная система использует для реализации своей денежно-кредитной политики: [84] [85]

Федеральная резервная система реализует денежно-кредитную политику в основном путем таргетирования ставки по федеральным фондам . Это процентная ставка , которую банки взимают друг с друга за однодневные кредиты федеральных фондов , которые представляют собой резервы, хранящиеся банками в ФРС. Эта ставка фактически определяется рынком и не является явно предписанной ФРС. Таким образом, ФРС пытается привести эффективную ставку по федеральным фондам в соответствие с целевой ставкой, в основном путем корректировки ставки IORB. [88] Федеральная резервная система обычно корректирует целевую ставку по федеральным фондам на 0,25% или 0,50% за раз.

Проценты по резервным остаткам (IORB) — это проценты, которые ФРС платит за средства, хранящиеся коммерческими банками на их резервных балансовых счетах в отдельных банках Федеральной резервной системы. Это администрируемая процентная ставка (т.е. устанавливаемая непосредственно ФРС в отличие от рыночной процентной ставки , которая определяется силами спроса и предложения). [88] Поскольку банки вряд ли будут предоставлять свои резервы на рынке FFR дешевле, чем им платит ФРС, IORB определяет эффективный FFR и используется в качестве основного инструмента денежно-кредитной политики ФРС. [89] [88]

Операции на открытом рынке осуществляются посредством продажи и покупки ценных бумаг Казначейства США , иногда называемых «казначейскими векселями» или, более неофициально, «казначейскими векселями» или «казначейскими облигациями». Федеральная резервная система покупает казначейские векселя у своих первичных дилеров, которые имеют счета в депозитных учреждениях. [90]

Цели Федеральной резервной системы в отношении операций на открытом рынке менялись на протяжении многих лет. В 1980-х годах фокус постепенно сместился в сторону достижения определенного уровня ставки по федеральным фондам (ставки, по которой банки взимают друг с друга за однодневные ссуды федеральных фондов, которые представляют собой резервы, хранимые банками в ФРС), процесс, который в значительной степени был завершиться к концу десятилетия. [91]

До финансового кризиса 2007–2008 годов ФРС использовала операции на открытом рынке в качестве основного инструмента для корректировки предложения резервных остатков, чтобы поддерживать ставку по федеральным фондам на уровне цели ФРС. [92] Этот режим также известен как режим ограниченных резервов. [89] После финансового кризиса Федеральная резервная система приняла так называемый режим обширных резервов, при котором операции на открытом рынке, приводящие к скромным изменениям в предложении резервов, больше не оказывают эффективного влияния на FFR. Вместо этого ФРС использует свои администрируемые ставки, в частности ставку IORB, чтобы влиять на FFR. [89] [88] Однако операции на открытом рынке по-прежнему являются важным инструментом поддержания в общих рамках проведения денежно-кредитной политики, поскольку они используются для обеспечения достаточности резервов. [89]

Чтобы сгладить временные или циклические изменения в денежной массе, отдел заключает соглашения РЕПО со своими первичными дилерами. Репо – это, по сути, обеспеченное краткосрочное кредитование со стороны ФРС. В день сделки ФРС помещает деньги на резервный счет первичного дилера и получает обещанные ценные бумаги в качестве залога . Когда сделка наступает, процесс завершается: ФРС возвращает залог и взимает с резервного счета первичного дилера основную сумму долга и начисленные проценты. Срок репо (время между расчетом и погашением) может варьироваться от 1 дня (так называемое РЕПО овернайт) до 65 дней. [93]

Федеральная резервная система также напрямую устанавливает учетную ставку , которая представляет собой процентную ставку для «кредитования дисконтного окна», кредитов овернайт, которые банки-члены берут взаймы непосредственно у ФРС. Эта ставка обычно устанавливается на уровне, близком к 100 базисным пунктам выше целевой ставки по федеральным фондам. Идея состоит в том, чтобы побудить банки искать альтернативное финансирование, прежде чем использовать опцию «учетной ставки». [94] Аналогичная операция Европейского центрального банка называется « механизмом маржинального кредитования ». [95]

И ставка дисконтирования, и ставка по федеральным фондам влияют на основную ставку , которая обычно примерно на 3 процентных пункта выше ставки по федеральным фондам.

Срочный депозит — это программа, в рамках которой Федеральные резервные банки предлагают процентные срочные депозиты соответствующим учреждениям. [96] Он предназначен для облегчения реализации денежно-кредитной политики, предоставляя инструмент, с помощью которого Федеральная резервная система может управлять совокупным количеством резервных остатков, принадлежащих депозитным учреждениям. Средства, размещенные на срочных депозитах, снимаются со счетов участвующих учреждений на срок действия срочного депозита и, таким образом, истощают резервные остатки из банковской системы. Программа была объявлена 9 декабря 2009 г. и одобрена 30 апреля 2010 г., а вступила в силу 4 июня 2010 г. [97] Председатель ФРС Бен С. Бернанке, давая показания перед Комитетом Палаты представителей по финансовым услугам, заявил, что срочный депозит Механизм будет использоваться для того, чтобы обратить вспять кредитную экспансию во время Великой рецессии путем вывода средств с денежных рынков в Федеральные резервные банки. [98] Таким образом, это приведет к увеличению рыночных процентных ставок, что будет тормозить экономическую активность и инфляцию. [99] В 2010 году Федеральная резервная система санкционировала до пяти «размещений на небольшую сумму» в качестве пилотной программы. [100] После того, как три аукциона по размещению были успешно завершены, было объявлено, что аукционы по мелкой стоимости будут продолжаться на постоянной основе. [101]

Малоиспользуемым инструментом Федеральной резервной системы является политика количественного смягчения. [102] В соответствии с этой политикой Федеральная резервная система выкупает корпоративные облигации и ценные бумаги, обеспеченные ипотекой, принадлежащие банкам или другим финансовым учреждениям. По сути, это возвращает деньги в финансовые учреждения и позволяет им выдавать кредиты и вести нормальный бизнес. Лопнувший пузырь на рынке жилья в США побудил ФРС впервые в ноябре 2008 года купить ценные бумаги, обеспеченные ипотекой. Ипотечные кредиты, поддерживаемые правительством США. [103]

Инструментом корректировки денежно-кредитной политики, исторически используемым Федеральной резервной системой, было требование частичного резервирования , также известное как норма обязательных резервов. [104] Норматив обязательных резервов устанавливает баланс, который Федеральная резервная система требует от депозитного учреждения держать в федеральных резервных банках. [105] Норматив обязательных резервов был установлен советом управляющих Федеральной резервной системы. [106] Резервные требования со временем менялись, и некоторая история этих изменений публикуется Федеральной резервной системой. [107]

В ответ на финансовый кризис 2008 года Федеральная резервная система начала выплачивать проценты по обязательным и избыточным резервам депозитных учреждений. Выплата процентов по избыточным резервам дала центральному банку больше возможностей адаптироваться к условиям кредитного рынка, сохраняя при этом ставку по федеральным фондам близкой к целевой ставке, установленной FOMC. [108] Резервные требования не играли существенной роли в режиме процентных ставок по избыточным резервам после 2008 года, [109] а в марте 2020 года норма резервирования была установлена равной нулю для всех банков, что означало, что ни один банк было необходимо хранить какие-либо резервы, и, следовательно, резервные требования фактически прекратили свое существование. [1]

Для решения проблем, связанных с кризисом субстандартного ипотечного кредитования и пузырем на рынке жилья в США , было создано несколько новых инструментов. Первый новый инструмент, названный « Срочный аукцион» , был добавлен 12 декабря 2007 года. Он был объявлен временным инструментом, [110] но оставался в силе в течение длительного периода времени. [111] О создании второго нового инструмента, получившего название «Механизм срочного кредитования ценными бумагами» , было объявлено 11 марта 2008 года. [112] Основное различие между этими двумя механизмами заключалось в том, что механизм срочного аукциона использовался для вливания денежных средств в банковскую систему. тогда как механизм срочного кредитования ценными бумагами использовался для вливания казначейских ценных бумаг в банковскую систему. [113] О создании третьего инструмента, получившего название « Первичная кредитная линия для дилеров» (PDCF), было объявлено 16 марта 2008 года. [114] PDCF стал фундаментальным изменением в политике Федеральной резервной системы, поскольку он позволил ФРС напрямую кредитовать первичные дилеров , что ранее было против политики ФРС. [115] Различия между этими тремя объектами были описаны Федеральной резервной системой: [116]

Программа срочного аукциона предлагает срочное финансирование депозитным учреждениям через аукцион, проводимый раз в две недели, на фиксированные суммы кредита. Механизм кредитования срочными ценными бумагами будет представлять собой аукцион на фиксированную сумму кредитования общего залога Казначейства в обмен на ценные бумаги, соответствующие критериям ОМО, и ценные бумаги с частными торговыми марками, обеспеченные ипотечным кредитом с рейтингом AAA/Aaa. Кредитная линия для первичных дилеров теперь позволяет имеющим на это право первичным дилерам брать займы по существующей учетной ставке на срок до 120 дней.

Некоторые меры, принятые Федеральной резервной системой для борьбы с финансовым кризисом, не использовались со времен Великой депрессии . [117]

Срочный аукцион представлял собой программу, в рамках которой Федеральная резервная система продавала с аукциона срочные фонды депозитным учреждениям. [110] О создании этого механизма было объявлено Федеральной резервной системой 12 декабря 2007 года и было сделано совместно с Банком Канады , Банком Англии , Европейским центральным банком и Швейцарским национальным банком для решения проблемы повышенного давления. на рынках краткосрочного финансирования. [118] Причиной его создания было то, что банки не кредитовали друг друга, а банки, нуждающиеся в средствах, отказывались идти в дисконтное окно. Банки не кредитовали друг друга, потому что были опасения, что кредиты не будут возвращены. Банки отказывались обращаться к дисконтному окну, потому что это обычно ассоциировалось с клеймом банкротства банка. [119] [120] [121] [122] В рамках срочного аукциона личность банков, нуждающихся в средствах, была защищена, чтобы избежать клейма банкротства банка. [123] Были открыты валютные своп-линии с Европейским центральным банком и Швейцарским национальным банком , чтобы банки в Европе могли иметь доступ к долларам США . [123] Последний аукцион Term Auction Facility состоялся 8 марта 2010 г. [124]

Механизм срочного кредитования ценными бумагами представлял собой 28-дневную программу, которая предлагала общее обеспечение Казначейства первичным дилерам Федерального резервного банка Нью-Йорка в обмен на другое обеспечение, отвечающее критериям программы. Его цель заключалась в повышении ликвидности на рынках финансирования казначейских облигаций и других залогов и, таким образом, в более широком смысле способствовать функционированию финансовых рынков. [125] Как и механизм срочного аукциона, TSLF был создан совместно с Банком Канады , Банком Англии , Европейским центральным банком и Швейцарским национальным банком . Ресурс позволял дилерам обменивать менее ликвидные долги на государственные ценные бумаги США, которые можно было легко продать. Были увеличены линии валютного свопа с Европейским центральным банком и Швейцарским национальным банком . TSLF был закрыт 1 февраля 2010 г. [126]

Кредитная линия для первичных дилеров (PDCF) представляла собой кредитную линию овернайт, которая предоставляла финансирование первичным дилерам в обмен на определенный диапазон приемлемого залога и была предназначена для содействия функционированию финансовых рынков в целом. [116] Он прекратил выдачу кредита 31 марта 2021 г. [127]

Фонд ликвидности взаимного фонда взаимного фонда коммерческих бумажных денег, обеспеченный активами (ABCPMMMFLF), также назывался AMLF. Объект начал работу 22 сентября 2008 г. и был закрыт 1 февраля 2010 г. [128]

Все депозитные учреждения США, банковские холдинговые компании (материнские компании или филиалы брокерско-дилерских компаний в США) или филиалы и представительства иностранных банков в США имели право брать кредиты в рамках этой программы по усмотрению FRBB.

Обеспечение, подлежащее залогу по Кредиту, должно было соответствовать следующим критериям:

7 октября 2008 года Федеральная резервная система дополнительно расширила залоговое обеспечение, под которое она будет предоставлять кредиты, включив в него коммерческие бумаги, используя механизм финансирования коммерческих бумаг (CPFF). Это действие сделало ФРС важнейшим источником кредитов для нефинансового бизнеса в дополнение к коммерческим банкам и инвестиционным фирмам. Представители ФРС заявили, что выкупят столько долга, сколько необходимо, чтобы рынок снова начал функционировать. Они отказались сообщить, сколько это может быть, но отметили, что критериям могут соответствовать коммерческие бумаги на сумму около 1,3 триллиона долларов. [обновлять]По последним данным ФРС, по состоянию на 1 октября 2008 года на рынке было 1,61 триллиона долларов США в обращении коммерческих бумаг с учетом сезонных колебаний . Это меньше, чем $1,70 трлн на предыдущей неделе. С лета 2007 года рынок сократился с более чем 2,2 триллиона долларов. [129] [130] До закрытия этой программы было выдано кредитов на общую сумму 738 миллиардов долларов. Сорок пять из 81 компании, участвовавшей в этой программе, были иностранными фирмами. Исследования показывают, что получатели Программы помощи проблемным активам (TARP) в два раза чаще участвовали в программе, чем другие эмитенты коммерческих бумаг, которые не воспользовались преимуществами помощи TARP. ФРС не понесла никаких потерь от CPFF. [131]

Первая попытка создания национальной валюты была предпринята во время Войны за независимость США . В 1775 году Континентальный конгресс, а также штаты начали выпуск бумажных денег, назвав купюры « континентальными ». [133] Континенталы были поддержаны только будущими налоговыми поступлениями и использовались для финансирования Войны за независимость. Надпечатка, а также британская подделка привели к быстрому снижению стоимости Continental. Этот опыт с бумажными деньгами привел к тому, что Соединенные Штаты лишили права выпускать векселя (бумажные деньги) из проекта новой Конституции от 16 августа 1787 года, [134] а также запретили такую эмиссию различными штатами, и ограничение возможности штатов производить что-либо, кроме золотых или серебряных монет, законного платежного средства 28 августа. [135]

В 1791 году правительство предоставило Первому банку Соединенных Штатов право действовать в качестве центрального банка США до 1811 года. [136] Деятельность Первого банка Соединенных Штатов прекратила свое существование при президенте Мэдисоне , когда Конгресс отказался продлить его устав. Второй банк Соединенных Штатов был основан в 1816 году и потерял свои полномочия центрального банка США двадцать лет спустя при президенте Джексоне, когда истек срок его устава. Оба банка были основаны на Банке Англии. [137] В конечном итоге, третий национальный банк, известный как Федеральная резервная система, был создан в 1913 году и существует по сей день.

Первым учреждением США, выполнявшим функции центрального банка, был Первый банк Соединенных Штатов , учрежденный Конгрессом и подписанный президентом Джорджем Вашингтоном 25 февраля 1791 года по настоянию Александра Гамильтона . Это было сделано, несмотря на сильное противодействие со стороны Томаса Джефферсона и Джеймса Мэдисона , среди многих других. Хартия была рассчитана на двадцать лет и истекла в 1811 году при президенте Мэдисоне, когда Конгресс отказался ее продлить. [138]

Однако в 1816 году Мэдисон возродил его в форме Второго банка Соединенных Штатов . Спустя годы досрочное продление устава банка стало основным вопросом при переизбрании президента Эндрю Джексона . После переизбрания Джексона, который был противником центрального банка, он вывел из банка государственные средства. Джексон был единственным президентом, полностью погасившим государственный долг [139] , но его попытки закрыть банк способствовали панике 1837 года . Устав банка не был продлен в 1836 году, и через несколько лет он полностью распался как частная корпорация. С 1837 по 1862 год в эпоху свободной банковской деятельности формального центрального банка не существовало. С 1846 по 1921 год правила независимая казначейская система . С 1863 по 1913 год система национальных банков была учреждена Законом о национальных банках 1863 года, во время которого произошла серия банковских паник в 1873 , 1893 и 1907 годах . [8] [9] [10]

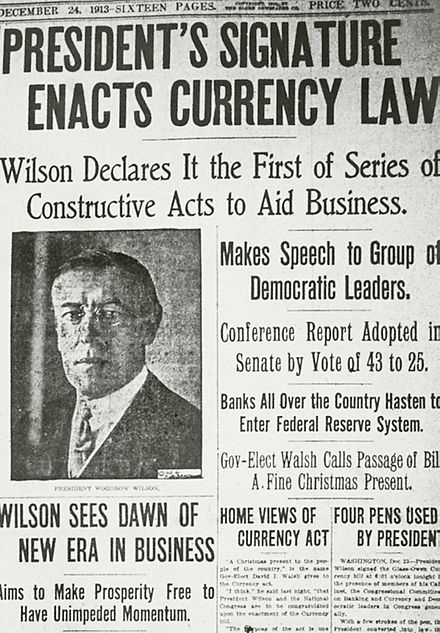

Основной мотивацией создания третьей центральной банковской системы послужила паника 1907 года , которая вызвала возобновление стремления законодателей, экономистов и банкиров к капитальному ремонту денежной системы. [8] [9] [10] [140] В течение последней четверти 19-го века и начала 20-го века экономика Соединенных Штатов пережила серию финансовых паник . [141] По мнению многих экономистов, предыдущая национальная банковская система имела два основных недостатка: неэластичная валюта и недостаток ликвидности. [141] В 1908 году Конгресс принял Закон Олдрича-Вриланда , который предусматривал введение чрезвычайной валюты и учредил Национальную валютную комиссию для изучения банковской и денежной реформы. [142] Национальная валютная комиссия вернулась с рекомендациями, которые неоднократно отвергались Конгрессом. Пересмотр, внесенный во время секретной встречи на острове Джекилл сенатором Олдричем и представителями крупнейших финансово-промышленных групп страны, позже стал основой Закона о Федеральной резервной системе . [143] Палата представителей проголосовала 22 декабря 1913 года: 298 проголосовали за, 60 проголосовали против. Сенат проголосовал 43–25 23 декабря 1913 года. [144] Президент Вудро Вильсон подписал законопроект позже в тот же день. [145]

Главой двухпартийной Национальной валютной комиссии был финансовый эксперт и лидер республиканцев в Сенате Нельсон Олдрич . Олдрич учредил две комиссии: одну для углубленного изучения американской валютной системы, а другую, возглавляемую самим Олдричем, для изучения европейских центральных банковских систем и составления отчетов о них. [142]

В начале ноября 1910 года Олдрич встретился с пятью известными членами банковского сообщества Нью-Йорка, чтобы разработать законопроект о центральном банке. Пол Варбург , участник встречи и давний сторонник центральных банков в США, позже писал, что Олдрич был «сбит с толку всем, что он впитал в себя за границей, и перед ним стояла трудная задача написания сугубо технического законопроекта, в то время как его преследовали ежедневная рутинная работа его парламентских обязанностей». [146] После десяти дней обсуждения законопроект, который позже будет называться «План Олдрича», был согласован. У него было несколько ключевых компонентов, в том числе центральный банк со штаб-квартирой в Вашингтоне и пятнадцатью филиалами, расположенными по всей территории США в географически стратегически важных местах, а также единая эластичная валюта, основанная на золоте и коммерческих бумагах. Олдрич считал, что центральная банковская система без политического участия была бы лучшей, но Варбург убедил его, что план без общественного контроля политически неосуществим. [146] Компромисс предусматривал представительство государственного сектора в совете директоров. [147]

Законопроект Олдрича встретил сильное сопротивление со стороны политиков. Критики обвинили Олдрича в предвзятости из-за его тесных связей с богатыми банкирами, такими как Дж. П. Морган и Джон Д. Рокфеллер-младший , зять Олдрича. Большинство республиканцев поддержали план Олдрича, [147] но ему не хватило поддержки в Конгрессе, чтобы его принять, поскольку сельские и западные штаты считали его благоприятствующим «восточному истеблишменту». [5] [148] Напротив, прогрессивные демократы выступали за резервную систему, принадлежащую и управляемую правительством; они считали, что государственная собственность на центральный банк положит конец контролю Уолл-стрит над предложением американской валюты. [147] Консервативные демократы боролись за частную, но децентрализованную резервную систему, которая по-прежнему была бы свободна от контроля Уолл-стрит. [147]

Первоначальному плану Олдрича был нанесен смертельный удар в 1912 году, когда демократы завоевали Белый дом и Конгресс. [146] Тем не менее, президент Вудро Вильсон считал, что плана Олдрича с некоторыми изменениями будет достаточно. Этот план стал основой Закона о Федеральной резервной системе, предложенного сенатором Робертом Оуэном в мае 1913 года. Основное различие между этими двумя законопроектами заключалось в передаче контроля над советом директоров (так называемым Федеральным комитетом открытого рынка в Федеральной резервной системе). Закон) правительству. [5] [138] Законопроект был принят Конгрессом 23 декабря 1913 года, [149] в основном на партийной основе: большинство демократов голосовали «за», а большинство республиканцев голосовали «против». [138]

Ключевыми законами, влияющими на Федеральную резервную систему, были: [150]

Федеральная резервная система записывает и публикует большие объемы данных. Несколько веб-сайтов, на которых публикуются данные, находятся на странице Совета управляющих «Экономические данные и исследования», [151] на странице статистических релизов и исторических данных Совета управляющих, [152] и на странице FRED Федерального резервного банка Сент-Луиса (Федеральная резервная система экономики). Данные). [153] Федеральный комитет по открытому рынку (FOMC) исследует многие экономические показатели до определения денежно-кредитной политики. [154]

Некоторая критика касается экономических данных, собранных ФРС. ФРС спонсирует большую часть исследований денежно-кредитной экономики в США, и Лоуренс Х. Уайт возражает, что это снижает вероятность того, что исследователи будут публиковать результаты, бросающие вызов статус-кво. [155]

Чистый капитал домохозяйств и некоммерческих организаций в Соединенных Штатах публикуется Федеральной резервной системой в отчете под названием « Поток средств» . [156] На конец третьего квартала 2012 финансового года эта стоимость составила $64,8 трлн. На конец первого квартала 2014 финансового года эта стоимость составила $95,5 трлн. [157]

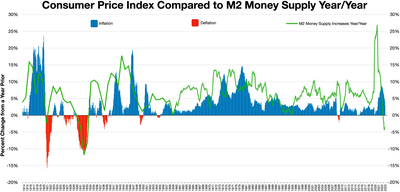

Наиболее распространенные меры называются M0 (самый узкий), M1, M2 и M3. В Соединенных Штатах они определены Федеральной резервной системой следующим образом:

Федеральная резервная система прекратила публикацию статистики M3 в марте 2006 года, заявив, что сбор данных обходится дорого, но не дает существенно полезной информации. [158] Остальные три показателя денежной массы по-прежнему подробно описываются.

Индекс цен расходов на личное потребление , также называемый просто индексом цен PCE, используется как один из показателей стоимости денег. Это общеамериканский показатель среднего роста цен на все внутреннее личное потребление. Используя различные данные, включая индекс потребительских цен США и цены индекса цен производителей США , он получен из крупнейшего компонента валового внутреннего продукта в счетах национального дохода и продукта BEA - расходов на личное потребление.

Одна из главных ролей ФРС – поддержание стабильности цен, а это означает, что способность ФРС удерживать низкий уровень инфляции является долгосрочным показателем ее успеха. [159] Хотя от ФРС не требуется поддерживать инфляцию в определенном диапазоне, их долгосрочная цель по росту индекса цен PCE составляет от 1,5 до 2 процентов. [160] Среди политиков ведутся дебаты о том, должна ли Федеральная резервная система проводить конкретную политику таргетирования инфляции . [161]

Большинство ведущих экономистов выступают за низкий, устойчивый уровень инфляции. [162] Главный экономист и советник Федеральной резервной системы, Бюджетного управления Конгресса и Совета экономических консультантов , [163] [164] Дайан К. Суонк заметила в 2022 году, что «с точки зрения Федеральной резервной системы вы должны помнить Инфляция чем-то похожа на рак. Если вы не займетесь этим сейчас, что-то, что может быть болезненным, у вас может возникнуть что-то, что даст метастазы и станет гораздо более хроническим позже». [165]

Низкая (в отличие от нулевой или отрицательной ) инфляция может снизить тяжесть экономических спадов , позволяя рынку труда быстрее адаптироваться к спаду, а также снизить риск того, что ловушка ликвидности помешает денежно-кредитной политике стабилизировать экономику. [166] Задача поддержания низких и стабильных темпов инфляции обычно возлагается на органы денежно-кредитного регулирования .

Одной из заявленных целей денежно-кредитной политики является максимальная занятость. Статистика уровня безработицы собирается Бюро статистики труда и, как и индекс цен PCE, используется в качестве барометра экономического здоровья страны.

Федеральная резервная система является самофинансируемой. Более 90 процентов доходов ФРС поступает от операций на открытом рынке, в частности от процентов по портфелю казначейских ценных бумаг, а также от «прироста/убытка капитала», который может возникнуть в результате покупки/продажи ценных бумаг и их производных в рамках операций на открытом рынке. . Остальная часть доходов поступает от продажи финансовых услуг (обработка чеков и электронных платежей) и дисконтных кредитов. [167] Совет управляющих (Совет Федеральной резервной системы) раз в год составляет бюджетный отчет для Конгресса. Есть два отчета с бюджетной информацией. Тот, в котором перечислены полные балансовые отчеты с доходами и расходами, а также чистой прибылью или убытком, представляет собой большой отчет, озаглавленный просто «Годовой отчет». Он также включает данные о занятости во всей системе. Другой отчет, в котором более подробно объясняются расходы по различным аспектам всей системы, называется «Годовой отчет: обзор бюджета». Эти подробные и всеобъемлющие отчеты можно найти на сайте совета управляющих в разделе «Отчеты Конгрессу» [168].

Федеральная резервная система переводила полученные проценты обратно в Казначейство США . Большую часть активов, которыми владеет ФРС, составляют казначейские облигации США и ценные бумаги с ипотечным покрытием , которые ФРС покупала в рамках количественного смягчения после финансового кризиса 2007–2008 годов . В 2022 году ФРС начала количественное ужесточение (QT) и продажу этих активов и получение убытков от них на вторичном рынке облигаций . В результате ожидается, что почти $100 миллиардов, которые он ежегодно переводил в Казначейство, будут прекращены во время QT. [169] [170]

Одним из ключей к пониманию деятельности Федеральной резервной системы является балансовый отчет Федеральной резервной системы (или балансовый отчет ). В соответствии с разделом 11 Закона о Федеральной резервной системе совет управляющих Федеральной резервной системы публикует один раз в неделю «Консолидированный отчет о состоянии всех федеральных резервных банков», показывающий состояние каждого Федерального резервного банка, а также консолидированный отчет по всем федеральным резервным банкам. Федеральные резервные банки. Совет управляющих требует, чтобы избыточные доходы резервных банков переводились в Казначейство в качестве процентов по банкнотам Федеральной резервной системы. [171]

Федеральная резервная система публикует свой баланс каждый четверг. [172] Ниже представлен баланс на 8 апреля 2021 г. [обновлять](в миллиардах долларов):

Кроме того, в балансе также указывается, какие активы используются в качестве залога под банкноты Федеральной резервной системы .

Федеральная резервная система подвергалась различной критике с момента ее создания в 1913 году. Критика включает отсутствие прозрачности и утверждения о ее неэффективности. [173]

Конгресс установил две ключевые цели денежно-кредитной политики — максимальную занятость и стабильные цены — в Законе о Федеральной резервной системе. Эти цели иногда называют двойным мандатом Федеральной резервной системы.

Совет управляющих, Федеральные резервные банки и Федеральная резервная система в целом подлежат аудиту и проверке на нескольких уровнях. В соответствии с Законом об аудите Федерального банковского агентства Счетная палата правительства (GAO) провела многочисленные проверки деятельности Федеральной резервной системы.

До его введения банкам приходилось либо собирать деньги на открытом рынке, либо использовать так называемое «дисконтное окно» на случай чрезвычайных ситуаций. Однако в прошлом году многие банки отказались использовать дисконтное окно, хотя им было трудно привлечь средства на рынке, поскольку это было связано со стигмой банкротства банка.

В декабре Совет управляющих Федеральной резервной системы учредил временный механизм срочных аукционов, получивший название TAF, для предоставления денежных средств после того, как снижение процентных ставок не смогло сломить нежелание банков предоставлять кредиты на фоне опасений по поводу убытков, связанных с субстандартной ипотекой. ценные бумаги. Программа сделает финансирование от ФРС доступным не только для 20 авторизованных первичных дилеров, которые торгуют с центральным банком.

Например, дисконтное окно ФРС, через которое она напрямую кредитует банки, почти не было использовано, несмотря на высокие спреды на межбанковском рынке. За снижением ставки по федеральным фондам и учетной ставки на четверть пункта 11 декабря последовала резкая распродажа на фондовом рынке... которые банки могут брать взаймы, и переходя от прямого кредитования к аукциону, центральные банки снизят спреды на одно- и трехмесячных

денежных рынках

. Чистого прироста ликвидности не будет. То, что центральные банки добавляют в долгосрочные сроки погашения, они извлекают на рынке овернайт. Но есть риски. Во-первых, несмотря на всю помпезность, план центральных банков мало что изменит. В конце концов, это не устраняет фундаментальную причину, по которой инвесторы беспокоятся о кредитовании банков. Это неопределенность относительно потенциальных убытков от субстандартных ипотечных кредитов и продуктов на их основе, а также (с учетом этой неопределенности) собственного желания банков накопить капитал на случай, если им придется укрепить свои балансы.

описание основания Банка Англии: «Его основание в 1694 году возникло из-за трудностей, с которыми тогдашнему правительству приходилось обеспечивать подписку на государственные займы. Его основная цель заключалась в сборе и предоставлении в долг денег государству, и за эту услугу он получил в соответствии со своим Уставом и различными актами парламента определенные привилегии по выпуску банкнот. Корпорация начала свою деятельность с гарантированным сроком существования в двенадцать лет, после чего правительство имело право аннулировать свой Устав, уведомив об этом за один год. Последующие продления этого периода обычно совпадали с предоставлением дополнительных займов государству».