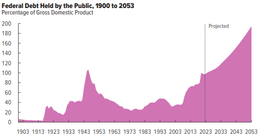

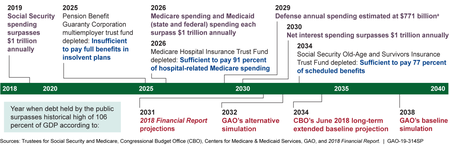

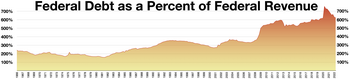

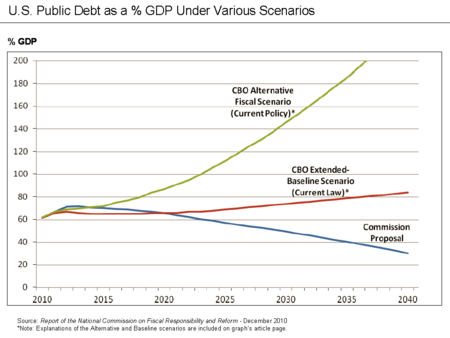

Бюджет Соединенных Штатов состоит из расходов и доходов федерального правительства США . Бюджет является финансовым представлением приоритетов правительства, отражающим исторические дебаты и конкурирующие экономические философии. Правительство в основном тратит на здравоохранение, пенсионное обеспечение и оборонные программы. Беспартийное Бюджетное управление Конгресса проводит обширный анализ бюджета и его экономических последствий. В феврале 2024 года CBO подсчитало, что федеральный долг, удерживаемый населением, по прогнозам, вырастет с 99 процентов ВВП в 2024 году до 116 процентов в 2034 году и продолжит расти, если действующие законы в целом останутся неизменными. За этот период рост процентных расходов и обязательных расходов опережает рост доходов и экономики, что приводит к росту долга. Эти факторы сохраняются и после 2034 года, еще больше увеличивая федеральный долг до 172 процентов ВВП в 2054 году. [1]

Бюджетный документ часто начинается с предложения президента Конгрессу , рекомендующего уровни финансирования на следующий финансовый год , начинающийся 1 октября и заканчивающийся 30 сентября следующего года. Финансовый год относится к году, в котором он заканчивается. Однако Конгресс является органом, который по закону обязан ежегодно принимать ассигнования и представлять законопроекты о финансировании, принятые обеими палатами, Президенту для подписания. Решения Конгресса регулируются правилами и законодательством, касающимися федерального бюджетного процесса . Бюджетные комитеты устанавливают лимиты расходов для комитетов Палаты представителей и Сената, а также для подкомитетов по ассигнованиям, которые затем утверждают отдельные законопроекты об ассигнованиях для выделения финансирования различным федеральным программам. [2]

Если Конгресс не принимает годовой бюджет, то в качестве мер «заполнения пробела» необходимо принять несколько законопроектов об ассигнованиях. После того, как Конгресс одобрит законопроект об ассигнованиях, он направляется Президенту, который может либо подписать его, либо наложить вето. Законопроект, на который наложено вето, возвращается в Конгресс, который может принять его большинством в две трети голосов в каждой законодательной палате. Конгресс также может объединить все или некоторые законопроекты об ассигнованиях в один всеобъемлющий законопроект о примирении . Кроме того, президент может запросить, а Конгресс может принять дополнительные законопроекты об ассигнованиях или чрезвычайные дополнительные законопроекты об ассигнованиях.

Несколько правительственных агентств предоставляют бюджетные данные и анализ. К ним относятся Счетная палата США (GAO), Бюджетное управление Конгресса США (CBO), Управление по управлению и бюджету (OMB) и Министерство финансов . Эти агентства сообщили, что федеральное правительство сталкивается со многими важными долгосрочными финансовыми проблемами, в первую очередь вызванными старением населения, ростом процентных платежей и расходами на программы здравоохранения, такие как Medicare и Medicaid . [3]

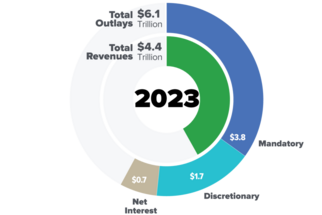

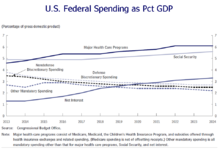

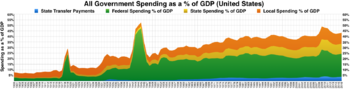

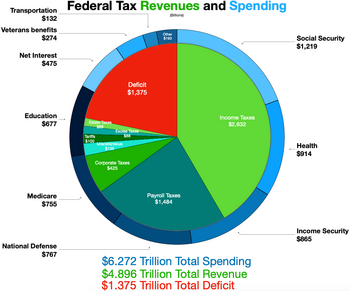

В течение 2022 финансового года федеральное правительство потратило 6,3 триллиона долларов. Расходы в % от ВВП составляют 25,1%, что почти на 2 процентных пункта больше, чем в среднем за последние 50 лет. Основные категории расходов в 2022 финансовом году включали: Medicare и Medicaid (1339 млрд долларов или 5,4% ВВП), социальное обеспечение (1,2 трлн долларов или 4,8% ВВП), необоронные дискреционные расходы, используемые для управления федеральными департаментами и агентствами (910 млрд долларов или 3,6% ВВП), Министерство обороны (751 млрд долларов или 3,0% ВВП) и чистые проценты (475 млрд долларов или 1,9% ВВП). [4]

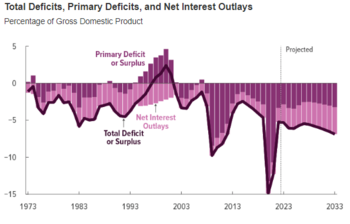

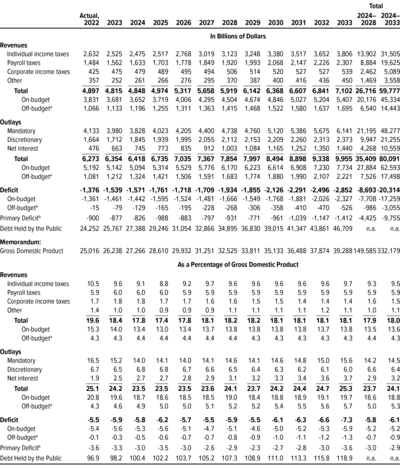

CBO прогнозирует дефицит федерального бюджета в размере 1,6 триллиона долларов на 2024 год. По прогнозам агентства, дефицит в целом увеличится в ближайшие годы; дефицит в 2034 году составит 2,6 триллиона долларов. Дефицит составит 5,6 процента валового внутреннего продукта (ВВП) в 2024 году, вырастет до 6,1 процента ВВП в 2025 году, а затем снизится в течение двух последующих лет. После 2027 года дефицит снова увеличится, достигнув 6,1 процента ВВП в 2034 году. [1]

В следующей таблице суммированы несколько бюджетных статистических данных за периоды 2015-2021 финансового года в процентах от ВВП, включая федеральные налоговые поступления, расходы или траты, дефициты (доходы - расходы) и государственный долг . Также показано историческое среднее значение за 1969-2018 годы. При ВВП США около 21 триллиона долларов в 2019 году 1% ВВП составляет около 210 миллиардов долларов. [5] Статистика за 2020-2022 годы взята из ежемесячного обзора бюджета CBO за 2022 финансовый год. [6]

Конституция США ( статья I , раздел 9, пункт 7) гласит: «Никакие деньги не могут быть изъяты из казны, кроме как в соответствии с ассигнованиями, установленными законом; и регулярный отчет и счет поступлений и расходов всех государственных средств должны время от времени публиковаться».

Каждый год президент Соединенных Штатов представляет Конгрессу бюджетный запрос на следующий финансовый год, как того требует Закон о бюджете и бухгалтерском учете 1921 года . Действующий закон ( 31 USC § 1105(a)) требует, чтобы президент представлял бюджет не ранее первого понедельника января и не позднее первого понедельника февраля. Обычно президенты представляют бюджеты в первый понедельник февраля. Однако представление бюджета задерживалось в первый год некоторых новых президентов, когда предыдущий президент принадлежал к другой партии.

Федеральный бюджет рассчитывается в основном на кассовой основе. То есть доходы и расходы признаются при совершении транзакций. Поэтому полные долгосрочные расходы таких программ, как Medicare, Social Security и федеральная часть Medicaid, не отражаются в федеральном бюджете. Напротив, многие предприятия и некоторые другие национальные правительства приняли формы учета по методу начисления, которые признают обязательства и доходы по мере их возникновения. Расходы некоторых федеральных кредитных и ссудных программ, согласно положениям Закона о реформе федерального кредитования 1990 года, рассчитываются на основе чистой приведенной стоимости . [7]

Федеральные агентства не могут тратить деньги, если средства не авторизованы и не ассигнованы. Обычно отдельные комитеты Конгресса имеют юрисдикцию над авторизацией и ассигнованиями. Комитеты по ассигнованиям Палаты представителей и Сената в настоящее время имеют 12 подкомитетов, которые отвечают за разработку 12 регулярных законопроектов об ассигнованиях, которые определяют суммы дискреционных расходов на различные федеральные программы. Законопроекты об ассигнованиях должны быть приняты как Палатой представителей, так и Сенатом, а затем подписаны президентом, чтобы предоставить федеральным агентствам законные бюджетные полномочия на расходование средств. [8] В последние годы регулярные законопроекты об ассигнованиях объединялись в « сводные » законопроекты.

Конгресс также может принимать «специальные» или «чрезвычайные» ассигнования. Расходы, которые считаются «чрезвычайными», освобождаются от определенных правил Конгресса по обеспечению соблюдения бюджета. Средства на ликвидацию последствий стихийных бедствий иногда поступали из дополнительных ассигнований, например, после урагана Катрина . В других случаях средства, включенные в законопроекты о дополнительных ассигнованиях на чрезвычайные ситуации, поддерживают деятельность, явно не связанную с фактическими чрезвычайными ситуациями, например, части переписи населения и жилищного фонда 2000 года . Специальные ассигнования использовались для финансирования большинства расходов на войну и оккупацию в Ираке и Афганистане до сих пор. [ необходима цитата ]

Бюджетные резолюции и законопроекты об ассигнованиях, которые отражают приоритеты расходов Конгресса, обычно отличаются от уровней финансирования в президентском бюджете. Однако президент сохраняет существенное влияние на бюджетный процесс посредством права вето и через союзников в Конгрессе, когда партия президента имеет большинство в Конгрессе.

Объем бюджетных полномочий и расходов на финансовый год обычно различается, поскольку правительство может брать на себя обязательства на будущие годы. Это означает, что бюджетные полномочия с предыдущего финансового года во многих случаях могут быть использованы для расходования средств в будущих финансовых годах; например, многолетний контракт.

Бюджетные полномочия — это юридические полномочия, предоставленные федеральным законом для принятия финансовых обязательств, которые приведут к немедленным или будущим расходам с участием федеральных государственных средств. Расходы относятся к выпуску чеков, выплате наличных или электронному переводу средств, сделанных для ликвидации федерального обязательства, и обычно являются синонимом «расходов» или «трат». Термин «ассигнования» относится к бюджетным полномочиям брать на себя обязательства и производить платежи из Казначейства для определенных целей. Некоторые военные и некоторые жилищные программы имеют многолетние ассигнования, в которых их бюджетные полномочия указаны на несколько предстоящих финансовых лет.

В процессе бюджетирования Конгресса «разрешение» (технически «закон об авторизации ») предоставляет исполнительной власти юридические полномочия действовать, открывает счет, на который могут поступать деньги для реализации действия, и устанавливает лимит на то, сколько денег может быть потрачено. Однако этот счет остается пустым до тех пор, пока Конгресс не одобрит «ассигнование», которое требует от Казначейства США предоставить средства (в пределах лимита, предусмотренного в разрешении). Конгресс не обязан ассигновать столько денег, сколько разрешено. [9]

Конгресс может как санкционировать, так и ассигновать в одном и том же законопроекте. Известные как « законопроекты об авторизации », такие законы обычно предусматривают многолетнее авторизацию и ассигнование. Законопроекты об авторизации особенно полезны при финансировании программ льгот (льгот, на которые, согласно федеральному закону, человек имеет право, независимо от того, ассигнованы ли какие-либо деньги), когда сложно оценить сумму средств, которые должны быть потрачены. Законопроекты об авторизации также полезны при предоставлении федеральному агентству права занимать деньги, подписывать контракты или предоставлять гарантии по кредитам . В 2007 году две трети всех федеральных расходов были получены через законопроекты об авторизации. [10]

«Закулисное разрешение» происходит, когда ассигнование сделано, и агентство должно потратить деньги, даже если не было принято разрешительное законодательство. «Закулисное разрешение» происходит, когда разрешающее законодательство требует от агентства потратить определенную сумму денег на определенный проект в течение определенного периода времени. Поскольку агентство нарушило бы закон, если бы оно этого не сделало, оно должно потратить деньги — даже если ассигнование не было сделано. Закулисные ассигнования особенно неприятны, потому что отмена ассигнований требует внесения поправок в федеральный закон, что часто политически невозможно сделать в течение короткого периода времени. Закулисные разрешения и ассигнования являются источниками значительных трений в Конгрессе. Комитеты по авторизации и ассигнованиям ревностно охраняют свои законодательные права, и процесс составления бюджета Конгресса может сорваться, когда комитеты переступают свои границы и подвергаются ответным мерам. [11]

Несколько правительственных агентств предоставляют бюджетные данные. К ним относятся Счетная палата США (GAO), Бюджетное управление Конгресса США (CBO), Управление по управлению и бюджету (OMB) и Министерство финансов США . CBO публикует Бюджет и экономические перспективы в январе, которые охватывают десятилетний период и обычно обновляются в августе. Оно также публикует Долгосрочный бюджетный прогноз в июле и Ежемесячный обзор бюджета . OMB, которое отвечает за организацию президентского бюджета, представленного в феврале, обычно выпускает обновление бюджета в июле. GAO и Министерство финансов выпускают Финансовые отчеты правительства США , обычно в декабре после закрытия федерального финансового года, которое происходит 30 сентября. Существует соответствующее Руководство для граждан , краткое резюме. Министерство финансов также выпускает Объединенный отчет о поступлениях, расходах и остатках каждый декабрь за предыдущий финансовый год, который содержит подробные данные о федеральной финансовой деятельности.

Исторические таблицы в рамках Президентского бюджета (OMB) предоставляют широкий спектр данных о финансах федерального правительства. Многие из рядов данных начинаются с 1940 года и включают оценки Президентского бюджета на 2018–2023 годы. Кроме того, в таблице 1.1 приведены данные о поступлениях, расходах и излишках или дефицитах за 1901–1939 годы и за более ранние многолетние периоды. Этот документ состоит из 17 разделов, каждый из которых содержит одну или несколько таблиц. Каждый раздел охватывает общую тему. Например, в разделе 1 представлен обзор бюджета и внебюджетных итогов; в разделе 2 представлены таблицы по поступлениям по источникам; а в разделе 3 показаны расходы по функциям . Когда раздел содержит несколько таблиц, общее правило заключается в том, чтобы начинать с таблиц, показывающих самые общие обзорные данные, а затем переходить к более подробным таблицам. Цель этих таблиц — представить широкий спектр исторических бюджетных данных в одном удобном справочном источнике и предоставить соответствующие сравнения, которые, вероятно, будут наиболее полезными. Наиболее распространенные сравнения проводятся с точки зрения пропорций (например, каждая основная категория поступлений как процент от общих поступлений и от валового внутреннего продукта). [13]

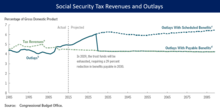

Бюджетное управление Конгресса ( CBO) прогнозирует бюджетные данные, такие как доходы, расходы, дефицит и долг, в рамках своего «Долгосрочного бюджетного прогноза», который публикуется ежегодно. Прогноз на 2018 год включал прогнозы по долгу до 2048 года и далее. CBO изложило несколько сценариев, которые приводят к ряду результатов. Сценарий «Расширенный базовый» и сценарий «Расширенный альтернативный фискальный» оба приводят к гораздо более высокому уровню долга относительно размера экономики (ВВП), поскольку страна стареет, а расходы на здравоохранение растут быстрее, чем темпы экономического роста. CBO также определило сценарии, включающие значительные меры жесткой экономии, которые поддерживают или сокращают долг относительно ВВП с течением времени.

CBO оценило размер изменений, которые потребуются для достижения выбранной цели по федеральному долгу. Например, если законодатели хотели сократить размер долга в 2048 году до 41 процента ВВП (средний показатель за последние 50 лет), они могли бы сократить непроцентные расходы, увеличить доходы или использовать комбинацию обоих подходов, чтобы внести изменения, которые равнялись бы 3,0 процентам ВВП каждый год, начиная с 2019 года. (В долларовом выражении эта сумма составила бы около 630 миллиардов долларов в 2019 году.) Если бы вместо этого политики хотели, чтобы долг в 2048 году равнялся его текущей доле в ВВП (78 процентов), необходимые изменения были бы меньше (хотя все еще существенными), составив в общей сложности 1,9 процента ВВП в год (или около 400 миллиардов долларов в 2019 году). Чем дольше законодатели ждали, чтобы действовать, тем больше должны были бы быть изменения политики, чтобы достичь какой-либо конкретной цели по федеральному долгу. [14]

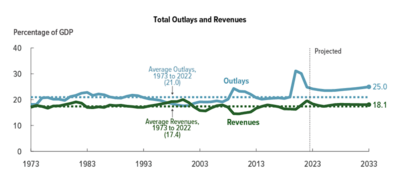

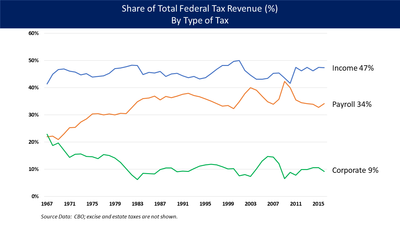

В течение 2018 финансового года федеральное правительство собрало около 3,33 триллиона долларов налоговых поступлений, что на 14 миллиардов долларов или менее 1% больше, чем в 2017 финансовом году. Основные категории поступлений включали индивидуальные подоходные налоги (1 684 млрд долларов или 51% от общего объема поступлений), налоги на социальное обеспечение/социальное страхование (1 171 млрд долларов или 35%) и корпоративные налоги (205 млрд долларов или 6%). Корпоративные налоговые поступления сократились на 92 млрд долларов или 32% из-за Закона о сокращении налогов и создании рабочих мест . Другие типы доходов включали акцизы, налоги на имущество и дарение. Доходы в 2018 финансовом году составили 16,4% от валового внутреннего продукта (ВВП) по сравнению с 17,2% в 2017 финансовом году. [16] Налоговые поступления в среднем составляли около 17,4% ВВП за период 1980-2017 годов. [17]

В течение 2017 финансового года федеральное правительство собрало около 3,32 триллиона долларов налоговых поступлений, что на 48 миллиардов долларов или на 1,5% больше, чем в 2016 финансовом году. Основные категории поступлений включали индивидуальные подоходные налоги (1 587 млрд долларов или 48% от общего объема поступлений), налоги на социальное обеспечение/социальное страхование (1 162 млрд долларов или 35%) и корпоративные налоги (297 млрд долларов или 9%). Другие типы доходов включали акцизы, налоги на имущество и дарение. Доходы 2017 финансового года составили 17,3% от валового внутреннего продукта (ВВП) по сравнению с 17,7% в 2016 финансовом году. Налоговые поступления в среднем составляли около 17,4% ВВП за период 1980-2017 годов. [17]

Налоговые поступления существенно зависят от экономики. Рецессии обычно сокращают государственные налоговые сборы по мере замедления экономической активности. Например, налоговые поступления сократились с 2,5 триллионов долларов в 2008 году до 2,1 триллиона долларов в 2009 году и оставались на этом уровне в 2010 году. С 2008 по 2009 год индивидуальные подоходные налоги снизились на 20%, а корпоративные налоги снизились на 50%. Сборы 2009 и 2010 годов составили 14,6% ВВП и стали самым низким уровнем за последние 50 лет. [18]

Федеральный подоходный налог является прогрессивным , то есть более высокая предельная налоговая ставка применяется к более высоким диапазонам дохода. Например, в 2010 году налоговая ставка, которая применялась к первым 17 000 долларов налогооблагаемого дохода для пары, подающей совместную декларацию, составляла 10%, в то время как ставка, применяемая к доходу свыше 379 150 долларов, составляла 35%. Максимальная предельная налоговая ставка значительно снизилась с 1980 года. Например, максимальная налоговая ставка была снижена с 70% до 50% в 1980 году и достигла всего 28% в 1988 году. Налоговые льготы Буша 2001 и 2003 годов, продленные президентом Обамой в 2010 году, снизили максимальную ставку с 39,6% до 35%. [19] Закон об освобождении американских налогоплательщиков 2012 года повысил ставки подоходного налога для лиц, зарабатывающих более 400 000 долларов, и пар свыше 450 000 долларов. Существует множество исключений и вычетов, которые обычно приводят к тому, что 35–40% домохозяйств США не платят федеральный подоходный налог. Рецессия и меры стимулирования снижения налогов увеличили этот показатель до 51% в 2009 году по сравнению с 38% в 2007 году. [20] В 2011 году было обнаружено, что 46% домохозяйств не платили федеральный подоходный налог, однако верхний 1% внес около 25% от общего объема собранных налогов. [21] В 2014 году верхний 1% заплатил около 46% федеральных подоходных налогов, за исключением налогов на заработную плату. [22]

Федеральный налог на заработную плату ( FICA ) частично финансирует социальное обеспечение и Medicare. Что касается части социального обеспечения, работодатели и работники платят по 6,2% от валовой заработной платы работников, в общей сложности 12,4%. Часть социального обеспечения ограничена суммой в 118 500 долларов США на 2015 год, что означает, что доход выше этой суммы не облагается налогом. Это фиксированный налог до предела, но в целом регрессивный, поскольку он не применяется к более высоким доходам. Часть Medicare также оплачивается работодателем и работником по ставке 1,45% каждый и не имеет предела. Начиная с 2013 года, дополнительные 0,9 процента в налогах на Medicare применялись к доходу более 200 000 долларов США (250 000 долларов США для супружеских пар, подающих совместную декларацию), что делает его в целом прогрессивным налогом.

В 2011 и 2012 календарных годах доля работника в налоге на заработную плату была снижена до 4,2% в качестве меры экономического стимулирования; срок действия этой меры истек в 2013 году . [23] Примерно 65% процентов лиц, подающих налоговые декларации, платят больше налога на заработную плату, чем подоходного налога. [24]

Термин «налоговые расходы» относится к налоговым исключениям, вычетам, льготным ставкам и кредитам, которые сокращают доходы для любого заданного уровня налоговых ставок в системах индивидуального, заработных плат и корпоративного подоходного налога. Как и обычные расходы, они способствуют дефициту федерального бюджета. Они также влияют на выбор работы, сбережений и инвестиций и влияют на распределение доходов. Сумма сокращенных федеральных доходов значительна, по оценкам CBO, почти 8% ВВП или около 1,5 триллиона долларов в 2017 году, что примерно вдвое меньше доходов, собранных правительством, и почти в три раза больше дефицита бюджета. Поскольку устранение налоговых расходов изменяет экономическое поведение, сумма дополнительных доходов, которые будут получены, несколько меньше предполагаемого размера налоговых расходов. [18]

По данным CBO, в 2013 году крупнейшими расходами на уплату индивидуальных (некорпоративных) налогов были следующие статьи:

В 2013 году CBO подсчитало, что более половины совокупных выгод от 10 основных налоговых расходов будут применяться к домохозяйствам из группы с самым высоким доходом 20%, и что 17% выгоды пойдут на домохозяйства из группы с самым высоким доходом 1%. 20% получателей самого высокого дохода платят около 70% федеральных подоходных налогов, за исключением налогов на заработную плату. [25] Для масштаба, 50% из 1,5 триллиона долларов налоговых расходов в 2016 году составили 750 миллиардов долларов, в то время как дефицит бюджета США составил приблизительно 600 миллиардов долларов. [18] Другими словами, устранение налоговых расходов для 20% самых высоких доходов может сбалансировать бюджет в краткосрочной перспективе, в зависимости от эффектов экономической обратной связи.

В течение 2018 финансового года федеральное правительство потратило $4,11 трлн, что на $127 млрд или 3,2% больше, чем в 2017 финансовом году в размере $3,99 трлн. Расходы увеличились по всем основным категориям и были в основном обусловлены более высокими расходами на социальное обеспечение, чистые проценты по долгу и оборону. Расходы в % ВВП снизились с 20,7% ВВП до 20,3% ВВП, что соответствует среднему показателю за 50 лет. [16]

В течение 2017 финансового года федеральное правительство потратило $3,98 трлн, что на $128 млрд или 3,3% больше, чем в 2016 финансовом году в размере $3,85 трлн. Основные категории расходов в 2017 финансовом году включали: здравоохранение, такое как Medicare и Medicaid ($1077 млрд или 27% расходов), социальное обеспечение ($939 млрд или 24%), необоронные дискреционные расходы, используемые для работы федеральных департаментов и агентств ($610 млрд или 15%), Министерство обороны ($590 млрд или 15%) и проценты ($263 млрд или 7%). [17]

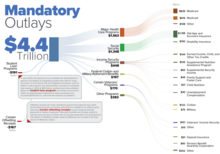

Расходы классифицируются как «обязательные», с платежами, требуемыми определенными законами для тех, кто соответствует критериям приемлемости (например, социальное обеспечение и Medicare), или «дискреционные», с суммами платежей, обновляемыми ежегодно в рамках бюджетного процесса. Около двух третей федеральных расходов идут на «обязательные» программы. CBO прогнозирует, что обязательные расходы на программы и процентные расходы вырастут относительно ВВП в период 2016–2026 годов, в то время как оборона и другие дискреционные расходы снизятся относительно ВВП. [18]

Расходы на социальное обеспечение , Medicare и Medicaid финансируются более постоянными ассигнованиями Конгресса и поэтому считаются обязательными расходами . [27] Социальное обеспечение и Medicare иногда называют «правами», потому что люди, соответствующие соответствующим требованиям, имеют законное право на пособия; большинство платят налоги в эти программы в течение всей своей трудовой жизни. Некоторые программы, такие как талоны на продукты питания , являются ассигнованными правами. Некоторые обязательные расходы, такие как зарплаты Конгресса, не являются частью какой-либо программы прав. Обязательные расходы составили 59,8% от общих федеральных расходов (за вычетом поступлений, которые частично оплачивают программы), а чистые процентные платежи составили еще 6,5%. В 2000 году они составляли 53,2% и 12,5% соответственно. [18]

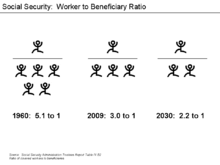

Ожидается, что обязательные расходы продолжат расти как доля ВВП. Это отчасти связано с демографическими тенденциями, поскольку число работающих продолжает сокращаться по сравнению с теми, кто получает пособия. Например, число работающих на одного пенсионера составляло 5,1 в 1960 году; это число снизилось до 3,0 в 2010 году и, по прогнозам, снизится до 2,2 к 2030 году. [28] [29] На эти программы также влияют расходы на человека, которые, как ожидается, также будут расти темпами, значительно превышающими темпы экономического роста. Ожидается, что это неблагоприятное сочетание демографических показателей и роста ставок на душу населения приведет как к социальному обеспечению, так и к Medicare к большому дефициту в 21 веке. Если эти долгосрочные фискальные дисбалансы не будут устранены путем реформ этих программ, повышения налогов или резкого сокращения дискреционных программ, федеральное правительство в какой-то момент не сможет выплачивать свои обязательства без значительного риска для стоимости доллара (инфляции). [30] [31] По одной из оценок, 70% роста этих расходов на социальные нужды в период 2016-2046 гг. приходится на здравоохранение. [32]

CBO сообщило, что чистый процент по государственному долгу составил приблизительно 240 миллиардов долларов в 2016 финансовом году (6% расходов), увеличившись на 17 миллиардов долларов или 8% по сравнению с 2015 финансовым годом. Более высокий уровень долга совпал с более высокими процентными ставками. [18] В течение 2012 финансового года GAO сообщило о цифре в 245 миллиардов долларов, что ниже 251 миллиарда долларов. Правительство также накопило неденежные процентные расходы в размере 187 миллиардов долларов по внутригосударственному долгу, в первую очередь Трастовому фонду социального обеспечения, на общую сумму процентных расходов в размере 432 миллиардов долларов. GAO сообщило, что, несмотря на то, что государственный долг вырос в 2012 финансовом году, выплачиваемая процентная ставка снизилась. [52] Если процентные ставки вырастут до исторических средних значений, стоимость процентов резко возрастет.

По состоянию на январь 2012 года государственный долг, принадлежащий иностранцам, увеличился примерно до 50% от общей суммы или примерно до 5,0 триллионов долларов . [53] В результате почти 50% процентных платежей теперь покидают страну, что отличается от прошлых лет, когда проценты выплачивались гражданам США, держащим государственный долг. Прогнозируется, что расходы на выплату процентов резко возрастут по мере увеличения долга США и повышения процентных ставок с очень низких уровней до более типичных исторических уровней. [18]

Интуитивно, годовой дефицит бюджета должен представлять собой сумму, добавленную к государственному долгу. [54] Однако существуют определенные типы расходов («дополнительные ассигнования») за пределами бюджетного процесса, которые не учитываются при расчете дефицита, но которые также увеличивают государственный долг. До 2009 года расходы на войны в Ираке и Афганистане часто финансировались за счет специальных ассигнований, исключенных из расчета бюджетного дефицита. В 2010 финансовом году и ранее дефицит бюджета и годовое изменение государственного долга существенно различались. Например, США добавили 1 триллион долларов к государственному долгу в 2008 финансовом году, но сообщили о дефиците в размере 455 миллиардов долларов. Из-за изменений правил, реализованных при президенте Обаме в 2009 году, эти две цифры сблизились и были почти идентичными в 2013 году (сообщенный CBO дефицит в размере 680 миллиардов долларов против изменения долга в размере 672 миллиардов долларов). В 2014 финансовом году разница снова увеличилась: CBO сообщило о дефиците в размере 483 млрд долларов США [55] по сравнению с изменением общей суммы непогашенной задолженности в размере 1 086 млрд долларов США [56] .

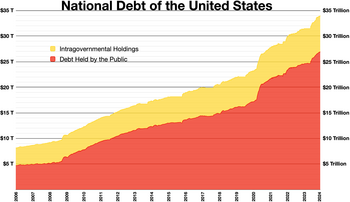

Общий федеральный долг делится на «долг, удерживаемый обществом» и «внутриправительственный долг». Долг, удерживаемый обществом, относится к государственным ценным бумагам США или другим обязательствам, удерживаемым инвесторами (например, облигации, векселя и векселя), в то время как социальное обеспечение и другие федеральные целевые фонды являются частью внутригосударственного долга. По состоянию на 30 сентября 2012 года общий долг составлял 16,1 триллиона долларов, при этом государственный долг составлял 11,3 триллиона долларов, а внутриправительственный долг — 4,8 триллиона долларов. [57] Государственный долг в процентах от валового внутреннего продукта (ВВП) вырос с 34,7% в 2000 году до 40,3% в 2008 году и 70,0% в 2012 году. [58] ВВП США составлял приблизительно 15 триллионов долларов в 2011 году и оценивался в 15,6 триллиона долларов в 2012 году на основе активности в течение первых двух кварталов. [59] Это означает, что общий долг примерно равен размеру ВВП. Экономисты спорят об уровне долга относительно ВВП, который сигнализирует о «красной линии» или опасном уровне, или существует ли вообще такой уровень. [60] Для сравнения, дефицит бюджета Китая составил 1,6% от его ВВП в размере 10 триллионов долларов в 2010 году, а соотношение долга к ВВП составило 16%. [61]

В публикации от июля 2010 года CBO сообщило о нескольких типах факторов риска, связанных с ростом уровня задолженности:

Однако с середины и до конца 2010 года Казначейство США получало отрицательные реальные процентные ставки на аукционах ценных бумаг Казначейства. При таких низких ставках заимствование государственного долга экономит деньги налогоплательщиков, по словам одного экономиста. [63] Нет гарантии, что такие ставки сохранятся, но тенденция оставалась падающей или плоской по состоянию на октябрь 2012 года. [64]

Опасения относительно фискального кризиса, вызванного значительной распродажей ценных бумаг Казначейства США иностранными владельцами, такими как Китай и Япония, не оправдались, даже несмотря на значительные продажи этих ценных бумаг в 2015 году, поскольку спрос на ценные бумаги США оставался высоким. [65]

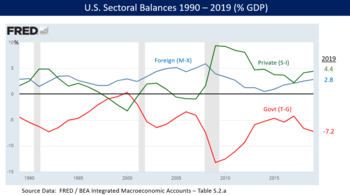

Экономист Мартин Вулф объяснил в июле 2012 года, что государственный фискальный баланс является одним из трех основных финансовых секторных балансов в экономике США, другие — это иностранный финансовый сектор и частный финансовый сектор. Сумма профицитов или дефицитов в этих трех секторах должна быть равна нулю по определению . Поскольку иностранный и частный секторы имеют профицит, государственный сектор должен иметь дефицит.

Вольф утверждал, что внезапный переход частного сектора от дефицита к профициту из-за глобальных экономических условий привел к дефициту государственного баланса, написав: «Финансовый баланс частного сектора сместился в сторону профицита на почти невероятную совокупную сумму в 11,2 процента от валового внутреннего продукта между третьим кварталом 2007 года и вторым кварталом 2009 года, когда финансовый дефицит правительства США (федерального и штата) достиг своего пика... Никакие изменения в фискальной политике не объясняют крах огромного фискального дефицита между 2007 и 2009 годами, потому что ничего не имело никакого значения. Крах объясняется массовым переходом частного сектора от финансового дефицита к профициту или, другими словами, от бума к краху». [66]

Экономист Пол Кругман также объяснил в декабре 2011 года причины значительного перехода от дефицита частного сектора к профициту: «Этот огромный переход к профициту отражает конец пузыря на рынке жилья, резкий рост сбережений домохозяйств и спад инвестиций в бизнес из-за отсутствия клиентов». [67]

Многие из дебатов вокруг федерального бюджета Соединенных Штатов вращаются вокруг конкурирующих макроэкономических школ мысли. В целом, демократы поддерживают принципы кейнсианской экономики для поощрения экономического роста посредством смешанной экономики как частного, так и государственного предпринимательства, государства всеобщего благосостояния и сильного регулирующего надзора. Напротив, республиканцы и либертарианцы в целом поддерживают применение принципов либо невмешательства , либо экономики предложения для роста экономики посредством небольшого правительства, низких налогов, ограниченного регулирования и свободного предпринимательства . [69] [70] Дебаты окружали надлежащий размер и роль федерального правительства с момента основания страны. Эти дебаты также касаются вопросов морали, равенства доходов и межпоколенческого равенства . Например, увеличение Конгрессом долга сегодня может или не может улучшить качество жизни будущих поколений, которые также должны будут нести дополнительное бремя процентов и налогообложения. [71]

Политические реалии затрудняют достижение крупных бюджетных сделок. В то время как республиканцы концептуально выступают за сокращение Medicare и социального обеспечения, они не решаются на самом деле голосовать за сокращение выгод от этих популярных программ. Демократы, с другой стороны, концептуально выступают за повышение налогов для богатых, но могут не решиться голосовать за них из-за влияния на пожертвования на избирательную кампанию от богатых. Так называемая бюджетная «большая сделка» о повышении налогов для богатых и отмене некоторых популярных налоговых вычетов в обмен на сокращение Medicare и социального обеспечения, таким образом, неуловима. [72]

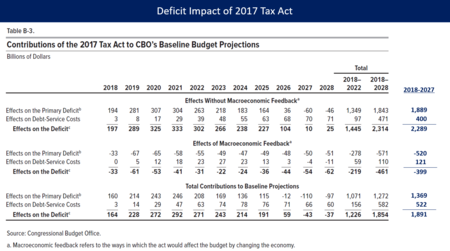

Президент Трамп подписал закон о сокращении налогов и создании рабочих мест в декабре 2017 года. CBO прогнозирует, что Закон о налоге 2017 года увеличит сумму бюджетного дефицита (долга) на 2,289 триллиона долларов за десятилетие 2018-2027 годов или на 1,891 триллиона долларов после макроэкономической обратной связи. Это в дополнение к прогнозируемому увеличению на 10,1 триллиона долларов в соответствии с базовой политикой июня 2017 года и существующим государственным долгом в размере 20 триллионов долларов . [17] Закон о налоге сократит расходы домохозяйств с низким доходом, одновременно сократив налоги для домохозяйств с высоким доходом, как сообщило CBO 21 декабря 2017 года: «В целом, совокупный эффект изменения чистых федеральных доходов и расходов заключается в сокращении дефицита (в первую очередь, вытекающего из сокращения расходов), выделяемого единицам с низким доходом, подающим налоговую декларацию, и увеличении дефицита (в первую очередь, вытекающего из сокращения налогов), выделяемого единицам с высоким доходом, подающим налоговую декларацию». [73]

В январе 2017 года (незадолго до инаугурации Трампа) CBO прогнозировало, что доходы в 2018 финансовом году составят 3,60 триллиона долларов, если законы, действующие по состоянию на январь 2017 года, продолжат действовать. [74] Однако фактические доходы в 2018 году составили 3,33 триллиона долларов, что на 270 миллиардов долларов (7,5%) меньше прогнозируемого. Эта разница в первую очередь обусловлена Налоговым законом. [75] Другими словами, доходы были бы значительно выше при отсутствии налоговых льгот.

В августе 2019 года газета The New York Times сообщила, что: «Растущий уровень отрицательного сальдо обусловлен резким падением федеральных доходов после налоговых льгот г-на Трампа 2017 года, которые снизили ставки индивидуального и корпоративного налога, что привело к значительному сокращению налоговых поступлений в Министерство финансов. Налоговые поступления за 2018 и 2019 годы упали более чем на 430 миллиардов долларов по сравнению с тем, что прогнозировало бюджетное управление в июне 2017 года, до того, как в декабре был одобрен налоговый закон». [76]

CBO постоянно сообщал с 2010 года, что Закон о защите пациентов и доступном медицинском обслуживании (также известный как «Obamacare») сократит дефицит, поскольку его налоговые повышения и сокращение будущих расходов Medicare компенсируют его дополнительные расходы на субсидии для домохозяйств с низким доходом. CBO сообщил в июне 2015 года, что отмена ACA увеличит дефицит от 137 млрд до 353 млрд долларов в период 2016–2025 годов в целом, в зависимости от воздействия макроэкономических эффектов обратной связи . Другими словами, ACA является средством сокращения дефицита, поскольку его отмена увеличит дефицит. [77]

Попечители Medicare предоставляют ежегодный отчет о финансах программы. Прогнозы на 2009 и 2015 годы существенно различаются, в основном из-за изменений в прогнозируемой ставке роста расходов на здравоохранение, которая значительно замедлилась. Вместо того, чтобы вырасти почти до 12% ВВП за прогнозируемый период (до 2080 года), как прогнозировалось в 2009 году, прогноз на 2015 год предусматривает рост расходов на Medicare до 6% ВВП, что сопоставимо с программой социального обеспечения. [78]

Рост расходов на здравоохранение является одним из основных факторов долгосрочного бюджетного дефицита. Долгосрочная бюджетная ситуация значительно улучшилась в прогнозе на 2015 год по сравнению с прогнозом на 2009 год согласно отчету попечителей. [79]

Расходы на здравоохранение в США составили приблизительно 3,2 триллиона долларов или почти 10 000 долларов на человека в среднем в 2015 году, что эквивалентно примерно 13 000 долларов на человека в 2023 году. Основные категории расходов включают больничное обслуживание (32%), услуги врачей и клиник (20%) и рецептурные препараты (10%). [80] Расходы в США в 2016 году были существенно выше, чем в других странах ОЭСР, на уровне 17,2% ВВП по сравнению с 12,4% ВВП в следующей самой дорогой стране (Швейцария). [81] Для масштаба разница в 5% ВВП составляет около 1 триллиона долларов или 3000 долларов на человека. Некоторые из многих причин, приводимых для разницы в расходах с другими странами, включают: более высокие административные расходы частной системы с множественными процессами оплаты; более высокие затраты на те же продукты и услуги; более дорогой объем/сочетание услуг с более высоким использованием более дорогих специалистов; агрессивное лечение очень больных пожилых людей по сравнению с паллиативной помощью; меньшее использование государственного вмешательства в ценообразование; и более высокие уровни доходов, обуславливающие более высокий спрос на здравоохранение. [82] [83] [84] Расходы на здравоохранение являются основополагающим фактором расходов на медицинское страхование , что приводит к проблемам доступности покрытия для миллионов семей. Продолжаются дебаты о том, достаточно ли текущий закон (ACA/Obamacare) и республиканские альтернативы (AHCA и BCRA) решают проблему стоимости. [85]

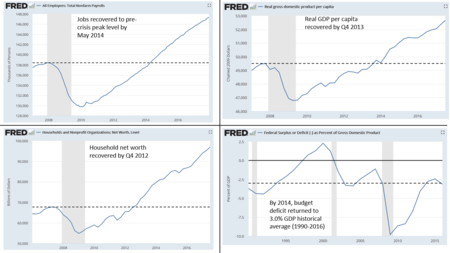

После рецессии в США 2007–2009 гг . возникло несколько важных фискальных дебатов по ключевым вопросам:

Пандемия COVID-19 в Соединенных Штатах оказала значительное влияние на экономику, начиная с марта 2020 года, поскольку предприятия были закрыты, а персонал отправлен в неоплачиваемый отпуск или уволен. Около 16 миллионов человек подали заявки на страхование по безработице за три недели, закончившиеся 9 апреля. Это привело к значительному увеличению числа безработных, что, как ожидается, сократит налоговые поступления, одновременно увеличив расходы на автоматический стабилизатор для страхования по безработице и продовольственной поддержки . В результате неблагоприятного экономического воздействия дефицит как государственного, так и федерального бюджета резко возрастет, даже до рассмотрения какого-либо нового законодательства. [88]

Чтобы помочь решить проблему потери доходов миллионов работников и помочь предприятиям, Конгресс и президент Трамп 18 марта 2020 года приняли Закон о помощи, облегчении и экономической безопасности в связи с коронавирусом (CARES). Он включал кредиты и гранты для предприятий, а также прямые выплаты физическим лицам и дополнительное финансирование страхования по безработице. Некоторые или все кредиты в конечном итоге могут быть возвращены, включая проценты, в то время как меры по расходам должны смягчить негативное бюджетное воздействие экономического сбоя. Хотя закон почти наверняка увеличит бюджетный дефицит по сравнению с 10-летним базовым уровнем CBO января 2020 года (завершенным до коронавируса), при отсутствии законодательства мог бы произойти полный экономический крах. [89]

CBO предоставило предварительную оценку CARES Act 16 апреля 2020 года, оценив, что он увеличит федеральный дефицит примерно на 1,8 триллиона долларов в период 2020-2030 годов. Оценка включает:

CBO сообщило, что не все части законопроекта увеличат дефицит: «Хотя закон предусматривает финансовую помощь на общую сумму более 2 триллионов долларов, прогнозируемая стоимость меньше, поскольку часть этой помощи предоставляется в форме гарантий по кредитам, которые, как предполагается, не окажут чистого влияния на бюджет. В частности, закон уполномочивает министра финансов предоставить до 454 миллиардов долларов для финансирования экстренных кредитных линий, созданных Советом управляющих Федеральной резервной системы. Поскольку ожидается, что доходы и расходы, вытекающие из этого кредитования, будут примерно компенсировать друг друга, CBO не оценивает влияние этого положения на дефицит». [90]

Комитет по ответственному федеральному бюджету подсчитал, что частично в результате закона CARES дефицит бюджета на 2020 финансовый год увеличится до рекордных 3,8 трлн долларов США, или 18,7% ВВП. [91] Для масштаба, в 2009 году дефицит бюджета достиг 9,8% ВВП (1,4 трлн долларов США номинальных долларов) в разгар Великой рецессии . В январе 2020 года CBO прогнозировал, что дефицит бюджета на 2020 финансовый год составит 1,0 трлн долларов США, до учета влияния пандемии коронавируса или CARES. [92]

Хотя Федеральная резервная система также проводит стимулирующую денежно-кредитную политику , по сути «печатая деньги» в электронном виде для покупки облигаций, ее баланс не является компонентом государственного долга.

CBO прогнозировало в апреле 2020 года, что дефицит бюджета в 2020 финансовом году составит $3,7 трлн (17,9% ВВП) по сравнению с январской оценкой в $1 трлн (4,6% ВВП). CBO также прогнозирует, что уровень безработицы вырастет до 16% к третьему кварталу 2020 года и останется выше 10% как в 2020, так и в 2021 году. [93]

Экономисты Алан Блайндер и Марк Уотсон сообщили, что дефицит бюджета, как правило, был меньше при президентах-демократах, на уровне 2,1% потенциального ВВП против 2,8% потенциального ВВП у президентов-республиканцев, разница около 0,7% ВВП. Их исследование проводилось с президента Трумэна до первого срока президента Обамы, который закончился в январе 2013 года. [94]

В 2019 году жители и предприятия только в 8 штатах внесли в целом больше денег в федеральную казну, чем получили в виде услуг. На душу населения это были Коннектикут ($1614), Массачусетс ($1439), Нью-Йорк ($1172), Нью-Джерси ($1163), Миннесота ($336), Колорадо ($239), Калифорния ($168) и Юта ($130). Все остальные штаты получили больше в виде услуг, чем внесли налогоплательщики, особенно в (на душу населения) Кентукки ($14153), Вирджиния ($13096) и Аляска ($10144). [95]

Согласно опросу, проведенному исследовательским центром Pew в декабре 2012 года, лишь некоторые из часто обсуждаемых идей сокращения дефицита пользуются поддержкой большинства:

Менее 50% поддерживают повышение пенсионного возраста для программ социального обеспечения или Medicare, сокращение расходов на военную оборону, ограничение вычета процентов по ипотеке или сокращение федерального финансирования для лиц с низким доходом, образования и инфраструктуры. [96]

Существует множество предлагаемых стратегий сокращения федерального дефицита. Они могут включать в себя выбор политики в отношении налогообложения и расходов, а также политику, направленную на увеличение экономического роста и сокращение безработицы. Например, быстрорастущая экономика предлагает выигрышный для всех результат большего пресловутого экономического пирога с более высокой занятостью и налоговыми поступлениями, более низкими расходами на социальную защиту и более низким соотношением долга к ВВП. Однако большинство других стратегий представляют собой компромиссный сценарий, в котором деньги или выгоды берутся у одних и передаются другим. Расходы могут быть сокращены с текущего уровня, заморожены или темпы будущего увеличения расходов снижены. Бюджетные правила также могут быть реализованы для управления расходами. Некоторые изменения могут быть внесены сегодня, в то время как другие могут вводиться постепенно с течением времени. Налоговые поступления могут быть увеличены различными способами, путем повышения налоговых ставок, объема того, что облагается налогом, или устранения вычетов и освобождений («налоговые расходы»). Неопределенность или барьеры регулирования могут быть уменьшены, поскольку они могут заставить предприятия отложить решения об инвестициях и найме. [97]

В январе 2017 года CBO сообщило, что: [18]

Влияние стареющего населения и быстро растущих расходов на здравоохранение на федеральный бюджет уже очевидно на горизонте 10 лет — особенно для социального обеспечения и Medicare — и будет расти в размерах за пределами базового периода. Если законы, регулирующие фискальную политику, не будут изменены — то есть расходы на крупные программы льгот будут сокращены, доходы будут увеличены или будет принята какая-то комбинация этих подходов — долг резко возрастет по отношению к ВВП после 2027 года.

В июне 2012 года председатель Федеральной резервной системы Бен Бернанке рекомендовал три цели фискальной политики: 1) предпринять шаги для перевода федерального бюджета на устойчивый фискальный путь; 2) избегать ненужного препятствования продолжающемуся экономическому восстановлению; и 3) разрабатывать налоговую политику и программы расходов для содействия укреплению экономики. [98]

Президент Барак Обама в июне 2012 года заявил: [99]

Я сказал, давайте сделаем долгосрочные сокращения расходов; давайте начнем долгосрочные реформы; давайте сократим наши расходы на здравоохранение; давайте убедимся, что у нас есть путь, скользящая дорожка к фискальной ответственности, но в то же время давайте не будем недоинвестировать в то, что нам нужно сделать прямо сейчас, чтобы расти. И этот рецепт краткосрочных инвестиций в рост и рабочие места с долгосрочным путем фискальной ответственности — это правильный подход, который, я думаю, следует использовать не только для Соединенных Штатов, но и для Европы.

Различные правительственные целевые группы, экспертные группы, частные учреждения, политики и журналисты дали рекомендации по сокращению дефицита и замедлению роста долга. Несколько организаций сравнили будущее влияние этих планов на дефицит, долг и экономику. Один из полезных способов измерения влияния планов — сравнить их с точки зрения доходов и расходов в процентах от ВВП с течением времени, в целом и по категориям. Это помогает проиллюстрировать, как разные авторы планов расставили приоритеты в отношении отдельных элементов бюджета. [100]

Ведутся серьезные дебаты относительно срочности решения краткосрочных и долгосрочных бюджетных проблем. До рецессии в США 2008-2009 годов эксперты утверждали, что необходимо немедленно предпринять шаги для решения неустойчивой траектории федерального дефицита. Например, председатель ФРС Бен Бернанке заявил в январе 2007 года: «Чем дольше мы ждем, тем суровее, драконовее и сложнее будут цели. Я думаю, что правильное время для начала было около 10 лет назад». [121]

Однако эксперты после рецессии в США 2008-2009 годов утверждали, что долгосрочные меры жесткой экономии не должны мешать мерам по решению краткосрочных экономических проблем высокой безработицы и медленного роста. Бен Бернанке написал в сентябре 2011 года: «...две цели — достижение фискальной устойчивости , которая является результатом ответственной политики, проводимой в долгосрочной перспективе, и предотвращение создания фискальных препятствий для восстановления — не являются несовместимыми. Действуя сейчас, чтобы внедрить надежный план сокращения будущих дефицитов в долгосрочной перспективе, при этом внимательно относясь к последствиям фискальных выборов для восстановления в ближайшей перспективе, можно помочь достичь обеих целей». [122]

Управляющий директор МВФ Кристина Лагард написала в августе 2011 года [123]

Для стран с развитой экономикой существует несомненная необходимость восстановить фискальную устойчивость посредством надежных планов консолидации [сокращения дефицита]. В то же время мы знаем, что слишком быстрое нажатие на тормоза повредит восстановлению и ухудшит перспективы занятости. Поэтому фискальная корректировка должна разрешить головоломку не быть ни слишком быстрой, ни слишком медленной. Формирование фискальной консолидации Златовласки — это вопрос времени. Необходимо сосредоточить внимание на среднесрочной консолидации и краткосрочной поддержке роста и рабочих мест. Это может показаться противоречивым, но эти два фактора взаимно усиливают друг друга. Решения о будущей консолидации, решение вопросов, которые принесут устойчивое фискальное улучшение, создают пространство в ближайшей перспективе для политики, которая поддерживает рост и рабочие места.

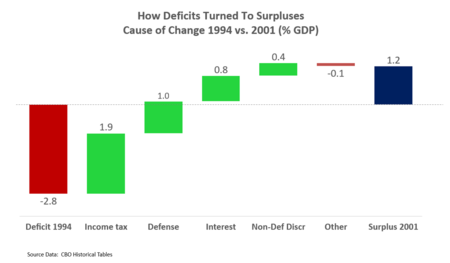

Бюджетный год длится с 1 октября по 30 сентября следующего года и представляется президентом Конгрессу до октября следующего года. Таким образом, бюджет 2013 года представляется до конца сентября 2012 года. Это означает, что бюджет 2001 года был представлен Биллом Клинтоном и действовал в течение большей части первого года правления Джорджа Буша-младшего. Бюджет, представленный Джорджем Бушем-младшим в его последний год правления, был бюджетом 2009 года, который действовал в течение большей части первого года правления Барака Обамы.

Бюджет президента также содержит прогнозы доходов и расходов на текущий финансовый год, последующие финансовые годы, а также несколько будущих финансовых лет. В последние годы бюджет президента содержал прогнозы на пять лет вперед. Бюджетное управление конгресса (CBO) выпускает «Бюджетные и экономические перспективы» каждый январь и анализ бюджета президента каждый март. CBO также выпускает обновленные бюджетные и экономические перспективы в августе.

Фактические данные о бюджете за предыдущие годы доступны в Бюджетном управлении Конгресса; см. ссылки «Исторические данные о бюджете» на главной странице «Бюджетных и экономических перспектив». [125] и в Управлении по управлению и бюджету (OMB). [126]

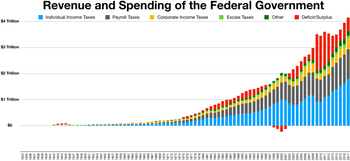

В следующей таблице показана динамика годовых расходов и доходов федерального правительства Соединенных Штатов. [127]