В Соединенных Штатах Великая рецессия была тяжелым финансовым кризисом в сочетании с глубокой рецессией . Хотя официально рецессия длилась с декабря 2007 года по июнь 2009 года, экономике потребовалось много лет, чтобы восстановиться до докризисного уровня занятости и производства . Это медленное восстановление было отчасти обусловлено выплатой домохозяйствами и финансовыми учреждениями долгов, накопленных в годы, предшествовавшие кризису [1], а также сдержанными государственными расходами после первоначальных усилий по стимулированию экономики [2] . Она последовала за лопнувшим пузырем на рынке жилья , коррекцией на рынке жилья и кризисом субстандартного ипотечного кредитования .

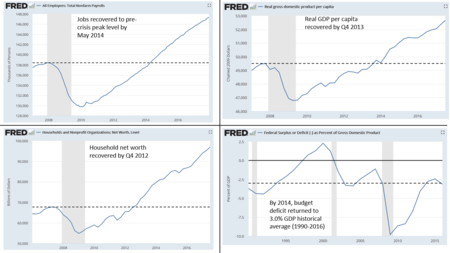

По данным Министерства труда , с февраля 2008 года по февраль 2010 года было сокращено около 8,7 миллионов рабочих мест (около 7%), а реальный ВВП сократился на 4,2% между четвертым кварталом 2007 года и вторым кварталом 2009 года, что сделало Великую рецессию худшим экономическим спадом со времен Великой депрессии . ВВП достиг дна, или минимума, во втором квартале 2009 года (что ознаменовало технический конец рецессии, которая определяется как «период падения экономической активности, распространенный по всей экономике, длящийся более нескольких месяцев, обычно видимый в реальном ВВП, реальных доходах, занятости, промышленном производстве и оптово-розничных продажах»). [3] Реальный (с поправкой на инфляцию) ВВП не восстанавливался до своего пикового уровня до кризиса (четвертый квартал 2007 года) до третьего квартала 2011 года. [4] Безработица выросла с 4,7% в ноябре 2007 года до пика в 10% в октябре 2009 года, прежде чем устойчиво вернуться к 4,7% в мае 2016 года. [5] Общее количество рабочих мест не вернулось к уровню ноября 2007 года до мая 2014 года. [6] Некоторые области, такие как рабочие места в сфере общественного здравоохранения, не восстановились по состоянию на 2023 год. [7]

Домохозяйства и некоммерческие организации увеличили долг примерно на 8 триллионов долларов в период с 2000 по 2008 год (примерно удвоив его и подпитывая пузырь на рынке жилья), затем сократили уровень своего долга с пика в третьем квартале 2008 года до третьего квартала 2012 года, единственный период, когда этот долг снижался, по крайней мере, с 1950-х годов. [8] Однако государственный долг вырос с 35% ВВП в 2007 году до 77% ВВП к 2016 году, поскольку правительство тратило больше, в то время как частный сектор (например, домохозяйства и предприятия, особенно банковский сектор) сокращал долговое бремя, накопленное в течение десятилетия до рецессии. [9] [10] Президент Барак Обама объявил меры по спасению, начатые при администрации Буша и продолженные во время его администрации, завершенными и в основном прибыльными по состоянию на декабрь 2014 года . [11]

После Великой депрессии 1930-х годов американская экономика переживала устойчивый рост с периодическими менее значительными рецессиями до конца 20-го века. Федеральное правительство приняло Закон о биржах ценных бумаг (1934) [12] и Закон Чандлера (1938), [13] которые жестко регулировали финансовые рынки. Закон о биржах ценных бумаг 1934 года регулировал торговлю на вторичном рынке ценных бумаг, а Закон Чандлера регулировал операции в банковском секторе.

Было несколько инвестиционных банков, небольших по нынешним меркам, которые расширились в конце 1970-х годов, например, JP Morgan. Администрация Рейгана в начале 1980-х годов начала тридцатилетний период финансового дерегулирования. [14] Финансовый сектор резко расширился, отчасти потому, что инвестиционные банки стали публичными, что принесло им огромные суммы акционерного капитала. С 1978 по 2008 год средняя зарплата работников за пределами инвестиционного банкинга в США выросла с 40 тыс. до 50 тыс. долларов [14] — рост зарплаты на 25 процентов — в то время как средняя зарплата в инвестиционном банкинге выросла с 40 тыс. до 100 тыс. долларов — рост зарплаты на 150 процентов. Дерегулирование также ускорило финансовое мошенничество — часто связанное с инвестициями в недвижимость — иногда в больших масштабах, например, кризис сбережений и кредитов . К концу 1980-х годов многие [ количественно оценить ] работники финансового сектора были заключены в тюрьму за мошенничество, но многие американцы теряли свои сбережения всей жизни. Крупные инвестиционные банки начали объединяться и создавать финансовые конгломераты; это привело к образованию гигантских инвестиционных банков, таких как Goldman Sachs.

В первые месяцы 2008 года многие наблюдатели считали, что в США началась рецессия . [15] [16] [17] Крах Bear Stearns и вызванная им нестабильность на финансовом рынке дали понять, что кризис не будет мягким и кратковременным.

Алан Гринспен , бывший председатель Федеральной резервной системы , заявил в марте 2008 года, что финансовый кризис 2007–2008 годов в Соединенных Штатах «вероятно, будет оцениваться в ретроспективе как самый мучительный со времен окончания Второй мировой войны ». [18] Главный экономист Standard & Poor's заявил в марте 2008 года, что он спрогнозировал наихудший сценарий, в котором страна переживет двойную рецессию , в которой экономика ненадолго восстановится летом 2008 года, прежде чем снова рухнет. [ требуется цитата ] В этом сценарии общий объем производства экономики, измеряемый валовым внутренним продуктом (ВВП), упадет на 2,2 процентных пункта, что сделает его одной из самых тяжелых рецессий в период после Второй мировой войны. [ требуется цитата ]

Бывший глава Национального бюро экономических исследований заявил в марте 2008 года, что, по его мнению, страна находится в рецессии, и она может быть серьезной. [ требуется цитата ] Ряд частных экономистов в целом предсказывали умеренную рецессию, которая закончится летом 2008 года, когда начнут расходоваться чеки экономического стимулирования, предназначенные для 130 миллионов домохозяйств. Главный экономист Moody's предсказал в марте 2008 года, что политики будут действовать согласованно и агрессивно, чтобы стабилизировать финансовые рынки, и что экономика пострадает, но не войдет в длительную и серьезную рецессию. [ требуется цитата ] Пройдут многие месяцы, прежде чем Национальное бюро экономических исследований, неофициальный арбитр, определяющий, когда начинаются и заканчиваются рецессии, вынесет свое собственное решение. [19]

Согласно данным, опубликованным Бюро экономического анализа в мае 2008 года, рост ВВП за предыдущие два квартала был положительным. Поскольку одним из общепринятых определений рецессии является отрицательный экономический рост в течение как минимум двух последовательных финансовых кварталов, некоторые аналитики предположили, что это указывает на то, что экономика США не находилась в рецессии в то время. [20] Однако эта оценка была оспорена аналитиками, которые утверждают, что если принять во внимание инфляцию, рост ВВП был отрицательным за эти два квартала, что делает это технической рецессией. [21] В отчете от 9 мая 2008 года главный североамериканский экономист инвестиционного банка Merrill Lynch написал, что, несмотря на рост ВВП, о котором сообщалось за первый квартал 2008 года, «все еще разумно полагать, что рецессия началась в какой-то момент между сентябрем и январем», на том основании, что все четыре индикатора рецессии Национального бюро экономических исследований достигли пика в этот период. [22]

Бюджетный директор Нью-Йорка пришел к выводу, что штат Нью-Йорк официально находился в рецессии к лету 2008 года. Губернатор Дэвид Патерсон созвал чрезвычайную экономическую сессию законодательного собрания штата на 19 августа, чтобы провести сокращение бюджета на 600 миллионов долларов в дополнение к заморозке найма и сокращению расходов государственных агентств на 7 процентов, которые уже были реализованы губернатором. [23] В отчете от 1 августа, выпущенном экономистами Wachovia Bank , говорилось, что Флорида официально находится в рецессии. [24]

Директор по бюджету Белого дома Джим Нассл в то время утверждал, что США избежали рецессии, после пересмотренных данных ВВП от Министерства торговли, показывающих сокращение на 0,2 процента в четвертом квартале 2007 года по сравнению с ростом на 0,6 процента, и пересмотра в сторону понижения до 0,9 процента с 1 процента в первом квартале 2008 года. ВВП за второй квартал был оценен на уровне расширения на 1,9 процента, что ниже ожидаемых 2 процентов. [25] С другой стороны, Мартин Фельдштейн , возглавлявший Национальное бюро экономических исследований и входивший в состав группы по датированию рецессии, заявил, что, по его мнению, США находятся в очень длительной рецессии и что Федеральная резервная система ничего не может сделать, чтобы изменить это. [26]

В интервью CNBC в конце июля 2008 года Алан Гринспен заявил, что, по его мнению, США пока не находятся в состоянии рецессии, но могут вступить в нее из-за глобального экономического спада. [27]

Исследование, опубликованное Moody's, показало, что две трети из 381 крупнейших мегаполисов в Соединенных Штатах находятся в состоянии рецессии. В исследовании также говорится, что 28 штатов находятся в состоянии рецессии, а 16 находятся под угрозой. Результаты были основаны на данных по безработице и промышленному производству. [28]

В марте 2008 года финансист Уоррен Баффет заявил в интервью CNBC, что по «определению здравого смысла» экономика США уже находится в рецессии. Баффет также заявил, что определение рецессии ошибочно и что это должны быть три последовательных квартала роста ВВП, которые меньше роста населения. Однако США испытали только два последовательных квартала роста ВВП меньше роста населения. [29] [30]

Председатель Федеральной резервной системы Бен Бернанке дал показания в сентябре 2010 года относительно причин кризиса. Он написал, что были шоки или триггеры (т. е. конкретные события, которые вызвали кризис) и уязвимости (т. е. структурные слабости финансовой системы, регулирования и надзора), которые усилили шоки. Примерами триггеров были: убытки по субстандартным ипотечным ценным бумагам, которые начались в 2007 году, и набег на теневую банковскую систему , который начался в середине 2007 года, что отрицательно повлияло на функционирование денежных рынков. Примерами уязвимостей в частном секторе были: зависимость финансовых учреждений от нестабильных источников краткосрочного финансирования, таких как соглашения РЕПО или РЕПО; недостатки в управлении корпоративными рисками; чрезмерное использование кредитного плеча (заимствование для инвестирования); и ненадлежащее использование деривативов в качестве инструмента для принятия чрезмерных рисков. Примерами уязвимостей в государственном секторе были: законодательные пробелы и конфликты между регулирующими органами; неэффективное использование регулирующих полномочий; и неэффективные возможности управления кризисами. Бернанке также обсудил институты, денежно - кредитную политику и торговый дефицит. [31]

Комиссия по расследованию финансового кризиса США опубликовала свои выводы в январе 2011 года. Она пришла к выводу, что «кризиса можно было избежать, и он был вызван: широко распространенными сбоями в финансовом регулировании, включая неспособность Федеральной резервной системы остановить волну токсичных ипотечных кредитов; драматическими сбоями в корпоративном управлении, включая слишком много финансовых компаний, действующих безрассудно и принимающих на себя слишком большой риск; взрывоопасной смесью чрезмерных заимствований и риска со стороны домохозяйств и Уолл-стрит, которая поставила финансовую систему на путь столкновения с кризисом; ключевыми политиками, плохо подготовленными к кризису, из-за отсутствия полного понимания финансовой системы, за которой они наблюдали; и системными нарушениями подотчетности и этики на всех уровнях». [32]

Среди важных катализаторов кризиса субстандартного кредитования были приток денег из частного сектора, выход банков на рынок ипотечных облигаций, государственная политика, направленная на расширение домовладения, спекуляции многих покупателей жилья и хищническая практика кредитования ипотечных кредиторов, в частности ипотека с плавающей ставкой (кредит на 2–28 лет с фиксированными 2 годами и 28 годами плавающей ставки), которую ипотечные кредиторы продавали напрямую или косвенно через ипотечных брокеров. [33] На Уолл-стрит и в финансовой отрасли моральный риск лежал в основе многих причин. [34]

Федеральное расследование показало, что некоторые меры федерального правительства (или их отсутствие) в значительной степени стали причиной рецессии в Соединенных Штатах и вызванной ею огромной безработицы. [35] Факторы включают в себя:

«Представители правых сил пытались возложить вину за кажущиеся провалы рынка на правительство; по их мнению, источником проблемы были усилия правительства, направленные на то, чтобы подтолкнуть людей с низкими доходами к приобретению жилья в собственность. Хотя это убеждение и стало широко распространенным в консервативных кругах, практически все серьезные попытки оценить доказательства пришли к выводу, что эта точка зрения малообоснованна».

Джозеф Стиглиц [36]

Те из нас, включая меня, кто считал, что кредитные организации защищают собственные интересы акционеров, пребывают в состоянии шока и недоверия.

Алан Гринспен [40]

Алан Гринспен был председателем Федеральной резервной системы США с 1987 по 2006 год. Он был назначен президентом Рональдом Рейганом в августе 1987 года и был повторно назначен президентом Биллом Клинтоном в 1996 году. Его широко обвиняли, возможно, справедливо или несправедливо, как человека, наиболее ответственного за пузырь на рынке жилья в США. Более того, он сам осознал весь масштаб проблемы только до тех пор, пока не стало слишком поздно, заявив, что «я действительно не понимал этого до самого конца 2005 и 2006 годов». [41] Гринспен заявил, что пузырь на рынке жилья был «в основном порожден снижением реальных долгосрочных процентных ставок», [42] хотя он также утверждает, что долгосрочные процентные ставки находятся вне контроля центральных банков, потому что «рыночная стоимость глобальных долгосрочных ценных бумаг приближается к 100 триллионам долларов», и, таким образом, эти и другие рынки активов достаточно велики, чтобы «теперь затопить ресурсы центральных банков». [43]

Гринспен признал перед комитетом Конгресса, что он был «частично неправ» в своем подходе невмешательства в банковскую отрасль: «Я совершил ошибку, предположив, что личные интересы организаций, в частности банков и других, таковы, что они способны наилучшим образом защитить своих акционеров и их капитал в фирмах», — сказал Гринспен. [44] При этом у Федерального резерва в то время не было полномочий вмешиваться в банковский сектор.

1 декабря 2008 года Национальное бюро экономических исследований (NBER) заявило, что Соединенные Штаты вступили в рецессию в декабре 2007 года, ссылаясь на показатели занятости и производства, а также на спад ВВП в третьем квартале. [45] [46] В тот же день индекс Dow Jones Industrial Average потерял 679 пунктов. [47] 4 января 2009 года лауреат Нобелевской премии по экономике Пол Кругман написал: «Это очень похоже на начало второй Великой депрессии». [48]

Великая рецессия изначально стоила миллионов рабочих мест, а высокий уровень безработицы сохранялся в течение многих лет после официального окончания рецессии в июне 2009 года. Одним из пугающих аспектов было то, насколько глубокой будет рецессия, что стало одной из причин, по которой Конгресс принял, а президент Обама подписал Закон о восстановлении и реинвестировании Америки (ARRA) в январе 2009 года. Известный как «Стимул», ARRA представлял собой смесь налоговых льгот (около одной трети) и программ расходов (около двух третей) на сумму около 800 миллиардов долларов с основным воздействием, распределенным на три года. [49] Многие экономисты утверждали, что стимул был слишком мал, в то время как консерваторы, такие как « Чаепитие», утверждали, что сокращение дефицита было приоритетом. [50]

Число рабочих мест («общий несельскохозяйственный фонд заработной платы», который включает как частный сектор, так и государственные рабочие места) достигло пика в 138,4 млн в январе 2008 года, затем упало до минимума (дна) в 129,7 млн в феврале 2010 года, снизившись почти на 8,8 млн рабочих мест или на 6,8%. Число рабочих мест не возвращалось к уровню января 2008 года до мая 2014 года. Для сравнения, тяжелая рецессия 1981-82 годов привела к снижению числа рабочих мест на 3,2%. [49] Полная занятость не возвращалась к докризисному уровню до августа 2015 года. [51]

Уровень безработицы («U-3») вырос с предкризисного уровня в 4,7% в ноябре 2008 года до пика в 10,0% в октябре 2009 года, прежде чем неуклонно снижаться до предкризисного уровня к маю 2016 года. Одним из факторов, который следует учитывать, является то, что количество рабочих мест было искусственно завышено, а уровень безработицы был искусственно занижен до рецессии из-за неустойчивого пузыря на рынке жилья , который существенно увеличил занятость в строительстве и других отраслях. В 2003 году, до значительного расширения субстандартного кредитования в 2004-2006 годах, уровень безработицы был близок к 6%. [52] Более широкий показатель безработицы («U-6»), который включает тех, кто работает неполный рабочий день по экономическим причинам или незначительно прикреплен к рабочей силе, вырос с 8,4% до кризиса до пика в 17,1% в октябре 2009 года. Он не восстановился до предкризисного уровня до мая 2017 года. [53]

Bloomberg ведет «панель инструментов» из нескольких переменных рынка труда, которая иллюстрирует состояние восстановления рынка труда. [54]

Крупнейшие инвестиционные банки, находившиеся в центре кризиса, получили значительное финансирование на рынках РЕПО овернайт , которые были нарушены во время кризиса. По сути, произошел набег на по сути нерегулируемую теневую банковскую (недепозитарную) банковскую систему, которая разрослась больше, чем регулируемая депозитарная система. Не имея возможности получить финансирование, они объединились (в случае Bear Stearns и Merrill Lynch), объявили о банкротстве (Lehman Brothers) или получили федеральные депозитарные банковские уставы и частные кредиты (Goldman Sachs и Morgan Stanley). Страховая компания AIG , которая гарантировала многие обязательства этих и других банков по всему миру с помощью производных инструментов, называемых кредитными дефолтными свопами , также была спасена и поглощена правительством по первоначальной стоимости, превышающей 100 миллиардов долларов. Спасение AIG было по сути каналом для правительства США для спасения банков по всему миру, поскольку деньги использовались AIG для выполнения своих обязательств. [55]

Хронология некоторых значимых событий кризиса с 2007 по 2008 год включает в себя:

По состоянию на 17 сентября 2008 года в США 81 публичная корпорация подала заявление о банкротстве, что уже больше, чем 78 за весь 2007 год. Крупнейшее корпоративное банкротство в истории США также сделало 2008 год рекордным годом с точки зрения активов, при этом размер активов Lehman — 691 млрд долларов США (~960 млрд долларов США в 2023 году) — превзошел все предыдущие годовые итоги. [60] В этом году также произошло девятое по величине банкротство — крах IndyMac Bank. [61]

The Wall Street Journal заявил, что финансирование венчурного капитала замедлилось, что в прошлом приводило к безработице и замедляло создание новых рабочих мест. [62] Федеральная резервная система предприняла шаги для стимулирования экономического роста, неоднократно снижая базовую ставку в течение 2008 года.

17 сентября 2008 года председатель Федеральной резервной системы Бен Бернанке сообщил министру финансов Генри Полсону , что для стабилизации финансовой системы потребуется большой объем государственных денег. [65] Короткие продажи по 799 финансовым акциям были запрещены 19 сентября. Компании также были вынуждены раскрывать крупные короткие позиции. [66] Министр финансов также указал, что денежные фонды создадут страховой пул для покрытия убытков и что правительство будет покупать ипотечные ценные бумаги у банков и инвестиционных домов. [66] Первоначальные оценки стоимости финансовой помощи Казначейства, предложенной в законопроекте администрации Буша (по состоянию на 19 сентября 2008 года), находились в диапазоне от 700 миллиардов долларов [67] до 1 триллиона долларов США . [68] 20 сентября 2008 года президент Джордж Буш-младший запросил у Конгресса полномочия потратить до 700 миллиардов долларов (~973 миллиарда долларов в 2023 году) на покупку проблемных ипотечных активов и сдерживание финансового кризиса 2007–2008 годов . [69] [65] Кризис продолжился, когда Палата представителей Соединенных Штатов отклонила законопроект, и индекс Dow Jones упал на 777 пунктов. [70] Позднее Конгресс принял пересмотренную версию законопроекта, но фондовый рынок тем не менее продолжал падать. [71] [72] Первая половина денег на спасение была в основном использована для покупки привилегированных акций банков, а не проблемных ипотечных активов. Это противоречило аргументу некоторых экономистов о том, что покупка привилегированных акций будет гораздо менее эффективной, чем покупка обыкновенных акций. [73]

По состоянию на середину ноября 2008 года было подсчитано, что новые кредиты, покупки и обязательства Федеральной резервной системы, Казначейства и FDIC, вызванные финансовым кризисом 2007–2008 годов , составили более 5 триллионов долларов: 1 триллион долларов в виде кредитов, предоставленных ФРС брокерам-дилерам через окно экстренных скидок , 1,8 триллиона долларов в виде кредитов, предоставленных ФРС через механизм срочного аукциона , 700 миллиардов долларов, которые должно было привлечь Казначейство для Программы помощи проблемным активам , 200 миллиардов долларов в виде страхования GSE Казначейством и 1,5 триллиона долларов в виде страхования необеспеченных банковских долгов FDIC. [74]

ProPublica ведет «трекер спасения», который указывает, что по состоянию на март 2018 года около 626 миллиардов долларов было «потрачено, инвестировано или предоставлено взаймы» на спасение финансовой системы из-за кризиса, в то время как 713 миллиардов долларов были возвращены правительству (390 миллиардов долларов в виде основного долга и 323 миллиарда долларов в виде процентов), что указывает на то, что спасение принесло 87 миллиардов долларов прибыли. [75]

Федеральная резервная система, казначейство и Комиссия по ценным бумагам и биржам 19 сентября предприняли несколько шагов для вмешательства в кризис. Чтобы остановить потенциальный набег на паевые инвестиционные фонды денежного рынка, Казначейство также объявило 19 сентября о новой программе на сумму 50 000 000 000 долларов (50 миллиардов долларов) для обеспечения инвестиций, аналогичной программе Федеральной корпорации по страхованию депозитов (FDIC). [76] Часть объявлений включала временные исключения из раздела 23A и 23B (Положение W), что позволяло финансовым группам более легко делиться фондами внутри своей группы. Исключения истекали 30 января 2009 года, если только они не были продлены Советом Федеральной резервной системы . [77] Комиссия по ценным бумагам и биржам объявила о прекращении коротких продаж 799 финансовых акций, а также о мерах против открытых коротких продаж в рамках своей реакции на ипотечный кризис. [78]

Рецессия официально закончилась во втором квартале 2009 года, [3] но экономика страны продолжала описываться как находящаяся в « экономическом недомогании » во втором квартале 2011 года. [80] Некоторые экономисты описали годы после рецессии как самое слабое восстановление со времен Великой депрессии и Второй мировой войны . [81] [82] Слабое восстановление заставило одного комментатора назвать ее «экономикой зомби», так как она была названа так потому, что она не была ни мертвой, ни живой. Доходы домохозяйств по состоянию на август 2012 года продолжали падать после окончания рецессии, в конечном итоге снизившись на 7,2% ниже уровня декабря 2007 года. [83] Кроме того, по состоянию на сентябрь 2012 года уровень долгосрочной безработицы является самым высоким со времен Второй мировой войны, [84] а уровень безработицы достиг пика через несколько месяцев после окончания рецессии (10,1% в октябре 2009 года) и был выше 8% до сентября 2012 года (7,8%). [85] [86] Федеральная резервная система удерживала процентные ставки на исторически низком уровне 0,25% с декабря 2008 года по декабрь 2015 года, когда она снова начала их повышать.

Однако Великая рецессия отличалась по своему характеру от всех рецессий со времен Великой депрессии, поскольку она также включала банковский кризис и сокращение задолженности домохозяйств с высокой задолженностью. Исследования показывают, что восстановление после финансовых кризисов может быть затяжным, с длительными периодами высокой безработицы и некачественным экономическим ростом. [87] Экономист Кармен Рейнхарт заявила в августе 2011 года: «Сокращение задолженности занимает около семи лет... И в десятилетие, следующее за серьезными финансовыми кризисами, вы, как правило, растете на 1–1,5 процентных пункта меньше, чем в предыдущее десятилетие, потому что предыдущее десятилетие подпитывалось бумом частных заимствований, и не весь этот рост был реальным. Показатели безработицы в странах с развитой экономикой после спадов также очень мрачные. Безработица остается на уровне примерно пяти процентных пунктов выше, чем в предыдущее десятилетие». [88]

В ноябре 2012 года тогдашний председатель ФРС Бен Бернанке рассказал о нескольких экономических препятствиях, которые замедлили восстановление:

Например, федеральные расходы США выросли с 19,1% ВВП в финансовом году (ФГ) 2007 до 24,4% ВВП в ФГ2009 (последний год, бюджет которого был заложен президентом Бушем), прежде чем упасть до 20,4% ВВП в 2014 году, что ближе к историческому среднему значению. В долларовом выражении федеральные расходы были фактически выше в 2009 году, чем в 2014 году, несмотря на историческую тенденцию примерно 5% годового роста. Это снизило реальный рост ВВП примерно на 0,5% в квартал в среднем между Q3 2010 и Q2 2014 года. [89] И домохозяйства, и правительство, практикующие режим жесткой экономии в одно и то же время, были рецептом медленного восстановления. [2]

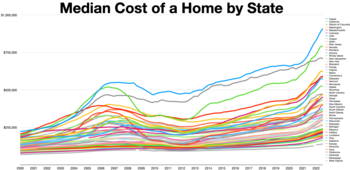

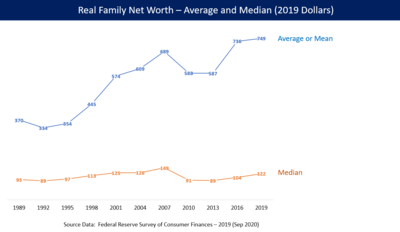

Несколько ключевых экономических переменных (например, уровень занятости, реальный ВВП на душу населения, фондовый рынок и чистая стоимость домохозяйств) достигли своей нижней точки (дна) в 2009 или 2010 году, после чего они начали расти, восстановившись до уровня до рецессии (2007) в период с конца 2012 года по май 2014 года (близко к прогнозу Рейнхарта), что ознаменовало восстановление всех рабочих мест, потерянных во время рецессии. [90] [91] [92] [93] Реальный медианный доход домохозяйств упал до дна в 53 331 доллар в 2012 году, но восстановился до исторического максимума в 59 039 долларов к 2016 году. [94] Однако прирост в период восстановления был распределен очень неравномерно. Экономист Эммануэль Саез написал в июне 2016 года, что 1% самых богатых семей получили 52% от общего роста реального дохода (ВВП) на семью в период с 2009 по 2015 год. Рост был более равномерно распределен после повышения налогов в 2013 году для лиц с более высоким доходом. [95] По данным Федеральной резервной системы, медианная чистая стоимость семей достигла пика примерно в 140 000 долларов в 2007 году, упала до минимума в 84 000 долларов в 2013 году и лишь частично восстановилась до 97 000 долларов к 2016 году. Семьи среднего класса имели большую часть своего богатства в жилье, что и привело к значительной части спада, когда лопнул пузырь на рынке жилья. [64]

Расходы на здравоохранение в США замедлились в период после Великой рецессии (2008–2012). Снижение инфляции и количества госпитализаций на душу населения привело к снижению темпов роста совокупных госпитализаций в это время. Рост замедлился больше всего для хирургических госпитализаций и меньше всего для госпитализаций матерей и новорожденных. [96]

Президент Обама объявил, что меры по спасению, начатые при администрации Буша и продолжавшиеся во время его администрации, завершены и в основном прибыльны по состоянию на декабрь 2014 года. [11] По состоянию на январь 2018 года средства по спасению были полностью возвращены правительством, если принять во внимание проценты по кредитам. В общей сложности $626 млрд было инвестировано, предоставлено взаймы или предоставлено в связи с различными мерами по спасению, в то время как $390 млрд было возвращено Казначейству. Казначейство заработало еще $323 млрд в виде процентов по кредитам по спасению, что привело к прибыли в размере $87 млрд. [97]

Подавляющее большинство историков экономики считают, что Великая рецессия была вторым худшим спадом в истории США после Великой депрессии . Некоторые экономисты, включая Бена Бернанке , утверждали, что финансовый кризис 2007–2008 годов был, возможно, более серьезным, чем финансовый кризис, предшествовавший Великой депрессии, и что депрессии удалось избежать только благодаря решительным политическим действиям, предпринятым Федеральным резервом и федеральным правительством. [98]

результаты [действий Федеральной резервной системы] показывают пределы возможностей центрального банка вывести страну из экономического недуга.