Инвестиционный фонд — это способ инвестирования денег вместе с другими инвесторами, чтобы извлечь выгоду из неотъемлемых преимуществ работы в составе группы, таких как снижение рисков инвестиций на значительный процент. Эти преимущества включают возможность:

Остается неясным, могут ли профессиональные активные инвестиционные менеджеры надежно повысить доходность с поправкой на риск на сумму, превышающую сборы и расходы на управление инвестициями. Терминология различается в зависимости от страны, но инвестиционные фонды часто называют инвестиционными пулами , коллективными инвестиционными инструментами , коллективными инвестиционными схемами , управляемыми фондами или просто фондами . Нормативный термин — обязательство для коллективного инвестирования в переводные ценные бумаги или краткосрочное коллективное инвестиционное обязательство (ср. Закон). Инвестиционный фонд может принадлежать общественности, например, паевой инвестиционный фонд , биржевой инвестиционный фонд , специализированная компания по приобретению или закрытый инвестиционный фонд [1] , или он может быть продан только в частном размещении , например, хедж-фонд или фонд прямых инвестиций . [2] Термин также включает специализированные инструменты, такие как коллективные и общие трастовые фонды, которые являются уникальными управляемыми банком фондами, структурированными в первую очередь для объединения активов из соответствующих пенсионных планов или трастов. [3]

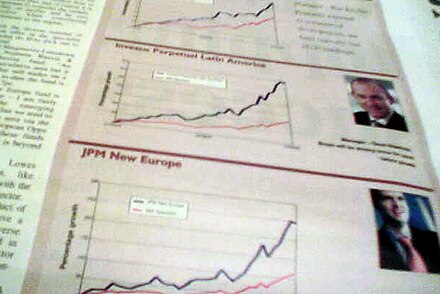

Инвестиционные фонды продвигаются с широким спектром инвестиционных целей, либо нацеленных на определенные географические регионы ( например, развивающиеся рынки или Европа), либо на определенные секторы промышленности ( например, технологии). В зависимости от страны обычно есть перекос в сторону внутреннего рынка из-за знакомства и отсутствия валютного риска. Фонды часто выбираются на основе этих определенных инвестиционных целей, их прошлых инвестиционных результатов и других факторов, таких как сборы.

Первые (зарегистрированные) профессионально управляемые инвестиционные фонды или коллективные инвестиционные схемы, такие как паевые инвестиционные фонды , были созданы в Голландской Республике . [4] [5] Амстердамский бизнесмен Абрахам ван Кетвич (также известный как Адриан ван Кетвич) часто считается создателем первого в мире паевого инвестиционного фонда. [6]

Термин «коллективная инвестиционная схема» — это юридическое понятие, изначально вытекающее из ряда Директив Европейского Союза по регулированию инвестиций в паевые инвестиционные фонды и управления ими. Директивы 85/611/EEC о коллективных инвестициях в переводные ценные бумаги с поправками 2001/107/EC и 2001/108/EC (обычно известные как UCITS для краткости) создали общеевропейскую структуру, так что фонды, соответствующие ее основным положениям, могут продаваться в любом государстве-члене. Основная цель регулирования коллективных инвестиционных схем заключается в том, чтобы финансовые «продукты», которые продаются публике, были достаточно прозрачными, с полным раскрытием информации о характере условий. [7]

В Соединенном Королевстве основным законом является Закон о финансовых услугах и рынках 2000 года , в Части XVII, разделах 235–284 которого рассматриваются требования к работе коллективной инвестиционной схемы. В разделе 235 говорится, что «коллективная инвестиционная схема» означает «любые договоренности в отношении имущества любого рода, включая деньги, цель или результат которых заключается в том, чтобы позволить лицам, принимающим участие в договоренностях (становясь владельцами имущества или любой его части или иным образом), участвовать или получать прибыль или доход, возникающие в результате приобретения, владения, управления или распоряжения имуществом или суммами, выплачиваемыми из такой прибыли или дохода».

Коллективные инвестиционные инструменты могут быть сформированы в соответствии с корпоративным правом , юридическим трастом или законом . Характер инструмента и его ограничения часто связаны с его конституционной природой и соответствующими налоговыми правилами для типа структуры в пределах данной юрисдикции.

Обычно есть:

Ниже приведена общая информация о конкретных видах транспортных средств в различных юрисдикциях.

Чистая стоимость активов (NAV) — это стоимость активов транспортного средства за вычетом стоимости его обязательств. Метод расчета варьируется в зависимости от типа транспортного средства и юрисдикции и может быть предметом сложного регулирования. [ необходима цитата ]

Открытый инвестиционный фонд справедливо делится на акции, цена которых меняется прямо пропорционально изменению стоимости чистых активов фонда . Каждый раз, когда инвестируются деньги, создаются новые акции или паи, соответствующие текущей цене акций; каждый раз, когда акции выкупаются, проданные активы соответствуют текущей цене акций. Таким образом, не создается ни спроса, ни предложения на акции, и они остаются прямым отражением базовых активов.

Закрытый фонд выпускает ограниченное количество акций (или паев) в ходе первичного публичного предложения (или IPO ) или через частное размещение. Если акции выпускаются через IPO, [ нужна цитата ] они затем продаются на фондовой бирже . или напрямую через управляющего фондом, чтобы создать вторичный рынок, подчиняющийся рыночным силам .

Цена, которую инвесторы получают за свои акции, может существенно отличаться от стоимости чистых активов (NAV); она может быть «премией» к NAV (т. е. выше, чем NAV) или, что встречается чаще, «дисконтом» к NAV (т. е. ниже, чем NAV).

В Соединенных Штатах на конец 2018 года насчитывалось 506 закрытых паевых инвестиционных фондов с совокупными активами в размере 0,25 трлн долларов, что составляло 1% от всей индустрии США. [8]

Биржевые фонды (ETF) сочетают в себе характеристики как закрытых, так и открытых фондов. Они структурированы как открытые инвестиционные компании или UIT. ETF торгуются на фондовой бирже в течение всего дня. Арбитражный механизм используется для поддержания торговой цены близкой к чистой стоимости активов холдингов ETF.

По состоянию на конец 2018 года в США насчитывалось 1988 ETF с совокупными активами в размере 3,3 триллиона долларов США, что составляло 16% от всей индустрии США. [8]

Паевые инвестиционные фонды (ПИФ) выпускаются для публики только один раз при их создании. ПИФы обычно имеют ограниченный срок службы, установленный при создании. Инвесторы могут выкупить акции напрямую у фонда в любое время (аналогично открытому фонду) или подождать, чтобы выкупить их после прекращения деятельности фонда. Реже они могут продать свои акции на открытом рынке.

В отличие от других видов ПИФов, паевые инвестиционные фонды не имеют профессионального инвестиционного управляющего. Их портфель ценных бумаг формируется при создании ПИФа.

В Соединенных Штатах на конец 2018 года насчитывалось 4917 ПИФ с совокупными активами менее 0,1 трлн долларов США. [8]

Некоторые коллективные инвестиционные инструменты имеют право занимать деньги для осуществления дальнейших инвестиций; процесс, известный как заемный капитал или кредитное плечо . Если рынки растут быстро, это может позволить инструменту извлечь выгоду из роста в большей степени, чем если бы были инвестированы только подписные взносы. Однако эта предпосылка работает только в том случае, если стоимость заимствования меньше, чем достигнутый увеличенный рост. Если стоимость заимствования больше, чем достигнутый рост, достигается чистый убыток.

Это может значительно увеличить инвестиционный риск фонда за счет повышения волатильности и подверженности повышенному риску капитала.

Заемный капитал был основным фактором, способствовавшим краху инвестиционного траста с разделенным капиталом в Великобритании в 2002 году. [9] [10] [11]

Инструменты коллективного инвестирования различаются по доступности в зависимости от предполагаемой базы инвесторов:

Некоторые инструменты рассчитаны на ограниченный срок с принудительным выкупом акций или паев в определенную дату.

Многие коллективные инвестиционные инструменты разделяют фонд на несколько классов акций или паев. Базовые активы каждого класса эффективно объединяются для целей управления инвестициями, но классы обычно различаются по сборам и расходам, выплачиваемым из активов фонда.

Предполагается, что эти различия отражают различные затраты, связанные с обслуживанием инвесторов разных классов, например:

В некоторых случаях, объединяя регулярные инвестиции многих лиц, пенсионный план (например, план 401(k) ) может претендовать на покупку «институциональных» акций (и получить выгоду от их обычно более низких коэффициентов расходов [ необходима ссылка ] ), даже если ни один из участников плана не будет иметь на это право по отдельности.

Некоторые из классов фондов:

Одним из главных преимуществ коллективных инвестиций является снижение инвестиционного риска ( капитального риска ) за счет диверсификации . Инвестиции в одну акцию могут быть успешными, но они могут рухнуть из-за инвестиций или других причин (например, Marconi ). Если ваши деньги вложены в такой провальный холдинг, вы можете потерять свой капитал. Инвестируя в ряд акций (или других ценных бумаг), капитальный риск снижается.

Этот инвестиционный принцип часто называют распределением риска .

Коллективные инвестиции по своей природе, как правило, вкладывают средства в ряд отдельных ценных бумаг. Однако, если все ценные бумаги находятся в схожем типе класса активов или рыночного сектора , то существует систематический риск того, что все акции могут быть затронуты неблагоприятными изменениями рынка. Чтобы избежать этого систематического риска, инвестиционные менеджеры могут диверсифицировать свои активы в различные не идеально коррелированные классы активов. Например, инвесторы могут держать свои активы в равных частях в акциях и ценных бумагах с фиксированным доходом .

Если бы одному инвестору пришлось купить большое количество прямых инвестиций, сумма, которую он мог бы инвестировать в каждое владение, скорее всего, была бы небольшой. Расходы на сделки обычно основаны на количестве и размере каждой транзакции, поэтому общие расходы на сделки отняли бы большую часть капитала (что повлияло бы на будущую прибыль).

Инвестору, который выбирает инвестиционный фонд как способ вложения своих денег, не нужно тратить столько личного времени на принятие инвестиционных решений, проведение инвестиционных исследований или выполнение реальных сделок. Вместо этого эти действия и решения будут выполнены одним или несколькими управляющими фондом, управляющими инвестиционным фондом.

Управляющий фондом, принимающий инвестиционные решения от имени инвесторов, конечно, будет ожидать вознаграждение. Оно часто берется непосредственно из активов фонда в виде фиксированного процента каждый год или иногда в виде переменной (основанной на результатах) платы. Если бы инвестор управлял своими собственными инвестициями, этих расходов можно было бы избежать.

Часто стоимость консультаций, предоставляемых биржевым маклером или финансовым консультантом, встроена в инструмент. Часто называемая комиссией или нагрузкой (в США ), эта плата может применяться в начале плана или как постоянный процент от стоимости фонда каждый год. Хотя эта стоимость уменьшит вашу прибыль, можно утверждать, что она отражает отдельную плату за консультационные услуги, а не пагубную особенность коллективных инвестиционных инструментов. Действительно, часто можно купить паи или акции напрямую у поставщиков, не неся эти расходы.

Хотя инвестор может выбрать тип фонда, в который он будет инвестировать, он не имеет контроля над выбором отдельных активов, входящих в состав фонда.

Если инвестор владеет акциями напрямую, он имеет право присутствовать на годовом общем собрании компании и голосовать по важным вопросам. Инвесторы в коллективном инвестиционном инструменте часто не имеют никаких прав, связанных с индивидуальными инвестициями в фонде.

У каждого фонда есть определенная инвестиционная цель, описывающая сферу деятельности инвестиционного менеджера и помогающая инвесторам решить, подходит ли им фонд. Инвестиционные цели обычно попадают в широкие категории: инвестиции в доход (стоимость) или инвестиции в рост . Инвестиции на основе дохода или стоимости, как правило, выбирают акции с сильными доходными потоками, часто более устоявшиеся предприятия. Инвестиции в рост выбирают акции, которые, как правило, реинвестируют свой доход для генерации роста. У каждой стратегии есть свои критики и сторонники; некоторые предпочитают смешанный подход, использующий аспекты каждой из них.

Фонды часто различаются по категориям активов, таким как акции , облигации , недвижимость и т. д. Кроме того, возможно, наиболее часто фонды разделяют по их географическим рынкам или тематикам .

Примеры

В большинстве случаев, независимо от цели инвестирования, управляющий фондом выберет подходящий индекс или комбинацию индексов для измерения своей эффективности, например, FTSE 100. Это становится эталоном для измерения успеха или неудачи.

Цель большинства фондов — зарабатывать деньги, инвестируя в активы, чтобы получить реальную прибыль (т.е. выше инфляции). Философия, используемая для управления инвестициями фонда, различается, и существуют две противоположные точки зрения.

Активное управление — Активные менеджеры стремятся превзойти рынок в целом, выборочно владея ценными бумагами в соответствии с инвестиционной стратегией . Поэтому они используют динамические портфельные стратегии, покупая и продавая инвестиции в меняющихся рыночных условиях, основываясь на своей вере в то, что отдельные активы или сегменты рынка будут работать лучше, чем другие.

Пассивное управление — Пассивные управляющие придерживаются портфельной стратегии, определенной в начале фонда и не меняющейся впоследствии, стремясь минимизировать текущие расходы на поддержание портфеля . Многие пассивные фонды являются индексными фондами , которые пытаются воспроизвести эффективность рыночного индекса, удерживая ценные бумаги пропорционально их стоимости на рынке в целом. Другим примером пассивного управления является метод « купи и держи », используемый многими традиционными паевыми инвестиционными фондами , где портфель фиксирован с самого начала.

Кроме того, некоторые фонды используют гибридную стратегию управления расширенной индексацией , при которой управляющий минимизирует издержки, в целом следуя пассивной стратегии индексации, но имеет право по своему усмотрению активно отклоняться от индекса в надежде получить скромно более высокую прибыль.

Пример успешного активного управления

При анализе эффективности инвестиций статистические показатели часто используются для сравнения «фондов». Эти статистические показатели часто сводятся к одной цифре, представляющей аспект прошлой эффективности:

В зависимости от характера инвестиций тип «инвестиционного» риска будет различаться.

Распространенное беспокойство при любых инвестициях заключается в том, что вы можете потерять вложенные деньги — свой капитал. Поэтому этот риск часто называют риском капитала .

Если активы, в которые вы инвестируете, хранятся в другой валюте, существует риск того, что только движение валют может повлиять на стоимость. Это называется валютным риском .

Многие формы инвестиций могут быть нелегко продать на открытом рынке (например, коммерческая недвижимость) или рынок имеет небольшую емкость, и инвестиции могут потребовать времени для продажи. Активы, которые легко продаются, называются ликвидными, поэтому этот тип риска называется риском ликвидности .

Для открытого фонда может быть первоначальный сбор, взимаемый при покупке паев или акций, который покрывает расходы на сделку и комиссионные, выплачиваемые посредникам или продавцам. Обычно этот сбор составляет процент от инвестиций. Некоторые компании отказываются от первоначального сбора и вместо этого применяют выходной сбор. Он может постепенно исчезать через несколько лет. Закрытые фонды, торгуемые на бирже, облагаются брокерскими комиссиями , так же как и торговля акциями .

Транспортное средство будет взимать ежегодную плату за управление ( AMC ) для покрытия расходов на администрирование транспортного средства и вознаграждение инвестиционного менеджера. Это может быть фиксированная ставка, основанная на стоимости активов, или плата, связанная с производительностью, основанная на достижении предопределенной цели.

Различные классы паев/акций могут иметь разные комбинации сборов/платежей.

Открытые транспортные средства имеют либо двойную , либо одинарную цену .

Транспортные средства с двойной ценой имеют цену покупки (предложения) и цену продажи (бид). Цена покупки выше цены продажи, эта разница известна как спред или спред спроса-предложения . Разница обычно составляет 5% и может быть изменена менеджером транспортного средства для отражения изменений на рынке; величина изменения может быть ограничена правилами транспортных средств или нормативными правилами. Разница между ценой покупки и продажи включает первоначальный сбор за вступление в фонд.

Внутренняя работа фонда сложнее, чем предполагает это описание. Менеджер устанавливает цену за создание паев/акций и за отмену . Существует разница между ценой отмены и ценой предложения, а также ценой создания и предложения. Дополнительные паи создаются и помещаются в ящик менеджеров для будущих покупателей. Когда происходит интенсивная продажа, паи ликвидируются из ящика менеджеров , чтобы защитить существующих инвесторов от возросших издержек на сделки. Корректировка цен предложения/предложения ближе к ценам отмены/создания позволяет менеджеру защищать интересы существующих инвесторов в меняющихся рыночных условиях. Большинство паевых инвестиционных фондов имеют двойную цену.

Единые ценовые инструменты теоретически имеют единую цену за единицы/акции, и эта цена одинакова при покупке или продаже. Поскольку единые ценовые инструменты не могут корректировать разницу между ценой покупки и продажи для корректировки рыночных условий, существует другой механизм — налог на разводнение . SICAV, OEIC и паевые инвестиционные фонды США имеют единую цену.

Сбор за разводнение может взиматься по усмотрению управляющего фондом, чтобы компенсировать стоимость рыночных транзакций, возникающих в результате крупных несовпадающих заказов на покупку или продажу. Например, если объем покупок превышает объем продаж в определенный торговый период, управляющему фондом придется выйти на рынок, чтобы купить больше активов, лежащих в основе фонда, понеся при этом брокерскую комиссию и оказав неблагоприятное воздействие на фонд в целом («разбавляя» фонд). То же самое происходит и с крупными заказами на продажу. Сбор за разводнение, таким образом, применяется в соответствующих случаях и оплачивается инвестором, чтобы крупные единичные транзакции не снижали стоимость фонда в целом.

Инвестиционные фонды регулируются Законом об инвестиционных компаниях 1940 года , который в общих чертах описывает три основных типа: открытые фонды , закрытые фонды и паевые инвестиционные фонды . [12]

Распространены открытые фонды, называемые паевыми инвестиционными фондами и ETF . По состоянию на 2019 год на долю 5 крупнейших управляющих активами приходилось 55% из 19,3 триллионов инвестиций в паевые инвестиционные фонды и ETF. [13] Однако в активном управлении на долю 5 крупнейших приходится 22% рынка, на долю 10 крупнейших приходится 30%, а на долю 25 крупнейших — 39%. [13] BlackRock и Vanguard являются двумя крупнейшими, если учитывать пассивные инвестиции. [13]

В топ-5 фондов активного управления в 2018 году вошли Capital Group Companies (использующие бренд American Funds), Fidelity Investments , Vanguard , T. Rowe Price и Dimensional Fund Advisors ; в 2008 году в список вошли PIMCO и Franklin Templeton . [13]

Закрытые инвестиционные фонды менее распространены, по состоянию на 2019 год под их управлением находилось около 277 миллиардов долларов активов, включая около 107 миллиардов долларов в акциях и 170 миллиардов долларов в облигациях; [14] лидерами рынка являются Nuveen и BlackRock. [15]

Паевые инвестиционные фонды являются наименее распространенными, их активы по состоянию на 2019 год составляли около 6,5 млрд долларов США. [16]

Оба фонда управляются Инвестиционной компанией (КУА - компания з управл. актами). Фонды и компании регулируются и контролируются ДКЦПФР (Государственная комиссия по ценным бумагам и фондовому рынку)

Можно сказать, что паевой инвестиционный фонд — это пул денег, принадлежащий многим инвесторам. В противном случае M/F — это общий кассир многих инвесторов, которые доверяют третьей стороне управление и контроль над своим капиталом. Более того, они приказывают этой третьей стороне, которая в Греции называется AEDAK (Mutual Fund Management Company SA), распределить их деньги по множеству различных инвестиционных продуктов, таких как акции, облигации, депозиты, РЕПО и т. д. Эти компании в Греции могут предоставлять услуги в соответствии со статьей 4 Закона 3283/2004. Люди, владеющие паями (акциями) паевого инвестиционного фонда, называются держателями паев. В Греции содержатели паев, которые являются лицами, участвующими в тех же паях M/F, имеют точно такие же права, как и держатель паев (согласно Закону о вкладах на общем счете 5638/1932). Держатели паев должны подписать и принять документ, в котором описывается цель паевого инвестиционного фонда, как он работает и все, что касается фонда. Этот документ является регламентом M/F. Имущество каждого М/Ф по закону должно находиться под контролем банка, законно действующего в Греции (греческого или иностранного). Банк является хранителем М/Ф и, помимо хранения фонда, также контролирует законность всех движений управляющей компании. Надзорным и регулирующим органом управляющих компаний МФ и компаний портфельных инвестиций является Комиссия по рынку капитала Греции . Она находится под юрисдикцией Министерства национальной экономики и контролирует деятельность всех М/Ф, доступных в Греции. Все инвесторы должны быть очень осторожны и осознавать риск, которому они подвергаются. Они должны помнить, что все инвестиции имеют определенную степень риска. Безрисковых инвестиций не существует.