Крах Уолл-стрит 1929 года , также известный как Великий крах , Крах 29-го года или Черный вторник [1] , был крупным крахом американского фондового рынка , который произошел в конце 1929 года. Он начался в сентябре с резкого падения цен на акции на Нью-Йоркской фондовой бирже (NYSE) и закончился в середине ноября. Ключевая роль высоко летящего бычьего рынка 1920-х годов и последовавшего за ним катастрофического краха NYSE в конце 1929 года часто подчеркивается в объяснениях причин всемирной Великой депрессии .

Это был самый разрушительный крах фондового рынка в истории Соединенных Штатов , если принять во внимание полный масштаб и продолжительность его последствий. [2] Великий крах в основном ассоциируется с 24 октября 1929 года, называемым Черным четвергом , днем крупнейшей распродажи акций в истории США, [3] [4] и 29 октября 1929 года, называемым Черным вторником , когда инвесторы продали около 16 миллионов акций на Нью-Йоркской фондовой бирже за один день. [5] Крах, последовавший за сентябрьским крахом Лондонской фондовой биржи , ознаменовал начало Великой депрессии .

« Ревущие двадцатые », десятилетие после Первой мировой войны , приведшее к краху, [6] были временем богатства и излишеств. Опираясь на послевоенный оптимизм, сельские американцы в огромных количествах мигрировали в города в течение десятилетия в надежде найти более благополучную жизнь в постоянно растущем расширении промышленного сектора Америки. [7]

Ученые полагают, что сокращение денежной массы, вызванное решениями Федеральной резервной системы, оказало сильное сдерживающее воздействие на производство. [8] Несмотря на неотъемлемый риск спекуляций , широко распространено мнение, что фондовый рынок будет продолжать расти вечно. 25 марта 1929 года, после того как Федеральная резервная система предупредила о чрезмерной спекуляции, произошел небольшой обвал, когда инвесторы начали быстро продавать акции, обнажив шаткую основу рынка. [9] Два дня спустя банкир Чарльз Э. Митчелл объявил, что его компания, National City Bank , предоставит кредит в размере 25 миллионов долларов, чтобы остановить падение рынка. [9] Действия Митчелла временно остановили финансовый кризис, и онкольные деньги снизились с 20 до 8 процентов. [9] Однако американская экономика продемонстрировала зловещие признаки проблем. [9] Производство стали сократилось, строительство было вялым, продажи автомобилей упали, а потребители накапливали большие долги из-за легкого кредита. [9]

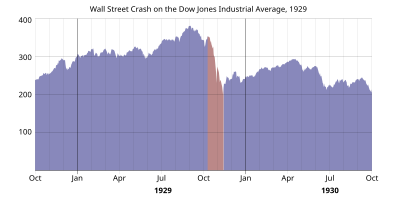

Несмотря на все экономические предупреждающие знаки и рыночные провалы в марте и мае 1929 года, акции возобновили свой рост в июне, и рост продолжался почти безостановочно до начала сентября 1929 года (индекс Dow Jones Average вырос более чем на 20% в период с июня по сентябрь). Рынок находился на девятилетнем этапе, в течение которого индекс Dow Jones Industrial Average вырос в цене в десять раз, достигнув пика в 381,17 3 сентября 1929 года. [9] Незадолго до краха экономист Ирвинг Фишер провозгласил знаменитое заявление: «Цены на акции достигли того, что выглядит как постоянно высокое плато». [10] Оптимизм и финансовые выгоды великого бычьего рынка были поколеблены после широко разрекламированного предсказания финансового эксперта Роджера Бабсона от 8 сентября о том, что «крах приближается, и он может быть потрясающим». [11] [12] Таким образом, первоначальное сентябрьское падение было названо в прессе «прорывом Бабсона». Это было началом Великого краха, но до тяжелой фазы краха в октябре многие инвесторы считали сентябрьский «прорыв Бабсона» «здоровой коррекцией» и возможностью для покупки. [13]

20 сентября 1929 года крупнейший британский инвестор Кларенс Хэтри и многие из его партнеров были заключены в тюрьму за мошенничество и подделку документов, что привело к приостановке деятельности его компаний. Это могло ослабить доверие американцев к их собственным компаниям, [14] хотя это оказало минимальное влияние на Лондонскую фондовую биржу. В дни, предшествовавшие краху, рынок был крайне нестабилен. Периоды продаж и высоких объемов перемежались краткими периодами роста цен и восстановления. [ необходима цитата ]

Продажи усилились в середине октября. 24 октября, в « черный четверг », рынок потерял 11% своей стоимости на открытии торгов из-за очень интенсивной торговли. [ требуется цитата ] Огромный объем привел к тому, что отчет о ценах на тикерной ленте в брокерских конторах по всей стране опоздал на несколько часов, и поэтому инвесторы не имели представления о том, сколько торгуется большинство акций. [15] Несколько ведущих банкиров Уолл-стрит встретились, чтобы найти решение паники и хаоса на торговой площадке. [16] На встрече присутствовали Томас У. Ламонт , исполняющий обязанности главы Morgan Bank ; Альберт Виггин , глава Chase National Bank ; и Чарльз Э. Митчелл, президент National City Bank of New York . [17] Они выбрали Ричарда Уитни , вице-президента биржи, действовать от их имени. [ требуется цитата ]

Заручившись поддержкой банковских финансовых ресурсов, Уитни сделал ставку на покупку 25 000 акций US Steel по цене 205 долларов за акцию, что значительно выше текущей рыночной цены. [18] Пока трейдеры наблюдали, Уитни затем сделал аналогичные ставки на другие акции « голубых фишек ». Тактика была похожа на ту, которая положила конец панике 1907 года и успешно остановила падение. Промышленный индекс Доу-Джонса восстановился, закрывшись всего на 6,38 пункта (2,09%) за день. [ необходима цитата ]

28 октября, в « черный понедельник » [19] , еще больше инвесторов, столкнувшихся с маржин-коллами, решили выйти с рынка, и падение продолжилось с рекордным падением индекса Dow Jones за день в 38,33 пункта, или 12,82%. [20]

29 октября 1929 года на Уолл-стрит наступил « черный вторник », когда инвесторы продали около 16 миллионов акций на Нью-Йоркской фондовой бирже за один день. Стоимость акций была потеряна примерно на 14 миллиардов долларов, что уничтожило тысячи инвесторов. Паническая распродажа достигла пика, когда некоторые акции не нашли покупателей ни по какой цене. [21] Индекс Доу-Джонса потерял еще 30,57 пункта, или 11,73%, что в целом составило 68,90 пункта, или 23,05% за два дня. [22] [23] [24] [25]

29 октября Уильям С. Дюрант объединился с членами семьи Рокфеллеров и другими финансовыми гигантами, чтобы купить большое количество акций, чтобы продемонстрировать публике свою уверенность в рынке, но их усилия не смогли остановить значительное падение цен. Огромный объем акций, торгуемых в тот день, заставил тикер продолжать работать примерно до 7:45 вечера [ необходима цитата ]

После однодневного восстановления 30 октября, когда Dow восстановился на 28,40 пунктов, или 12,34%, закрывшись на отметке 258,47, рынок продолжил падать, достигнув промежуточного дна 13 ноября 1929 года, когда Dow закрылся на отметке 198,60. Затем рынок восстанавливался в течение нескольких месяцев, начиная с 14 ноября, когда Dow набрал 18,59 пунктов, закрывшись на отметке 217,28, и достигнув вторичного пика закрытия ( медвежьего рынка ) на отметке 294,07 17 апреля 1930 года. Затем Dow начал еще одно, гораздо более длительное, устойчивое падение с апреля 1930 года по 8 июля 1932 года, когда он закрылся на отметке 41,22, самом низком уровне 20-го века, завершив потерю 89,2% для индекса менее чем за три года. [27] [28]

Начиная с 15 марта 1933 года и продолжая до конца 1930-х годов, Dow Jones начал медленно возвращать себе утраченные позиции. Самый большой процентный рост Dow Jones произошел в начале и середине 1930-х годов. В конце 1937 года на фондовом рынке произошел резкий спад, но цены держались значительно выше минимумов 1932 года. Dow Jones не возвращался к своему пиковому закрытию 3 сентября 1929 года в течение 25 лет, до 23 ноября 1954 года. [29] [30] [31]

В 1932 году Сенат США создал Комиссию Пекоры для изучения причин краха. [32] В следующем году Конгресс США принял Закон Гласса-Стиголла, предписывающий разделение коммерческих банков , которые принимают депозиты и выдают кредиты , и инвестиционных банков , которые андеррайтинг , выпуск и распространение акций , облигаций и других ценных бумаг . [33]

После этого фондовые рынки по всему миру ввели меры по приостановке торговли в случае быстрого спада, утверждая, что эти меры предотвратят такие панические продажи. Однако однодневный крах Черного понедельника 19 октября 1987 года, когда Dow Jones Industrial Average упал на 22,6%, а также Черный понедельник 16 марта 2020 года (-12,9%) были хуже в процентном отношении, чем любой отдельный день краха 1929 года (хотя совокупное падение на 25% 28–29 октября 1929 года было больше, чем 19 октября 1987 года, и остается худшим двухдневным падением по состоянию на 7 октября 2024 года [обновлять]). [34]

Крах последовал за спекулятивным бумом, который захватил власть в конце 1920-х годов. Во второй половине 1920-х годов производство стали, строительство зданий, розничный товарооборот, зарегистрированные автомобили и даже железнодорожные квитанции росли от рекорда к рекорду. Совокупная чистая прибыль 536 производственных и торговых компаний показала рост в первые шесть месяцев 1929 года на 36,6% по сравнению с 1928 годом, что само по себе было рекордным полугодием. Железо и сталь лидировали с удвоенной прибылью. [35] Такие цифры создали крещендо биржевых спекуляций, что заставило сотни тысяч американцев активно инвестировать в фондовый рынок. Многие люди занимали деньги, чтобы купить больше акций. К августу 1929 года брокеры регулярно выдавали мелким инвесторам кредиты, превышающие две трети номинальной стоимости покупаемых ими акций. Более 8,5 миллиардов долларов было выдано в кредит, [36] больше, чем вся сумма валюты, обращавшейся в Соединенных Штатах в то время. [37] [38]

Рост цен на акции побудил больше людей инвестировать в надежде на то, что цены на акции вырастут еще больше. Таким образом, спекуляции подпитывали дальнейший рост и создавали экономический пузырь . Из-за маржинальных покупок инвесторы могли потерять большие суммы денег, если рынок пошел бы вниз или даже если бы он не смог достаточно быстро вырасти. Среднее отношение цены к прибыли акций S&P Composite составило 32,6 в сентябре 1929 года, [39] что явно выше исторических норм. [40] По словам экономиста Джона Кеннета Гэлбрейта , эйфория также привела к тому, что большое количество людей вложили свои сбережения и деньги в инвестиционные продукты с кредитным плечом, такие как «Blue Ridge trust» и «Shenandoah Trust» Goldman Sachs , которые также рухнули в 1929 году, что привело к убыткам банков в размере 475 миллиардов долларов в долларах 2010 года (663,68 миллиарда долларов в 2023 году). [41]

.jpg/440px-Portrait_of_Sir_George_Paish_(cropped).jpg)

Хорошие урожаи накопили массу в 250 миллионов бушелей пшеницы, которую нужно было «перенести», когда начался 1929 год. К маю в долине Миссисипи также был собран урожай озимой пшеницы в 560 миллионов бушелей. Избыточное предложение вызвало такое падение цен на пшеницу, что чистый доход фермеров от пшеницы оказался под угрозой исчезновения. Фондовые рынки всегда чувствительны к будущему состоянию товарных рынков, [ необходима ссылка ] и спад на Уолл-стрит, который был предсказан на май сэром Джорджем Пейшем, наступил вовремя. В июне 1929 года положение было спасено сильной засухой в Дакоте и на канадском Западе, а также неблагоприятным временем для посева в Аргентине и восточной Австралии. Избыточное предложение теперь было необходимо для заполнения пробелов в мировом производстве пшеницы 1929 года. С 97 центов за бушель в мае цена на пшеницу выросла до 1,49 доллара в июле. Когда стало ясно, что эта цифра позволит американским фермерам получить за свой урожай в том году больше, чем в 1928 году, акции снова пошли вверх. [42]

В августе цена на пшеницу упала, когда Франция и Италия хвастались великолепным урожаем, а ситуация в Австралии улучшилась. Это вызвало дрожь на Уолл-стрит, и цены на акции быстро упали, но известие о дешевых акциях вызвало новый прилив «оленей» (спекулянтов-любителей) и инвесторов. Конгресс проголосовал за пакет помощи фермерам в размере 100 миллионов долларов в надежде на стабилизацию цен на пшеницу, но к октябрю цена упала до 1,31 доллара за бушель. [43]

Другие важные экономические барометры также замедлялись или даже падали к середине 1929 года, включая продажи автомобилей, продажи домов и производство стали. Падающее производство товаров и промышленности, возможно, пошатнуло даже уверенность американцев в себе, и фондовый рынок достиг пика 3 сентября на уровне 381,17 сразу после Дня труда, и начал падать после того, как Роджер Бабсон опубликовал свой пророческий прогноз «рыночного краха». К концу сентября рынок упал на 10% от пика («прорыв Бабсона»). Продажи усилились в начале и середине октября, с резкими днями падения, перемежающимися несколькими днями роста. Панические продажи в огромных масштабах начались на неделе 21 октября и усилились и достигли кульминации 24 октября, 28 октября и особенно 29 октября («черный вторник»). [44]

Президент Chase National Bank Альберт Х. Виггин сказал в то время:

Мы пожинаем естественные плоды оргии спекуляций, в которой предавались миллионы людей. Было неизбежно, из-за огромного увеличения числа акционеров в последние годы, что число продавцов будет больше, чем когда-либо, когда бум закончится и продажа займет место покупки. [45] [46]

Вместе крах фондового рынка 1929 года и Великая депрессия сформировали крупнейший финансовый кризис 20-го века. [47] Паника октября 1929 года стала символом экономического спада, охватившего мир в течение следующего десятилетия. [48] Падение цен на акции 24 и 29 октября 1929 года было практически мгновенным на всех финансовых рынках, за исключением Японии. [49]

Крах Уолл-стрит оказал большое влияние на экономику США и мира, и он был источником интенсивных академических исторических, экономических и политических дебатов с момента его возникновения и до настоящего времени. Некоторые люди считали, что злоупотребления со стороны коммунальных холдинговых компаний способствовали краху Уолл-стрит 1929 года и последовавшей за ним Великой депрессии. [50] Многие люди обвиняли в крахе коммерческие банки, которые были слишком готовы рисковать депозитами на фондовом рынке. [51]

В 1930 году 1352 банка держали более $853 млн на депозитах; в 1931 году, год спустя, 2294 банка обанкротились с почти $1,7 млрд на депозитах. Многие предприятия обанкротились (28 285 банкротств и ежедневный показатель в 133 в 1931 году). [ необходима цитата ]

Крах 1929 года остановил « ревущие двадцатые» . [52] Как осторожно выразился экономический историк Чарльз П. Киндлбергер , в 1929 году не было кредитора последней инстанции , который, если бы он существовал и был правильно использован, сыграл бы ключевую роль в сокращении замедления деловой активности, которое обычно следует за финансовыми кризисами. [49] Крах спровоцировал широкомасштабные и долгосрочные последствия для Соединенных Штатов. Историки до сих пор спорят, спровоцировал ли крах 1929 года Великую депрессию [53] или он просто совпал с лопнувшим свободным экономическим пузырем, вдохновленным кредитованием. Только 16% американских домохозяйств инвестировали в фондовый рынок в Соединенных Штатах в период, предшествовавший этой депрессии, что позволяет предположить, что крах имел несколько меньший вес в ее возникновении. [ необходима цитата ]

Однако психологические последствия краха отразились на всей стране, поскольку компании осознали трудности в обеспечении инвестиций на рынке капитала для новых проектов и расширений. Неопределенность в бизнесе естественным образом влияет на безопасность работы для сотрудников, и поскольку американский рабочий (потребитель) столкнулся с неопределенностью в отношении дохода, естественно, склонность к потреблению снизилась. Снижение цен на акции привело к банкротствам и серьезным макроэкономическим трудностям, включая сокращение кредитования, закрытие предприятий, увольнение работников, банкротство банков, сокращение денежной массы и другие экономически депрессивные события. [54]

Последующий рост массовой безработицы рассматривается как результат краха, хотя крах ни в коем случае не является единственным событием, способствовавшим депрессии. Крах Уолл-стрит обычно рассматривается как имеющий наибольшее влияние на последующие события и поэтому широко рассматривается как сигнал о нисходящем экономическом спаде, который положил начало Великой депрессии. Правда это или нет, последствия были ужасными почти для всех. Большинство академических экспертов сходятся во мнении относительно одного аспекта краха: он уничтожил миллиарды долларов богатства за один день, и это немедленно снизило потребительские покупки. [53]

Этот провал спровоцировал всемирный набег на золотые депозиты США (т. е. доллар) и вынудил Федеральный резерв поднять процентные ставки до спада. Около 4000 банков и других кредиторов в конечном итоге обанкротились. Кроме того, правило «аптик» , [55] которое разрешало короткие продажи только тогда, когда последний тик в цене акций был положительным, было введено после краха рынка 1929 года, чтобы помешать коротким продавцам снижать цену акций в медвежьем набеге . [56]

Крах фондового рынка в октябре 1929 года напрямую привел к Великой депрессии в Европе. Когда акции резко упали на Нью-Йоркской фондовой бирже , мир сразу это заметил. Хотя финансовые лидеры в Соединенном Королевстве, как и в Соединенных Штатах, значительно недооценили масштабы последовавшего кризиса, вскоре стало ясно, что мировые экономики стали более взаимосвязанными, чем когда-либо. Последствия нарушения глобальной системы финансирования, торговли и производства и последовавший за этим крах американской экономики вскоре ощутили по всей Европе. [57]

В частности, в 1930 и 1931 годах безработные бастовали, устраивали публичные демонстрации и иным образом предпринимали прямые действия, чтобы привлечь внимание общественности к своему бедственному положению. В Великобритании протесты часто были сосредоточены на так называемом тесте на наличие средств , который правительство ввело в 1931 году, чтобы ограничить размер выплат по безработице отдельным лицам и семьям. Для работающих людей тест на наличие средств казался навязчивым и бесчувственным способом борьбы с хроническими и непрекращающимися лишениями, вызванными экономическим кризисом. Забастовки были встречены силой: полиция разгоняла протесты, арестовывала демонстрантов и обвиняла их в преступлениях, связанных с нарушением общественного порядка. [57]

Среди экономистов и историков ведутся споры о том, какую роль крах сыграл в последующих экономических, социальных и политических событиях. The Economist в статье 1998 года утверждал, что Депрессия не началась с краха фондового рынка, [58] и во время краха не было ясно, что депрессия началась. Они спрашивали: «Может ли очень серьезный крах фондовой биржи вызвать серьезный спад в промышленности, когда промышленное производство по большей части находится в здоровом и сбалансированном состоянии?» Они утверждали, что должен быть какой-то спад, но пока не было достаточных доказательств того, что он будет длительным или обязательно вызовет общую промышленную депрессию. [59]

Однако The Economist также предупредил, что некоторые банковские крахи также были ожидаемы, и у некоторых банков, возможно, не осталось никаких резервов для финансирования коммерческих и промышленных предприятий. Он пришел к выводу, что позиция банков была ключом к ситуации, но то, что должно было произойти, нельзя было предвидеть. [59]

В книге Милтона Фридмана и Анны Шварц «Денежная история Соединенных Штатов » утверждается, что причиной столь серьезного «великого спада» был не спад делового цикла, протекционизм или крах фондового рынка 1929 года сами по себе, а крах банковской системы во время трех волн паники с 1930 по 1933 год. [60]

Самым жестоким медвежьим рынком всех времен был крах Уолл-стрит 1929–1932 гг., когда цены на акции упали на 89 процентов.

На рубеже 20-го века спекуляции на фондовом рынке были ограничены профессионалами, но в 1920-х годах миллионы «обычных американцев» инвестировали в Нью-Йоркскую фондовую биржу. К августу 1929 года брокеры одолжили мелким инвесторам более двух третей номинальной стоимости акций, которые они покупали с маржей — более 8,5 млрд долларов было предоставлено в долг.