Акт , предусматривающий согласование в соответствии с разделами II и V параллельной резолюции о бюджете на 2018 финансовый год , [2] Pub. L. 115–97 (текст) (PDF), является актом Конгресса о доходах Соединенных Штатов, первоначально представленным в Конгрессе как Закон о налоговых сокращениях и рабочих местах ( TCJA ), [3] [4] , который внес поправки в Налоговый кодекс 1986 года . Законодательство обычно упоминается в СМИ как налоговые сокращения Трампа . Основные элементы изменений включают снижение налоговых ставок для корпораций и физических лиц, увеличение стандартного вычета и семейных налоговых льгот, отмену личных освобождений и снижение выгодности детализирования вычетов, ограничение вычетов для государственных и местных подоходных налогов и налогов на имущество , дальнейшее ограничение вычета процентов по ипотеке, снижение альтернативного минимального налога для физических лиц и его отмена для корпораций, удвоение освобождения от налога на имущество и снижение штрафа за нарушение индивидуального мандата Закона о доступном медицинском обслуживании (ACA) до 0 долларов США. [5] [6] Газета New York Times описала TCJA как «самую масштабную налоговую реформу за последние десятилетия». [7]

Большинство изменений, внесенных законопроектом, вступили в силу 1 января 2018 года и не повлияли на налоги 2017 года. [8] Многие положения о налоговых льготах, содержащиеся в TCJA, в частности, включая снижение индивидуального подоходного налога, такие как изменения в стандартном вычете в §63 IRC, должны истечь в 2025 году; в то время как многие из налоговых льгот для бизнеса истекают в 2028 году. [9] [10] Продление сокращений заставило экономистов всего политического спектра беспокоиться о том, что это усилит инфляционное давление [11] [12] и ухудшит фискальную траекторию Америки. [13] Бюджетное управление Конгресса оценивает, что продление истекающих положений добавит 4,6 триллиона долларов дефицита за 10 лет. [14]

Исследования показывают, что TCJA непропорционально увеличил федеральный долг, а также доходы после уплаты налогов для самых богатых. [15] Это привело к предполагаемому 11%-ному росту корпоративных инвестиций, но его влияние на экономический рост и среднюю заработную плату было меньше, чем ожидалось, и в лучшем случае скромным. [16]

В соответствии с законом в индивидуальный подоходный налог вносятся многочисленные изменения, включая изменение уровня дохода индивидуальных налоговых категорий , снижение налоговых ставок , увеличение стандартных вычетов и семейных налоговых льгот, при этом детализированные вычеты сокращаются, а личные освобождения от уплаты налогов отменяются.

Большинство индивидуальных подоходных налогов снижены до 2025 года. Количество категорий подоходного налога остается равным семи, но диапазоны доходов в нескольких категориях были изменены, и большинство категорий имеют более низкие ставки. Это предельные ставки, которые применяются к доходу в указанном диапазоне в соответствии с действующим законодательством (т. е. предыдущим Публичным законом 115-97 или Законом), поэтому налогоплательщик с более высоким доходом будет иметь доход, облагаемый налогом по нескольким различным ставкам. [17] [18] Другая мера инфляции ( цепной ИПЦ или C-ИПЦ) будет применяться к категориям вместо индекса потребительских цен (ИПЦ), поэтому категории увеличиваются медленнее. Фактически это увеличение налога с течением времени, поскольку люди быстрее переходят в более высокие категории по мере роста своих доходов; этот элемент является постоянным. [19] [20]

Стандартный вычет почти удваивается с $12 700 до $24 000 для супружеских пар. Для одиноких налогоплательщиков стандартный вычет увеличится с $6 350 до $12 000. Около 70% семей выбирают стандартный вычет вместо детализированных вычетов; этот показатель может вырасти до более чем 84%, если удвоить его. Личное освобождение от уплаты налога отменяется — это был вычет в размере $4 050 на налогоплательщика и иждивенца, если только он не находится в наследстве или трасте. [19] [20] [21]

Налоговый кредит на ребенка ( CTC ) удваивается с $1000 до $2000, $1400 из которых будут возвращены. Также существует кредит в размере $500 для других иждивенцев, по сравнению с нулем по действующему законодательству. Нижний порог для поэтапного отказа от CTC для лиц с высоким доходом изменяется с $110 000 AGI до $400 000 для состоящих в браке лиц. [22]

Вычет процентов по ипотеке для недавно купленных домов (и вторых домов) был снижен с общего остатка по кредиту в размере $1 млн по действующему законодательству до $750 000. Проценты по кредитам под залог жилья (также известным как вторые ипотечные кредиты) больше не подлежат вычету, если только деньги не используются для улучшения дома.

Вычет по государственному и местному подоходному налогу, налогу с продаж и налогу на имущество (« вычет SALT ») будет ограничен суммой в 10 000 долларов. Это больше повлияет на налогоплательщиков с более дорогой недвижимостью, как правило, тех, кто живет в районах с более высоким доходом, или людей в штатах с более высокими ставками государственного налога. [23]

Акт обнулил федеральный налоговый штраф за нарушение индивидуального мандата Закона о доступном медицинском обслуживании , начиная с 2019 года. (Чтобы принять Сенат в соответствии с правилами примирения всего 50 голосами, само требование все еще действует). [24] По оценкам, это сэкономит правительству более 300 миллиардов долларов, поскольку примерно на 13 миллионов человек меньше будет иметь страховое покрытие, в результате чего правительство будет предоставлять меньше налоговых субсидий. По оценкам, это увеличит премии на биржах медицинского страхования до 10%. [25] Он также увеличивает сумму медицинских расходов из своего кармана, которые могут быть вычтены, путем снижения порога с 10% от скорректированного валового дохода до 7,5%, но только для 2017 года (ретроактивно) и 2018 года. С 1 января 2019 года порог увеличится до 10%. [26]

Никаких изменений не вносится в основные вычеты и кредиты за образование, или вычет учителя за невозмещенные расходы на класс, который остается на уровне 250 долларов. Законопроект изначально расширял использование 529 счетов сбережений колледжа как для обучения в частных школах K–12, так и для домашнего обучения, но положение относительно домашнего обучения было отменено парламентарием Сената и удалено. 529 счетов сбережений для обеспечения обучения в частных школах K–12 были оставлены без изменений. [27]

Налогоплательщики смогут вычесть убытки от несчастных случаев только в том случае, если они произошли в федерально объявленной зоне бедствия. [28]

Алименты, выплачиваемые бывшему супругу, больше не будут вычитаться плательщиком, а алиментные платежи больше не будут включаться в валовой доход получателя. Это фактически переносит налоговое бремя алиментов с получателя на плательщика, увеличивает сумму налога, взимаемого с дохода, переведенного в качестве алиментов, и упрощает аудиторский след для IRS. [ необходима цитата ] Это положение действует для соглашений о разводе и раздельном проживании, подписанных после 31 декабря 2018 года. [29]

Расходы на переезд, связанные с работой, больше не будут вычитаться из налогооблагаемой базы, за исключением переездов, связанных с прохождением действительной военной службы. [30]

Различные детализированные вычеты, включая налоговые вычеты за сборы за подготовку налоговой отчетности, инвестиционные расходы, профсоюзные взносы и невозмещенные расходы на сотрудников, исключаются. [31]

Меньше людей будут платить альтернативный минимальный налог , поскольку закон увеличивает уровень освобождения от уплаты налога с 84 500 до 109 400 долларов США для состоящих в браке налогоплательщиков, подающих совместную декларацию, и с 54 300 до 70 300 долларов США для одиноких налогоплательщиков. [32]

Акт отменяет возможность переквалификации преобразований Рота . [33] [34]

Закон освобождает от налогообложения погашение некоторых студенческих кредитов в связи со смертью или полной постоянной нетрудоспособностью заемщика . Это положение применяется только к долгам, погашенным в течение налоговых лет с 2018 по 2025. [35] [36]

Закон теперь облагает налогом пособия по случаю потери кормильца, которые были выделены детям умершего военнослужащего, как если бы они были предназначены для траста или имущества, что может привести к уплате подоходного налога по ставке до 37% [37] .

В случае смерти, произошедшей в период с 2018 по 2025 год, имущество, превышающее 11,2 млн долларов, облагается налогом на имущество в размере 40% на момент смерти, что выше, чем 5,6 млн долларов ранее. Для супружеской пары, суммирующей свои освобождения, имущество, превышающее 22,4 млн долларов, облагается налогом на имущество в размере 40% на момент смерти. [38]

Ставка корпоративного налога была изменена с дифференцированной ставки налога в диапазоне от 15% до 39% в зависимости от налогооблагаемого дохода [39] на фиксированную ставку 21%, в то время как некоторые связанные с этим вычеты и кредиты для бизнеса были сокращены или отменены. Закон также изменил налоговую систему США с глобальной на территориальную в отношении налога на прибыль корпораций. Вместо того, чтобы корпорация платила ставку налога США за доход, полученный в любой стране (за вычетом кредита за налоги, уплаченные в этой стране), каждая дочерняя компания платит налоговую ставку страны, в которой она юридически учреждена. Другими словами, в рамках территориальной налоговой системы корпорация сохраняет разницу между в целом более высокой ставкой налога США и более низкой ставкой страны, в которой дочерняя компания юридически учреждена. Журналист Bloomberg Мэтт Левин объяснил концепцию: «Если мы зарегистрированы в США [в рамках старого глобального налогового режима], мы будем платить 35 процентов налога на наш доход в США, Канаде, Мексике, Ирландии, Бермудских островах и на Каймановых островах, но если мы зарегистрированы в Канаде [в рамках территориального налогового режима, предложенного Законом], мы будем платить 35 процентов на наш доход в США, но 15 процентов в Канаде, 30 процентов в Мексике, 12,5 процента в Ирландии и ноль процентов на Бермудских островах и ноль процентов на Каймановых островах». [40] Теоретически закон должен был бы уменьшить стимул для налоговой инверсии , которая используется сегодня для получения преимуществ территориальной налоговой системы путем перемещения штаб-квартир американских корпораций в другие страны. [41]

Единовременный налог на репатриацию прибыли в зарубежных дочерних компаниях облагается налогом по ставке 8%, 15,5% для наличных. Американские транснациональные корпорации накопили около 3 триллионов долларов в офшорах, большая часть из которых — дочерние компании в странах с налоговыми убежищами. Закон может побудить компании вернуть деньги в США по этим гораздо более низким ставкам . [42] [43]

Минимальный корпоративный альтернативный налог был отменен. [41]

Закон также отменил чистый операционный убыток, переносимый назад , процедура, с помощью которой компания со значительными убытками могла получить налоговый возврат , подсчитав убытки как часть налоговой декларации за предыдущий год. Они считались важными для обеспечения ликвидности во время рецессии. Положение было сокращено для финансирования налоговых сокращений в законе, и было одним из крупнейших компенсаций в законе. [44]

Кроме того, вычет по внутренней производственной деятельности был отменен Законом о сокращении налогов и создании рабочих мест. [45]

Существует акцизный налог в размере 25% на компенсацию, выплачиваемую определенным сотрудникам церквей и других организаций, освобожденных от налогов. [46] Акцизный налог применяется к любой организации, освобожденной от налогов в соответствии с разделом 501(c) или 501(d) , фермерскому кооперативу в соответствии с разделом 521(b)(1) , политическим организациям в соответствии с разделом 527 и организациям, которые имеют доход в соответствии с разделом 115(1), полученный путем выполнения основных государственных функций. [47]

Акцизный налог применяется к компенсации, выплачиваемой определенным сотрудникам, превышающей 1 000 000 долларов в течение года. Сотрудники, подпадающие под это правило, — это пять самых высокооплачиваемых сотрудников организации и любые сотрудники, которые имели этот статус после 2016 года. [47] Компенсация освобождается от акцизного налога, если компенсация выплачивается врачам, стоматологам, ветеринарам, медсестрам и другим лицензированным специалистам, предоставляющим медицинские или ветеринарные услуги. Компенсация включает в себя всю текущую компенсацию, квалификационную отложенную компенсацию, не квалификационную отложенную компенсацию без существенного риска конфискации, доход в соответствии с разделом 457(f) и выходные пособия, но без пенсионных взносов Roth . [48] [49] [50]

Организация также может облагаться акцизным налогом в размере 21%, если у организации есть план отложенной компенсации, в котором льготы распределяются на несколько лет, а затем предоставляются все сразу. [51] Выходные пособия, превышающие тройную среднюю заработную плату сотрудника за последние пять лет, также могут облагаться акцизным налогом в размере 21%. [51]

Существует акцизный налог в размере 1,4% на инвестиционный доход некоторых частных колледжей и университетов, освобожденных от налогов. Акцизный налог применяется только в том случае, если в учреждении обучается не менее 500 студентов, оплачивающих обучение, и более половины студентов находятся в Соединенных Штатах. Акцизный налог применяется, если учреждение и связанные с ним организации имеют фонд с совокупной справедливой рыночной стоимостью на конец предыдущего налогового года не менее 500 000 долларов США на одного студента очной формы обучения, за исключением активов, используемых непосредственно для выполнения освобожденной от налогов цели учреждения. [52] [49]

Это положение называется налогом на пожертвования , и, по оценкам, оно распространяется примерно на 32 университета.

Некоторые положения из более раннего законопроекта Палаты представителей были исключены, и касались освобождения от платы за обучение аспирантов, льгот на обучение для детей и супругов сотрудников, а также процентов по студенческим кредитам. [53] Постановление парламентария Сената от 19 декабря изменило порог освобождения от уплаты налога с 500 студентов, оплачивающих обучение, до 500 студентов в целом. [54] Фонды пожертвований, используемые для выполнения освобождения колледжа от уплаты налогов, исключаются из порога активов, но Налоговая служба не выпустила правил, специально определяющих этот термин. [55]

Кроме того, налоговый вычет теперь полностью запрещен для благотворительных взносов, если жертвователь получает права на получение мест на студенческие спортивные мероприятия. [49] Раньше 80% благотворительного взноса считались благотворительным взносом, подлежащим налоговому вычету. [49]

Несвязанный доход от бизнеса теперь увеличивается на сумму, которую церковь или другая освобожденная от налогов организация платит или несет за парковку или транспортные льготы для своих сотрудников. Этот тип не связанного дохода от бизнеса включает только необлагаемые налогом транспортные льготы, предоставляемые сотрудникам, а не транспортные льготы, которые включены в налогооблагаемую заработную плату сотрудника. [56]

Несвязанный доход от бизнеса не возникает, если работодатель предоставляет бесплатную парковку для сотрудников, большинство парковочных мест доступны для широкой публики в обычные рабочие часы организации, и ни одно из парковочных мест не зарезервировано для ее сотрудников. [56] Если некоторые парковочные места зарезервированы для сотрудников, то несвязанный доход от бизнеса возникает из части общих расходов на парковку, основанной на проценте парковочных мест, зарезервированных для ее сотрудников. [56]

Служба внутренних доходов разъяснила, что работодатель должен использовать разумный метод для определения стоимости льгот на парковку, предоставляемых своим сотрудникам. [56] Стоимость парковочных мест должна включать ремонт, техническое обслуживание, расходы на коммунальные услуги, страхование, налоги на имущество, проценты, уборку снега и льда, уборку листьев, вывоз мусора, уборку, расходы на ландшафт, расходы на парковщика, безопасность и арендную плату или лизинг, но не расходы на амортизацию. [56]

Церковь или другая освобожденная от налогов организация должна будет подать форму 990-T и заплатить налог на доход от несвязанного бизнеса, если ее общий доход от несвязанного бизнеса превышает 1000 долларов США в течение финансового года. [56] [57] Разрешается вычитать доход от несвязанного бизнеса от транспортировки из другого несвязанного бизнеса с целью уменьшения или устранения суммы налога, подлежащего уплате. [56]

В некоторых штатах и юрисдикциях все работодатели обязаны предоставлять эти льготы своим сотрудникам, что может привести к тому, что организация будет вынуждена выбирать между уплатой федеральному правительству налога на доход от не связанного с предпринимательской деятельностью налога или несоблюдением законов штата и местных законов. [49]

Доход от несвязанного бизнеса теперь рассчитывается отдельно для каждой торговой или деловой активности церкви или другой освобожденной от налогов организации. Убытки от одной торговой или деловой активности больше не могут быть использованы для компенсации прибыли от другой торговой или деловой активности для целей дохода от несвязанного бизнеса. Чистые операционные убытки, полученные до 1 января 2018 года и перенесенные на другие налоговые годы, не затрагиваются и могут быть использованы для компенсации прибыли от любой торговой или деловой активности. Некоторые затронутые организации рассматривают возможность включения дочерних компаний, работающих с целью получения прибыли, а затем перевода всех доходов от несвязанного бизнеса в дочерние компании, работающих с целью получения прибыли, что может привести к тому, что все доходы от несвязанного бизнеса будут считаться одной и той же категорией торговой или деловой активности, а именно «доходом от дочерних компаний, работающих с целью получения прибыли». [58] [49] Налогооблагаемый доход от несвязанного бизнеса от транспортных льгот не считается торговой или деловой активностью и будет применяться после подсчета всех доходов от несвязанного бизнеса организации в целом. [59] [60] [61]

Чистые операционные убытки теперь ограничены 80% налогооблагаемого дохода за налоговые годы, начинающиеся после 31 декабря 2017 года. [59] Налог на доход от несвязанного бизнеса теперь оценивается по фиксированной ставке 21%, а не по прогрессивной налоговой ставке, за исключением дохода от несвязанного бизнеса, полученного 31 декабря 2017 года или ранее. [62] [49] Чистые операционные убытки за налоговые годы, заканчивающиеся после 31 декабря 2017 года, теперь могут переноситься на будущие налоговые годы на неопределенный срок. [59]

Больше людей выберут стандартный вычет, а не детализируют свои налоговые вычеты из-за увеличения стандартного вычета и ограничения на детализированный вычет для государственных и местных налогов . В результате эти люди не увидят налоговой экономии от пожертвований церквям или другим некоммерческим организациям, имеющим на это право, а церкви и другие организации могут получить меньше благотворительных взносов. [49] [63] [64] [65]

Индексированное освобождение от налога на имущество было увеличено вдвое, что означает, что людям, возможно, не придется включать благотворительные взносы, прописанные в их завещании, чтобы уменьшить уплачиваемый налог на имущество, что, как ожидается, сократит сумму благотворительных взносов, предоставляемых церквям и некоммерческим организациям в целом. [49]

Закон о сокращении налогов и рабочих местах 2017 года разрешает налоговый кредит работодателям, которые предоставляют оплачиваемый семейный и медицинский отпуск своим сотрудникам. Организация 501(c)(3) не имеет права на налоговый кредит. [66]

Закон содержит ряд различных налоговых положений, многие из которых выгодны определенным особым интересам. [67] Различные положения включают:

Акт содержит положения, которые откроют 1,5 миллиона акров (6100 км2 ) в Арктическом национальном заповеднике дикой природы для бурения нефтяных и газовых скважин. [76] [77] Этот важный шаг по включению этого положения в налоговый законопроект был сделан сенатором-республиканцем Лизой Мурковски . [78] [79] [80] Этот шаг является частью давнего спора о бурении в Арктическом заповеднике ; республиканцы пытались разрешить бурение в ANWR почти 50 раз. [79] Открытие Арктического заповедника для бурения «вызвало поток оппозиции со стороны защитников окружающей среды и ученых». [80] Демократы [78] [79] и группы защитников окружающей среды, такие как Wilderness Society, раскритиковали усилия республиканцев. [79]

Законопроект был представлен в Палату представителей США 2 ноября 2017 года конгрессменом Кевином Брэди , республиканским представителем из Техаса . 9 ноября 2017 года Комитет по путям и средствам Палаты представителей принял законопроект на партийном голосовании, продвинув законопроект на рассмотрение Палаты представителей. [81] Палата представителей приняла законопроект 16 ноября 2017 года в основном партийным голосованием 227–205. Ни один демократ не проголосовал за законопроект, в то время как 13 республиканцев проголосовали против него. [82] [83] В тот же день сопутствующее законодательство было принято Финансовым комитетом Сената , снова на партийном голосовании, 14–12. [84] 28 ноября законодательство было принято Бюджетным комитетом Сената , снова на партийном голосовании. [85] Ранним утром 2 декабря 2017 года Сенат принял свою версию законопроекта 51–49 голосами. Боб Коркер ( республиканец от Теннесси ) был единственным сенатором-республиканцем, проголосовавшим против этой версии законопроекта, и она не получила поддержки Демократической партии. [86]

Различия между законопроектами Палаты представителей и Сената были урегулированы в согласительном комитете , который подписал окончательную версию 15 декабря 2017 года. Окончательная версия содержала относительно незначительные изменения по сравнению с версией Сената. [87] Палата представителей приняла предпоследнюю версию законопроекта 19 декабря 2017 года. [88] На голосовании 19 декабря те же республиканцы, которые голосовали против первоначального законопроекта Палаты представителей, все равно проголосовали против него (за исключением Тома МакКлинтока , который проголосовал за 19 декабря после того, как проголосовал против первоначального законопроекта Палаты представителей). [89] Однако несколько положений законопроекта нарушали процедурные правила Сената, что означало, что Палате представителей необходимо было провести повторное голосование с удалением нежелательных положений. [90] Сенат принял окончательный законопроект 51–48 20 декабря 2017 года; все республиканцы Сената проголосовали за законопроект, за исключением сенатора Джона Маккейна, который отсутствовал по состоянию здоровья. [91] В тот же день в Палате представителей состоялось повторное голосование; законопроект был принят 224 голосами против 201. [92] [93] Затем президент Трамп подписал законопроект 22 декабря 2017 года. [94]

Между версиями законопроектов Палаты представителей и Сената имелись важные различия, отчасти из-за правил согласования в Сенате, которые требовали, чтобы законопроект влиял на дефицит менее чем на 1,5 триллиона долларов в течение десяти лет и оказывал минимальное влияние на дефицит в дальнейшем. (Правило Берда позволяет сенаторам блокировать законопроект, если он значительно увеличит дефицит за пределами десятилетнего периода. [95] [96] ) Например:

В окончательных изменениях до одобрения законопроекта Сената 2 декабря были внесены дополнительные изменения (среди прочих), которые были согласованы с законопроектом Палаты представителей в согласительном комитете , перед тем как предоставить окончательный законопроект Президенту для подписания. [102] Версия согласительного комитета была опубликована 15 декабря 2017 года. Она имела относительно небольшие отличия по сравнению с законопроектом Сената. Индивидуальные и сквозные налоговые льготы истекают через десять лет, в то время как изменения корпоративного налога являются постоянными. [87]

Исследование 2024 года о влиянии TCJA показало, что «TCJA явно увеличил федеральный долг и увеличил доходы после уплаты налогов, непропорционально увеличив доходы самых обеспеченных. Его влияние на ВВП и среднюю заработную плату в лучшем случае кажется скромным, хотя трудно определить явные контрфактуальные факты. Влияние на инвестиции менее определенно». [15] Другое исследование 2024 года, в котором анализировалось сокращение корпоративного налога в TCJA, которое было крупнейшим в истории США, показало, что сокращение налога сократило корпоративные налоговые поступления на 40 процентов и увеличило корпоративные инвестиции на 11 процентов, но что оно «увеличило экономический рост и заработную плату меньше, чем рекламировали сторонники закона». [16]

Согласно отчету беспартийного Центра налоговой политики за 2017 год , ожидалось, что TCJA снизит налоги в среднем на 1600 долларов в 2018 и 2025 годах. Прогнозировалось, что 20% американцев с самым высоким доходом получат примерно 65% налоговой экономии. [108] TPC подсчитал, что 80% налогоплательщиков с самым низким доходом (доход менее 149 400 долларов) получат 35% льгот в 2018 году, 34% в 2025 году и не получат ни одной льготы в 2027 году, при этом некоторые группы понесут расходы. [109] TPC также подсчитал, что 72% налогоплательщиков пострадают в 2019 году и далее, если налоговые льготы будут оплачиваться за счет сокращения расходов отдельно от законодательства, поскольку большинство сокращений расходов повлияют на налогоплательщиков с низким и средним доходом и перевесят выгоды от налоговых льгот. [110]

Ожидалось, что налоговые льготы, предусмотренные в Законе о налоговых льготах и рабочих местах, увеличат дефицит, тем самым стимулируя экономику, увеличивая ВВП и занятость по сравнению с прогнозом без налоговых льгот. CBO сообщило 21 декабря 2017 года: «В целом, совокупный эффект изменения чистых федеральных доходов и расходов заключается в уменьшении дефицита (в первую очередь, вытекающего из сокращения расходов), выделяемого единицам с низким доходом, подающим налоговую декларацию, и увеличении дефицита (в первую очередь, вытекающего из сокращения налогов), выделяемого единицам с высоким доходом, подающим налоговую декларацию». [114]

1 декабря 2017 года Центр налоговой политики (TPC) опубликовал свой макроэкономический анализ версии Закона, представленной Сенатом 16 ноября:

Бюджетная модель Пенна-Уортона (PWBM) оценивает по отношению к предыдущему базовому уровню, что к 2027 году:

В январе 2017 года (незадолго до инаугурации Трампа) CBO прогнозировало, что доходы в 2018 финансовом году составят 3,60 триллиона долларов, если законы, действовавшие по состоянию на январь 2017 года, продолжат действовать. [118]

CBO сообщило 21 декабря 2017 года, что: «В целом, совокупный эффект изменения чистых федеральных доходов и расходов заключается в уменьшении дефицита (в первую очередь, вызванного сокращением расходов), распределяемого между единицами с низким доходом, подающими налоговую декларацию, и увеличении дефицита (в первую очередь, вызванного сокращением налогов), распределяемого между единицами с высоким доходом, подающими налоговую декларацию». [114]

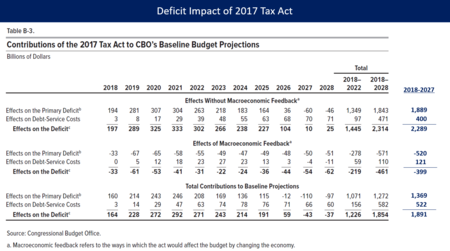

Объединенный комитет по налогообложению подсчитал, что принятие Закона приведет к увеличению годового дефицита (долга) на 1456 млрд долларов за десять лет. [119]

21 декабря 2017 года Бюджетное управление Конгресса США (CBO) опубликовало свою оценку распределения средств по Закону:

Центр налоговой политики (TPC) сообщил о своих оценках распределения для Акта. Этот анализ исключает влияние обнуления индивидуального мандата ACA, что привело бы к значительным издержкам, в первую очередь, для групп с доходом ниже 40 000 долларов. Он также предполагает, что Акт финансируется за счет дефицита, и, таким образом, исключает влияние любых сокращений расходов, используемых для финансирования Акта, которые также непропорционально упали бы на семьи с низким доходом в процентах от их дохода. [109]

TCJA повлиял на здравоохранение, установив индивидуальный мандат ACA на уровне 0 долларов США, что привело к прогнозам о том, что количество лиц, охваченных медицинской страховкой, сократится на 13 миллионов, поскольку некоторые молодые и здоровые люди, вероятно, предпочтут не получать страховку. [25] [123] Позднее CBO пересмотрело эту оценку в 2018 году, доведя количество застрахованных к 2026 году до 7 миллионов. [122]

По данным Bloomberg , TCJA упростил налоговый кодекс для некоторых, но не для других; снизил корпоративный долг; привел к временному росту инвестиций перед их снижением; и вернул деньги из-за рубежа, не возобновив при этом деловую активность. [124] TCJA также снизил налоги для большинства налогоплательщиков США. [125] [126]

Весной 2019 года и The New York Times [125], и The Washington Post [126] заявили, что большинство американских налогоплательщиков получили налоговые льготы в рамках TCJA.

Центр налоговой политики заявил в 2019 году, что TCJA снизил индивидуальные подоходные налоги примерно для 65% домохозяйств США, повысил индивидуальные подоходные налоги примерно для 6% американских домохозяйств и оставил налоги примерно на прежнем уровне для остальных домохозяйств США. [127]

В октябре 2017 года Совет экономических консультантов подсчитал, что сокращение корпоративного налога, предусмотренное в TCJA, увеличит реальный средний доход домохозяйства на 3000–7000 долларов США в год. [128] Однако в течение первого года после принятия TCJA реальный средний доход домохозяйства увеличился на 553 доллара США; Бюро переписи населения охарактеризовало это увеличение как статистически несущественное. [129]

В 2018 году компании потратили рекордные 1,1 триллиона долларов на выкуп собственных акций, и большинство крупных фирм (84%, согласно опросу Национальной ассоциации экономики бизнеса) не изменили свою практику найма или инвестиции в свой бизнес в ответ на полученные ими налоговые льготы. Эта тенденция была очевидна даже в начале 2018 года, когда Bloomberg сообщил (на основе анализа 51 компании S&P 500), что, по оценкам, 60% сбережений по корпоративным налогам досталось акционерам, а 15% — сотрудникам. [130] Анализ Bloomberg Economics показал, что, хотя инвестиции в бизнес увеличились в 2018 году, относительно небольшую часть этой активности можно было отнести к снижению налогов. [131] Исследование Федерального резервного банка также показало, что корпорации выкупали акции и погашали долги, а не брали на себя новые капитальные затраты или инвестиции в исследования и разработки. [132]

Агентство Bloomberg News сообщило в январе 2020 года, что шесть крупнейших американских банков сэкономили более 32 миллиардов долларов на налогах в течение двух лет после принятия закона о снижении налогов, при этом они сократили кредитование, сократили рабочие места и увеличили выплаты акционерам. [133]

По словам Майи МакГинес , президента Комитета по ответственному федеральному бюджету , за два года, прошедших с момента принятия Закона, он не окупился за счет ускорения экономического роста, как первоначально предполагалось. [134]

Федеральные корпоративные налоговые поступления упали с годового уровня в 409 миллиардов долларов в первом квартале 2017 года до 269 миллиардов долларов в первом квартале 2018 года, что стало прямым результатом налоговых льгот Трампа. [135] [136] Корпоративные налоговые поступления за полный финансовый год, закончившийся в сентябре 2018 года, снизились на 31% по сравнению с предыдущим финансовым годом, что стало самым большим снижением с момента начала учета в 1934 году, за исключением периода Великой рецессии , когда корпоративная прибыль, а следовательно, и корпоративные налоговые поступления, резко упали. Аналитики связывают спад в 2018 финансовом году со снижением налогов. [137] [138] [139] [140]

В августе 2019 года газета The New York Times сообщила, что: «Растущий уровень отрицательного сальдо обусловлен резким падением федеральных доходов после налоговых льгот г-на Трампа 2017 года, которые снизили ставки индивидуального и корпоративного налога, что привело к значительному сокращению налоговых поступлений в Министерство финансов. Налоговые поступления за 2018 и 2019 годы упали более чем на 430 миллиардов долларов по сравнению с тем, что прогнозировало бюджетное управление в июне 2017 года, до того, как в декабре был одобрен налоговый закон». [141]

Анализ Института налогообложения и экономической политики показал, что Закон больше влияет на повышение налогов для «семей верхнего среднего класса в крупных мегаполисах, особенно в демократических штатах, где налоги и, как правило, стоимость недвижимости выше. В то время как только около одной из пяти семей между 80-м и 95-м процентилями дохода в большинстве красных штатов столкнутся с более высокими налогами к 2027 году в соответствии с законопроектом Республиканской партии Палаты представителей, это число возрастает примерно до одной трети в Колорадо и Иллинойсе, около двух пятых или более в Орегоне, Вирджинии, Массачусетсе, Нью-Йорке и Коннектикуте и половины или более в Нью-Джерси, Калифорнии и Мэриленде...» [142]

Ведущие республиканцы поддержали законопроект, включая президента Дональда Трампа и вице-президента Майка Пенса , а также республиканцы в Конгрессе, такие как: [143]

В Сенате республиканцы, «стремящиеся к крупным законодательным достижениям после провала Закона о доступном медицинском обслуживании... в целом с энтузиазмом отнеслись к налоговой реформе». [145]

Ряд сенаторов-республиканцев, которые изначально выразили беспокойство по поводу законопроекта, в том числе Рон Джонсон из Висконсина, Сьюзан Коллинз из Мэна и Стив Дейнс из Монтаны , в конечном итоге проголосовали за законопроект Сената. [146] [147]

Совет экономических консультантов администрации Трампа поддержал законопроект, заявив, что он принесет значительную экономическую выгоду. [148] [149] Президент Трамп и министр финансов Стив Мнучин заявили, что налоговые льготы, предусмотренные законом, окупят себя. [150] Многие республиканцы, поддерживающие налоговый законопроект, охарактеризовали его как упрощение налогового кодекса. [151] [124]

Демократы выступили против законопроекта, посчитав его подарком корпорациям и высокооплачиваемым лицам за счет сообществ среднего класса. [152] Каждый демократ в Палате представителей проголосовал против законопроекта, когда он попал в Палату представителей, и 13 республиканцев присоединились к ним в этом. [82]

Главные демократы Конгресса — лидер меньшинства в Сенате Чак Шумер из Нью-Йорка и лидер меньшинства в Палате представителей Нэнси Пелоси — решительно выступают против законопроекта. Шумер сказал о законопроекте, что «чем больше он находится на солнце, тем больше он воняет». [153] Пелоси сказала, что законопроект был «разработан для того, чтобы ограбить средний класс, чтобы положить в карманы самого богатого 1 процента больше денег». [154]

13 республиканцев в Палате представителей, проголосовавших против законопроекта, были в основном из Нью-Йорка, Нью-Джерси и Калифорнии, и несколько из них выступили против ограничения в 10 000 долларов на вычет подоходного налога штата и местного уровня . [155]

Миллиардер и бывший мэр Нью-Йорка Майкл Блумберг назвал этот налоговый законопроект «экономически неоправданной ошибкой», утверждая, что компании не будут больше инвестировать из-за снижения налогов. [156]

Билл Гейтс и Уоррен Баффет также считали, что снижение налогов Трампом не поможет бизнесу. [157] В интервью CNBC Баффет даже сказал: «Мне не нужно снижение налогов в обществе с таким неравенством». [158]

В письме, опубликованном 12 ноября 2017 года, более 400 миллионеров и миллиардеров (включая Джорджа Сороса и Стивена Рокфеллера ) попросили Конгресс отклонить налоговый план республиканцев. Они заявили, что он непропорционально выиграет от богатых, добавив по меньшей мере 1,5 триллиона долларов к государственному долгу. [159] [160] [161]

The Economist также критиковал снижение налогов: «Окончание действия налоговых льгот для физических лиц — это тикающая бомба замедленного действия в налоговом кодексе. Она взорвется как раз тогда, когда Америка приблизится к бюджетному кризису, вызванному ростом расходов на здравоохранение и пенсии для пожилых людей. Этот пробел, вероятно, в конечном итоге будет закрыт сочетанием повышения налогов и сокращения расходов. Но, сократив налоги сейчас, республиканцы отодвинули отправную точку для любых будущих переговоров». [162]

Financial Times утверждала, что этот законопроект был «создан для плутократов », поскольку он принесет пользу в основном домохозяйствам с очень высоким доходом («45 процентов налоговых льгот в 2027 году достанутся домохозяйствам с доходом свыше 500 000 долларов — менее 1 процента налогоплательщиков»). [163]

Редакционная коллегия The New York Times решительно выступила против законопроекта: «Этот законопроект достаточно плох. Не менее отвратительным является то, как нечестно и подло он был написан». [164]

Редакционные коллегии крупнейших газет США , включая USA Today , [165] The Washington Post , [166] The Los Angeles Times , [167] The San Francisco Chronicle [168] и The Boston Globe [169], также выступили против законопроекта.

Пол Кругман оспорил основной аргумент администрации о том, что снижение налогов для предприятий будет стимулировать инвестиции и рост заработной платы: [170]

В ноябре 2017 года Чикагский университет опросил более 40 экономистов, будет ли ВВП США существенно выше через десять лет, если будут приняты законопроекты Палаты представителей или Сената, и получил следующие результаты: 52% либо не согласились, либо категорически не согласились, в то время как 36% были не уверены и только 2% согласились. [173]

Центр налоговой политики подсчитал, что ВВП будет на 0,3% выше в 2027 году по законопроекту Палаты представителей по сравнению с действующим законодательством, в то время как бюджетная модель Пенсильванского университета Penn Wharton оценивает приблизительно 0,3–0,9% для законопроектов Палаты представителей и Сената. Очень ограниченный эффект оценивается из-за ожидания более высоких процентных ставок и торгового дефицита. Эти оценки противоречат заявлениям администрации о 10%-ном росте к 2027 году (около 1% в год) и оценке сенатора Митча Макконнелла о 4,1%-ном росте. [174]

Президент и генеральный директор Федерального резервного банка Нью-Йорка Уильям С. Дадли заявил в январе 2018 года: «Хотя это законодательство сократит федеральные доходы примерно на 1 процент ВВП как в 2018, так и в 2019 году, я ожидаю, что стимул экономического роста будет меньше. Самое главное, что большая часть налоговых льгот достается корпоративному сектору и домохозяйствам с более высокими доходами, которые имеют относительно низкую предельную склонность к потреблению. Это говорит о том, что значительная часть налоговых льгот будет сэкономлена, а не потрачена». [175]

Администрация Трампа предсказала, что снижение налогов подстегнет корпоративные капиталовложения и найм. Спустя год после принятия налогового снижения опрос корпоративных экономистов, проведенный Национальной ассоциацией по экономике бизнеса, показал, что 84% сообщили, что их компании не изменили свои планы инвестиций или найма из-за налогового снижения. [176] Позднее в 2019 году Институт экономической политики проанализировал данные о бизнес-инвестициях из Федерального бюро экономического анализа и пришел к выводу, что «если бы снижение ставок корпоративного налога TCJA работало, мы бы наблюдали постоянный рост инвестиций. Вместо этого рост инвестиций идет на спад». [177] Анализ, проведенный The New York Times в ноябре 2019 года, показал, что средние бизнес-инвестиции были ниже после налогового снижения, чем до него, и что фирмы, получающие более крупные налоговые льготы, увеличили инвестиции меньше, чем фирмы, получающие меньшие налоговые льготы. Анализ также показал, что после налогового снижения фирмы увеличили дивиденды и выкуп акций почти в три раза больше, чем они увеличили капитальные вложения. [178]

Руководители корпораций указали, что повышение заработной платы и инвестиций не являются приоритетами, если у них появятся дополнительные средства из-за снижения налогов. Опрос, проведенный Bank of America-Merrill Lynch среди 300 руководителей крупных корпораций США, был посвящен вопросу о том, что они будут делать с сокращением корпоративного налога. Три основных ответа были такими: они погасят задолженность, проведут обратный выкуп акций и проведут слияния. Неофициальный опрос генеральных директоров, проведенный советником Трампа Гэри Коном, привел к аналогичному ответу, и лишь немногие подняли руки в ответ на его просьбу сделать это, если их компания будет инвестировать больше. [181]

Бывший министр финансов кабинета Клинтона Ларри Саммерс назвал анализ, предоставленный администрацией Трампа по ее налоговому предложению, «...некоторым сочетанием нечестности, некомпетентности и абсурда». Саммерс написал, что «основное утверждение администрации Трампа о том, что снижение ставки корпоративного налога с 35 до 20 процентов приведет к повышению заработной платы на 4000 долларов на одного работника», не получило поддержки со стороны коллег и было «абсурдным на первый взгляд». [182]

20 декабря 2017 года, в день принятия окончательного законопроекта Палатой представителей, Wells Fargo, Fifth Third Bancorp и Western Alliance Bancorp объявили, что повысят минимальную заработную плату своих работников до 15 долларов в час после подписания законопроекта. Ряд компаний объявили о бонусах для работников, включая AT&T, которая заявила, что выдаст бонус в размере 1000 долларов каждому из своих 200 000 сотрудников в результате законопроекта о сокращении налогов. Сенатор-демократ Чак Шумер заявил, что это исключение из правила и что AT&T ведет судебную тяжбу с правительством по поводу предстоящего слияния. Он заявил: «Есть причина, по которой так мало руководителей заявили, что налоговый законопроект приведет к большему количеству рабочих мест, инвестиций и более высокой заработной платы, — потому что он фактически приведет к выкупу акций, корпоративным бонусам и дивидендам». [183]

Сразу после принятия Закона относительно небольшое количество корпораций — многие из них были вовлечены в слияния, оспариваемые правительством или регулирующими трудностями — объявили о повышении заработной платы или премировании сотрудников, хотя неясно, сделали бы они это без снижения налогов (многие компании назначают повышения и премии в начале каждого года в ходе обычной деятельности, после того, как становятся известны их доходы за предыдущий год и вводятся в действие их новые бюджеты). Около 18 компаний в S&P сделали это; когда компании выплачивали премии сотрудникам, они обычно составляли небольшой процент от корпоративной экономии от Закона. [184] Исследование, проведенное в январе 2018 года фирмой Willis Towers Watson, показало, что 80% компаний «вообще не рассматривали возможность повышения». [185] Bloomberg сообщил в марте 2018 года, что, по оценкам, 60% экономии на корпоративных налогах достались акционерам, в то время как 15% — сотрудникам, на основе анализа 51 компании S&P 500. [130] В июле 2018 года агентство Bloomberg сообщило, что реальная заработная плата фактически упала в первом квартале после вступления в силу налогового законопроекта. [186]

В целом, совокупный эффект изменения чистых федеральных доходов и расходов заключается в уменьшении дефицита (в первую очередь за счет сокращения расходов), распределяемого между субъектами с низким доходом, подающими налоговую декларацию, и увеличении дефицита (в первую очередь за счет сокращения налогов), распределяемого между субъектами с высоким доходом, подающими налоговую декларацию.

Редакционная коллегия New York Times объяснила налоговый законопроект как следствие и причину неравенства доходов и благосостояния : «Большинство американцев знают, что налоговый законопроект республиканцев усилит экономическое неравенство, щедро одарив льготами корпорации и богатых, в то же время лишив выгод бедных и средний класс. Многие, возможно, не осознают, что растущее неравенство изначально способствовало созданию законопроекта. Поскольку все меньшая и меньшая группа людей захватывала все большую долю национального богатства, они также получали все большую долю политической власти. По сути, они стали вершителями судеб; налоговый законопроект является естественным следствием их длительных усилий по подчинению американской политики своим интересам». Ставка корпоративного налога составляла 48% в 1970-х годах и составляет 21% по Закону. Максимальная ставка для физических лиц составляла 70% в 1970-х годах и составляет 37% по Закону. Несмотря на эти крупные сокращения, доходы рабочего класса стагнируют, и теперь работники платят большую долю дохода до вычета налогов в виде налогов на заработную плату. [187]

Доля дохода, достающаяся 1% самых богатых, удвоилась с 10% до 20% по сравнению с периодом до 1980 года, в то время как доля богатства, принадлежащая 1% самых богатых, выросла примерно с 25% до 42%. [188] [189] Несмотря на обещание президента Трампа заняться теми, кто остался позади, законопроекты Палаты представителей и Сената увеличат экономическое неравенство:

В 2027 году, если налоговые льготы будут оплачены за счет сокращения расходов, равномерно распределенного между всеми семьями, доход после уплаты налогов будет на 3,0% выше для верхних 0,1%, на 1,5% выше для верхних 10%, на −0,6% для средних 40% (30-й–70-й процентиль) и на −2,0% для нижних 50%. [193]

В ноябре 2017 года ОЭСР сообщила, что налоговое бремя в США в 2016 году было ниже, чем в среднем по странам ОЭСР, измеряемое в процентах от ВВП:

Журналист Джастин Фокс написал в Bloomberg , что американцы могут испытывать финансовое давление из-за расходов на здравоохранение и обучение в колледже, которые намного выше, чем в других странах ОЭСР, если измерять их как долю ВВП, что сводит на нет преимущества и без того более низкой налоговой структуры. [197]

Потенциальным последствием предлагаемой налоговой реформы, в частности снижения налогов на бизнес, является то, что (теоретически) США станут более привлекательным местом для иностранного капитала (инвестиционных денег). Этот приток иностранного капитала поможет финансировать всплеск инвестиций корпораций, одну из заявленных целей законодательства. Однако большой приток иностранного капитала приведет к росту цены доллара, что сделает экспорт США более дорогим, тем самым увеличив торговый дефицит . Пол Кругман подсчитал, что это может негативно повлиять на 2,5 миллиона рабочих мест в США. [172]

По данным The New York Times , «широкий круг экспертов согласен с тем, что сокращение налогов, вероятно, увеличит торговый дефицит» с другими странами, что противоречит заявленному приоритету Белого дома по сокращению торгового дефицита. [198] Однако экономисты в целом отвергают тот факт, что сокращение торгового дефицита обязательно полезно для экономики США. [198]

Министры финансов пяти крупнейших европейских экономик ( Франции , Германии , Италии , Испании и Великобритании ) написали письмо министру финансов США Стиву Мнучину , в котором выразили обеспокоенность тем, что налоговые реформы могут спровоцировать торговую войну , поскольку они нарушат правила Всемирной торговой организации и исказят международную торговлю. [199] Аналогичные опасения высказал Китай . [200] В ответ на Акт немецкие экономисты призвали правительство Германии провести налоговую реформу и предоставить дополнительные субсидии, чтобы предотвратить потерю рабочих мест и инвестиций в Соединенные Штаты . [196]

Такие проверяющие факты, как FactCheck.Org, PolitiFact и The Washington Post, обнаружили , что утверждения Трампа о том, что его экономическое предложение и налоговый план не принесут пользы таким богатым людям, как он сам, скорее всего, были ложными. [201] Анализ, проведенный The New York Times, показал, что если бы налоговый план Трампа был принят в 2005 году (единственный недавний год, когда произошла утечка его налоговых деклараций), он бы сэкономил 11 миллионов долларов на налогах. [202] Анализ также показал, что Трамп сэкономил бы 4,4 миллиона долларов на своем окончательном счете по налогу на имущество. [202] Эксперты говорят, что финансовая выгода для президента и его семьи от этого законопроекта «практически беспрецедентна в американской политической истории». [203]

Ряд конгрессменов-республиканцев также могли извлечь личную выгоду из сквозного вычета. [204] [205] [206] В частности, уходящий в отставку сенатор от Теннесси Боб Коркер некоторое время был единственным сенатором-республиканцем, выступавшим против налогового плана. Коркер заявил, что не поддержит налоговый план, который увеличит дефицит. Однако после того, как сенатор от Аризоны Джон Маккейн , который не мог голосовать, проходя лечение от рака мозга, [205] одобрил законопроект, [207] Коркер изменил свой голос на «за» в окончательной версии законопроекта после того, как было подтверждено, что положение о сквозном вычете, от которого он мог получить выгоду, было включено в него. [204] [205] Коркер отверг утверждение о том, что он обменял свой голос на положения, которые приносили ему выгоду, и сказал, что понятия не имел, что в законопроекте есть положения, от которых он мог бы получить личную выгоду. [208]

По данным The New York Times , «экономисты и налоговые эксперты по всему политическому спектру предупреждают, что предлагаемая система будет способствовать уклонению от уплаты налогов. Чем больше налоговый кодекс различает типы доходов, личные характеристики или экономическую деятельность, тем больше стимулов искусственно маркировать доход, реструктурировать или менять категории в погоне за более низкими ставками». [209] По данным The Wall Street Journal , изменения законопроекта в «налогообложении предприятий и физических лиц могут привести к новой эре реорганизации бизнеса и мошенничества с налоговым кодексом с неизвестными последствиями для экономики и сбора федеральных доходов». [210]

Республиканцы изначально оправдывали налоговую реформу как попытку упростить налоговый кодекс. Кевин Брэди, председатель Комитета по путям и средствам Палаты представителей, и спикер Пол Райан заявили в ноябре 2017 года, что они настолько упростят налоговый кодекс, что 9 из 10 американцев смогут подавать налоговую декларацию на почтовой открытке. [211] Президент Дональд Трамп заявил 13 декабря 2017 года, что люди смогут подавать налоговую декларацию «на одном маленьком красивом листе бумаги». [211] Однако, когда окончательная версия налогового законодательства прошла через палаты Конгресса, законодательство сохранило большинство лазеек нетронутыми и не упростило налоговый кодекс. [211] [212] Заявления лидеров Палаты представителей нанесли ущерб ценам на акции налоговых декларантов , но после публикации фактического законопроекта цены на акции налоговых декларантов резко выросли. [211]

Законопроект был принят Конгрессом с небольшими дебатами относительно всеобъемлющего реформаторского характера Акта. [213] [214] 400-страничный законопроект Палаты представителей был принят через две недели после того, как законопроект был впервые опубликован, «без единого слушания». [215] В Сенате окончательная версия законопроекта не получила публичных слушаний, «была в значительной степени создана за закрытыми дверями и была опубликована непосредственно перед окончательным голосованием». [216] Республиканцы переписали основные части налогового законопроекта всего за несколько часов до голосования в зале, внеся существенные изменения, чтобы завоевать голоса нескольких республиканцев, не согласных с ним. [217] Многие изменения в последнюю минуту были написаны от руки в более ранних проектах законопроекта. [216] [214] Изменения появились «сначала в лоббистских магазинах на К-стрит , которые отправили копии некоторым демократам Сената, которые были вынуждены обратиться к социальным сетям в знак протеста против того, что их попросили проголосовать в течение нескольких часов по огромному законопроекту, который еще не был предоставлен им напрямую». [214]

Поспешное одобрение законопроекта вызвало возмущение демократов. [214] [216] [217] [218] Лидер меньшинства в Сенате Чарльз Шумер (демократ от Нью-Йорка) предложил дать сенаторам больше времени на прочтение законопроекта, но это предложение не было принято после того, как все республиканцы проголосовали против. [218] Просьбы подождать, пока вступающий в должность сенатор -демократ Даг Джонс из Алабамы не сможет проголосовать по законопроекту, также были отклонены. Некоторые комментаторы также раскритиковали процесс. Редакционная коллегия New York Times написала, что шаг Сената по быстрому одобрению законопроекта «не соответствует тому, как законодатели должны принимать огромные законодательные акты», и сравнила законопроект с налоговым законопроектом 1986 года , в котором «Конгресс и администрация Рейгана работали вне партийных границ, подготовили многочисленные проекты, провели множество слушаний и достигли бесчисленных компромиссов». [219] Колумнист Bloomberg Эл Хант охарактеризовал законопроект как «небрежный продукт, принятый с минимальной прозрачностью», который был «так быстро проведен через сокращенный процесс принятия законов», в результате чего многие члены Конгресса, проголосовавшие за законопроект, не полностью поняли, что они сделали. [220]

Пункт, устанавливающий краткое название законопроекта, был исключен после того, как сенатор Берни Сандерс (демократ от Вермонта) подал возражение в соответствии с правилом Берда парламентарию Сената , утверждая, что раздел был излишним. [3] [221] В результате название «Закон о сокращении налогов и создании рабочих мест», хотя и широко употребляемое, не содержится в законопроекте, который официально именуется его длинным названием или Публичным законом 115-97.

Ранее в 2017 году должностные лица Федеральной резервной системы заявили, что агрессивное снижение налогов может ускорить темпы уже запланированного повышения процентных ставок. Более высокие процентные ставки делают заимствования более дорогими, замедляя экономический рост (ВВП), при прочих равных условиях. ФРС также повышает процентные ставки, чтобы помочь компенсировать риск инфляции в растущей экономике, близкой к полной занятости. Однако, поскольку налоговый план стал более ясным, а его влияние на экономику было оценено как относительно незначительное, ФРС указала, что план по постепенному повышению процентных ставок до трех раз в 2018 году не будет изменен. [222] [223]

Хотя среди ученых-экономистов не было четкого консенсуса относительно того, принесет ли налоговый план пользу экономике в той степени, которую предсказывала администрация Трампа , все согласились, что он увеличит государственный дефицит и экономическое неравенство . [224] [225] [226]

В опросе, проведенном Инициативой по глобальным рынкам Чикагского университета , 37 из 38 опрошенных экономистов заявили, что, по их мнению, Акт вызовет быстрый рост государственного долга . Один несогласный экономист позже изменил свое мнение. [227] Напротив, только один экономист ( Даррелл Даффи из Стэнфорда ) из 38 согласился с утверждением: «Если США примут налоговый законопроект, аналогичный тем, которые в настоящее время рассматриваются Палатой представителей и Сенатом, и не предполагая никаких других изменений в налоговой или расходной политике, ВВП США будет существенно выше через десятилетие, чем при статус-кво». [228]

Четыре лауреата Нобелевской премии по экономике выступили против законопроекта: Джозеф Стиглиц , [229] Пол Кругман , [170] [230] Ричард Талер , [231] и Ангус Дитон . [232]

Экономист из Принстона Алан Блиндер , занимавший пост вице-председателя Федеральной резервной системы с 1994 по 1996 год, в статье, опубликованной в The Wall Street Journal , утверждал, что «почти все было неправильно» в снижении налогов Трампом и что «оно пробило большую дыру в федеральном дефиците ». [233]

Группа из 137 экономистов подписала открытое письмо, выражающее поддержку законопроекту; письмо было расхвалено президентом Трампом, спикером палаты представителей Полом Райаном и Финансовым комитетом Сената как поддержка законодательства среди экономистов; [234] письмо подверглось критике со стороны леволиберальных изданий, которые ссылались на независимые исследования, которые противоречили некоторым из его утверждений, и утверждали, что в нем были подписанты, которых не существовало. [235] Группа из девяти экономистов (в основном из администраций Рейгана и Буша ) написала письмо, в котором оценила 3-процентный рост от снижения ставки корпоративного налога в течение десятилетия; письмо было оспорено экономистами Гарварда Ларри Саммерсом и Джейсоном Фурманом (оба работали в администрации Обамы ), и девять экономистов, по-видимому, отказались от своих первоначальных утверждений. [236]

По данным The Guardian , тринадцать профессоров налогового права со всей территории США в 68-страничном исследовании назвали процесс принятия закона «поспешным и секретным», что привело к «крайне несовершенному законодательству». [237] [238]

В ноябре 2017 года сенатор Линдси Грэм (республиканец от Южной Каролины) заявил, что «финансовые пожертвования прекратятся» поступать в Республиканскую партию, если налоговая реформа не будет принята. [239] Это перекликается с комментариями представителя Криса Коллинза (республиканец от Нью-Йорка), который сказал: «Мои доноры по сути говорят: «Сделайте это или больше никогда мне не звоните»» [240]

Некоторые положения изначально предлагались для включения в законопроект, но были исключены перед окончательным принятием.

Законопроект, принятый Палатой представителей, подвергся критике за его существенное негативное влияние на аспирантов. Аспиранты частных университетов могли бы увидеть, что их эффективная налоговая ставка превысила бы 41,9%, что выше, чем та, которую обычно платят даже самые богатые американцы. [241] Изменение было вызвано положением в законопроекте, которое отменило бы вычет за квалифицированное обучение и связанные с ним расходы, что означало бы, что освобожденная от платы за обучение аспирантов будет рассматриваться как налогооблагаемый доход. Учитывая, что их стипендии значительно меньше освобожденной платы за обучение, это обычно увеличивало бы их налоги на 30–60% для государственных университетов и на сотни процентов для частных. [242] [243] Версия законопроекта для Сената не содержала этих положений. [244]

Невыгодное отношение законопроекта Палаты представителей к аспирантам подверглось критике из-за его предполагаемого негативного влияния на подготовку американских ученых. [244] Влияние законопроекта на американскую науку и инновации подверглось критике со стороны почетного профессора Стэнфорда Бертона Рихтера , лауреата Нобелевской премии по физике и Национальной медали науки , который раскритиковал негативное влияние законопроекта на американцев, стремящихся получить ученые степени, и написал, что бюджетное влияние налоговых льгот приведет к резкому сокращению федерального финансирования научных исследований. [245]

Окончательная версия Закона отразила формулировку Сената в этой области, сохранив налоговые льготы предыдущего закона для лиц, отказавшихся от платы за обучение. [246]

Согласно Закону о пенсионном обеспечении по мере поступления (PAYGO) 2010 года, законы, увеличивающие дефицит федерального бюджета, приведут к автоматическому сокращению расходов, если Конгресс не проголосует за отмену. Поскольку Закон добавляет 1,5 триллиона долларов к дефициту, автоматически будут применяться сокращения на 150 миллиардов долларов в год в течение десяти лет, включая ежегодное сокращение на 25 миллиардов долларов для Medicare. Поскольку отмена PAYGO не допускается в законопроекте о примирении, для этого требуется отдельное законодательство, требующее 60 голосов в Сенате, чтобы положить конец обструкции. [247] [248] Если бы Конгресс не принял отмену, это был бы первый случай, когда произошло бы законодательное удержание PAYGO. [249] Однако отмена PAYGO была включена в продолжающуюся резолюцию, принятую Конгрессом 22 декабря и подписанную президентом Трампом. [250] [251]

Анализ, проведенный FiveThirtyEight в ноябре 2017 года, показал, что рассматриваемый налоговый закон является наименее популярным крупным налоговым законопроектом по крайней мере за 36 лет, включая повышение налогов в 1990 и 1993 годах. [252] За исключением 12 февраля 2018 года, совокупность опросов RealClearPolitics показала, что по крайней мере большинство американцев не одобряли закон с октября 2017 года по декабрь 2018 года. [253]

Республиканцы в Палате представителей подготовили последующие законопроекты, которые продлят индивидуальные налоговые льготы за пределы их текущей даты истечения, упростят правила для индивидуальных пенсионных счетов и добавят новые налоговые вычеты для малого бизнеса. [287]

Последующие законопроекты были написаны как три отдельных законопроекта, названных Законом о защите семьи и сокращении налогов для малого бизнеса 2018 года (HR 6760), Законом о семейных сбережениях (HR 6757) и Законом об американских инновациях 2018 года (HR 6756). [288]

27 сентября Палата представителей приняла Закон о семейных сбережениях большинством голосов 240–177, а затем — Закон об американских инновациях большинством голосов 260–156. [289] [290] [291]

28 сентября Палата представителей приняла Закон о защите семьи и сокращении налогов для малого бизнеса 220 голосами против 191. [291] [292] Несколько республиканцев в Палате проголосовали против законопроекта о том, чтобы сделать постоянным годовой лимит в 10 000 долларов на федеральные налоговые вычеты для государственных и местных налогов, поскольку они представляют штаты, где жители, как правило, платят более высокие государственные и местные налоги. [291]

Закон о восстановлении и улучшении ситуации в версии, принятой Палатой представителей в ноябре 2021 года (которая должна быть согласована с Сенатом), [293] отменяет или частично отменяет различные положения закона 2017 года, согласно резюме, данному спикером Палаты представителей Нэнси Пелоси в ее речи утром в день принятия. [294]

Обнуление индивидуального мандата посредством этого закона привело к тому, что несколько штатов во главе с Техасом оспорили конституционность всего ACA на основании предыдущего решения Верховного суда по делу Национальная федерация независимого бизнеса против Себелиуса (2012 г.), которое обосновало индивидуальный мандат как допустимый налог. В декабре 2018 г. судья Рид О'Коннор из Окружного суда Северного Техаса вынес свое заключение в согласии со штатами о том, что без индивидуального мандата весь ACA не имеет статуса. Калифорния и несколько других штатов возглавили апелляцию по делу в Пятом окружном суде . Пятый округ частично подтвердил мнение О'Коннора о неконституционности ACA без индивидуального мандата в декабре 2019 г. Дело было передано в Верховный суд для слушания как Калифорния против Техаса в течение срока полномочий суда 2020–2021 гг.; В решении 7–2, вынесенном 17 июня 2021 года, Суд постановил, что Техас и другие штаты, которые изначально оспаривали индивидуальный мандат, не имели процессуальной правоспособности, поскольку они не продемонстрировали прошлый или будущий ущерб, связанный с положением. В остальном Верховный суд не вынес решения о конституционности индивидуального мандата в этом случае. [295] [296] [297]

В мае 2024 года Бюджетное управление Конгресса подсчитало, что продление положений, срок действия которых истекает в 2025 году, приведет к увеличению дефицита на 4,6 триллиона долларов за 10 лет. [14]

В июле 2024 года агентство Associated Press сослалось на ведущих экономистов, которые подсчитали, что это увеличит долг более чем на 5 триллионов долларов. [298]

Экономисты всех политических взглядов выразили обеспокоенность тем, что продление приведет к усилению инфляционного давления. [11] [12]

The Economist заявил, что продление налоговых льгот 2017 года ухудшит и без того плачевную финансовую ситуацию в Америке, которая приведет к росту инфляции без существенного повышения налогов или сокращения расходов. [13]

Центр налоговой политики Urban-Brookings подсчитал, что 5% самых высокооплачиваемых граждан получат 45% льгот, если их продлят. [299]

Харрис хочет сосредоточить сокращения на работающих американцах и американцах среднего класса, например, путем расширения детского налогового кредита и сокращения налогов на чаевые. [300] Она хочет повысить налоги для американцев, зарабатывающих более 400 000 долларов, например, за счет прироста капитала и ужесточения налога на имущество, а также повышения ставки корпоративного налога наполовину до уровня, существовавшего до 2017 года. [300]

Трамп хочет продлить все налоговые льготы и добавить дополнительные льготы, в том числе на корпорации, чаевые и выплаты по социальному обеспечению. [300]

ключевые лидеры Республиканской партии заявили, что если они вернут себе власть в Конгрессе, одним из их предпочтительных политических решений станет сокращение налогов путем постоянного продления налоговых льгот, подписанных бывшим президентом Дональдом Трампом. Экономисты по всему идеологическому спектру предупреждают, что это усилит инфляционное давление.

Самое важное экономическое решение, которое предстоит принять следующему президенту, — насколько щедро продлить налоговые льготы Дональда Трампа 2017 года, шаг, который только ухудшит плачевную финансовую траекторию Америки.

{{cite journal}}: Цитировать журнал требует |journal=( помощь ){{cite news}}: |first=имеет общее название ( помощь )CS1 maint: несколько имен: список авторов ( ссылка )