Bank of America Corporation (часто сокращенно BofA или BoA ) — американский многонациональный инвестиционный банк и холдинговая компания финансовых услуг со штаб-квартирой в корпоративном центре Bank of America в Шарлотте, Северная Каролина , с инвестиционным банкингом и вспомогательными штаб-квартирами в Манхэттене . Банк был основан в результате слияния NationsBank и Bank of America в 1998 году. Это второе по величине банковское учреждение в Соединенных Штатах и второй по величине банк в мире по рыночной капитализации , оба после JPMorgan Chase . Bank of America является одним из четырех крупнейших банковских учреждений Соединенных Штатов. [3] Он обслуживает около 10 процентов всех американских банковских депозитов, составляя прямую конкуренцию JPMorgan Chase, Citigroup и Wells Fargo . Его основные финансовые услуги вращаются вокруг коммерческого банкинга , управления активами и инвестиционного банкинга.

Благодаря слияниям старейшее отделение франшизы Bank of America можно проследить до 1784 года, когда был учрежден Massachusetts Bank , первый федерально учрежденный акционерный банк в Соединенных Штатах. Другая ветвь его истории восходит к базирующемуся в США Bank of Italy , основанному Амадео Пьетро Джаннини в 1904 году, который предоставлял различные банковские возможности итальянским иммигрантам , столкнувшимся с дискриминацией в сфере обслуживания . [4] Первоначально головной офис банка находился в Сан-Франциско, Калифорния , а в 1922 году Джаннини приобрел Banca d'America e d'Italia .

В 1950-х годах принятие знаменательного федерального банковского законодательства способствовало быстрому росту, быстро заняв заметную долю рынка. Понеся значительные убытки после дефолта по российским облигациям 1998 года , BankAmerica, как он тогда назывался, был приобретен базирующимся в Шарлотте NationsBank за 62 миллиарда долларов США . После того, что тогда было крупнейшим банковским приобретением в истории , была основана Bank of America Corporation. Благодаря серии слияний и поглощений он расширил свой коммерческий банковский бизнес, основав Merrill Lynch для управления благосостоянием и Bank of America Merrill Lynch для инвестиционного банкинга в 2008 и 2009 годах соответственно, и с тех пор переименованный в BofA Securities. [5]

Bank of America и Merrill Lynch Wealth Management сохраняют большие доли рынка в своих соответствующих предложениях. Инвестиционный банк считается третьим по величине инвестиционным банком в мире по состоянию на 2018 год в « Bulge Bracket » . [6] Его подразделение по управлению активами управляет активами под управлением (AUM) на сумму 1,081 триллиона долларов США , являясь вторым по величине управляющим активами в мире после UBS . [7] В сфере коммерческого банкинга Bank of America управляет, но не обязательно поддерживает, розничными отделениями во всех 50 штатах США, Вашингтоне , округ Колумбия , и более чем в 40 других странах. [8] Его коммерческое банковское присутствие охватывает 46 миллионов отношений с потребителями и малым бизнесом в 4600 банковских центрах и 16 000 банкоматов (банкоматов).[обновлять]

Большая доля рынка банка, его деловая активность и экономическое влияние привели к многочисленным судебным искам и расследованиям, касающимся как ипотечных кредитов, так и раскрытия финансовой информации, начиная с финансового кризиса 2008 года . Его корпоративная практика обслуживания среднего класса и более широкого банковского сообщества принесла ему существенную долю рынка с начала 20-го века. По состоянию на август 2018 года рыночная капитализация[обновлять] Bank of America составляла 313,5 млрд долларов , что делает его 13-й по величине компанией в мире . Будучи шестой по величине американской публичной компанией, по состоянию на июнь 2018 года объем продаж составил 102,98 млрд долларов . [9] Bank of America занял 25-е место в рейтинге Fortune 500 2020 года крупнейших корпораций США по общему доходу. [10] Аналогичным образом, Bank of America также занял 6-е место в рейтинге Global 2000 2023 года, составленном Forbes. [11] Bank of America был назван «Лучшим банком мира» по версии Euromoney Institutional Investor в рамках премии за выдающиеся достижения 2018 года. [12] [13][обновлять]

Bank of America, Los Angeles был основан в Калифорнии в 1923 году. В 1928 году эта организация была приобретена Bank of Italy of San Francisco, который два года спустя взял себе название Bank of America. [14]

Восточную часть франшизы Bank of America можно проследить до 1784 года, когда был учрежден Massachusetts Bank , первый федерально учрежденный акционерный банк в Соединенных Штатах и только второй банк, получивший чартер в Соединенных Штатах. Этот банк стал FleetBoston , с которым Bank of America объединился в 2004 году. В 1874 году в Шарлотте был основан Commercial National Bank . Этот банк объединился с American Trust Company в 1958 году, образовав American Commercial Bank. [15] Два года спустя он стал North Carolina National Bank , объединившись с Security National Bank в Гринсборо. В 1991 году он объединился с C&S / Sovran Corporation из Атланты и Норфолка , образовав NationsBank .

Основная часть франшизы была создана в 1910 году, когда Commercial National Bank и Continental National Bank of Chicago объединились в 1910 году, образовав Continental & Commercial National Bank, который впоследствии превратился в Continental Illinois National Bank & Trust .

История Bank of America восходит к 17 октября 1904 года, когда Амадео Пьетро Джаннини (1870–1949) основал Bank of Italy в Сан-Франциско. [14] В 1922 году был основан Bank of America, Los Angeles, где Джаннини был миноритарным инвестором. В 1928 году оба банка объединились и объединились с другими банковскими холдингами, чтобы создать то, что впоследствии стало крупнейшим банковским учреждением в стране. [16]

В 1918 году А. П. Джаннини организовал еще одну корпорацию — Bancitaly Corporation, крупнейшим акционером которой была Stockholders Auxiliary Corporation. [ необходима цитата ] Эта компания приобрела акции различных банков, расположенных в Нью-Йорке и некоторых зарубежных странах. [ необходима цитата ]

В 1928 году Джаннини объединил свой банк с Bank of America, Los Angeles , возглавляемым Оррой Э. Моннетт . 3 ноября 1930 года Bank of Italy был переименован в Bank of America National Trust and Savings Association , [17] который был единственным таким назначенным банком в Соединенных Штатах в то время. Джаннини и Моннетт возглавили получившуюся компанию, выступая в качестве сопредседателей. [18]

Джаннини ввел банковские отделения вскоре после того, как законодательство Калифорнии 1909 года разрешило банковские отделения в штате, открыв первый филиал банка за пределами Сан-Франциско в 1909 году в Сан-Хосе. К 1929 году у банка было 453 банковских офиса в Калифорнии с совокупными ресурсами более 1,4 млрд долларов США. [19] В Историческом парке в Сан-Хосе есть копия отделения банка Bank of Italy 1909 года , а здание Bank of Italy 1925 года является важной достопримечательностью в центре города . Джаннини стремился построить национальный банк, расширяясь в большинство западных штатов, а также в страховую отрасль , под эгидой своей холдинговой компании Transamerica Corporation .

В 1953 году регуляторам удалось добиться разделения Transamerica Corporation и Bank of America в соответствии с антимонопольным законом Клейтона . [20] Принятие Закона о банковских холдинговых компаниях 1956 года запретило банкам владеть небанковскими дочерними компаниями, такими как страховые компании. Bank of America и Transamerica были разделены, причем последняя компания продолжила работу в страховом секторе. Однако федеральные банковские регуляторы запретили межгосударственную банковскую деятельность Bank of America, и внутренние банки Bank of America за пределами Калифорнии были вынуждены создать отдельную компанию, которая в конечном итоге стала First Interstate Bancorp , позже приобретенную Wells Fargo and Company в 1996 году. Только в 1980-х годах, с изменением федерального банковского законодательства и регулирования, Bank of America смог снова расширить свою внутреннюю деятельность по обслуживанию потребителей за пределами Калифорнии.

Новые технологии также позволили напрямую связывать кредитные карты с индивидуальными банковскими счетами. В 1958 году банк представил BankAmericard, который в 1977 году сменил название на Visa . [21] Коалиция региональных ассоциаций банковских карт представила Interbank в 1966 году, чтобы конкурировать с BankAmericard. Interbank стал Master Charge в 1966 году, а затем Mastercard в 1979 году . [22]

С февраля 1970 года по сентябрь 1971 года было совершено 66 нападений на отделения Bank of America в Калифорнии, включая 53 взрыва или поджога зажигательных бомб и 13 поджогов. Было «несколько раненых», а ущерб имуществу составил около 500 000 долларов, четверть пятых из которых были вызваны пожаром отделения Isla Vista во время беспорядков в феврале 1970 года. [23]

После принятия Конгрессом США Закона о банковских холдинговых компаниях 1956 года [24] была создана BankAmerica Corporation с целью владения и управления Bank of America и его дочерними компаниями.

В 1983 году Bank of America расширился за пределы Калифорнии , путем приобретения, организованного частично Стивеном Маклином из Seafirst Corporation в Сиэтле , и его дочернего банка Seattle-First National Bank, находящегося в полной собственности. [25] Seafirst оказался под угрозой конфискации федеральным правительством после того, как стал неплатежеспособным из-за серии плохих кредитов нефтяной промышленности . BankAmerica продолжал управлять своим новым дочерним банком как Seafirst, а не как Bank of America, до слияния с NationsBank в 1998 году. [25]

BankAmerica понес огромные убытки в 1986 и 1987 годах из-за размещения серии плохих кредитов в странах третьего мира . В 1986 году компания уволила своего генерального директора Сэма Армакоста . Хотя Армакост обвинил в проблемах своего предшественника А. В. (Тома) Клаузена , Клаузен был назначен на место Армакоста. [ требуется цитата ] Убытки привели к огромному падению акций BankAmerica, что сделало его уязвимым для враждебного поглощения . First Interstate Bancorp из Лос-Анджелеса (который произошел от банков, когда-то принадлежавших BankAmerica), подал такое предложение осенью 1986 года, хотя BankAmerica отклонил его, в основном продав операции. [26] Он продал свою дочернюю компанию FinanceAmerica компании Chrysler , а брокерскую фирму Charles Schwab and Co. обратно г-ну Швабу . Он также продал Bank of America и Italy компании Deutsche Bank . К моменту краха фондового рынка в 1987 году стоимость акций BankAmerica упала до 8 долларов, но к 1992 году она резко выросла и стала одной из крупнейших компаний, показавших наибольший рост за эти пять лет. [ необходима цитата ]

Следующее крупное приобретение BankAmerica произошло в 1992 году. Компания приобрела Security Pacific Corporation и ее дочернюю компанию Security Pacific National Bank в Калифорнии, а также другие банки в Аризоне , Айдахо , Орегоне и Вашингтоне , которые Security Pacific приобрела в ходе серии приобретений в конце 1980-х годов. На тот момент это было крупнейшее банковское приобретение в истории. [27] Однако федеральные регуляторы вынудили продать примерно половину дочерней компании Security Pacific в Вашингтоне , бывшего Rainier Bank , поскольку объединение Seafirst и Security Pacific Washington дало бы BankAmerica слишком большую долю рынка в этом штате. Филиалы в Вашингтоне были разделены и проданы West One Bancorp (теперь US Bancorp ) и KeyBank . [28] Позже в том же году BankAmerica расширилась в Неваду, приобретя Valley Bank of Nevada. [29]

В 1994 году BankAmerica приобрел Continental Illinois National Bank and Trust Co. из Чикаго. В то время ни один банк не обладал ресурсами, чтобы спасти Continental, поэтому федеральное правительство управляло банком почти десятилетие. [30] Затем Иллинойс чрезвычайно жестко регулировал банковские отделения, поэтому Bank of America Illinois был банком с одним подразделением до 21-го века. BankAmerica переместил свой национальный кредитный отдел в Чикаго, чтобы создать финансовый плацдарм в регионе. [31]

Эти слияния помогли BankAmerica Corporation снова стать крупнейшей банковской холдинговой компанией США по объёму депозитов, но в 1997 году компания опустилась на второе место после быстрорастущей NationsBank Corporation из Северной Каролины , а в 1998 году на третье место после First Union Corp. [ необходима ссылка ]

Что касается рынков капитала, то приобретение Continental Illinois помогло BankAmerica построить бизнес по привлечению и распределению заемного финансирования, что позволило существующему брокерско-дилерскому подразделению фирмы BancAmerica Securities (первоначально называвшемуся BA Securities) стать полнофункциональной франшизой. [32] Кроме того, в 1997 году BankAmerica приобрел Robertson Stephens , инвестиционный банк из Сан-Франциско, специализирующийся на высоких технологиях, за 540 миллионов долларов. [33] Robertson Stephens был интегрирован в BancAmerica Securities, а объединенная дочерняя компания была переименована в «BancAmerica Robertson Stephens». [34]

В 1997 году BankAmerica предоставил инвестиционно-управляющей компании DE Shaw & Co. кредит в размере 1,4 млрд долларов для управления различными видами деятельности банка. [35] Однако DE Shaw понес значительные убытки после дефолта по облигациям России в 1998 году . [36] [37] В 1998 году NationsBank of Charlotte приобрел BankAmerica, что стало крупнейшим банковским приобретением в истории на тот момент. [38]

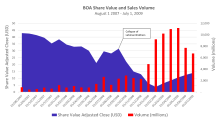

В то время как NationsBank был номинальным выжившим, объединенный банк принял более известное название Bank of America. Таким образом, холдинговая компания была переименована в Bank of America Corporation, в то время как NationsBank, NA объединился с Bank of America NT&SA, образовав Bank of America, NA в качестве оставшегося юридического лица банка. [39] Объединенный банк работает в соответствии с Федеральной хартией 13044, которая была предоставлена Bank of Italy Джаннини 1 марта 1927 года. Однако объединенная компания была и остается штаб-квартирой в Шарлотте и сохраняет историю цен акций NationsBank до 1998 года. Все документы Комиссии по ценным бумагам и биржам США (SEC) до 1998 года указаны как NationsBank, а не Bank of America. Президент, председатель и генеральный директор NationsBank Хью Макколл взял на себя те же функции в объединенной компании. [ необходима цитата ]

В 1998 году Bank of America обладал совокупными активами в размере 570 миллиардов долларов, а также 4800 филиалами в 22 штатах США. [ требуется цитата ] Несмотря на размер двух компаний, федеральные регулирующие органы настояли только на продаже 13 филиалов в Нью-Мексико , в городах, в которых после объединения остался бы только один банк. [40] Эти филиалы были проданы BOK Financial Corporation , которая управляет ими под названием «Bank of Albuquerque». [41] [42] Брокерско-дилерская компания NationsBanc Montgomery Securities была переименована в Banc of America Securities в 1998 году. [ требуется цитата ]

Banc of America Securities LLC ( BAS ) была инвестиционно-банковской дочерней компанией BoA с 1998 года до слияния BoA с Merrill Lynch (2008). Компания со штаб-квартирой в Нью-Йорке конкурировала как на внутреннем, так и на международном рынке акций и инвестиционно-банковских услуг. Компания была зарегистрированным брокером-дилером в Комиссии по ценным бумагам и биржам США (SEC) и была членом Нью-Йоркской фондовой биржи и Национальной ассоциации дилеров ценных бумаг . Использование « Banc » в названии BAS указывало на тот факт, что компания не была банком , а ее депозиты и другие активы не были застрахованы Федеральной корпорацией страхования депозитов .

Дочерняя компания была основана в 1998 году в соответствии со стратегией, разработанной Citigroup , которая сочетает корпоративное кредитование с инвестиционно-банковскими консультациями и услугами. [43] За годы работы ее сильнейшие инвестиционно-банковские группы включали высокодоходное андеррайтинг долга и кредитное финансирование, в дополнение к отраслевым группам покрытия, таким как здравоохранение, потребительские товары и розничная торговля, глобальные отрасли, медиа и телекоммуникации, финансовые учреждения, недвижимость и игры. BAS также выполнила значительный объем работы для финансовых спонсоров или частных инвестиционных компаний, часто финансируя сделки с кредитным плечом. Что касается продуктов, фирма нанимала старших банкиров по слияниям и поглощениям во всех отраслевых группах покрытия. BAS также имела отдельную группу по слияниям и поглощениям , состоящую из банкиров, которые совершают сделки слияний и поглощений во всех отраслях, а также группу по развитию транзакций, которая была направлена на выявление и маркетинг возможностей для транзакций. Подразделение также имело значительные подразделения с фиксированным доходом, валюту и сырьевые товары.

В 2007–2008 годах BAS значительно сократила свои международные операции, ликвидировав ряд отраслевых групп в Европе, а также сократив многочисленные банковские и торговые позиции в Северной Америке и Азии перед слиянием с Merrill Lynch. 3 октября 2008 года Bank of America объявил, что Джон Тейн возглавит объединенное предприятие Bank of America/ Merrill Lynch Global Corporate and Investment Banking. Тейн был вытеснен председателем Bank of America Кеннетом Д. Льюисом 22 января 2009 года из-за колоссальных убытков, понесенных B of A из-за приобретения Merrill Lynch. [44] С уходом Тейна Брайан Мойнихан стал президентом Global Banking и Global Wealth and Investment Management. [44] После закрытия слияния регистрация Banc of America Securities в SEC была прекращена в январе 2011 года.

BAS работала из нескольких офисов по всему миру, с основными офисами в Нью-Йорке , Шарлотте, Северной Каролине , Чикаго, Иллинойсе , Сан-Франциско, Калифорнии , Токио , Франкфурте , Лондоне и Мумбаи . Основная часть ее инвестиционно-банковских операций в конечном итоге переехала в Bank of America Tower , 58-этажный небоскреб стоимостью 1 миллиард долларов в Брайант-парке в Нью-Йорке, строительство которого было завершено в 2009 году. До этого у BAS в Нью-Йорке были офисы в разных местах из-за многочисленных слияний, которые имели место за предыдущее десятилетие, включая помещения по адресу 9 West 57th Street, 1 World Trade Center , 1633 Broadway, 40 East 52nd Street, 335 Madison Avenue и 100 West 33rd Street.

В 2001 году Макколл ушел с поста генерального директора и назначил Кена Льюиса своим преемником. В 2004 году Bank of America объявил, что купит бостонский банк FleetBoston Financial за 47 миллиардов долларов наличными и акциями. [45] После слияния с Bank of America все его банки и филиалы получили логотип Bank of America. На момент слияния FleetBoston был седьмым по величине банком в Соединенных Штатах с активами в 197 миллиардов долларов, более 20 миллионами клиентов и доходом в 12 миллиардов долларов. [45] По данным The Boston Globe , сотни работников FleetBoston потеряли работу или были понижены в должности.

30 июня 2005 года Bank of America объявил о покупке гиганта кредитных карт MBNA за 35 миллиардов долларов наличными и акциями. Совет управляющих Федеральной резервной системы окончательно одобрил слияние 15 декабря 2005 года, а слияние было закрыто 1 января 2006 года. Приобретение MBNA предоставило Bank of America ведущего отечественного и зарубежного эмитента кредитных карт. Объединенная организация Bank of America Card Services, включая бывший MBNA, имела более 40 миллионов счетов в США и почти 140 миллиардов долларов непогашенных остатков. Под руководством Bank of America операция была переименована в FIA Card Services.

Bank of America действовал под названием BankBoston во многих других странах Латинской Америки, включая Бразилию. В мае 2006 года Bank of America и Banco Itaú (Investimentos Itaú SA) заключили соглашение о приобретении, по которому Itaú согласился приобрести операции BankBoston в Бразилии и получил эксклюзивное право на покупку операций Bank of America в Чили и Уругвае в обмен на акции Itaú. Сделка была подписана в августе 2006 года.

До сделки бразильские операции BankBoston включали управление активами, частный банкинг, портфель кредитных карт, а также сегменты малого, среднего и крупного бизнеса. У него было 66 отделений и 203 000 клиентов в Бразилии. У BankBoston в Чили было 44 отделения и 58 000 клиентов, а в Уругвае — 15 отделений. Кроме того, в Уругвае была компания по выпуску кредитных карт OCA, у которой было 23 отделения. BankBoston NA в Уругвае вместе с OCA совместно обслуживали 372 000 клиентов. Хотя название и торговые марки BankBoston не были частью сделки, в рамках соглашения о продаже они не могут использоваться Bank of America в Бразилии, Чили или Уругвае после сделок. Таким образом, название BankBoston исчезло из Бразилии, Чили и Уругвая. Акции Itaú, полученные Bank of America в ходе сделок, позволили доле Bank of America в Itaú достичь 11,51%. Banco de Boston de Brazil был основан в 1947 году.

20 ноября 2006 года Bank of America объявил о покупке The United States Trust Company за $3,3 млрд у Charles Schwab Corporation . US Trust управляла активами на сумму около $100 млрд и имела более 150 лет опыта. Сделка была закрыта 1 июля 2007 года. [46]

14 сентября 2007 года Bank of America получил одобрение Федеральной резервной системы на приобретение LaSalle Bank Corporation у ABN AMRO за 21 миллиард долларов. С этой покупкой Bank of America обладал активами на сумму 1,7 триллиона долларов. Голландский суд заблокировал продажу, пока она не была одобрена в июле. Приобретение было завершено 1 октября 2007 года. Многие из филиалов и офисов LaSalle уже поглотили более мелкие региональные банки в течение предыдущего десятилетия, такие как Lansing и базирующиеся в Детройте Michigan National Bank . Приобретение также включало мероприятие Чикагского марафона , которое ABN AMRO приобрел в 1996 году. Bank of America взял на себя управление мероприятием, начиная с забега 2007 года.

Сделка увеличила присутствие Bank of America в Иллинойсе , Мичигане и Индиане на 411 отделений, 17 000 клиентов коммерческих банков, 1,4 миллиона розничных клиентов и 1500 банкоматов. Bank of America стал крупнейшим банком на рынке Чикаго со 197 отделениями и 14% долей депозитов, превзойдя JPMorgan Chase .

5 мая 2008 года филиалы LaSalle Bank и LaSalle Bank Midwest приняли название Bank of America. [47]

Во время кризиса субстандартного ипотечного кредитования банк под руководством Кена Льюиса сделал два крупных приобретения, которые определили будущее компании на ближайшие пару лет после выхода из кризиса. В частности, банку предъявили иски многие разные стороны и заставили выплатить десятки миллиардов долларов.

23 августа 2007 года компания объявила о соглашении о выкупе Countrywide Financial на сумму 2 млрд долларов . Эта покупка привилегированных акций была организована с целью обеспечить доходность инвестиций в размере 7,25% годовых и предусматривала возможность покупки обыкновенных акций по цене 18 долларов за акцию. [48]

11 января 2008 года Bank of America объявил, что купит Countrywide Financial за 4,1 миллиарда долларов. [49] В марте 2008 года сообщалось, что Федеральное бюро расследований (ФБР) расследует Countrywide на предмет возможного мошенничества, связанного с жилищными кредитами и ипотекой. [50] Эта новость не помешала приобретению, которое было завершено в июле 2008 года, [51] предоставив банку существенную долю рынка ипотечного бизнеса и доступ к ресурсам Countrywide для обслуживания ипотечных кредитов. [52] Приобретение рассматривалось как предотвращение потенциального банкротства Countrywide. Однако Countrywide отрицала, что была близка к банкротству. Countrywide предоставила ипотечное обслуживание девяти миллионам ипотечных кредитов на сумму 1,4 триллиона долларов по состоянию на 31 декабря 2007 года. [53]

Эта покупка сделала Bank of America Corporation ведущим ипотечным кредитором и обслуживающим агентством в США, контролирующим 20–25% рынка жилищных кредитов. [54] Сделка была структурирована для слияния Countrywide с Red Oak Merger Corporation, которую Bank of America создал как независимую дочернюю компанию. Было высказано предположение, что сделка была структурирована таким образом, чтобы предотвратить потенциальное банкротство, вытекающее из крупных убытков Countrywide, наносящих ущерб материнской организации, путем сохранения банкротства Countrywide в отдалении . [55] Countrywide Financial изменила свое название на Bank of America Home Loans .

В декабре 2011 года Министерство юстиции объявило о выплате 335 миллионов долларов по соглашению с Bank of America за дискриминационную практику кредитования в Countrywide Financial. Генеральный прокурор Эрик Холдер заявил, что федеральное расследование выявило дискриминацию в отношении квалифицированных афроамериканских и латиноамериканских заемщиков с 2004 по 2008 год. Он заявил, что заемщики из числа меньшинств, которые имели право на получение первоклассных кредитов, были направлены на получение субстандартных кредитов с более высокой процентной ставкой . [56]

14 сентября 2008 года Bank of America объявил о намерении приобрести Merrill Lynch & Co., Inc. в рамках сделки по продаже акций на сумму около 50 миллиардов долларов. Merrill Lynch в то время находилась в нескольких днях от краха, и это приобретение фактически спасло Merrill от банкротства. [57] Примерно в то же время Bank of America, как сообщается, также вел переговоры о покупке Lehman Brothers , однако отсутствие государственных гарантий заставило банк отказаться от переговоров с Lehman. [58] Lehman Brothers подал заявление о банкротстве в тот же день, когда Bank of America объявил о своих планах по приобретению Merrill Lynch. [59] Это приобретение сделало Bank of America крупнейшей компанией по предоставлению финансовых услуг в мире. [60] Temasek Holdings , крупнейший акционер Merrill Lynch & Co., Inc., на короткое время стал одним из крупнейших акционеров Bank of America с долей в 3%. [61] Однако, понеся убытки, которые, по оценкам Reuters , составили 3 миллиарда долларов, Сингапурский государственный инвестиционный фонд продал всю свою долю в Bank of America в первом квартале 2009 года. [62]

Акционеры обеих компаний одобрили приобретение 5 декабря 2008 года, а сделка была закрыта 1 января 2009 года. [63] Bank of America планировал сохранить после слияния нескольких членов тогдашнего генерального директора Merrill Lynch Джона Тейна в составе управленческой команды. [64] Однако после того, как Тейна сняли с должности, большинство его союзников ушли. Уход Нельсона Чая , назначенного президентом Азиатско-Тихоокеанского региона, оставил на месте только одного из нанятых Тейном сотрудников: Тома Монтага, руководителя отдела продаж и торговли. [65]

Банк в своем отчете о прибылях от 16 января 2009 года раскрыл огромные убытки Merrill Lynch в четвертом квартале, что потребовало вливания денег, которые ранее были согласованы [66] с правительством в рамках сделки, которую правительство убедило банк приобрести Merrill. Merrill зафиксировал операционный убыток в размере 21,5 млрд долларов в квартале, в основном в своих торговых операциях и операциях по продажам, возглавляемых Томом Монтагом. Банк также раскрыл, что пытался отказаться от сделки в декабре после того, как всплыли масштабы торговых убытков Merrill, но был вынужден завершить слияние правительством США. Цена акций банка упала до 7,18 долларов, самого низкого уровня за 17 лет, после объявления о прибылях и неудаче Merrill. Рыночная капитализация Bank of America, включая Merrill Lynch, тогда составляла 45 миллиардов долларов, что меньше 50 миллиардов долларов, которые он предлагал за Merrill всего четырьмя месяцами ранее, и на 108 миллиардов долларов меньше, чем объявление о слиянии.

Генеральный директор Bank of America Кеннет Льюис дал показания перед Конгрессом [5] , что у него были некоторые опасения по поводу приобретения Merrill Lynch и что федеральный чиновник оказывал на него давление, чтобы он продолжил сделку, иначе он рискует потерять работу и поставить под угрозу отношения банка с федеральными регулирующими органами. [67]

Заявление Льюиса подкреплено внутренними электронными письмами, направленными в суд республиканскими законодателями из Комитета по надзору Палаты представителей. [68] В одном из писем президент Федерального резерва Ричмонда Джеффри Лэкер пригрозил, что если приобретение не состоится, а позже Bank of America будет вынужден запросить федеральную помощь, руководство Bank of America «исчезнет». Другие электронные письма, зачитанные конгрессменом Деннисом Кусиничем во время дачи показаний Льюисом, утверждают, что г-н Льюис предвидел возмущение своих акционеров, которое вызовет покупка Merrill, и просил правительственных регулирующих органов выпустить письмо, в котором говорилось бы, что правительство приказало ему завершить сделку по приобретению Merrill. Льюис, со своей стороны, заявляет, что не помнит, чтобы запрашивал такое письмо.

Это приобретение сделало Bank of America андеррайтером номер один по мировому высокодоходному долгу , третьим по величине андеррайтером мирового акционерного капитала и девятым по величине консультантом по глобальным слияниям и поглощениям. [69] По мере ослабления кредитного кризиса убытки Merrill Lynch пошли на убыль, и дочерняя компания сгенерировала $3,7 млрд из $4,2 млрд Bank of America прибыли к концу первого квартала 2009 года и более 25% в третьем квартале 2009 года. [70] [71]

28 сентября 2012 года Bank of America урегулировал коллективный иск по приобретению Merrill Lynch и выплатит 2,43 млрд долларов. [72] Это был один из первых крупных коллективных исков по ценным бумагам, вытекающих из финансового кризиса 2007–2008 годов, который был урегулирован. Многие крупные финансовые учреждения имели долю в этом иске, включая Chicago Clearing Corporation , хедж-фонды и банковские трасты, из-за убеждения, что акции Bank of America были надежной инвестицией.

16 января 2009 года Bank of America получил $20 млрд и гарантию на $118 млрд потенциальных убытков от правительства США через Программу помощи проблемным активам (TARP). [73] Это было в дополнение к $25 млрд, предоставленным банку осенью 2008 года через TARP. Дополнительный платеж был частью сделки с правительством США по сохранению слияния Bank of America с Merrill Lynch . [74] С тех пор члены Конгресса США выразили значительную обеспокоенность тем, как были потрачены эти деньги, особенно после того, как некоторые из получателей были обвинены в нецелевом использовании денег, выделенных на спасение. [75] Тогдашний генеральный директор Кен Льюис заявил: «Мы все еще выдаем кредиты, и мы выдаем кредиты гораздо больше из-за программы TARP». Однако члены Палаты представителей США отнеслись к этому скептически и привели множество историй о том, как заемщикам (особенно владельцам малого бизнеса) отказывали в выдаче кредитов, а держатели кредитных карт сталкивались с более жесткими условиями погашения задолженности по своим карточным счетам.

Согласно статье в The New York Times, опубликованной 15 марта 2009 года, Bank of America получил дополнительно 5,2 млрд долларов в качестве государственной помощи через спасение American International Group . [76]

В результате федеральной помощи и проблем с управлением, The Wall Street Journal сообщил, что Bank of America действовал в соответствии с секретным «меморандумом о взаимопонимании» (MOU) от правительства США, который требует от него «пересмотреть свой совет директоров и решить выявленные проблемы с управлением рисками и ликвидностью». В связи с федеральными действиями учреждение предприняло несколько шагов, включая организацию отставки шести своих директоров и формирование Управления по вопросам нормативного воздействия. Bank of America сталкивается с несколькими крайними сроками в июле и августе, и если они не будут выполнены, он может столкнуться с более суровыми санкциями со стороны федеральных регуляторов. Bank of America не отреагировал на статью The Wall Street Journal . [77]

2 декабря 2009 года Bank of America объявил, что вернет все $45 млрд, полученные им в рамках TARP, и выйдет из программы, используя $26,2 млрд избыточной ликвидности вместе с $18,6 млрд, которые будут получены в виде «общих эквивалентных ценных бумаг» ( капитал первого уровня ). Банк объявил, что завершил выплату 9 декабря. Кен Льюис из Bank of America сказал во время объявления: «Мы ценим важную роль, которую правительство США сыграло прошлой осенью в оказании помощи в стабилизации финансовых рынков, и мы рады возможности полностью вернуть инвестиции с процентами... Как крупнейший банк Америки, мы обязаны окупить инвестиции налогоплательщиков, и наша история показывает, что мы смогли выполнить это обязательство, продолжая при этом кредитовать». [78] [79]

3 августа 2009 года Bank of America согласился выплатить штраф в размере 33 миллионов долларов, без признания или опровержения обвинений, Комиссии по ценным бумагам и биржам США (SEC) за неразглашение соглашения о выплате до 5,8 миллиардов долларов бонусов в Merrill. Банк одобрил бонусы до слияния, но не раскрыл их своим акционерам, когда акционеры рассматривали одобрение приобретения Merrill в декабре 2008 года. Первоначально этот вопрос расследовал генеральный прокурор Нью-Йорка Эндрю Куомо , который прокомментировал после иска и объявил о соглашении, что «сроки выплаты бонусов, а также раскрытие информации, связанной с ними, представляют собой «удивительный приступ корпоративной безответственности » », и «наше расследование этих и других вопросов в соответствии с Законом Мартина в Нью-Йорке будет продолжено». Конгрессмен Кусинич в то же время прокомментировал, что «это может быть не последний штраф, который Bank of America заплатит за то, как он провел свое слияние с Merrill Lynch». [80] Федеральный судья Джед Ракофф в необычном действии отказался одобрить урегулирование 5 августа. [81] Первое слушание перед судьей 10 августа было временами жарким, и он был «резко критик[ал]» бонусов. Дэвид Розенфельд представлял SEC, а Льюис Дж. Лиман, сын Артура Л. Лимана , представлял банк. Фактическая сумма выплаченных бонусов составила 3,6 млрд долларов, из которых 850 млн долларов были «гарантированными», а остальное было разделено между 39 000 работников, которые получили средние выплаты в размере 91 000 долларов; 696 человек получили более 1 миллиона долларов в виде бонусов; по крайней мере один человек получил бонус в размере более 33 миллионов долларов. [82]

14 сентября судья отклонил урегулирование и приказал сторонам подготовиться к судебному разбирательству, которое должно было начаться не позднее 1 февраля 2010 года. Судья сосредоточил большую часть своей критики на том факте, что штраф по делу будут платить акционеры банка, которые, как предполагалось, пострадали из-за отсутствия раскрытия информации. Он написал: «Это совсем другое дело, когда само руководство, обвиняемое в том, что лгало своим акционерам, определяет, сколько денег этих жертв должно быть использовано, чтобы дело против руководства было закрыто»… «Предлагаемое урегулирование», продолжил судья, «предполагает довольно циничные отношения между сторонами: SEC получает право заявить, что оно разоблачает правонарушения со стороны Bank of America в громком слиянии; руководство банка получает право заявить, что они были принуждены к обременительному урегулированию чрезмерно усердными регуляторами. И все это делается за счет не только акционеров, но и правды». [83]

Хотя в конечном итоге судья Ракофф отдал предпочтение SEC, в феврале 2010 года судья Ракофф «неохотно» одобрил пересмотренное урегулирование со штрафом в размере 150 миллионов долларов, назвав соглашение «в лучшем случае половинчатым правосудием» и «неадекватным и ошибочным». Отвечая на одну из проблем, которую он поднял в сентябре, штраф будет «распределен только между акционерами Bank of America, пострадавшими от нераскрытия информации, или «унаследованными акционерами», улучшение по сравнению с предыдущими 33 миллионами долларов, но все еще «ничтожно», по словам судьи. Дело: SEC против Bank of America Corp., 09-cv-06829, Окружной суд Соединенных Штатов по Южному округу Нью-Йорка . [84] Расследования по этому вопросу также проводились в Комитете Палаты представителей Соединенных Штатов по надзору и правительственной реформе , [83] под председательством Эдольфуса Таунса (демократ от Нью-Йорка) [85] и в его следственном Подкомитете по внутренней политике под руководством Кусинича. [86]

В 2010 году правительство США обвинило банк в мошенничестве со школами, больницами и десятками государственных и местных правительственных организаций посредством неправомерных действий и незаконной деятельности, связанной с инвестированием доходов от продажи муниципальных облигаций. В результате банк согласился выплатить 137,7 млн долларов, включая 25 млн долларов Службе внутренних доходов и 4,5 млн долларов генеральному прокурору штата, пострадавшим организациям для урегулирования обвинений. [87] Бывший банковский служащий Дуглас Кэмпбелл признал себя виновным в нарушении антимонопольного законодательства, сговоре и мошенничестве с использованием электронных средств связи. По состоянию на январь 2011 года [обновлять]другие банкиры и брокеры находятся под следствием или находятся под следствием. [88]

24 октября 2012 года главный федеральный прокурор в Манхэттене подал иск, утверждая, что Bank of America мошенническим путем обошелся американским налогоплательщикам более чем в 1 миллиард долларов, когда Countrywide Financial продала токсичные ипотечные кредиты Fannie Mae и Freddie Mac . Схема называлась «Hustle» или «High Speed Swim Lane». [89] [90] 23 мая 2016 года Второй окружной апелляционный суд США постановил, что установление присяжными факта о том, что Countrywide предоставила Fannie Mae и Freddie Mac ипотечные кредиты низкого качества в деле «Hustle», подтверждает только «преднамеренное нарушение договора», а не мошенничество. Иск о гражданском мошенничестве основывался на положениях Закона о реформе, восстановлении и обеспечении соблюдения финансовых институтов . Решение основывалось на отсутствии намерения мошенничать на момент заключения договора на поставку ипотечных кредитов. [91]

Кен Льюис, потерявший пост председателя совета директоров, объявил, что уходит с поста генерального директора с 31 декабря 2009 года, отчасти из-за разногласий и юридических расследований, связанных с покупкой Merrill Lynch. Брайан Мойнихан стал президентом и генеральным директором с 1 января 2010 года, и после этого в январе снизились списания и просрочки по кредитным картам. Bank of America также вернул 45 миллиардов долларов, полученных по программе помощи проблемным активам. [92] [93]

В 2011 году Bank of America начал проводить сокращение персонала, по оценкам, на 36 000 человек, что способствовало предполагаемой экономии в размере 5 миллиардов долларов в год к 2014 году. [94] В декабре 2011 года Forbes поставил Bank of America на 91-е место по финансовому благосостоянию из 100 крупнейших банков и сберегательных учреждений страны. [95]

Bank of America сократил около 16 000 рабочих мест более быстрыми темпами к концу 2012 года, поскольку доходы продолжали снижаться из-за новых правил и медленной экономики. Это поставило план на год вперед по ликвидации 30 000 рабочих мест в рамках программы сокращения расходов под названием Project New BAC. [96] В первом квартале 2014 года банк Berkshire приобрел 20 отделений Bank of America в центральном и восточном Нью-Йорке за 14,4 миллиона долларов. Отделения находились в регионе Ютика/Рим и вниз по долине Мохок на восток до столичного региона. В апреле и мае 2014 года Bank of America продал два десятка отделений в Мичигане компании Huntington Bancshares . В сентябре эти отделения были преобразованы в отделения Huntington National Bank. [97]

В рамках своей новой стратегии Bank of America сосредоточен на развитии своей платформы мобильного банкинга. По состоянию на 2014 год [обновлять]Bank of America имел 31 миллион активных пользователей онлайн и 16 миллионов пользователей мобильных устройств. Количество его отделений розничного банкинга сократилось до 4900 в результате возросшего использования мобильного банкинга и снижения числа посещений отделений клиентами. К 2018 году количество пользователей мобильных устройств увеличилось до 25,3 миллиона, а количество отделений сократилось до 4411 на конец июня. [98]

В 2005 году Bank of America приобрел 9% акций China Construction Bank , одного из четырех крупнейших банков Китая , за 3 миллиарда долларов США. [99] Это стало крупнейшим вторжением компании в растущий банковский сектор Китая. Bank of America имеет офисы в Гонконге, Шанхае и Гуанчжоу и рассчитывал значительно расширить свой китайский бизнес в результате этой сделки. В 2008 году Bank of America был удостоен награды Project Finance Deal of the Year на церемонии вручения наград ALB Hong Kong Law Awards 2008. [100] В ноябре 2011 года Bank of America объявил о планах продать большую часть своей доли в China Construction Bank. [101]

В сентябре 2013 года Bank of America продал свою оставшуюся долю в China Construction Bank за 1,5 миллиарда долларов, что ознаменовало полный уход компании из страны. [102]

В августе 2014 года Bank of America согласился на сделку почти на 17 миллиардов долларов по урегулированию претензий к нему, связанных с продажей токсичных ипотечных ценных бумаг, включая субстандартные жилищные кредиты, что, как полагают, стало крупнейшим урегулированием в корпоративной истории США. Банк согласился с Министерством юстиции США выплатить 9,65 миллиарда долларов штрафов и 7 миллиардов долларов в качестве компенсации жертвам неисправных кредитов, среди которых были домовладельцы, заемщики, пенсионные фонды и муниципалитеты. [103] Экономист по недвижимости Джед Колко сказал, что урегулирование — это «капля в море» по сравнению с 700 миллиардами долларов ущерба, нанесенного 11 миллионам домовладельцев. Поскольку урегулирование охватило такую значительную часть рынка, он сказал, что для большинства потребителей «вам не повезло». [104]

Большая часть государственного преследования основывалась на информации, предоставленной тремя осведомителями – Шарифом Абду (старшим вице-президентом банка), Робертом Мэдсеном (профессиональным оценщиком, работающим в дочерней компании банка) и Эдвардом О'Доннеллом (должностным лицом Fannie Mae). Эти трое получили 170 миллионов долларов в качестве вознаграждения за разоблачение. [105]

Bank of America заключил партнерство с Министерством обороны США, создав новый банк DOD Community Bank [106] («Community Bank»), предоставляющий полный спектр банковских услуг военнослужащим в 68 отделениях и банкоматах [107] на военных объектах США в заливе Гуантанамо , на Кубе , на острове Диего-Гарсия , в Германии , Японии , Италии , на атолле Кваджалейн , в Южной Корее , Нидерландах и Великобритании . Несмотря на то, что Bank of America управляет Community Bank, обслуживание клиентов не является взаимозаменяемым между этими двумя финансовыми учреждениями, [108] что означает, что клиент Community Bank не может пойти в отделение Bank of America и снять деньги со своего счета и наоборот. Депозиты, внесенные на текущие и сберегательные счета, застрахованы Федеральной корпорацией страхования депозитов на сумму до 250 000 долларов США, несмотря на то, что ни одно из действующих отделений Community не находится в пределах юрисдикционных границ Соединенных Штатов.

В апреле 2018 года Bank of America объявил, что прекратит предоставлять финансирование производителям оружия военного образца, такого как винтовка AR-15 . [109] Объявляя о решении, Bank of America сослался на недавние массовые расстрелы и заявил, что хочет «внести свой вклад любым возможным способом» в их сокращение.

В 2015 году Bank of America начал органическое расширение, открыв отделения в городах, где ранее не имел розничного присутствия. В том же году они начали в Денвере , за которым последовали Миннеаполис–Сент-Пол и Индианаполис , во всех случаях имея по крайней мере одного из своих конкурентов из Большой четверки , причем Chase Bank был доступен в Денвере и Индианаполисе, в то время как Wells Fargo доступен в Денвере и городах-побратимах. [110] Рынок городов-побратимов также является домашним рынком US Bancorp , крупнейшего конкурента, не входящего в Большую четверку.

В январе 2018 года Bank of America объявил об органическом расширении своего розничного присутствия в Питтсбурге и прилегающих районах, чтобы дополнить свои существующие коммерческие кредитные и инвестиционные предприятия в этом районе. До расширения Питтсбург был одним из крупнейших городов США без розничного присутствия какой-либо из Большой четверки, с местной PNC Financial Services (№ 6 в стране), имеющей доминирующую долю рынка в этом районе; [110] [111] это совпало с тем, что Chase осуществил аналогичное расширение в Питтсбурге. [112] К концу финансового года 2020 Bank of America стал 16-м крупнейшим банком Питтсбурга по депозитам, что, учитывая доминирование PNC и BNY Mellon на рынке, считается относительно впечатляющим. [113] К 2021 году Bank of America поднялся на 12-е место на рынке. [114]

В феврале 2018 года Bank of America объявил о своем расширении в Огайо через три крупнейших города штата ( Кливленд , Колумбус и Цинциннати ), которые являются оплотами Chase. [115] [116] Колумбус служит центром банка в Огайо из-за своего центрального расположения как столицы штата, его общего размера и роста, а также существующего колл-центра Bank of America для его кредитного карточного подразделения в пригороде Вестервилль . В течение года после выхода на рынок Огайо Колумбус быстро увидел, что банк стал 5-м по величине на рынке по депозитам, уступая только банкам, базирующимся в Огайо ( Fifth Third Bank и местный Huntington Bancshares ), или имеющим крупное присутствие в результате приобретения учреждения из Огайо (Chase и PNC), и опережая US Bancorp (также с большим присутствием из-за приобретения банка из Огайо), KeyBank из Огайо и несколько местных учреждений. [117] По состоянию на 2021 год Bank of America является 9-м крупнейшим банком по объему депозитов во всем Огайо. [114]

В январе 2020 года Bank of America нанял новых консультантов, основными функциями которых является оказание помощи сверхбогатым клиентам. [118]

Bank of America получает 90% своих доходов на внутреннем рынке. Суть стратегии Bank of America — быть банком номер один на внутреннем рынке. Он достиг этого посредством ключевых приобретений. [119]

Consumer Banking, крупнейшее подразделение компании, предоставляет финансовые услуги потребителям и малому бизнесу, включая банковские услуги, инвестиции, торговые услуги и кредитные продукты, включая бизнес-кредиты, ипотеку и кредитные карты. Он предоставляет услуги биржевого маклера через Merrill Edge , специальное подразделение для инвестиций и связанных с ними услуг, таких как исследования и консультации колл-центра, после того, как Merrill Lynch стал дочерней компанией Bank of America. Подразделение потребительского банкинга составило 38% от общего дохода компании в 2016 году. [120] Компания получает доход от процентного дохода, платы за обслуживание и комиссий. Кроме того, компания является ипотечным сервисером . Она конкурирует в первую очередь с розничными банковскими подразделениями трех других американских мегабанков: Citigroup , JPMorgan Chase и Wells Fargo . Организация Consumer Banking включает в себя более 4600 розничных финансовых центров и приблизительно 15 900 банкоматов .

Bank of America является членом Global ATM Alliance , совместного предприятия нескольких крупных международных банков, которое предоставляет сниженные сборы для потребителей, использующих свою карту ATM или чековую карту в другом банке в рамках Global ATM Alliance при поездках за границу. Эта функция ограничена снятием средств с помощью дебетовой карты, и пользователи по-прежнему облагаются сборами за конвертацию иностранной валюты, снятие средств с кредитной карты по-прежнему облагается сборами за выдачу наличных и сборами за конвертацию иностранной валюты.

Подразделение Global Banking предоставляет банковские услуги, включая инвестиционный банкинг и кредитные продукты для предприятий. Оно включает в себя бизнесы Global Corporate Banking, Global Commercial Banking, Business Banking и Global Investment Banking. Подразделение представляло 22% выручки компании в 2016 году. [120]

До приобретения Merrill Lynch Bank of America , глобальный корпоративный и инвестиционный банкинг (GCIB) действовал как Banc of America Securities LLC. Инвестиционная банковская деятельность банка осуществляется дочерней компанией Merrill Lynch и обеспечивает консультирование по слияниям и поглощениям , андеррайтинг , рынки капитала, а также продажи и торговлю на рынках с фиксированным доходом и акций. Его самые сильные группы включают Leveraged Finance , Syndicated Loans и ипотечные ценные бумаги . Он также имеет одну из крупнейших исследовательских групп на Уолл-стрит . Штаб-квартира Bank of America Merrill Lynch находится в Нью-Йорке.

Подразделение Global Wealth and Investment Management (GWIM) управляет инвестиционными активами учреждений и частных лиц. Оно включает в себя предприятия Merrill Lynch Global Wealth Management и US Trust и составило 21% от общего дохода компании в 2016 году. [120] Оно входит в десятку крупнейших управляющих активами США. Его клиентские балансы составляют более 2,5 триллионов долларов. [120] GWIM имеет пять основных направлений бизнеса: Premier Banking & Investments (включая Bank of America Investment Services, Inc.), The Private Bank, Family Wealth Advisors и Bank of America Specialist.

Подразделение Global Markets предлагает услуги институциональным клиентам, включая торговлю финансовыми ценными бумагами . Подразделение предоставляет исследовательские и другие услуги, такие как обслуживание ценных бумаг, маркет-мейкер и управление рисками с использованием производных инструментов . Подразделение составило 19% от общего объема выручки компании в 2016 году. [120]

9 апреля 2019 года компания объявила, что минимальная заработная плата будет повышена с 1 мая 2019 года до 17 долларов в час, пока она не достигнет цели в 20 долларов в час в 2021 году. [121]

Главные исполнительные офисы Bank of America находятся в корпоративном центре Bank of America в Шарлотте, Северная Каролина. Небоскреб находится по адресу 100 North Tryon Street и имеет высоту 871 фут (265 м), его строительство было завершено в 1992 году.

В 2012 году Bank of America разорвал связи с Американским законодательным советом по биржам (ALEC). [122]

Глобальный корпоративный и инвестиционный банкинг Bank of America имеет штаб-квартиру в США в Шарлотте, европейскую штаб-квартиру в Дублине и азиатские штаб-квартиры в Гонконге и Сингапуре. [123]

В 1998 году банк взял на себя десятилетнее обязательство в размере 350 миллиардов долларов на предоставление доступных ипотечных кредитов, строительство доступного жилья, поддержку малого бизнеса и создание рабочих мест в неблагополучных районах. [128] В 2004 году банк обязался выделить 750 миллионов долларов в течение десятилетнего периода на кредитование развития сообществ и программы доступного жилья. [129]

В 2007 году банк предложил сотрудникам скидку в размере 3000 долларов США на покупку гибридных автомобилей . Компания также предоставила скидку в размере 1000 долларов США или более низкую процентную ставку для клиентов, чьи дома были квалифицированы как энергоэффективные. [130] В 2007 году Bank of America в партнерстве с Brighter Planet предложил экологичную кредитную карту, а позже и дебетовую карту, которые помогают строить проекты по возобновляемым источникам энергии с каждой покупкой. [131] Bank of America также пожертвовал деньги на помощь медицинским центрам в Массачусетсе [132] и сделал пожертвование в размере 1 миллиона долларов США в 2007 году на помощь приютам для бездомных в Майами . [133]

В Индии Bank of America жертвует на сохранение и документирование реликвий. С 2010 года под руководством Каку Накхате, президента и главы BoA India, компания поддерживает искусство и культуру в стране, в том числе спонсируя Детский музей в CSMVS (Chhatrapati Shivaji Maharaj Vastu Sangrahalaya, ранее известный как Музей принца Уэльского). [134]

Parmalat SpA — многонациональная итальянская корпорация по производству молочных продуктов и продуктов питания. После банкротства Parmalat в 2003 году компания подала в суд на Bank of America на 10 миллиардов долларов, утверждая, что банк получил прибыль от своей осведомленности о финансовых трудностях Parmalat. Стороны объявили о соглашении в июле 2009 года, в результате чего Bank of America выплатил Parmalat 98,5 миллионов долларов в октябре 2009 года. [135] [136] В связанном деле 18 апреля 2011 года итальянский суд оправдал Bank of America и три других крупных банка, а также их сотрудников, по обвинениям в том, что они помогали Parmalat скрывать мошенничество, и в отсутствии достаточного внутреннего контроля для предотвращения такого мошенничества. Прокуроры не сразу заявили, будут ли они обжаловать решения. В Parma банки по-прежнему обвинялись в сокрытии мошенничества. [137]

В августе 2011 года American International Group подала в суд на Bank of America на 10 миллиардов долларов за предполагаемое «масштабное мошенничество» с ипотечным долгом. [138] Другой иск, поданный против Bank of America, касался ипотечных ценных бумаг на сумму 57,5 миллиардов долларов , которые Bank of America продал Fannie Mae и Freddie Mac . [139] В декабре того же года Bank of America согласился выплатить 335 миллионов долларов для урегулирования иска федерального правительства о том, что Countrywide Financial дискриминировала испаноязычных и афроамериканских покупателей жилья с 2004 по 2008 год, до того, как ее приобрела BofA. [140] В сентябре 2012 года BofA урегулировала во внесудебном порядке коллективный иск на сумму 2,4 миллиарда долларов, поданный акционерами BofA, которые посчитали, что их ввели в заблуждение относительно покупки Merrill Lynch . [141]

9 февраля 2012 года было объявлено, что пять крупнейших ипотечных сервисных компаний (Ally/GMAC, Bank of America, Citi, JPMorgan Chase и Wells Fargo) договорились об историческом урегулировании с федеральным правительством и 49 штатами. [142] Урегулирование, известное как Национальное ипотечное урегулирование (NMS), потребовало от сервисных компаний предоставить около 26 миллиардов долларов в качестве помощи проблемным домовладельцам и косвенных выплат штатам и федеральному правительству. Эта сумма урегулирования делает NMS вторым по величине гражданским урегулированием в истории США, уступающим только Главному соглашению об урегулировании табачной промышленности . [143] Пять банков также должны были соблюдать 305 новых стандартов обслуживания ипотеки. Оклахома выдержала и согласилась урегулировать ситуацию с банками отдельно.

24 октября 2012 года американские федеральные прокуроры подали гражданский иск на 1 миллиард долларов против Bank of America за мошенничество с ипотекой в соответствии с Законом о ложных исках , который предусматривает возможные штрафы в размере трехкратного размера понесенных убытков. Правительство утверждало, что Countrywide , который был приобретен Bank of America, штамповал ипотечные кредиты рискованным заемщикам и заставлял налогоплательщиков гарантировать миллиарды плохих кредитов через Fannie Mae и Freddie Mac . Иск был подан Притом Бхарарой , прокурором США в Манхэттене , генеральным инспектором FHFA и специальным инспектором Программы помощи проблемным активам . [144] В марте 2014 года Bank of America урегулировал иск, согласившись выплатить Fannie Mae и Freddie Mac 6,3 миллиарда долларов и выкупить ипотечные облигации на сумму около 3,2 миллиарда долларов. [145]

В апреле 2014 года было достигнуто соглашение на сумму 7,5 млн долларов с бывшим финансовым директором Bank of America Джо Л. Прайсом по обвинениям в том, что руководство банка утаило существенную информацию, связанную с его слиянием с Merrill Lynch в 2008 году . [146] В августе 2014 года Министерство юстиции США и банк договорились о соглашении на сумму 16,65 млрд долларов о продаже рискованных ценных бумаг, обеспеченных ипотекой, до Великой рецессии ; кредиты, выданные по ценным бумагам, были переданы компании, когда она приобрела такие банки, как Merrill Lynch и Countrywide в 2008 году. [147] В целом, три компании предоставили ценные бумаги, обеспеченные ипотекой, на сумму 965 млрд долларов с 2004 по 2008 год. [148] Соглашение было структурировано таким образом, чтобы предоставить 7 млрд долларов в качестве помощи потребителям и 9,65 млрд долларов в виде штрафных выплат федеральному правительству и правительствам штатов; Калифорния , например, получила 300 миллионов долларов на компенсацию государственным пенсионным фондам. [147] [149] Это урегулирование стало крупнейшим в истории Соединенных Штатов между одной компанией и федеральным правительством. [150] [151]

14 марта 2011 года члены хакерской группы Anonymous начали публиковать электронные письма, якобы принадлежавшие бывшему сотруднику Bank of America. По данным группы, в электронных письмах были задокументированы предполагаемые «коррупция и мошенничество». Источник, публично названный Брайаном Пенни, [152] был бывшим специалистом LPI из Balboa Insurance, фирмы, которая раньше принадлежала банку, но была продана Australian Reinsurance Company QBE. [153] 7 апреля 2014 года Bank of America и QBE урегулировали коллективный иск, возникший в результате утечки, на сумму 228 миллионов долларов. [154]

В апреле 2014 года Бюро по защите прав потребителей в сфере финансов (CFPB) предписало Bank of America предоставить около 727 миллионов долларов в качестве компенсации потребителям, пострадавшим от практик, связанных с дополнительными продуктами для кредитных карт. По данным Бюро, около 1,4 миллиона клиентов пострадали от обманного маркетинга дополнительных продуктов, а с 1,9 миллиона клиентов незаконно взималась плата за услуги по мониторингу и отчетности по кредитам, которые они не получали. Неправомерное поведение в сфере обманного маркетинга включало в себя сценарии телемаркетинга, содержащие искажения и не соответствующие сценарию рекламные предложения, сделанные телемаркетологами, которые вводили в заблуждение и упускали важную информацию. Недобросовестная практика выставления счетов включала в себя выставление счетов клиентам за продукты, связанные с конфиденциальностью, без разрешения, необходимого для выполнения услуг по мониторингу и получению кредитных отчетов. В результате компания выставляла счета клиентам за услуги, которые они не получали, несправедливо взимала с потребителей проценты и сборы, незаконно взимала плату примерно с 1,9 миллиона счетов и не предоставляла выгоду от продукта. [155] В мае 2022 года CFPB обязал Bank of America выплатить 10 миллионов долларов штрафа за незаконные аресты. [156]

В 2018 году бывший старший исполнительный директор Омид Малик подал арбитражный иск на 100 миллионов долларов через FINRA против Bank of America после того, как компания провела расследование в отношении него по подозрению в сексуальном насилии . [157] Его иск о клевете был основан на возмездии , нарушении контракта и дискриминации по признаку его мусульманского происхождения. [158] Малик получил восьмизначную компенсацию в июле того же года. [159] [160]

В апреле 2015 года Комиссия по конкуренции (ЮАР ) начала расследование картельного поведения крупных банков на валютном рынке, влияющего на южноафриканский рэнд . Расследование включало Bank of America, а также другие банки, включая Barclays Bank Plc, CitiGroup Inc, JP Morgan Chase & Co, Standard New York Securities Inc и другие. Вышеуказанные трейдеры в иностранной валюте находятся под следствием за прямую или косвенную фиксацию цен на заявки, предложения и спреды между заявками и предложениями в отношении спотовых, фьючерсных и форвардных валютных сделок. Расследуемое поведение имеет эффект искажения валютных цен и искусственного завышения стоимости торговли иностранной валютой по отношению к рэнду. [161]

В 2023 году Бюро по защите прав потребителей в сфере финансов заявило, что в отношении Bank of America было наложено штрафов и компенсаций на общую сумму 250 миллионов долларов за «мошеннические действия, которые нанесли вред сотням тысяч потребителей», включая двойное взимание комиссий за недостаточные средства, удержание вознаграждений по кредитным картам и открытие счетов без ведома или разрешения клиентов. [162]

В январе 2008 года Bank of America начал уведомлять некоторых клиентов без проблем с оплатой, что их процентные ставки были увеличены более чем вдвое, до 28%. Банк подвергся критике за повышение ставок для клиентов с хорошей репутацией и за отказ объяснить, почему он это сделал. [163] [164] В сентябре 2009 года клиент кредитной карты Bank of America Энн Минч опубликовала на YouTube видео, критикующее банк за повышение ее процентной ставки. После того, как видео стало вирусным , с ней связался представитель Bank of America, который снизил ее ставку. История привлекла внимание всей страны со стороны телевизионных и интернет-комментаторов. [165] [166] [167] В 2010 году банк подвергся критике за то, что он якобы конфисковал три объекта недвижимости, которые не находились в его собственности, по-видимому, из-за неправильных адресов в их юридических документах. [168]

В 2010 году штат Аризона начал расследование в отношении Bank of America за введение в заблуждение домовладельцев, которые пытались изменить свои ипотечные кредиты . По словам генерального прокурора Аризоны, банк «неоднократно обманывал» таких ипотечных заемщиков. В ответ на расследование банк внес некоторые изменения при условии, что домовладельцы удалят некоторую информацию, критикующую банк, из сети. [169]

6 мая 2015 года Bank of America объявил, что сократит свою финансовую зависимость от угольных компаний. Это заявление последовало за давлением со стороны университетов и экологических групп. Новая политика была объявлена в рамках решения банка продолжать со временем сокращать кредитную зависимость от сектора добычи угля. [170]

В октябре 2009 года Джулиан Ассанж из WikiLeaks заявил, что его организация владеет жестким диском на 5 гигабайт , который ранее использовался руководителем Bank of America, и что Wikileaks намеревался опубликовать его содержимое. [171] В ноябре 2010 года Forbes опубликовал интервью с Ассанжем, в котором он заявил о своем намерении опубликовать информацию, которая вывернет крупный американский банк «наизнанку». [172] В ответ на это заявление акции Bank of America упали на 3,2%. [173]

В декабре 2010 года Bank of America объявил, что больше не будет обслуживать запросы на перевод средств в WikiLeaks, [174] заявив, что «Bank of America присоединяется к действиям, ранее объявленным MasterCard , PayPal , Visa Europe и другими, и не будет обрабатывать транзакции любого типа, которые, по нашим основаниям, предназначены для WikiLeaks... Это решение основано на нашем обоснованном убеждении, что WikiLeaks может заниматься деятельностью, которая, помимо прочего, несовместима с нашей внутренней политикой обработки платежей». [175]

Позже в декабре было объявлено, что Bank of America приобрел более 300 доменных имен в Интернете в попытке предотвратить плохую рекламу, которая могла последовать в ожидаемом релизе WikiLeaks. Доменные имена включали BrianMoynihanBlows.com , BrianMoynihanSucks.com и похожие имена для других руководителей банка. [176] [177] [178] [179]

Незадолго до августа 2011 года WikiLeaks заявил, что 5 ГБ утечек Bank of America были частью удаления более 3500 сообщений Дэниела Домшайта-Берга , теперь уже бывшего волонтера WikiLeaks. [180] [181]

В марте 2022 года банк был вовлечен в инцидент, связанный с режиссером Райаном Куглером , которого ошибочно объявили грабителем банка и задержала полиция Атланты после того, как Куглер попытался снять наличные в местном отделении Bank of America. После того, как его личность была проверена как с помощью его удостоверения личности штата Калифорния, так и с помощью его карты Bank of America, Куглер был освобожден, а банк опубликовал заявление с извинениями. По данным ряда источников, кассир банка не проверила удостоверение личности Куглера, чтобы убедиться, что он является владельцем банковского счета, прежде чем попросить руководителя банка вызвать полицию. [182] [183] [184] [185]

Основными конкурентами Bank of America являются Wells Fargo , Santander , PNC Financial Services , Ally Financial , Capital One , JPMorgan Chase Bank , US Bank , Citizens Financial Group , Citigroup , M&T Bank и Truist .

Известные здания, которые в настоящее время занимает Bank of America, включают:

В 2010 году банк завершил строительство 1 Bank of America Center в центре города Шарлотт . Башня и сопутствующий отель являются зданиями, сертифицированными LEED . [186]

Здание Роберта Б. Этвуда в Анкоридже, Аляска , одно время называлось Bank of America Center, переименованным в связи с приобретением банком арендатора здания Security Pacific Bank. Это отделение впоследствии было приобретено базирующимся на Аляске Northrim Bank и перемещено через дорогу в парковочный гараж Linny Pacillo .

Здание Bank of America (Провиденс) открылось в 1928 году как здание Industrial Trust и остается самым высоким зданием в Род-Айленде. После ряда слияний оно стало известно как здание Industrial National Bank и здание Fleet Bank. Здание было арендовано Bank of America с 2004 по 2012 год и пустовало с марта 2013 года. Здание широко известно как здание Superman Building, основанное на популярном мнении, что оно послужило моделью для здания Daily Planet в комиксах о Супермене .

Miami Tower в центре Майами , известная как Bank of America Tower в течение многих лет, была знаковым появлением в телесериале Miami Vice . 18 апреля 2012 года отделение AIA во Флориде включило здание в свой список Florida Architecture: 100 Years. 100 Places как Bank of America Tower. [187]

TC Energy Center в Хьюстоне, штат Техас, ранее был известен как Bank of America Center, пока Bank of America не прекратил аренду здания в июне 2019 года. Здание, спроектированное в стиле постмодернизма известным архитектором Филиппом Джонсоном , стало одной из самых узнаваемых достопримечательностей в центре Хьюстона с момента его завершения в 1983 году. [188]

of America устанавливает стандарт для новой эры банковского дела.

of America рассматривал весь штат Калифорния как потенциальный рынок, и когда он выпустил BankAmericard в 1958 г., карта мгновенно обрела успех. (Добавлено примечание: хотя он потерял 8,8 млн долларов из-за дефолтов в Калифорнии.) [...] Во многих странах все еще неохотно выпускали карту, связанную с Bank of America, даже несмотря на то, что эта связь была чисто номинальной. По этой причине в 1977 г. BankAmericard стала картой Visa, сохранив свой отличительный сине-бело-золотой флаг. NBI стала Visa USA, а IBANCO стала Visa International.

{{cite web}}: CS1 maint: бот: исходный статус URL неизвестен ( ссылка ),