.jpg/440px-Euro_coins_and_banknotes_(cropped).jpg)

Деньги — это любой предмет или проверяемая запись, которая обычно принимается в качестве оплаты за товары и услуги , а также погашения долгов , таких как налоги , в определенной стране или социально-экономическом контексте. [1] [2] [3] Основные функции, отличающие деньги: средство обмена , расчетная единица , средство сбережения и иногда стандарт отсроченного платежа .

Деньги исторически были возникающим рыночным явлением , которое обладало внутренней стоимостью как товар ; почти все современные денежные системы основаны на необеспеченных фиатных деньгах без потребительной стоимости . [4] Их стоимость, следовательно, выводится из общественного соглашения, поскольку они были объявлены правительством или регулирующим органом законным платежным средством ; то есть они должны приниматься в качестве формы платежа в пределах границ страны для «всех долгов, государственных и частных», в случае доллара США .

Денежная масса страны включает в себя всю валюту в обращении ( банкноты и монеты, выпущенные в настоящее время) и, в зависимости от конкретного используемого определения, один или несколько видов банковских денег (остатки на текущих счетах , сберегательных счетах и других типах банковских счетов ). Банковские деньги, стоимость которых существует в бухгалтерских книгах финансовых учреждений и может быть конвертирована в физические банкноты или использована для безналичных платежей, составляют, безусловно, самую большую часть широкой денежной массы в развитых странах.

Слово money происходит от латинского слова moneta со значением «монета» через французское monnaie . Считается, что латинское слово произошло от храма Юноны на Капитолии , одном из семи холмов Рима. В древнем мире Юнона часто ассоциировалась с деньгами. Храм Юноны Монеты в Риме был местом, где находился монетный двор Древнего Рима. [5] Имя «Юнона» могло произойти от имени этрусской богини Уни , а «Монета» — либо от латинского слова «monere» (напоминать, предупреждать или наставлять), либо от греческого слова «moneres» (один, уникальный).

В западном мире распространенным термином для обозначения монетных денег является specie , происходящее от латинского in specie , что означает «в натуре». [6]

Использование методов, подобных бартеру , может датироваться как минимум 100 000 лет назад, хотя нет никаких свидетельств существования общества или экономики, которые в первую очередь полагались на бартер. [9] [10] Вместо этого неденежные общества в основном действовали по принципам экономики даров и долга . [11] [12] Когда бартер действительно имел место, он обычно происходил либо между совершенно незнакомыми людьми, либо между потенциальными врагами. [13]

Многие культуры по всему миру в конечном итоге разработали использование товарных денег . Месопотамский шекель был единицей веса и основывался на массе примерно 160 зерен ячменя . [14] Первое использование этого термина произошло в Месопотамии около 3000 г. до н. э. Общества в Америке, Азии, Африке и Австралии использовали ракушечные деньги — часто, ракушки каури ( Cypraea moneta L. или C. annulus L. ). По словам Геродота , лидийцы были первыми людьми, которые ввели использование золотых и серебряных монет . [15] Современные ученые полагают, что эти первые штампованные монеты были отчеканены около 650–600 гг. до н. э. [16]

Система товарных денег в конечном итоге превратилась в систему представительских денег . [ требуется цитата ] Это произошло потому, что торговцы золотом и серебром или банки выдавали своим вкладчикам квитанции, которые можно было обменять на вложенные товарные деньги . В конце концов, эти квитанции стали общепринятым средством платежа и использовались в качестве денег. Бумажные деньги или банкноты впервые были использованы в Китае во времена династии Сун . Эти банкноты, известные как « цзяоцзы », произошли от долговых обязательств , которые использовались с 7-го века. Однако они не вытеснили товарные деньги и использовались наряду с монетами. В 13-м веке бумажные деньги стали известны в Европе благодаря рассказам путешественников, таких как Марко Поло и Вильгельм де Рубрук . [17] Рассказ Марко Поло о бумажных деньгах во времена династии Юань является предметом главы его книги « Путешествия Марко Поло» , озаглавленной «Как великий хан заставил кору деревьев, превращенную во что-то вроде бумаги, приниматься за деньги по всей его стране». [18] Банкноты были впервые выпущены в Европе Стокгольмским банком в 1661 году и снова использовались вместе с монетами. Золотой стандарт , денежная система , в которой средством обмена являются бумажные банкноты, которые можно конвертировать в заранее установленное, фиксированное количество золота, заменил использование золотых монет в качестве валюты в Европе в XVII–XIX веках. Эти банкноты золотого стандарта стали законным платежным средством , и их выкуп в золотые монеты был запрещен. К началу XX века почти все страны приняли золотой стандарт, обеспечив свои законные платежные банкноты фиксированным количеством золота.

После Второй мировой войны и Бреттон-Вудской конференции большинство стран приняли фиатные валюты, которые были привязаны к доллару США . Доллар США, в свою очередь, был привязан к золоту. В 1971 году правительство США приостановило конвертируемость доллара в золото. После этого многие страны отвязали свои валюты от доллара США, и большинство мировых валют стали не обеспечены ничем, кроме правительственного фиатного платежного средства и возможности конвертировать деньги в товары посредством платежа. По мнению сторонников современной теории денег , фиатные деньги также обеспечены налогами. Вводя налоги, государства создают спрос на выпускаемую ими валюту. [19]

В работе «Деньги и механизм обмена» (1875) Уильям Стэнли Джевонс проанализировал деньги с точки зрения четырех функций: средства обмена , общей меры стоимости (или расчетной единицы ), стандарта стоимости (или стандарта отсроченного платежа ) и средства сбережения . К 1919 году четыре функции денег по Джевонсу были обобщены в двустишии :

Этот куплет позже стал широко популярен в учебниках по макроэкономике. [21] Большинство современных учебников теперь перечисляют только три функции: средства обмена , расчетной единицы и средства сбережения , не рассматривая стандарт отсроченного платежа как отдельную функцию, а скорее включая его в другие. [4] [22] [23]

Было много исторических споров относительно сочетания функций денег, некоторые утверждали, что они нуждаются в большем разделении и что одной единицы недостаточно, чтобы справиться с ними всеми. Один из этих аргументов заключается в том, что роль денег как средства обмена противоречит их роли как средства сбережения : их роль как средства сбережения требует их хранения без расходования, тогда как их роль как средства обмена требует их обращения. [24] Другие утверждают, что хранение стоимости — это всего лишь отсрочка обмена, но не умаляет того факта, что деньги являются средством обмена, которое можно перемещать как в пространстве, так и во времени. Термин «финансовый капитал» является более общим и всеобъемлющим термином для всех ликвидных инструментов, независимо от того, являются ли они единогласно признанным платежным средством.

Когда деньги используются для посредничества в обмене товарами и услугами, они выполняют функцию средства обмена . Таким образом, они избегают неэффективности бартерной системы, такой как невозможность постоянно гарантировать « совпадение желаний ». Например, между двумя сторонами в бартерной системе одна сторона может не иметь или не производить предмет, который хочет другая, что указывает на отсутствие совпадения желаний. Наличие средства обмена может облегчить эту проблему, поскольку первая может иметь свободу тратить время на другие предметы, вместо того чтобы быть обремененной только обслуживанием потребностей последней. Между тем, последняя может использовать средство обмена для поиска стороны, которая может предоставить им предмет, который они хотят.

Единица учета (в экономике) [25] — стандартная числовая денежная единица измерения рыночной стоимости товаров, услуг и других транзакций. Также известная как «мера» или «стандарт» относительной стоимости и отсроченного платежа, единица учета является необходимым условием для формулирования коммерческих соглашений, которые включают долг.

Деньги выступают в качестве стандартной меры и общего обозначения торговли. Таким образом, они являются основой для котировок и торга по ценам. Они необходимы для разработки эффективных систем учета, таких как двойная запись в бухгалтерии .

В то время как стандарт отсроченного платежа выделяется некоторыми текстами, [24] особенно старыми, другие тексты включают его в другие функции. [4] [22] [23] [ необходимо разъяснение ] «Стандарт отсроченного платежа» является принятым способом погашения долга — единицей, в которой номинированы долги, и статус денег как законного платежного средства в тех юрисдикциях, где есть эта концепция, гласит, что он может функционировать для погашения долгов. Когда долги номинированы в деньгах, реальная стоимость долгов может измениться из-за инфляции и дефляции , а для суверенных и международных долгов — из-за обесценивания и девальвации .

Чтобы действовать как средство сбережения , деньги должны быть способны надежно сохраняться, храниться и извлекаться — и быть предсказуемо пригодными для использования в качестве средства обмена при их извлечении. Стоимость денег также должна оставаться стабильной с течением времени. Некоторые утверждают, что инфляция, снижая стоимость денег, снижает способность денег функционировать как средство сбережения. [4] [ неудавшаяся проверка ]

Функции денег заключаются в том, что они являются средством обмена, единицей учета и средством сбережения. [26] Чтобы выполнять эти различные функции, деньги должны быть: [27]

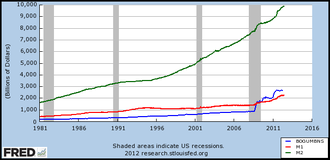

В экономике деньги — это любой финансовый инструмент , который может выполнять функции денег (подробнее выше). Эти финансовые инструменты вместе называются денежной массой экономики. Другими словами, денежная масса — это количество финансовых инструментов в конкретной экономике, доступных для покупки товаров или услуг. Поскольку денежная масса состоит из различных финансовых инструментов (обычно валюты, депозитов до востребования и различных других типов депозитов), количество денег в экономике измеряется путем сложения этих финансовых инструментов, создавая денежный агрегат .

Экономисты используют разные способы измерения запаса денег или денежной массы, отраженных в разных типах денежных агрегатов, используя систему категоризации, которая фокусируется на ликвидности финансового инструмента, используемого в качестве денег. Наиболее часто используемые денежные агрегаты (или типы денег) условно обозначаются как M1, M2 и M3. Это последовательно более крупные категории агрегатов: M1 — это валюта (монеты и купюры) плюс бессрочные депозиты (например, текущие счета); M2 — это M1 плюс сберегательные счета и срочные депозиты до 100 000 долларов США; M3 — это M2 плюс более крупные срочные депозиты и аналогичные институциональные счета. M1 включает только самые ликвидные финансовые инструменты, а M3 — относительно неликвидные инструменты. Точное определение M1, M2 и т. д. может отличаться в разных странах.

Также используется другая мера денег, M0. M0 — это денежная база , или количество денег, фактически выпущенных центральным банком страны. Она измеряется как валюта плюс депозиты банков и других учреждений в центральном банке. M0 — это также единственные деньги, которые могут удовлетворить резервные требования коммерческих банков .

В современных экономических системах деньги создаются двумя способами: [ необходима цитата ]

Законное платежное средство , или узкие деньги (M0), — это наличные деньги, созданные Центральным банком путем чеканки монет и печати банкнот.

Банковские деньги , или широкие деньги (M1/M2) — это деньги, созданные частными банками посредством записи кредитов как депозитов клиентов-заемщиков, с частичной поддержкой, указанной в коэффициенте ликвидности . В настоящее время банковские деньги создаются как электронные деньги.

Банковские деньги, стоимость которых отражена в бухгалтерских книгах финансовых учреждений и может быть конвертирована в физические банкноты или использована для безналичных платежей, составляют наибольшую часть широкой денежной массы в развитых странах. [28] [29] [30]

В большинстве стран большая часть денег в основном создается как M1/M2 коммерческими банками, предоставляющими кредиты. Вопреки некоторым популярным заблуждениям, банки не действуют просто как посредники, выдавая депозиты, которые сберегатели размещают у них, и не зависят от денег центрального банка (M0) для создания новых кредитов и депозитов. [31]

«Рыночная ликвидность» описывает, насколько легко один товар можно обменять на другой товар или на общую валюту в экономике. Деньги являются наиболее ликвидным активом, поскольку они общепризнанны и принимаются как общая валюта. Таким образом, деньги дают потребителям свободу легко торговать товарами и услугами без необходимости бартера.

Ликвидные финансовые инструменты легко торгуются и имеют низкие транзакционные издержки . Между ценами покупки и продажи инструмента, используемого в качестве денег, не должно быть (или должен быть минимальный) спред .

Многие предметы использовались в качестве товарных денег , такие как редко встречающиеся драгоценные металлы , раковины , ячмень , бусины и т. д., а также многие другие вещи, которые считаются имеющими ценность . Стоимость товарных денег исходит из товара, из которого они сделаны. Сам товар составляет деньги, а деньги являются товаром. [32] Примерами товаров, которые использовались в качестве средств обмена, являются золото, серебро, медь, рис, вампум , соль, перец горошком, крупные камни, украшенные пояса, ракушки, алкоголь, сигареты, каннабис, конфеты и т. д. Эти предметы иногда использовались в метрике воспринимаемой стоимости в сочетании друг с другом в различных экономиках оценки товаров или ценовых систем . Использование товарных денег похоже на бартер, но товарные деньги предоставляют простую и автоматическую единицу учета для товара, который используется в качестве денег. Хотя некоторые золотые монеты , такие как крюгерранд , считаются законным платежным средством , на обеих сторонах монеты нет записи об их номинальной стоимости. Обоснованием этого является то, что акцент делается на их прямой связи с преобладающей стоимостью их чистого золотого содержания. [33] На американских орлах отпечатано их золотое содержание и номинальная стоимость законного платежного средства . [34]

В 1875 году британский экономист Уильям Стэнли Джевонс описал деньги, которые использовались в то время, как « представительские деньги ». Представительские деньги — это деньги, которые состоят из монет-символов , бумажных денег или других физических знаков, таких как сертификаты, которые можно надежно обменять на фиксированное количество товара, такого как золото или серебро. Стоимость представительских денег находится в прямой и фиксированной связи с товаром, который их обеспечивает, хотя сама по себе не состоит из этого товара. [35]

Фиатные деньги или фиатная валюта — это деньги, стоимость которых не выводится из какой-либо внутренней стоимости или гарантии того, что они могут быть конвертированы в ценный товар (например, золото). Вместо этого они имеют стоимость только по распоряжению правительства (фиат). Обычно правительство объявляет фиатную валюту (обычно банкноты и монеты центрального банка, например, Федеральной резервной системы в США) законным платежным средством , что делает незаконным не принимать фиатную валюту в качестве средства погашения всех долгов, государственных и частных. [36] [37]

Некоторые инвестиционные монеты, такие как « Австралийский золотой самородок» и «Американский орел» , являются законным платежным средством, однако они торгуются на основе рыночной цены содержащегося в них металла как товара , а не на основе их номинальной стоимости как законного платежного средства (которая обычно составляет лишь небольшую часть их стоимости в слитках). [34] [38]

Фиатные деньги, если они физически представлены в форме валюты (бумаги или монет), могут быть случайно повреждены или уничтожены. Однако фиатные деньги имеют преимущество перед репрезентативными или товарными деньгами, поскольку те же законы, которые создали деньги, могут также определять правила их замены в случае повреждения или уничтожения. Например, правительство США заменит изуродованные банкноты Федерального резерва (фиатные деньги США), если по крайней мере половина физической банкноты может быть восстановлена или если можно иным образом доказать, что она была уничтожена. [39] Напротив, товарные деньги, которые были утеряны или уничтожены, не могут быть восстановлены.

.jpg/440px-Monnaie_-_Prutah,_bronze,_Jérusalem,_Judée,_Mattathias_Antigonos_-_btv1b8480202s_(1_of_2).jpg)

Эти факторы привели к изменению значения металла как средства сбережения: сначала серебро, затем серебро и золото, а в какой-то момент появилась и бронза. Теперь у нас есть медные монеты и другие недрагоценные металлы в качестве монет. Металлы добывались, взвешивались и штамповались в монеты. Это было сделано для того, чтобы гарантировать человеку, берущему монету, что он получает определенный известный вес драгоценного металла. Монеты можно было подделывать, но они также создали новую единицу учета , которая помогла привести к банковскому делу. Принцип Архимеда обеспечил следующее звено: теперь монеты можно было легко проверить на чистый вес металла, и, таким образом, можно было определить стоимость монеты, даже если она была порезана, обесценена или иным образом подделана (см. Нумизматика ).

В большинстве крупных экономик, использующих чеканку, медь, серебро и золото образовывали три уровня монет. Золотые монеты использовались для крупных покупок, оплаты армии и поддержки государственных мероприятий. Серебряные монеты использовались для средних транзакций и в качестве единицы учета налогов, сборов, контрактов и верности, в то время как медные монеты представляли собой чеканку обычных транзакций. Эта система использовалась в Древней Индии со времен Махаджанападов . В Европе эта система работала в течение всего средневекового периода, потому что практически не было нового золота, серебра или меди, введенных посредством добычи или завоевания. [ требуется ссылка ] Таким образом, общие соотношения трех чеканок оставались примерно равными.

В досовременном Китае потребность в кредите и в обращении средства, которое было бы менее обременительным, чем обмен тысяч медных монет, привела к введению бумажных денег . Это экономическое явление было медленным и постепенным процессом, который имел место с конца династии Тан (618–907) до династии Сун (960–1279). Он начался как средство для торговцев обменивать тяжелые монеты на квитанции о депозите, выпущенные в качестве векселей из магазинов оптовиков, векселя, которые были действительны для временного использования на небольшой региональной территории. В 10 веке правительство династии Сун начало распространять эти векселя среди торговцев в их монополизированной соляной промышленности. Правительство Сун предоставило нескольким магазинам исключительное право выпускать банкноты, и в начале 12 века правительство, наконец, взяло под свой контроль эти магазины для производства государственной валюты. Тем не менее, выпущенные банкноты все еще были действительными на региональном уровне и временными; только в середине XIII века стандартный и единый правительственный выпуск бумажных денег был превращен в приемлемую общенациональную валюту. Уже широко распространенные методы ксилографии , а затем и подвижной шрифт Пи Шэна к XI веку стали толчком к массовому производству бумажных денег в досовременном Китае.

Примерно в то же время в средневековом исламском мире , в VII–XII веках была создана мощная денежная экономика на основе расширяющихся уровней обращения стабильной дорогостоящей валюты ( динара ). Инновации, введенные экономистами, торговцами и купцами мусульманского мира, включают самые ранние использования кредита , [40] чеков , сберегательных счетов , транзакционных счетов , займов, трастов , обменных курсов , перевода кредита и долга , [41] и банковских учреждений для займов и депозитов . [41] [ нужна цитата для проверки ]

В Европе бумажные деньги впервые появились в Швеции в 1661 году. Швеция была богата медью, поэтому из-за низкой стоимости меди приходилось чеканить необычайно большие монеты (часто весом в несколько килограммов). Преимущества бумажных денег были многочисленны: они сокращали транспортировку золота и серебра и, таким образом, снижали риски; они упрощали выдачу золота или серебра под проценты, поскольку звонкая монета (золото или серебро) никогда не покидала владения кредитора, пока кто-то другой не выкупал банкноту; и они позволяли разделить валюту на кредитную и обеспеченную звонкой монетой формы. Они позволяли продавать акции акционерных обществ и выкупать эти акции на бумаге.

Однако эти преимущества содержатся в их недостатках. Во-первых, поскольку банкнота не имеет внутренней стоимости, ничто не мешало выпускающим ее властям печатать больше, чем у них было звонкой монеты для ее обеспечения. Во-вторых, поскольку это увеличивало денежную массу, это увеличивало инфляционное давление, факт, который заметил Дэвид Юм в 18 веке. Результатом является то, что бумажные деньги часто приводили к инфляционному пузырю, который мог лопнуть, если бы люди начали требовать твердые деньги, в результате чего спрос на бумажные банкноты упал бы до нуля. Печатание бумажных денег также было связано с войнами и финансированием войн, и поэтому рассматривалось как часть содержания постоянной армии . По этим причинам бумажные деньги вызывали подозрение и враждебность в Европе и Америке. Они также вызывали привыкание, поскольку спекулятивная прибыль от торговли и создания капитала была довольно большой. Крупные страны основали монетные дворы для печатания денег и чеканки монет, а также отделения своей казны для сбора налогов и хранения золотого и серебряного запаса.

В это время и серебро, и золото считались законным платежным средством и принимались правительствами в качестве налогов. Однако нестабильность в соотношении между ними росла в течение 19 века с ростом как поставок этих металлов, особенно серебра, так и торговли. Это называется биметаллизмом , и попытка создать биметаллический стандарт, при котором в обращении оставались бы как золото, так и обеспеченная серебром валюта, заняла усилия инфляционистов. Правительства в этот момент могли использовать валюту как инструмент политики, печатая бумажные деньги, такие как гринбеки США , для оплаты военных расходов. Они также могли устанавливать условия, на которых они будут выкупать банкноты за звонкую монету, ограничивая сумму покупки или минимальную сумму, которая могла быть выкуплена.

К 1900 году большинство стран, переживающих период индустриализации, перешли на ту или иную форму золотого стандарта, при этом средством обращения были бумажные банкноты и серебряные монеты. Частные банки и правительства по всему миру следовали закону Грешема : сохранять золото и серебро в качестве платежного средства, но выплачивать банкнотами. Это происходило не во всем мире одновременно, а спорадически, как правило, во время войн или финансовых кризисов, начиная с начала 20-го века и продолжаясь по всему миру до конца 20-го века, когда вступил в силу режим плавающих фиатных валют. Одной из последних стран, отказавшихся от золотого стандарта, были Соединенные Штаты в 1971 году.

Ни одна страна мира сегодня не имеет обязательной валютной системы золотого или серебряного стандарта .

Коммерческие банковские деньги или депозиты до востребования являются требованиями к финансовым учреждениям, которые могут быть использованы для покупки товаров и услуг. Счет депозита до востребования - это счет, с которого средства могут быть сняты в любое время чеком или наличными без предварительного уведомления банка или финансового учреждения. Банки имеют юридическое обязательство возвращать средства, хранящиеся на депозитах до востребования, немедленно по требованию (или «по требованию»). Снятие средств со счетов до востребования может быть осуществлено лично, с помощью чеков или банковских тратт, с помощью банкоматов (ATM) или через интернет-банкинг . [42]

Деньги коммерческих банков создаются коммерческими банками, резервы которых (хранящиеся в виде наличных денег и других высоколиквидных активов) обычно составляют лишь часть их депозитов , в то время как банки сохраняют обязательство погашать все эти депозиты по требованию — практика, известная как банковское дело с частичным резервированием . [43] Деньги коммерческих банков отличаются от товарных и фиатных денег двумя способами: во-первых, они нефизические, поскольку их существование отражается только в бухгалтерских книгах банков и других финансовых учреждений, а во-вторых, существует некоторый элемент риска того, что требование не будет выполнено, если финансовое учреждение станет неплатежеспособным.

Теория денежного мультипликатора представляет процесс создания денег коммерческих банков как кратное (больше 1) количество базовой денежной базы , созданной центральным банком страны , причем само кратное является функцией правового регулирования банков, налагаемого финансовыми регуляторами (например, потенциальные резервные требования ), помимо деловой политики коммерческих банков и предпочтений домохозяйств — факторов, на которые центральный банк может влиять, но не контролировать полностью. [44] Современные центральные банки, как правило, не контролируют создание денег и не пытаются этого делать, хотя их денежно-кредитная политика установления процентных ставок естественным образом влияет на объем кредитов и депозитов, создаваемых коммерческими банками. [45] [46] [47]

Развитие компьютерных технологий во второй половине двадцатого века позволило представить деньги в цифровом виде. К 1990 году в Соединенных Штатах все деньги, переводимые между центральным банком и коммерческими банками, были в электронной форме. К 2000-м годам большая часть денег существовала как цифровая валюта в банковских базах данных. [48] В 2012 году по количеству транзакций от 20 до 58 процентов транзакций были электронными (в зависимости от страны). [49]

Анонимные цифровые валюты были разработаны в начале 2000-х годов. Ранние примеры включают Ecash , bit gold , RPOW и b-money . Не было особых инноваций до появления концепции Bitcoin в 2008 году, которая представила концепцию децентрализованной валюты, не требующей доверенной третьей стороны . [50]

Когда золото и серебро использовались в качестве денег, денежная масса могла расти только в том случае, если предложение этих металлов увеличивалось за счет добычи. Этот темп роста ускорялся в периоды золотой лихорадки и открытий, например, когда Колумб отправился в Новый Свет и привез золото и серебро в Испанию, или когда золото было обнаружено в Калифорнии в 1848 году . Это вызывало инфляцию, поскольку стоимость золота падала. Однако, если темпы добычи золота не могли поспевать за ростом экономики, золото становилось относительно более ценным, и цены (выраженные в золоте) падали, вызывая дефляцию. Дефляция была более типичной ситуацией на протяжении более столетия, когда золото и бумажные деньги, обеспеченные золотом, использовались в качестве денег в 18 и 19 веках.

Современные денежные системы основаны на фиатных деньгах и больше не привязаны к стоимости золота. Количество денег в экономике зависит от денежно-кредитной политики , которая является процессом, посредством которого центральный банк влияет на экономику для достижения определенных целей. Часто целью денежно-кредитной политики является поддержание низкой и стабильной инфляции , напрямую через стратегию таргетирования инфляции [51] или косвенно через систему фиксированного обменного курса по отношению к основной валюте со стабильным уровнем инфляции. [52] В некоторых случаях центральный банк может преследовать различные дополнительные цели. Например, в Законе о Федеральном резерве четко указано , что Совет управляющих и Федеральный комитет по открытому рынку должны стремиться «эффективно содействовать целям максимальной занятости, стабильных цен и умеренных долгосрочных процентных ставок». [53]

Неудачная денежно-кредитная политика может иметь значительные пагубные последствия для экономики и общества, которое от нее зависит. К ним относятся гиперинфляция , стагфляция , рецессия , высокая безработица, дефицит импортных товаров, невозможность экспортировать товары и даже полный денежный крах и принятие гораздо менее эффективной бартерной экономики. Это произошло в России, например, после распада Советского Союза .

Стратегии денежно-кредитной политики со временем менялись. [54] Некоторые из инструментов, используемых для проведения современной денежно-кредитной политики, включают: [55]

В США Федеральная резервная система отвечает за проведение денежно-кредитной политики, в то время как в еврозоне соответствующим учреждением является Европейский центральный банк . Другими центральными банками, оказывающими значительное влияние на мировые финансы, являются Банк Японии , Народный банк Китая и Банк Англии .

В 1970-х и 1980-х годах денежно-кредитная политика в нескольких странах находилась под влиянием экономической теории, известной как монетаризм. Монетаризм утверждал, что управление денежной массой должно быть основным средством регулирования экономической деятельности. Стабильность спроса на деньги до 1980-х годов была ключевым выводом Милтона Фридмана и Анны Шварц [56], поддержанным работами Дэвида Лейдлера [ 57] и многих других. Однако оказалось, что поддержание стратегии денежно-кредитной политики таргетирования денежной массы не очень хорошо работало: связь между ростом денег и инфляцией была не такой тесной, как ожидалось монетаристской теорией, а краткосрочная связь между денежной массой и процентной ставкой, которая является главным инструментом, с помощью которого центральный банк может влиять на выпуск и инфляцию, была ненадежной. Обе проблемы были вызваны непредсказуемыми изменениями спроса на деньги . В результате, начиная с начала 1990-х годов, в большинстве крупных центральных банков произошла фундаментальная переориентация, и они начали таргетировать инфляцию напрямую, а не денежную массу, и использовать процентную ставку в качестве своего основного инструмента. [58]

Определение денег гласит, что это деньги только «в определенной стране или социально-экономическом контексте». В целом, сообщества используют только одну меру стоимости, которая может быть определена в ценах товаров, выставленных на продажу. Могут быть множественные средства обмена, которые можно наблюдать по тому, что дается для покупки товаров («средство обмена») и т. д. В большинстве стран правительство действует, чтобы поощрять определенные формы денег, например, требуя их для уплаты налогов и наказывая за мошенничество .

В некоторых местах поддерживаются две или более валют, особенно в приграничных городах или районах с высокой посещаемостью. Магазины в таких местах могут указывать цены и принимать оплату в нескольких валютах. В противном случае иностранная валюта рассматривается как финансовый актив на местном рынке. Иностранная валюта обычно покупается или продается на валютных рынках путешественниками и торговцами.

Сообщества могут менять используемые ими деньги, что известно как замещение валюты . Это может происходить намеренно, когда правительство выпускает новую валюту. Например, когда Бразилия перешла с бразильского крузейро на бразильский реал . Это может происходить и спонтанно, когда люди отказываются принимать валюту, испытывающую гиперинфляцию (даже если ее использование поощряется правительством).

Деньги, используемые сообществом, могут меняться в меньших масштабах. Это может произойти благодаря инновациям, таким как принятие чеков (checks) . Закон Грешема гласит, что «плохие деньги вытесняют хорошие». То есть, покупая товар, человек с большей вероятностью отдаст менее желанные предметы, которые квалифицируются как «деньги», и оставит себе более ценные. Например, монеты с меньшим содержанием серебра в них (но которые все еще являются действительными монетами) с большей вероятностью будут циркулировать в сообществе. Это может эффективно изменить деньги, используемые сообществом.

Деньги, используемые сообществом, не обязательно должны быть валютой, выпущенной правительством. Известным примером принятия сообществом новой формы денег является использование военнопленными сигарет для торговли. [59]

Поддельные деньги — это имитация валюты, произведенная без законного разрешения государства или правительства. Изготовление или использование поддельных денег является формой мошенничества или подделки. Подделка почти так же стара, как и сами деньги. Были найдены пластинчатые копии (известные как Fourrées ) лидийских монет, которые, как полагают, были одними из первых западных монет. [60] Исторически в качестве денег часто выбирались предметы, которые было трудно подделать (например, ракушки, редкие камни, драгоценные металлы). [61] До появления бумажных денег наиболее распространенным методом подделки было смешивание неблагородных металлов с чистым золотом или серебром. Форма подделки — это изготовление документов законными печатниками в ответ на мошеннические инструкции. Во время Второй мировой войны нацисты подделывали британские фунты и американские доллары. Сегодня некоторые из лучших поддельных банкнот называются супердолларами из-за их высокого качества и сходства с настоящим долларом США. С момента введения в обращение евро в 2002 году было зафиксировано значительное количество подделок банкнот и монет евро , однако их было значительно меньше, чем подделок доллара США. [62]

Отмывание денег — это процесс, в ходе которого доходы от преступной деятельности преобразуются в якобы законные деньги или другие активы. Однако в нескольких правовых и нормативных системах термин «отмывание денег» стал ассоциироваться с другими формами финансовых преступлений, а иногда используется в более общем смысле, включая неправомерное использование финансовой системы (включая такие вещи, как ценные бумаги, цифровые валюты , кредитные карты и традиционную валюту), включая финансирование терроризма , уклонение от уплаты налогов и уклонение от международных санкций .